Turquie Courrier Express et Colis (CEP) Analyse du marché

Le marché turc des services de messagerie, express et colis (CEP) devrait enregistrer un TCAC de plus de 7 % au cours de la période de prévision.

- La pandémie de COVID-19 a eu un impact sur les services de messagerie express nationaux et internationaux du pays en raison des restrictions et des confinements. Lindustrie se redresse en sadaptant à lévolution des comportements des consommateurs pendant la pandémie. Les entreprises de logistique ont augmenté leurs capacités de livraison en ligne pour répondre à la demande créée pendant la pandémie.

- En 2022, le gouvernement turc a lancé le programme Transport Vision 2053 pour soutenir le développement de tous les modes de transport dans le pays. Dans le cadre de ce plan sur 30 ans, le pays investira plus de 197 milliards de dollars dans les transports et les communications ferroviaires, routiers, maritimes et aériens. Ces investissements devraient contribuer à hauteur de plus de 1000 milliards de dollars au PIB et de 1360 milliards de dollars à la production. Ce plan se concentre principalement sur l'augmentation du transport ferroviaire de marchandises de 5,08% en 2023 à 21,93% en 2053.

- Parallèlement, en janvier 2023, le géant chinois du commerce électronique Alibaba Group Holding Ltd prévoyait d'investir plus d'un milliard de dollars dans la création d'un pôle logistique à l'aéroport d'Istanbul et d'un centre de données près de la capitale turque Ankara. En outre, le marché du CEP dans le pays est alimenté par laugmentation des ventes du commerce électronique. En 2022, les volumes des échanges commerciaux en ligne dans le pays ont connu une forte croissance de 116 % par rapport à l'année précédente. Selon le ministère du Commerce, de janvier à juin 2022, les commandes en ligne ont augmenté de 38 % par rapport à la même période en 2021. Ainsi, l'essor du secteur du commerce électronique devrait stimuler les services de messagerie, d'express et de colis turcs.

Tendances du marché du courrier express et des colis en Turquie (CEP)

Initiatives gouvernementales pour développer linfrastructure logistique

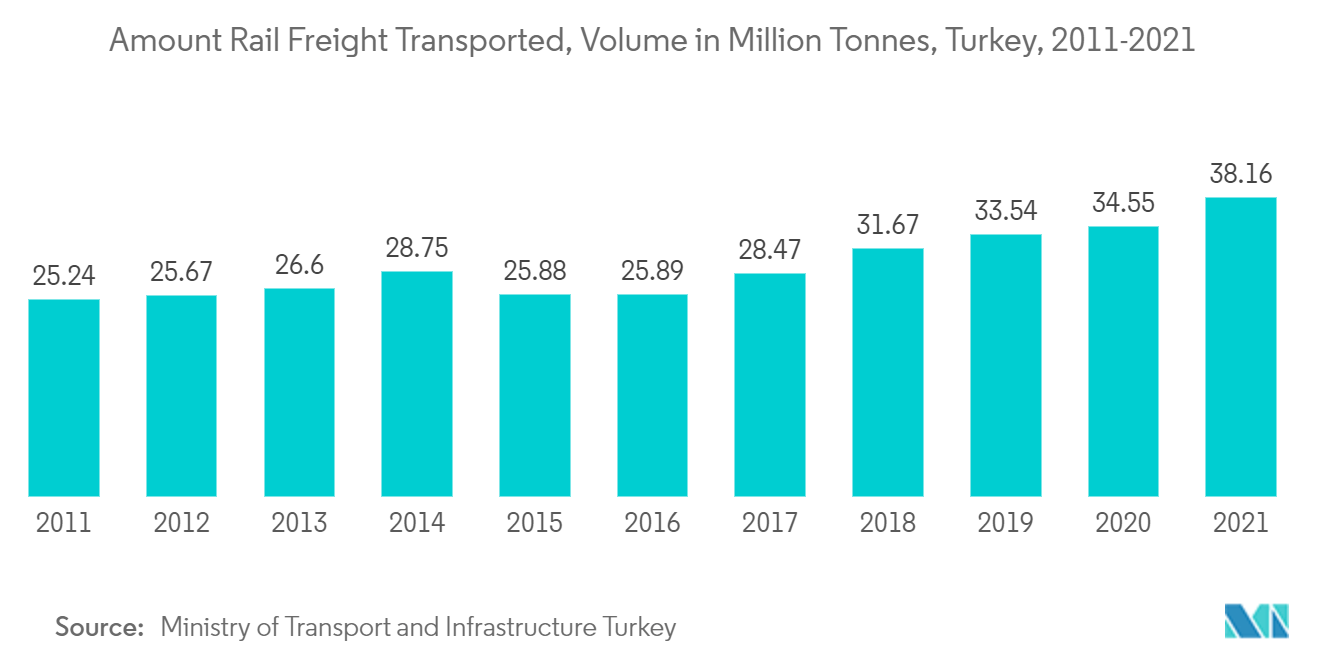

En 2022, le gouvernement turc avait pour objectif de faire du pays une superpuissance logistique dans le cadre de sa vision 2053. La Turquie se situe dans le triangle commercial Europe-Asie-Afrique, ce qui offre de grandes opportunités au pays, notamment dans le domaine du transport et de la logistique. En outre, pour tirer parti de cet avantage, le pays a déjà investi plus de 172 milliards de dollars dans cinq principaux secteurs de transport. Le pays investit également dans les réseaux ferroviaires pour dynamiser le fret ferroviaire. En 2022, le réseau ferroviaire est passé de 10959 km à 13022 km, qui sera allongé à 28590 km d'ici 2053.

En 2022, le pays prévoyait d'améliorer le niveau de service routier grâce à de nouveaux investissements. Il prévoit d'étendre le réseau routier divisé de 28 650 km à 38 000 km et le réseau autoroutier de 3 633 km à 8 325 km d'ici fin 2053. En outre, le pays investit dans des infrastructures telles que le projet de canal d'Istanbul et augmente les aéroports de 56 à 61 dans les années à venir pour alimenter les services de messagerie express.

Parallèlement, en 2022, le ministre turc des Transports et des Infrastructures a annoncé un plan directeur des transports et de la logistique pour atteindre les objectifs du pays en matière d'infrastructures de transport et de communication, en mettant l'accent sur les chemins de fer. En 2021, le volume du transport ferroviaire de marchandises du pays a connu un taux de croissance de 10 % pour atteindre 33,6 millions de tonnes. Ainsi, le volume croissant du fret ferroviaire attire l'attention des investisseurs vers le secteur ferroviaire.

Demande croissante de logistique à température contrôlée

La Turquie est lun des pays dont lindustrie pharmaceutique connaît la croissance la plus rapide. Le pays connaît également une augmentation exponentielle de la demande daliments réfrigérés et surgelés. Ces facteurs, soutenus par la nouvelle infrastructure et l'expansion des entreprises existantes dans la région orientale du pays, contribuent à la croissance du marché turc de la chaîne du froid.

La position géographique dans la région méditerranéenne permet au pays d'être un lien important entre les continents européen et asiatique. L'augmentation des échanges commerciaux entre ces continents pourrait affecter directement la croissance du secteur de la chaîne du froid du pays. Le nombre croissant de supermarchés, d'établissements de restauration et d'autres points de vente dans le pays entraîne une croissance à court terme du secteur, tandis que le développement des infrastructures du pays pourrait soutenir l'industrie de la chaîne du froid à long terme.

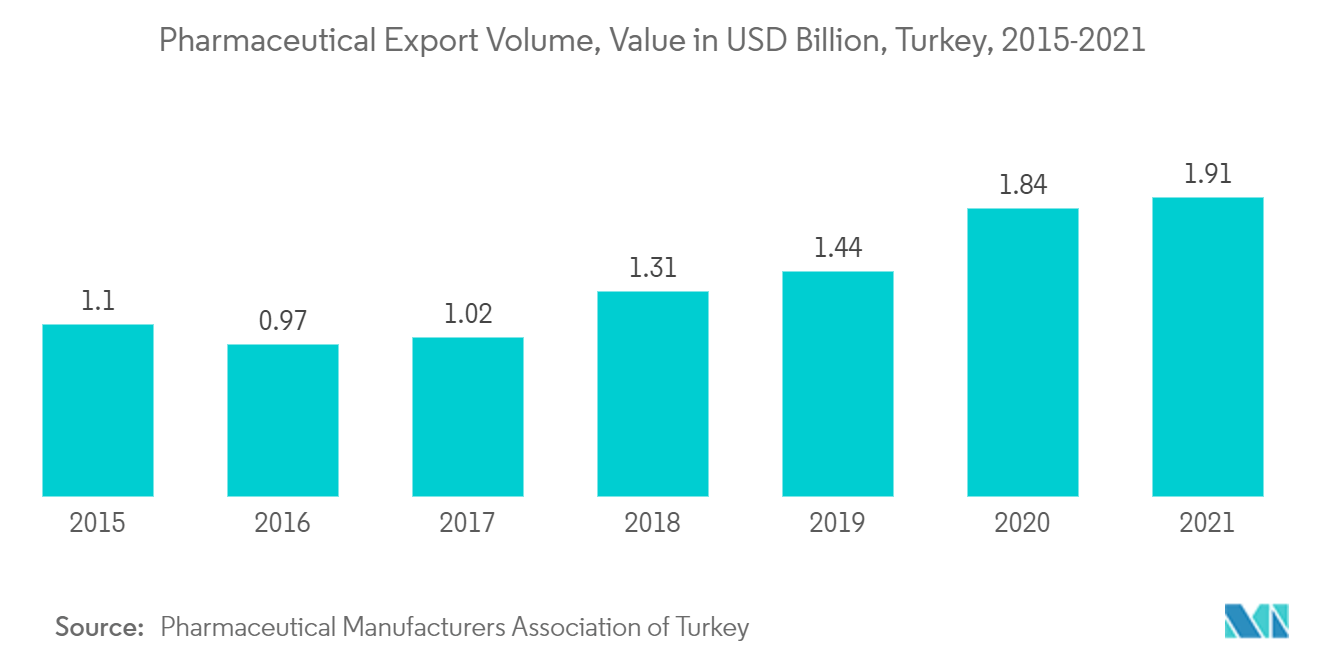

Lindustrie pharmaceutique turque exporte vers près de 180 destinations et le pays envisage de devenir une plateforme pharmaceutique mondiale dotée dun solide réseau dexportation. Selon l'Association des fabricants de produits pharmaceutiques de Turquie (IEIS), le pays possède 100 usines de production de produits pharmaceutiques et 11 usines de production de matières premières, 680 entreprises, 33 centres de RD et 40 000 employés, et l'industrie pharmaceutique produit plus de 12 000 produits par an. Selon l'IEIS, en 2021, l'industrie pharmaceutique du pays a exporté plus de 1,9 milliard de dollars de médicaments, soit une hausse de 4 % par rapport à l'année précédente. Ainsi, la forte industrie pharmaceutique du pays renforce les services liés à la chaîne du froid.

Aperçu du marché des services de messagerie express et de colis en Turquie (CEP)

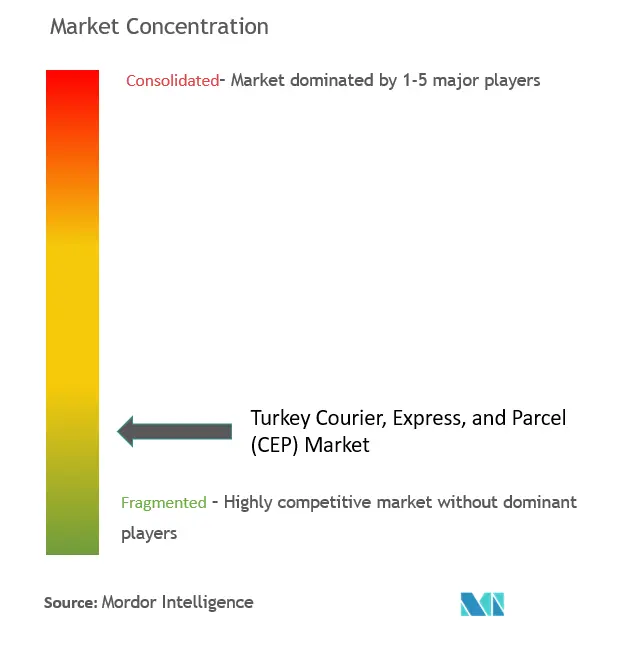

Le rapport couvre les principaux acteurs opérant sur le marché turc du CEP. Le marché est très compétitif avec quelques acteurs occupant une part importante du marché international du CEP. Le marché est fragmenté et devrait croître au cours de la période de prévision. Les principaux acteurs du marché turc du CEP sont TNT International Express, CEVA Logistik, UPS, DSV, etc.

Leaders du marché du courrier express et des colis en Turquie (CEP)

-

TNT International Express

-

CEVA Logistik

-

UPS Hizli Kargo

-

DSV

-

DHL Worldwide Express

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du courrier express et des colis en Turquie (CEP)

Octobre 2022 : DFDS, opérateur roulier et logistique danois, acquiert l'activité de transport routier international d'Ekol Logistics, un groupe de transport turc. Cette acquisition pourrait enrichir le portefeuille de transport routier de la société DFDS.

Mars 2022 : DHL Express MENA, une entreprise mondiale de logistique, a lancé un vol direct de Bahreïn à Istanbul, suite à la signature d'un contrat de location avec Texel Air. Cette décision renforcera probablement les opérations de l'entreprise au Moyen-Orient. En outre, le nouveau vol Bahreïn-Istanbul-Bahreïn sera opéré six fois par semaine et réduira considérablement les temps de transit de 24 heures pour les expéditions à heure définie entre la Turquie et le Moyen-Orient.

Segmentation de lindustrie du courrier express et des colis en Turquie (CEP)

CEP est l'abréviation de services de messagerie, d'express et de colis qui offrent des services logistiques dans certaines zones. Les services proposés diffèrent par la rapidité, le poids et le volume des colis ainsi que par la manière d'effectuer l'expédition des marchandises. En particulier, les réglementations concernant le poids et le volume permettent une standardisation vitale et un grand potentiel d'automatisation du service. Le rapport propose une analyse de fond complète du marché turc des services de messagerie, express et colis (CEP), y compris un aperçu du marché, une estimation de la taille du marché pour les segments critiques, les tendances émergentes par segment et la dynamique du marché. Le rapport présente également limpact du COVID-19 sur le marché.

Le marché turc des services de messagerie, d'express et de colis (CEP) est segmenté par entreprise (B2B (entreprise à entreprise) et B2C (entreprise à consommateur)), par destination (nationale et internationale) et par secteur d'utilisation de l'utilisateur final (services). (BFSI (banque, services financiers et assurance), etc.), commerce de gros et de détail (commerce électronique), sciences de la vie/soins de santé, fabrication industrielle et autres secteurs d'utilisateurs finaux. Le rapport propose la taille du marché et les valeurs prévisionnelles dans En milliards de dollars pour tous les segments ci-dessus.

| Domestique |

| International |

| B2B (entreprise à entreprise) |

| B2C (entreprise à consommateur) |

| BFSI (Banque, Services Financiers et Assurances), etc.) |

| Commerce de gros et de détail (commerce électronique) |

| Sciences de la vie/Soins de santé |

| Fabrication industrielle |

| Autres industries d'utilisateurs finaux |

| Par destination | Domestique |

| International | |

| Par canal de distribution | B2B (entreprise à entreprise) |

| B2C (entreprise à consommateur) | |

| Par secteur d'activité de l'utilisateur final | BFSI (Banque, Services Financiers et Assurances), etc.) |

| Commerce de gros et de détail (commerce électronique) | |

| Sciences de la vie/Soins de santé | |

| Fabrication industrielle | |

| Autres industries d'utilisateurs finaux |

FAQ sur les études de marché sur le marché Turkey Courier Express and Parcel (CEP)

Quelle est la taille actuelle du marché des services de messagerie, dexpress et de colis en Turquie ?

Le marché turc des services de messagerie, express et colis devrait enregistrer un TCAC supérieur à 7 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché turc du courrier, de lexpress et des colis ?

TNT International Express, CEVA Logistik, UPS Hizli Kargo, DSV, DHL Worldwide Express sont les principales sociétés opérant sur le marché du courrier, de l'express et des colis en Turquie.

Quelles années couvre ce marché des courriers, express et colis en Turquie ?

Le rapport couvre la taille historique du marché du marché des services de messagerie, express et colis en Turquie pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des services de messagerie, express et colis en Turquie pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du courrier express et des colis en Turquie

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de Turkey Courier Express and Parcel en 2023, créées par Mordor Intelligence™ Industry Reports. L'analyse de Turkey Courier Express and Parcel comprend des perspectives de prévision du marché jusqu'en 2029 et un aperçu historique. Obtenez un échantillon de cette industrie analyse sous forme de rapport PDF téléchargeable gratuitement.