Taille du marché des diisocyanates de toluène (TDI)

| Période d'étude | 2019 - 2029 |

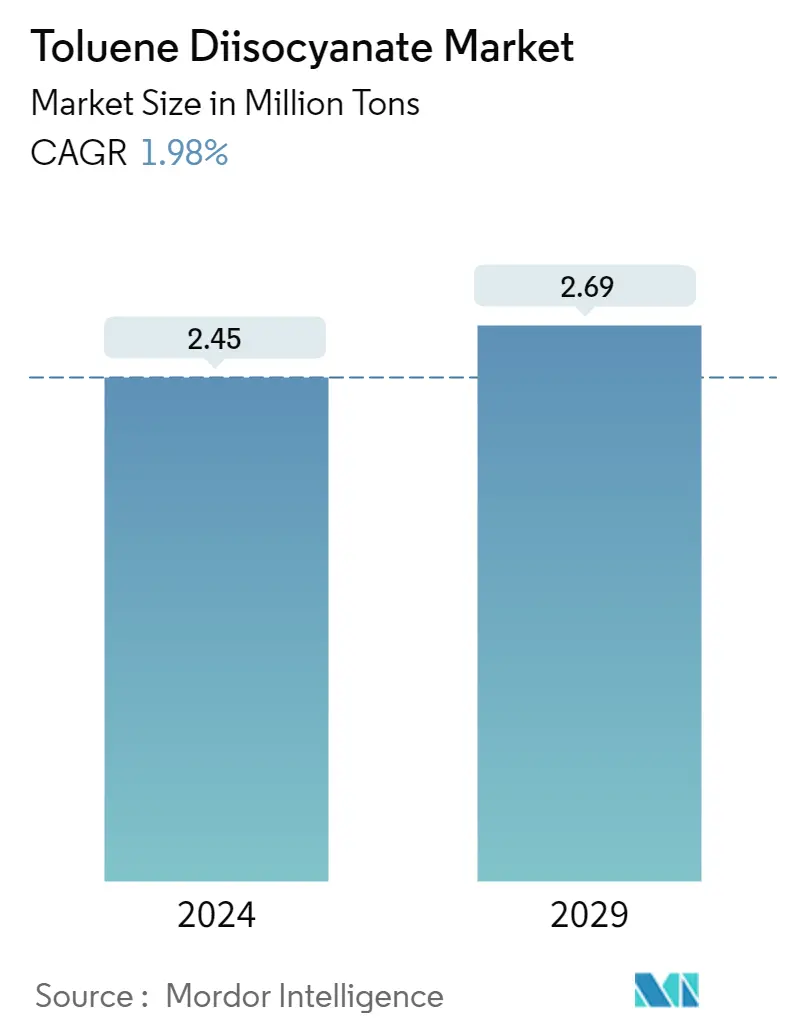

| Volume du Marché (2024) | 2.45 Million tons |

| Volume du Marché (2029) | 2.69 Million tons |

| CAGR (2024 - 2029) | 1.98 % |

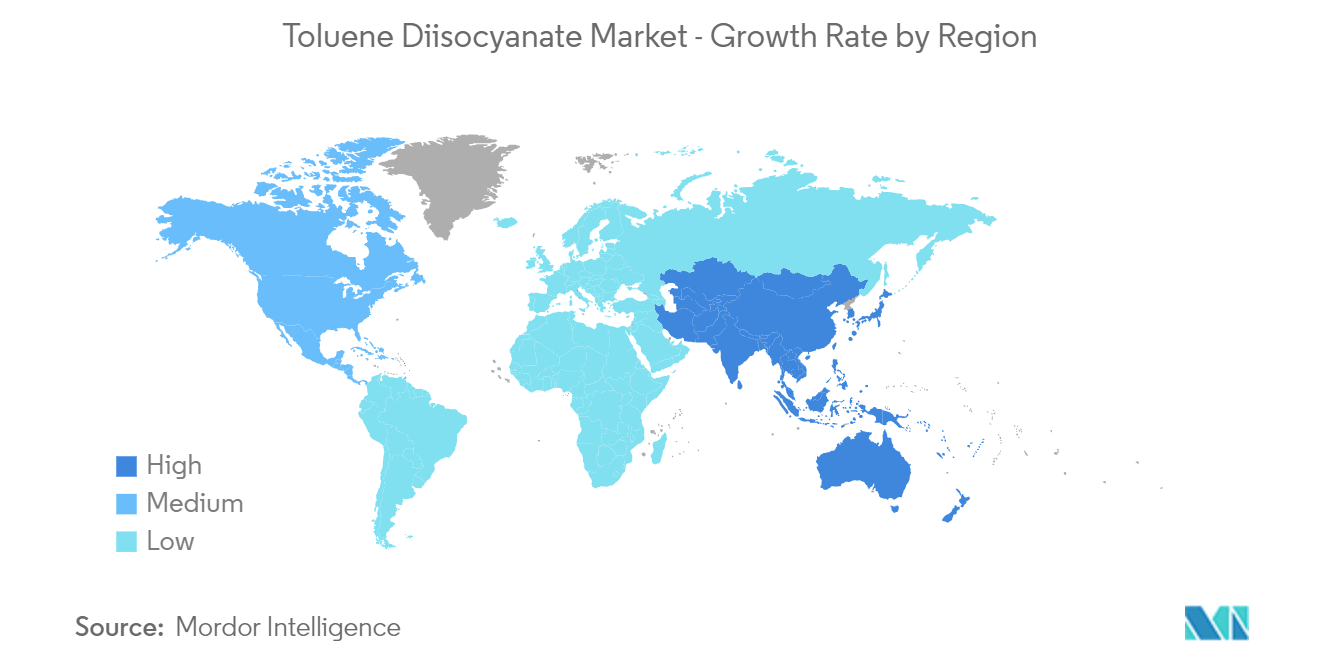

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Asie-Pacifique |

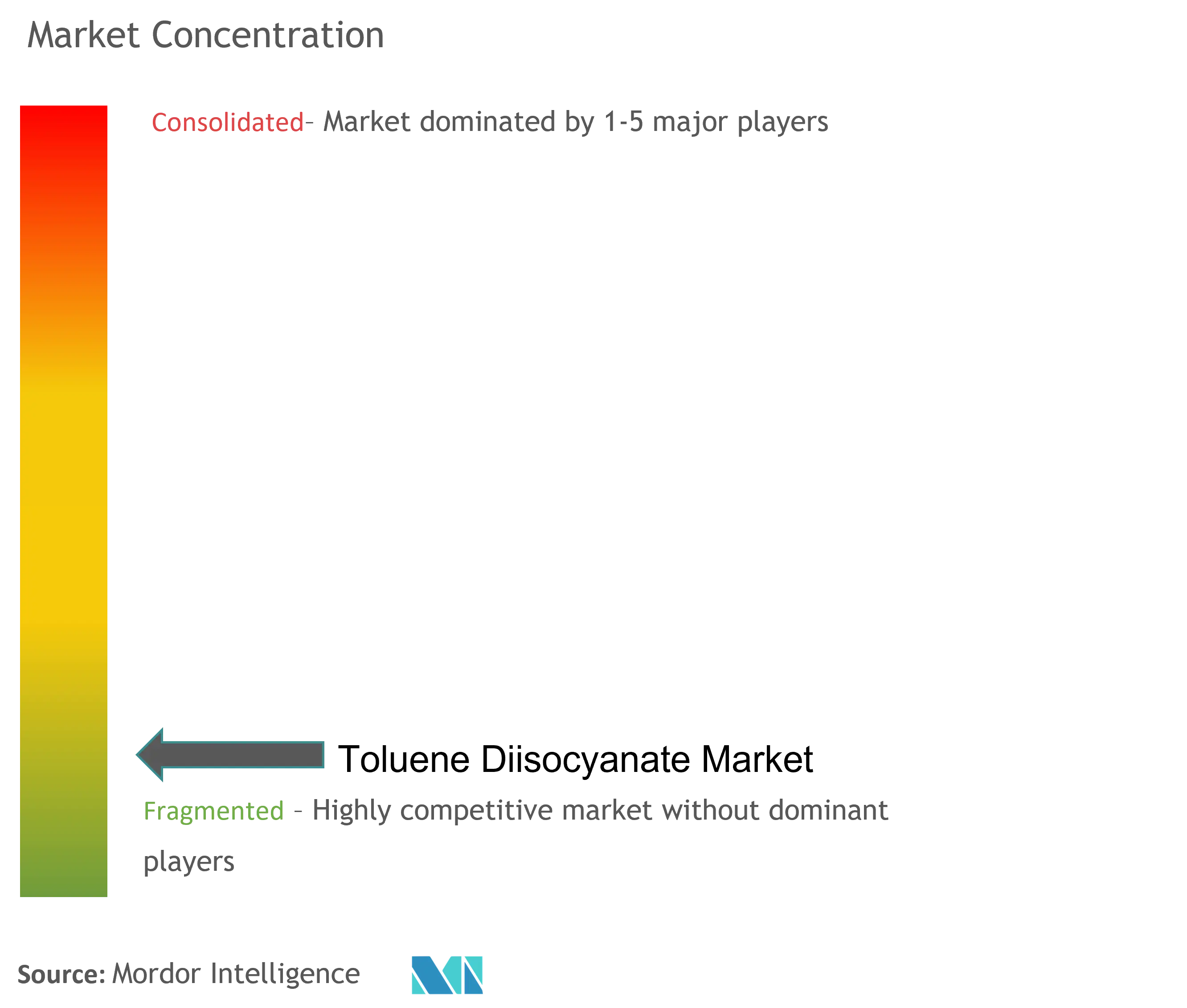

| Concentration du Marché | Faible |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des diisocyanates de toluène (TDI)

La taille du marché du diisocyanate de toluène est estimée à 2,45 millions de tonnes en 2024 et devrait atteindre 2,69 millions de tonnes dici 2029, avec une croissance de 1,98 % au cours de la période de prévision (2024-2029).

Le diisocyanate de toluène est un mélange synthétique des isomères 2,4 et 2,6, un liquide jaune pâle volatil et incolore soluble dans de nombreux solvants organiques. Ils fabriquent principalement des produits en polyuréthane, tels que des mousses rigides et flexibles, des revêtements, des adhésifs, des mastics et des élastomères. La demande croissante de mousse flexible stimule la croissance du marché.

- Cependant, lépidémie de coronavirus à travers le monde a entravé la croissance du marché étudié.

- Lapplication croissante du diisocyanate de toluène dans lindustrie du revêtement offrira probablement des opportunités pour le marché du diisocyanate de toluène au cours des cinq prochaines années.

- L'Asie-Pacifique dominait le marché mondial, la plus grande consommation provenant de pays comme la Chine et l'Inde.

Tendances du marché des diisocyanates de toluène (TDI)

Meubles et intérieurs à dominer

- Le diisocyanate de toluène est une matière première essentielle pour la mousse de polyuréthane flexible destinée à être utilisée dans les coussins, la literie, les meubles et les matelas. C'est l'une des principales matières premières utilisées dans l'industrie du meuble et de la décoration intérieure.

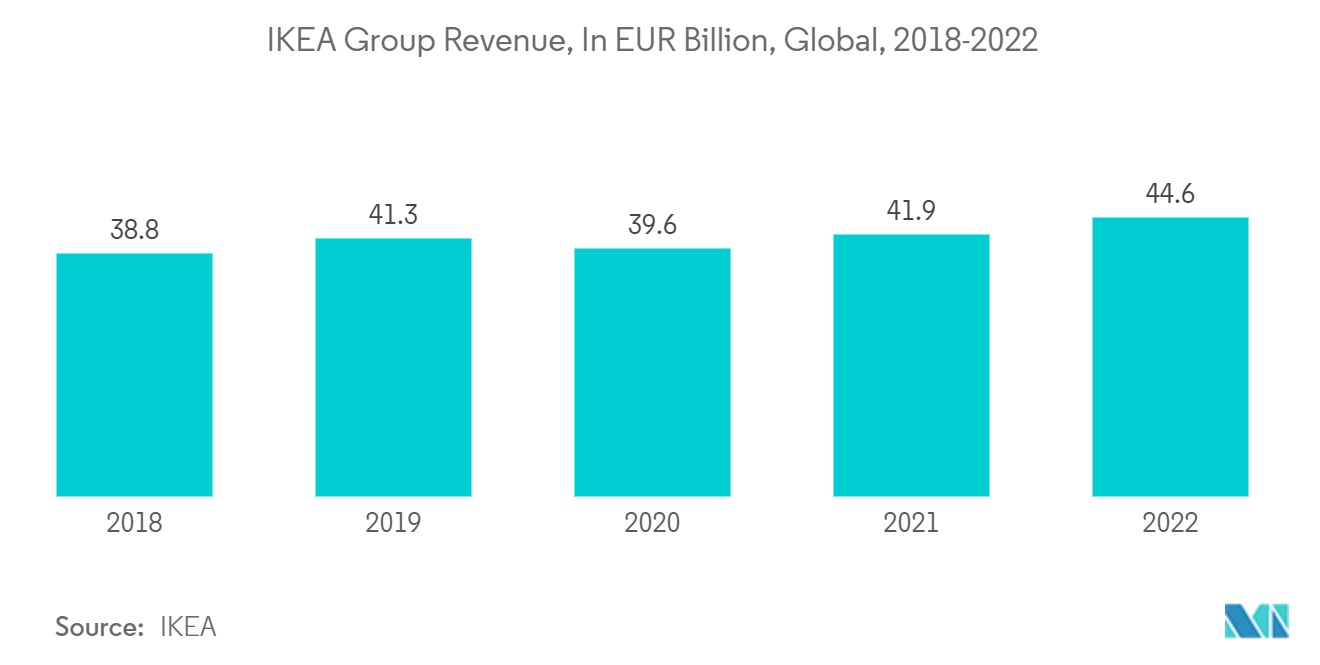

- IKEA, un détaillant international bien connu d'articles d'ameublement, a indiqué dans son rapport annuel que son chiffre d'affaires annuel a augmenté de près de 6 % entre 2021 et 2022, alors que ses ventes s'élevaient à 41,9 milliards d'euros (~ 45 milliards de dollars) et 44,6 milliards d'euros (~ 61,2 milliards USD), respectivement.

- De plus, selon le chiffre d'affaires consolidé d'IKEA pour 2022, environ 75 % des ventes au détail mondiales d'IKEA ont été générées dans les magasins de détail existants de l'entreprise. Les ventes en ligne représentaient environ 22 %, le reste étant vendu sous forme de services aux consommateurs.

- Le Bureau of Economic Analysis a également estimé que la valeur ajoutée par l'industrie du meuble et des produits connexes aux États-Unis au quatrième trimestre 2022 était d'environ 34,9 milliards de dollars en données désaisonnalisées, soit environ 5,5 % de plus que la valeur ajoutée au cours du quatrième trimestre 2022. même période lannée précédente. Sur les quatre trimestres de 2022, la valeur ajoutée s'est élevée à près de 136,6 milliards de dollars.

- Il est prévu que la Chine représente une grande partie du marché mondial du meuble, en raison des besoins en meubles dans les zones résidentielles, les bureaux et autres lieux. Selon le Bureau national des statistiques de Chine, les ventes au détail de meubles en Chine en décembre 2022 s'élevaient à environ 17,4 milliards CNY (~ 2,5 milliards USD). Cela représente une baisse du chiffre d'affaires de 5,8 % par rapport à l'année précédente. Néanmoins, une hausse des ventes de 3% a été constatée par rapport au chiffre d'affaires généré en novembre 2022.

- En raison des facteurs mentionnés ci-dessus, lapplication du TDI dans lindustrie du meuble devrait dominer au cours de la période de prévision.

La région Asie-Pacifique dominera le marché

- Le diisocyanate de toluène est principalement utilisé pour fabriquer des mousses de polyuréthane rigides présentant une grande stabilité en température. Elle produit également des élastomères, des peintures et revêtements, des vernis, des émaux métalliques, des adhésifs et des produits d'étanchéité, ainsi que des liants.

- Les industries très développées des peintures et revêtements, de l'emballage, du meuble et de l'automobile de la région Asie-Pacifique devraient accroître la demande de TDI, rendant la région plus dominante que d'autres.

- Selon la World Paint Coating Industry Association, en 2022, lindustrie des peintures et revêtements de la région Asie-Pacifique devrait peser 63 milliards de dollars. La Chine domine désormais le marché de la région, qui connaît une croissance de 5,8 %. En 2022, la croissance du marché chinois était estimée à 5,7 %. Selon les tendances actuelles, les ventes totales de peintures et de revêtements en Chine ont dépassé 45 milliards de dollars en 2022. En Asie de l'Est, le pays détenait la plus grande part de marché, soit 78 %.

- Le TDI est utilisé dans les revêtements polyuréthane pour la finition automobile et les revêtements anticorrosion haute performance. Selon l'Association chinoise des constructeurs automobiles, la production automobile chinoise a augmenté d'environ 3,4 % en 2022 par rapport à l'année précédente. En 2022, environ 27 millions dautomobiles ont été produites, contre 26,08 millions dunités produites en 2021.

- En novembre 2022, la valeur totale de la production de l'industrie électronique japonaise devrait atteindre plus de 10100 milliards de yens (~ 84,5 milliards de dollars), soit environ 100,7 % du montant de l'année précédente, selon le Japan Electronics and Information Technology. Association des Industries (JEITA).

- En outre, selon le Bureau des statistiques du Japon et une enquête menée par le ministère de l'Économie, du Commerce et de l'Industrie du Japon, les ventes de meubles et d'articles d'ameublement dans le secteur de la vente en gros au Japon ont atteint environ 4,5 billions de JPY (~ 41,06 milliards de dollars) en 2021, atteignant un sommet dune décennie.

- Par conséquent, toutes ces tendances du marché devraient stimuler la demande pour le marché du diisocyanate de toluène dans la région au cours de la période de prévision.

Aperçu du marché des diisocyanates de toluène (TDI)

Le marché mondial du diisocyanate de toluène est fragmenté en raison de nombreux acteurs sans part de marché significative. Certaines grandes entreprises sont Tosoh Corporation, Simel Chemical Industry Co., Ltd., BASF SE, Covestro AG et TSE Industries, Inc.

Leaders du marché des diisocyanates de toluène (TDI)

-

Tosoh Corporation

-

BASF SE

-

TSE Industries, Inc.

-

Covestro AG

-

Simel Chemical Industry Co., Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des diisocyanates de toluène (TDI)

- Avril 2023 : Wanhua Chemical a annoncé que la société avait reçu l'approbation de l'Administration d'État de surveillance et d'administration du marché pour acquérir des actions de Yantai Juli Fine Chemical Co., Ltd. Elle est l'un des principaux fournisseurs de diisocyanate de toluène en Chine. Grâce à cette acquisition, la proportion de la capacité TDI de Wanhua Chemical en Chine augmentera encore de 35 à 40 % à 45 à 50 %.

- Mars 2023 : Covestro AG a annoncé avoir reçu la certification ISCC (International Sustainability and Carbon Certification) PLUS pour son site de production de Baytown, au Texas, qui comprend divers produits comme le diisocyanate de toluène obtenant la certification ISCC PLUS. Cela contribuera à élargir la portée de son portefeuille de produits pour l'économie circulaire.

Rapport sur le marché des diisocyanates de toluène (TDI) – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l'étude

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Conducteurs

4.1.1 Application croissante de la mousse en raison de son utilisation dans les secteurs du meuble, de l’automobile et d’autres industries d’utilisation finale

4.1.2 Autres pilotes

4.2 Contraintes

4.2.1 Réglementation environnementale due à la présence de composés toxiques

4.2.2 Autres contraintes

4.3 Analyse de la chaîne de valeur de l'industrie

4.4 Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Menace des produits et services de substitution

4.4.5 Degré de compétition

5. SEGMENTATION DU MARCHÉ (taille du marché en volume)

5.1 Application

5.1.1 Mousses

5.1.2 Revêtements

5.1.3 Adhésifs et mastics

5.1.4 Élastomères

5.1.5 Autres

5.2 Industrie de l'utilisateur final

5.2.1 Meubles et intérieurs

5.2.2 Bâtiment et construction

5.2.3 Électronique

5.2.4 Automobile

5.2.5 Emballage

5.2.6 Autres

5.3 Géographie

5.3.1 Asie-Pacifique

5.3.1.1 Chine

5.3.1.2 Inde

5.3.1.3 Japon

5.3.1.4 Corée du Sud

5.3.1.5 Reste de l'Asie-Pacifique

5.3.2 Amérique du Nord

5.3.2.1 États-Unis

5.3.2.2 Canada

5.3.2.3 Mexique

5.3.3 L'Europe

5.3.3.1 Allemagne

5.3.3.2 Royaume-Uni

5.3.3.3 France

5.3.3.4 Italie

5.3.3.5 Le reste de l'Europe

5.3.4 Amérique du Sud

5.3.4.1 Brésil

5.3.4.2 Argentine

5.3.4.3 Reste de l'Amérique du Sud

5.3.5 Moyen-Orient et Afrique

5.3.5.1 Arabie Saoudite

5.3.5.2 Afrique du Sud

5.3.5.3 Reste du Moyen-Orient et Afrique

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Part de marché (%)**/Analyse du classement

6.3 Stratégies adoptées par les principaux acteurs

6.4 Profils d'entreprise

6.4.1 Alfa Aesar, Thermo Fisher Scientific

6.4.2 BASF SE

6.4.3 Covestro AG

6.4.4 Dow

6.4.5 Hanwha Solutions Chemical Division

6.4.6 KH Chemicals

6.4.7 Merck KGaA

6.4.8 Mitsui Chemicals, Inc.

6.4.9 Simel Chemical Industry Co., Ltd.

6.4.10 Tokyo Chemical Industry Co., Ltd

6.4.11 Tosoh Corporation

6.4.12 TSE Industries, Inc.

6.4.13 Wanhua

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

7.1 Application croissante du diisocyanate de toluène dans l’industrie des revêtements

7.2 Autres opportunités

Segmentation de lindustrie des diisocyanates de toluène (TDI)

Le diisocyanate de toluène est un composé organique produit à létat pur. Cependant, il est souvent commercialisé sous forme de mélanges 80/20 et 65/35 des isomères 2,4 et 2,6. Ils sont principalement utilisés pour fabriquer des produits en polyuréthane, tels que des mousses rigides et flexibles, des revêtements, des adhésifs, des produits d'étanchéité et des élastomères. Le marché du diisocyanate de toluène est segmenté par application, secteur dutilisation final et géographie. Le marché est segmenté par application en mousse, revêtements, adhésifs et produits d'étanchéité, élastomères et autres applications. Le marché est segmenté en meubles et intérieurs, bâtiment et construction, électronique, automobile, emballage et autres industries dutilisateurs finaux par industrie dutilisateur final. Le rapport couvre également la taille du marché et les prévisions du marché du diisocyanate de toluène dans 15 pays des principales régions. Le dimensionnement et les prévisions du marché sont effectués pour chaque segment en fonction du volume (kilotonnes).

| Application | ||

| ||

| ||

| ||

| ||

|

| Industrie de l'utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

| Géographie | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

FAQ sur les études de marché sur les diisocyanates de toluène (TDI)

Quelle est la taille du marché du diisocyanate de toluène ?

La taille du marché du diisocyanate de toluène devrait atteindre 2,45 millions de tonnes en 2024 et croître à un TCAC de 1,98 % pour atteindre 2,69 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du diisocyanate de toluène ?

En 2024, la taille du marché du diisocyanate de toluène devrait atteindre 2,45 millions de tonnes.

Qui sont les principaux acteurs du marché du diisocyanate de toluène ?

Tosoh Corporation, BASF SE, TSE Industries, Inc., Covestro AG, Simel Chemical Industry Co., Ltd. sont les principales sociétés opérant sur le marché du diisocyanate de toluène.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du diisocyanate de toluène ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du diisocyanate de toluène ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du diisocyanate de toluène.

Quelles années couvre ce marché du diisocyanate de toluène et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du diisocyanate de toluène était estimée à 2,40 millions de tonnes. Le rapport couvre la taille historique du marché du diisocyanate de toluène pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du diisocyanate de toluène pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des diisocyanates de toluène (TDI)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des diisocyanates de toluène (TDI) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des diisocyanates de toluène (TDI) comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.