Analyse du marché du plastique en Thaïlande

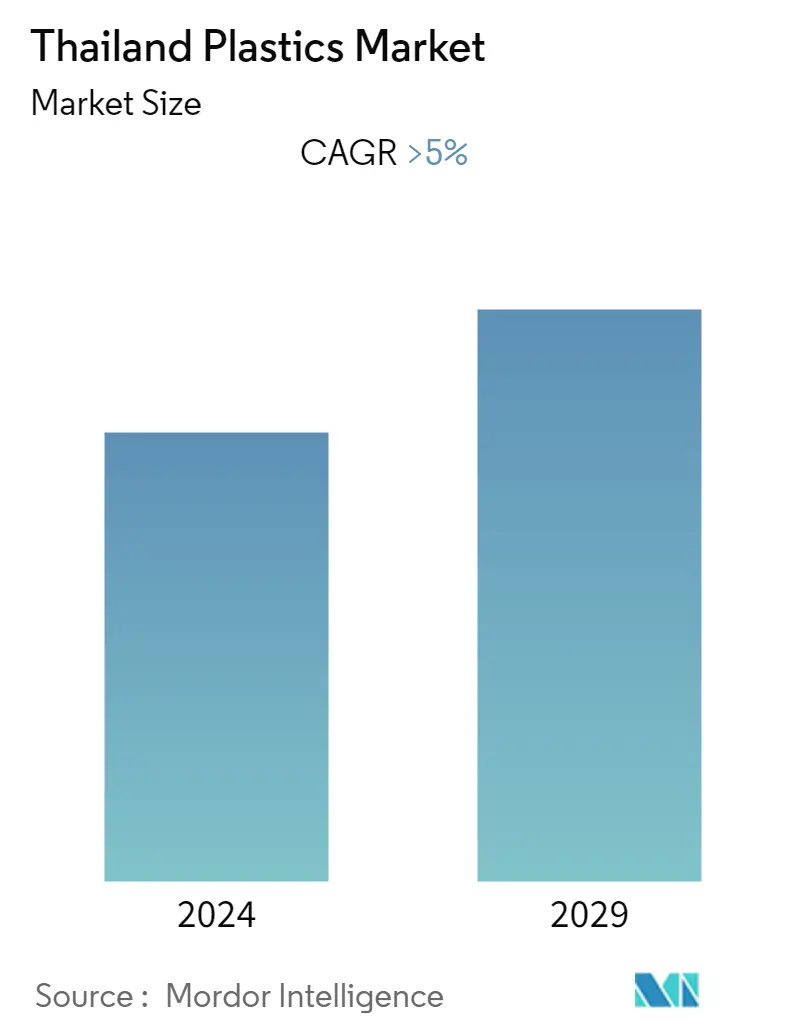

Le marché des plastiques en Thaïlande devrait enregistrer un TCAC de plus de 4 % au cours de la période de prévision.

Le marché a été négativement impacté par le COVID-19. La production de plastique a été réduite en raison de perturbations dans la chaîne d'approvisionnement. Cependant, le secteur se redresse bien depuis la levée des restrictions. Laugmentation du niveau des activités industrielles est susceptible davoir un impact positif sur le marché étudié.

- À court terme, lutilisation croissante des plastiques dans le bâtiment et la construction, ainsi que la demande croissante demballages alimentaires et de boissons, sont quelques facteurs qui stimulent la croissance du marché.

- Dun autre côté, les réglementations gouvernementales strictes entraînant linterdiction du plastique devraient entraver la croissance du marché au cours de la période de prévision.

- Laugmentation des investissements dans les plastiques biodégradables créera probablement des opportunités pour le marché dans les années à venir.

Tendances du marché du plastique en Thaïlande

Le polyéthylène téréphtalate (PET) devrait dominer le marché

- Les résines de polyéthylène téréphtalate (PET) sont connues pour leurs excellentes caractéristiques d'écoulement à l'état fondu, leurs tolérances de moulage étroites et leur productivité élevée dans les moules multi-empreintes. En raison de ses propriétés mécaniques et électriques, le PET est souvent utilisé pour remplacer les métaux dans les boîtiers de moteurs, les interrupteurs, les capteurs et autres applications électriques.

- Le PET et les polyoléfines sont les matériaux les plus utilisés dans lindustrie de lemballage plastique. Certaines des propriétés importantes du PET en tant que matériau demballage sont la recyclabilité, la résistance et la polyvalence, qui stimulent la demande pour ces produits.

- Ces produits comprennent des contenants à emporter, des aliments surgelés, des boissons et jus gazeux, du ketchup, de l'eau en bouteille, des bocaux et des contenants pour produits de boulangerie. Ils sont également utilisés dans lindustrie alimentaire pour les coquilles, les contenants de charcuterie et les plateaux de nourriture pour micro-ondes.

- Le PET possède également d'excellentes propriétés barrières qui protègent et préservent le contenu du produit. Le PET conserve intact le pétillant des boissons gazeuses, les vitamines des jus et la couleur du ketchup. Autrement dit, il protège les produits et les maintient dans les rayons et hors de la poubelle.

- La société thaïlandaise Indorama Ventures, premier producteur mondial de PET, a annoncé en novembre 2020 qu'elle dépenserait 1,5 milliard de dollars pour tripler ses opérations de recyclage des plastiques afin d'augmenter la demande des producteurs de boissons soucieux de l'environnement. Indorama a acquis ces dernières années des entreprises qui recyclent le polyéthylène téréphtalate. L'objectif est d'étendre sa capacité de recyclage à 750 000 tonnes par an d'ici 2025, contre environ 250 000 tonnes actuellement. L'objectif est que les matériaux recyclés représentent environ 20 % des 4 millions de tonnes de PET qu'Indorama fournit chaque année à l'industrie des boissons.

- En mai 2022, une société basée en Thaïlande, ENVICCO Limited, a démarré une nouvelle usine de plastique recyclé avec une capacité de fabrication d'environ 45000 tonnes par an de polyéthylène téréphtalate recyclé à Map Ta Phut, Rayong, en Thaïlande. Cela augmentera probablement la pénétration du PET sur le marché thaïlandais des plastiques.

- En raison des facteurs mentionnés ci-dessus, la demande de PET augmentera dans le pays au cours de la période de prévision.

L'industrie automobile va dominer le marché

- L'industrie automobile utilise principalement des plastiques techniques car ils sont connus pour leurs hautes performances, rendant ainsi les pièces automobiles compatibles avec les exigences rigoureuses du secteur automobile. La plupart du temps, les plastiques techniques sont très polyvalents, ce qui les rend adaptés à la réalisation des innovations nécessaires dans lindustrie automobile. De plus, ces plastiques sont légers, ce qui réduit la consommation de carburant.

- Certains des plastiques largement utilisés dans l'industrie automobile comprennent le polypropylène, le polyuréthane, le chlorure de polyvinyle, le polybutylène téréphtalate (PBT) et d'autres.

- Le polypropylène est un polymère très durable fabriqué à partir de propylène. En raison de sa résistance chimique et de sa durabilité, le polypropylène est utilisé dans divers composants automobiles allant des pare-chocs à l'isolation des câbles en passant par les fibres des tapis.

- Les polyuréthanes sont exceptionnellement résistants aux radiations, aux solvants et à lusure environnementale. Grâce à ces qualités, ils conviennent bien à différentes applications, notamment la fabrication de pneus, de sièges, de brosses de suspension, etc.

- Les polymères thermoplastiques sont utilisés dans l'industrie automobile dans différentes applications, telles que la production de composants de tableau de bord de haute qualité, de garnitures de montants, de tableaux de bord automobiles, d'enjoliveurs de roues, de revêtements de porte, de dossiers de siège, de poignées et de composants de ceinture de sécurité, entre autres. Cela devrait stimuler la demande pour le marché étudié au cours de la période de prévision.

- Les plastiques sont également plus économiques que les métaux et contribuent à rendre les automobiles économes en énergie en réduisant le poids et en offrant durabilité, ténacité, flexibilité de conception, résilience, résistance à la corrosion et hautes performances. Certains plastiques présentent également de bonnes propriétés disolation électrique.

- Il existe environ 1800 entreprises en Thaïlande dans le secteur automobile, qui comprend près de 30 à 40 acteurs majeurs, environ 700 fabricants de pièces automobiles de niveau 1 et plus de 1000 producteurs de niveaux 2 et 3. La présence de nombreuses grandes entreprises dans le pays signifie non seulement une vaste chaîne dapprovisionnement automobile, mais également que lindustrie automobile est prête à connaître une nouvelle croissance industrielle dans les années à venir.

- La production automobile en Thaïlande a augmenté de près de 15 % sur un an pour atteindre environ 190155 unités en novembre 2022, ce qui est le plus élevé des 44 derniers mois, alors que la pénurie de semi-conducteurs a continué de s'atténuer, selon le rapport du Fédération des industries thaïlandaises (FTI).

- En outre, selon le FTI, le nombre total de voitures produites en Thaïlande pour les 11 premiers mois de 2022 a atteint près de 1,72 million d'unités, enregistrant une croissance d'environ 21 % sur un an, et très proche de l'objectif de 2022 d'environ 1,72 million d'unités. 1,75 million d'unités. Le marché des véhicules électriques en Thaïlande devrait enregistrer un TCAC denviron 22 % entre 2022 et 2025. Cela devrait stimuler la demande pour le marché étudié.

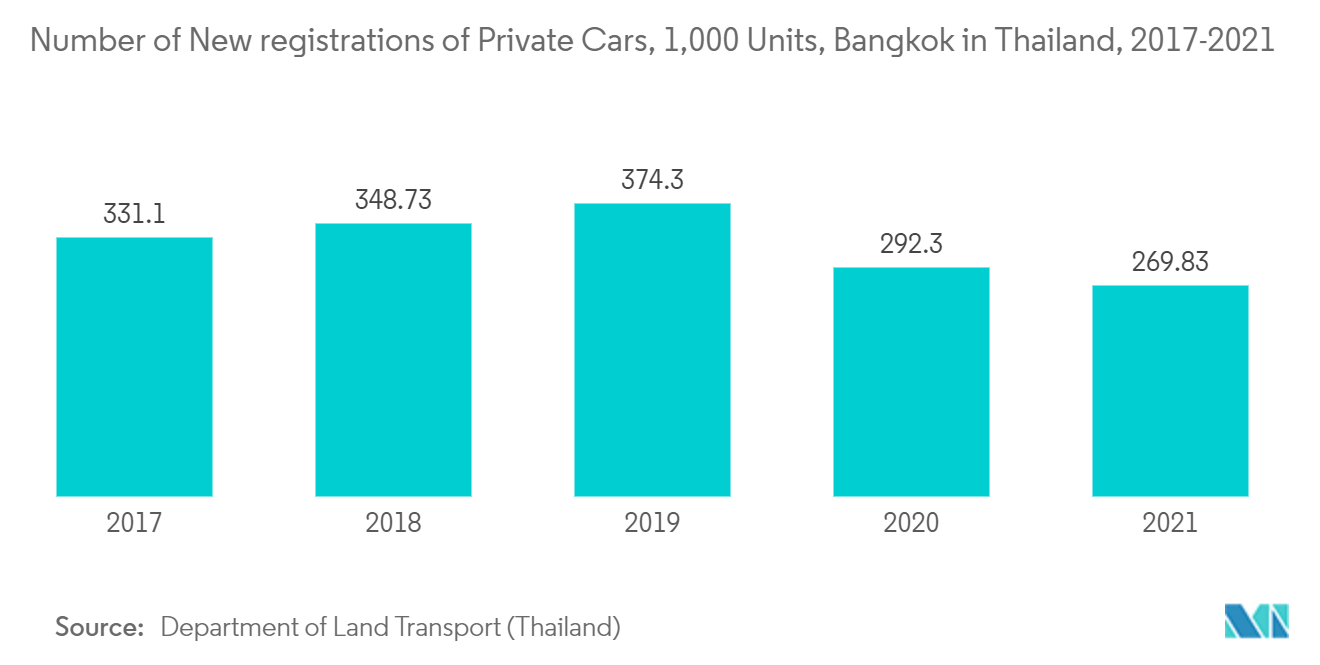

- Selon le Département des transports terrestres (Thaïlande), environ 152 400 nouvelles voitures particulières ont été immatriculées à Bangkok, en Thaïlande, de janvier à avril 2022. Le nombre de nouvelles immatriculations de voitures particulières dans la capitale thaïlandaise a fluctué au cours des 10 dernières années. années. Le nombre de nouvelles voitures particulières immatriculées à Bangkok en 2021 et 2020 était respectivement de 269,83 et 292,3.

- En raison de tous ces facteurs, le marché des plastiques en Thaïlande devrait connaître une croissance constante au cours de la période de prévision.

Aperçu de l'industrie du plastique en Thaïlande

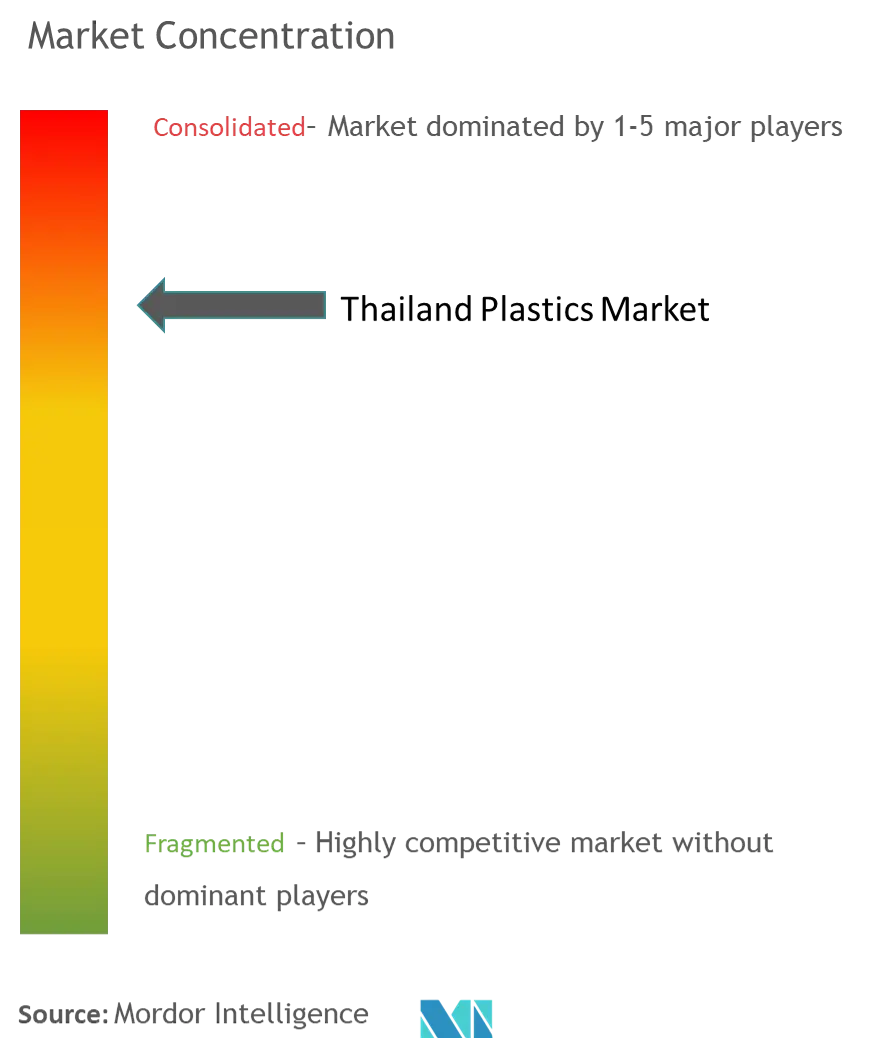

Le marché des plastiques en Thaïlande est de nature partiellement consolidée. Les principales sociétés comprennent Indorama Ventures Public Company Limited, SCG Chemicals Co. Ltd, INEOS Styrolution Group GmbH, COVESTRO AG et THAI PLASTIC INDUSTRIES CO. LTD, entre autres (sans ordre particulier).

Leaders du marché du plastique en Thaïlande

Indorama Ventures Public Company Limited

SCG Chemicals Co., Ltd.

INEOS Styrolution Group GmbH

THAI PLASTIC INDUSTRIES CO., LTD.

COVESTRO AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du plastique en Thaïlande

- Décembre 2022 le principal producteur et distributeur thaïlandais de polypropylène ou de résine PP, nommé HMC Polymers company limited ou HMC Polymers, a annoncé l'ouverture de la quatrième ligne de production de l'usine de polypropylène (usine PP4) dans la zone industrielle de Map Ta Phut, Province de Rayong, en Thaïlande, avec un investissement de plus de 8 milliards de THB (244,13 millions de dollars). Cette nouvelle usine aidera l'entreprise à renforcer son leadership dans l'industrie des résines PP dans la région de l'Asie du Sud-Est. La 4ème usine de production de HMC Polymers augmentera la capacité de production de l'entreprise de 810 000 tonnes par an à 1 060 000 tonnes par an.

- Octobre 2022 HMC Polymers lance une plateforme nommée PP Reborn. Il s'agit d'une plateforme de gestion des plastiques PP et autres types de plastiques en Thaïlande. Cette plateforme contribuera à accroître les connaissances et la compréhension des activités de tri dans le segment du plastique et contribuera également à la collecte des verres en plastique orphelins. Ces plastiques collectés seront réinjectés dans le système de production selon les principes de l'économie circulaire.

Segmentation de lindustrie du plastique en Thaïlande

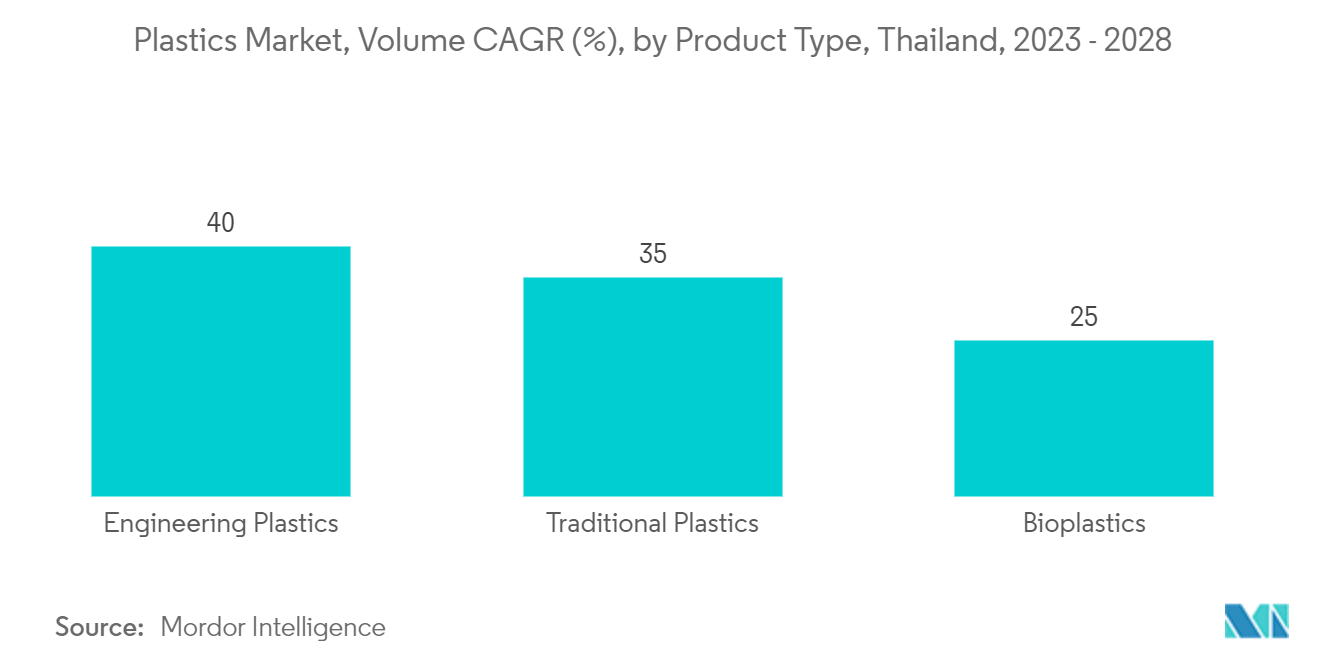

Les plastiques sont des matériaux semi-synthétiques ou synthétiques, dont le polymère est l'ingrédient essentiel . Il est également défini comme des polymères ayant de longues chaînes carbonées. Le plastique a la capacité dêtre moulé ou façonné généralement par application de pression et de chaleur. Les matières premières utilisées pour produire des plastiques comprennent la cellulose, le charbon, le gaz naturel, le sel, le pétrole brut, etc. Le marché thaïlandais des plastiques est segmenté par type et par application. Par type, le marché est segmenté en plastiques traditionnels, plastiques techniques et bioplastiques. Par application, le marché est segmenté en emballage, électricité et électronique, bâtiment et construction, automobile et transport, meubles et literie, ainsi que dautres applications. Le rapport propose les tailles et les prévisions du marché pour chaque segment sur la base de la valeur (en millions de dollars).

| Plastiques traditionnels | Polyéthylène |

| Polypropylène | |

| Polystyrène | |

| Chlorure de polyvinyle | |

| Plastiques techniques | Polyéthylène téréphtalate (PET) |

| Polyamides | |

| Polycarbonates | |

| Copolymères de styrène (ABS et SAN) | |

| Polybutylène téréphtalate (PBT) | |

| Polyméthacrylate de méthyle (PMMA) | |

| Autres plastiques techniques | |

| Bioplastiques |

| Emballage |

| Électrique et électronique |

| Bâtiment et construction |

| Automobile et transports |

| Meubles et literie |

| Autres applications |

| Taper | Plastiques traditionnels | Polyéthylène |

| Polypropylène | ||

| Polystyrène | ||

| Chlorure de polyvinyle | ||

| Plastiques techniques | Polyéthylène téréphtalate (PET) | |

| Polyamides | ||

| Polycarbonates | ||

| Copolymères de styrène (ABS et SAN) | ||

| Polybutylène téréphtalate (PBT) | ||

| Polyméthacrylate de méthyle (PMMA) | ||

| Autres plastiques techniques | ||

| Bioplastiques | ||

| Application | Emballage | |

| Électrique et électronique | ||

| Bâtiment et construction | ||

| Automobile et transports | ||

| Meubles et literie | ||

| Autres applications | ||

FAQ sur les études de marché sur le plastique en Thaïlande

Quelle est la taille actuelle du marché thaïlandais des plastiques ?

Le marché thaïlandais des plastiques devrait enregistrer un TCAC supérieur à 5 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché thaïlandais des plastiques ?

Indorama Ventures Public Company Limited, SCG Chemicals Co., Ltd., INEOS Styrolution Group GmbH, THAI PLASTIC INDUSTRIES CO., LTD., COVESTRO AG sont les principales sociétés opérant sur le marché thaïlandais des plastiques.

Quelles années couvre ce marché thaïlandais des plastiques ?

Le rapport couvre la taille historique du marché des plastiques en Thaïlande pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des plastiques en Thaïlande pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du plastique en Thaïlande

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du plastique en Thaïlande en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Thailand Plastic comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.