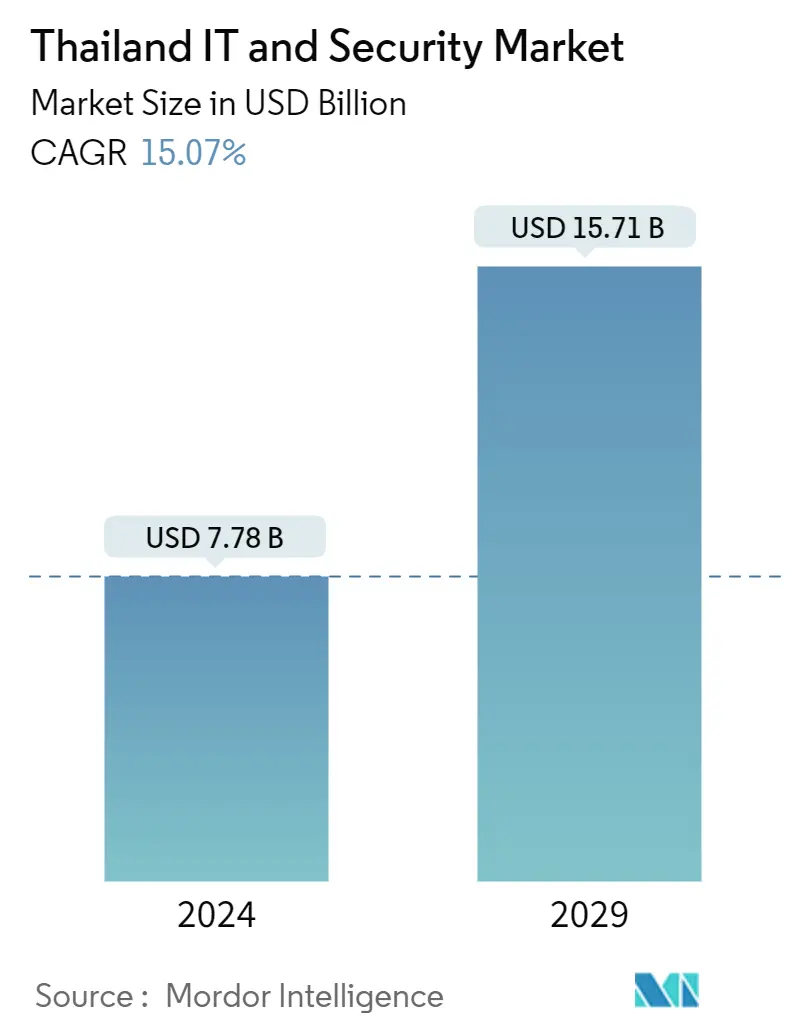

Taille du marché thaïlandais de linformatique et de la sécurité

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 7.78 milliards de dollars |

| Taille du Marché (2029) | USD 15.71 milliards de dollars |

| TCAC(2024 - 2029) | 15.07 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché thaïlandais de linformatique et de la sécurité

La taille du marché thaïlandais de linformatique et de la sécurité est estimée à 7,78 milliards USD en 2024 et devrait atteindre 15,71 milliards USD dici 2029, avec une croissance de 15,07 % au cours de la période de prévision (2024-2029).

- Suite à la prolifération généralisée d'Internet, le pays est en transition vers une économie numérique, ce qui a ouvert de nouvelles sources de revenus à plusieurs secteurs en Thaïlande, notamment les fournisseurs de services de télécommunications, les divertissements et jeux numériques, ainsi que l'électronique grand public.

- Avec la transformation numérique, les organisations sont devenues de plus en plus dépendantes des applications et des extensions qui font de l'informatique un avantage concurrentiel essentiel pour la plupart des organisations. De plus, lexternalisation informatique est devenue plus quune simple technique de réduction des coûts grâce aux migrations vers le cloud et aux options de services cloud. Par conséquent, cette nouvelle forme est motivée par des initiatives organisationnelles concernant la croissance de lentreprise, lexpérience client et la perturbation de la concurrence.

- Plusieurs initiatives du gouvernement visant à stimuler le développement et ladoption des technologies numériques soutiennent davantage la croissance du marché. Par exemple, en décembre 2022, l'agence gouvernementale basée en Thaïlande a signé un protocole d'accord avec Tech Mahindra, l'un des fournisseurs mondiaux de solutions informatiques, pour co-développer des solutions numériques et exécuter des projets et des cas d'utilisation commercialement viables pour les entreprises dans les domaines de l'IoT, de l'IA, 5G, Analytics, Blockchain et Metaverse pour diverses industries, notamment les villes intelligentes et les télécommunications, entre autres.

- Diverses agences gouvernementales de défense et entreprises déplacent davantage de données vers le cloud, conçoivent de nouveaux systèmes numériques et augmentent le nombre de points de terminaison de leur infrastructure réseau. Les attaquants ont eu de nouvelles opportunités de pénétrer dans les chaînes dapprovisionnement en raison de leur dépendance croissante à légard de tiers et de prestataires de services.

- Le nombre croissant de cyberattaques dans le pays, la demande croissante de numérisation et d'infrastructure informatique évolutive, la nécessité croissante de lutter contre les risques liés aux fournisseurs tiers, l'évolution des MSSP et l'adoption d'une stratégie axée sur le cloud ont été à l'origine du croissance des solutions et services de cybersécurité dans le pays.

- Cependant, la pénurie de professionnels informatiques qualifiés pour répondre à la demande conduit les entreprises à éprouver des difficultés dans leurs opérations et à remettre en question le marché thaïlandais.

- La pandémie de COVID-19 a accéléré l'adoption croissante des technologies numériques et des initiatives de transformation numérique dans divers secteurs d'utilisateurs finaux du pays, avec des investissements croissants dans le cloud computing, les outils collaboratifs et les solutions liées à l'infrastructure informatique pour garantir la connectivité des entreprises. Cette dépendance accrue aux technologies numériques et au travail à distance a accru les problèmes de sécurité, entraînant une demande accrue de solutions de sécurité sur le marché.

Tendances du marché thaïlandais de l'informatique et de la sécurité

Demande croissante de numérisation et dinfrastructure informatique évolutive

- La Thaïlande s'efforce d'améliorer la croissance de son économie en passant d'un pays industrialisé à un pays axé sur l'innovation de haute technologie. Face à la concurrence accrue provoquée par cette économie numérisée, les chefs dentreprise thaïlandais adoptent de nouvelles technologies qui permettent à leurs entreprises de réussir.

- En ce qui concerne les projets technologiques futurs, ladoption de technologies émergentes devrait se développer à mesure que les entreprises cherchent à remplacer leurs infrastructures obsolètes. Des technologies telles que l'intelligence artificielle (IA), l'Internet des objets (IoT) et l'automatisation des processus robotiques (RPA) transforment l'expérience client dans les secteurs de la fintech, permettant de préférer une infrastructure informatique évolutive à la suite de l'augmentation des transferts et des paiements P2P, des services bancaires sans contact. cartes et gestion des crypto-monnaies via les canaux numériques.

- En outre, le soutien du gouvernement aux projets numériques dans le pays stimule encore davantage la dynamique de numérisation, créant une demande de solutions et de services liés à l'informatique et à la sécurité. Par exemple, en janvier 2022, le gouvernement thaïlandais a alloué 2,4 milliards de THB (72 millions de dollars) au cours de lexercice 2022 pour la mise en œuvre de six projets numériques dans le cadre du Plan de développement du gouvernement numérique de la Thaïlande (2023-2027).

- En juin 2023, Factorytalk, l'un des principaux fournisseurs de solutions informatiques et de services de conseil en conformité pour les secteurs des sciences de la vie et pharmaceutique, a annoncé l'expansion de sa société sœur, BatchLine, en Thaïlande. Avec cette expansion, la société vise à offrir des logiciels et des solutions numériques avancées aux entreprises manufacturières réglementées GxP du pays qui cherchent à numériser leurs opérations et à accroître leur compétitivité dans un paysage industriel en évolution rapide.

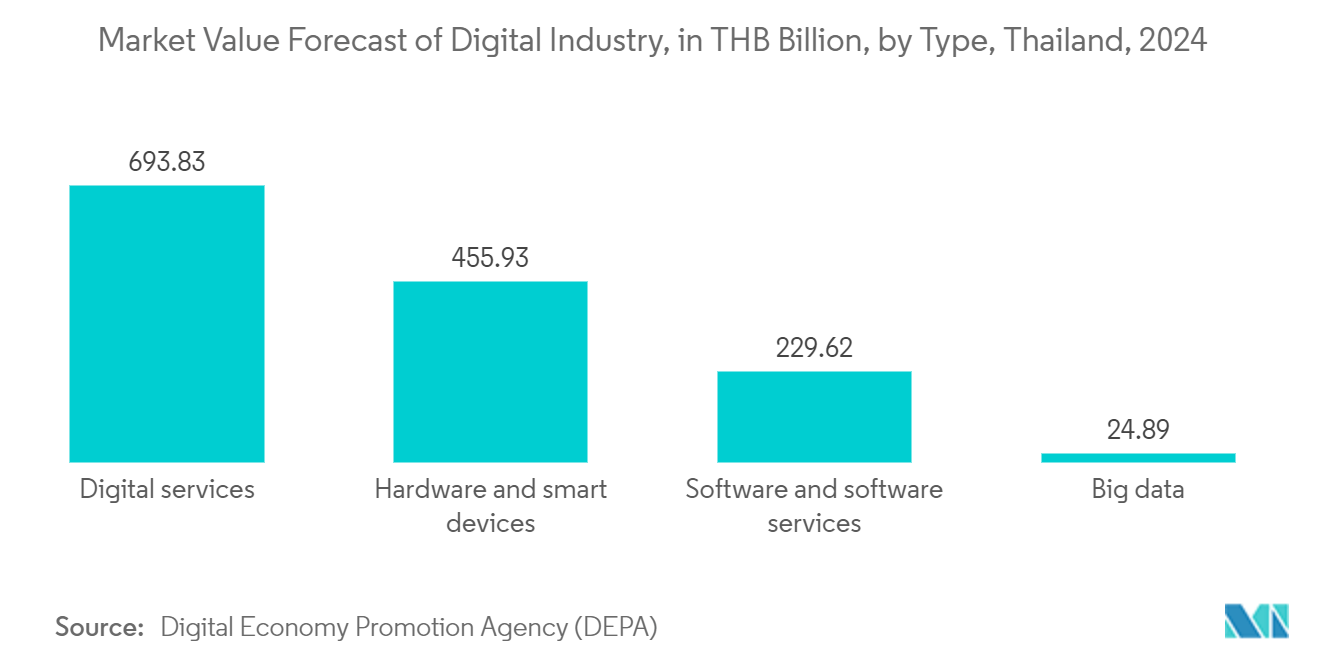

Le matériel et les appareils informatiques détiendront une part importante du marché

- La Thaïlande promeut activement la transformation numérique dans divers secteurs, notamment le gouvernement, la santé, l'éducation et les entreprises. Cette poussée vers la numérisation nécessite des investissements en matériel informatique et en appareils pour soutenir les efforts de modernisation et améliorer lefficacité en rationalisant les opérations commerciales.

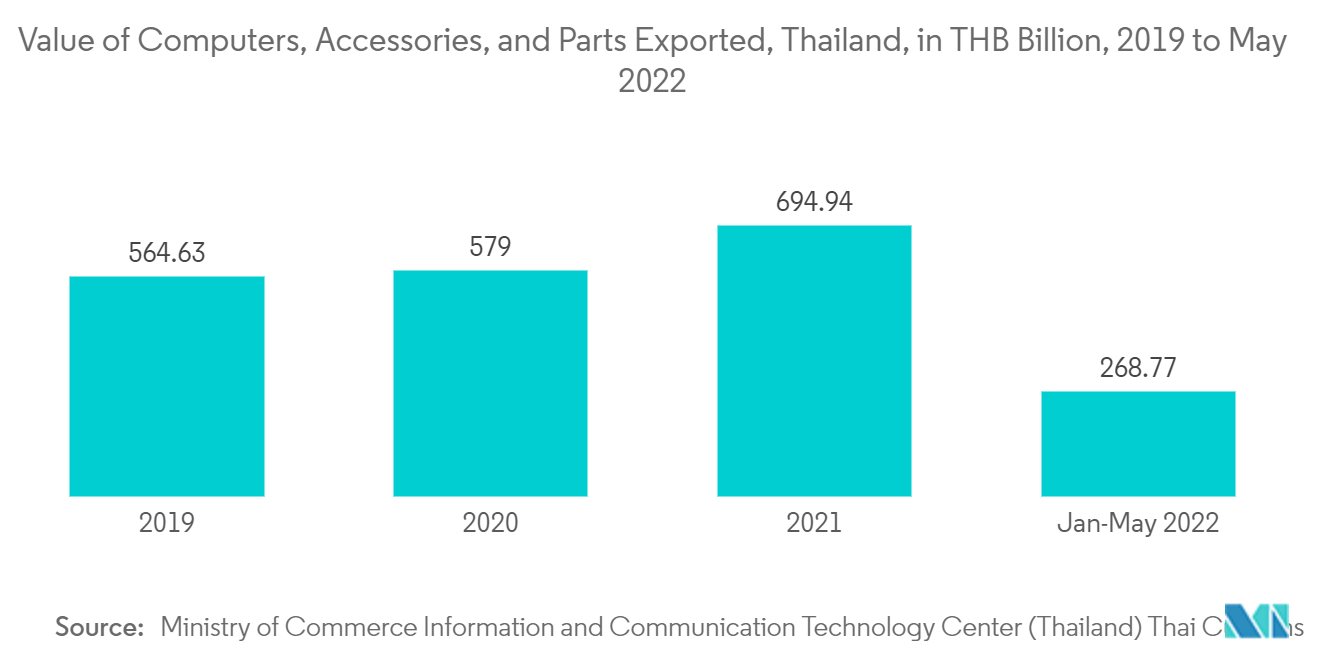

- Pendant la pandémie, le gouvernement thaïlandais a recommandé aux écoles et aux universités de mener des activités en ligne, ce qui a entraîné une énorme demande de matériel informatique et d'appareils tels que des ordinateurs de bureau, des tablettes et des ordinateurs portables. Avec lavènement dun monde numérique plus inclusif, les appareils tels que les tablettes sont devenus une nécessité plutôt quun luxe et ont stimulé la demande dans ce pays. Par exemple, selon le ministère thaïlandais du Commerce, au cours des cinq premiers mois de 2022, la Thaïlande a importé pour environ 139,8 milliards de THB (3,86 milliards de dollars) d'ordinateurs et d'accessoires. Les importations de cette catégorie ont augmenté en valeur entre 2020 et 2021.

- La Thaïlande est lune des économies les plus dynamiques de la région de lAssociation des nations de lAsie du Sud-Est (ASEAN). L'industrie informatique du pays s'est développée et devient de plus en plus attractive pour les investisseurs étrangers. Les entreprises et les agences gouvernementales se tournent de plus en plus vers le numérique, et de plus en plus de consommateurs s'y connaissent en technologie, ce qui fait proliférer la demande de matériel et d'appareils informatiques.

- De plus, poussé par l'utilisation croissante de la technologie dans de multiples aspects de la société, le secteur des technologies de l'information a connu une croissance significative en Thaïlande, offrant un vaste potentiel commercial aux entreprises pour rencontrer des utilisateurs sophistiqués et des clients exigeants. En juillet 2023, HP, fabricant de PC et d'imprimantes, a annoncé le transfert de la production d'ordinateurs portables grand public et commerciaux vers la Thaïlande et le Mexique afin de diversifier sa chaîne d'approvisionnement au-delà de la Chine.

Aperçu du secteur thaïlandais de l'informatique et de la sécurité

Le marché thaïlandais de linformatique et de la sécurité est fragmenté en raison de la présence de plusieurs acteurs mondiaux qui se concentrent sur lexpansion de leur clientèle à travers le pays et adoptent des stratégies de croissance organique et inorganique.

- Avril 2023 - Ribbon Communications Inc., basé aux États-Unis Dans le cadre de son engagement envers la transformation numérique de la Thaïlande, fournisseur mondial de technologies de communication en temps réel et de solutions de réseaux optiques pour un certain nombre de grands fournisseurs de services IP, d'entreprises et d'opérateurs d'infrastructures clés dans un effort de modernisation et de protection. leurs réseaux ont concentré leur présence en Thaïlande.

- Novembre 2022 – Le fournisseur de solutions informatiques basé au Vietnam, FPT Software, a annoncé l'ouverture d'un nouveau bureau à Bangkok, en Thaïlande. Avec cette nouvelle succursale, la société vise à cibler les 30 plus grandes sociétés informatiques de Thaïlande et à étendre sa présence mondiale. En outre, la branche devrait répondre à la demande croissante de transformation numérique en Thaïlande.

- Avril 2022 - Cyber Elite, filiale du fournisseur de solutions numériques Benchachinda Group, s'est engagé. Afin de renforcer les cyberdéfenses des entreprises, Menlo Security Inc lancera une première plateforme de sécurité cloud gérée en Thaïlande. La société est impatiente de proposer une solution de cybersécurité plus simple qui permettra aux clients de protéger et de combattre les cybermenaces, qui peuvent être couvertes par différents budgets clients de manière abordable grâce à des modèles d'abonnement.

Leaders du marché thaïlandais de l'informatique et de la sécurité

-

HP Inc.

-

Samsung Electronics Co. Ltd

-

Intel Corporation

-

Dell Technologies Inc.

-

Acer Inc.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché thaïlandais de l'informatique et de la sécurité

- Décembre 2022 – Tech Mahindra et (DEPA), une agence gouvernementale créée sous l'égide du ministère thaïlandais de l'économie et de la société numériques, ont signé un protocole d'accord avec l'entreprise pour accélérer la transformation numérique de la Thaïlande. La DEPA promeut Afin d'obtenir des avantages économiques, sociaux, culturels et sécuritaires, le développement d'une industrie et de l'innovation numériques ainsi que l'adoption généralisée des technologies numériques.

- Septembre 2022 - L'Agence nationale thaïlandaise de cybersécurité (NCSA) prévoit d'étendre l'application de son cadre standard d'exigences de sécurité, passant des 60 organisations actuelles d'infrastructures d'informations critiques (CII) à 120 d'ici la fin de 2022. Les logiciels et systèmes d'exploitation, qui sont qui doivent être mises en œuvre par les organismes publics et les entreprises privées dans sept catégories de CII, feront partie du cadre. En conséquence, ces changements apportés au cadre offriraient des opportunités aux fournisseurs de solutions de cybersécurité du pays, avec une demande croissante de la part de divers utilisateurs.

Rapport sur le marché informatique en Thaïlande – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.2.1 La menace de nouveaux participants

4.2.2 Le pouvoir de négociation des acheteurs

4.2.3 Pouvoir de négociation des fournisseurs

4.2.4 Menace des produits de substitution

4.2.5 Intensité de la rivalité concurrentielle

4.3 Évaluation de l'impact du COVID-19 sur l'industrie

4.4 Couverture des principales importations et exportations informatiques - Thaïlande

4.5 Indicateurs clés du marché en Thaïlande

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 Demande croissante de numérisation et d’infrastructure informatique évolutive

5.1.2 Augmentation rapide des incidents de cybersécurité et des réglementations exigeant leur signalement

5.2 Restrictions du marché

5.2.1 Nature fragmentée du marché, incidence croissante des violations de données et manque d'infrastructure de soutien

5.2.2 Manque de professionnels de la cybersécurité

6. SEGMENTATION DU MARCHÉ INFORMATIQUE EN THAÏLANDE

6.1 Matériel et appareils informatiques

6.1.1 Bureau

6.1.2 Ordinateur portable

6.1.3 Tablette

6.2 Logiciel informatique

6.2.1 Logiciels d'entreprise

6.2.2 Logiciel de productivité

6.2.3 Logiciel de développement d'applications

6.2.4 Logiciel d'infrastructure système

6.3 Services informatiques

6.3.1 Sous-traitance

6.3.2 Conseil et mise en œuvre informatique

6.3.3 Externalisation informatique

6.3.4 Autres services informatiques

7. SEGMENTATION DU MARCHÉ DE LA CYBERSÉCURITÉ EN THAÏLANDE

7.1 Dépenses par habitant en matière de cybersécurité

7.2 Par type

7.2.1 Sécurité du cloud

7.2.2 Sécurité des données

7.2.3 Gestion des accès aux identités

7.2.4 Sécurité Internet

7.2.5 Sécurité des consommateurs

7.2.6 Protection des infrastructures

7.2.7 Autres types

8. PAYSAGE CONCURRENTIEL

8.1 Profils d'entreprise - Liste des principaux fournisseurs de matériel informatique

8.1.1 Simat Technologies Public Company Limited

8.1.2 Movaci Co. Ltd

8.1.3 Acer Inc.

8.1.4 Advice IT Infinite Company Ltd

8.1.5 HP Development Company, L.P.

8.1.6 Samsung Electronics Co. Ltd

8.1.7 Intel Corporation

8.1.8 Dell Technologies Inc.

8.2 Profils d'entreprise - Liste des principaux fournisseurs de logiciels informatiques

8.2.1 Externaliser

8.2.2 Hire Quality Software Co. Ltd

8.2.3 Tech Curve IA et innovations

8.2.4 Fujitsu Thaïlande Co. Ltd (Fujitsu Limited)

8.2.5 Movaci Co. Ltée

8.2.6 Logiciel AppSquadz Pvt. Ltée

8.2.7 G-Able Co.Ltd

8.2.8 Microsoft Corporation

8.3 Profils d'entreprise - Liste des principaux fournisseurs de cybersécurité informatique

8.3.1 Société IBM

8.3.2 Cisco Systèmes Inc.

8.3.3 Fujitsu Thaïlande Co. Ltd

8.3.4 Red Sky Digital Ventures Ltd.

8.3.5 Consultant en sécurité des informations Co. Ltd

8.3.6 Dell Technologies Inc.

8.3.7 Fortinet Inc.

8.3.8 Groupe CGA Cie Ltée

8.3.9 Sécurité Intel (Intel Corporation)

9. ANALYSE D'INVESTISSEMENT

10. AVENIR DU MARCHÉ

Segmentation de l'industrie thaïlandaise de l'informatique et de la sécurité

À mesure que le nombre d'incidents de piratage augmente, la nécessité de protéger les actifs numériques et les appareils réseau d'une organisation s'est également accrue. La sécurité informatique est un ensemble de stratégies de cybersécurité qui empêchent l'accès non autorisé aux actifs de l'organisation tels que les ordinateurs, les réseaux et les données.

Le rapport propose une analyse complète du marché thaïlandais de l'informatique et de la sécurité segmenté par type (matériel et appareils informatiques, logiciels informatiques (par type (logiciel d'entreprise, logiciel de productivité, logiciel de développement d'applications, logiciel d'infrastructure système), application (finance, informatique et télécommunications). , Transport et logistique, Entreprises)) et services informatiques (externalisation des processus métier, conseil et mise en œuvre informatiques, externalisation informatique)), et le marché thaïlandais de la cybersécurité est segmenté par type (sécurité du cloud, sécurité des données, gestion des accès aux identités, sécurité des réseaux, Sécurité des consommateurs, protection des infrastructures).. Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Matériel et appareils informatiques | ||

| ||

| ||

|

| Logiciel informatique | ||

| ||

| ||

| ||

|

| Services informatiques | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur linformatique en Thaïlande

Quelle est la taille du marché thaïlandais de linformatique et de la sécurité ?

La taille du marché thaïlandais de linformatique et de la sécurité devrait atteindre 7,78 milliards USD en 2024 et croître à un TCAC de 15,07 % pour atteindre 15,71 milliards USD dici 2029.

Quelle est la taille actuelle du marché thaïlandais de linformatique et de la sécurité ?

En 2024, la taille du marché thaïlandais de linformatique et de la sécurité devrait atteindre 7,78 milliards de dollars.

Qui sont les principaux acteurs du marché thaïlandais de linformatique et de la sécurité ?

HP Inc., Samsung Electronics Co. Ltd, Intel Corporation, Dell Technologies Inc., Acer Inc. sont les principales sociétés opérant sur le marché thaïlandais de linformatique et de la sécurité.

Quelles années couvre ce marché thaïlandais de linformatique et de la sécurité et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché thaïlandais de linformatique et de la sécurité était estimée à 6,61 milliards de dollars. Le rapport couvre la taille historique du marché thaïlandais de linformatique et de la sécurité pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché thaïlandais de linformatique et de la sécurité pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie informatique en Thaïlande

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la Thaïlande en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de linformatique et de la sécurité en Thaïlande comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.