Taille du marché de la restauration en Thaïlande

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 35.40 Milliards de dollars | |

| Taille du Marché (2029) | 51.40 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service rapide | |

| CAGR (2024 - 2029) | 7.78 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Thaïlande

La taille du marché thaïlandais des services alimentaires est estimée à 32,85 milliards USD en 2024 et devrait atteindre 47,79 milliards USD dici 2029, avec un TCAC de 7,78 % au cours de la période de prévision (2024-2029).

La montée du véganisme et du végétarisme dans le pays a conduit à l'expansion des options de menus à base de plantes.

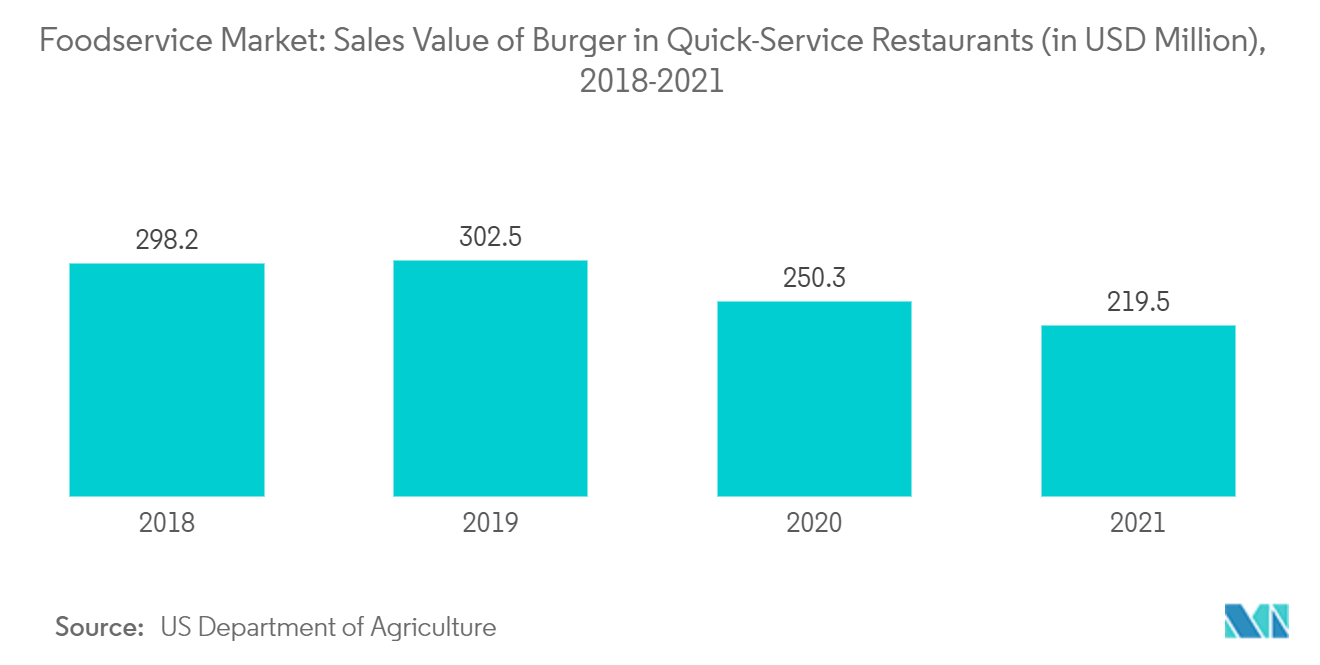

- Les restaurants à service rapide détenaient la plus grande part de marché du marché en 2022. Le segment devrait croître, enregistrant un TCAC de 8,22 %, en valeur, au cours de la période de prévision. Lexpansion du marché peut être attribuée à la tendance persistante du pays à adopter une alimentation soucieuse de sa santé après la pandémie. En 2022, 65 % des consommateurs thaïlandais ont adopté un régime flexitarien pour des raisons de santé, tandis que 20 % ont perdu du poids.

- De plus, la montée du véganisme et du végétarisme ces dernières années a encouragé les restaurants à élargir leurs menus à base de plantes. Ainsi, les marques alimentaires développent de plus en plus daliments conformes aux options flexitariennes et végétaliennes pour attirer des consommateurs plus soucieux de leur santé. Par exemple, en 2021, les produits Perdue Foods Chicken Plus comprenaient un mélange de poulet, de légumes et de protéines végétales. Farm Food USA Inc. a introduit une variété de produits carnés flexitariens contenant 25 à 30 % de plantes.

- Les restaurants à service complet devraient enregistrer un TCAC de 7,46 %, en valeur, au cours de la période de prévision. La croissance sera soutenue par laugmentation du tourisme et des visiteurs à la recherche de cuisines asiatiques authentiques. En Thaïlande, les restaurants japonais sont fortement préférés par les consommateurs, suivis par les restaurants italiens, chinois, américains et vietnamiens. Les plats thaïlandais populaires préférés des habitants et des touristes sont le Tom Yum Goong (la soupe épicée aux crevettes), le Laab (la salade épicée), le Som Tam (la salade de papaye verte épicée) et le Pad Thai.

- Le segment des cuisines cloud connaît la croissance la plus rapide et devrait enregistrer un TCAC de 25,40 % au cours de la période de prévision. Cette croissance sera due à laugmentation des livraisons de nourriture en ligne via des applications pour smartphones. En janvier 2022, il y avait environ 54,50 millions d'internautes en Thaïlande et le taux de pénétration d'Internet s'élevait à 77,8 % de la population totale.

Tendance croissante du modèle de franchise

Ces dernières années, les restaurants de restauration rapide internationaux ont été marqués par une croissance à grande échelle du marché thaïlandais de la restauration rapide en raison de linfluence occidentale croissante qui a donné naissance à une culture de restauration rapide dans le pays, qui devrait connaître une nouvelle croissance au cours des prochaines années. Selon les experts de lindustrie, les parts de consommation hors domicile des aliments occidentaux représentent la majorité, tirées par les chaînes étrangères et les franchises occidentales établissant leurs marques en Thaïlande. Ainsi, le marché thaïlandais devrait connaître une augmentation du taux de croissance du franchisage international en raison de lintérêt des hommes daffaires thaïlandais pour la diversification de leur portefeuille dinvestissement. Des restaurants à service rapide aux cafés et aux restaurants décontractés, tous les secteurs de la restauration en Thaïlande sont confrontés à une concurrence féroce en raison de la croissance du marché, en raison de la configuration de franchise. Les géants américains de la restauration rapide comme KFC, Taco Bell, Pizza Hut, McDonalds, etc., ont gagné un grand marché avec leur modèle de franchise. Parallèlement, la croissance des modèles de franchise japonais, taïwanais et coréens a pris de lampleur par rapport aux modèles américains. Le marché de la restauration en Thaïlande montre une tendance positive en raison de la montée en puissance de ces chaînes de franchisage.

De plus, pour entrer sur le marché thaïlandais de la restauration, une marque de restauration rapide doit comprendre les besoins des clients et, en particulier, la culture culinaire du pays. Ils doivent trouver un équilibre entre servir des plats traditionnels et modifier et offrir le bon menu pour les goûts locaux. Par conséquent, en raison du facteur ci-dessus, diverses entreprises de restauration rapide sefforcent délargir leur portefeuille de produits en incorporant un goût de style thaïlandais dans leurs produits et en augmentant leur présence sur le marché.

Par exemple, en décembre 2022, les restaurants de restauration rapide McDonalds ont créé un nouveau menu de style thaïlandais appelé McKhao Crispy Chicken Green Curry, servi avec du poulet croustillant, des McNuggets et des frites.

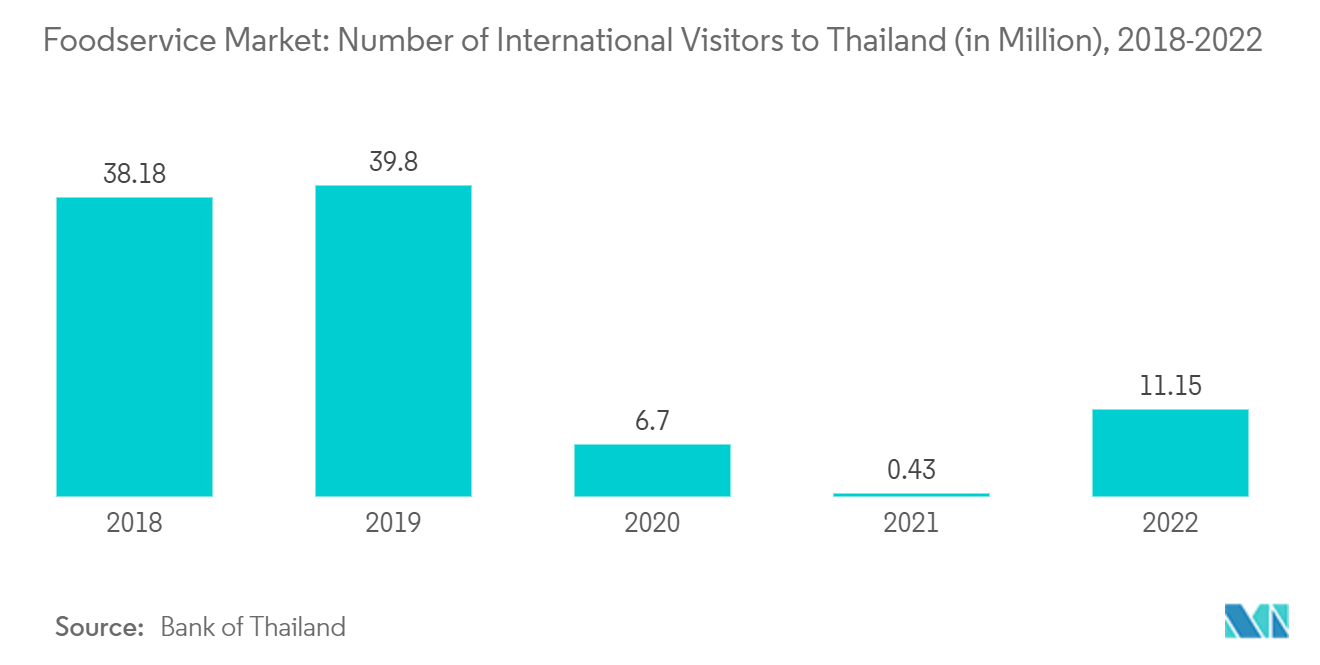

Le tourisme contribue au marché thaïlandais de la restauration

Lindustrie du tourisme fait partie intégrante de léconomie thaïlandaise, contribuant à environ 5,65% de son produit intérieur brut. Cependant, la popularité du tourisme international varie considérablement dune région à lautre, lîle de Phuket étant sans doute la destination touristique la plus populaire de Thaïlande. En raison de laugmentation du nombre de visiteurs internationaux dans le pays, le nombre de restaurants a considérablement augmenté, passant de 13,55 000 restaurants en 2018 à 15,17 000 restaurants en 2020, selon le Département du développement des affaires en Thaïlande. En outre, le marché étudié est très diversifié, comprenant des hôtels et des restaurants haut de gamme qui servent des cuisines locales et internationales, des fast-foods, des cafés et des bars, des boulangeries, des petits restaurants bas de gamme, des restaurants de rue et des vendeurs qui vendent de la nourriture aux clients dans la rue. La croissance de ces entreprises a été conforme au développement du tourisme et à la croissance de la population de la classe moyenne. Pendant ce temps, le gouvernement thaïlandais du tourisme a déployé des efforts considérables pour promouvoir la nourriture régionale et la cuisine thaïlandaise en tant quélément de lidentité culturelle et encourage davantage la préservation de lautorité locale en tant que produit touristique. En outre, le gouvernement thaïlandais a récemment lancé un guide gratuit pour promouvoir le tourisme gastronomique pour les touristes étrangers. Selon la déclaration du gouvernement, le guide gastronomique suggérera les restaurants locaux et célèbres de chaque endroit aux touristes étrangers. Ainsi, lactivité touristique croissante dans le pays devrait renforcer la croissance du marché de la restauration au cours de la période de prévision.

Aperçu du secteur de la restauration en Thaïlande

Le marché thaïlandais de la restauration est fragmenté, les cinq plus grandes entreprises occupant 1,40 %. Les principaux acteurs de ce marché sont CP All PCL, Minor International PCL, MK Restaurant Group Public Company Limited, PTT Public Company Limited et Yum! Brands, Inc. (triés par ordre alphabétique).

Leaders du marché de la restauration en Thaïlande

CP All PCL

Minor International PCL

MK Restaurant Group Public Company Limited

PTT Public Company Limited

Yum! Brands, Inc.

Other important companies include Central Plaza Hotel Public Company Limited, Food Capitals Public Company Limited, Global Franchise Architects Company Limited, Maxim's Caterers Limited, McThai Company Limited, Panthera Group Company Limited, Thai Beverage PCL, Zen Corporation Group PCL.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Thaïlande

- Avril 2022 Thai Beverage PCL lance une nouvelle marque, Oishi Biztoro , qui a été développée comme un restaurant japonais hybride servant de la restauration rapide et un service complet. Le restaurant propose divers plats japonais populaires et familiers, divisés en trois groupes principaux le groupe de menus de nouilles Ramen et Soba, le groupe de menus de riz Donburi et le groupe de menus de collations.

- Juillet 2021 AW Thaïlande s'est associé à 7-Eleven pour lancer trois produits de gaufres la gaufre au poisson et au fromage, la gaufre au poulet teriyaki grillé et la gaufre au poulet épicé. Ce partenariat répond à l'évolution de la chaîne de restauration rapide vers des aliments emballés vendus via le canal de vente au détail.

- Avril 2021 MK Restaurant Group ouvre son premier restaurant MK Gold à Chiang Mai. Il offre une expérience culinaire haut de gamme avec une large gamme de menus.

Rapport sur le marché de la restauration en Thaïlande – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Thaïlande

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Central Plaza Hotel Public Company Limited

- 6.4.2 CP All PCL

- 6.4.3 Food Capitals Public Company Limited

- 6.4.4 Global Franchise Architects Company Limited

- 6.4.5 Maxim's Caterers Limited

- 6.4.6 McThai Company Limited

- 6.4.7 Minor International PCL

- 6.4.8 MK Restaurant Group Public Company Limited

- 6.4.9 Panthera Group Company Limited

- 6.4.10 PTT Public Company Limited

- 6.4.11 Thai Beverage PCL

- 6.4.12 Yum! Brands, Inc.

- 6.4.13 Zen Corporation Group PCL

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de l'industrie de la restauration en Thaïlande

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service rapide détenaient la plus grande part de marché du marché en 2022. Le segment devrait croître, enregistrant un TCAC de 8,22 %, en valeur, au cours de la période de prévision. Lexpansion du marché peut être attribuée à la tendance persistante du pays à adopter une alimentation soucieuse de sa santé après la pandémie. En 2022, 65 % des consommateurs thaïlandais ont adopté un régime flexitarien pour des raisons de santé, tandis que 20 % ont perdu du poids.

- De plus, la montée du véganisme et du végétarisme ces dernières années a encouragé les restaurants à élargir leurs menus à base de plantes. Ainsi, les marques alimentaires développent de plus en plus daliments conformes aux options flexitariennes et végétaliennes pour attirer des consommateurs plus soucieux de leur santé. Par exemple, en 2021, les produits Perdue Foods Chicken Plus comprenaient un mélange de poulet, de légumes et de protéines végétales. Farm Food USA Inc. a introduit une variété de produits carnés flexitariens contenant 25 à 30 % de plantes.

- Les restaurants à service complet devraient enregistrer un TCAC de 7,46 %, en valeur, au cours de la période de prévision. La croissance sera soutenue par laugmentation du tourisme et des visiteurs à la recherche de cuisines asiatiques authentiques. En Thaïlande, les restaurants japonais sont fortement préférés par les consommateurs, suivis par les restaurants italiens, chinois, américains et vietnamiens. Les plats thaïlandais populaires préférés des habitants et des touristes sont le Tom Yum Goong (la soupe épicée aux crevettes), le Laab (la salade épicée), le Som Tam (la salade de papaye verte épicée) et le Pad Thai.

- Le segment des cuisines cloud connaît la croissance la plus rapide et devrait enregistrer un TCAC de 25,40 % au cours de la période de prévision. Cette croissance sera due à laugmentation des livraisons de nourriture en ligne via des applications pour smartphones. En janvier 2022, il y avait environ 54,50 millions d'internautes en Thaïlande et le taux de pénétration d'Internet s'élevait à 77,8 % de la population totale.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement