Taille et part du marché des API de télécommunications

Analyse du marché des API de télécommunications par Mordor Intelligence

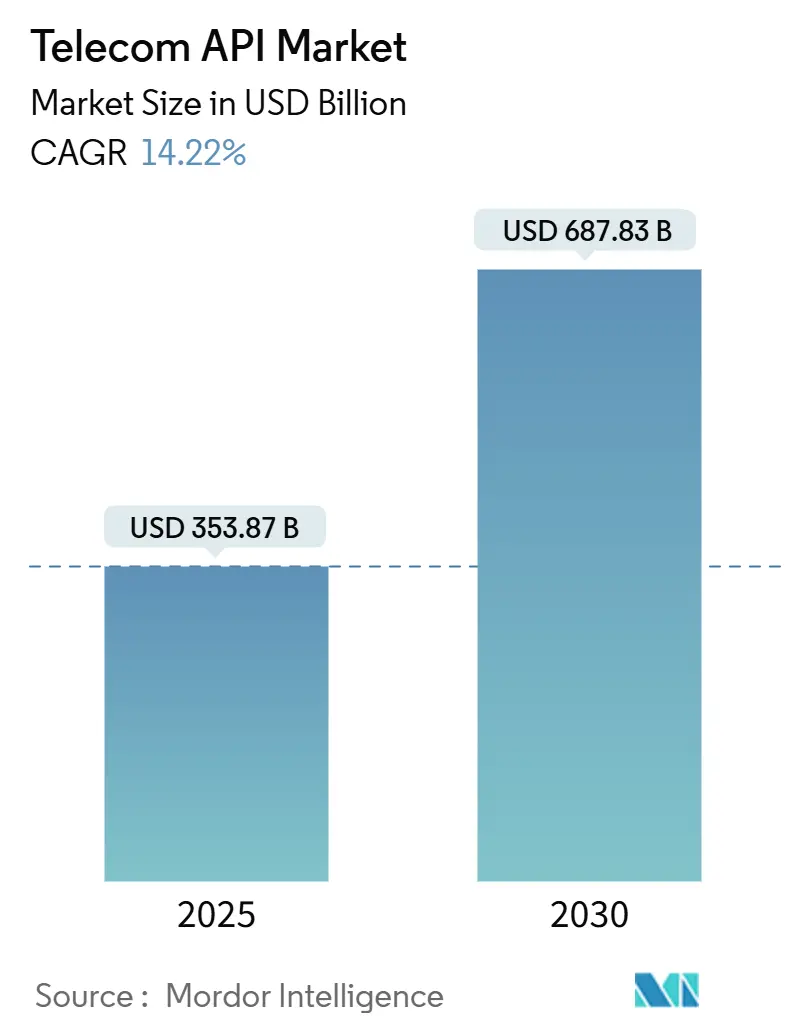

La taille du marché des API de télécommunications est estimée à 353,87 milliards USD en 2025, et devrait atteindre 687,83 milliards USD d'ici 2030, à un TCAC de 14,22% durant la période de prévision (2025-2030).

L'adoption reflète le pivot du secteur des télécommunications vers les réseaux programmables, la monétisation des capacités 5G et la propagation rapide des Communications Platform as a Service (CPaaS). Les forces clés derrière la croissance incluent les efforts de standardisation comme GSMA Open Gateway, la prolifération des API de qualité à la demande pour le découpage de réseau 5G, et la demande des entreprises pour les communications temps réel intégrées. L'intensité concurrentielle a incité à la consolidation : les équipementiers et les opérateurs ont formé des coentreprises pour mutualiser les API de réseau, tandis que les spécialistes CPaaS s'étendent grâce aux stratégies d'acquisition d'entreprises. Le marché bénéficie également des déploiements cloud hybrides qui équilibrent l'agilité du cloud avec les exigences de souveraineté des données, positionnant les opérateurs pour exposer rapidement les fonctions réseau aux écosystèmes de développeurs.

Principales conclusions du rapport

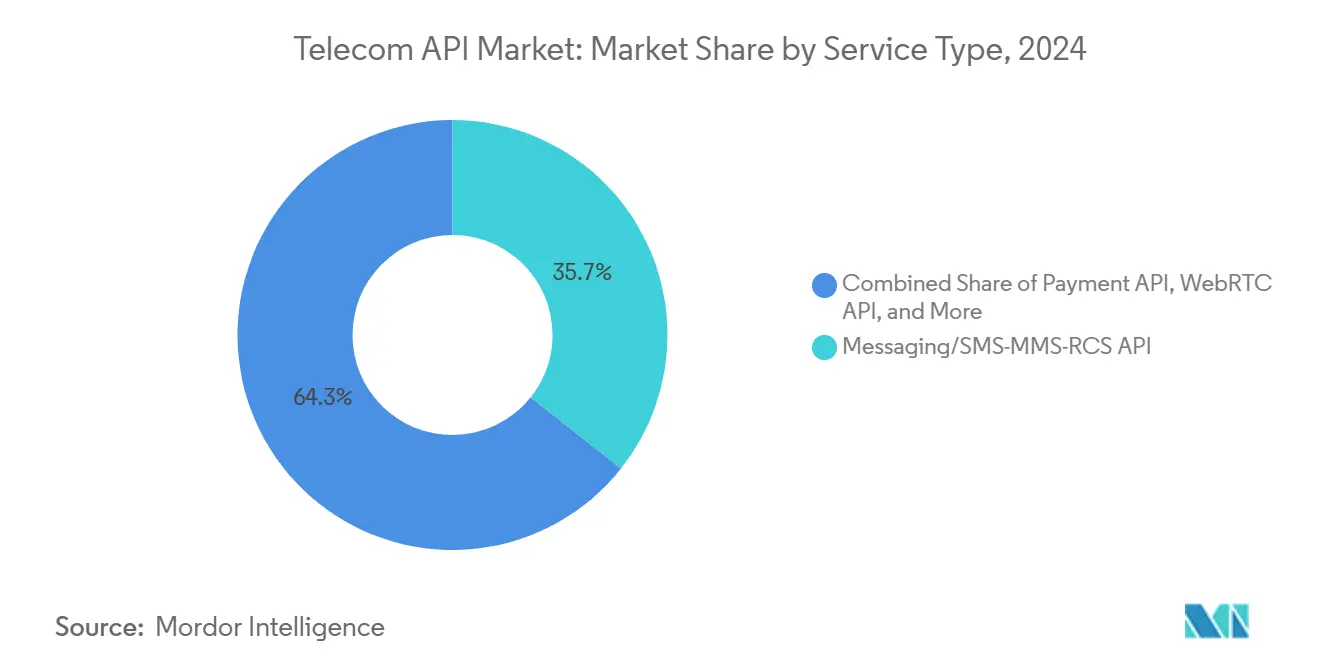

- Par type de service, les API de messagerie ont dominé avec 35,67% de part de revenus en 2024 ; les API de paiement devraient s'étendre à un TCAC de 17,45% jusqu'en 2030.

- Par type de déploiement, le cloud hybride a capturé 49,85% de la part de marché des API de télécommunications en 2024 et devrait croître à un TCAC de 15,45% jusqu'en 2030.

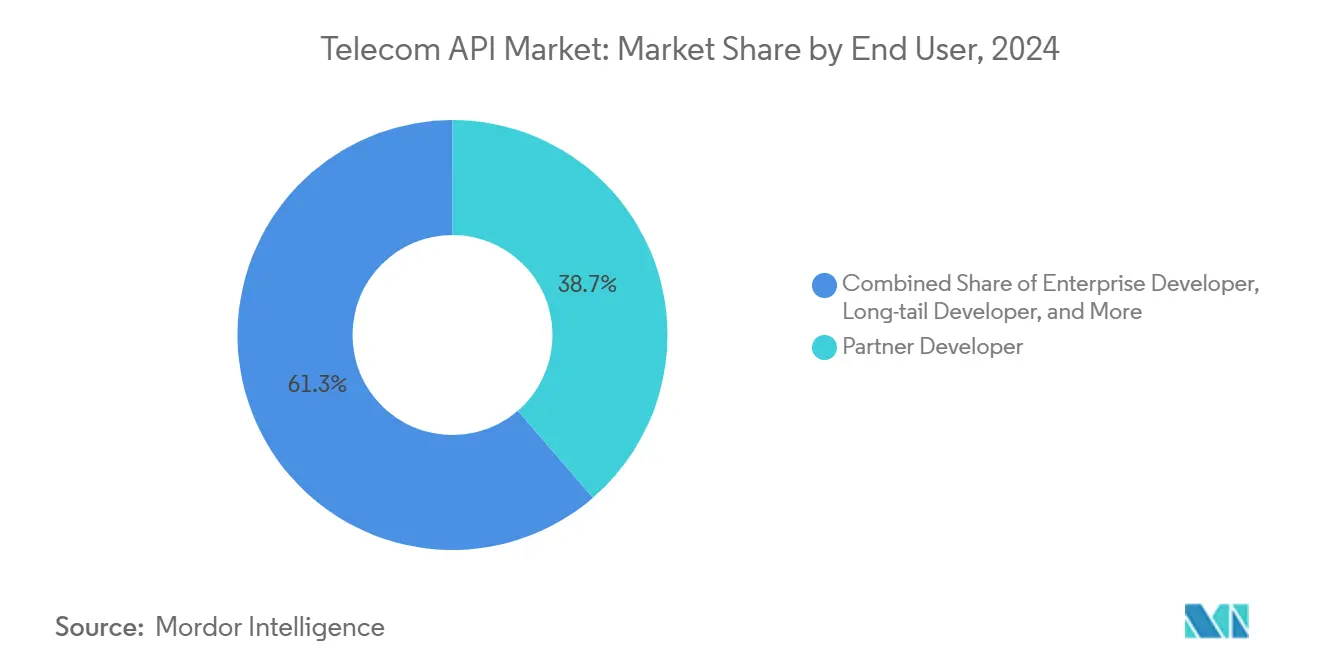

- Par utilisateur final, les développeurs partenaires ont commandé 38,66% de part de la taille du marché des API de télécommunications en 2024, tandis que les développeurs d'entreprise affichent le TCAC le plus rapide de 15,11%.

- Par modèle économique, le CPaaS dirigé par agrégateur a commandé 39,85% de part de la taille du marché des API de télécommunications en 2024, tandis que l'exposition directe d'opérateur devrait croître à un TCAC de 17,81% jusqu'en 2030.

Tendances et perspectives mondiales du marché des API de télécommunications

Analyse d'impact des moteurs

| Moteur | % d'impact sur la prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Montée de l'adoption CPaaS parmi les entreprises | +3.20% | Mondial, avec l'Amérique du Nord et l'Europe en tête | Moyen terme (2-4 ans) |

| Standardisation Open Gateway et CAMARA des API de réseau | +2.80% | Mondial, avec l'APAC et l'Europe comme adoptants précoces | Long terme (≥ 4 ans) |

| Pression de monétisation sur la 5G pilotant les API de QoS à la demande | +2.10% | Mondial, concentré dans les marchés matures de la 5G | Moyen terme (2-4 ans) |

| Les charges de travail edge-computing nécessitent des API de découpage à faible latence | +1.90% | Amérique du Nord, Europe, marchés centraux APAC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Montée de l'adoption CPaaS parmi les entreprises

Les entreprises continuent d'intégrer les communications omnicanales dans les flux de travail clients, illustrées par les revenus Q1 2025 de Twilio de 1,17 milliard USD et une base de clients actifs dépassant 335 000. Les opérateurs améliorent aussi l'efficacité interne : le programme centré MuleSoft d'AT&T a réduit les cycles d'intégration d'une année à six semaines et a économisé 2 millions d'heures de travail annuellement. Le retour économique de la réutilisation d'API renforce l'attention de la direction sur l'expérience développeur et les pipelines d'intégration continue. Les assistants de codage alimentés par l'IA générative abaissent les barrières d'entrée pour les équipes internes, et la messagerie personnalisée alimente un trafic soutenu sur les canaux SMS, RCS et vocaux.

Standardisation Open Gateway et CAMARA des API de réseau

Quarante-neuf groupes d'opérateurs soutiennent maintenant GSMA Open Gateway, signalant un consensus industriel sur les interfaces unifiées pour des capacités telles que la vérification d'appareil, le contrôle de latence et les services de localisation. Le lancement commercial de Telefónica montre les développeurs intégrant les fonctionnalités télécoms dans les applications fintech et de streaming tout en conservant les contrôles de confidentialité[1]Telefónica, "Telefónica Demonstrates Open Gateway Commercial Use Cases," telefonica.com. Les API Quality-on-Demand conformes CAMARA de T-Mobile permettent des déploiements à faible latence dans la santé, la logistique et le commerce de détail. La standardisation abaisse les coûts d'intégration pour les entreprises logicielles et accélère le time-to-market pour les applications conscientes du réseau.

Pression de monétisation sur la 5G pilotant les API de QoS à la demande

Les opérateurs recherchent de nouveaux flux de revenus pour compenser les 1 billion USD de capex 5G cumulatif depuis 2018[2]Mobile World Live, "Operators Eye New 5G APIs for Monetization," mobileworldlive.com. Les essais d'Ericsson et Telefónica montrent un découpage à la demande qui permet aux entreprises de payer pour des performances garanties lors d'émissions en direct et d'événements critiques. Les analystes prévoient 100-300 milliards USD de revenus potentiels d'opérateur provenant des API de réseau dans sept ans, déplaçant la proposition de valeur de la connectivité vers les services QoS programmables.

Les charges de travail edge-computing nécessitent des API de découpage à faible latence

Les industries déployant des véhicules autonomes, AR/VR et des contrôles d'usine intelligente nécessitent des temps de réponse inférieurs à 10 millisecondes. Les démonstrations d'Ericsson, Intel et Microsoft ont prouvé la sélection de tranche sur les ordinateurs portables Windows, pointant vers une opportunité de découpage de réseau d'entreprise de 300 milliards USD d'ici 2025. Les opérateurs exploitant le Multi-Access Edge Computing peuvent garantir une connectivité déterministe pour l'IoT critique de sécurité, renforçant leur rôle dans les chaînes d'approvisionnement de l'Industrie 4.0.

Analyse d'impact des contraintes

| Contrainte | % d'impact sur la prévision TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Escalade des violations de sécurité API et fraude de signalisation | -2.40% | Mondial, avec l'Amérique du Nord et l'Europe les plus affectées | Court terme (≤ 2 ans) |

| Goulots d'étranglement de mise à niveau OSS/BSS héritées | -1.80% | Mondial, avec les marchés matures faisant face à de plus grands défis | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Escalade des violations de sécurité API et fraude de signalisation

Les volumes d'appels API ont bondi de 167% en 2024, exposant les plateformes à des vecteurs d'attaque qui ont causé des violations chez Dell, GitHub et TracFone, ce dernier payant 16 millions USD de pénalités. La recherche montre que 95% des organisations ont fait face à des incidents de sécurité API, avec 23% subissant une perte de données. Les acteurs télécoms restent des cibles de haute valeur car les systèmes d'identité d'abonné et de signalisation traversent plusieurs domaines. Les atténuations efficaces incluent les politiques zéro-confiance, la protection continue en temps d'exécution et le partage de renseignement sur les menaces entre opérateurs et fournisseurs cloud.

Goulots d'étranglement de mise à niveau OSS/BSS héritées

Deux tiers des fournisseurs de services de communication citent la dette technique dans les plateformes de facturation et d'opérations vieilles de décennies comme obstacle à la monétisation d'API. Les stacks sur site rigides ne peuvent pas supporter la facturation basée sur les événements ou la tarification basée sur la consommation que demandent les API. Les migrations BSS cloud-natives offrent une agilité long terme mais impliquent des programmes pluriannuels comportant la réingénierie de processus et la requalification de la main-d'œuvre, retardant les bénéfices complets et contraignant l'avantage du premier arrivé sur le marché des API de télécommunications.

Analyse des segments

Par type de service : Les API de messagerie alimentent l'engagement numérique

Les API de messagerie ont conservé 35,67% de part de marché des API de télécommunications en 2024, ancrées par le trafic A2P d'entreprise qui a atteint 2,2 billions de messages. La taille du marché des API de télécommunications pour la messagerie devrait s'étendre régulièrement alors que les entreprises priorisent SMS, MMS et Rich Communication Services pour l'authentification et les promotions. La croissance RCS est frappante : Infobip projette les revenus A2P RCS grimpant à 4,2 milliards USD d'ici 2029. Pendant ce temps, les API de paiement se développent le plus rapidement à 17,45% TCAC car les modèles de finance intégrée mélangent la portée télécom avec les capacités fintech. Les API vocales, IVR et WebRTC conservent leur pertinence alors que les entreprises intègrent le support multi-modal dans les plateformes d'expérience client. Les développeurs exploitent aussi les API d'identité d'abonné et de détection de fraude pour améliorer la sécurité des transactions mobiles.

Les modèles de demande continuent de se déplacer vers la fonctionnalité à valeur ajoutée. Les chatbots d'IA générative pilotent la messagerie contextuelle, et les API basées sur la localisation permettent le marketing hyperlocal dans les déploiements de villes intelligentes. Alors que la réglementation se resserre contre le spam, les opérateurs facturent des primes pour les ID d'expéditeur vérifiés, renforçant la diversification des revenus. La collaboration étroite avec les fournisseurs de centres de contact cloud maintient les API de messagerie au centre des agendas de transformation d'entreprise dans la santé, la banque et le commerce de détail.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de déploiement : Les architectures hybrides dominent les feuilles de route stratégiques

Les environnements hybrides ont capturé 49,85% de part de marché en 2024 et ont livré la trajectoire de croissance la plus élevée à 15,45% TCAC, soulignant les priorités d'opérateur autour de la souveraineté et de la latence. La taille du marché des API de télécommunications pour les déploiements hybrides devrait s'étendre alors que les cœurs de réseau restent sur site tandis que les microservices pour la facturation, l'analytique et les couches d'exposition se déplacent vers le cloud public[3]Telecom Review, "VIVA Bahrain Launches First Hybrid Cloud Core," telecomreview.com. Les exemples d'opérateurs incluent le cœur cloud hybride de VIVA Bahrain et la stratégie multi-cloud de PCCW Global pour les API de gros. Les mandats réglementaires pour le stockage de données local en APAC soutiennent davantage l'adoption hybride.

Les opérateurs favorisent l'orchestration de conteneurs cloud-agnostique pour éviter le verrouillage fournisseur et pour déplacer dynamiquement les charges de travail pour l'optimisation des coûts. Les nœuds edge étendent les topologies hybrides, offrant aux développeurs une latence de millisecondes à un chiffre pour l'inférence IA et les tâches de vision par ordinateur. Les modèles cloud public pur restent adaptés aux MVNO greenfield, mais la complexité d'intégration et les frais de sortie imprévisibles limitent l'adoption large pour les opérateurs de premier rang. Les stratégies sur site uniquement persistent pour les réseaux gouvernementaux sensibles à la sécurité mais manquent de l'élasticité requise pour les économies d'API à grande échelle.

Par utilisateur final : Les développeurs partenaires ancrent l'échelle d'écosystème

Les développeurs partenaires ont représenté 38,66% de part en 2024, confirmant que les innovateurs externes créent une grande partie de la valeur dans le marché des API de télécommunications. Les portails développeur d'opérateur, hackathons et programmes de partage de revenus favorisent des écosystèmes vibrants où les start-ups testent des concepts tels que les guides touristiques AR et les vérificateurs d'identité numérique. Les développeurs d'entreprise contribuent à la tranche à croissance la plus rapide avec un TCAC de 15,11%, pilotée par les feuilles de route de transformation numérique qui intègrent les fonctions télécoms directement dans les applications de chaîne d'approvisionnement, bancaires et de service sur terrain. La taille du marché des API de télécommunications pour les intégrations d'entreprise s'accélérera davantage alors que les outils low-code et les assistants de code IA démocratisent l'utilisation d'API.

En parallèle, les équipes de développeurs internes modernisent les canaux en libre-service et les outils de gestion de réseau, tandis que les développeurs longue traîne capitalisent sur les processus d'intégration simplifiés. Les programmes d'opérateur réussis montrent une tarification transparente, des environnements sandbox et des analyses d'utilisation qui aident les partenaires à monétiser avec moins de risque. L'interaction entre les segments de développeurs assure un pipeline équilibré d'innovation tout en diversifiant les revenus d'opérateur au-delà de la voix et des données traditionnelles.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : L'exposition directe d'opérateur stimule l'innovation

L'exposition directe d'opérateur émerge comme le modèle économique à croissance la plus rapide à 17,81% TCAC jusqu'en 2030, reflétant le virage stratégique des opérateurs de télécommunications vers la monétisation directe d'API et la dépendance réduite aux agrégateurs tiers. Cette accélération démontre la confiance croissante des opérateurs dans leur capacité à gérer les relations développeur et les écosystèmes d'API indépendamment, pilotée par les initiatives de standardisation comme GSMA Open Gateway et CAMARA qui simplifient les processus d'intégration directe. Le CPaaS dirigé par agrégateur maintient la plus grande part de marché à 39,85% en 2024, bénéficiant des communautés de développeurs établies et des capacités de plateforme complètes qui réduisent la complexité d'intégration pour les entreprises. Les modèles Platform-as-a-Service continuent de servir des cas d'usage spécialisés où les organisations nécessitent un plus grand contrôle sur leur infrastructure de communication, tandis que les modèles API Marketplace et Exchange gagnent en traction comme lieux neutres pour la découverte et consommation d'API multi-opérateur.

Les opérateurs télécoms repensent leurs modèles économiques, mettant plus l'accent sur la construction de relations directes avec les développeurs pour stimuler la croissance de revenus long terme. Un exemple clair de ce changement est l'initiative Aduna d'Ericsson, qui rassemble 12 opérateurs majeurs. Ce partenariat aide les opérateurs à offrir des API standardisées collectivement tout en maintenant leurs connexions de marque avec les développeurs. La stratégie de syndication de marketplace de Google Cloud pour les API de réseau souligne comment les fournisseurs de technologie facilitent la connexion directe des opérateurs avec leurs clients. En offrant l'infrastructure de plateforme nécessaire, ils permettent aux opérateurs de se concentrer sur le maintien de relations client solides. La concurrence entre les modèles dirigés par agrégateur et l'exposition directe d'opérateur s'intensifie. Les opérateurs s'efforcent d'obtenir plus de valeur de leurs investissements réseau, tandis que les développeurs recherchent des moyens plus faciles d'intégrer avec plusieurs réseaux d'opérateur.

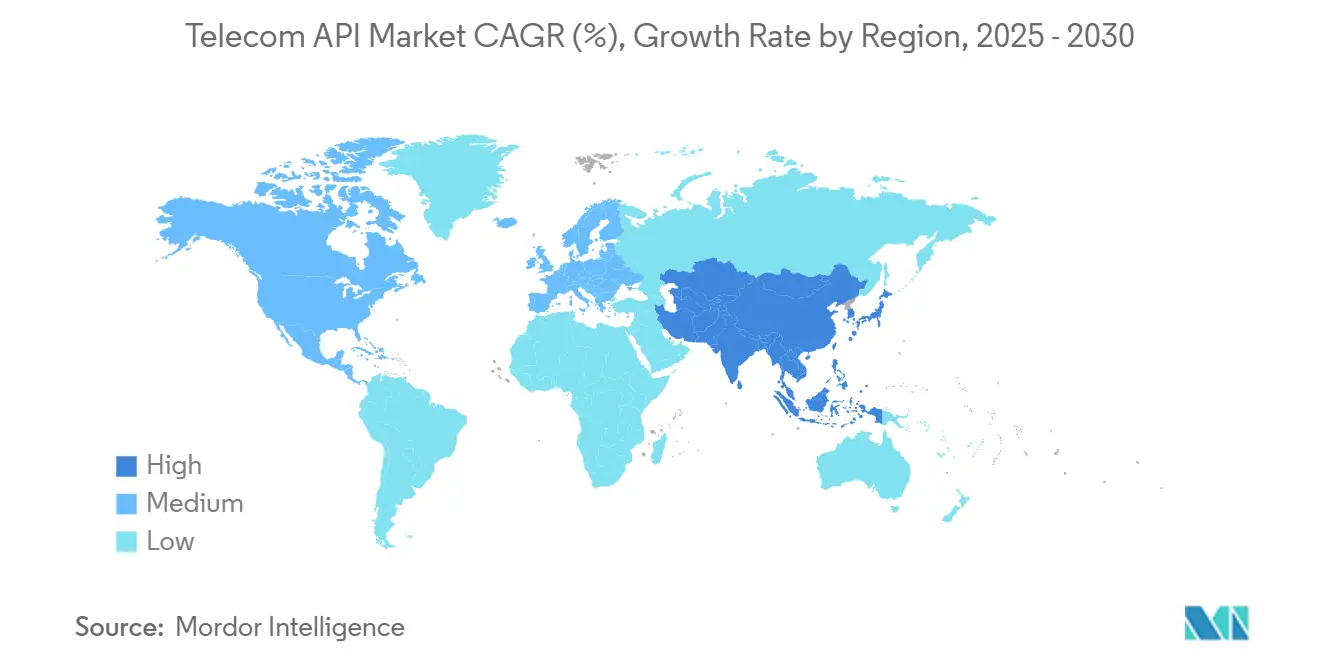

Analyse géographique

L'Amérique du Nord a représenté 34,06% des revenus 2024, reflétant une pénétration CPaaS élevée et une couverture 5G étendue. La collaboration entre AT&T, T-Mobile et Verizon dans la venture Aduna permet un accès unifié aux API de vérification de numéro et SIM Swap qui élèvent la sécurité pour les applications fintech et santé. Les revenus 2024 de Twilio de 4,46 milliards USD soulignent les dépenses d'entreprise robustes en communications programmables, tandis que les cultures développeur-first stimulent une adoption rapide de nouvelles fonctionnalités réseau. Les cadres gouvernementaux qui encouragent les bacs à sable technologiques soutiennent l'expérimentation continue dans le marché des API de télécommunications.

L'Asie-Pacifique devrait enregistrer le TCAC le plus rapide de 17,51% jusqu'en 2030 alors que les économies mobile-first intensifient les déploiements 5G et l'adoption de services numériques. Les revenus télécoms régionaux combinés ont atteint 147,7 milliards USD au T2 2024, avec 72% des opérateurs rapportant une croissance positive. Le taux de souscription 5G projeté de 88% de la Chine d'ici 2028 et les initiatives en Australie, Japon et Corée du Sud pour exposer les API de qualité à la demande illustrent une expansion agressive. Les mandats gouvernementaux pour la fabrication intelligente et l'e-gouvernance augmentent la demande pour des fonctionnalités de faible latence et de sécurité, faisant du marché des API de télécommunications l'épine dorsale des agendas numériques régionaux.

L'Europe montre une croissance régulière car les pratiques de sécurité alignées RGPD élèvent la confiance client dans les services API. La feuille de route AI-phone de Deutsche Telekom démontre l'intérêt d'opérateur régional pour la convergence des appareils, IA et capacités télécoms. Les projets collaboratifs entre opérateurs européens et hyperscalers accélèrent les déploiements edge et les API CAMARA standardisées. Les marchés émergents au Moyen-Orient, Afrique et Amérique latine suivent des trajectoires similaires, soutenus par les investissements de modernisation réseau et les stratégies de partenariat cloud qui abaissent le time-to-market pour les lancements de services numériques.

Paysage concurrentiel

L'innovation et l'intégration stimulent le succès du marché

Le marché des API de télécommunications est modérément fragmenté mais tend vers la consolidation. L'achat par Nokia des actifs Rapid APIs pour moins de 100 millions EUR et l'accord Vonage d'Ericsson de 6,2 milliards USD (suivi d'une dépréciation de 3 milliards USD) illustrent le virage des équipementiers vers des revenus centrés logiciel. La coentreprise Aduna unit 12 opérateurs avec environ 50% de participation, mutualisant les API de réseau standardisées et présentant un contrepoids aux géants CPaaS over-the-top. Les fournisseurs CPaaS purs tels qu'Infobip, Sinch et Vonage se développent en intégrant l'analytique IA et l'orchestration omnicanal dans leurs plateformes.

Les opportunités d'espace blanc ont stimulé l'entrée d'acteurs fintech, automobile et gaming cloud, tous exploitant le découpage de réseau et les API de localisation. Les start-ups équipées de chaînes d'outils low-code démocratisent davantage la création d'API, forçant les acteurs établis à prioriser les améliorations d'expérience développeur et les certifications de sécurité. Les hyperscalers fournissent l'infrastructure et les capacités ML, mais les négociations de partage de revenus restent litigieuses car les opérateurs protègent les marges de service central. Les organismes réglementaires poussent les mandats d'interopérabilité pour éviter le verrouillage d'écosystème, ce qui encourage les coentreprises et alliances plutôt que les acquisitions pures.

Les opérateurs intègrent maintenant l'observabilité pilotée par IA et la détection de menaces à travers les passerelles API pour atténuer les incidents de sécurité croissants. La différenciation de fonctionnalités repose de plus en plus sur les garanties de qualité, l'analytique temps réel et l'intégration edge-compute plutôt que simplement exposer la connectivité. Les leaders du marché investissent dans les centres de données régionaux, les options cloud souveraines et les cadres zéro-confiance pour satisfaire les exigences de conformité d'entreprise.

Leaders de l'industrie des API de télécommunications

-

AT&T Inc.

-

Telefónica SA

-

Twilio Inc.

-

Infobip Ltd

-

Sinch (CLX Communication)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : La venture Aduna d'Ericsson a nommé Anthony Bartolo comme PDG pour piloter les efforts de commercialisation d'API mondiale.

- Février 2025 : AT&T, T-Mobile et Verizon ont collaboré avec Aduna pour lancer les API de réseau 5G standardisées aux États-Unis, incluant la fonctionnalité de vérification de numéro et SIM Swap.

- Janvier 2025 : Aduna et Bridge Alliance ont formé un partenariat pour étendre les API de réseau conformes CAMARA à travers les marchés Asie-Pacifique, connectant Google Cloud, Infobip, Sinch et Vonage aux réseaux d'opérateur régionaux.

- Novembre 2024 : Nokia a finalisé l'acquisition des actifs API de Rapid, les intégrant dans sa plateforme Network as Code pour améliorer la gestion du cycle de vie.

Portée du rapport mondial du marché des API de télécommunications

L'API de télécommunications est un ensemble de fonctions logicielles standard qu'une application peut utiliser pour opérer l'architecture réseau. L'API fait le pont entre la combinaison entre l'application et les ressources à travers l'appareil. Les API télécoms sont le médium pour accéder aux services télécoms et données pour plusieurs applications de communication. Les fournisseurs télécoms exploitent les API pour créer des offres différenciées. Les API permettent aux fournisseurs de combiner leurs services et systèmes avec des tiers, ouvrant des opportunités de partenariat plus rapides qui produisent des services innovants et de haute qualité. Le marché des API télécoms est segmenté par type de service (API de messagerie, magasin IVR/vocal et API de contrôle vocal, API de paiement, API webrtc [connexion temps réel], API de localisation et cartographie, gestion d'identité d'abonné et API SSP, et autres types de services), type de déploiement (hybride, multi-cloud, et autres types de déploiement), utilisateur final (développeur d'entreprise, développeur télécom interne, développeur partenaire, développeur longue traîne), géographie (Amérique du Nord, Europe, Asie-Pacifique [Chine, Corée du Sud, Australie, Nouvelle-Zélande, Inde, Thaïlande, Singapour, Malaisie, reste de l'Asie-Pacifique], Amérique latine, et Moyen-Orient et Afrique). L'impact des tendances macroéconomiques sur le marché est aussi couvert sous la portée de l'étude. De plus, les facteurs affectant l'évolution du marché dans un futur proche, tels que les moteurs et contraintes, ont été couverts dans l'étude. Les tailles de marché et prédictions sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| API de messagerie/SMS-MMS-RCS |

| API vocale/IVR et contrôle vocal |

| API de paiement |

| API WebRTC |

| API de localisation et cartographie |

| API de gestion d'ID d'abonné et SSO |

| Autres services |

| Hybride |

| Multi-cloud |

| Autres modes de déploiement |

| Développeur d'entreprise |

| Développeur télécom interne |

| Développeur partenaire |

| Développeur longue traîne |

| Exposition directe d'opérateur |

| CPaaS dirigé par agrégateur |

| Platform-as-a-Service (PaaS) |

| API Marketplace/Exchange |

| Amérique du Nord |

| Amérique du Sud |

| Europe |

| Asie Pacifique |

| Moyen-Orient et Afrique |

| Par type de service | API de messagerie/SMS-MMS-RCS |

| API vocale/IVR et contrôle vocal | |

| API de paiement | |

| API WebRTC | |

| API de localisation et cartographie | |

| API de gestion d'ID d'abonné et SSO | |

| Autres services | |

| Par type de déploiement | Hybride |

| Multi-cloud | |

| Autres modes de déploiement | |

| Par utilisateur final | Développeur d'entreprise |

| Développeur télécom interne | |

| Développeur partenaire | |

| Développeur longue traîne | |

| Par modèle économique | Exposition directe d'opérateur |

| CPaaS dirigé par agrégateur | |

| Platform-as-a-Service (PaaS) | |

| API Marketplace/Exchange | |

| Par géographie | Amérique du Nord |

| Amérique du Sud | |

| Europe | |

| Asie Pacifique | |

| Moyen-Orient et Afrique |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des API de télécommunications ?

Le marché des API de télécommunications est évalué à 353,87 milliards USD en 2025 et devrait presque doubler à 687,83 milliards USD d'ici 2030.

Quel segment de service détient la plus grande part du marché des API de télécommunications ?

Les API de messagerie mènent avec 35,67% de part de marché en raison du volume massif de trafic A2P d'entreprise.

Pourquoi les déploiements hybrides sont-ils favorisés dans les plateformes d'API de télécommunications ?

L'architecture cloud hybride combine le contrôle sur site des fonctions réseau sensibles avec la scalabilité du cloud public, capturant 49,85% de part et le taux de croissance le plus rapide.

Quelle région croîtra le plus rapidement jusqu'en 2030 ?

L'Asie-Pacifique devrait afficher un TCAC de 17,51% en raison des déploiements 5G agressifs et des agendas numériques gouvernementaux favorables.

Comment les opérateurs monétisent-ils les investissements 5G à travers les API ?

Les API de qualité à la demande et de découpage de réseau permettent aux entreprises de payer pour des niveaux de performance garantis, transformant les capacités réseau en services facturables.

Quels sont les principaux risques auxquels fait face l'industrie des API de télécommunications ?

L'escalade des violations de sécurité API et les contraintes OSS/BSS héritées peuvent éroder les marges et ralentir les lancements de nouveaux services si non adressées.

Dernière mise à jour de la page le: