Analyse du marché du self-stockage en Suisse

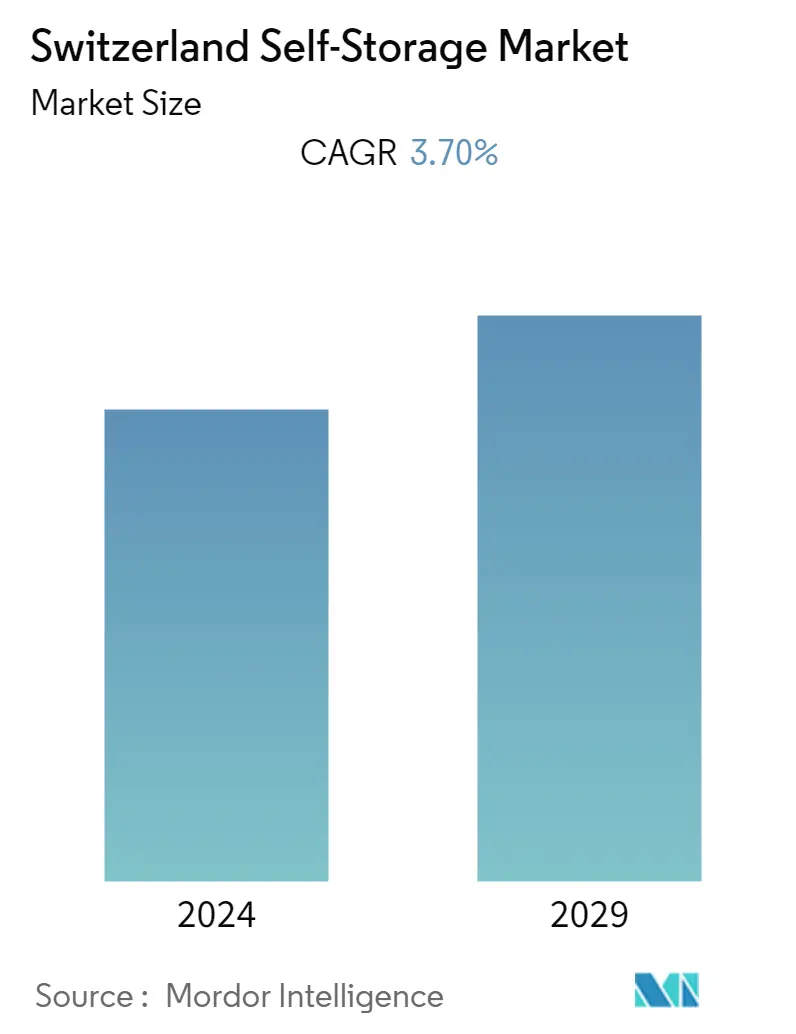

Le marché suisse du self-stockage devrait croître de 3,7 % TCAC au cours de la période de prévision. Le besoin de plus d'espace pour les effets personnels dépend de plusieurs changements dans le mode de vie d'une personne, comme déménager, se marier et prendre sa retraite. Avec l'urbanisation croissante et les appartements dans les grandes villes suisses qui deviennent progressivement plus petits et plus chers, de nombreuses personnes dans le pays se rendent compte qu'elles manquent de place. Les solutions de self-stockage sont intervenues pour répondre à ce besoin croissant des consommateurs et, à mesure que l'offre augmente régulièrement, elle attire les investisseurs.

- Dans un marché immobilier de plus en plus exigeant et encombré, les investisseurs peuvent considérer le développement inégal du secteur du self-stockage en Suisse comme une opportunité à fort potentiel. Une grande partie de la population suisse considère le self-stockage comme un investissement solide et résistant à la récession. Dans certaines villes, compte tenu de la croissance des revenus, les self-stockages atteignent même des niveaux dadoption plus élevés qui correspondent presque aux classes dactifs plus traditionnelles.

- Le PIB par habitant de la Suisse a augmenté au cours du dernier exercice, c'est-à-dire en 2019, ce qui définit un fort potentiel pour le marché du self-stockage du pays. Par exemple, selon l'OCDE, en 2019, le PIB par habitant a connu une croissance significative de 2,3 % par rapport à l'exercice précédent.

- Même si un nombre considérable d'installations de self-stockage conventionnelles reposent sur des locaux adaptés à des usages différents, la situation évolue à mesure que les fournisseurs deviennent plus sophistiqués. Une telle approche devrait être essentielle et attrayante pour les investisseurs institutionnels à la recherche de flux de revenus résilients et à long terme dans le pays.

- Dans les années à venir, le secteur du self-stockage en Suisse devrait bénéficier de solutions cloud précises qui offrent aux opérateurs de toutes tailles les outils dont ils ont besoin pour visualiser l'activité des locataires, la comptabilité par accès à distance et les données de paiement. Ces solutions cloud aident également à la gestion des stocks, à mettre à jour les logiciels/micrologiciels, à vérifier l'état des appareils sur site, à dépanner à distance et même à utiliser l'analyse prédictive pour fidéliser et vendre des clients.

- Le gouvernement suisse a répondu à la pandémie de COVID-19 en imposant des restrictions importantes à ses sociétés et à ses économies en mars, ce qui a entraîné une baisse significative du commerce mondial et de la demande d'exportations suisses. Le Secrétariat d'État à l'économie (SECO) prévoit que la production manufacturière diminuera d'environ 25% de la valeur ajoutée économique totale par rapport à l'exercice précédent. Si la Suisse entre dans une récession en forme de V, le PIB du pays diminuera de 7% en 2020. En outre, le taux de chômage augmentera de 2,3% en 2019 à 4% en raison de la récession. Étant donné que les entreprises enregistrent des pertes en raison du ralentissement économique, cela affectera gravement le marché du self-stockage du pays.

Tendances du marché du self-stockage en Suisse

Lurbanisation accrue, associée à des espaces de vie plus petits, devrait stimuler la demande de self-stockage dans les années à venir

- Selon les données de la Banque mondiale, la Suisse comptait une population urbaine moyenne de 74 % en 2019. L'urbanisation et l'étalement urbain sont des processus clés d'utilisation des terres dans la plupart des économies potentielles du monde, y compris la Suisse, où les zones urbaines et d'habitation ont augmenté de plus de 20 % entre 1984 et 2019 (OFS, Office fédéral de la statistique). La croissance des populations urbaines signifie des espaces de vie plus petits et de plus en plus chers dans les villes et la création d'un plus grand nombre de locataires qui se déplacent plus fréquemment.

- Le développement des villes intelligentes est au cœur des objectifs de développement durable (ODD) des Nations Unies. Dans le cadre de lODD 11, les Nations Unies appellent explicitement à des investissements urbains supplémentaires jusquen 2030 pour rendre les villes plus inclusives, sûres, résilientes et durables. Ces investissements devraient avoir un impact positif sur la croissance du marché au cours de la période de prévision.

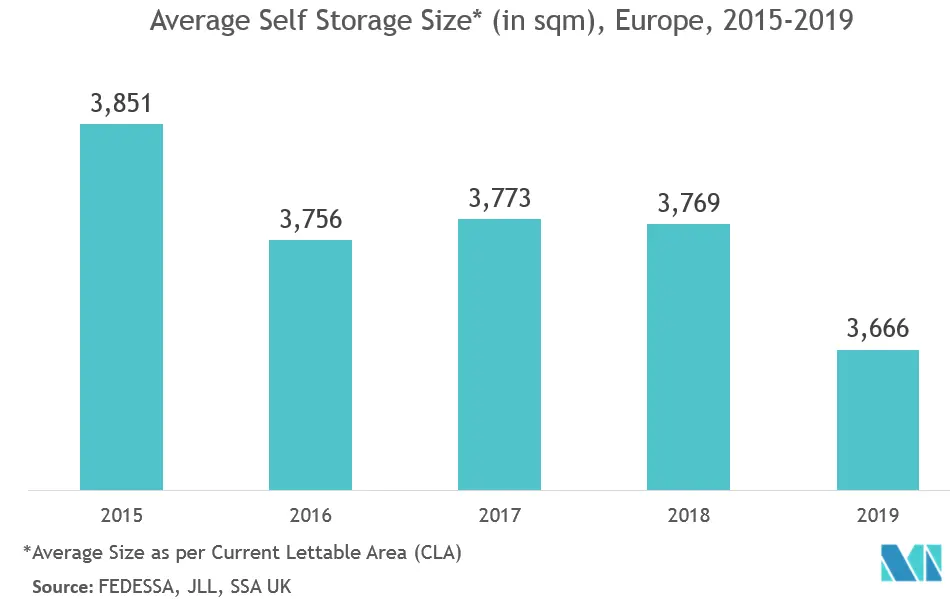

- Le taux d'occupation moyen dans les pays européens a connu une augmentation de 1 %, passant de 78 % en 2018 à 79 % en 2019. Les nouvelles installations ont tendance à avoir des taux d'occupation inférieurs car il leur faut généralement 3 à 5 ans pour atteindre leur maturité. La Suisse, par exemple, compte un nombre important d'installations plus récentes, avec une moyenne d'âge d'environ cinq ans.

- Le taux d'occupation optimal pour un établissement de self-stockage bien construit situé dans une zone métropolitaine est généralement estimé entre 85 % et 90 %. Cela permet aux vendeurs de continuer à offrir de l'espace aux clients et d'augmenter le rendement de l'entreprise.

Le segment du type de self-stockage commercial devrait détenir une part importante tout au long de la période de prévision

- Selon le rapport d'enquête FEDESSA et JLL, l'espace occupé moyen par les clients professionnels en Europe est passé de 27 % en 2018 à 32 % en 2019. Les spécialistes du marketing ont constaté au cours des deux dernières années une tendance selon laquelle les clients professionnels ont pris un pourcentage plus élevé d'espace occupé par les clients professionnels. superficie que les consommateurs.

- La majorité des clients professionnels du self-stockage sont des start-ups ; pour eux, il offre une solution flexible pour les espaces de bureaux, la distribution et le stockage de marchandises sans nécessiter de longs baux. Les opérateurs de self-stockage s'adressent désormais davantage aux clients professionnels en proposant des salles de réunion, une connexion Wi-Fi gratuite et des services de messagerie. L'avantage pour les opérateurs est que les clients professionnels restent plus longtemps que les clients nationaux, ce qui leur confère une source de revenus stable.

- Selon le rapport publié par FEDESSA et JLL, en Suisse, le segment d'activité détient plus de 70 % d'espace de self-stockage en 2019, alors que la moyenne européenne s'élève à 68 %.

- Il existe un large éventail de modes doccupation différents dans le modèle commercial du self-stockage, depuis lentreprise en pleine propriété occupée par son propriétaire jusquaux contrats commerciaux. Il existe une préférence des entreprises pour la propriété en pleine propriété en Europe, avec environ 77 % des installations en moyenne détenues par l'opérateur. Alors qu'en Suisse, près de 30% des installations appartiennent à l'exploitant.

Aperçu du marché du self-stockage en Suisse

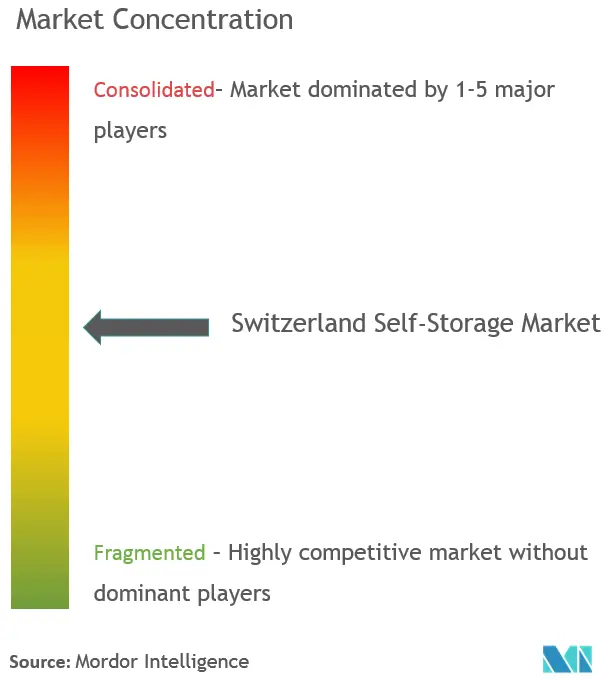

Le marché suisse du self-stockage est modérément concurrentiel et se compose d'un nombre important d'acteurs mondiaux et régionaux. Ces acteurs représentent une part considérable du marché et se concentrent sur lexpansion de leur clientèle à travers le monde. Ces acteurs se concentrent sur les activités de recherche et développement, les alliances stratégiques et dautres stratégies de croissance organique et inorganique pour rester dans le paysage du marché au cours de la période de prévision.

- En mars 2020, Stutz Medien AG a choisi W. Wiedmer ag pour ses solutions de déménagement de bureaux et de stockage. Stutz Medien AG a prévu de quitter son ancien site de bureaux sur le site de Tuwag et d'emménager dans le nouveau bâtiment du bâtiment commercial Zurich Park Side. L'entreprise a réalisé le projet avec l'aide des solutions de stockage et de transport de Wiedmer.

Leaders du marché du self-stockage en Suisse

Zebrabox Switzerland

Casaforte (SMC Self-Storage Management)

Secur’ Storage

Homebox Switzerland

MyPlace

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du self-stockage en Suisse

- En avril 2020, Casaforte, l'entreprise de self-stockage très présente en Suisse, a développé l'installation Hotel of Things dans un pays européen. L' Hôtel des Choses de Casaforte est sous vidéosurveillance et intégré à des systèmes d'alarme. Les clients peuvent accéder aux locaux de self-stockage en toute intimité grâce à un code personnel.

Segmentation de lindustrie du self-stockage en Suisse

Les solutions de self-stockage offrent de la valeur pour continuer à protéger contre les dommages environnementaux et le vol en fournissant des solutions de stockage rentables. Le champ détude du marché suisse du self-stockage retrace ladoption de différentes solutions de self-stockage utilisées par les clients professionnels et les particuliers. Létude se concentre également sur limpact du COVID-19 sur lécosystème du marché. Dans le cadre de létude, le paysage des fournisseurs de stockage existants a également été couvert, composé des principaux acteurs opérant sur le marché.

| Consommateur |

| Entreprise |

| Type de self-stockage | Consommateur |

| Entreprise |

FAQ sur les études de marché sur le self-stockage en Suisse

Quelle est la taille actuelle du marché suisse du self-stockage ?

Le marché suisse du self-stockage devrait enregistrer un TCAC de 3,70 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché suisse du self-stockage ?

Zebrabox Switzerland, Casaforte (SMC Self-Storage Management), Secur’ Storage, Homebox Switzerland, MyPlace sont les principales sociétés opérant sur le marché suisse du self-stockage.

Quelles années couvre ce marché suisse du self-stockage ?

Le rapport couvre la taille historique du marché du self-stockage en Suisse pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du self-stockage en Suisse pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Dernière mise à jour de la page le:

Rapport sur l'industrie du self-stockage en Suisse

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du self-stockage en Suisse 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du self-stockage en Suisse comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.