Analyse du marché pharmaceutique en Suède

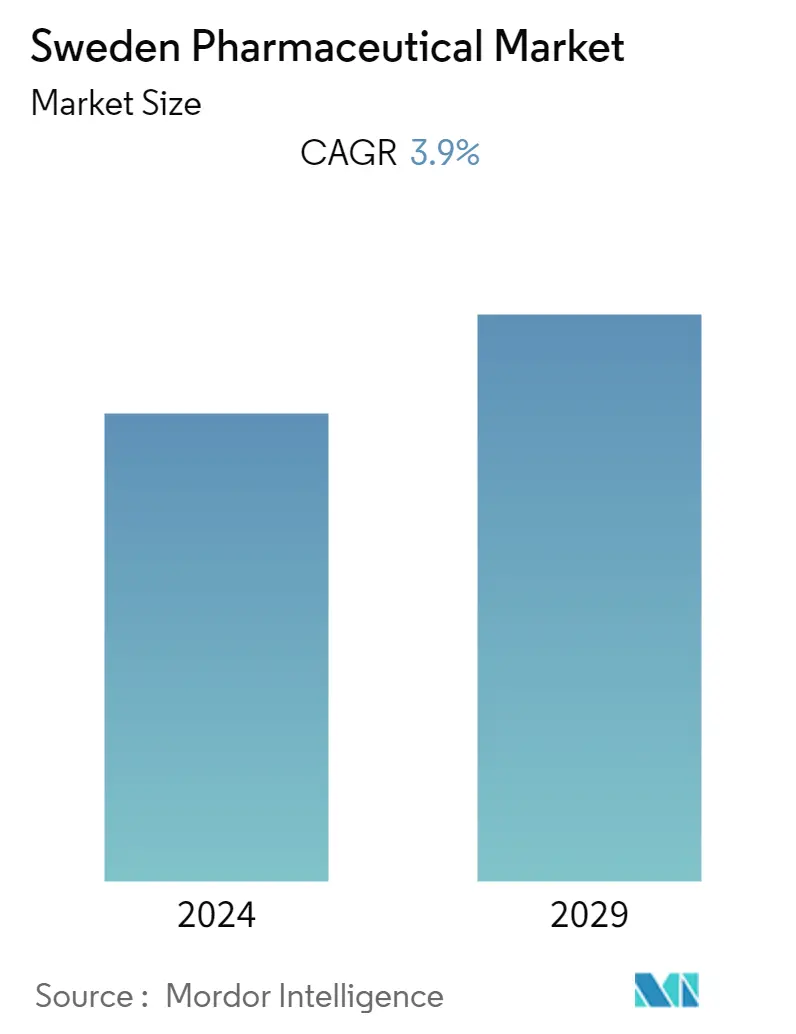

Le marché suédois des produits pharmaceutiques devrait enregistrer un TCAC de 3,9 % au cours de la période de prévision (2022-2027).

L'épidémie de COVID-19 a eu un impact sur le marché pharmaceutique suédois, car les services de santé ont été considérablement réduits en raison des mesures de distanciation sociale appliquées à l'échelle mondiale. Les chaînes d'approvisionnement suédoises et l'approvisionnement en fournitures médicales essentielles sont soumis à une pression sans précédent en raison de la pandémie de COVID-19. Cela comprend les produits pharmaceutiques nécessaires à la gestion de diverses maladies. Selon l'étude intitulée Modèles de dispensation de prescription et de vente de médicaments en vente libre en Suède pendant la pandémie de COVID-19 publiée dans le journal PLOS ONE en août 2021, suite aux recommandations des pouvoirs publics, le volume hebdomadaire des doses quotidiennes définies (DDD) a rapidement diminué; cependant, le volume des ventes de médicaments en vente libre (OTC) a augmenté de 96%, en particulier dans les sous-groupes thérapeutiques anatomiques, thérapeutiques et chimiques (ATC) pour les vitamines, les antipyrétiques, les analgésiques et les remèdes pour le nez, la gorge et la toux. , et le rhume. Cependant, le début de la pandémie de COVID-19 a également entraîné une augmentation des lancements de produits pharmaceutiques, contribuant ainsi à la croissance du marché. Par exemple, en février 2021, l'Agence suédoise des produits médicaux a autorisé l'utilisation d'urgence du médicament Bamlanivimab chez les patients atteints de COVID-19 présentant des affections sous-jacentes qui les rendent plus vulnérables au virus. En raison de la pandémie de COVID-19, les affirmations susmentionnées selon lesquelles le marché pharmaceutique suédois a connu une croissance significative.

En outre, les facteurs contribuant à la croissance du marché sont laugmentation de la population gériatrique et lincidence croissante des maladies chroniques.

Lincidence croissante des maladies chroniques est un facteur majeur de la croissance du marché en Suède. Par exemple, selon les données publiées par socialstyrelsen , le Conseil national de la santé et de la protection sociale en Suède en décembre 2021, plus de 22200 personnes ont subi une crise cardiaque aiguë en 2020, avec plus de 4800 victimes. Au total, 25 400 personnes ont subi un accident vasculaire cérébral, dont 6 100 sont décédés soit par infarctus cérébral, soit par hémorragie cérébrale. En outre, la même source a déclaré qu'environ 2 à 3 % de tous les bébés naissent avec une malformation congénitale ou une anomalie chromosomique. De plus, selon la 10e édition 2021 de l'Atlas du diabète de la Fédération internationale du diabète (FID), le nombre estimé de personnes atteintes de diabète en 2021 était de 496,2 pour mille, et ce nombre devrait atteindre 541,1 pour mille d'ici 2045 en Suède. Ainsi, ces statistiques indiquent le lourd fardeau des troubles chroniques et liés au mode de vie dans le pays, ce qui finira par stimuler la demande de médicaments pharmaceutiques en Suède.

De plus, comme la demande de médicaments pharmaceutiques est plus élevée dans la population vieillissante, la population gériatrique croissante en Suède, plus sensible aux maladies chroniques, soutient la croissance du marché. Par exemple, selon l'Atlas mondial de données 2021, en Suède, 20,5 % de la population avait plus de 65 ans en 2021. Le taux de croissance annuel moyen de la population est de 0,74 %. Par conséquent, la population gériatrique croissante dans le pays devrait augmenter la demande de produits pharmaceutiques, stimulant ainsi la croissance du marché.

En outre, selon les dernières données publiées en février 2022, la Lif, une organisation professionnelle regroupant les sociétés pharmaceutiques de recherche suédoises, a déclaré que la Suède a exporté pour plus de 100 milliards SEK de médicaments en 2021. De telles évolutions devraient avoir un impact positif sur la croissance. du marché sur la période analysée. Cependant, les lancements croissants de produits par les principaux acteurs du marché devraient stimuler la croissance du marché. Par exemple, en décembre 2021, Apellis Pharmaceuticals, Inc. et Swedish Orphan Biovitrum AB ont rapporté que la Commission européenne (CE) avait approuvé Aspaveli (pegcetacoplan), la première et la seule thérapie C3 ciblée, pour le traitement des adultes atteints d'hémoglobinurie paroxystique nocturne ( PNH) qui sont anémiques après un traitement par un inhibiteur C5 pendant au moins trois mois. De plus, en septembre 2021, Swedish Orphan Biovitrum AB, une société biopharmaceutique internationale, a reçu une offre de la société de capital-investissement Advent International et du fonds souverain de Singapour, GIC, pour racheter la société pour 69,4 milliards SEK. En septembre 2021, le détaillant pharmaceutique suédois Apoteket a élargi son partenariat avec TCS pour accélérer sa transformation numérique et sa croissance.

Cependant, le contexte réglementaire strict constitue un facteur majeur limitant la croissance du marché pharmaceutique suédois.

Tendances du marché pharmaceutique suédois

Le segment des médicaments sur ordonnance détient la plus grande part et devrait faire de même au cours de la période de prévision

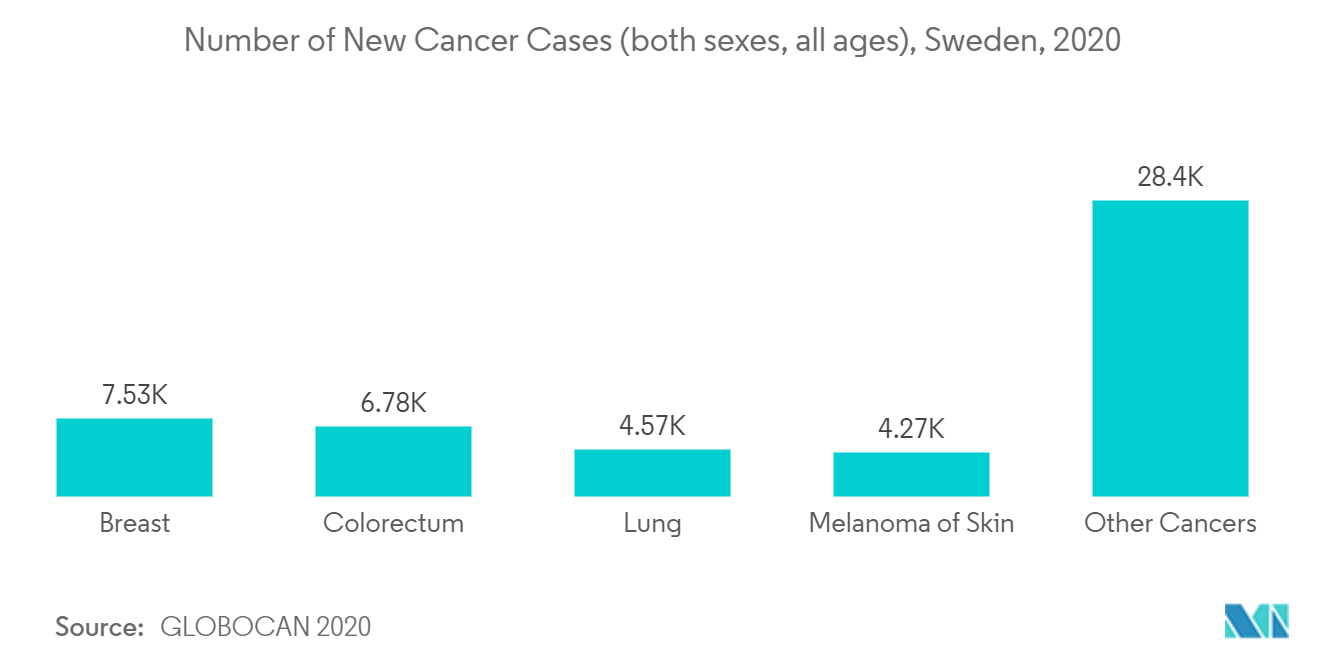

Par type de prescription, le segment des médicaments sur ordonnance devrait gagner une part de marché plus importante au cours de la période de prévision. Certains des facteurs clés à l'origine de la croissance du segment comprennent des activités avancées de recherche et de développement, une population gériatrique croissante, l'incidence croissante de maladies chroniques telles que les maladies cardiovasculaires et le cancer, ainsi que le lancement de nouveaux produits. Selon l'étude intitulée Variation régionale de l'intensité des médicaments contre l'asthme inhalés et de l'utilisation de corticostéroïdes oraux au Danemark, en Finlande et en Suède publiée dans le European Journal of Respiratory Journal en mai 2022, un total de 711012 personnes en Suède ont reçu un diagnostic d'asthme. (prévalence de 8,1% ). Plus de la moitié (53,6 %) des patients asthmatiques en Suède souffrent d'asthme mal contrôlé, ce qui représente environ 4,2 % des personnes souffrant d'asthme sévère. Ainsi, la prévalence croissante de maladies chroniques telles que lasthme devrait stimuler la croissance du segment. De plus, selon socialstyrelsen , en 2020, 65 % de la population suédoise s'est vu prescrire au moins un médicament. Parmi eux, les femmes représentaient 73 pour cent du total, y compris la contraception. Les médicaments les plus prescrits étaient ceux contre lhypertension artérielle, suivis des analgésiques, des antibiotiques, des allergies et des antidépresseurs.

Par ailleurs, plusieurs entreprises participent également à des lancements de produits, contribuant ainsi à la croissance du segment. Par exemple, en février 2022, Almirall SA, une société biopharmaceutique mondiale axée sur la santé de la peau, a annoncé le lancement européen de la crème Wynzora (50 µg/g de calcipotriol et 0,5 mg/g de bétaméthasone sous forme de dipropionate), a développé un traitement topique pour les maladies légères à modérées. psoriasis en plaques chez l'adulte, y compris le cuir chevelu. Le produit devrait être déployé dans d'autres pays européens au cours des prochains mois, une fois les autorisations de mise sur le marché nationales accordées. Le produit a reçu l'approbation réglementaire en Suède. De tels développements auront probablement un impact positif sur la croissance du segment.

De plus, un article de presse publié en janvier 2022 indiquait qu'après une forte augmentation de 35 % de son chiffre d'affaires, Johnson Johnson était en tête des ventes suédoises pour 2021 avec sa filiale Janssen. Berkeley Vincent, PDG de Janssen Suède, a détaillé qu'en 2021, Janssen a vendu des produits pharmaceutiques d'une valeur de 2,5 milliards SEK en Suède. Ainsi, les facteurs mentionnés ci-dessus devraient stimuler la croissance du segment au cours de la période de prévision.

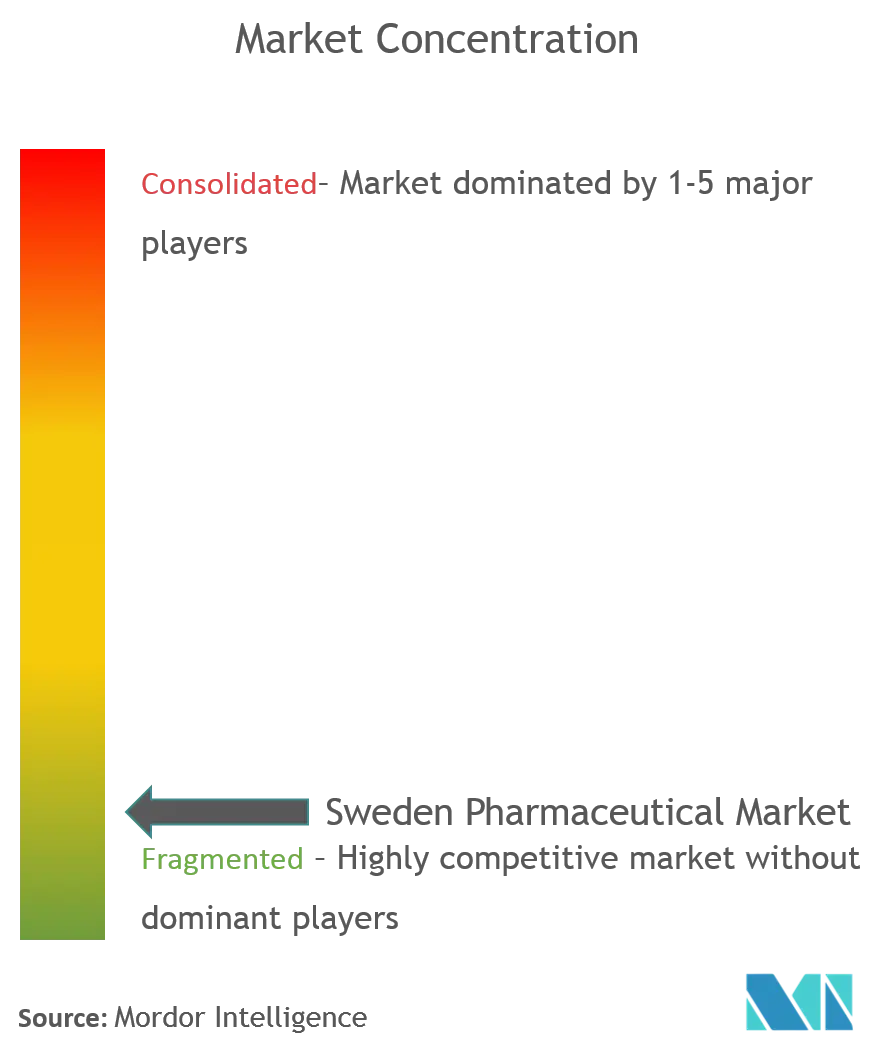

Aperçu de l'industrie pharmaceutique suédoise

Le marché pharmaceutique suédois est très compétitif et se compose de plusieurs acteurs majeurs. En termes de part de marché, quelques-uns des principaux acteurs dominent actuellement le marché. Et certains acteurs de premier plan réalisent vigoureusement des acquisitions et des coentreprises avec dautres sociétés pour consolider leurs positions sur le marché du pays. Certaines des sociétés clés qui dominent actuellement le marché sont AbbVie Inc., Merck Co., Inc., Amgen Inc., Pfizer Inc. et GlaxoSmithKline plc.

Leaders du marché pharmaceutique suédois

Amgen Inc.

Pfizer Inc.

Novartis International AG

Orifarm Group A/S

Merck & Co., Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pharmaceutique suédois

- En juillet 2022, lUnion européenne a approuvé un médicament développé par la société pharmaceutique anglo-suédoise AstraZeneca et le japonais Daiichi Sankyo pour traiter une forme agressive de cancer du sein. Le médicament a été approuvé pour le traitement des patientes atteintes d'un cancer du sein HER2-positif non résécable ou métastatique qui ont déjà reçu un ou plusieurs schémas thérapeutiques à base d'anti-HER2.

- En janvier 2022, Annexin Pharmaceuticals AB a signalé que ses collaborateurs de l'hôpital universitaire de Maastricht, à Maastricht, aux Pays-Bas, ont reçu l'approbation de l'autorité de réglementation néerlandaise et des comités hospitaliers pour démarrer un essai avec l'ANXV (une annexine A5 humaine recombinante) chez des patients hospitalisés atteints de COVID-19. les patients.

Segmentation de lindustrie pharmaceutique en Suède

Conformément à la portée de ce rapport, les produits pharmaceutiques sont appelés médicaments sur ordonnance et médicaments en vente libre. Ces médicaments peuvent être achetés par un particulier avec ou sans ordonnance du médecin et peuvent être consommés sans danger pour diverses maladies avec ou sans le consentement du médecin. Le marché est segmenté par ATC/classe thérapeutique (organes digestifs et métabolisme, sang et organes hématopoïétiques, cœur et circulation, préparation de la peau, organes urinaires et génitaux et hormones sexuelles, préparations hormonales systémiques, à l'exclusion des hormones sexuelles et de l'insuline, anti-infectieux à usage systémique. , tumeurs et troubles du système immunitaire, du système musculo-squelettique, du système nerveux, produits antiparasitaires, insecticides et répulsifs, système respiratoire et autres), type de médicament (de marque et générique) et type de prescription (médicaments sur ordonnance (Rx) et médicaments en vente libre). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Organes digestifs et métabolisme |

| Sang et organes hématopoïétiques |

| Coeur et circulation |

| Préparation de la peau |

| Organes urinaires et génitaux et hormones sexuelles |

| Préparations hormonales systémiques, à l'exclusion des hormones sexuelles et de l'insuline |

| Antiinfectieux à usage systémique |

| Tumeurs et troubles du système immunitaire |

| Système musculo-squelettique |

| Système nerveux |

| Produits antiparasitaires, insecticides et répulsifs |

| Système respiratoire |

| Organes sensoriels |

| Autres |

| De marque |

| Générique |

| Médicaments sur ordonnance (Rx) |

| Médicaments en vente libre |

| Par ATC/classe thérapeutique | Organes digestifs et métabolisme |

| Sang et organes hématopoïétiques | |

| Coeur et circulation | |

| Préparation de la peau | |

| Organes urinaires et génitaux et hormones sexuelles | |

| Préparations hormonales systémiques, à l'exclusion des hormones sexuelles et de l'insuline | |

| Antiinfectieux à usage systémique | |

| Tumeurs et troubles du système immunitaire | |

| Système musculo-squelettique | |

| Système nerveux | |

| Produits antiparasitaires, insecticides et répulsifs | |

| Système respiratoire | |

| Organes sensoriels | |

| Autres | |

| Par type de médicament | De marque |

| Générique | |

| Par type de prescription | Médicaments sur ordonnance (Rx) |

| Médicaments en vente libre |

FAQ sur les études de marché pharmaceutique en Suède

Quelle est la taille actuelle du marché pharmaceutique suédois ?

Le marché pharmaceutique suédois devrait enregistrer un TCAC de 3,9 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché pharmaceutique suédois ?

Amgen Inc., Pfizer Inc., Novartis International AG, Orifarm Group A/S, Merck & Co., Inc. sont les principales sociétés opérant sur le marché pharmaceutique suédois.

Quelles années couvre ce marché pharmaceutique suédois ?

Le rapport couvre la taille historique du marché pharmaceutique suédois pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché pharmaceutique suédois pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie pharmaceutique suédoise

Statistiques sur la part de marché pharmaceutique en Suède, la taille et le taux de croissance des revenus en 2023, créées par Mordor Intelligence™ Industry Reports. Lanalyse pharmaceutique de Suède comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.