Analyse du marché du styrène

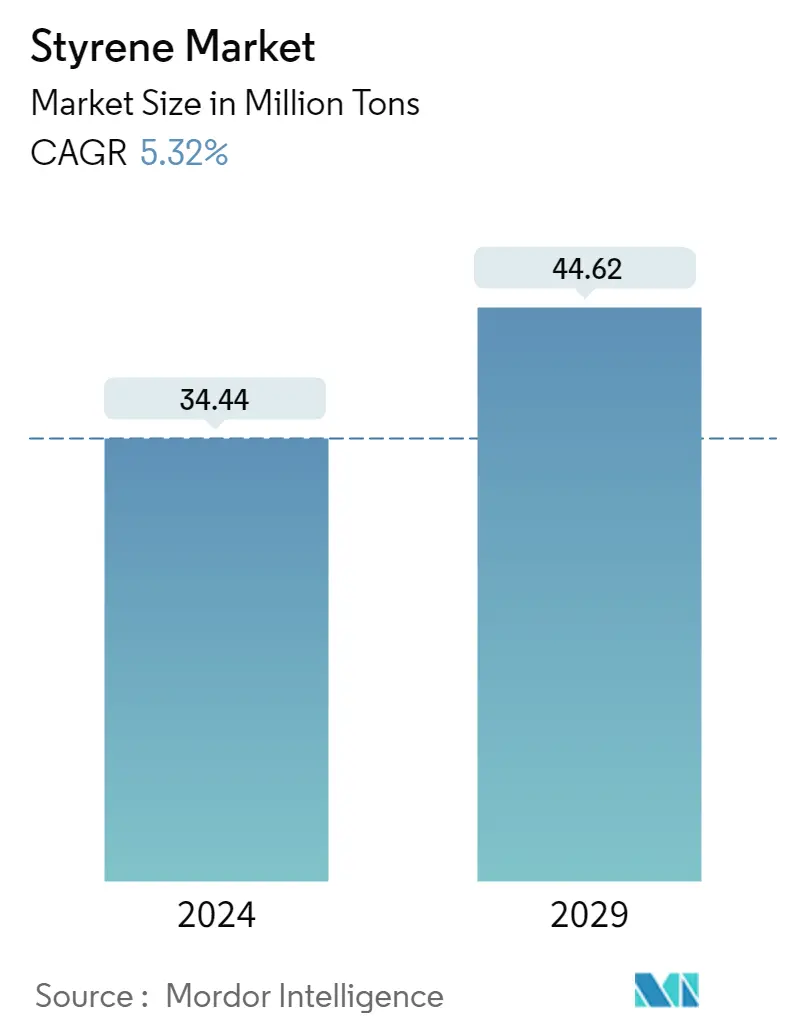

La taille du marché du styrène est estimée à 34,44 millions de tonnes en 2024 et devrait atteindre 44,62 millions de tonnes dici 2029, avec une croissance de 5,32 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché du styrène. Cependant, le marché sest considérablement redressé en 2021, en raison de la consommation croissante de diverses industries, telles que lemballage, la construction, lautomobile et autres.

- À court terme, la demande croissante de lindustrie de lélectronique grand public constitue un facteur majeur de croissance du marché étudié.

- Cependant, lutilisation croissante de plastiques dorigine biologique dans lindustrie de lemballage freinera probablement la croissance du marché.

- Néanmoins, les recherches en cours pour développer le polystyrène dorigine biologique devraient bientôt créer des opportunités de croissance lucratives pour le marché mondial.

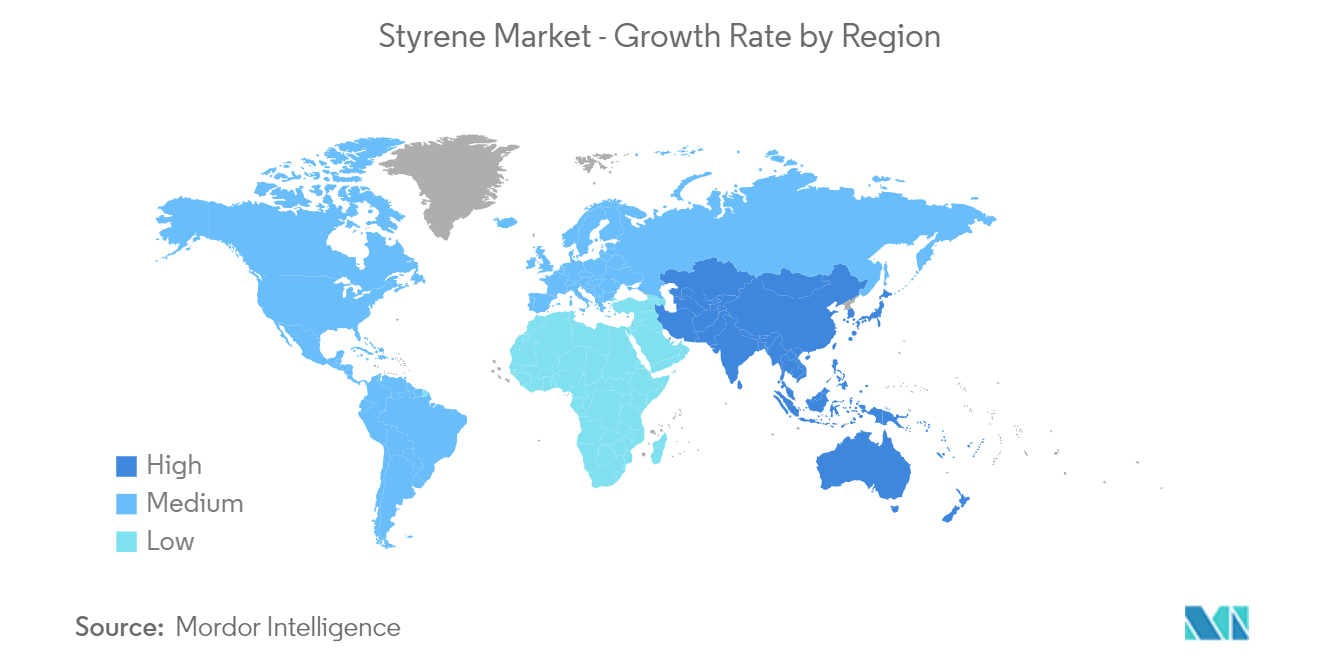

- La région Asie-Pacifique domine le marché du styrène, la plus grande consommation provenant de pays comme la Chine, le Japon, les pays de l'ASEAN, etc.

Tendances du marché du styrène

Lindustrie de lemballage pour stimuler le marché

- Le styrène est couramment utilisé dans l'industrie de l'emballage en raison de ses propriétés avantageuses. Il sagit dun plastique polyvalent et léger doté dune excellente clarté, résistance aux chocs et isolation thermique. Ces caractéristiques le rendent adapté à une large gamme dapplications demballage.

- L'une des utilisations les plus courantes du styrène dans l'industrie de l'emballage est la production de mousse de polystyrène, souvent appelée polystyrène expansé (PSE) ou mousse de polystyrène. La mousse EPS est largement utilisée pour les emballages de protection, notamment les matériaux de rembourrage, l'isolation des marchandises périssables et les conteneurs d'expédition légers.

- Le styrène est également utilisé pour produire du polystyrène rigide, couramment utilisé dans les emballages alimentaires. Les récipients en polystyrène transparent, tels que les coquilles, les tasses et les plateaux, sont populaires dans l'industrie de la restauration en raison de leur transparence, permettant aux clients de visualiser facilement le contenu.

- En outre, le polystyrène est également utilisé dans les secteurs médical et de la santé pour diverses applications d'emballage; IQVIA montre que le marché pharmaceutique mondial a connu une croissance significative ces dernières années. Le marché pharmaceutique mondial total était évalué à 1480 milliards de dollars en 2022. Il ne sagit que dune légère augmentation par rapport à 2021, où le marché était évalué à 1420 milliards de dollars.

- En Asie-Pacifique, la demande daliments emballés augmente, en raison des changements de mode de vie, de laugmentation du revenu disponible des personnes, du nombre croissant de professionnels en activité et de la préférence croissante pour la restauration rapide.

- La Chine est le plus grand consommateur d'emballages au monde en raison de facteurs tels que la croissance du revenu par habitant, associée à la montée en puissance des géants du commerce électronique dans le pays. L'industrie indienne de l'emballage est la cinquième en importance au monde et connaît une croissance d'environ 22 à 25 % par an, selon la Plastics Industry Association of India. Les coûts demballage et de transformation des aliments peuvent être 40 % inférieurs à ceux de lEurope grâce à une main-dœuvre hautement qualifiée et à des coûts de main-dœuvre bon marché. La population croissante et la demande croissante demballages devraient stimuler le marché.

- De même, en 2022, lindustrie européenne de lalimentation et des boissons emploie 4,6 millions de personnes et génère 1,1 billion deuros (1,159 billion de dollars) de revenus et 230 milliards deuros (242,37 milliards de dollars) de valeur ajoutée, ce qui en fait lune des plus grandes industries manufacturières du monde. L'Europe. Ainsi, lindustrie alimentaire et des boissons en pleine croissance dans la région augmente la demande demballages alimentaires et stimule le marché étudié.

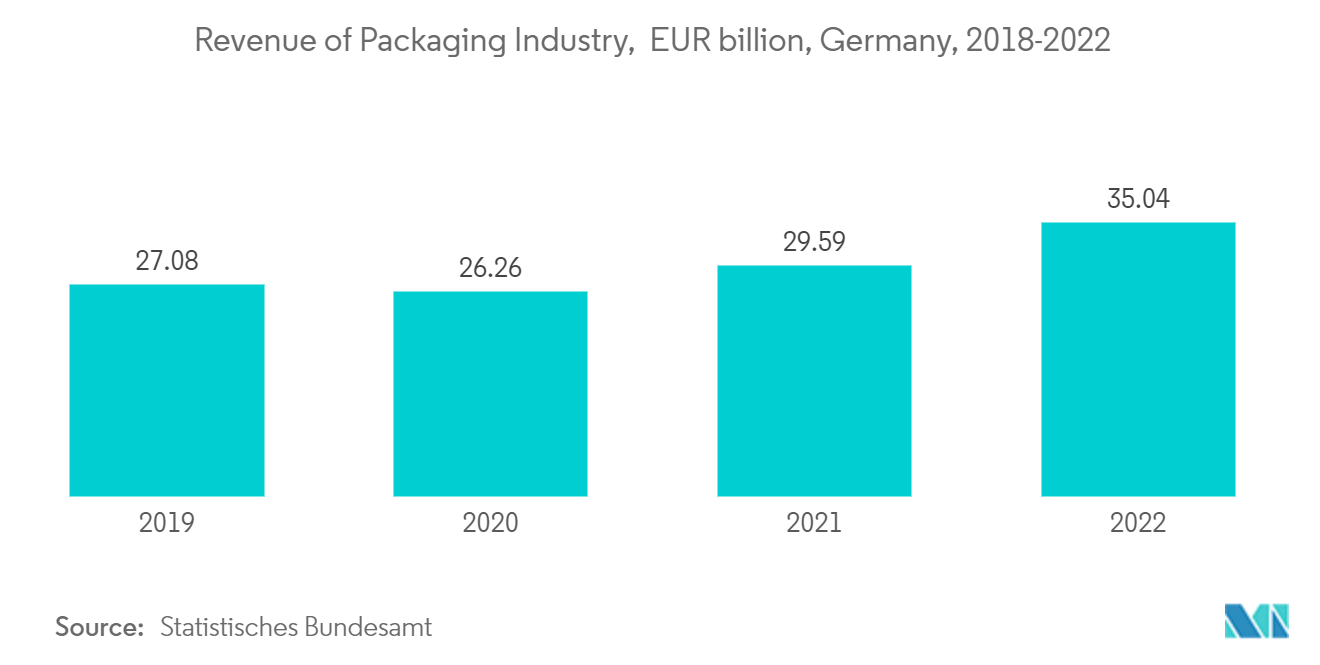

- Selon le Statistisches Bundesamt, les revenus de l'industrie de l'emballage en Allemagne ont atteint 35,04 milliards d'euros (37,71 milliards de dollars) en 2022 et ont enregistré une croissance par rapport aux années précédentes.

- De tels facteurs sont susceptibles de soutenir la demande du marché étudié de la part du segment de lemballage.

LAsie-Pacifique devrait dominer le marché

- LAsie-Pacifique a dominé le marché et continuera probablement à dominer au cours de la période de prévision.

- Laugmentation des applications demballage dans la région, la forte demande de produits électriques et électroniques et la croissance rapide des secteurs de lautomobile et des transports stimulent activement le marché du styrène.

- Selon ZEVI, le marché asiatique de lélectro a atteint 3110 milliards deuros (3670 milliards de dollars) en 2021, soit une hausse de 10 %. La demande a augmenté de 13 % en 2022 et un taux de croissance estimé à 7 % pour 2023. Le marché chinois est le plus grand au monde, encore plus important que les marchés réunis de tous les pays industrialisés. En 2021, la contribution du marché chinois sest élevée à 2070 milliards deuros (2450 milliards de dollars), soit 41,6 % du marché mondial ; en outre, lindustrie électronique chinoise a connu une croissance de 14 % en 2022, et le secteur devrait croître de 8 % en 2023.

- Selon l'Association chinoise des constructeurs automobiles (CAAM), la Chine possède la plus grande base de production automobile au monde, avec une production totale de véhicules de 27 millions d'unités en 2022, enregistrant une augmentation de 3,4 % par rapport aux 26 millions d'unités produites l'année dernière.

- La Chine est lune des principales industries de lemballage au monde. Le pays devrait connaître une croissance constante au cours de la période de prévision en raison de la montée en puissance des emballages personnalisés et de la demande accrue de biens de consommation emballés dans le segment alimentaire. Selon Interpak, en Chine, dans la catégorie des emballages alimentaires, le nombre total d'emballages devrait atteindre 447 milliards d'unités en 2023.

- Selon des publications industrielles, en 2021-2022, de nouvelles usines de polystyrène et de plastique ABS devraient être lancées, avec une capacité combinée de plus de 3,5 millions de tonnes, y compris de nouvelles installations pour des entreprises comme Sinopec Gulei, Zhejiang Petrochemical et Shandong Lihuaya. Un retard pourrait toutefois être observé en raison de la crise énergétique que traverse le pays.

- De même, selon la Packaging Industry Association of India (PIAI), lindustrie indienne de lemballage devrait croître à un taux de 22 % au cours de la période de prévision. De plus, le marché indien de lemballage devrait atteindre 204,81 milliards USD dici 2025, enregistrant un TCAC de 26,7 % entre 2020 et 2025. Par conséquent, le marché du moulage par injection plastique devrait croître dans la région.

- En ce qui concerne l'électronique, selon l'Association japonaise des industries électroniques et des technologies de l'information (JEITA), la production mondiale de l'industrie électronique et informatique était estimée à 3,44 billions de dollars en 2022, enregistrant un taux de croissance de 1% sur un an, contre 3,36 dollars. mille milliards en 2021.

- Ainsi, les facteurs mentionnés ci-dessus indiquent une demande croissante de styrène de la part de divers utilisateurs finaux de la région.

Aperçu du marché du styrène

Le marché étudié est partiellement fragmenté entre les principaux acteurs. Les principaux acteurs (sans ordre particulier) comprennent Shell PLC, Chevron Phillips Chemical Company LLC, SABIC, Repsol et INEOS, entre autres.

Leaders du marché du styrène

-

Shell Plc

-

SABIC

-

Repsol

-

INEOS

-

Chevron Phillips Chemical Company LLC.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du styrène

- Décembre 2022 LG Chem a annoncé dimanche son intention d'introduire un nouveau produit en acrylonitrile butadiène styrène (ABS) issu de sources végétales. Grâce à l'innovation, l'entreprise a renforcé sa présence sur le marché.

- Mars 2022 Repsol annonce son partenariat avec Ravago pour construire la plus grande usine de mélange de polypropylène (PP) qui fabrique du polycarbonate/acrylonitrile butadiène styrène (PC-ABS) pour le secteur automobile au Maroc. L'entreprise a accru sa présence mondiale grâce à ce partenariat.

- Janvier 2022 INEOS Styrolution démarre une capacité de production d'ABS de 50 000 tonnes à Wingles, en France. Cela augmentera le portefeuille de produits dINEOS.

Segmentation de lindustrie du styrène

Le styrène est un composé organique couramment utilisé pour produire des plastiques, des résines et des caoutchoucs synthétiques. C'est un liquide incolore avec une odeur sucrée distinctive et hautement inflammable. Le styrène est principalement utilisé pour fabriquer du polystyrène, un plastique polyvalent connu pour ses propriétés isolantes et son large éventail d'applications, notamment les matériaux d'emballage, les ustensiles jetables, l'isolation et les produits de consommation.

Le marché du styrène est segmenté par type de produit, secteur dutilisation final et géographie. Le marché est segmenté par type de produit en polystyrène, acrylonitrile butadiène styrène, caoutchouc styrène-butadiène et autres types de produits. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en secteurs de lemballage, de la construction, des biens de consommation, de lautomobile et des transports, de lélectricité et de lélectronique, ainsi que dautres secteurs dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché dans 15 pays des principales régions. Le rapport propose les prévisions de taille du marché et de volume (tonnes) pour les segments mentionnés ci-dessus.

| Polystyrène |

| Acrylonitrile butadiène styrène |

| Caoutchouc styrène butadiène |

| Autres types de produits (styrène-acrylonitrile) |

| Emballage |

| Construction |

| Biens de consommation |

| Automobile et transports |

| Électrique et électronique |

| Autres industries d'utilisateurs finaux (textile) |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Reste du Moyen-Orient et Afrique |

| type de produit | Polystyrène | |

| Acrylonitrile butadiène styrène | ||

| Caoutchouc styrène butadiène | ||

| Autres types de produits (styrène-acrylonitrile) | ||

| Industrie de l'utilisateur final | Emballage | |

| Construction | ||

| Biens de consommation | ||

| Automobile et transports | ||

| Électrique et électronique | ||

| Autres industries d'utilisateurs finaux (textile) | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le styrène

Quelle est la taille du marché du styrène ?

La taille du marché du styrène devrait atteindre 34,44 millions de tonnes en 2024 et croître à un TCAC de 5,32 % pour atteindre 44,62 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché du styrène ?

En 2024, la taille du marché du styrène devrait atteindre 34,44 millions de tonnes.

Qui sont les principaux acteurs du marché du styrène ?

Shell Plc, SABIC, Repsol, INEOS, Chevron Phillips Chemical Company LLC. sont les principales sociétés opérant sur le marché du styrène.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du styrène ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du styrène ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du styrène.

Quelles années couvre ce marché du styrène et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du styrène était estimée à 32,70 millions de tonnes. Le rapport couvre la taille historique du marché du styrène pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du styrène pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur lindustrie du styrène butadiène

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du styrène 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du styrène comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.