Analyse du marché du styrène-éthylène-butylène-styrène (SEBS)

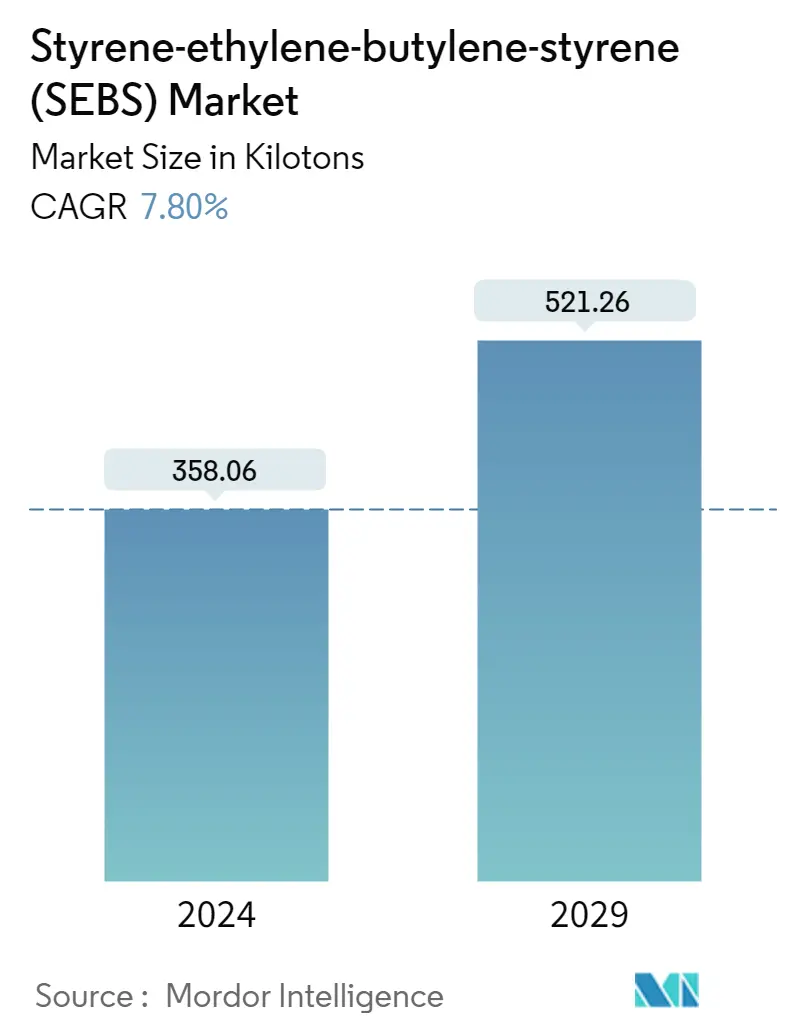

La taille du marché du styrène-éthylène-butylène-styrène est estimée à 358,06 kilotonnes en 2024 et devrait atteindre 521,26 kilotonnes dici 2029, avec une croissance de 7,80 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact négatif sur le marché, car elle a gravement affecté le commerce international et entravé plusieurs secteurs, notamment lindustrie manufacturière, le bâtiment et la construction. Cependant, on estime désormais que le marché a atteint les niveaux davant la pandémie.

- Les principaux facteurs à lorigine du marché étudié sont la demande croissante de lindustrie des adhésifs et des produits détanchéité et la demande croissante de composants électriques dans le secteur de la construction.

- Dun autre côté, les réglementations environnementales sur la surproduction devraient entraver la croissance du marché.

- La demande croissante de SEBS en remplacement du PVC dans diverses industries dutilisateurs finaux constitue une opportunité pour le marché étudié.

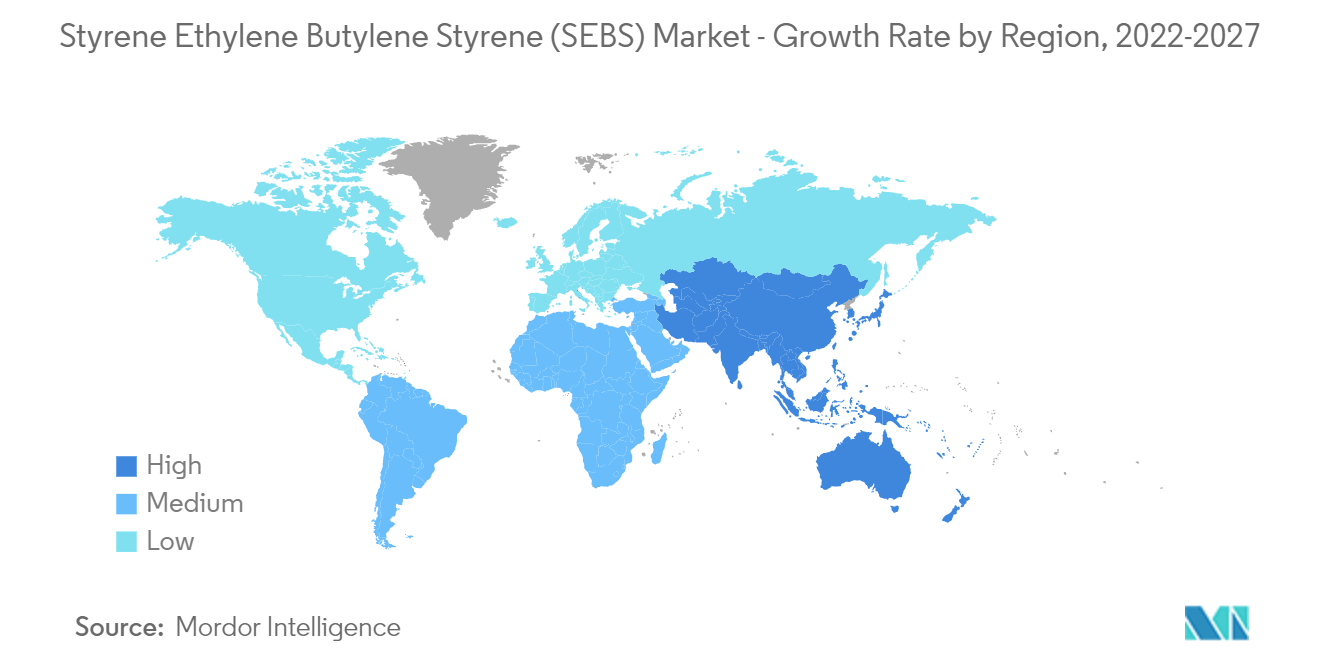

- La région Asie-Pacifique devrait dominer le marché et connaîtra probablement le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché du styrène éthylène butylène styrène (SEBS)

Le segment des adhésifs et des mastics devrait dominer le marché

- Le SEBS est principalement utilisé dans des produits tels que des rubans, des étiquettes et dautres adhésifs de construction, entre autres, dans lindustrie des adhésifs et des mastics.

- La propriété aqueuse du SEBS est polyvalente et présente des propriétés telles quune cohésion élevée et une résistance élevée au pelage. Pour cette raison, les PSA (adhésifs sensibles à la pression) à base de SEBS remplacent les PSA naturels dans diverses applications, ce qui a augmenté la consommation de SEBS dans lindustrie des adhésifs et des mastics.

- Les techniques de production avancées, telles que la coextrusion avec un support en polyoléfine liée aux adhésifs et aux produits d'étanchéité, ont encore élargi les possibilités du SEBS.

- En décembre 2021, Bostik a lancé une nouvelle gamme de produits adhésifs hygiéniques jetables à contenu biosourcé et renouvelable. Bostik a lancé deux nouveaux produits adhésifs à 50 % et 75 % de matières renouvelables pour soutenir son engagement en matière d'hygiène responsable. Les nouveaux lancements devraient propulser le marché étudié.

- Par conséquent, sur la base des aspects susmentionnés, le segment des adhésifs et des produits détanchéité devrait dominer le marché.

La région Asie-Pacifique est susceptible de dominer le marché

- La région Asie-Pacifique dominait la part de marché mondiale. Avec la croissance des activités de construction dans des pays comme l'Inde, la Chine, le Japon et la Corée du Sud, la demande et la production d'adhésifs, de produits d'étanchéité et de produits électriques ont augmenté dans le pays, ce qui entraîne une augmentation de la consommation de SEBS dans le pays. région.

- La Chine est également le premier producteur et consommateur mondial de PVC. SEBS crée sa place dans lindustrie du plastique en remplacement potentiel du PVC dans diverses applications. Les ventes de véhicules électriques dans le pays ont atteint environ 413 094 unités en novembre 2021. En outre, la part de marché a également augmenté pour atteindre 19 %, dont 15 % de voitures entièrement électriques et 4 % de voitures hybrides rechargeables.

- Le SEBS est utilisé dans la production de jouets et peut remplacer le PVC dans la production de têtes de poupées. Ainsi, une telle substitution du PVC est susceptible de stimuler le marché des SEBS dans les années à venir.

- Le marché des équipements sportifs en Chine a connu une croissance grâce aux Jeux Olympiques de Tokyo en 2021. Les fabricants d'équipements sportifs et les professionnels de l'industrie s'attendent à ce que le secteur alimente l'appétit croissant des consommateurs pour les activités et la consommation sportives. De plus, on sattend à ce que lindustrie du sport atteigne 773 milliards de dollars dici 2025.

- L'Inde est le deuxième fabricant de chaussures au monde, avec près de 90 % des chaussures fabriquées dans le pays et le reste étant exporté.

- Le marché de la chaussure était estimé à environ 15,5 milliards de dollars d'ici 2022. En outre, le pays détient une part de 10,7 % de la production mondiale et, en termes de consommation, une part de 11,7 %.

- Au Japon, selon la Japan Electronics and Information Technology Industries Association (JEITA), en décembre 2021, la production mondiale de l'industrie japonaise de l'électronique et de l'informatique devrait enregistrer une croissance de 8 % sur un an en 2021, en JPY. La production industrielle devrait atteindre 37 319,4 milliards (332 764,7 millions USD) et la production industrielle devrait atteindre 38 015,2 milliards JPY (338968,9 millions USD) en 2022, avec une croissance estimée à 2 % sur un an.

- En raison de tous ces facteurs, le marché du styrène-éthylène-butylène-styrène (SEBS) dans la région devrait connaître une croissance constante au cours de la période de prévision.

Aperçu du marché du Styrène Éthylène Butylène Styrène (SEBS)

Le marché du styrène-éthylène-butylène-styrène (SEBS) est un marché consolidé, où peu dacteurs représentent une part importante de la demande du marché. Certains de ces acteurs majeurs (sans ordre particulier) comprennent Kraton Corporation, Kuraray Co. Ltd, China Petrochemical Corporation (Sinopec), TSRC Corporation et Celanese, entre autres.

Styrène Éthylène Butylène Styrène (SEBS) Leaders du marché

-

Kraton Corporation

-

Kuraray Co., Ltd.

-

TSRC Corporation

-

Celanese

-

China Petrochemical Corporation (Sinopec Corp.)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Market-_Market_Concentration.webp)

Styrène Éthylène Butylène Styrène (SEBS) Actualités du marché

- En août 2022, Kraton a annoncé l'expansion de la capacité de production de copolymères blocs de styrène dans une usine de fabrication à Mailiao, à Taiwan. Cette décision stratégique augmentera la capacité de l'installation actuelle de 30 % pour la gamme de produits styrène-éthylène-butylène-styrène.

- En février 2021, le groupe Sinopec a lancé le projet SEBS de 50000 tonnes de Sinopec Baling Petrochemical, qui augmentera la capacité de production de l'entreprise jusqu'à 100000 tonnes.

- En janvier 2021, Sinopec et LyondellBasell se sont associés pour fabriquer de l'oxyde de polypropylène et du monomère de styrène à Zhenhai Ningbo, en Chine. La capacité de production de styrène sera de 600 KTA.

Segmentation de lindustrie du styrène-éthylène-butylène-styrène (SEBS)

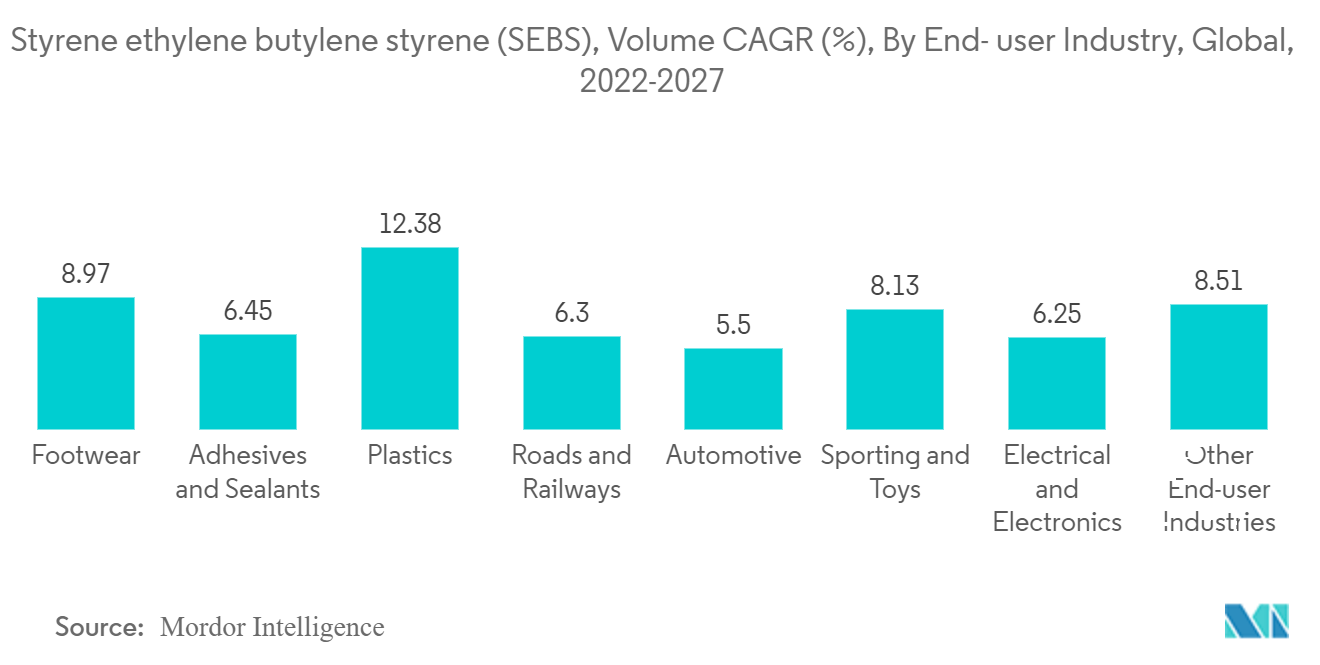

Le styrène-éthylène-butylène-styrène, également connu sous le nom de SEBS, est un élastomère thermoplastique souple (TPE) important qui se comporte comme du caoutchouc sans subir de vulcanisation. La segmentation du marché comprend la forme, l'application et la géographie. Par forme, la segmentation du marché comprend les pellets et la poudre. Par secteur dactivité des utilisateurs finaux, le marché est segmenté en chaussures, adhésifs et produits détanchéité, plastique, automobile, sports et jouets, électricité et électronique et autres applications. Le rapport couvre également la taille du marché et les prévisions du marché du styrène-éthylène-butylène-styrène (SEBS) dans 15 pays dans les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur la base du volume (kilo tonnes).

| Formulaire | Granulés | ||

| Poudre | |||

| Industrie des utilisateurs finaux | Chaussure | ||

| Adhésifs et mastics | |||

| Plastiques | |||

| Routes et voies ferrées | |||

| Automobile | |||

| Sport et jouets | |||

| Électrique et électronique | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Afrique du Sud | ||

| Arabie Saoudite | |||

| Reste du Moyen-Orient et Afrique | |||

FAQ sur les études de marché sur le styrène-éthylène-butylène-styrène (SEBS)

Quelle est la taille du marché du styrène-éthylène-butylène-styrène (SEBS) ?

La taille du marché du styrène-éthylène-butylène-styrène (SEBS) devrait atteindre 358,06 kilotonnes en 2024 et croître à un TCAC de 7,80 % pour atteindre 521,26 kilotonnes dici 2029.

Quelle est la taille actuelle du marché du styrène-éthylène-butylène-styrène (SEBS) ?

En 2024, la taille du marché du styrène-éthylène-butylène-styrène (SEBS) devrait atteindre 358,06 kilotonnes.

Qui sont les principaux acteurs du marché Styrène-éthylène-butylène-styrène (SEBS) ?

Kraton Corporation, Kuraray Co., Ltd., TSRC Corporation, Celanese, China Petrochemical Corporation (Sinopec Corp.) sont les principales sociétés opérant sur le marché du styrène-éthylène-butylène-styrène (SEBS).

Quelle est la région qui connaît la croissance la plus rapide sur le marché du styrène-éthylène-butylène-styrène (SEBS) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché Styrène-éthylène-butylène-styrène (SEBS) ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché du marché du styrène-éthylène-butylène-styrène (SEBS).

Quelles années couvre ce marché du styrène-éthylène-butylène-styrène (SEBS) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du styrène-éthylène-butylène-styrène (SEBS) était estimée à 332,15 kilotonnes. Le rapport couvre la taille historique du marché du styrène-éthylène-butylène-styrène (SEBS) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du styrène-éthylène-butylène-styrène (SEBS) pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Plastics, Polymers, and Elastomers Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur lindustrie du styrène éthylène butylène styrène

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du styrène éthylène butylène styrène 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du styrène éthylène butylène styrène comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

_Market_-_Key_Players.webp)