Analyse du marché des tests de stérilité

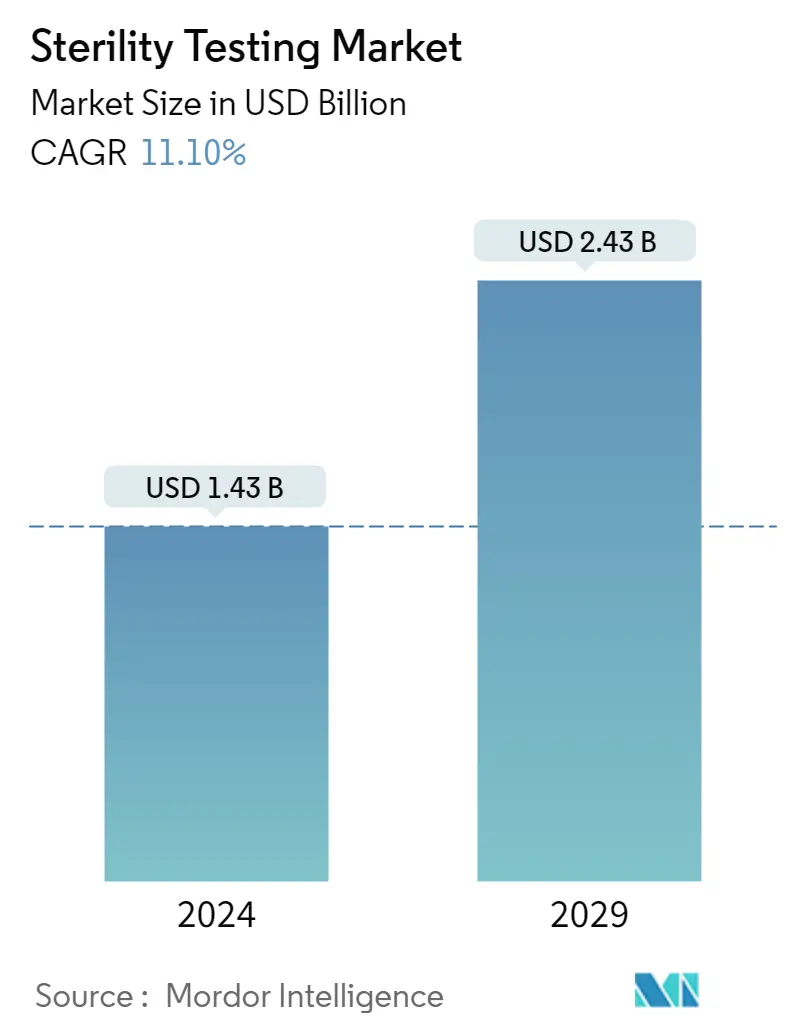

La taille du marché des tests de stérilité est estimée à 1,43 milliard USD en 2024 et devrait atteindre 2,43 milliards USD dici 2029, avec une croissance de 11,10 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact sur la croissance du marché des tests de stérilité. Les tests de stérilité étaient un outil clé pour la plupart des entreprises pharmaceutiques et biotechnologiques qui ont commencé à se concentrer sur leur recherche et développement pour lidentification de pistes capables de diagnostiquer et de traiter linfection par le SRAS-CoV-2. Laugmentation des cas de COVID-19 a poussé les grandes entreprises et les instituts de recherche à se tourner vers la médecine ou les médicaments conventionnels, ce qui a entraîné des investissements importants dans les efforts de recherche et de développement de la part des entités privées et publiques du monde entier. Ces activités ont considérablement stimulé le marché des tests de stérilité. De plus, la gravité et le taux élevé dinfection ainsi que le nombre croissant de médicaments et de vaccins ont conduit à une forte demande de tests de stérilité dans lindustrie de production pharmaceutique et biopharmaceutique. Cela a accru la demande de tests stricts de stérilité des produits. Avec ladoption et la demande croissantes de tests de stérilité, le marché étudié devrait retrouver son plein potentiel au cours des deux à trois prochaines années.

Des facteurs tels que laugmentation de la recherche et du développement dans les sciences de la vie, le nombre croissant de lancements de médicaments et laugmentation de la demande de produits stérilisés stimulent la croissance du marché. En outre, la demande croissante de produits stérilisés à léchelle mondiale et quelques problèmes de sécurité potentiels liés aux produits, qui résultent généralement des processus de fabrication et des caractéristiques biologiques et structurelles complexes des produits, devraient stimuler le marché au cours de la période de prévision.

Le fardeau croissant des maladies chroniques et infectieuses au sein de la population augmente la demande de tests de stérilité stricts des médicaments et des dispositifs médicaux afin de garantir la sécurité des produits et des dispositifs. Cela devrait alimenter la croissance du marché au cours de la période de prévision. Par exemple, selon la British Heart Foundation England Factsheet, publiée en janvier 2022, environ 6,4 millions de personnes vivaient avec des maladies cardiovasculaires en Angleterre en 2021. De plus, selon la même source, environ 7,4 millions de personnes vivaient avec des maladies cardiaques et circulatoires. maladies au Royaume-Uni en 2021. De plus, selon les données publiées par l'OMS, en octobre 2022, l'incidence de la tuberculose était estimée à environ 10,6 millions de personnes dans le monde en 2021, dont 1,2 million d'enfants.

En outre, le nombre croissant de maladies chroniques augmente encore la demande de médicaments efficaces, ce qui devrait également accroître la nécessité de tests de stérilité des médicaments avant de les lancer sur le marché, alimentant ainsi la croissance du marché. Par exemple, en septembre 2022, le gouvernement indien a lancé un vaccin contre le cancer du col de lutérus. Vaccin quadrivalent contre le virus du papillome humain (qHPV), développé par le Serum Institute of India (SII) et le Département de biotechnologie (DBT). De plus, en septembre 2022, Bayer a lancé le vericiguat en Inde pour réduire le risque de décès dorigine cardiovasculaire et dhospitalisations répétées.

En outre, la recherche et le développement croissants dans le domaine des sciences de la vie, associés à dénormes financements publics et privés dans le secteur, contribuent également à la croissance du marché. Par exemple, conformément au budget de l'Union pour l'année 2021-2022, le ministère indien de la Science et de la Technologie a alloué un budget de 35 milliards INR, soit une augmentation de 25 % par rapport au budget 2020-21, pour le Département de biotechnologie (DBT) de L'Inde, principalement pour la recherche et le développement en biotechnologie et le développement industriel et entrepreneurial dans le pays, ce qui dynamisera le marché étudié.

De plus, les activités croissantes de lentreprise consistant à adopter diverses stratégies commerciales telles que lexpansion, la collaboration et autres contribuent également à la croissance du marché. Par exemple, en septembre 2021, Nelson Labs et Sterigenics Germany GmbH, leaders mondiaux des services complets d'analyses en laboratoire et de stérilisation, ont annoncé l'ouverture d'un centre d'excellence nouvellement agrandi pour les analyses microbiologiques en laboratoire ainsi qu'une capacité de stérilisation accrue dans leur établissement de Wiesbaden, en Allemagne, installations.

Par conséquent, en raison des facteurs susmentionnés, le marché étudié devrait croître au cours de la période de prévision. Cependant, le cadre réglementaire strict devrait entraver la croissance du marché des tests de stérilité au cours de la période de prévision.

Tendances du marché des tests de stérilité

Le segment de la fabrication pharmaceutique et biologique devrait croître au cours de la période de prévision

Le segment de la fabrication pharmaceutique et biologique devrait connaître une croissance significative du marché des tests de stérilité au cours de la période de prévision. Les facteurs attribuables à la croissance du segment sont la demande croissante de médicaments, de vaccins et dindustries pharmaceutiques et biologiques à forte croissance.

Des tests de stérilité sont effectués à tous les niveaux de fabrication des produits pharmaceutiques et biologiques afin de minimiser le risque de contamination des produits. À mesure que la demande de produits pharmaceutiques et médicaux pour différents problèmes de santé augmente, la fréquence des tests de stérilité dans les industries augmente également, ce qui devrait stimuler le marché.

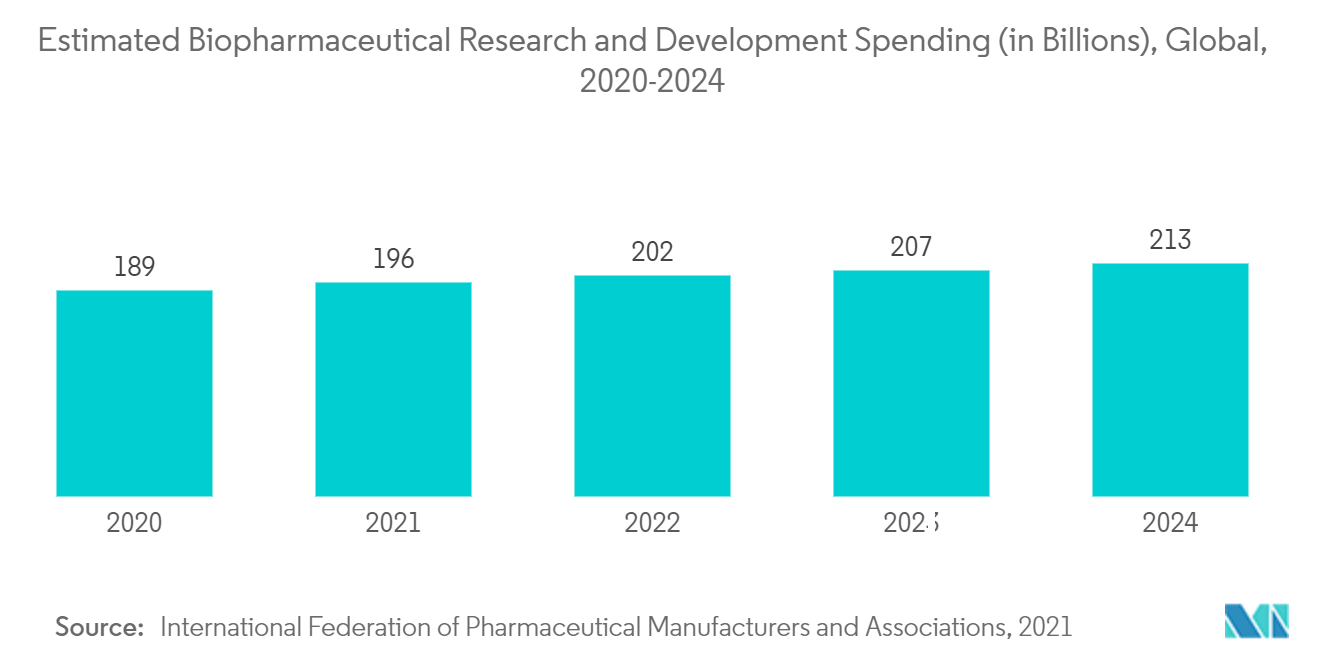

De plus, laugmentation des dépenses de RD dans le secteur biopharmaceutique a contribué à la croissance du marché. Par exemple, selon les données publiées par lIFPMA, en décembre 2021, les dépenses annuelles de RD de lindustrie biopharmaceutique étaient 7,3 fois supérieures à celles des industries aérospatiale et de défense, 6,5 fois supérieures à celles de lindustrie chimique et 1,5 fois supérieures à celles de lindustrie chimique. plus que celui de lindustrie des logiciels et des services informatiques. Selon le rapport, en 2022, plus de 202 milliards auraient été dépensés dans le monde en recherche et développement biopharmaceutique. Les investissements importants sur le marché sont considérés comme le résultat de lacceptation croissante des tests de stérilité et des services associés au fil des années. Cela devrait également augmenter la croissance du segment au cours de la période de prévision.

Par conséquent, ces activités et dépenses croissantes de RD dans le segment devraient propulser la croissance du marché au cours de la période de prévision.

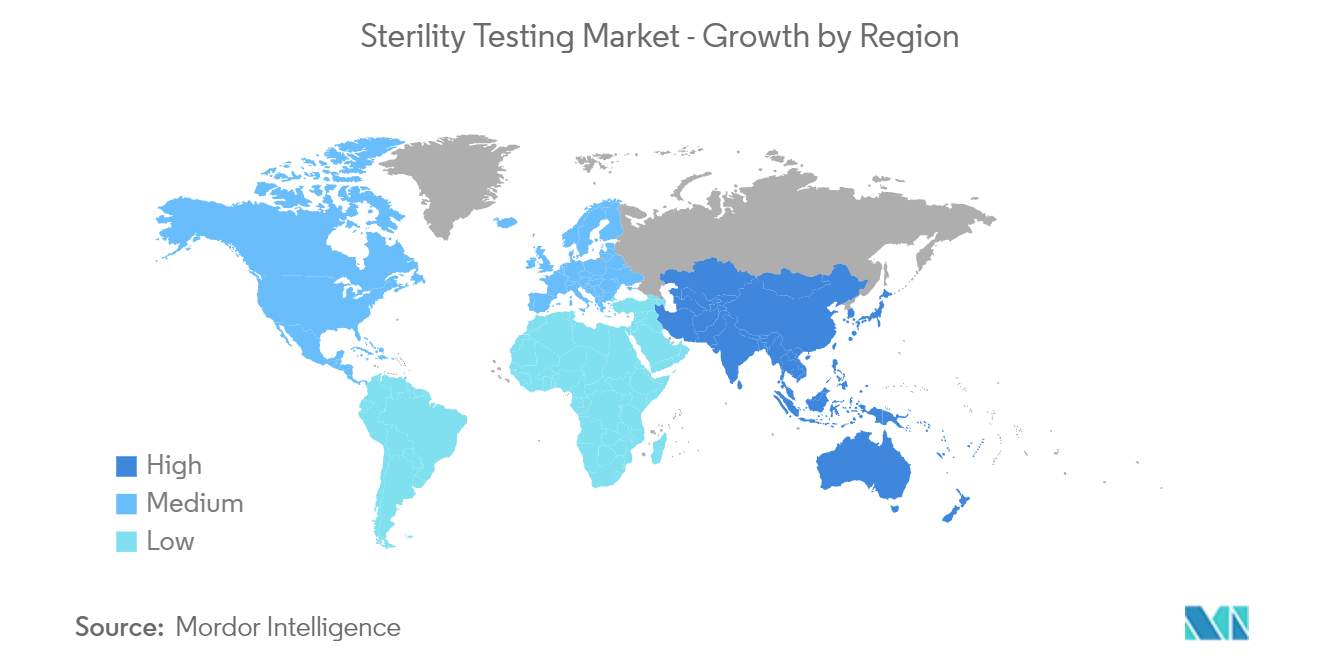

LAmérique du Nord devrait détenir une part de marché importante au cours de la période de prévision

LAmérique du Nord devrait détenir une part importante du marché des tests de stérilité au cours de la période de prévision, principalement en raison de la recherche et des innovations croissantes dans les industries biotechnologiques et pharmaceutiques de la région, de linvestissement croissant dans les activités de recherche et développement dans les sciences de la vie et médicales. technologie et des initiatives gouvernementales favorables.

En Amérique du Nord, les États-Unis détiennent le plus grand marché des tests de stérilité, et ils devraient également dominer au cours de la période de prévision. La part élevée des États-Unis sur le marché des tests de stérilité est attribuée à la présence de plusieurs sociétés pharmaceutiques et biopharmaceutiques mondiales et à lénorme financement de la recherche et du développement par le gouvernement et des entités privées du pays. Par exemple,.

En outre, le nombre croissant de lancements de médicaments et lattention croissante des entreprises à mener divers essais cliniques dans la région pour traiter diverses maladies chroniques, infectieuses et autres contribuent également à la croissance du marché. Par exemple, en mars 2022, VBI Vaccines Inc. a lancé PreHevbrioin aux États-Unis pour la prévention des infections causées par tous les sous-types connus du virus de lhépatite B (VHB) chez les adultes de 18 ans et plus. Ce vaccin a été approuvé par la FDA comme le seul vaccin contre le VHB à 3 antigènes approuvé pour les adultes en novembre 2021.

Lincidence croissante du diabète, parallèlement à linvestissement croissant du gouvernement canadien dans la recherche et le développement sur le diabète, propulse la croissance du marché. Par exemple, le budget du Canada de 2021 proposait de nouveaux investissements dans la recherche, la surveillance, la prévention et l'élaboration d'un cadre national pour le diabète. Dans ce cadre, le porte-parole du gouvernement du Canada a annoncé que le gouvernement canadien, par l'intermédiaire des Instituts de recherche en santé du Canada (IRSC), prévoyait de réaffirmer son engagement envers le partenariat FRDJ-IRSC pour vaincre le diabète et a annoncé un investissement pouvant atteindre 1USD. 15 millions pour un impact total de recherche de 30 millions de dollars. Ces investissements gouvernementaux devraient stimuler la croissance du marché au cours de la période de prévision.

De plus, selon les données publiées par le CBO en février 2022, les membres de la PhRMA ont dépensé 102 milliards de dollars en activités de RD aux États-Unis en 2021. De plus, selon les données publiées par Statistique Canada de juin 2022, les dépenses internes du Canada pour ses activités de RD pharmaceutique s'élevait à 23,4 milliards USD en 2021, et ce chiffre devrait augmenter de 1,7 % pour atteindre 23,8 milliards USD en 2022. Ainsi, l'augmentation attendue de la fabrication de produits pharmaceutiques et de médicaments dans la région devrait alimenter l'adoption des tests de stérilité, ce qui devrait à son tour propulser la croissance du marché au cours de la période de prévision.

Par conséquent, en raison de facteurs tels que les dépenses élevées en RD, laugmentation des investissements du gouvernement et laugmentation des lancements de médicaments, le marché étudié devrait croître au cours de la période de prévision.

Aperçu du marché des tests de stérilité

Le marché des tests de stérilité est modérément concurrentiel et se compose de plusieurs acteurs majeurs. Avec des opportunités croissantes dans le segment biopharmaceutique, dautres nouveaux acteurs devraient également entrer sur le marché. Parmi les principaux acteurs du marché figurent BioMérieux, Charles River Laboratories Inc., Merck KGaA, Sartorius AG, SGS SA, Sotera Health LLC et Thermo Fisher Scientific Inc.

Leaders du marché des tests de stérilité

-

Charles River Laboratories

-

bioMérieux SA

-

Merck KGaA

-

SGS SA

-

Sotera Health (Nelson Laboratories, LLC)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des tests de stérilité

- Juin 2022:STEMart a lancé des tests complets de microbiologie et de stérilité pour les dispositifs médicaux stériles et apyrogènes.

- Juin 2022 Berkshire Sterile Manufacturing a ouvert un isolateur de tests de stérilité qui effectue des tests de stérilité sur site pour ses lots BPF. La société propose le remplissage stérile de médicaments injectables, dont la plupart sont en cours dessais cliniques ou nécessitent un petit besoin commercial.

Segmentation de lindustrie des tests de stérilité

Conformément à la portée du rapport, des tests de stérilité sont effectués pour révéler la présence de micro-organismes tels que des bactéries, des champignons et des levures dans les produits ou dispositifs pharmaceutiques avant la commercialisation et l'administration du brevet. Le marché des tests de stérilité est segmenté par type de produit (instruments, kits et réactifs, et services), type de test (filtration sur membrane, inoculation directe et autres tests de stérilité), application (fabrication pharmaceutique et biologique, fabrication de dispositifs médicaux et autres applications) et la géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport sur le marché couvre également les tailles et tendances estimées du marché pour 17 pays différents dans les principales régions du monde. Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Par type de produit | Instruments | ||

| Kits et réactifs | |||

| Prestations de service | |||

| Par type de test | Filtration membranaire | ||

| Inoculation directe | |||

| Autres tests de stérilité | |||

| Par candidature | Fabrication pharmaceutique et biologique | ||

| Fabrication de dispositifs médicaux | |||

| Autres applications | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

FAQ sur les études de marché sur les tests de stérilité

Quelle est la taille du marché des tests de stérilité ?

La taille du marché des tests de stérilité devrait atteindre 1,43 milliard USD en 2024 et croître à un TCAC de 11,10 % pour atteindre 2,43 milliards USD dici 2029.

Quelle est la taille actuelle du marché des tests de stérilité ?

En 2024, la taille du marché des tests de stérilité devrait atteindre 1,43 milliard de dollars.

Qui sont les principaux acteurs du marché des tests de stérilité ?

Charles River Laboratories, bioMérieux SA, Merck KGaA, SGS SA, Sotera Health (Nelson Laboratories, LLC) sont les principales sociétés opérant sur le marché des tests de stérilité.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des tests de stérilité ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des tests de stérilité ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des tests de stérilité.

Quelles années couvre ce marché des tests de stérilité et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des tests de stérilité était estimée à 1,29 milliard USD. Le rapport couvre la taille historique du marché des tests de stérilité pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des tests de stérilité pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

Rapport sur l'industrie des tests de stérilité

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des tests de stérilité 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des tests de stérilité comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.