Taille du marché des édulcorants alimentaires en Espagne

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

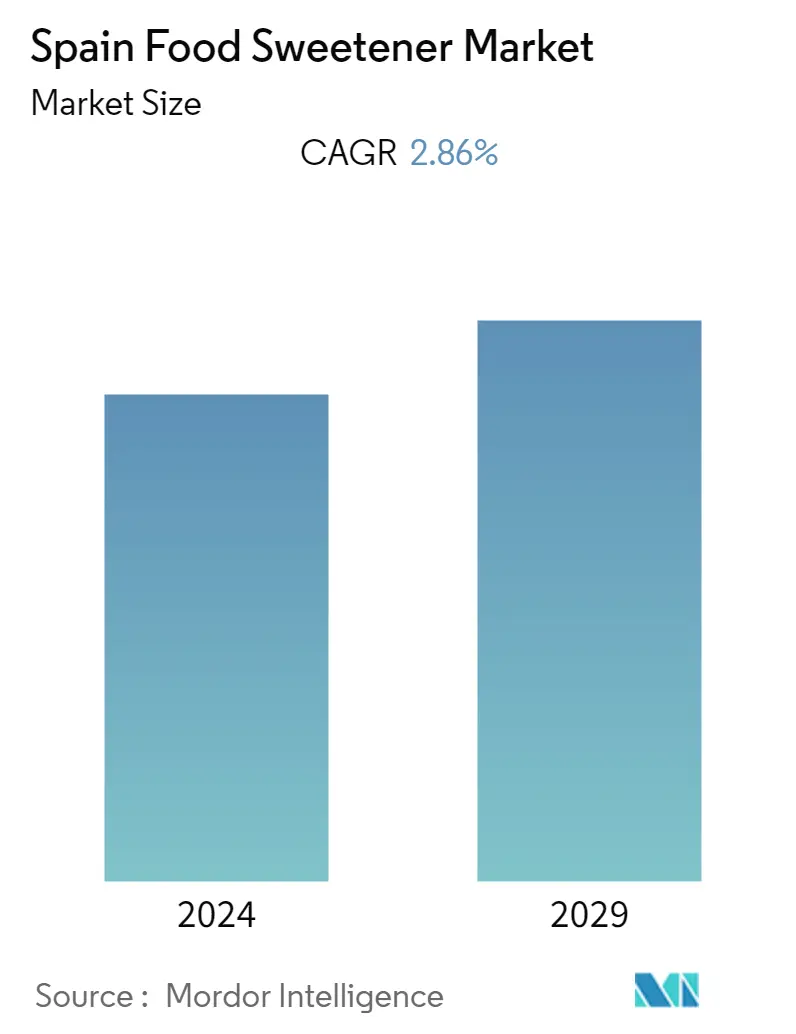

| TCAC | 2.86 % |

| Concentration du marché | Faible |

Acteurs majeurs.webp)

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des édulcorants alimentaires en Espagne

Le marché espagnol des édulcorants alimentaires est évalué à 1,44 milliard de dollars pour lannée en cours et devrait enregistrer un TCAC de 2,86 % au cours de la période de prévision.

- Les édulcorants sont de plus en plus utilisés comme substituts du sucre dans les aliments et les boissons, car de petites quantités sont nécessaires pour obtenir le même niveau de douceur que le sucre. De plus, le taux croissant de patients diabétiques a conduit à la croissance des édulcorants de haute intensité comme le sucralose. Contrairement au sucre, ces édulcorants napportent que peu ou pas de calories à lalimentation et naugmentent pas le taux de sucre dans le sang. Diverses études ont montré que le sucralose a un effet limité, voire nul, sur des facteurs tels que le métabolisme des glucides et la sécrétion d'insuline. De plus, la stabilité exceptionnelle du sucralose aide les fabricants de produits alimentaires et les consommateurs à lutiliser comme alternative au sucre, notamment dans les processus de cuisson et de pâtisserie.

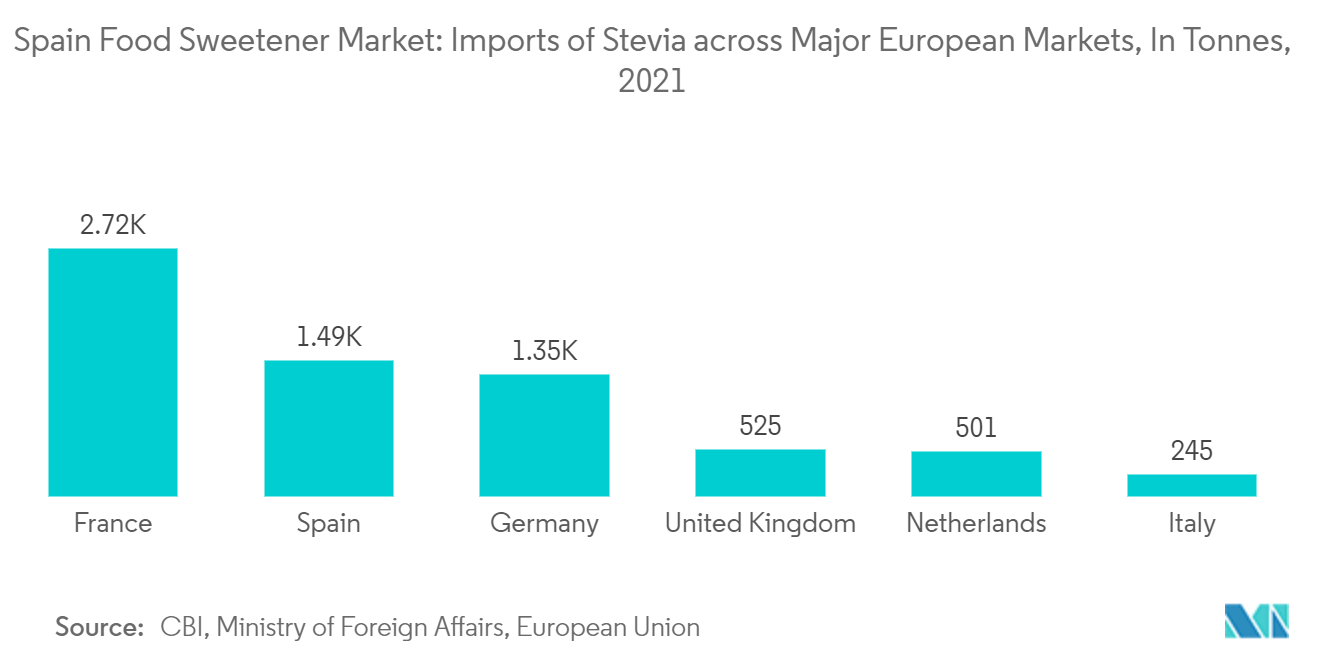

- En outre, le marché connaît une demande accrue pour la stévia en raison de la sensibilisation croissante et des nombreux bienfaits pour la santé associés à sa consommation. Les consommateurs remplacent largement le sucre par la stévia, et de nombreux grands fabricants d'aliments et de boissons l'utilisent pour proposer des produits contenant moins de calories. Ainsi, les facteurs mentionnés ci-dessus soutiendront probablement la demande et la croissance des édulcorants alimentaires dans dimportantes applications agroalimentaires en Espagne.

- Cependant, selon la clinique Mayo, des recherches révèlent que l'utilisation quotidienne et à long terme d'édulcorants peut entraîner un risque plus élevé d'accident vasculaire cérébral, de maladie cardiaque et parfois même de décès. Les alcools de sucre et la stévia peuvent provoquer des ballonnements, des gaz et de la diarrhée. Ainsi, ces facteurs limiteront inévitablement la consommation dédulcorants alimentaires et freineront dans une certaine mesure la croissance du marché au cours des années de prévision.

Tendances du marché des édulcorants alimentaires en Espagne

Stevia est témoin dapplications améliorées dans tous les secteurs

- La stévia agit comme un substitut naturel du sucre et est environ 200 fois plus sucrée que le sucre, avec une teneur nulle en calories et des effets nocifs minimes sur la santé. En conséquence, les consommateurs abandonnent les édulcorants artificiels au profit des édulcorants naturels. Une augmentation de la demande de produits riches en nutrition parmi les consommateurs à la recherche dun mode de vie plus sain devrait entraîner une croissance favorable du marché au cours de la période de prévision.

- De plus, la stévia regorge d'ingrédients, tels que des composés antioxydants, de l'acide caféique, de la quercétine, des flavonoïdes et des tanins, qui offrent de nombreux bienfaits pour la santé. En conséquence, les fabricants de produits alimentaires remplacent le sucre par la stévia dans des produits tels que le yaourt, le thé et le café. À mesure que la population millénaire opte pour des aliments et des boissons faibles en calories, la demande de stévia va encore augmenter.

- De plus, les principaux acteurs du marché de la stévia proposent de la poudre et des granulés de stévia personnalisés pour les fabricants de boissons. La douceur naturelle qu'offre la stévia les encourage à introduire des boissons sans compromettre le goût et la saveur. Les extraits de stévia sous forme de poudre et de liquide sont devenus un substitut idéal au sucre dans la plupart des produits de boulangerie car ils restent stables tout au long du processus de cuisson. La stévia est également un ingrédient précieux dans les applications laitières. Ses avantages incluent une réduction du sucre, une fonctionnalité exceptionnelle, une stabilité et une flexibilité d'utilisation dans diverses catégories de produits laitiers, telles que le yaourt, le lait aromatisé et la crème glacée. Cela soutient ainsi lamélioration de lapplication de la stévia et le marché des édulcorants alimentaires.

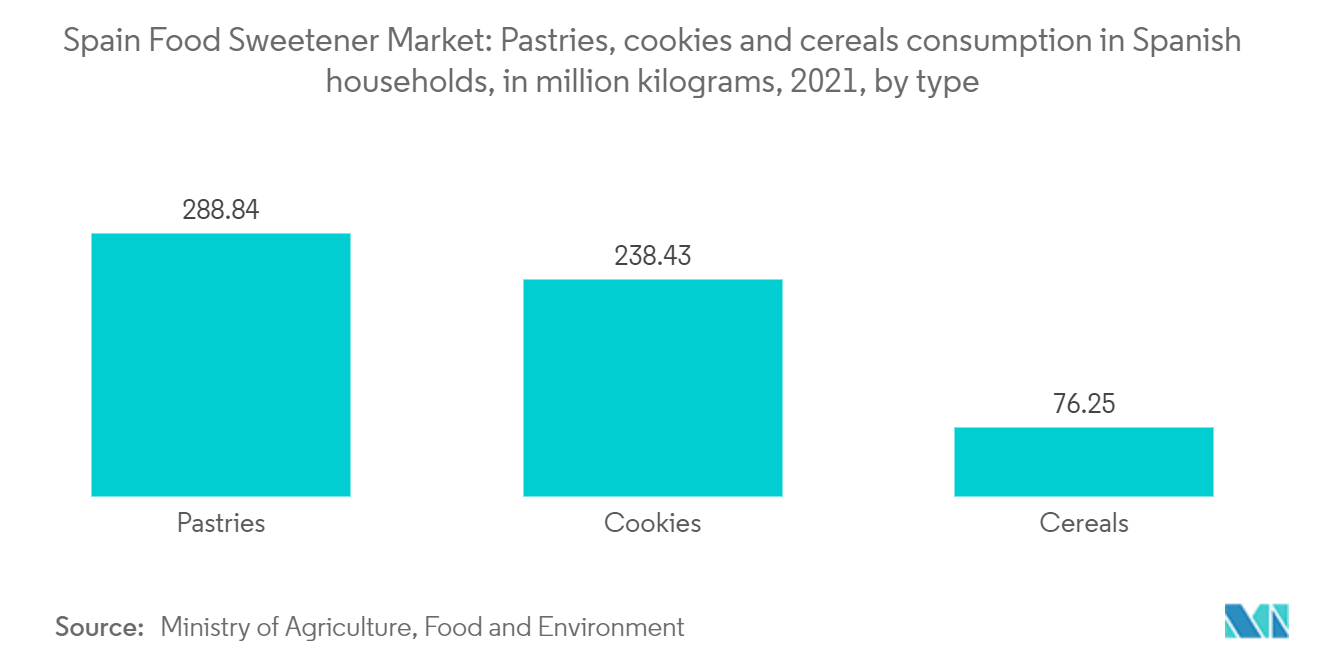

Le segment de la boulangerie et de la confiserie est en tête du type d'application

- Les édulcorants sont lun des ingrédients essentiels des produits de boulangerie, et le sucre est un agent édulcorant largement consommé car il confère une texture et une sensation en bouche recherchées. Cependant, à long terme, trop de sucre augmente le risque de maladies chroniques, comme le diabète de type 2 et les maladies cardiaques. En conséquence, la demande dédulcorants alimentaires comme alternative plus saine au sucre a considérablement augmenté. Les produits de boulangerie peuvent être sucrés avec de faibles niveaux d'aspartame en combinaison avec du fructose, du sorbitol et du xylitol. Les édulcorants aident à différentes étapes de cuisson, par exemple en évitant la rigidité de la pâte et en conservant la texture tendre de la mie et le volume du produit cuit final.

- De plus, les consommateurs deviennent conscients de la quantité de sucre contenue dans leurs produits. Selon l'enquête IFIC sur l'alimentation et la santé 2022, 73 % des consommateurs tentent de limiter ou d'éviter la consommation de sucre dans le monde. Les consommateurs recherchent des produits de boulangerie et de confiserie sans sucre ni édulcorants faibles en calories comme la stévia. Les entreprises adoptent ainsi une approche innovante et durable pour proposer des édulcorants alimentaires pouvant être utilisés dans un large éventail dapplications en boulangerie et confiserie. Par conséquent, les applications croissantes et les innovations de produits soutiennent la demande dédulcorants alimentaires dans le pays.

Aperçu du marché espagnol des édulcorants alimentaires

Le marché espagnol des édulcorants alimentaires est un marché hautement concurrentiel avec la présence dacteurs bien établis sur le marché. Les principaux acteurs apportent des innovations dans leurs offres de produits et élargissent leur portefeuille de produits pour maintenir leur position sur le marché. Les acteurs se concentrent également sur les produits naturels et clean label à mesure que les consommateurs deviennent plus soucieux de leur santé. Les principaux acteurs du marché incluent Tate Lyle Plc, Cargill Incorporated, Archer Daniels Midland Company et DuPont, entre autres.

Leaders du marché espagnol des édulcorants alimentaires

-

Tate & Lyle Plc

-

Cargill Incorporated

-

Archer Daniels Midland Company

-

DuPont

-

PureCircle Limited

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des édulcorants alimentaires en Espagne

- Novembre 2022 Tate Lyle PLC a introduit un nouvel ajout à sa gamme d'édulcorants, ERYTESSE™ Erythritol. Cette expansion résulte d'un partenariat de distribution stratégique avec un fournisseur leader d'érythritol. Cela permet à l'entreprise de répondre à la demande des consommateurs pour des produits plus sains, à teneur réduite en sucre et en calories, tout en renforçant sa position de leader mondial en solutions d'ingrédients pour des aliments et des boissons plus sains.

- Octobre 2022 La Commission européenne a accordé l'autorisation à PureCircle™ d'Ingredion pour sa gamme de glycosides de stévia produits par bioconversion. Cette autorisation permet à PureCircle de proposer trois ingrédients dérivés de la bioconversion - Reb D, Reb M et Reb AM, diversifiant ainsi davantage son vaste portefeuille d'édulcorants et de modificateurs de goût à base de stévia provenant d'extraits de feuilles de stévia pour les fabricants d'aliments et de boissons à travers l'Union européenne.

- Juillet 2021 Sweegen a étendu sa présence en Europe suite à l'approbation de la Commission de l'Union européenne pour l'utilisation de la signature sans OGM de Sweegen, Bestevia Reb M, dans les aliments et les boissons. Cette approbation renforce la présence de Sweegen sur le marché européen.

Rapport sur le marché espagnol des édulcorants alimentaires – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Facteurs de marché

4.1.1 Passer aux édulcorants naturels

4.2 Restrictions du marché

4.2.1 Problèmes de santé liés à la consommation d'édulcorants

4.3 Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Le pouvoir de négociation des acheteurs

4.3.3 La menace de nouveaux participants

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Saccharose

5.1.2 Édulcorants d'amidon et alcools de sucre

5.1.2.1 Dextrose

5.1.2.2 Sirop de maïs à haute teneur en fructose (HFCS)

5.1.2.3 Maltodextrine

5.1.2.4 Sorbitol

5.1.2.5 Xylitol

5.1.2.6 Autres édulcorants d'amidon et alcools de sucre

5.1.3 Édulcorants de haute intensité (HIS)

5.1.3.1 Sucralose

5.1.3.2 Aspartame

5.1.3.3 Saccharine

5.1.3.4 Cyclamate

5.1.3.5 As-K

5.1.3.6 Néotame

5.1.3.7 Stévia

5.1.3.8 Autres édulcorants à haute intensité

5.2 Par candidature

5.2.1 Laitier

5.2.2 Boulangerie

5.2.3 Soupes, sauces et vinaigrettes

5.2.4 Confiserie

5.2.5 Breuvages

5.2.6 Autres applications

6. PAYSAGE CONCURRENTIEL

6.1 Stratégies les plus adoptées

6.2 Analyse des parts de marché

6.3 Profils d'entreprise

6.3.1 Tate & Lyle Plc

6.3.2 Cargill Incorporated

6.3.3 Archer Daniels Midland Company

6.3.4 DuPont

6.3.5 PureCircle Limtied

6.3.6 NutraSweet Company

6.3.7 Tereos S.A.

6.3.8 AB Azucarera Iberia S.L.

6.3.9 Biostevera S.L

6.3.10 Azucares Prieto

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

8. À PROPOS DE NOUS

Segmentation de lindustrie des édulcorants alimentaires en Espagne

Les édulcorants alimentaires sont des substituts du sucre utilisés pour sucrer et rehausser la saveur des aliments.

Le marché espagnol des édulcorants alimentaires est segmenté par type et par application. Par type, le marché est segmenté en saccharose, édulcorants damidon et alcools de sucre, et édulcorants de haute intensité. Les édulcorants d'amidon et les alcools de sucre sont ensuite segmentés en dextrose, sirop de maïs à haute teneur en fructose (HFCS), maltodextrine, sorbitol, xylitol et autres édulcorants et alcools d'amidon. Les édulcorants de haute intensité (HIS) sont ensuite segmentés en sucralose, aspartame, saccharine, cyclamate, as-K, néotame, stévia et autres édulcorants de haute intensité. Par application, le marché est segmenté en produits laitiers, boulangerie, soupes, sauces et vinaigrettes, confiserie, boissons et autres applications.

Le dimensionnement du marché a été réalisé en valeur en USD pour tous les segments mentionnés ci-dessus.

| Par type | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Par candidature | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les édulcorants alimentaires en Espagne

Quelle est la taille actuelle du marché espagnol des édulcorants alimentaires ?

Le marché espagnol des édulcorants alimentaires devrait enregistrer un TCAC de 2,86 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché espagnol des édulcorants alimentaires ?

Tate & Lyle Plc, Cargill Incorporated, Archer Daniels Midland Company, DuPont, PureCircle Limited sont les principales sociétés opérant sur le marché espagnol des édulcorants alimentaires.

Quelles années couvre ce marché espagnol des édulcorants alimentaires ?

Le rapport couvre la taille historique du marché des édulcorants alimentaires en Espagne pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des édulcorants alimentaires en Espagne pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des édulcorants alimentaires en Espagne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des édulcorants alimentaires en Espagne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des édulcorants alimentaires en Espagne comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.