Analyse du marché des additifs alimentaires en Espagne

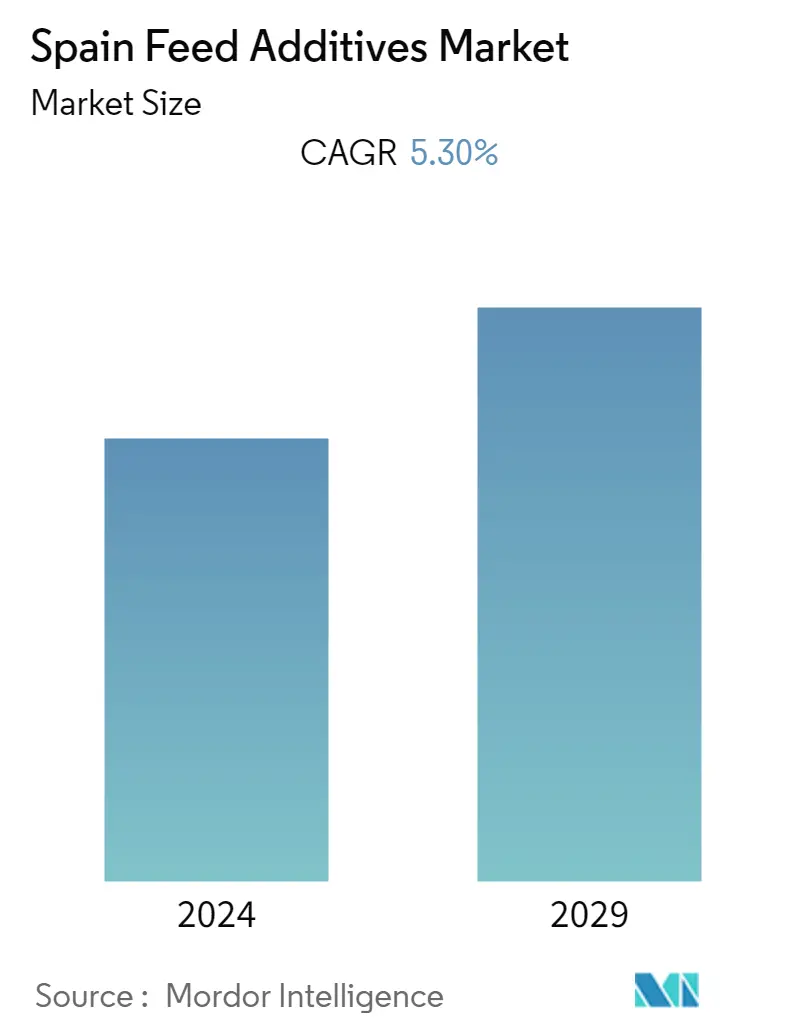

Le marché des additifs alimentaires en Espagne devrait enregistrer un TCAC de 5,3 % au cours de la période de prévision. L'Espagne est l'une des plus grandes économies de l'Union européenne et le ministère de l'Agriculture, de la Pêche et de l'Alimentation (MAPA) contrôle les importations/exportations d'aliments/ingrédients pour animaux et d'animaux vivants dans le pays. Poussée par la demande croissante de produits carnés de meilleure qualité et par les préoccupations concernant la santé animale afin de contrer l'apparition de maladies parmi le bétail, l'industrie de l'alimentation animale en Espagne est en croissance constante. Après l'apparition de l'encéphalopathie spongiforme bovine (ESB, maladie de la vache folle) chez les vaches, la confiance des consommateurs s'est effondrée et, par la suite, il est devenu nécessaire d'améliorer les normes nutritionnelles. La proximité des pays voisins et une scène commerciale très améliorée entre les nations ont également un effet positif sur le marché.

Tendances du marché des additifs alimentaires en Espagne

Augmentation de la production animale industrielle

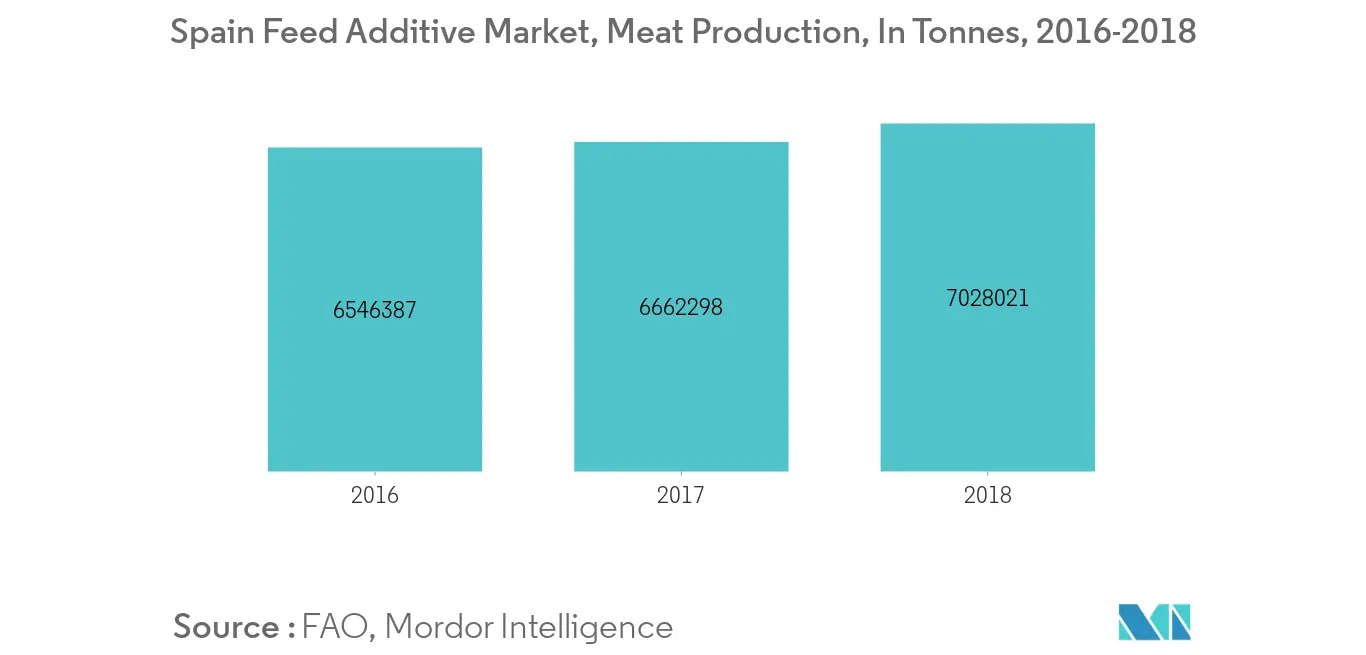

Selon l'Alltech Feed Survey, le pays compte 2014 usines d'aliments pour animaux, avec une production annuelle d'aliments pour animaux de 35 millions de tonnes en 2019. Le pays est un producteur majeur d'aliments pour animaux dans la région européenne et a connu une augmentation de 6 % de la production d'aliments composés. par rapport à la valeur enregistrée en 2017 qui était de 33 millions de tonnes. Selon l'Organisation des Nations Unies pour l'alimentation et l'agriculture, la production de viande animale en 2016 représentait 6 546 387 tonnes et a connu une croissance de 7 028 021 tonnes en 2018, ce qui montre de manière significative la demande accrue de produits carnés et la capacité de production efficace du pays. L'Espagne se remet lentement de la crise économique survenue en 2014, tout en essayant de reconquérir son marché des prébiotiques alimentaires. Selon les études, c'est l'un des plus grands consommateurs de viande de l'Union européenne. En raison de l'augmentation des revenus et d'une standardisation élevée, le nombre de consommateurs de viande augmente considérablement, et la viande de volaille et le poisson sont les viandes les plus consommées dans le pays.

Augmentation de la consommation de viande

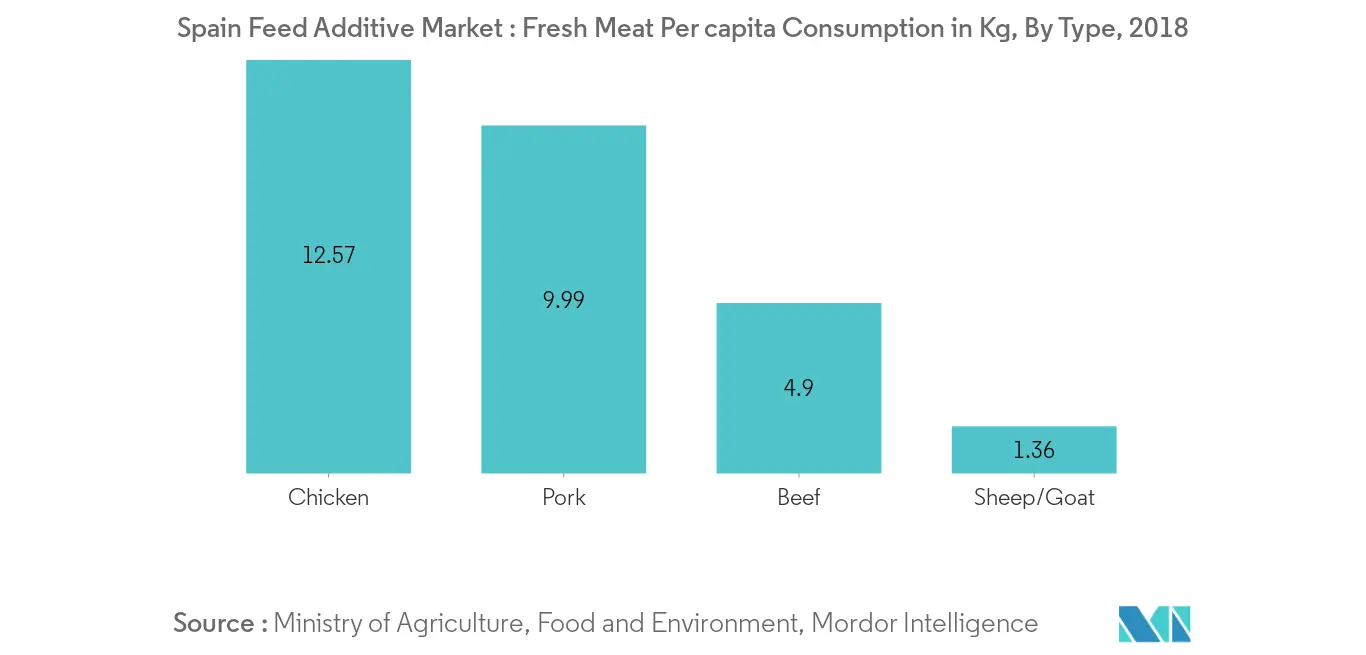

Selon le ministère de l'Agriculture, de l'Alimentation et de l'Environnement, l'Espagne est le troisième consommateur de poisson et de viande en Europe après le Portugal et la Norvège. Selon une enquête du Seafood Council de 2018, 70 % des Espagnols consomment des fruits de mer deux fois par semaine, tandis que 90 % en consomment au moins une fois par semaine. Selon le ministère espagnol de l'Agriculture, la consommation moyenne de viande par habitant est de 1 349 grammes par jour en 2018. Le type de viande le plus populaire est celui de la volaille, avec 12,58 kg de viande consommée par personne en 2018, suivi par le porc et le bœuf. Selon les données publiées par Interporc, l'Association interprofessionnelle de Capa Blanca, les Espagnols ont augmenté leur consommation de porc d'environ 0,14% en volume et 0,82 en valeur en 2018. L'Andalousie, la Catalogne et Madrid sont les provinces où la consommation de porc est la plus élevée, suivi de Valence, de la Galice et de Castille et Léon. Au total, ces 6 provinces représentent 70 % de la consommation de porc en Espagne. Par conséquent, la consommation accrue de produits carnés dans le pays augmentera la demande daliments composés de qualité répondant aux exigences de lindustrie de lélevage.

Aperçu du marché des additifs alimentaires en Espagne

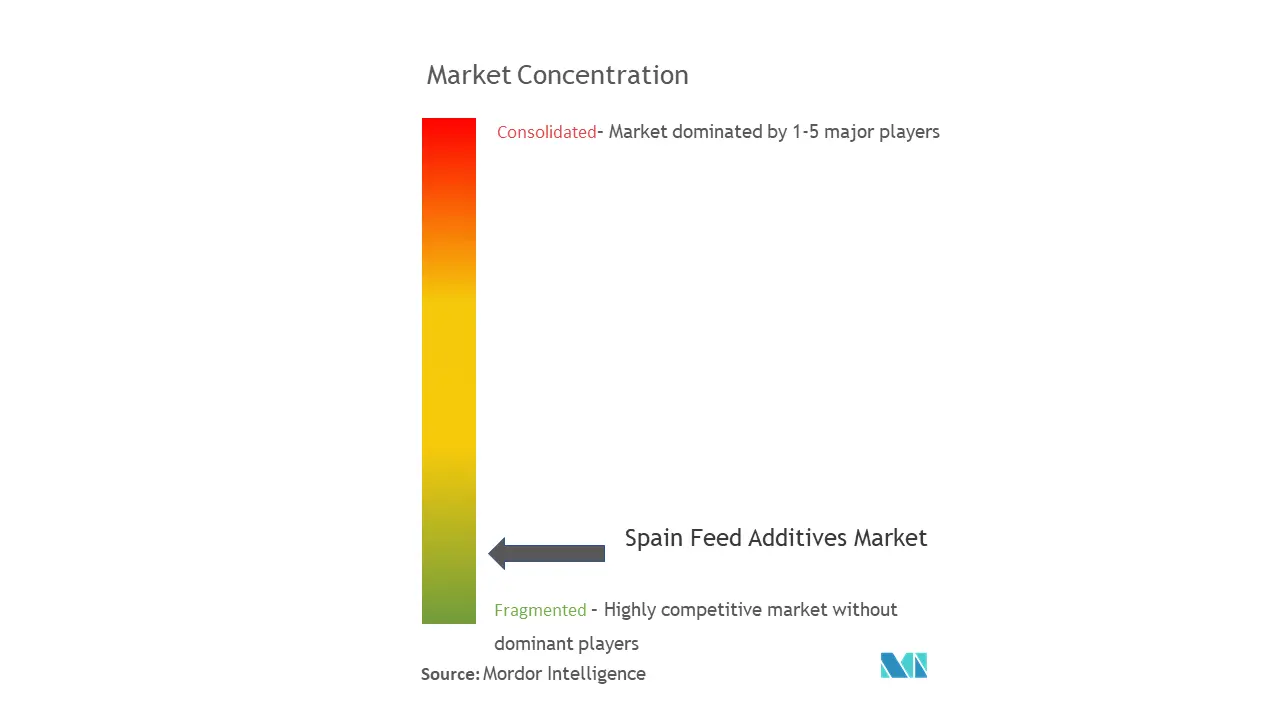

Le marché espagnol des additifs alimentaires pour animaux est très fragmenté et compétitif. Sur le marché étudié, de nombreux acteurs clés se disputent la part de marché majeure, tandis que les petits acteurs régionaux s'adressent à une petite région. Certains des principaux acteurs du pays sont Cargill, Nutreco Holdings et DSM, suivis par Invivo NSA, Evonik Industries et BASF, entre autres.

Leaders du marché des additifs alimentaires en Espagne

-

Cargill Inc.

-

Alltech

-

BASF SE

-

Adisseo

-

Nanta SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des additifs alimentaires en Espagne

Le marché espagnol des additifs alimentaires est segmenté par type dadditif (antibiotiques (tétracyclines, pénicillines, autres antibiotiques), vitamines (A, B, C, E, autres vitamines), antioxydants (BHA, BHT, éthoxyquine, autres antioxydants), acides aminés (tryptophane). , Lysine, Méthionine, Thréonine, Autres Acides Aminés), Enzymes (Carbohydrases, Phytases, Autres Enzymes), Détoxifiants de Mycotoxines (Liants, Biotransformateurs), Prébiotiques (Inuline, Fructo Oligosaccharides, Galacto Oligosaccharides, Autres Prébiotiques), Probiotiques(Lactobacilles, Bifidobactéries, autres probiotiques), arômes et édulcorants, pigments (caroténoïdes, curcumine et spiruline, autres pigments), liants (naturels, synthétiques) et minéraux (microminéraux, macrominéraux) et par type d'animal (ruminants, porcs, volailles). et autres types d'animaux).

| Antibiotiques |

| Vitamines |

| Antioxydants |

| Acides aminés |

| Enzymes |

| Prébiotiques |

| Probiotiques |

| Pigments |

| Classeurs |

| Autres |

| Ruminants |

| Porc |

| la volaille |

| Autres types d'animaux |

| Type d'additif | Antibiotiques |

| Vitamines | |

| Antioxydants | |

| Acides aminés | |

| Enzymes | |

| Prébiotiques | |

| Probiotiques | |

| Pigments | |

| Classeurs | |

| Autres | |

| Type d'animal | Ruminants |

| Porc | |

| la volaille | |

| Autres types d'animaux |

FAQ sur les études de marché sur les additifs alimentaires en Espagne

Quelle est la taille actuelle du marché espagnol des additifs alimentaires ?

Le marché espagnol des additifs alimentaires devrait enregistrer un TCAC de 5,30 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché espagnol des additifs alimentaires ?

Cargill Inc., Alltech, BASF SE, Adisseo, Nanta SA sont les principales sociétés opérant sur le marché espagnol des additifs alimentaires.

Quelles années couvre ce marché espagnol des additifs alimentaires ?

Le rapport couvre la taille historique du marché des additifs alimentaires en Espagne pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des additifs alimentaires en Espagne pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des additifs alimentaires en Espagne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des additifs alimentaires en Espagne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des additifs alimentaires en Espagne comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.