Taille du marché de la logistique tierce en Espagne (3PL)

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2019 - 2022 |

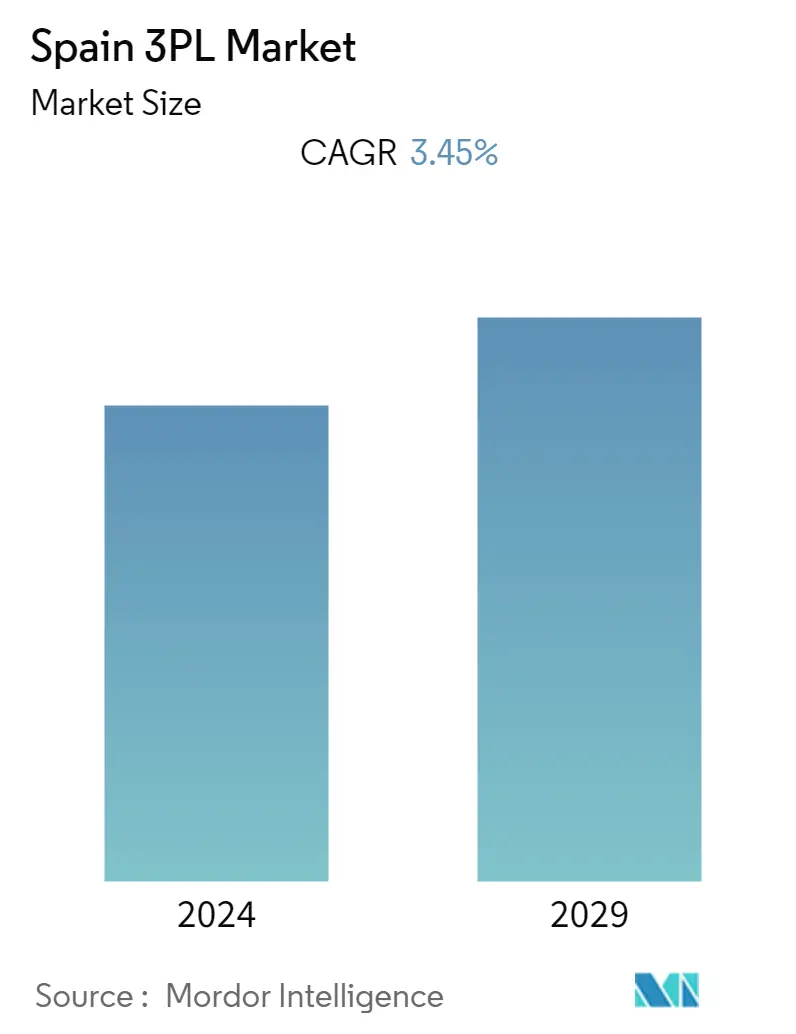

| TCAC | 3.45 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la logistique tierce en Espagne (3PL)

La taille du marché espagnol de la logistique tierce (3PL) est estimée à 15,44 milliards USD en 2023 et devrait atteindre 18,29 milliards USD dici 2028, avec une croissance de 3,45 % au cours de la période de prévision (2023-2028).

- L'Espagne se distingue dans le monde entier par son réseau d'infrastructures aériennes, terrestres, ferroviaires et maritimes de classe mondiale et par la qualité de ses services. Une structure favorise le développement et la croissance de la logistique et du transport dans l'économie espagnole.

- L'Espagne est privilégiée en Europe du Sud, où convergent les principales routes de transport de marchandises. L'élargissement de l'Union européenne (UE) vers l'est favorise la position stratégique de l'Espagne en ce qui concerne les flux commerciaux et les centres de redistribution du commerce extérieur dans l'UE et dans le reste du monde.

- La connectivité favorise le développement du réseau transeuropéen de transport (RTE-T). En Espagne, il comprend deux des neuf corridors multimodaux européens considérés comme prioritaires par l'Union européenne le corridor atlantique et le corridor méditerranéen. Les principales artères sont celles où se concentrent les principaux flux de marchandises et de personnes.

- L'Espagne compte plus de 152 parcs logistiques d'une superficie totale de plus de 80 millions de m². Ces infrastructures logistiques sont liées principalement au mode maritime (part de 49,8%) et au transport routier (37,4%).

- Limpact du Covid-19 a été sévère sur le marché, et avec lapparition de nouveaux variants de temps à autre, les confinements partiels font désormais partie du monde.

Tendances du marché espagnol de la logistique tierce (3PL)

Croissance de la logistique réfrigérée

Ces dernières années, l'essor du commerce électronique a vu la réfrigération s'étendre à d'autres domaines qui ne nécessitaient traditionnellement pas de réfrigération ou, à tout le moins, n'avaient pas besoin des solutions les plus avancées disponibles. Cest ainsi que naît la logistique du froid.

Cette transformation est encore précoce, mais elle est déjà urgente puisque le secteur de la logistique continue de croître d'année en année en Espagne. Selon l'association industrielle, ce domaine a attiré 2 200 millions d'euros (2 409 milliards de dollars) d'investissements, et le volume des contrats dans le pays a atteint 2 716 000 m2 en 2021, un résultat historique. De plus, selon le ministère de l'Inclusion, de la Sécurité sociale et des Migrations, ce secteur emploie 981 606 professionnels, des données qui le placent comme l'un des plus grands générateurs d'emplois d'Espagne.

Concernant le type de produit réfrigéré le plus courant, l'Association espagnole d'entreposage frigorifique, de logistique et de distribution (ALDEFE) indique qu'il s'agit du poisson (19,59%), suivi de la viande et des légumes. Cela implique finalement que, puisque l'opérateur logistique est chargé de concevoir le meilleur service possible pour maintenir le produit en parfait état pendant son stockage et sa distribution, il doit inclure des professionnels du froid pour garantir la traçabilité du produit, sa qualité. et la sécurité des installations et du personnel du point de vue du froid. Cela signifie que les chaînes d'approvisionnement doivent accorder davantage d'attention aux aspects étroitement liés à la réfrigération du produit, comme la température d'entrée et de sortie, l'humidité, l'espace entre les emballages, le type d'emballage, etc.

Demande croissante dune chaîne dapprovisionnement intelligente et renouvelable

Selon les données du gouvernement espagnol, au cours du premier trimestre 2022, le commerce électronique en Espagne a dépassé le chiffre de 15600 millions d'euros (un peu plus de 16 millions de dollars). Ce chiffre représente une facturation 25,3 % plus élevée que pour la même période en 2021 et reflète la croissance annuelle la plus élevée depuis larrivée de Covid. Les transactions réalisées au premier trimestre 2022 sont également favorables. Il y a eu 312,8 millions de transactions, soit une croissance de 8,2 % par rapport à l'année précédente.

En Espagne, 51,2 % de la population a effectué des achats en ligne en 2021 (contre 42,1 % en 2019), et le nombre d'utilisateurs du commerce électronique devrait atteindre 70 % dans trois ou quatre ans. En outre, le secteur espagnol du commerce électronique est passé d'une part de 7,8 % en 2019 (environ 24 milliards d'euros ou 26,29 milliards de dollars) à 10,9 % en 2021 (environ 33 milliards d'euros ou 36,15 milliards de dollars). Les récents événements mondiaux ont joué un rôle important dans laccélération de ladoption des canaux numériques par les consommateurs.

La tendance au numérique était perceptible avant la pandémie de COVID-19. Pourtant, les confinements imposés dans toute lEspagne ont accéléré de nombreux changements dans le comportement des consommateurs, parmi lesquels la popularité croissante des achats en ligne et omnicanaux a été particulièrement significative.

Par conséquent, les clients accordent une grande importance à des valeurs telles que lauthenticité ou la diversité et attendent des expériences dachat de plus en plus personnalisées. Cest lune des raisons pour lesquelles les médias sociaux sont devenus plus pertinents en 2022 et le commerce social a commencé à gagner du terrain parmi les acheteurs espagnols.

Aperçu du secteur de la logistique tierce en Espagne (3PL)

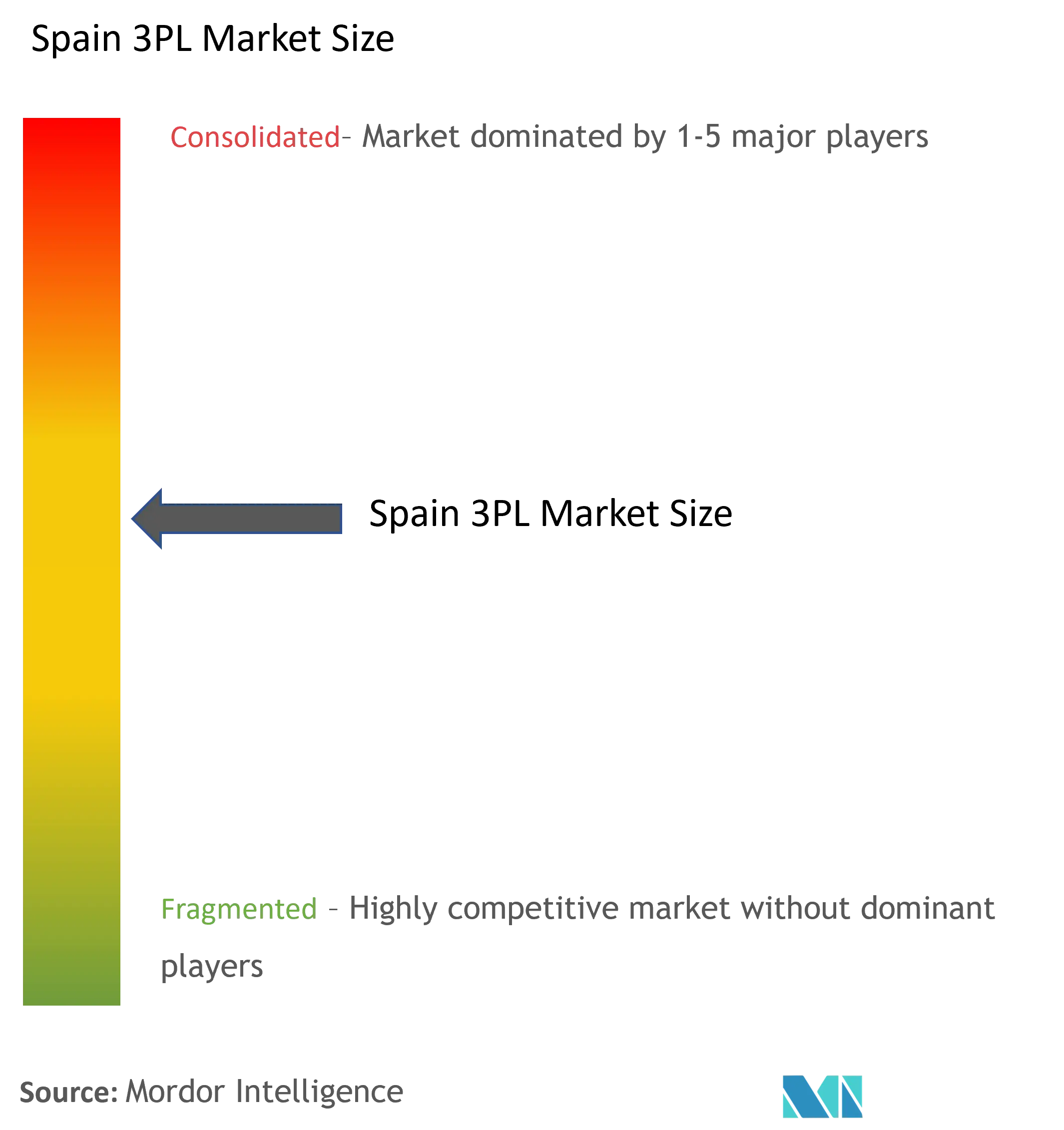

Le marché est relativement fragmenté, avec de nombreux acteurs locaux et internationaux, dont CEVA Logistics, Groupe CAT, Naeko et OIA Global, qui en sont les principaux acteurs. La demande de solutions logistiques intégrées et spécialisées sur le marché augmente et les entreprises du pays devraient adopter des systèmes de gestion de transport et d'entrepôt, le Big Data et l'analyse pour rester compétitives. Par exemple, DB Schenker, l'un des principaux prestataires logistiques, a établi son réseau d'innovation d'entreprise en partenariat avec Plug and Play, une plateforme d'innovation mondiale de premier plan. Il permet un échange ouvert avec des innovateurs de plus de 300 entreprises et des dizaines de milliers de startups.

Leaders du marché espagnol de la logistique tierce (3PL)

-

CEVA Logistics

-

Groupe CAT

-

Naeko Logistics

-

OIA Global

-

Rhenus Logistics

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché espagnol de la logistique tierce (3PL)

- Juin 2023 L'opérateur logistique tiers Factor 5 a récemment commandé une solution de marchandises à personne comprenant un système de stockage et de préparation de commandes automatisé AutoStore™ fourni par le fournisseur de solutions d'automatisation intelligente Dematic. La solution enrichit son processus de commande de parfums et de produits cosmétiques dans le but de dynamiser ses ventes et de renforcer sa compétitivité sur le long terme. La solution a été mise en service en mars sur le site d'Alovera de Factor 5, au nord-est de Madrid.

- Avril 2023 CEVA Logistics étend ses services de logistique de véhicules finis (FVL) en prenant aujourd'hui le contrôle total de sa coentreprise à 50/50, BERGÉ GEFCO. Les 50 pour cent restants de la coentreprise ont été achetés à BERGÉ, la transaction ayant reçu l'approbation de la Commission nationale espagnole des marchés et de la concurrence (CNMC).

Rapport sur le marché espagnol de la logistique tierce (3PL) – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE ET APERÇUS DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.2 Contraintes

4.2.3 Opportunités

4.3 Analyse de la chaîne de valeur/chaîne d’approvisionnement

4.4 Politiques et réglementations de l'industrie

4.5 Tendances générales du marché de l’entreposage

4.6 Aperçu du secteur du commerce électronique

4.7 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.7.1 Pouvoir de négociation des fournisseurs

4.7.2 Pouvoir de négociation des acheteurs/consommateurs

4.7.3 La menace de nouveaux participants

4.7.4 Menace des produits de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par service

5.1.1 Gestion du transport intérieur

5.1.2 Gestion des transports internationaux

5.1.3 Entreposage et distribution à valeur ajoutée

5.2 Par utilisateur final

5.2.1 Industrie manufacturière et automobile

5.2.2 Pétrole, gaz et produits chimiques

5.2.3 Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique)

5.2.4 Pharmaceutique et santé

5.2.5 Construction

5.2.6 Autres utilisateurs finaux

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Carcaba

6.2.2 CEVA Logistics

6.2.3 DB Schenker

6.2.4 Decal FM Logistics

6.2.5 DSV

6.2.6 Group CAT

6.2.7 Naeko

6.2.8 OIA Global

6.2.9 Rhenus Logistics

6.2.10 TIBA

6.2.11 XPO Logistics*

7. ANALYSE D'INVESTISSEMENT

7.1 Fusions et acquisitions récentes

8. L'AVENIR DU MARCHÉ

9. ANNEXE

Segmentation de lindustrie de la logistique tierce en Espagne (3PL)

Un fournisseur 3PL (tiers logistique) propose des services logistiques externalisés, englobant tout ce qui implique la gestion d'une ou plusieurs facettes des activités d'approvisionnement et d'exécution.

Le marché espagnol de la logistique tierce (3PL) est segmenté par service (gestion du transport intérieur, gestion du transport international, entreposage et distribution à valeur ajoutée) et par utilisateur final (industrie manufacturière et automobile, pétrole, gaz et produits chimiques, commerce de distribution (vente en gros et commerce de détail, y compris le commerce électronique), produits pharmaceutiques et soins de santé, construction et autres utilisateurs finaux). Le rapport propose la taille du marché et les prévisions pour le marché espagnol de la logistique tierce (3PL) en valeur (USD) pour tous les segments ci-dessus.

| Par service | ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la logistique tierce en Espagne (3PL)

Quelle est la taille actuelle du marché 3PL en Espagne ?

Le marché espagnol des 3PL devrait enregistrer un TCAC de 3,45 % au cours de la période de prévision (2024-2029).

Qui sont les principaux acteurs du marché 3PL espagnol ?

CEVA Logistics, Groupe CAT, Naeko Logistics, OIA Global, Rhenus Logistics sont les principales sociétés opérant sur le marché 3PL espagnol.

Quelles années couvre ce marché 3PL espagnol ?

Le rapport couvre la taille historique du marché espagnol des 3PL pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché espagnol des 3PL pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie 3PL en Espagne

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du 3PL en Espagne 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du 3PL en Espagne comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.