Taille du marché des systèmes de propulsion spatiale

|

|

Période d'étude | 2017 - 2029 |

|

|

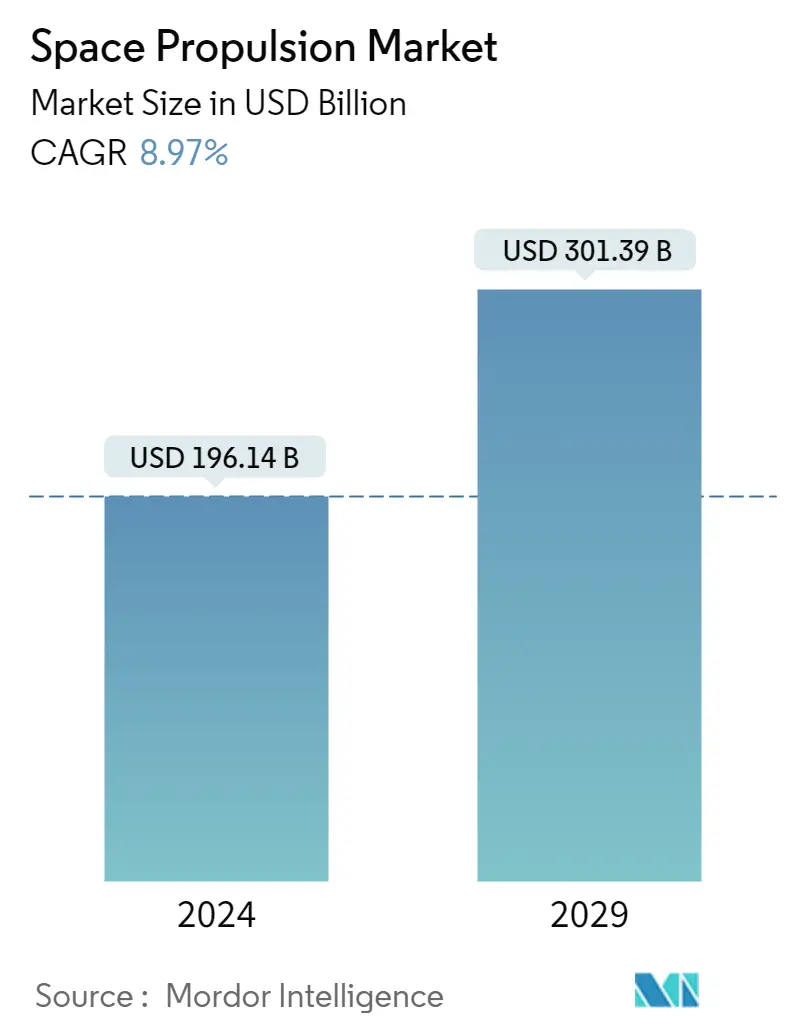

Taille du Marché (2024) | 31.68 Milliards de dollars |

|

|

Taille du Marché (2029) | 46.60 Milliards de dollars |

|

|

Plus grande part par technologie de propulsion | Carburant liquide |

|

|

CAGR (2024 - 2029) | 8.97 % |

|

|

Plus grande part par région | Amérique du Nord |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des systèmes de propulsion spatiale

La taille du marché de la propulsion spatiale est estimée à 196,14 milliards USD en 2024 et devrait atteindre 301,39 milliards USD dici 2029, avec une croissance de 8,97 % au cours de la période de prévision (2024-2029).

Adoption constante de systèmes de propulsion à base de gaz pour dominer le segment

- Pour modifier la vitesse et la direction, le système de propulsion du satellite joue un rôle important. Il est également utilisé pour coordonner la position du vaisseau spatial en orbite. Une fois entré en orbite, le vaisseau spatial a besoin dun contrôle dattitude qui permet daligner correctement sa direction par rapport à la Terre et au Soleil. Dans certains cas, les satellites doivent être déplacés d'une orbite, et sans leur capacité à s'adapter à leur orbite, la vie des satellites est considérée comme terminée. Par conséquent, limportance des systèmes de propulsion devrait stimuler la croissance du marché.

- Différents types de propulseurs sont utilisés à des fins différentes. Les propulseurs liquides utilisent des moteurs de fusée utilisant du carburant liquide. Les gaz propulseurs peuvent également être utilisés, mais ils ne sont pas courants en raison de leur faible densité et de la difficulté d'appliquer les méthodes de pompage conventionnelles. Les systèmes de propulsion chimique qui permettaient les déplacements se sont révélés efficaces et fiables. Il s'agit notamment des systèmes à hydrazine, des systèmes de propulsion simples ou jumelés, des systèmes hybrides, des systèmes à air froid/chaud et des propulseurs solides. Ils sont utilisés lorsqu'une forte poussée ou des manœuvres rapides sont nécessaires. Les systèmes chimiques restent donc la technologie de propulsion spatiale de choix lorsque leur capacité dimpulsion totale est suffisante pour répondre aux exigences de la mission.

- La propulsion électrique est couramment utilisée pour héberger des stations pour les satellites de communication commerciaux et constitue la propulsion principale de certaines missions scientifiques spatiales en raison de leurs impulsions spécifiques élevées. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX et Blue Origin comptent parmi les principaux fournisseurs de systèmes de propulsion. Le nouveau lancement de satellites devrait accélérer la croissance du marché au cours de la période de prévision.

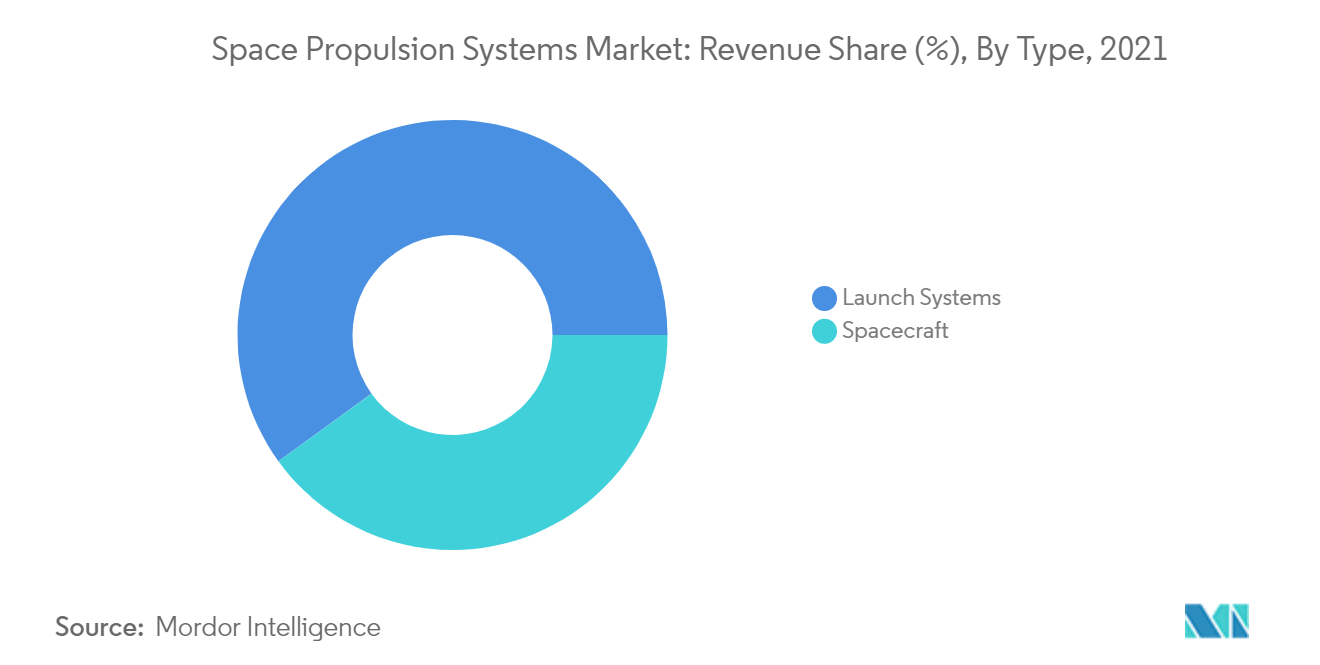

Le segment des lanceurs devrait dominer le marché

Le segment des lanceurs est le segment leader sur le marché des systèmes de propulsion spatiale. La part de marché importante est principalement due au coût plus élevé des systèmes de propulsion du lanceur par rapport aux systèmes de propulsion de lengin spatial. La quantité de poussée qui doit être générée pour mettre en orbite un vaisseau spatial ou un satellite est mille fois supérieure à la poussée requise pour délivrer des impulsions petites et précises afin de contrôler avec précision la position ou lattitude du satellite sur les orbites. Des partenariats internationaux pour les systèmes de lanceurs ont été observés dans le passé. Ces collaborations devraient stimuler le marché.

Par exemple, en juin 2022, la NASA et lAgence spatiale européenne (ESA) se sont associées pour lancer un satellite de relais de données éclaireur afin de soutenir des missions sur les régions polaires et la face cachée de la Lune. Le satellite de lESA devrait être lancé sur un système de lancement de fusées commerciales des États-Unis, approfondissant ainsi les liens transatlantiques dans le cadre du programme lunaire Artemis. Plusieurs jeunes startups ont également développé avec succès des systèmes de lancement et de propulsion de fusées, ce qui a stimulé la demande du marché. Par exemple, en mai 2022, la société indienne Skyroot Aerospace a construit le premier lanceur spatial et le premier système de propulsion de lInde et a annoncé lachèvement réussi dun tir dessai complet de létage de la fusée Vikram-1. De nombreux développements de ce type dans le pipeline à léchelle mondiale devraient stimuler la demande de systèmes de propulsion spatiale par des marges significatives au cours de la période de prévision.

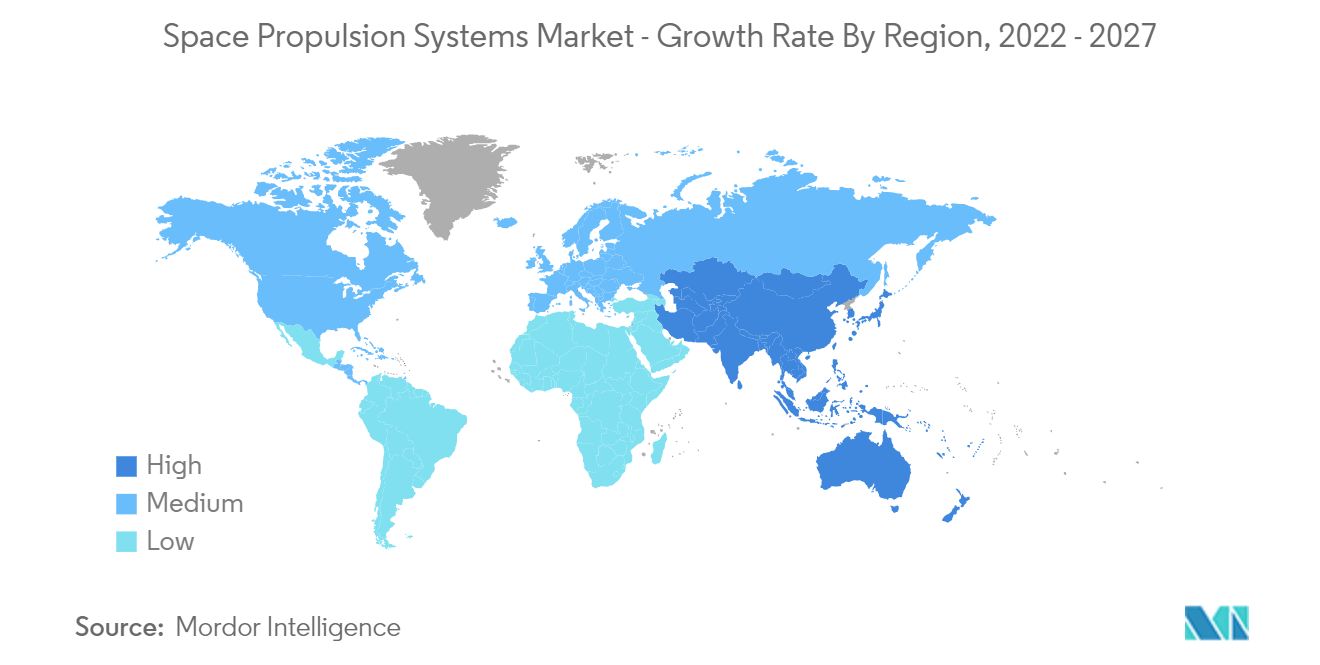

LAmérique du Nord détenait la plus grande part de marché en 2021

LAmérique du Nord détenait la plus grande part de marché géographique en 2021, notamment en raison de lintense activité dexploration et de développement spatial aux États-Unis. La croissance du marché des systèmes de propulsion spatiale aux États-Unis est principalement tirée par les missions dexploration spatiale actuelles menées par la NASA et les lancements croissants de satellites par le ministère américain de la Défense. En 2021, les États-Unis SpaceX ont lancé un total de 31 fusées pour le lancement de satellites et les tests généraux.

La NASA investit dans des entreprises en démarrage pour développer des systèmes de propulsion avancés pour les petits satellites. En juin 2019, la NASA a sélectionné six projets de R-D dans le cadre de son financement de phase II du programme Small Business Innovation Research (SBIR) pour développer de nouveaux propulseurs à impulsions élevées et des technologies de communication pour les engins spatiaux. Dans le cadre de cette initiative, en mai 2021, la NASA a investi un total de 105 millions de dollars de fonds supplémentaires à offrir aux startups de technologie spatiale à plus petite échelle, augmentant ainsi les opportunités pour les systèmes de propulsion spatiale à lavenir. La NASA travaille également sur le projet Solar Electric Propulsion (SEP), qui vise à prolonger la durée et les capacités de nouvelles missions dexploration et scientifiques ambitieuses.

De plus, le Canada, pour sa part, a fait des progrès dans lexploration spatiale et les investissements. En juin 2022, SpaceRyde a officiellement ouvert la première usine de fusées de classe orbitale au Canada. Linstallation de 25 000 pieds² devrait entreprendre la recherche et le développement et la fabrication de fusées des futures fusées du pays. En raison de plusieurs de ces investissements et développements technologiques, lAmérique du Nord devrait dominer le marché au cours de la période de prévision.

Aperçu du marché des systèmes de propulsion spatiale

Le marché de la propulsion spatiale est assez consolidé, les cinq premières entreprises en occupant 68 %. Les principaux acteurs de ce marché sont Ariane Group, Avio, IHI Corporation, Moog Inc. et Northrop Grumman Corporation (triés par ordre alphabétique).

Leaders du marché des systèmes de propulsion spatiale

Ariane Group

Avio

IHI Corporation

Moog Inc.

Northrop Grumman Corporation

Other important companies include Blue Origin, Honeywell International Inc., OHB SE, Sierra Nevada Corporation, Sitael S.p.A., Space Exploration Technologies Corp., Thales.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes de propulsion spatiale

- Décembre 2023 La NASA attribue à Blue Origin un contrat NASA Launch Services II Indefinite Delivery Indefinite Quantity (IDIQ) pour lancer des satellites planétaires, d'observation de la Terre, d'exploration et scientifiques pour l'agence à bord de New Glenn, le lanceur orbital réutilisable de Blue Origin.

- Février 2023 Le Launch Services Program (LSP) de la NASA attribue à Blue Origin le contrat Escape and Plasma Acceleration and Dynamics Explorers (ESCAPADE). Dans le cadre du contrat, Blue Origin fournira sa technologie réutilisable New Glenn pour la mission.

- Février 2023 Thales Alenia Space a signé un contrat avec l'Institut coréen de recherche aérospatiale (KARI) pour fournir la propulsion électrique intégrée de son satellite GEO-KOMPSAT-3 (GK3).

Rapport sur le marché des systèmes de propulsion spatiale – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Dépenses pour les programmes spatiaux

-

4.2 Cadre réglementaire

- 4.2.1 Mondial

- 4.2.2 Australie

- 4.2.3 Brésil

- 4.2.4 Canada

- 4.2.5 Chine

- 4.2.6 France

- 4.2.7 Allemagne

- 4.2.8 Inde

- 4.2.9 L'Iran

- 4.2.10 Japon

- 4.2.11 Nouvelle-Zélande

- 4.2.12 Russie

- 4.2.13 Singapour

- 4.2.14 Corée du Sud

- 4.2.15 Emirats Arabes Unis

- 4.2.16 Royaume-Uni

- 4.2.17 États-Unis

- 4.3 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Technologie de propulsion

- 5.1.1 Électrique

- 5.1.2 À base de gaz

- 5.1.3 Carburant liquide

-

5.2 Région

- 5.2.1 Asie-Pacifique

- 5.2.1.1 Par pays

- 5.2.1.1.1 Australie

- 5.2.1.1.2 Chine

- 5.2.1.1.3 Inde

- 5.2.1.1.4 Japon

- 5.2.1.1.5 Nouvelle-Zélande

- 5.2.1.1.6 Singapour

- 5.2.1.1.7 Corée du Sud

- 5.2.2 L'Europe

- 5.2.2.1 Par pays

- 5.2.2.1.1 France

- 5.2.2.1.2 Allemagne

- 5.2.2.1.3 Russie

- 5.2.2.1.4 Royaume-Uni

- 5.2.3 Amérique du Nord

- 5.2.3.1 Par pays

- 5.2.3.1.1 Canada

- 5.2.3.1.2 États-Unis

- 5.2.4 Reste du monde

- 5.2.4.1 Par pays

- 5.2.4.1.1 Brésil

- 5.2.4.1.2 L'Iran

- 5.2.4.1.3 Arabie Saoudite

- 5.2.4.1.4 Emirats Arabes Unis

- 5.2.4.1.5 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 Honeywell International Inc.

- 6.4.5 IHI Corporation

- 6.4.6 Moog Inc.

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Sitael S.p.A.

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 Thales

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la propulsion spatiale

L'électricité, le gaz et les combustibles liquides sont couverts en tant que segments par Propulsion Tech. L'Asie-Pacifique, l'Europe et l'Amérique du Nord sont couverts en tant que segments par région.

- Pour modifier la vitesse et la direction, le système de propulsion du satellite joue un rôle important. Il est également utilisé pour coordonner la position du vaisseau spatial en orbite. Une fois entré en orbite, le vaisseau spatial a besoin dun contrôle dattitude qui permet daligner correctement sa direction par rapport à la Terre et au Soleil. Dans certains cas, les satellites doivent être déplacés d'une orbite, et sans leur capacité à s'adapter à leur orbite, la vie des satellites est considérée comme terminée. Par conséquent, limportance des systèmes de propulsion devrait stimuler la croissance du marché.

- Différents types de propulseurs sont utilisés à des fins différentes. Les propulseurs liquides utilisent des moteurs de fusée utilisant du carburant liquide. Les gaz propulseurs peuvent également être utilisés, mais ils ne sont pas courants en raison de leur faible densité et de la difficulté d'appliquer les méthodes de pompage conventionnelles. Les systèmes de propulsion chimique qui permettaient les déplacements se sont révélés efficaces et fiables. Il s'agit notamment des systèmes à hydrazine, des systèmes de propulsion simples ou jumelés, des systèmes hybrides, des systèmes à air froid/chaud et des propulseurs solides. Ils sont utilisés lorsqu'une forte poussée ou des manœuvres rapides sont nécessaires. Les systèmes chimiques restent donc la technologie de propulsion spatiale de choix lorsque leur capacité dimpulsion totale est suffisante pour répondre aux exigences de la mission.

- La propulsion électrique est couramment utilisée pour héberger des stations pour les satellites de communication commerciaux et constitue la propulsion principale de certaines missions scientifiques spatiales en raison de leurs impulsions spécifiques élevées. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX et Blue Origin comptent parmi les principaux fournisseurs de systèmes de propulsion. Le nouveau lancement de satellites devrait accélérer la croissance du marché au cours de la période de prévision.

| Électrique |

| À base de gaz |

| Carburant liquide |

| Asie-Pacifique | Par pays | Australie |

| Chine | ||

| Inde | ||

| Japon | ||

| Nouvelle-Zélande | ||

| Singapour | ||

| Corée du Sud | ||

| L'Europe | Par pays | France |

| Allemagne | ||

| Russie | ||

| Royaume-Uni | ||

| Amérique du Nord | Par pays | Canada |

| États-Unis | ||

| Reste du monde | Par pays | Brésil |

| L'Iran | ||

| Arabie Saoudite | ||

| Emirats Arabes Unis | ||

| Reste du monde |

| Technologie de propulsion | Électrique | ||

| À base de gaz | |||

| Carburant liquide | |||

| Région | Asie-Pacifique | Par pays | Australie |

| Chine | |||

| Inde | |||

| Japon | |||

| Nouvelle-Zélande | |||

| Singapour | |||

| Corée du Sud | |||

| L'Europe | Par pays | France | |

| Allemagne | |||

| Russie | |||

| Royaume-Uni | |||

| Amérique du Nord | Par pays | Canada | |

| États-Unis | |||

| Reste du monde | Par pays | Brésil | |

| L'Iran | |||

| Arabie Saoudite | |||

| Emirats Arabes Unis | |||

| Reste du monde | |||

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.