Taille du marché de lhydroélectricité en Asie du Sud-Est

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

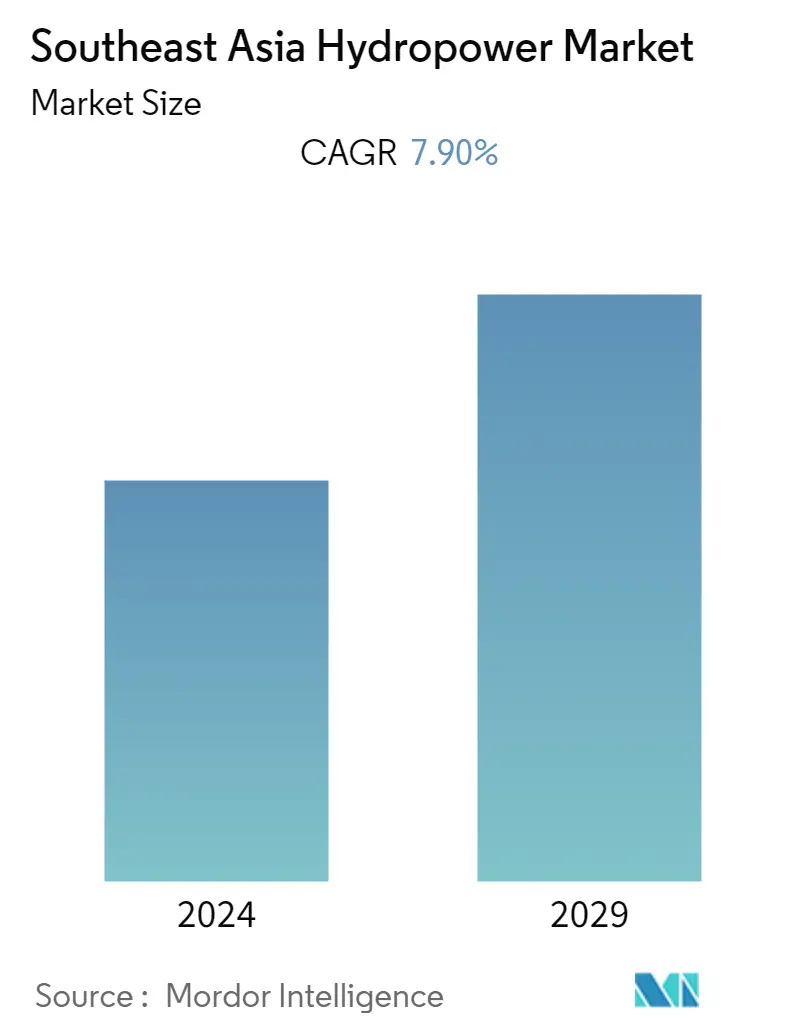

| TCAC | 7.90 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lhydroélectricité en Asie du Sud-Est

Le marché de lhydroélectricité en Asie du Sud-Est devrait atteindre 52,722 GW dici la fin de lannée en cours et devrait enregistrer un TCAC de 7,9 % au cours de la période de prévision.

Bien que le marché étudié ait été touché par la pandémie de COVID-19 en 2020, il sest redressé et a atteint les niveaux davant la pandémie. Des facteurs tels que laugmentation des investissements dans les centrales hydroélectriques et la demande croissante dénergies renouvelables devraient stimuler la croissance du marché. Cependant, le coût initial élevé de lhydroélectricité par rapport à dautres formes dénergies renouvelables comme lénergie solaire et éolienne devrait freiner la croissance du marché étudié. Les progrès technologiques en matière defficacité et la diminution des coûts de production des projets hydroélectriques devraient créer de nombreuses opportunités pour les acteurs du marché dAsie du Sud-Est.

Le Vietnam devrait devenir le plus grand marché pour le marché hydroélectrique de la région en raison de l'augmentation des investissements dans le secteur et de la capacité installée d'énergie hydroélectrique la plus élevée de la région.

Tendances du marché de lhydroélectricité en Asie du Sud-Est

La grande hydroélectricité va dominer le marché

Une centrale hydroélectrique à grande échelle utilise leau courante pour faire fonctionner dénormes turbines hydrauliques afin de produire de lénergie renouvelable. Pour générer des quantités importantes dhydroélectricité, des lacs, des réservoirs et des barrages sont nécessaires pour stocker et réguler leau afin de la libérer ultérieurement pour la production délectricité, lirrigation, lusage domestique et industriel. Les centrales hydroélectriques à grande échelle peuvent être classées en quatre types les barrages hydroélectriques conventionnels, les barrages par pompage, les barrages au fil de l'eau et les barrages marémoteurs. Même si les grandes centrales hydroélectriques sont coûteuses à installer, elles produisent de lélectricité à faible coût, notamment dans les grandes villes. Selon lAgence internationale des énergies renouvelables, le coût actualisé moyen pondéré de lénergie (LCOE) mondial des projets hydroélectriques nouvellement mis en service en 2021 était de 0,048 USD/kWh.

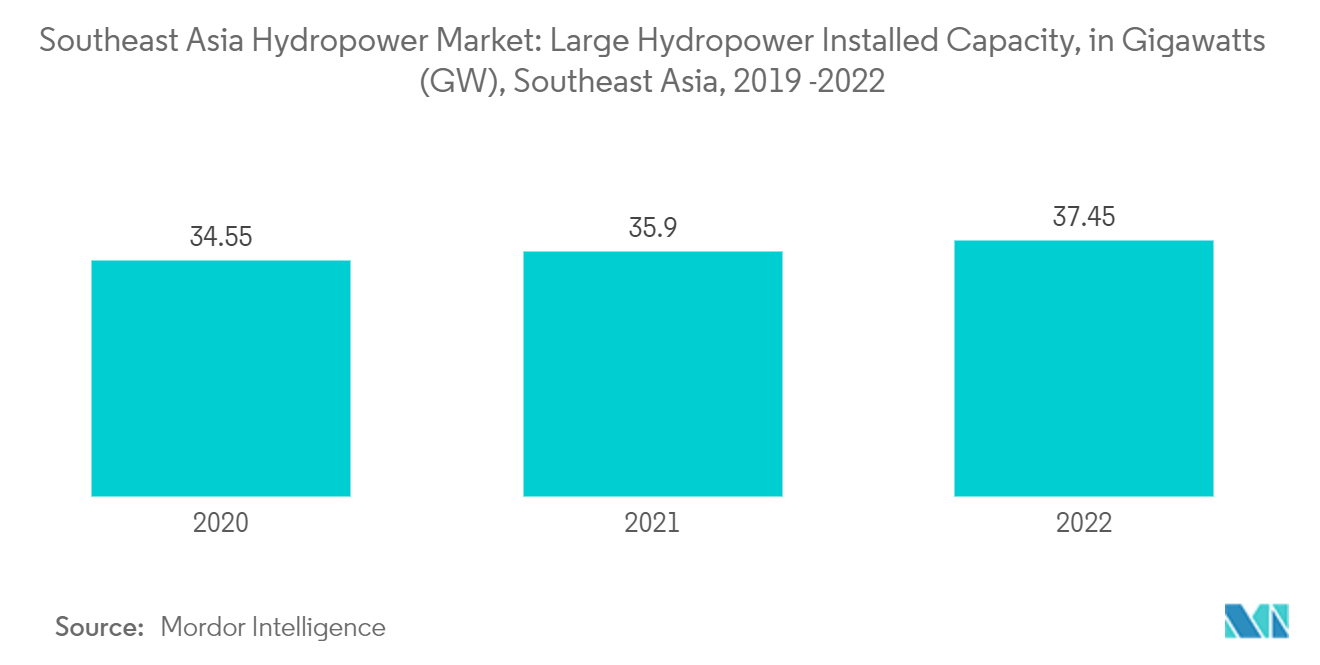

En Asie du Sud-Est, lhydroélectricité domine le secteur des énergies renouvelables. La région a enregistré une capacité installée de projets hydroélectriques de 35,895 GW en 2020, qui est passée à 37,445 GW en 2022, enregistrant une croissance de 4%. Conformément au Plan de développement énergétique du Laos 2020-2030, la capacité hydroélectrique du Laos devrait dépasser 14 gigawatts d'ici 2025. D'ici 2025, les énergies renouvelables pourraient représenter 30 % du mix énergétique total, et l'hydroélectricité devrait devenir une composante majeure du cette croissance.

Dans le cadre du Plan d'action pour la coopération énergétique (APAEC) 2021-2025 de l'Association des nations de l'Asie du Sud-Est (ASEAN), l'objectif est d'atteindre 35 % de production renouvelable dans la capacité électrique installée d'ici 2025, ce qui pourrait nécessiter le déploiement de 35 à 40 GW.. En décembre 2021, LNT Partners a aidé Dakdrinh Hydropower JSC à obtenir un prêt de 95 millions de dollars de la Banque asiatique d'investissement dans les infrastructures (AIIB) et de Natixis Bank pour le projet de centrale hydroélectrique de Dakdrinh de 125 MW, au Vietnam. Les fonds vont être utilisés pour refinancer la dette existante de la centrale hydroélectrique de 125 MW de Dakdrinh Hydropower.

En mars 2022, le groupe technologique international ANDRITZ et l'Electricity Generating Authority of Thailand (EGAT) ont signé un protocole d'accord pour explorer et élargir conjointement les opportunités commerciales pour les projets hydroélectriques en Thaïlande et dans les pays voisins. En raison des facteurs mentionnés ci-dessus, limportant segment de lhydroélectricité devrait stimuler la croissance du marché au cours de la période de prévision.

Le Vietnam devrait dominer le marché

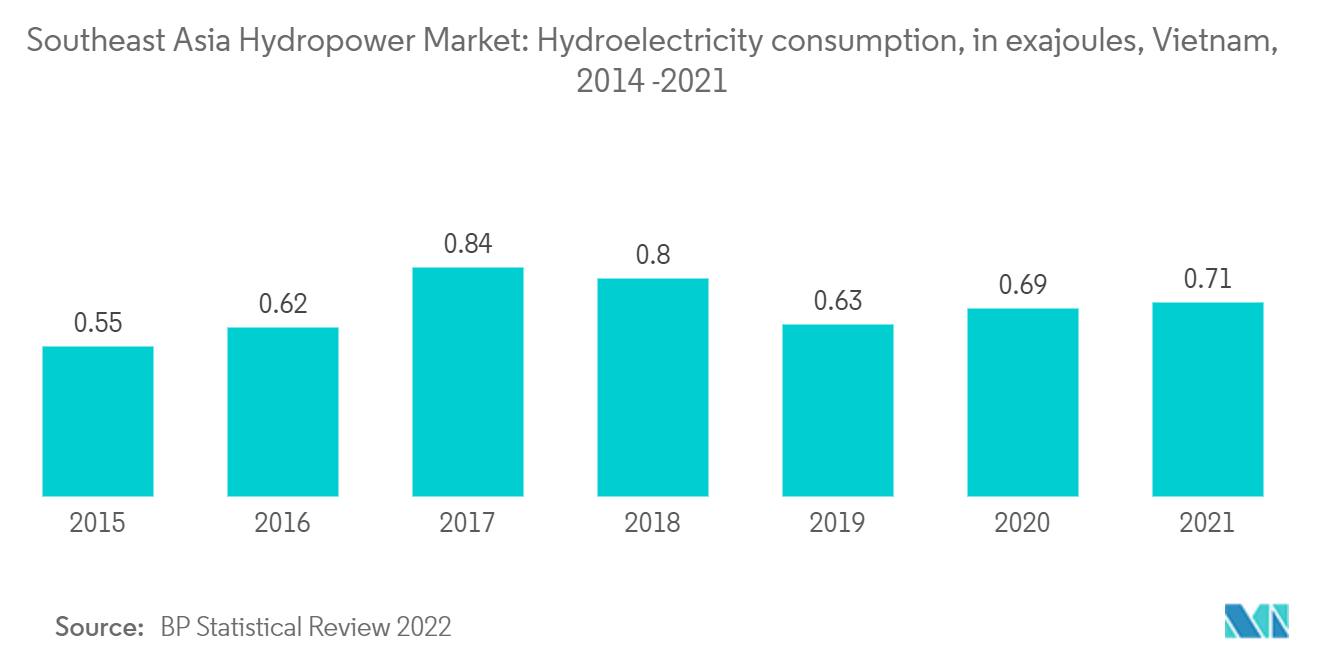

Le Vietnam est lun des plus grands marchés hydroélectriques dAsie du Sud-Est. Selon l'Autorité électrique du Vietnam (EVN), en 2022, le Vietnam disposait de 20,774 GW d'hydroélectricité, soit près de 29,9 % de la capacité installée totale du pays. La consommation d'hydroélectricité dans le pays est passée de 0,55 exajoules en 2015 à 0,71 exajoules, ce qui représente une croissance significative.

L'hydroélectricité représente une part importante du mix brut de production d'électricité du pays, représentant près de 30,77 % de la production totale d'électricité du pays. L'économie vietnamienne dépendait fortement de l'hydroélectricité pour satisfaire la demande intérieure. Cependant, à mesure que la demande intérieure a augmenté rapidement, la part de la production délectricité à partir du charbon a augmenté, tout comme celle des autres énergies renouvelables, qui ont également connu une croissance régulière mais occupent une part relativement plus faible du mix total de production délectricité.

En raison de sa dépendance traditionnelle à lhydroélectricité, le Vietnam a déjà développé près de 60 % de son potentiel hydroélectrique total, ce qui en fait un marché hydroélectrique mature. Selon le Vietnam Energy Outlook 2021, le pays est sur le point dutiliser pleinement son potentiel hydroélectrique à grande et moyenne échelle (défini comme supérieur à 30 MW et généralement avec un réservoir connecté). Cependant, il existe encore un potentiel inexploité pour la petite centrale hydroélectrique au fil de leau, denviron 11 GW.

Malgré cela, alors que le gouvernement tente de faire face à la demande croissante délectricité, qui devrait croître de près de 6 à 7 % entre 2021 et 2030, tout en atteignant ses objectifs de réduction des émissions, le gouvernement vietnamien investit dans le développement des grandes énergies restantes. potentiel hydroélectrique à grande échelle du pays. Par exemple, en novembre 2021, le groupe Vietnam Electricity (EVN) et l'Agence française de développement (AFD) ont signé un accord de prêt d'un montant de 81 millions de dollars pour l'extension du projet de centrale hydroélectrique de Hoa Binh. Au total, 406,7 millions de dollars sont investis dans ce projet, qui comprend deux turbines d'une capacité combinée de 480 MW. En avril 2022, Flovel Energy a signé le contrat pour la centrale hydroélectrique de Nam Tang 3 (2 x 8,75 MW) au Vietnam avec des unités Francis horizontales. Le projet est développé par Truong Thanh Investment Construction Company Limited. Le projet hydroélectrique Nam Tang 3 est situé dans la province de Yen Bai, au Vietnam, et il s'agit du huitième projet de la société dans la province de Yen Bai.

En raison des facteurs mentionnés ci-dessus, le Vietnam devrait dominer le marché étudié au cours de la période de prévision.

Aperçu du secteur de lhydroélectricité en Asie du Sud-Est

Le marché de lhydroélectricité en Asie du Sud-Est est de nature modérément fragmenté. Certains des principaux acteurs de ce marché (sans ordre particulier) sont Vietnam Electricity Construction JSC, Electricity Generating Authority of Thailand, PT Perusahaan Listrik Negara, Tenaga Nasional Berhad et Andrtiz AG.

Leaders du marché de lhydroélectricité en Asie du Sud-Est

-

Vietnam Electricity Construction JSC

-

Tenaga Nasional Berhad

-

Andrtiz AG

-

PT Perusahaan Listrik Negara

-

Electricity Generating Authority of Thailand

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché hydroélectrique en Asie du Sud-Est

- En septembre 2022, un contrat a été signé entre Vietnam Electricity (EVN) et Andritz pour la fourniture d'équipements électromécaniques complets et de services techniques nécessaires à l'extension de la centrale hydroélectrique d'Ialy située dans le district de Sa Thay, province de Kon Tum et district de Chu Pah. , province de Gia Lai. En achevant le projet d'agrandissement, la centrale hydroélectrique d'Ialy pourra augmenter sa capacité installée de 30 % pour la porter à 1 080 MW, qui devrait être achevée d'ici 2025. Andritz fournira deux unités de turbine Francis de 180 MW, deux générateurs synchrones de 211 MVA, un système de contrôle et systèmes de protection, ainsi que les équipements auxiliaires supplémentaires et les services techniques associés.

- En juillet 2022, la Banque de développement des Philippines (DBP) a approuvé un financement de 660 millions de PHP pour soutenir le développement du projet de mini-hydroélectricité Dupinga de 4,6 MW à Gabaldon, Nueva Ecija, aux Philippines. Le financement du DBP pour le projet Dupinga aide le gouvernement à atteindre son objectif de 30 % d'énergies renouvelables d'ici 2030.

Rapport sur le marché de l'hydroélectricité en Asie du Sud-Est – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Capacité hydroélectrique installée et prévisions en GW, jusqu’en 2027

4.3 Mix énergétique renouvelable, 2021

4.4 Liste des principaux projets hydroélectriques à venir, par principaux pays, Asie du Sud-Est

4.5 Liste des appels d'offres hydroélectriques en cours et à venir, Asie du Sud-Est

4.6 Liste des principales sociétés et consortiums de conseil en hydroélectricité, Asie du Sud-Est

4.7 Tendances et développements récents

4.8 Politiques et réglementations gouvernementales

4.9 Dynamique du marché

4.9.1 Conducteurs

4.9.2 Contraintes

4.10 Analyse de la chaîne d'approvisionnement

4.11 Analyse des cinq forces de Porter

4.11.1 Pouvoir de négociation des fournisseurs

4.11.2 Pouvoir de négociation des consommateurs

4.11.3 La menace de nouveaux participants

4.11.4 Menace des produits et services de substitution

4.11.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ

5.1 Par type

5.1.1 Grande hydroélectricité

5.1.2 Petite hydroélectricité

5.1.3 Accumulation par pompage

5.2 Par géographie

5.2.1 Viêt Nam

5.2.2 Indonésie

5.2.3 Malaisie

5.2.4 Laos

5.2.5 Philippines

5.2.6 Thaïlande

5.2.7 Reste de l'Asie du Sud-Est

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils d'entreprise

6.3.1 Vietnam Electricity Construction JSC

6.3.2 Andritz AG

6.3.3 Electricity Generating Authority of Thailand

6.3.4 PT Perusahaan Listrik Negara

6.3.5 Tenaga Nasional Berhad

6.3.6 Toshiba Corporation

6.3.7 General Electric Company

6.3.8 Aboitiz Power Corporation

6.3.9 Power Construction Corporation of China Ltd

6.4 Analyse du classement du marché

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie hydroélectrique en Asie du Sud-Est

L'hydroélectricité, ou énergie hydroélectrique, est l'une des sources d'énergie renouvelables les plus importantes et les plus anciennes, qui utilise le flux naturel de l'eau en mouvement pour produire de l'électricité. Les technologies hydroélectriques produisent de lélectricité grâce à la différence délévation créée par un barrage ou une structure de dérivation entre leau sécoulant dans un sens et sortant dans lautre sens.

Le marché de lhydroélectricité en Asie du Sud-Est est segmenté par type et par géographie. Par type, le marché est segmenté en grande hydroélectricité, petite hydroélectricité et pompage-turbinage. Le rapport couvre également la capacité installée et les prévisions du marché hydroélectrique dAsie du Sud-Est dans les principaux pays. La capacité installée et les prévisions pour chaque segment ont été considérées en Gigawatts (GW).

| Par type | ||

| ||

| ||

|

| Par géographie | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur lhydroélectricité en Asie du Sud-Est

Quelle est la taille actuelle du marché de lhydroélectricité en Asie du Sud-Est ?

Le marché de lhydroélectricité en Asie du Sud-Est devrait enregistrer un TCAC de 7,90 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché de lhydroélectricité en Asie du Sud-Est ?

Vietnam Electricity Construction JSC, Tenaga Nasional Berhad, Andrtiz AG, PT Perusahaan Listrik Negara, Electricity Generating Authority of Thailand sont les principales sociétés opérant sur le marché hydroélectrique dAsie du Sud-Est.

Quelles années couvre ce marché de lhydroélectricité en Asie du Sud-Est ?

Le rapport couvre la taille historique du marché de lhydroélectricité en Asie du Sud-Est pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lhydroélectricité en Asie du Sud-Est pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie hydroélectrique en Asie du Sud-Est

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lhydroélectricité en Asie du Sud-Est 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lhydroélectricité en Asie du Sud-Est comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.