Analyse du marché des voitures doccasion en Asie du Sud-Est

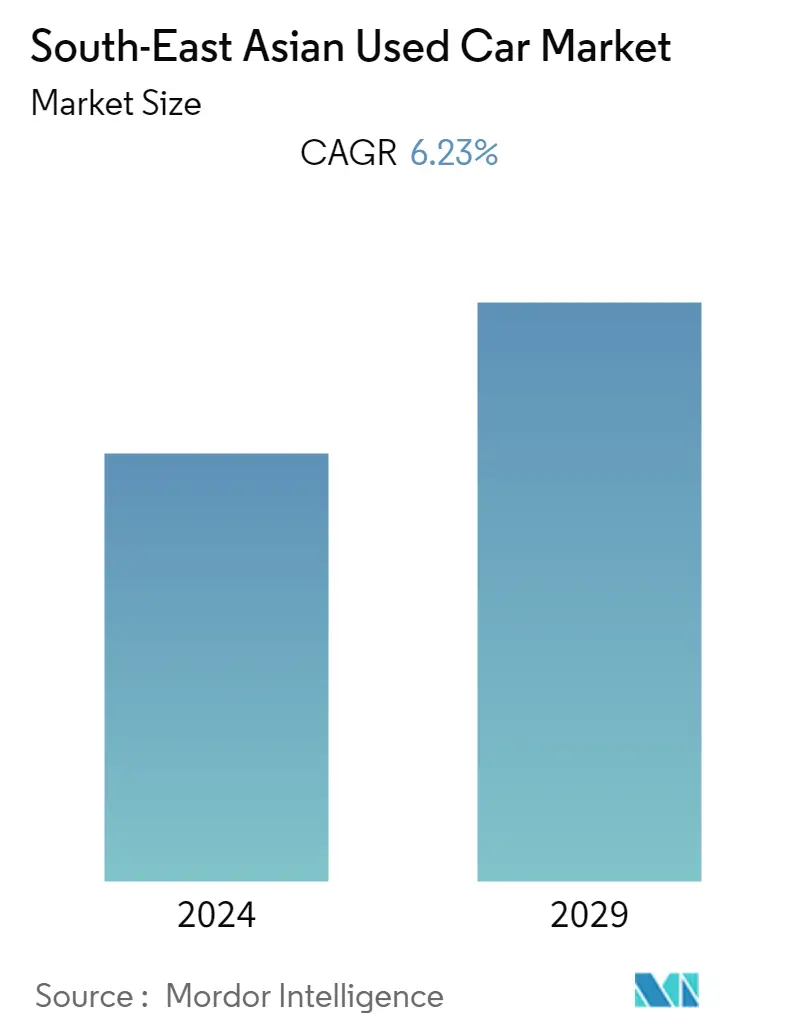

Au cours de lannée en cours, le marché des voitures doccasion en Asie du Sud-Est était évalué à 62,31 milliards de dollars et devrait atteindre 84,30 milliards de dollars en enregistrant un TCAC de 6,23 % au cours de la période de prévision.

- La pandémie et les restrictions qui en ont résulté ont freiné la production et la demande de voitures neuves au cours des deux dernières années. Aujourd'hui, alors que le marché continue de se redresser, il existe une demande accrue de voitures d'occasion, car elles sont relativement abordables et les voitures des cinq dernières années offrent presque toutes les fonctionnalités modernes et nécessaires.

- Les consommateurs sabstiennent dinvestir massivement dans des véhicules plus récents et choisissent dacheter des voitures doccasion. En conséquence, le secteur des voitures doccasion connaît une croissance considérable. Les plateformes de voitures doccasion sont largement sûres, accessibles et disponibles à des prix raisonnables.

- De ce fait, les ventes de voitures doccasion sont 1,3 fois supérieures à celles des véhicules neufs. De plus, ce ratio devrait doubler au cours de la décennie à venir. Divers facteurs, notamment laugmentation de la population et la croissance économique, font des pays dAsie du Sud-Est le marché économique le plus rapide et le plus attractif pour les investisseurs. De plus, en Thaïlande, en 2022, le volume total des ventes d'automobiles en Thaïlande s'élevait à environ 848 000 unités.

- Le commerce électronique automobile s'est développé à un rythme effarant sur les marchés thaïlandais et indonésien, avec près de 100 % des clients de voitures d'occasion commençant leur expérience d'achat de voiture en ligne. Cela permet aux concessionnaires automobiles de fournir un service numérique plus rapide et des options plus accessibles pour annoncer leurs annonces. Aujourdhui, plus de 70 % des concessionnaires de voitures doccasion du marché dAsie du Sud-Est utilisent Internet.

- De plus, pour conquérir des parts de marché, de nombreuses entreprises dautres pays investissent également et démarrent leurs opérations dans la région de lAsie du Sud-Est.

Tendances du marché des voitures doccasion en Asie du Sud-Est

Le renforcement des plateformes en ligne stimule le marché

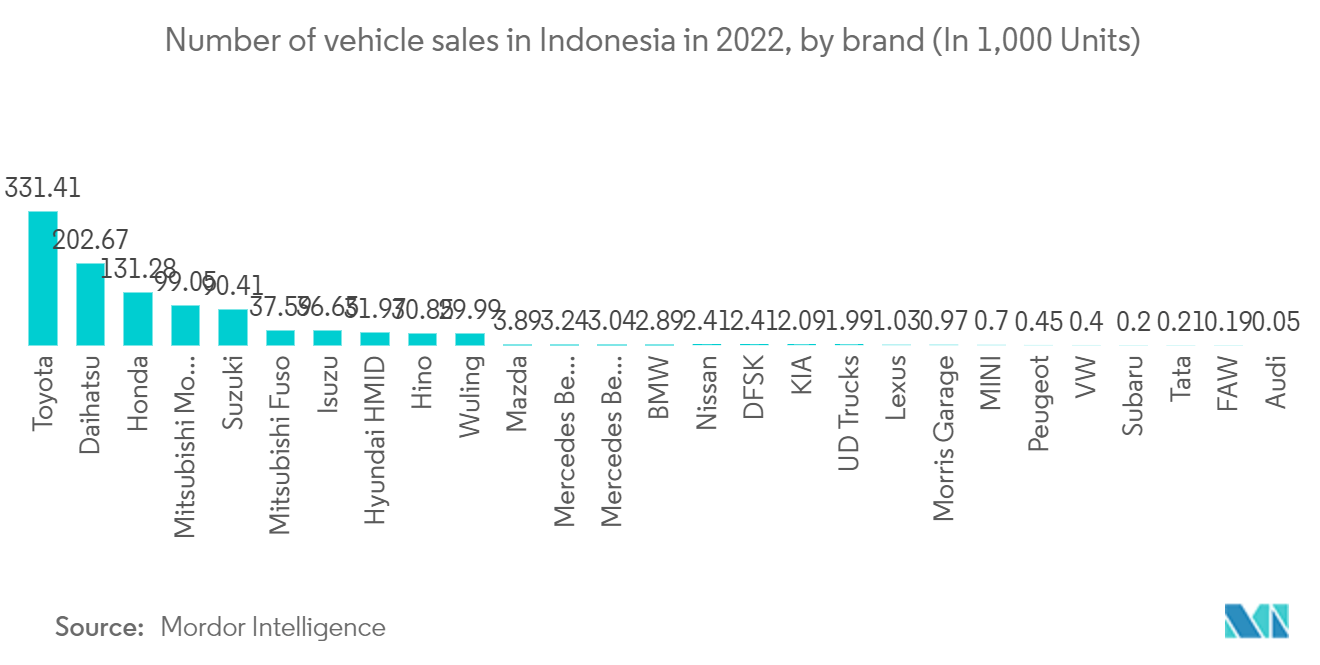

- Sur la base du nombre dunités vendues et de la pénétration relative du segment des voitures doccasion, lIndonésie, la Thaïlande et la Malaisie sont des marchés majeurs. Environ 3,5 voitures d'occasion ont été vendues pour chaque voiture neuve en Indonésie. Ce chiffre est légèrement inférieur en Thaïlande, où l'on compte environ deux voitures d'occasion pour une voiture neuve.

- Alors que la pénétration des smartphones et dInternet augmente dans les économies émergentes, notamment en Asie du Sud-Est, le marché des voitures doccasion sorganise. Les détaillants de voitures doccasion utilisent la numérisation pour rendre leurs offres de marché attrayantes. En outre, des installations telles qu'un grand nombre de photos et de vidéos sur la plateforme en ligne et des services de financement instantané en ligne sécurisés incitent les clients à acheter des voitures d'occasion.

- Par exemple, en juin 2023, Moladin, un marché indonésien de voitures d'occasion, a acquis PT Pro Car International Finance, une société multi-finance agréée. La société a rebaptisé PT Pro Car International Finance en PT Moladin Finance Indonesia, qui fonctionnera désormais comme la branche multi-finance de Moladin.

- En mai 2022, Moladin, une plateforme indonésienne de voitures d'occasion, a levé 95 millions de dollars dans le cadre d'un financement de série B dirigé par DST Global. Les autres investisseurs incluent East Ventures, Northstar Group et Sequoia Capital India. Cela survient quatre mois seulement après que la société a levé 42 millions de dollars en financement de série A.

- La principale raison derrière cela est que les consommateurs préfèrent la sécurité, la transparence, la commodité et un risque négligeable lors de lachat de voitures doccasion, ce qui, à son tour, donne au secteur organisé un avantage par rapport au secteur non organisé.

- Ainsi, de nombreux nouveaux acteurs sont entrés dans le secteur des constructeurs de voitures doccasion dans de nombreux pays de la région. Par exemple, l'année dernière, en Thaïlande, l'indien Cars24 et le malaisien Carsome sont entrés sur le marché pour combler l'écart entre la demande d'automobiles neuves et l'offre de voitures d'occasion.

- De plus, en mars 2022, Cars 24 a lancé son application en Thaïlande pour redéfinir l'expérience d'achat de voitures d'occasion en fournissant des services rapides, pratiques et conviviaux avec une seule application.

- De plus, les millennials envisagent aujourdhui dacheter des voitures doccasion plutôt que des voitures plus récentes, en se concentrant davantage sur le coût que sur les marques. Ils sont beaucoup plus férus de technologie, ce qui incite les vendeurs de voitures doccasion à se concentrer sur le renforcement de leur infrastructure en ligne. En conséquence, nous voyons le marché en ligne sadapter à des algorithmes de tarification propriétaires pour inspecter et évaluer les véhicules. Cela a également aidé les entreprises à améliorer leur commerce de voitures doccasion et leur cadre transactionnel.

- Cependant, avec le nombre croissant de véhicules et les villes aux routes encombrées, les infrastructures existantes ne peuvent pas répondre à la demande accrue. Le gouvernement soriente donc vers les transports publics, ce qui entravera la croissance du marché dans les années à venir. De plus, le taux de croissance de la production automobile est resté stagnant ces dernières années dans les pays dAsie du Sud.

- Ces facteurs entraveront lachat de voitures doccasion. Néanmoins, le marché des voitures d'occasion reste prospère par rapport aux voitures plus récentes, en particulier pour ceux qui optent pour des options compactes et économiques.

LIndonésie devrait connaître une croissance significative

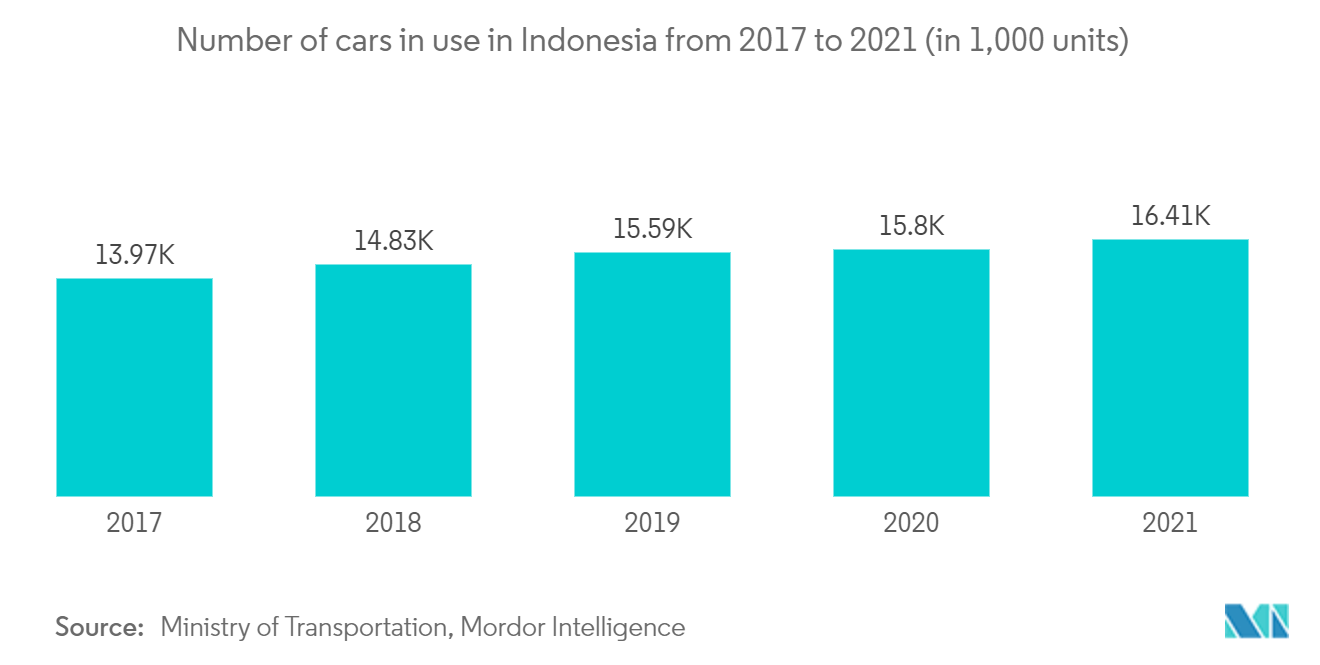

- Bien que la Thaïlande soit en tête du nombre de véhicules produits, avec environ 1,6 million de véhicules en 2021, l'Indonésie occupe la deuxième place avec environ 1,1 million de véhicules produits. Mais quelle que soit la voiture produite, le nombre de voitures particulières neuves vendues dans le pays a régulièrement diminué. Par exemple, en 2021, environ 660 000 voitures particulières ont été vendues, même si cette valeur indique une baisse significative par rapport aux années précédentes.

- De plus, en raison de la pandémie mondiale, la plupart des voitures privées sont restées à larrêt pendant cette période. Ainsi, en moyenne, le kilométrage indiqué sur le compteur kilométrique était inférieur à l'âge du véhicule, ce qui devrait aider le marché étudié. De plus, en raison de la légère baisse du PIB, les gens préfèrent les voitures d'occasion aux voitures neuves, car elles sont environ 40 % moins chères que le modèle neuf. Par exemple, en mai 2022, Carsome, la plus grande plateforme intégrée de commerce électronique automobile d'Asie du Sud-Est, a acquis les activités de contenu automobile numérique de WapCar et AutoFun auprès de Tang Internet Limited et de ses filiales. Suite à l'acquisition, Carsome a créé WapCar AutoFun Sdn Bhd (WapCar) en tant que filiale à part entière en Malaisie.

- En Indonésie, c'est à Jakarta que les voitures d'occasion sont les plus vendues en raison de sa forte population urbaine. En outre, Jakarta a le taux de possession de voitures particulières le plus élevé du pays, avec environ 40 voitures pour 100 habitants. Ce chiffre est encore plus élevé que la moyenne nationale, qui est de sept voitures pour 100 habitants.

- Par conséquent, en raison de la baisse des ventes avant même la pandémie, le marché des voitures neuves devrait connaître des obstacles, ce qui aidera le marché des voitures doccasion en Indonésie.

Aperçu du marché des voitures d'occasion en Asie du Sud-Est

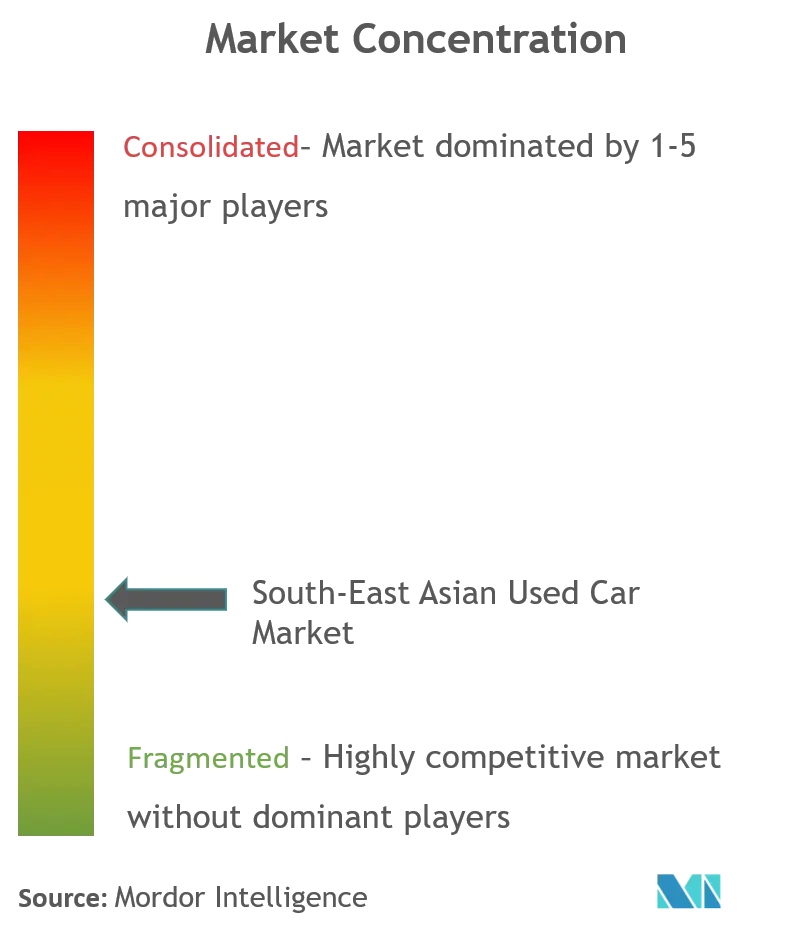

Le marché des voitures doccasion en Asie du Sud-Est est extrêmement fragmenté, avec diverses startups et acteurs régionaux tels que PT. Moladin Digital, Carousell, Carro, Carsome et Cars24 Services Private Limited. Bien que pour avoir l'avantage sur leurs concurrents, les principales sociétés de location créent des coentreprises et des partenariats pour lancer de nouveaux produits. Par exemple,.

En février 2022, Carsome Group, une plateforme de commerce électronique de voitures d'occasion basée en Malaisie, prévoit de construire davantage de centres de remise à neuf de voitures d'occasion en Malaisie, en Indonésie et en Thaïlande. Lentreprise sattend à ce que la demande de voitures doccasion continue de croître au cours des prochaines années.

Leaders du marché des voitures doccasion en Asie du Sud-Est

PT. Moladin Digital

Cars24 Services Private Limited

Carsome Sdn Bhd

Carro (Trusty Cars Pte Ltd)

Carousell Autos

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des voitures doccasion en Asie du Sud-Est

- Avril 2022 Spinny, une plateforme d'achat et de vente de voitures d'occasion, entre dans le segment des véhicules d'occasion de voitures de luxe sous la marque Spinnymax sur le marché vietnamien. La plate-forme fonctionnera à l'échelle nationale et proposera plus de 500 voitures de différentes marques, dont Mercedes-Benz, BMW, Audi, Jaguar et Land Rover, avec un service de livraison dans toute l'Inde dans 250 villes.

- Janvier 2022 Moladin, une plateforme indonésienne de voitures d'occasion, a levé 42 millions de dollars dans le cadre d'un financement de série A dirigé par Sequoia Capital India et Northstar Group.

Segmentation de lindustrie des voitures doccasion en Asie du Sud-Est

Un véhicule d'occasion, également appelé véhicule d'occasion ou véhicule d'occasion, est un véhicule qui appartenait autrefois à un ou plusieurs concessionnaires.

Le marché étudié est segmenté par type de véhicule (à hayon, berline et électrique), type de carburant (essence, diesel et autres types de carburant), type de réservation (réservation en ligne et hors ligne), fournisseur (organisé et non organisé) et géographie (Vietnam). , Indonésie, Thaïlande, Singapour, Malaisie et reste de l'Asie du Sud-Est).

Le rapport propose la taille du marché et les prévisions des voitures doccasion en valeur (USD) pour tous les segments ci-dessus.

| Hayon |

| Depuis |

| Véhicule utilitaire sport (SUV) |

| Diesel |

| Essence/Essence |

| Autres types de carburant |

| Hors ligne |

| En ligne |

| Organisé |

| Non organisé |

| Viêt Nam |

| Indonésie |

| Malaisie |

| Thaïlande |

| Singapour |

| Reste de l'Asie du Sud-Est |

| Par type de véhicule | Hayon |

| Depuis | |

| Véhicule utilitaire sport (SUV) | |

| Type de carburant | Diesel |

| Essence/Essence | |

| Autres types de carburant | |

| Type de réservation | Hors ligne |

| En ligne | |

| Par type de fournisseur | Organisé |

| Non organisé | |

| Par pays | Viêt Nam |

| Indonésie | |

| Malaisie | |

| Thaïlande | |

| Singapour | |

| Reste de l'Asie du Sud-Est |

FAQ sur les études de marché des voitures doccasion en Asie du Sud-Est

Quelle est la taille actuelle du marché des voitures doccasion en Asie du Sud-Est ?

Le marché des voitures doccasion en Asie du Sud-Est devrait enregistrer un TCAC de 6,23 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des voitures doccasion en Asie du Sud-Est ?

PT. Moladin Digital, Cars24 Services Private Limited, Carsome Sdn Bhd, Carro (Trusty Cars Pte Ltd), Carousell Autos sont les principales sociétés opérant sur le marché des voitures doccasion en Asie du Sud-Est.

Quelles années couvre ce marché des voitures doccasion en Asie du Sud-Est ?

Le rapport couvre la taille historique du marché des voitures doccasion en Asie du Sud-Est pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des voitures doccasion en Asie du Sud-Est pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des voitures d'occasion en Asie du Sud-Est

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des voitures doccasion en Asie du Sud-Est 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des voitures doccasion en Asie du Sud-Est comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.