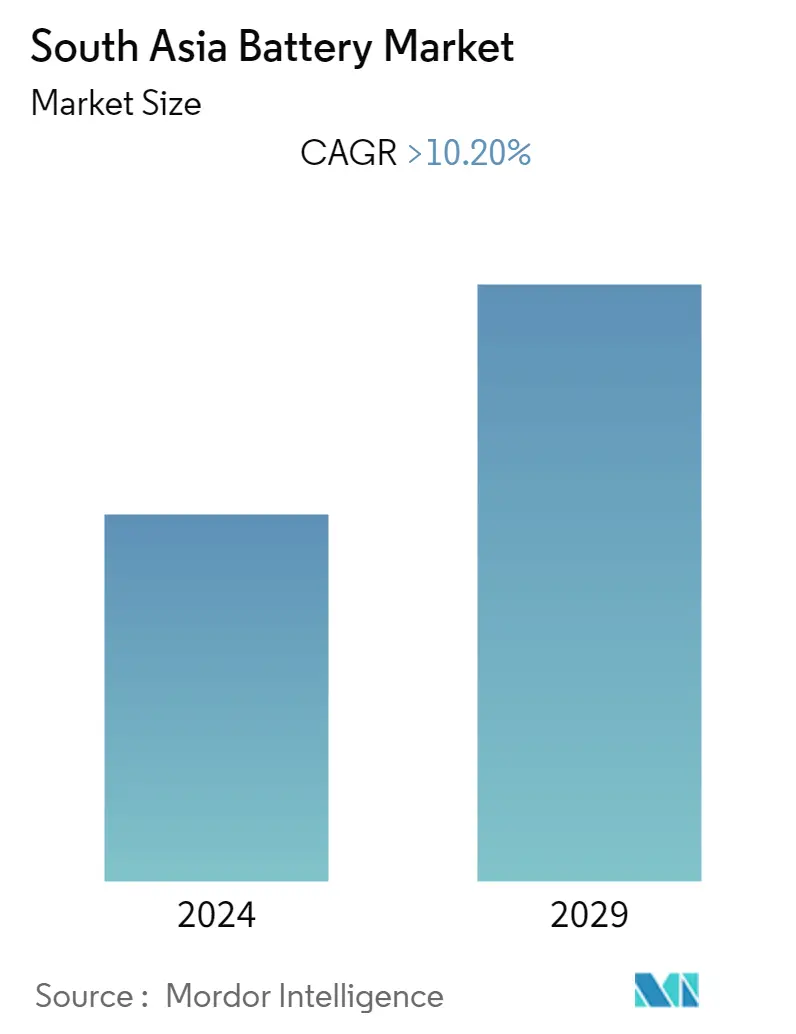

Taille du marché des batteries en Asie du Sud

| Période d'étude | 2021 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2021 - 2022 |

| TCAC | > 10.20 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des batteries en Asie du Sud

Le marché des batteries en Asie du Sud devrait connaître un TCAC de plus de 10,2 % au cours de la période de prévision.

Le marché a été négativement impacté par le COVID-19. Cependant, il a désormais atteint les niveaux davant la pandémie.

- Des facteurs tels que ladoption rapide du véhicule électrique, due à la baisse des prix, principalement favorisée par la baisse du prix des batteries lithium-ion et la demande croissante de centres de données dans la région, devraient stimuler le marché étudié.

- Cependant, dun autre côté, la région dispose de moins de 2 % de systèmes de stockage dénergie par batterie par rapport au système de stockage dénergie par batterie à léchelle mondiale. Ainsi, une moindre demande de systèmes de stockage dénergie devrait restreindre le marché au cours de la période de prévision.

- L'industrie de la manutention s'oriente vers les batteries Li-Ion, car les batteries Li-Ion offrent un rendement plus élevé que les batteries au plomb. Cela devrait donc offrir une grande opportunité pour les batteries Li-ion.

- La Thaïlande détient une part de marché importante en raison de la demande croissante des secteurs de lautomobile, des centres de données et dautres utilisateurs finaux.

Tendances du marché des batteries en Asie du Sud

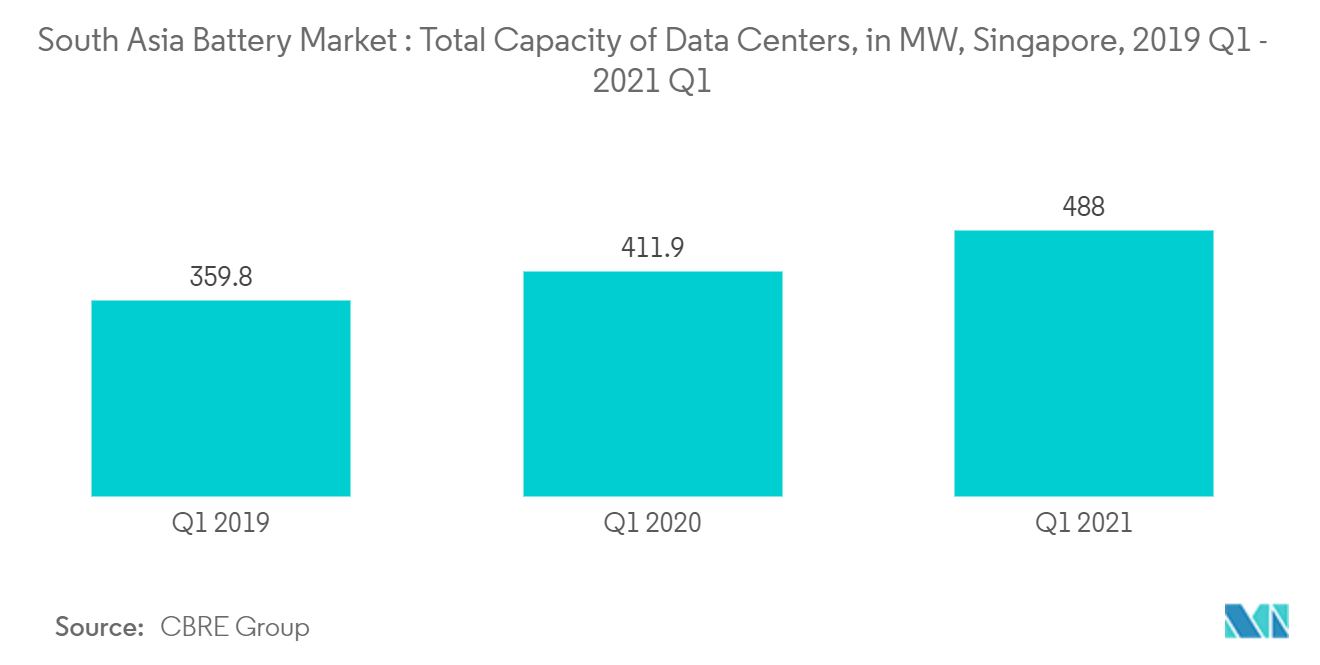

Le segment des centres de données va dominer le marché

- La demande de centres de données augmente à un rythme rapide en raison de la croissance exponentielle des données résultant de l'utilisation intensive de la technologie. Singapour est préférée par les opérateurs de centres de données pour la vitesse à laquelle les données sont transmises dans le pays. Le pays offre le soutien de l'infrastructure autour du réseau de fibre sous-marine, qui a été fourni très tôt à l'aube de l'évolution des centres de données dans la région Asie-Pacifique.

- Singapour est l'une des principales villes financières de la région Asie-Pacifique et dessert les marchés émergents d'Inde et d'Asie du Sud, ce qui fait de la ville un centre naturel de colocation. Le pays connaît une forte croissance de linfrastructure des centres de données, ce qui devrait stimuler le marché des batteries dans un avenir proche.

- Selon le groupe CBRE, les centres de données de Singapour ont augmenté leur capacité à 488 mégawatts au premier trimestre 2021, ce qui en fait l'un des principaux centres de centres de données en Asie. Pendant la pandémie de COVID-19, la demande de stockage et de capacité de données a augmenté.

- Divers acteurs privés ont annoncé leurs technologies et leurs investissements dans différents types de cellules de batterie dans le pays. Par exemple, en mai 2022, la start-up indienne Nordische Technologies a lancé une batterie de poche en aluminium-graphène pour l'électronique grand public, les gadgets et la future technologie des véhicules électriques en association avec l'Institut central d'ingénierie et de technologie pétrochimiques (CIPET). Bangalore. Ainsi, ces technologies à venir sont susceptibles de stimuler le marché des batteries en Inde au cours de la période de prévision.

- Avec l'intégration de l'intelligence artificielle dans divers segments tels que l'automobile, l'industrie, etc., la nécessité d'établir des centres de données devrait augmenter dans la région, ce qui pourrait favoriser l'augmentation de la demande de batteries pour les besoins de sauvegarde des centres de données.

- De plus, avec la pénétration croissante de la 4G/5G, la rapidité avec laquelle les données sont transférées sur le réseau a incité tout le monde à opter de plus en plus pour les services Internet. La demande de centres de données pour stocker des données cruciales augmente, et cette tendance devrait se poursuivre au cours de la période de prévision, offrant aux entreprises l'opportunité d'investir massivement dans les centres de données, ce qui peut stimuler la demande de plomb-acide et principalement de lithium-ion. batteries dans les régions.

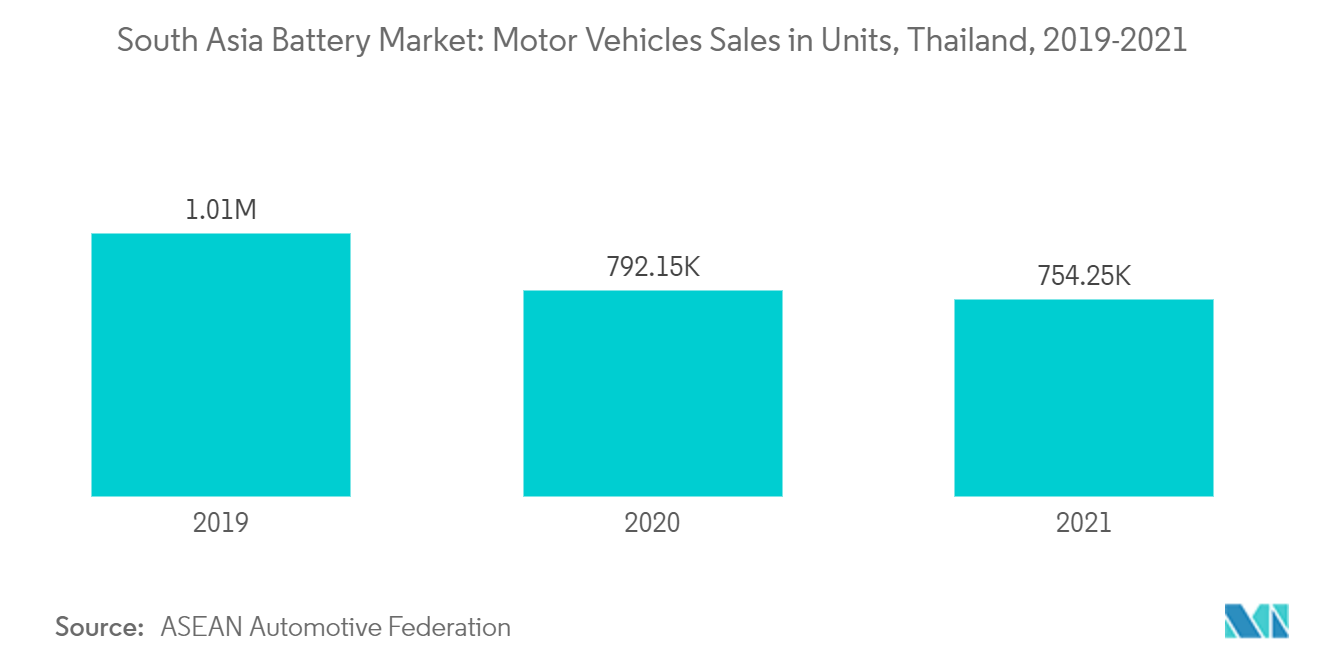

La Thaïlande va détenir une part de marché importante

- La Thaïlande représente une part importante du marché, après l'Inde, et cette tendance devrait également se poursuivre dans les années à venir, en raison de la demande croissante des secteurs de l'automobile, des centres de données et des télécommunications.

- La Thaïlande offre un grand potentiel d'investissement pour le secteur automobile. Le pays possède une base de production automobile leader au sein de lAssociation des nations de lAsie du Sud. En 50 ans, le pays est passé du statut d'assembleur de composants automobiles à celui de centre de fabrication et d'exportation automobile de premier plan.

- En 2021, les ventes de la Thaïlande se sont élevées à 754254 unités de véhicules automobiles, ce qui en fait l'un des pays les plus performants du marché automobile mondial. Par conséquent, cela devrait augmenter la demande de batteries automobiles dans le pays au cours de la période de prévision.

- De plus, le gouvernement thaïlandais sefforce dinciter les constructeurs de voitures écologiques à lancer davantage de véhicules électriques écologiques, en particulier de type hybride. Ces véhicules électriques écologiques bénéficieront également dune réduction des taxes daccise, comme les autres modèles de véhicules électriques, ce qui rendra les prix de détail plus abordables. Ceci, à son tour, devrait créer un nombre important dopportunités pour les fabricants de véhicules électriques et de batteries dans les années à venir.

- Le gouvernement a également planifié son module commercial dans le cadre du programme Thaïlande 4.0. Ce programme contribuera à développer les nouvelles technologies, telles que le cloud computing, les médias interactifs, le big data et l'Internet des objets.

- En août 2022, Bridge Data Centers a acquis un centre de données à Bangkok dans le cadre de son expansion en Thaïlande. L'installation BKK01 nouvellement acquise fonctionne désormais à 450 kW et a une superficie d'environ 6 500 m² (70 000 pieds carrés), l'espace restant devant être équipé pour accueillir une charge de capacité informatique supplémentaire de 5 MW.

- Par conséquent, des facteurs tels que les centres de données à venir et une augmentation attendue de la production automobile dans les années à venir devraient stimuler le marché des batteries en Thaïlande au cours de la période de prévision.

Aperçu du marché des batteries en Asie du Sud

Le marché des batteries en Asie du Sud est partiellement fragmenté. Certains des principaux acteurs de ce marché (pas dans un ordre particulier) incluent BYD Co. Ltd, CD Technologies Inc., Exide Industries Limited, GS Yuasa Corporation et LG Chem Ltd.

Leaders du marché des batteries en Asie du Sud

-

BYD Co. Ltd

-

C&D Technologies Inc.

-

Exide Industries Limited

-

GS Yuasa Corporation

-

LG Chem Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des batteries en Asie du Sud

- Juillet 2022 Ola Electric, Reliance New Energy et Rajesh Export ont tous signé des accords pour 2187,7 millions de dollars dans le cadre du programme d'incitation liée à la production (PLI) du Centre. Les trois entreprises, choisies dans le cadre du programme PLI du Centre, devraient produire 95 GWh de batteries. Dici deux ans, ils devront construire une usine de fabrication.

- Novembre 2022:un partenariat de recherche entre Livent Corporation et l'Université technologique de Nanyang à Singapour a été lancé dans le but de faire progresser les technologies de batteries au lithium respectueuses de l'environnement.

Rapport sur le marché des batteries en Asie du Sud – Table des matières

1. INTRODUCTION

1.1 Portée de l'étude

1.2 Définition du marché

1.3 Hypothèses de l'étude

2. RÉSUMÉ EXÉCUTIF

3. MÉTHODOLOGIE DE RECHERCHE

4. APERÇU DU MARCHÉ

4.1 Introduction

4.2 Taille du marché et prévisions de la demande, en milliards USD, jusqu’en 2027

4.3 Tendances et développements récents

4.4 Politiques et réglementations gouvernementales

4.5 Dynamique du marché

4.5.1 Conducteurs

4.5.2 Contraintes

4.6 Analyse de la chaîne d'approvisionnement

4.7 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.7.1 La menace de nouveaux participants

4.7.2 Pouvoir de négociation des consommateurs

4.7.3 Pouvoir de négociation des fournisseurs

4.7.4 Menace des produits et services de substitution

4.7.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION ET ANALYSE DU MARCHÉ

5.1 Taper

5.1.1 Batterie au plomb

5.1.2 Batterie aux ions lithium

5.1.3 Autres types

5.2 Les utilisateurs finaux

5.2.1 Automobile

5.2.2 Centres de données

5.2.3 Télécommunication

5.2.4 Stockage d'Energie

5.2.5 Autres utilisateurs finaux

5.3 Géographie

5.3.1 Singapour

5.3.2 Thaïlande

5.3.3 Indonésie

5.3.4 Reste de l'Asie du Sud

6. PAYSAGE CONCURRENTIEL

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

6.2 Stratégies adoptées par les principaux acteurs

6.3 Profils clés des entreprises

6.3.1 BYD Co. Ltd

6.3.2 C&D Technologies Inc.

6.3.3 Exide Industries Ltd

6.3.4 GS Yuasa Corporation

6.3.5 LG Chem Ltd

6.3.6 Panasonic Corporation

6.3.7 Samsung SDI Co. Ltd

6.3.8 Leoch International Technology Limited

6.3.9 ENERSYS

6.3.10 Amara Raja Batteries Ltd

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des batteries en Asie du Sud

Une batterie comprend une ou plusieurs cellules connectées en série, en parallèle ou dans les deux sens et est conçue pour une tension et une capacité de sortie particulières. De même, une cellule est un composant électrochimique utilisé pour produire ou stocker de l'énergie électrique dans une batterie.

Le marché est segmenté par type, utilisateurs finaux et géographie. Par type, le marché est segmenté en batteries au plomb, batteries lithium-ion et autres types. Par utilisateurs finaux, le marché est segmenté en automobile, centres de données, télécommunications, stockage dénergie et autres utilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché sud-asiatique des batteries dans les principaux pays. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés sur le chiffre d'affaires (en milliards USD).

| Taper | ||

| ||

| ||

|

| Les utilisateurs finaux | ||

| ||

| ||

| ||

| ||

|

| Géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les batteries en Asie du Sud

Quelle est la taille actuelle du marché des batteries en Asie du Sud ?

Le marché des batteries en Asie du Sud devrait enregistrer un TCAC supérieur à 10,20 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des batteries en Asie du Sud ?

BYD Co. Ltd, C&D Technologies Inc., Exide Industries Limited, GS Yuasa Corporation, LG Chem Ltd. sont les principales sociétés opérant sur le marché des batteries en Asie du Sud.

Quelles années couvre ce marché des batteries en Asie du Sud ?

Le rapport couvre la taille historique du marché des batteries en Asie du Sud pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des batteries en Asie du Sud pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie des batteries en Asie du Sud

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des batteries en Asie du Sud 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des batteries en Asie du Sud comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.