Taille du marché du fret et de la logistique en Amérique du Sud

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 269.51 Milliards de dollars | |

| Taille du Marché (2029) | 346.61 Milliards de dollars | |

| Plus grande part par fonction logistique | Transport de marchandises | |

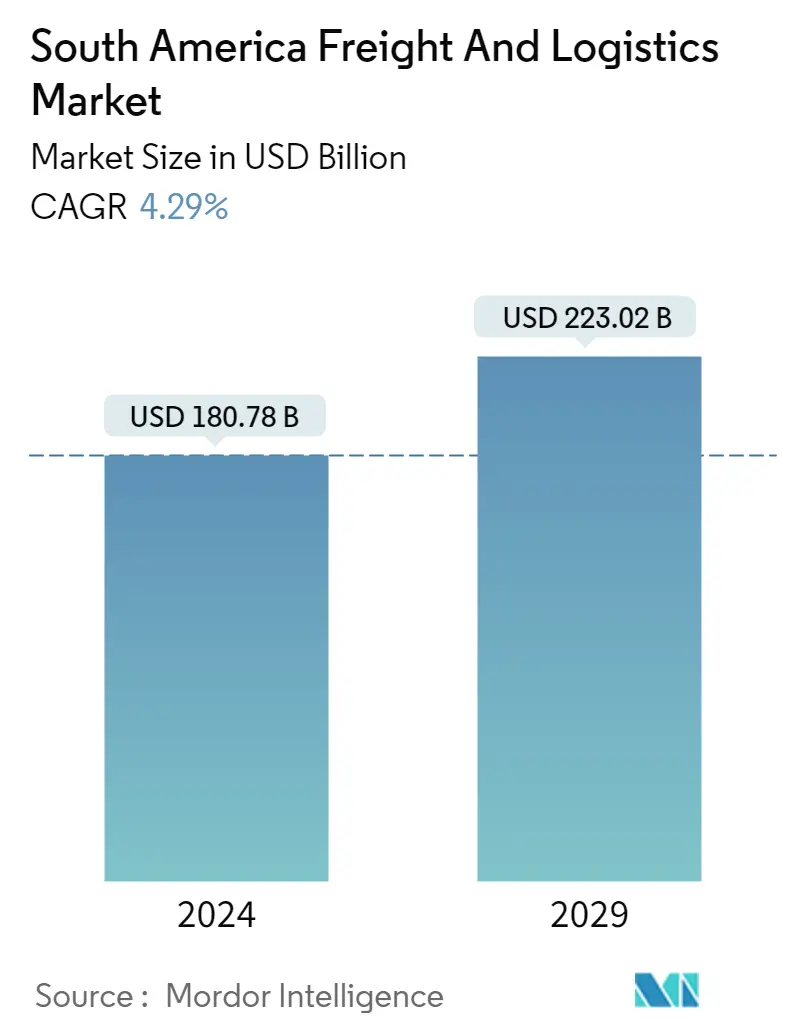

| CAGR (2024 - 2029) | 4.29 % | |

| Plus grande part par pays | Brésil | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du fret et de la logistique en Amérique du Sud

La taille du marché du fret et de la logistique en Amérique du Sud est estimée à 180,78 milliards USD en 2024 et devrait atteindre 223,02 milliards USD dici 2029, avec un TCAC de 4,29 % au cours de la période de prévision (2024-2029).

Industrie du commerce électronique et investissements dans les infrastructures, développant le marché du transport de marchandises dans la région

- Le marché a observé une augmentation des investissements dans les secteurs du transport maritime et du camionnage. De nombreux nouveaux acteurs sont entrés sur le marché et, grâce à lavantage concurrentiel de la numérisation, ils devraient accroître la compétitivité du marché. De 2018 à 2022, linvestissement annuel moyen dans les infrastructures au Brésil sest élevé à 36,3 milliards USD, suivi par le Chili, avec un investissement annuel moyen dans les infrastructures denviron 17 milliards USD.

- Le commerce électronique est un facteur majeur de la demande croissante de services de transport. Les revenus du marché du commerce électronique en Amérique du Sud devraient atteindre 77,42 milliards de dollars en 2023. Les revenus devraient enregistrer un TCAC de 14,76 % entre 2023 et 2027, pour atteindre une valeur de 134,27 milliards de dollars d'ici 2027. marché, le nombre dutilisateurs devrait atteindre 244,1 millions dici 2025. La pénétration des utilisateurs était de 54,0 % en 2022 et devrait être de 58,7 % dici 2025.

- Le Brésil est de loin le plus grand marché de ventes de véhicules utilitaires en Amérique du Sud. En 2019, les ventes ou immatriculations de véhicules neufs dans le pays se sont élevées à près de 526 mille unités. L'Argentine arrive au deuxième rang dans la région, avec environ 126 400 véhicules commerciaux vendus cette année-là. Les ventes ont augmenté en 2021 après une première baisse en 2020 en raison de la COVID-19. Les acteurs du CEP ont depuis conquis des parts de marché significatives. En 2021, FedEx (y compris TNT), United Parcel Service (UPS) et Deutsche Post DHL détenaient respectivement 44%, 33% et 20% du marché des services express et de messagerie dans les Amériques, comme le précédent. quatre années.

Croissance et transition dans le secteur du fret et de la logistique en Amérique du Sud

- Le Brésil est l'une des principales économies de la région, avec l'Argentine, le Chili, la Colombie et le Pérou. Le volume total de fret au Brésil a connu une augmentation de 6 % sur un an en 2021 en raison de l'augmentation de l'activité de transport apportée par la route, le rail et l'air. Le fret aérien a connu une croissance annuelle de 10,8 % en septembre 2022, la plus forte croissance parmi les autres régions offrant de nouveaux services et de nouvelles capacités et, dans certains cas, investissant dans des avions supplémentaires pour le fret aérien. La capacité de fret a connu une augmentation de 18,4 % sur un an en septembre 2022. Cependant, la hausse des prix du carburant et la perturbation des chaînes de transport mondiales ont eu un impact négatif sur le fret international dans le pays.

- Le secteur du commerce électronique a connu un boom dans la région entraîné par la pandémie de COVID-19 et devrait croître au cours de la période de prévision. Le Brésil a connu une augmentation de 12,59 % en glissement annuel du commerce électronique au cours du premier trimestre 2022, tandis que le Chili a connu une croissance en glissement annuel de 23 %. Lénorme croissance du secteur du commerce électronique stimule la logistique des entrepôts dans la région. Au deuxième trimestre 2022, le taux d'inoccupation moyen était inférieur à 6% dans la région. La disponibilité de lespace fait partie des défis majeurs liés à la logistique des entrepôts. En outre, le marché pharmaceutique argentin, avec une valeur de marché intérieur de 8 329 millions de dollars en 2021, a été un moteur important de l'entreposage à température contrôlée dans le pays.

- LAmérique du Sud sefforce de renforcer ses infrastructures de fret et de logistique. En 2022, le gouvernement argentin a annoncé des investissements directs de 2,8 milliards de dollars pour renforcer les projets de transport et d'eau pour le budget 2023. Des investissements d'une valeur de 250 millions de dollars ont été alloués pour promouvoir la décarbonisation dans le secteur des transports au Brésil.

Tendances du marché du fret et de la logistique en Amérique du Sud

- Croissance démographique sud-américaine tirée par la migration, qui devrait culminer à 751,9 millions en 2056

- Le Brésil et lArgentine sont parmi les pionniers de la croissance tirée par lindustrie manufacturière en Amérique du Sud.

- Le secteur du pétrole, du gaz, des mines et des carrières est le moteur de la croissance du PIB en Amérique du Sud, en mettant l'accent sur l'augmentation de la production nationale.

- Les pays dAmérique du Sud connaissent dimportantes augmentations du WPI et de lIPC en raison de laugmentation des coûts liés aux mines, à lélectricité, au gaz et aux crises financières et sociales dans la région.

- Le taux de pénétration des utilisateurs du commerce électronique dans la région devrait atteindre 63,7 % d'ici 2027, contre 51,1 % en 2021.

- Les gouvernements lancent des programmes tels que le Plan Argentine productive 2030 et le Groupe de travail technologique chilien pour stimuler l'industrie manufacturière.

- Les économies sud-américaines sefforcent daccroître leurs exportations de carburant grâce aux initiatives gouvernementales

- Les économies sud-américaines sefforcent de réduire les importations dengrais et de carburant, soutenues par des initiatives menées par le gouvernement.

- Les pays d'Amérique du Sud ont connu une augmentation de la production et des ventes de véhicules utilitaires, avec des marques comme Scania et Mercedes Benz en tête.

- Le Chili investit environ 34 milliards de dollars pour le développement des infrastructures et des transports

- Les constructeurs de camions d'Amérique du Sud explorent les camions à essence et électriques, tels que Volkswagen e-Delivery et eCanter de Fuso.

- L'augmentation du commerce extérieur et la situation économique et politique affectent considérablement le transport de marchandises.

- La capacité de la flotte connaît une croissance en raison de l'augmentation de la production pétrolière et des projets d'expansion des capacités dans la région

- Les ports sud-américains ont besoin de réformes majeures pour renforcer la connectivité grâce à des investissements publics et privés

- Le manque de transparence dans les procédures réglementaires et les faiblesses de la planification à long terme affectent l'efficacité des ports de la région

- Les protestations, les faibles niveaux d'eau et l'augmentation des prix des véhicules et des pièces détachées ont entraîné une hausse significative des prix du transport de marchandises.

- Les investissements dans lexpansion des capacités dans divers modes de transport stimulent la croissance dans la région

- Les investissements dans les infrastructures poussent le Brésil et le Chili à stimuler la croissance économique

Aperçu du marché du fret et de la logistique en Amérique du Sud

Le marché du fret et de la logistique en Amérique du Sud est fragmenté, les cinq plus grandes entreprises occupant 6,35 %. Les principaux acteurs de ce marché sont Deutsche Post DHL Group, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Kuehne + Nagel et SAAM (triés par ordre alphabétique).

Leaders du marché du fret et de la logistique en Amérique du Sud

Deutsche Post DHL Group

DP World

DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

Kuehne + Nagel

SAAM

Other important companies include Agunsa Logistics, Alonso Group, Americold, CMA CGM, DB Schenker, TASA Logística, TIBA Group.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du fret et de la logistique en Amérique du Sud

- Novembre 2022 DHL prolonge de quatre ans son partenariat avec la Fédération allemande de bobsleigh, luge et skeleton (BSD). Le partenariat premium et logistique est en place depuis la saison hivernale 2014-2015 et comprend la logistique de tous les équipements au fil des saisons, ainsi que le branding des équipements sportifs et des vêtements des athlètes.

- Novembre 2022 DP World étend ses opérations en Chine en signant un protocole d'accord (MOU) pour soutenir le développement logistique et commercial dans la zone spéciale de Lin-Gang, une zone de libre-échange à Shanghai.

- Octobre 2022 SAAM Towage signe un accord avec Teck Neptune Terminals pour le déploiement des deux premiers remorqueurs électriques pour le port de Vancouver au Canada. Les nouvelles unités réduiront 2400 tonnes de gaz à effet de serre chaque année. Les remorqueurs ElectRA 2300SX ont été conçus par les architectes navals de Vancouver, Robert Allan, et seront construits par le chantier naval turc Sanmar.

Rapport sur le marché du fret et de la logistique en Amérique du Sud – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Données démographiques

- 4.2 Répartition du PIB par activité économique

- 4.3 Croissance du PIB par activité économique

- 4.4 Inflation

- 4.5 Performance et profil économiques

- 4.5.1 Tendances dans l'industrie du commerce électronique

- 4.5.2 Tendances dans l’industrie manufacturière

- 4.6 PIB du secteur du transport et du stockage

- 4.7 Tendances à l'exportation

- 4.8 Tendances d'importation

- 4.9 Prix du carburant

- 4.10 Coûts opérationnels du camionnage

- 4.11 Taille de la flotte de camionnage par type

- 4.12 Performances logistiques

- 4.13 Principaux fournisseurs de camions

- 4.14 Part modale

- 4.15 Capacité de charge de la flotte maritime

- 4.16 Connectivité maritime

- 4.17 Escales et performances

- 4.18 Tendances des prix du fret

- 4.19 Tendances du tonnage de fret

- 4.20 Infrastructure

- 4.21 Cadre réglementaire (routier et ferroviaire)

- 4.21.1 Argentine

- 4.21.2 Brésil

- 4.21.3 Chili

- 4.22 Cadre réglementaire (mer et air)

- 4.22.1 Argentine

- 4.22.2 Brésil

- 4.22.3 Chili

- 4.23 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend 1. Valeur marchande en USD pour tous les segments 2. Volume du marché pour certains segments, à savoir le transport de marchandises, le CEP (courrier, express et colis) et l'entreposage et le stockage 3. Prévisions jusqu'en 2029 et analyse des perspectives de croissance)

- 5.1 Industrie des utilisateurs finaux

- 5.1.1 Agriculture, pêche et foresterie

- 5.1.2 Construction

- 5.1.3 Fabrication

- 5.1.4 Pétrole et gaz, mines et carrières

- 5.1.5 Commerce de gros et de détail

- 5.1.6 Autres

- 5.2 Fonction Logistique

- 5.2.1 Courrier, Express et Colis

- 5.2.1.1 Par type de destination

- 5.2.1.1.1 Domestique

- 5.2.1.1.2 International

- 5.2.2 Expédition de fret

- 5.2.2.1 Par mode de transport

- 5.2.2.1.1 Air

- 5.2.2.1.2 Mer et voies navigables intérieures

- 5.2.2.1.3 Autres

- 5.2.3 Transport de marchandises

- 5.2.3.1 Par mode de transport

- 5.2.3.1.1 Air

- 5.2.3.1.2 Pipelines

- 5.2.3.1.3 Rail

- 5.2.3.1.4 Route

- 5.2.3.1.5 Mer et voies navigables intérieures

- 5.2.4 Entreposage et stockage

- 5.2.4.1 Par contrôle de température

- 5.2.4.1.1 Température non contrôlée

- 5.2.4.1.2 Température contrôlée

- 5.2.5 Autres services

- 5.3 Pays

- 5.3.1 Argentine

- 5.3.2 Brésil

- 5.3.3 Chili

- 5.3.4 Reste de l'Americold du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Agunsa Logistics

- 6.4.2 Alonso Group

- 6.4.3 Amérique

- 6.4.4 CMA CGM

- 6.4.5 DB Schenker

- 6.4.6 Deutsche Post DHL Group

- 6.4.7 DP World

- 6.4.8 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.9 Kuehne + Nagel

- 6.4.10 SAAM

- 6.4.11 TASA Logística

- 6.4.12 TIBA Group

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU FRET ET DE LA LOGISTIQUE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (moteurs du marché, contraintes et opportunités)

- 8.1.5 Les avancées technologiques

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

- 8.7 Taux de change

Segmentation de lindustrie du fret et de la logistique en Amérique du Sud

L'agriculture, la pêche et la foresterie, la construction, la fabrication, le pétrole et le gaz, les mines et carrières, le commerce de gros et de détail, d'autres sont couverts en tant que segments par l'industrie de l'utilisateur final. Courrier, express et colis, expédition de fret, transport de marchandises, entreposage et stockage sont couverts en tant que segments par la fonction logistique. L'Argentine, le Brésil et le Chili sont couverts en tant que segments par pays.

- Le marché a observé une augmentation des investissements dans les secteurs du transport maritime et du camionnage. De nombreux nouveaux acteurs sont entrés sur le marché et, grâce à lavantage concurrentiel de la numérisation, ils devraient accroître la compétitivité du marché. De 2018 à 2022, linvestissement annuel moyen dans les infrastructures au Brésil sest élevé à 36,3 milliards USD, suivi par le Chili, avec un investissement annuel moyen dans les infrastructures denviron 17 milliards USD.

- Le commerce électronique est un facteur majeur de la demande croissante de services de transport. Les revenus du marché du commerce électronique en Amérique du Sud devraient atteindre 77,42 milliards de dollars en 2023. Les revenus devraient enregistrer un TCAC de 14,76 % entre 2023 et 2027, pour atteindre une valeur de 134,27 milliards de dollars d'ici 2027. marché, le nombre dutilisateurs devrait atteindre 244,1 millions dici 2025. La pénétration des utilisateurs était de 54,0 % en 2022 et devrait être de 58,7 % dici 2025.

- Le Brésil est de loin le plus grand marché de ventes de véhicules utilitaires en Amérique du Sud. En 2019, les ventes ou immatriculations de véhicules neufs dans le pays se sont élevées à près de 526 mille unités. L'Argentine arrive au deuxième rang dans la région, avec environ 126 400 véhicules commerciaux vendus cette année-là. Les ventes ont augmenté en 2021 après une première baisse en 2020 en raison de la COVID-19. Les acteurs du CEP ont depuis conquis des parts de marché significatives. En 2021, FedEx (y compris TNT), United Parcel Service (UPS) et Deutsche Post DHL détenaient respectivement 44%, 33% et 20% du marché des services express et de messagerie dans les Amériques, comme le précédent. quatre années.

| Agriculture, pêche et foresterie |

| Construction |

| Fabrication |

| Pétrole et gaz, mines et carrières |

| Commerce de gros et de détail |

| Autres |

| Courrier, Express et Colis | Par type de destination | Domestique |

| International | ||

| Expédition de fret | Par mode de transport | Air |

| Mer et voies navigables intérieures | ||

| Autres | ||

| Transport de marchandises | Par mode de transport | Air |

| Pipelines | ||

| Rail | ||

| Route | ||

| Mer et voies navigables intérieures | ||

| Entreposage et stockage | Par contrôle de température | Température non contrôlée |

| Température contrôlée | ||

| Autres services | ||

| Argentine |

| Brésil |

| Chili |

| Reste de l'Americold du Sud |

| Industrie des utilisateurs finaux | Agriculture, pêche et foresterie | ||

| Construction | |||

| Fabrication | |||

| Pétrole et gaz, mines et carrières | |||

| Commerce de gros et de détail | |||

| Autres | |||

| Fonction Logistique | Courrier, Express et Colis | Par type de destination | Domestique |

| International | |||

| Expédition de fret | Par mode de transport | Air | |

| Mer et voies navigables intérieures | |||

| Autres | |||

| Transport de marchandises | Par mode de transport | Air | |

| Pipelines | |||

| Rail | |||

| Route | |||

| Mer et voies navigables intérieures | |||

| Entreposage et stockage | Par contrôle de température | Température non contrôlée | |

| Température contrôlée | |||

| Autres services | |||

| Pays | Argentine | ||

| Brésil | |||

| Chili | |||

| Reste de l'Americold du Sud | |||

Définition du marché

- Agriculture, Fishing, and Forestry (AFF) - Ce segment de lindustrie des utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les acteurs de lindustrie AFF. Les utilisateurs finaux considérés sont les établissements dont l'activité principale est la culture, l'élevage d'animaux, la récolte du bois, la récolte du poisson et d'autres animaux dans leurs habitats naturels et la fourniture d'activités de soutien connexes. Ici, les fournisseurs de services logistiques (LSP) jouent un rôle crucial dans les activités d'acquisition, de stockage, de manutention, de transport et de distribution pour un flux optimal et continu d'intrants (semences, pesticides, engrais, équipements et eau) des fabricants ou des fournisseurs vers le producteurs et un flux fluide de la production (produits, produits agroalimentaires) vers les distributeurs/consommateurs. Cela inclut à la fois la logistique à température contrôlée et la logistique sans température contrôlée, selon les besoins en fonction de la durée de conservation des marchandises transportées ou stockées.

- Construction - Ce segment de lindustrie des utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les acteurs du secteur de la construction. Les utilisateurs finaux considérés sont les établissements dont l'activité principale est la construction, la réparation et la rénovation de bâtiments résidentiels et commerciaux, d'infrastructures, de travaux d'ingénierie, de lotissement et d'aménagement de terrains. Les fournisseurs de services logistiques (LSP) jouent un rôle crucial dans l'augmentation de la rentabilité des projets de construction en maintenant l'inventaire des matières premières et des équipements, des fournitures urgentes et en fournissant d'autres services à valeur ajoutée pour une gestion de projet efficace.

- Courier, Express, and Parcel - Les services de messagerie, express et colis, souvent appelés CEP Market, font référence aux prestataires de services logistiques et postaux spécialisés dans le déplacement de petites marchandises (colis/colis). Il capture la taille globale du marché (USD) et le volume du marché (nombre de colis) de (1) les expéditions/colis/colis pesant moins de 70 kg/154 lb, (2) les colis des clients professionnels, à savoir. Business-to-Business (B2B) Business-to-Consumer (B2C) ainsi que les forfaits clients privés (C2C), (3) les services de livraison de colis non express (Standard et Différé) ainsi que les services de livraison de colis express (Jour -Definite-Express et Time-Definite-Express), (4) colis nationaux et internationaux.

- Demographics - Pour analyser la demande totale du marché adressable, la croissance démographique et les prévisions ont été étudiées et présentées dans cette tendance de lindustrie. Il représente la répartition de la population selon des catégories telles que le sexe (homme/femme), la zone de développement (urbain/rural), les grandes villes, entre autres paramètres clés tels que la densité de population et les dépenses de consommation finale (croissance et part en % du PIB). Ces données ont été utilisées pour évaluer les fluctuations de la demande et des dépenses de consommation, ainsi que les principaux points chauds (villes) de demande potentielle.

- Export Trends and Import Trends - Les performances logistiques globales dune économie sont positivement et significativement (statistiquement) corrélées à ses performances commerciales (exportations et importations). Par conséquent, dans cette tendance industrielle, la valeur totale du commerce, les principaux produits/groupes de produits et les principaux partenaires commerciaux, pour la géographie étudiée (pays ou région selon la portée du rapport) ont été analysés parallèlement à l'impact des principales infrastructures commerciales/logistiques. investissements et environnement réglementaire.

- Freight Forwarding - Le transitaire, qui fait ici référence au secteur des arrangements de transport de marchandises (ALE), comprend les établissements dont l'activité principale est d'organiser et de suivre le transport de marchandises entre les expéditeurs et les transporteurs. Les fournisseurs de services logistiques (LSP) considérés sont les transitaires, les NVOCC, les courtiers en douane et les agents de transport maritime. Le segment Autres sous Freight Forwarding capture les revenus générés par les services à valeur ajoutée de FTA tels que les activités de courtage en douane/dédouanement, la préparation des documents liés au fret, la consolidation-déconsolidation des marchandises, l'assurance et la conformité des marchandises, l'organisation de l'entreposage et du stockage, la liaison avec les expéditeurs, et expédition de fret via d'autres modes de transport, à savoir. routier et ferroviaire.

- Freight Pricing Trends - Les prix du fret par mode de transport (USD/tonkm), au cours de la période considérée, ont été présentés dans cette tendance du secteur. Les données ont été utilisées pour évaluer l'environnement inflationniste, l'impact sur le commerce, le chiffre d'affaires du fret (tonkm), le fret et la logistique. demande du marché par segment de mode de transport et donc par la taille globale du marché du fret et de la logistique.

- Freight Tonnage Trends - Le tonnage de fret (poids des marchandises en tonnes) traité par mode de transport, au cours de la période considérée, a été présenté dans cette tendance du secteur. Les données ont été utilisées comme lun des paramètres, outre la distance moyenne par expédition (km), le volume du fret (tonkm) et le prix du fret (USD/tonkm) pour évaluer la taille du marché du transport de marchandises.

- Freight Transport - Le transport de marchandises fait référence à l'embauche d'un prestataire de services logistiques (logistique externalisée) pour le transport de marchandises (matières premières/produits finaux/intermédiaires/finis, y compris les solides et les fluides) depuis l'origine jusqu'à une destination dans le pays (national) ou transfrontalier. -frontière (internationale).

- Freight and Logistics - Dépenses externes (ou externalisées) pour la facilitation du transport de marchandises (transport de marchandises), l'organisation du transport de marchandises par l'intermédiaire d'un agent (transitaire de fret), l'entreposage et le stockage (à température contrôlée ou non), le CEP (courrier national ou international, express et colis) et autres services logistiques à valeur ajoutée impliqués dans le transport de marchandises (matières premières ou produits finis comprenant à la fois des solides et des fluides) de l'origine à une destination à l'intérieur du pays (national) ou transfrontalière (international), via un ou plusieurs plus de modes de transport, à savoir. la route, le rail, la mer, l'air et les pipelines constituent le marché du fret et de la logistique.

- Fuel Price - Les flambées des prix du carburant peuvent entraîner des retards et des perturbations pour les prestataires de services logistiques (LSP), tandis que leur baisse peut entraîner une rentabilité plus élevée à court terme et une rivalité accrue sur le marché pour offrir aux consommateurs les meilleures offres. Ainsi, les variations du prix du carburant ont été étudiées au cours de la période considérée et présentées avec leurs causes ainsi que leurs impacts sur le marché.

- GDP Distribution by Economic Activity - Le produit intérieur brut nominal et sa répartition dans les principaux secteurs économiques de la géographie étudiée (pays ou région selon la portée du rapport) ont été étudiés et présentés dans cette tendance industrielle. Étant donné que le PIB est positivement lié à la rentabilité et à la croissance du secteur de la logistique, ces données ont été utilisées en complément des tableaux entrées-sorties/offres-utilisations pour analyser les principaux secteurs contribuant potentiellement à la demande logistique.

- GDP Growth by Economic Activity - La croissance du produit intérieur brut nominal dans les principaux secteurs économiques, pour la géographie étudiée (pays ou région selon la portée du rapport) a été présentée dans cette tendance industrielle. Ces données ont été utilisées pour évaluer la croissance de la demande logistique de tous les utilisateurs finaux du marché (secteurs économiques considérés ici).

- Inflation - Les variations de linflation des prix de gros (variation annuelle de lindice des prix à la production) et de linflation des prix à la consommation ont été présentées dans cette tendance de lindustrie. Ces données ont été utilisées pour évaluer l'environnement inflationniste car ils jouent un rôle essentiel dans le bon fonctionnement de la chaîne d'approvisionnement, impactant directement les composants des coûts opérationnels logistiques, par exemple le prix des pneus, les salaires et avantages sociaux des chauffeurs, les prix de l'énergie/du carburant, les coûts de maintenance, les frais de péage, les loyers d'entreposage, le courtage en douane, les tarifs d'expédition, les tarifs de messagerie, etc., impactant ainsi le marché global du fret et de la logistique.

- Infrastructure - Étant donné que l'infrastructure joue un rôle essentiel dans la performance logistique d'une économie, des variables telles que la longueur des routes, la répartition de la longueur des routes par catégorie de surface (goudronnée/non pavée), la répartition de la longueur des routes par classification routière (autoroutes/autoroutes/autres). routes), la longueur des rails, le volume de conteneurs manutentionnés par les principaux ports et le tonnage manutentionné par les principaux aéroports ont été analysés et présentés dans cette tendance de l'industrie.

- Key Industry Trends - La section du rapport intitulée Tendances clés de lindustrie comprend toutes les variables/paramètres clés étudiés pour mieux analyser les estimations et les prévisions de la taille du marché. Toutes les tendances ont été présentées sous forme de points de données (séries chronologiques ou derniers points de données disponibles) accompagnées d'une analyse du paramètre sous forme de commentaires concis pertinents pour le marché, pour la géographie étudiée (pays ou région selon la portée du rapport). ).

- Key Strategic Moves - L'action entreprise par une entreprise pour se différencier de son concurrent ou utilisée comme stratégie générale est appelée mouvement stratégique clé (KSM). Cela comprend (1) les accords (2) les extensions (3) la restructuration financière (4) les fusions et acquisitions (5) les partenariats et (6) les innovations de produits. Les principaux acteurs (prestataires de services logistiques, LSP) du marché ont été présélectionnés, leurs KSM ont été étudiés et présentés dans cette section.

- Liner Shipping Bilateral Connectivity Index - Il indique le niveau d'intégration d'un pays dans les réseaux mondiaux de transport maritime et joue un rôle crucial dans la détermination du commerce bilatéral, qui à son tour contribue potentiellement à la prospérité d'un pays et de sa région environnante. Par conséquent, les principales économies connectées au pays/à la région, selon la portée du rapport, ont été analysées et présentées dans la tendance de lindustrie Connectivité des transports maritimes de ligne.

- Liner Shipping Connectivity - Cette tendance de lindustrie analyse létat de la connectivité aux réseaux maritimes mondiaux en fonction de létat du secteur du transport maritime. Il comprend lanalyse des indices de connectivité des transports maritimes de ligne, de connectivité des transports maritimes bilatéraux et des indices de connectivité des transports maritimes de ligne portuaires pour la géographie (pays/région selon la portée du rapport) au cours de la période considérée.

- Liner Shipping Connectivity Index - Il indique dans quelle mesure les pays sont connectés aux réseaux maritimes mondiaux en fonction de létat de leur secteur du transport maritime. Il repose sur cinq composantes du secteur du transport maritime (1) Le nombre de lignes maritimes desservant un pays, (2) La taille du plus grand navire utilisé sur ces services (en EVP), (3) Le nombre de services reliant d'un pays vers les autres pays, (4) Le nombre total de navires déployés dans un pays, (5) La capacité totale de ces navires (en EVP).

- Logistics Performance - La performance logistique et les coûts logistiques constituent lépine dorsale du commerce et influencent les coûts commerciaux, permettant aux pays dêtre compétitifs à léchelle mondiale. La performance logistique est influencée par les stratégies de gestion de la chaîne d'approvisionnement adoptées à l'échelle du marché, les services gouvernementaux, les investissements et les politiques, les coûts du carburant/énergie, l'environnement inflationniste, etc. Par conséquent, dans cette tendance industrielle, la performance logistique de la géographie étudiée (pays/région selon le périmètre du rapport) a été analysé et présenté au cours de la période considérée.

- Major Truck Suppliers - La part de marché des marques de camions est influencée par des facteurs tels que les préférences géographiques, la gamme de types de camions, les prix des camions, la production locale, la pénétration des services de réparation et d'entretien des camions, le support client, les innovations technologiques (comme les véhicules électriques, la numérisation, les camions autonomes), l'efficacité énergétique, options de financement, coûts de maintenance annuels, disponibilité de produits de remplacement, stratégies de marketing, etc. Par conséquent, la répartition (% de part pour l'année de base de l'étude) du volume des ventes de camions pour les principales marques de camions et des commentaires sur le scénario de marché actuel et les anticipations du marché sur la période de prévision. ont été présentés dans cette tendance de lindustrie.

- Manufacturing - Ce segment de lindustrie des utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les acteurs de lindustrie manufacturière. Les acteurs utilisateurs finaux considérés sont les établissements dont l'activité principale est la transformation chimique, mécanique ou physique de matériaux ou de substances en nouveaux produits. Les prestataires de services logistiques (LSP) jouent un rôle crucial dans le maintien d'un flux fluide de matières premières tout au long de la chaîne d'approvisionnement, permettant la livraison en temps opportun des produits finis aux distributeurs ou aux clients finaux et le stockage et la fourniture des matières premières aux clients pour une fabrication juste à temps..

- Maritime Fleet Load Carrying Capacity - La capacité de charge de la flotte maritime décrit létat de développement des infrastructures maritimes et du commerce dune économie. Elle est influencée par des facteurs tels que le volume de production, le commerce international, les principales industries utilisatrices finales, la connectivité maritime, les réglementations environnementales, les investissements dans le développement des infrastructures portuaires, la capacité de manutention des conteneurs portuaires, etc. Cette tendance industrielle représente la capacité de charge de la flotte maritime par type de expédier, à savoir. porte-conteneurs, pétroliers, vraquiers, marchandises générales, entre autres types, ainsi que les facteurs d'influence pour la géographie étudiée (pays/région selon la portée du rapport), au cours de la période considérée.

- Modal Share - La part modale du fret est influencée par des facteurs tels que la productivité modale, les réglementations gouvernementales, la conteneurisation, la distance d'expédition, les exigences de contrôle de la température, le type de marchandises, le commerce international, le terrain, la vitesse de livraison, le poids de l'expédition, les expéditions en vrac, etc. En outre, la part modale par le tonnage (tonnes) et la part modale par chiffre d'affaires du fret (tonnes-km) diffèrent selon la distance moyenne des expéditions, le poids des principaux groupes de produits transportés dans l'économie et le nombre de voyages. Cette tendance de l'industrie représente la répartition du fret transporté par mode de transport (tonnes ainsi que tonnes-km), pour l'année de base de l'étude.

- Oil and Gas, Mining and Quarrying - Ce segment de lindustrie des utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les acteurs de lindustrie de lextraction. Les utilisateurs finaux considérés sont les établissements qui extraient des solides minéraux naturels, tels que le charbon et les minerais ; les minéraux liquides, tels que le pétrole brut ; et des gaz, comme le gaz naturel. Les fournisseurs de services logistiques (LSP) couvrent des phases entières de l'amont à l'aval et jouent un rôle crucial dans le transport des machines, des équipements de forage, des minéraux extraits, du pétrole brut et du gaz naturel ainsi que des produits raffinés/transformés d'un endroit à un autre.

- Other End Users - Le segment des autres utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les services financiers (BFSI), l'immobilier, les services éducatifs, les soins de santé et les services professionnels (administratifs, gestion des déchets, juridiques, architecturaux, ingénierie, conception, conseil, RD scientifique). ). Les fournisseurs de services logistiques (LSP) jouent un rôle crucial dans le mouvement fiable des fournitures et des documents vers/depuis ces industries, comme le transport de tout équipement ou ressources nécessaires, l'expédition de documents et de fichiers confidentiels, le mouvement des biens et fournitures médicaux (fournitures et instruments chirurgicaux, y compris les gants, les masques, les seringues, l'équipement) pour n'en nommer que quelques-uns.

- Other Services - Le segment Autres services capture les revenus générés par (1) les services à valeur ajoutée (VAS) pour le transport de marchandises par route, rail, air, mer et voies navigables intérieures, (2) les VAS pour le transport maritime de marchandises (exploitation d'installations terminales telles que les ports et les jetées, exploitation d'écluses fluviales, activités de navigation, de pilotage et d'accostage, activités d'allège, de sauvetage, activités de phares, entre autres activités de support diverses), (3) SVA pour le transport terrestre de marchandises (exploitation d'installations terminales telles que gares ferroviaires, gares de manutention de marchandises, exploitation d'infrastructures ferroviaires, manœuvres et manœuvres, remorquage et assistance routière, liquéfaction de gaz à des fins de transport, entre autres activités de soutien diverses), (4) SVA pour le transport de fret aérien (exploitation d'installations terminales telles que terminaux aériens, aéroports et activités de contrôle du trafic aérien, activités de services au sol sur les aérodromes, entretien des pistes, inspection/convoyage/entretien/essais d'aéronefs, services de ravitaillement en carburant des aéronefs, entre autres activités de soutien diverses), (5) VAS pour le service d'entreposage et de stockage (exploitation de silos à grains, entrepôts de marchandises diverses, entrepôts réfrigérés, réservoirs de stockage, etc., stockage de marchandises dans des zones franches, surgélation, mise en caisse de marchandises pour l'expédition, emballage et préparation de marchandises pour l'expédition, étiquetage et/ou impression du colis, assemblage et conditionnement de kits services, entre autres activités de support diverses), et (6) SVA pour les services de messagerie, d'express et de colis (enlèvement, tri).

- Port Calls and Performance - La performance des ports est essentielle au mouvement des marchandises, au commerce, à la connectivité mondiale, aux stratégies de croissance réussies, à l'attractivité des investissements pour les systèmes de production et de distribution d'une économie, et affecte ainsi le PIB, l'emploi, le revenu par habitant et la croissance industrielle. Par conséquent, les paramètres de performance portuaire tels que le temps médian passé par les navires dans les ports ; L'âge moyen, la taille, la capacité de transport de marchandises, la capacité de transport de conteneurs, des navires entrant dans les ports, les escales portuaires et le débit des ports de conteneurs ont été analysés et présentés dans cette tendance de l'industrie.

- Port Liner Shipping Connectivity Index - Il reflète la position d'un port dans le réseau mondial de transport maritime de ligne, dans lequel une valeur d'indice plus élevée est associée à une meilleure connectivité. Des ports efficaces et bien connectés (1) contribuent à minimiser les coûts de transport, à relier les chaînes d'approvisionnement et à soutenir le commerce international, (2) ouvrent la voie à des économies d'échelle et au développement de l'expertise en permettant aux producteurs de mieux exploiter les possibilités des marchés nationaux et étrangers. marchés. Par conséquent, les principaux ports dimportance stratégique, dans le pays/la région, selon la portée du rapport, ont été analysés et présentés dans la tendance de lindustrie Connectivité des transports maritimes de ligne.

- Port Throughput - Il reflète la quantité de marchandises ou le nombre de navires qu'un port gère chaque année. Cela peut être lié à (1) le tonnage de la cargaison, (2) les conteneurs EVP et (3) les escales des navires. Le débit portuaire en termes de nombre total de conteneurs manipulés (EVP) a été présenté dans la tendance industrielle Escales portuaires et performances .

- Producer Price Inflation - Cela indique linflation du point de vue des producteurs, à savoir. le prix de vente moyen reçu pour leur production sur une période donnée. La variation annuelle (en glissement annuel) de l'indice des prix à la production est indiquée sous forme d'inflation des prix de gros dans la tendance industrielle Inflation . Dans la mesure où le WPI capture les mouvements dynamiques des prix de la manière la plus complète, il est largement utilisé par les gouvernements, les banques, lindustrie et les milieux daffaires et est considéré comme important dans la formulation des politiques commerciales, fiscales et autres politiques économiques. Les données ont été utilisées en complément de linflation des prix à la consommation pour mieux comprendre lenvironnement inflationniste.

- Rest of South America - Le reste de l'Amérique du Sud capture le marché de la logistique externalisée pour (1) la Bolvia (2) la Colombie (3) le Costa Rica (4) la République dominicaine (5) l'Équateur (6) le Salvador (7) le Guatemala (8) la Guyane (9) le Honduras ( 10) Nicaragua (11) Panama (12) Pérou (13) Paraguay (14) Suriname (15) Uruguay et (16) Venezuela

- Segmental Revenue - Les revenus segmentaires ont été triangulés ou calculés et présentés pour tous les principaux acteurs du marché. Il fait référence aux revenus spécifiques au marché du fret et de la logistique générés par l'entreprise, au cours de l'année de base de l'étude, dans la géographie étudiée (pays ou région selon la portée du rapport). Il est calculé grâce à l'étude et à l'analyse de paramètres majeurs tels que les finances, le portefeuille de services, l'effectif des employés, la taille de la flotte, les investissements, le nombre de pays présents, les principales économies préoccupantes, etc. qui ont été rapportés par l'entreprise dans ses rapports annuels. page web. Pour les entreprises ayant peu de divulgations financières, des bases de données payantes telles que DB Hoovers et Dow Jones Factiva ont été utilisées et vérifiées par le biais d'interactions entre l'industrie et les experts.

- Transport and Storage Sector GDP - La valeur et la croissance du PIB du secteur du transport et du stockage sont directement liées à la taille du marché du fret et de la logistique. Par conséquent, cette variable a été étudiée et présentée au cours de la période considérée, en termes de valeur (USD) et en pourcentage du PIB total, dans la tendance de ce secteur. Les données ont été étayées par des commentaires concis et pertinents sur les investissements, les développements et le scénario de marché actuel.

- Trends in E-Commerce Industry - Lamélioration de la connectivité Internet et lessor de la pénétration des smartphones, associés à laugmentation des revenus disponibles, ont conduit à une croissance phénoménale du marché du commerce électronique à léchelle mondiale. Les acheteurs en ligne exigent une livraison rapide et efficace de leurs commandes, ce qui entraîne une augmentation de la demande de services logistiques, en particulier de services de traitement des commandes pour le commerce électronique. Par conséquent, la valeur brute des marchandises (GMV), la croissance historique et projetée, la répartition des principaux groupes de produits dans lindustrie du commerce électronique pour la géographie étudiée (pays ou région selon la portée du rapport) ont été analysés et présentés dans cette tendance de lindustrie.

- Trends in Manufacturing Industry - L'industrie manufacturière implique la transformation des matières premières en produits finis, tandis que l'industrie de la logistique assure le flux efficace des matières premières vers l'usine et le transport des produits manufacturés vers les distributeurs et les consommateurs. La demande et loffre des deux secteurs sont fortement liées et essentielles à une chaîne dapprovisionnement transparente. Par conséquent, la valeur ajoutée brute (VAB), la répartition de la VAB en principaux secteurs manufacturiers et la croissance de l'industrie manufacturière au cours de la période considérée ont été analysées et présentées dans cette tendance industrielle.

- Trucking Fleet Size By Type - La part de marché des types de camions est influencée par des facteurs tels que les préférences géographiques, les principales industries des utilisateurs finaux, les prix des camions, la production locale, la pénétration des services de réparation et d'entretien des camions, le support client, les perturbations technologiques (comme les véhicules électriques, la numérisation, les camions autonomes), etc. la répartition (% de part pour l'année de base de l'étude) du volume du parc de camions par type de camion, les perturbateurs du marché, les investissements dans la fabrication de camions, les spécifications des camions, les réglementations d'utilisation et d'importation des camions et les anticipations du marché au cours de la période de prévision ont été présentées dans cette tendance de l'industrie..

- Trucking Operational Costs - Les principales raisons de mesurer/évaluer les performances logistiques de toute entreprise de camionnage sont la réduction des coûts opérationnels et laugmentation de la rentabilité. D'autre part, mesurer les coûts opérationnels permet d'identifier s'il est nécessaire et où d'apporter des changements opérationnels pour contrôler les dépenses et d'identifier les domaines dans lesquels les performances peuvent être améliorées. Par conséquent, dans cette tendance de lindustrie, les coûts opérationnels du camionnage et les variables impliquées, à savoir. les salaires et avantages sociaux des conducteurs, les prix du carburant, les coûts de réparation et d'entretien, les coûts des pneus, etc. ont été étudiés au cours de l'année de base de l'étude et présentés pour la géographie étudiée (pays ou région selon la portée du rapport).

- Warehousing and Storage - Le segment de l'entreposage et du stockage capture les revenus générés par l'exploitation d'installations d'entreposage et de stockage de marchandises générales, réfrigérées et autres. Ces établissements assument la responsabilité du stockage des marchandises et de leur sécurité en lieu et place de frais. Les services à valeur ajoutée (VAS) qu'ils peuvent fournir sont considérés comme faisant partie du segment des autres services. Ici, les SAV font référence à une gamme de services liés à la distribution des marchandises d'un client et peuvent inclure l'étiquetage, la rupture de stock, le contrôle et la gestion des stocks, l'assemblage léger, la saisie et l'exécution des commandes, l'emballage, le prélèvement et l'emballage, le marquage des prix, la billetterie et le transport. arrangement.

- Wholesale and Retail Trade - Ce segment de l'industrie des utilisateurs finaux capture les dépenses logistiques externes (externalisées) engagées par les grossistes et les détaillants. Les utilisateurs finaux considérés sont les établissements dont l'activité principale est la vente en gros ou au détail de marchandises, généralement sans transformation, et la prestation de services accessoires à la vente de marchandises. Les fournisseurs de services logistiques (LSP) jouent un rôle crucial dans le mouvement fiable des fournitures et des produits finis depuis les maisons de production jusqu'aux distributeurs et enfin jusqu'au client final, couvrant des activités telles que l'approvisionnement en matériaux, le transport, l'exécution des commandes, l'entreposage et le stockage, la prévision de la demande. , gestion des stocks, etc.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement