Taille du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 417 Million |

|

|

Taille du Marché (2029) | USD 624.3 Million |

|

|

Plus grande part par animaux de compagnie | Chiens |

|

|

CAGR (2024 - 2029) | 8.43 % |

|

|

Plus grande part par pays | Brésil |

|

|

Concentration du Marché | Faible |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

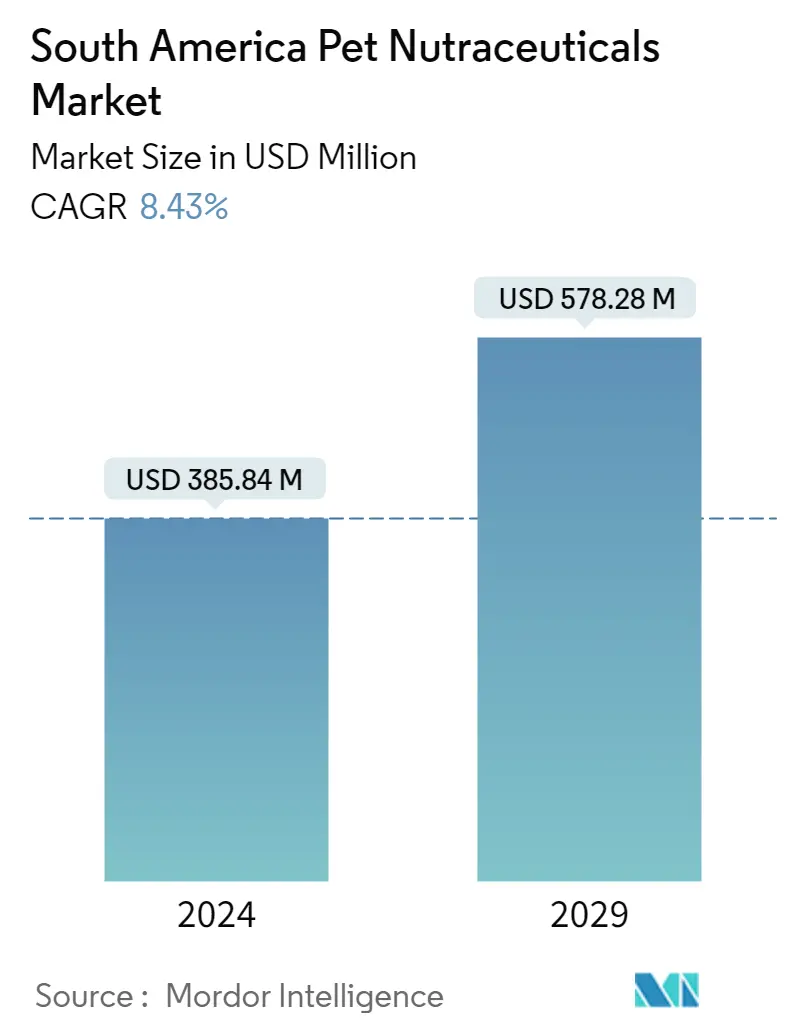

La taille du marché sud-américain des nutraceutiques pour animaux de compagnie est estimée à 385,84 millions de dollars en 2024 et devrait atteindre 578,28 millions de dollars dici 2029, avec une croissance de 8,43 % au cours de la période de prévision (2024-2029).

La population croissante danimaux de compagnie âgés et leurs besoins spécialisés en matière danimaux de compagnie stimulent lutilisation de nutraceutiques pour animaux de compagnie dans la région.

- Les nutraceutiques pour animaux de compagnie sont des suppléments spécialement formulés visant à améliorer la santé et le bien-être des animaux de compagnie. Ces produits ont gagné en popularité parmi les propriétaires danimaux en tant que mesure de santé préventive. En 2022, les nutraceutiques pour animaux de compagnie représentaient 4,5 % du marché sud-américain des aliments pour animaux de compagnie. Le marché a connu une croissance de 62,1 % entre 2017 et 2022, principalement due à la sensibilisation croissante des propriétaires d'animaux de compagnie à l'importance des soins de santé préventifs pour leurs animaux de compagnie. Une étude menée dans la région a révélé que les propriétaires d'animaux de compagnie accordent davantage d'attention à la santé de leur animal depuis la pandémie de COVID-19.

- Les chiens détiennent la plus grande part du marché des nutraceutiques pour animaux de compagnie, avec 193,4 millions de dollars en 2022. Ils ont été suivis par d'autres animaux de compagnie évalués à 80,7 millions de dollars et les chats à 69,5 millions de dollars la même année. La demande plus élevée de produits nutraceutiques pour chiens est principalement due à leur population plus importante que celle des autres animaux de compagnie. Par exemple, la population de chiens représentait 89,0 millions et celle des chats, 98,8 millions en 2022.

- Le marché des nutraceutiques pour animaux de compagnie dans la région est stimulé par des facteurs tels que la tendance croissante à l'humanisation parmi les propriétaires d'animaux de compagnie, le vieillissement de la population d'animaux de compagnie, les besoins spécialisés des animaux de compagnie et l'essor des canaux de commerce électronique. Ces facteurs contribuent à la croissance du marché. La santé des articulations, la santé générale, le pelage et limmunité sont parmi les conditions les plus populaires pour lesquelles les propriétaires danimaux sont prêts à dépenser de largent pour les chiens et les chats. Les nutraceutiques répondant à ces conditions ont connu une croissance significative sur le marché.

- Le marché sud-américain des nutraceutiques pour animaux de compagnie devrait enregistrer un TCAC de 8,0 % au cours de la période de prévision. La croissance du marché est attribuée à la demande croissante de solutions de santé préventive pour les animaux de compagnie.

Le Brésil a dominé le marché en raison de la présence d'un réseau de distribution très établi

- LAmérique du Sud est une région émergente sur le marché mondial des nutraceutiques pour animaux de compagnie en raison de facteurs tels que laugmentation de la population danimaux de compagnie, la prise de conscience croissante des avantages de la fourniture de suppléments dans lalimentation des animaux de compagnie, la premiumisation croissante et lhumanisation des animaux de compagnie. Par exemple, la population danimaux de compagnie a augmenté de 70,9 % entre 2017 et 2022, pour atteindre 267,5 millions danimaux de compagnie en 2022.

- Le marché devrait connaître une croissance au cours de la période de prévision car il existe un système de distribution bien établi dans les principaux pays de la région, comme le Brésil et l'Argentine. Par exemple, au Brésil, il y avait environ 32000 animaleries indépendantes (magasins spécialisés) en 2020, avec plus de 2000 supermarchés en Argentine en 2022. Ces facteurs devraient contribuer à la distribution de produits nutraceutiques pour animaux de compagnie dans toute la région.

- Le Brésil détient la part de marché la plus élevée de la région. Le pays représentait 215,2 millions de dollars en 2022 en raison d'une population d'animaux de compagnie plus élevée que dans d'autres pays, d'une industrie des aliments pour animaux de compagnie plus bien établie et de canaux de distribution croissants dans le pays. Par exemple, Petz Retailer, l'un des principaux détaillants du pays, prévoit d'ouvrir 30 à 40 nouveaux magasins dans les zones rurales et en dehors de la ville de Sao Paulo en 2023.

- LArgentine devrait enregistrer un TCAC de 8,8 % au cours de la période de prévision en raison de laugmentation de lhumanisation et de la premiumisation des animaux de compagnie. Les gens sont de plus en plus conscients des bienfaits de la consommation de nutraceutiques dans lalimentation quotidienne sur la santé des animaux.

- La premiumisation croissante, lhumanisation des animaux de compagnie et la population croissante danimaux de compagnie devraient conduire à la croissance du marché des nutraceutiques pour animaux de compagnie dans la région au cours de la période de prévision.

Tendances du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

- Le Brésil représentait la plus grande population de chats de la région, avec les avantages d'une adaptabilité à des espaces de vie plus petits et d'un entretien moindre.

- Les chiens sont les animaux de compagnie les plus populaires et les plus appréciés en Amérique du Sud et représentent 29,8 % de la population totale d'animaux de compagnie.

- Le Brésil abritait la principale population d'autres animaux de compagnie, notamment des oiseaux, des poissons d'ornement et des mammifères, en raison de la présence d'un écosystème unique.

Aperçu du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

Le marché sud-américain des nutraceutiques pour animaux de compagnie est fragmenté, les cinq plus grandes entreprises occupant 38,88 %. Les principaux acteurs de ce marché sont ADM, Alltech, Mars Incorporated, Nestlé (Purina) et Vetoquinol (triés par ordre alphabétique).

Leaders du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

ADM

Alltech

Mars Incorporated

Nestle (Purina)

Vetoquinol

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des nutraceutiques pour animaux de compagnie en Amérique du Sud

- Janvier 2023 Wellness Pet Company Inc., une filiale de Clearlake Capital Group LP, a lancé une nouvelle gamme de suppléments conçus pour les chiens, qui donnent la priorité aux avantages quotidiens pour la santé afin de favoriser le bien-être général. Ces produits contribuent à répondre à lapproche proactive des propriétaires danimaux de compagnie en faveur dune santé et dun bien-être à long terme.

- Janvier 2023 Mars Incorporated s'associe au Broad Institute pour créer une base de données en libre accès sur les génomes des chiens et des chats afin de faire progresser les soins préventifs pour les animaux de compagnie. Il vise à développer des médicaments et des régimes alimentaires de précision plus efficaces qui conduisent à des avancées scientifiques pour lavenir de la santé des animaux de compagnie.

- Juillet 2022 Nestlé Purina lance une gamme de compléments Pro Plan pour chiens et chats. Il aide à répondre aux besoins les plus courants des animaux de compagnie, tels que le soutien du système immunitaire de la peau et du pelage.

Rapport sur le marché des nutraceutiques pour animaux de compagnie en Amérique du Sud – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

-

4.1 Population d’animaux de compagnie

- 4.1.1 Chats

- 4.1.2 Chiens

- 4.1.3 Autres animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Sous-produit

- 5.1.1 Bioactifs du lait

- 5.1.2 Les acides gras omega-3

- 5.1.3 Probiotiques

- 5.1.4 Protéines et Peptides

- 5.1.5 Vitamines et mineraux

- 5.1.6 Autres nutraceutiques

-

5.2 Animaux domestiques

- 5.2.1 Chats

- 5.2.2 Chiens

- 5.2.3 Autres animaux de compagnie

-

5.3 Canal de distribution

- 5.3.1 Dépanneurs

- 5.3.2 Chaîne en ligne

- 5.3.3 Magasins spécialisés

- 5.3.4 Supermarchés/Hypermarchés

- 5.3.5 Autres chaînes

-

5.4 Pays

- 5.4.1 Argentine

- 5.4.2 Brésil

- 5.4.3 Reste de l'Amérique du Sud

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Dechra Pharmaceuticals PLC

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 Nutramax Laboratories Inc.

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 Vetoquinol

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- POPULATION DE CHATS D'ANIMAL DE COMPAGNIE, NOMBRE, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 2:

- POPULATION DE CHIENS DE COMPAGNIE, NOMBRE, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 3:

- POPULATION D'AUTRES ANIMAUX DE COMPAGNIE, NOMBRE, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 4:

- DÉPENSES D'ANIMAUX DE COMPAGNIE PAR CHAT, USD, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 5:

- DÉPENSES POUR ANIMAUX DE COMPAGNIE PAR CHIEN, USD, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 6:

- DÉPENSES D'ANIMAUX DE COMPAGNIE PAR AUTRE ANIMAL DE COMPAGNIE, USD, AMÉRIQUE DU SUD, 2017 - 2022

- Figure 7:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 8:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 9:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR SOUS-CATÉGORIES DE PRODUITS, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 10:

- VALEUR DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR PET PAR SOUS-CATÉGORIES DE PRODUITS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 11:

- PART EN VOLUME DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 12:

- PART EN VALEUR DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 13:

- VOLUME DE BIOACTIFS DU LAIT, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 14:

- VALEUR DES BIOACTIFS DU LAIT, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 15:

- PART EN VALEUR DES BIOACTIFS DU LAIT PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 16:

- VOLUME D'ACIDES GRAS OMÉGA-3, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 17:

- VALEUR DES ACIDES GRAS OMÉGA-3, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 18:

- PART EN VALEUR DES ACIDES GRAS OMÉGA-3 PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 19:

- VOLUME DE PROBIOTIQUES, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 20:

- VALEUR DES PROBIOTIQUES, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 21:

- PART EN VALEUR DES PROBIOTIQUES PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 22:

- VOLUME DE PROTÉINES ET PEPTIDES, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 23:

- VALEUR DES PROTÉINES ET PEPTIDES, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 24:

- PART EN VALEUR DES PROTÉINES ET PEPTIDES PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 25:

- VOLUME DE VITAMINES ET MINÉRAUX, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 26:

- VALEUR DES VITAMINES ET MINÉRAUX, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 27:

- PART EN VALEUR DES VITAMINES ET MINÉRAUX PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 28:

- VOLUME D'AUTRES PRODUITS NUTRACEUTIQUES, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 29:

- VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 30:

- PART EN VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES PAR CANAL DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 31:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR TYPE D'ANIMAL FAMILIER, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 32:

- VALEUR DES COMPLÉMENTS/SUPPLÉMENTS NUTRACEUTIQUES POUR PET PAR TYPE D'ANIMAL DE COMPAGNIE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 33:

- PART EN VOLUME DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE PAR TYPE D'ANIMAL DE COMPAGNIE, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 34:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES PET PAR TYPE D'ANIMAL FAMILIER, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 35:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR CHATS DE PET, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 36:

- VALEUR DES NUTRACEUTIQUES/SUPPLÉMENTS POUR CHATS DE PET, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 37:

- PART EN VALEUR DES NUTRACEUTIQUES/SUPPLÉMENTS POUR CHATS PET PAR CATÉGORIES DE NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 38:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR CHIENS DE COMPAGNIE, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 39:

- VALEUR DES NUTRACEUTIQUES/SUPPLÉMENTS POUR CHIENS DE COMPAGNIE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 40:

- PART EN VALEUR DES PRODUITS NUTRACEUTIQUES/COMPLÉMENTS POUR CHIENS DE COMPLÉMENT PAR CATÉGORIES DE PRODUITS NUTRACEUTIQUES/COMPLÉMENTS POUR ANIMAUX DE COMPAGNIE, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 41:

- VOLUME D'AUTRES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 42:

- VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 43:

- PART EN VALEUR DES AUTRES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE PAR CATÉGORIES DE PRODUITS NUTRACEUTIQUES/COMPLÉMENTS POUR ANIMAUX DE COMPAGNIE, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 44:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 45:

- VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 46:

- PART EN VOLUME DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 47:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES CANAUX DE DISTRIBUTION, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 48:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS DE DÉPANNERIE, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 49:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS DE DÉPANNERIE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 50:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS DE DÉPANNERIE PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 51:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LE CANAL EN LIGNE, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 52:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA UN CANAL EN LIGNE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 53:

- PART EN VALEUR DES COMPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA LE CANAL EN LIGNE PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 54:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS SPÉCIALISÉS, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 55:

- VALEUR DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS DANS LES MAGASINS SPÉCIALISÉS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 56:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES MAGASINS SPÉCIALISÉS PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 57:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS, TONNE MÉTRIQUE, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 58:

- VALEUR DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 59:

- PART EN VALEUR DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA LES SUPERMARCHÉS/HYPERMARCHÉS PAR SOUS-CATÉGORIES DE PRODUITS, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 60:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 61:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 62:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE VENDUS VIA D'AUTRES CANAUX PAR CATÉGORIES DE SOUS-PRODUITS, %, AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 63:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR PAYS, TONNES MÉTRIQUES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 64:

- VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES PET PAR PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 65:

- PART EN VOLUME DES PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET PAR PAYS, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 66:

- PART EN VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES PET PAR PAYS, %, AMÉRIQUE DU SUD, 2017 VS 2023 VS 2029

- Figure 67:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET, TONNE MÉTRIQUE, ARGENTINE, 2017 - 2029

- Figure 68:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE, USD, ARGENTINE, 2017 - 2029

- Figure 69:

- PART DE VALEUR DES COMPLÉMENTS/NUTRACEUTIQUES PET PAR SOUS-PRODUIT, %, ARGENTINE, 2022 ET 2029

- Figure 70:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET, TONNE MÉTRIQUE, BRÉSIL, 2017 - 2029

- Figure 71:

- VALEUR DES SUPPLÉMENTS/NUTRACEUTIQUES PET, USD, BRÉSIL, 2017 - 2029

- Figure 72:

- PART EN VALEUR DES COMPLÉMENTS/NUTRACEUTIQUES PET PAR SOUS-PRODUIT, %, BRÉSIL, 2022 ET 2029

- Figure 73:

- VOLUME DE PRODUITS NUTRACEUTIQUES/SUPPLÉMENTS PET, TONNE MÉTRIQUE, RESTE DE L'AMÉRIQUE DU SUD, 2017 - 2029

- Figure 74:

- VALEUR DES PRODUITS/SUPPLÉMENTS NUTRACEUTIQUES POUR ANIMAUX DE COMPAGNIE, USD, RESTE DE L'AMÉRIQUE DU SUD, 2017 - 2029

- Figure 75:

- PART DE VALEUR DES COMPLÉMENTS/NUTRACEUTIQUES PET PAR SOUS-PRODUIT, %, RESTE DE L'AMÉRIQUE DU SUD, 2022 ET 2029

- Figure 76:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, AMÉRIQUE DU SUD, 2017 - 2023

- Figure 77:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, AMÉRIQUE DU SUD, 2017 - 2023

- Figure 78:

- PART DE VALEUR DES ACTEURS MAJEURS, %, AMÉRIQUE DU SUD, 2022

Segmentation de lindustrie des nutraceutiques pour animaux de compagnie en Amérique du Sud

Les bioactifs du lait, les acides gras oméga-3, les probiotiques, les protéines et peptides, les vitamines et les minéraux sont couverts en tant que segments par sous-produit. Les chats et les chiens sont couverts en tant que segments par les animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution. L'Argentine et le Brésil sont couverts en tant que segments par pays.

- Les nutraceutiques pour animaux de compagnie sont des suppléments spécialement formulés visant à améliorer la santé et le bien-être des animaux de compagnie. Ces produits ont gagné en popularité parmi les propriétaires danimaux en tant que mesure de santé préventive. En 2022, les nutraceutiques pour animaux de compagnie représentaient 4,5 % du marché sud-américain des aliments pour animaux de compagnie. Le marché a connu une croissance de 62,1 % entre 2017 et 2022, principalement due à la sensibilisation croissante des propriétaires d'animaux de compagnie à l'importance des soins de santé préventifs pour leurs animaux de compagnie. Une étude menée dans la région a révélé que les propriétaires d'animaux de compagnie accordent davantage d'attention à la santé de leur animal depuis la pandémie de COVID-19.

- Les chiens détiennent la plus grande part du marché des nutraceutiques pour animaux de compagnie, avec 193,4 millions de dollars en 2022. Ils ont été suivis par d'autres animaux de compagnie évalués à 80,7 millions de dollars et les chats à 69,5 millions de dollars la même année. La demande plus élevée de produits nutraceutiques pour chiens est principalement due à leur population plus importante que celle des autres animaux de compagnie. Par exemple, la population de chiens représentait 89,0 millions et celle des chats, 98,8 millions en 2022.

- Le marché des nutraceutiques pour animaux de compagnie dans la région est stimulé par des facteurs tels que la tendance croissante à l'humanisation parmi les propriétaires d'animaux de compagnie, le vieillissement de la population d'animaux de compagnie, les besoins spécialisés des animaux de compagnie et l'essor des canaux de commerce électronique. Ces facteurs contribuent à la croissance du marché. La santé des articulations, la santé générale, le pelage et limmunité sont parmi les conditions les plus populaires pour lesquelles les propriétaires danimaux sont prêts à dépenser de largent pour les chiens et les chats. Les nutraceutiques répondant à ces conditions ont connu une croissance significative sur le marché.

- Le marché sud-américain des nutraceutiques pour animaux de compagnie devrait enregistrer un TCAC de 8,0 % au cours de la période de prévision. La croissance du marché est attribuée à la demande croissante de solutions de santé préventive pour les animaux de compagnie.

| Sous-produit | Bioactifs du lait |

| Les acides gras omega-3 | |

| Probiotiques | |

| Protéines et Peptides | |

| Vitamines et mineraux | |

| Autres nutraceutiques | |

| Animaux domestiques | Chats |

| Chiens | |

| Autres animaux de compagnie | |

| Canal de distribution | Dépanneurs |

| Chaîne en ligne | |

| Magasins spécialisés | |

| Supermarchés/Hypermarchés | |

| Autres chaînes | |

| Pays | Argentine |

| Brésil | |

| Reste de l'Amérique du Sud |

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ d'application.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les magasins de proximité, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin de construire une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de celles-ci. variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont exprimées en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement