Taille du marché des plastiques techniques en Amérique du Sud

|

|

Période d'étude | 2017 - 2029 |

|

|

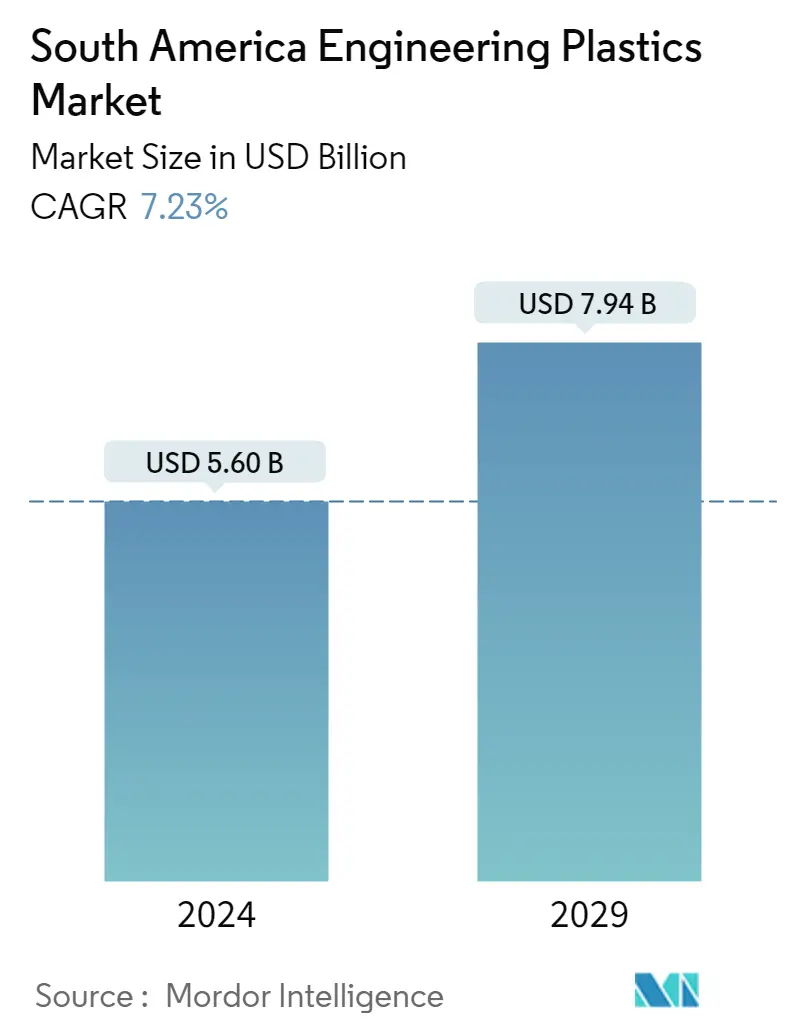

Taille du Marché (2024) | USD 5.60 Billion |

|

|

Taille du Marché (2029) | USD 7.94 Billion |

|

|

Plus grande part par industrie de l'utilisateur final | Emballage |

|

|

CAGR (2024 - 2029) | 7.23 % |

|

|

Plus grande part par pays | Brésil |

|

|

Concentration du Marché | Haut |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des plastiques techniques en Amérique du Sud

La taille du marché des plastiques techniques en Amérique du Sud est estimée à 5,60 milliards USD en 2024 et devrait atteindre 7,94 milliards USD dici 2029, avec une croissance de 7,23 % au cours de la période de prévision (2024-2029).

Lindustrie de lemballage dominera le marché au cours de la période de prévision

- Les plastiques techniques, avec leurs propriétés mécaniques et thermiques supérieures à celles des plastiques courants ou de base, ont des applications infinies. Ils ont remplacé les métaux et autres matériaux traditionnellement utilisés dans divers domaines d'application, tels que l'automobile, l'aérospatiale, le bâtiment et la construction, et bien plus encore.

- Lindustrie de lemballage est la plus grande consommatrice de plastiques techniques. Les emballages fabriqués à partir de plastiques techniques se présentent sous une variété de types et de formes de matériaux, notamment des films, des bouteilles, des conteneurs et autres, chacun ayant ses propres caractéristiques uniques. Ces caractéristiques englobent la plage de température, lutilisation alimentaire appropriée, la durée de conservation, lapparence et les propriétés barrières. Adaptés au remplissage à chaud et à froid, ainsi qu'au réchauffage par micro-ondes, les plastiques techniques devraient connaître un TCAC de 5,13 % en termes de volume de consommation de cette industrie au cours de la période de prévision.

- L'industrie automobile est le deuxième consommateur de plastiques techniques, qui ont remplacé les métaux coûteux et leurs alliages par divers types de composites, chacun conçu pour des conditions et des exigences uniques. L'industrie utilise des plastiques techniques à haute résistance, ce qui non seulement réduit les coûts de traitement, d'assemblage et de maintenance des pièces, mais rend également le véhicule plus léger et plus économe en énergie. Le Brésil et l'Argentine possèdent les industries automobiles les plus développées de la région, et la consommation dans cette industrie devrait enregistrer un TCAC de 6,74 % en termes de chiffre d'affaires de 2023 à 2029.

- L'industrie électrique et électronique devrait être le segment qui connaît la croissance la plus rapide en raison de la demande croissante d'électronique intelligente et d'appareils avancés, contribuant ainsi à la croissance de l'industrie. La demande dans cette industrie devrait enregistrer un TCAC de 7,74 % en termes de volume au cours de la période de prévision.

Le Brésil restera dominant au cours de la période de prévision

- L'Amérique du Sud représentait une part de 4,56%, en termes de chiffre d'affaires, de la consommation mondiale de plastiques techniques en 2022. Les plastiques techniques ont des applications dans différentes industries, telles que l'automobile, l'emballage, l'électricité et l'électronique.

- Le Brésil est le plus grand consommateur de plastiques techniques et a connu une croissance de 10,18 % de son chiffre d'affaires en 2022 par rapport à l'année précédente. Le Brésil occupait respectivement près de 60 % et 66 % des parts en volume de la production demballages et de la production automobile de lensemble de lAmérique du Sud. Avec la demande croissante de plats cuisinés prêts à consommer et la tendance émergente des modes de vie nomades, la consommation de matériaux d'emballage a augmenté, augmentant ainsi les ventes de plastiques techniques dans la région. Lessor de la demande automobile est une conséquence de la demande croissante de mobilité privée. Les innovations technologiques stimulent la demande de gadgets électroniques.

- L'Argentine est le consommateur qui connaît la croissance la plus rapide, avec en tête l'industrie automobile, le gouvernement ayant adopté une nouvelle loi visant à promouvoir de nouveaux investissements dans l'industrie du marquage automobile et à renforcer sa chaîne d'approvisionnement. Cela renforcera le profil orienté vers l'exportation de l'industrie, favorisant le développement de nouvelles technologies de moteurs au cours de la période de prévision. Par conséquent, la demande de plastiques techniques dans lautomobile est susceptible daugmenter, enregistrant un TCAC de 10,77 % en termes de chiffre daffaires dans le pays au cours de la période de prévision.

- La consommation de plastiques techniques dans la région devrait enregistrer un TCAC de 7,21 % en termes de chiffre d'affaires au cours de la période de prévision (2023-2029), en raison de l'utilisation de matériaux avancés, de l'électronique organique, de la miniaturisation et des technologies de rupture.

Tendances du marché des plastiques techniques en Amérique du Sud

- Multiplier les accords et les partenariats pour booster la croissance

- Croissance rapide des ventes de véhicules électriques pour augmenter lindustrie

- Réformes gouvernementales et augmentation des investissements dans les infrastructures pour soutenir la croissance de lindustrie

- Lemballage alimentaire pour stimuler la demande demballages en plastique

- Le Brésil restera le premier importateur de résine fluoropolymère dans les années à venir

- L'industrie automobile va stimuler la demande de polyamide en Amérique du Sud

- Le Brésil deviendra le premier importateur de polycarbonate de la région

- La demande de l'industrie de l'emballage pour stimuler la demande de PET

- Le Brésil dominera les importations de PMMA en Amérique du Sud

- Demande croissante des industries automobile et électrique pour stimuler les importations de POM

- Forte demande locale au Brésil pour stimuler les importations de résine ABS et SAN

- Les prix volatils du pétrole brut et les facteurs géopolitiques influenceront fortement les prix des plastiques techniques

- En raison des faibles taux de recyclage dans les pays d'Amérique du Sud, la portée du recyclage augmente avec les initiatives gouvernementales.

- Le recyclage mécanique des plastiques polycarbonates pose un défi en raison de la mauvaise qualité du matériau récupéré

- Les stratégies de gestion des déchets initiées par différents gouvernements de la région poussent au recyclage du PET

- Les déchets d'équipements électriques et électroniques (DEEE) au Brésil ont atteint 2 143 kilotonnes, ce qui devrait stimuler le recyclage de l'ABS.

Aperçu du marché des plastiques techniques en Amérique du Sud

Le marché sud-américain des plastiques techniques est assez consolidé, les cinq premières entreprises occupant 89,63 %. Les principaux acteurs de ce marché sont Alfa SAB de CV, BASF SE, Enka, Indorama Ventures Public Company Limited et Koch Industries, Inc. (triés par ordre alphabétique).

Leaders du marché des plastiques techniques en Amérique du Sud

Alfa S.A.B. de C.V.

BASF SE

Enka

Indorama Ventures Public Company Limited

Koch Industries, Inc.

Other important companies include Celanese Corporation, China Petroleum & Chemical Corporation, Covestro AG, Formosa Plastics Group, LANXESS, Mitsubishi Chemical Corporation, SABIC, Teijin Limited, Trinseo, Unigel Plasticos.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des plastiques techniques en Amérique du Sud

- Février 2023 Covestro AG a introduit le polycarbonate Makrolon 3638 pour les applications de soins de santé et des sciences de la vie telles que les dispositifs d'administration de médicaments, les appareils de bien-être et portables, ainsi que les conteneurs à usage unique pour la fabrication biopharmaceutique.

- Janvier 2023 UNIGEL décide de s'associer à MECS Inc. pour la construction d'une nouvelle usine d'acide sulfurique, qui permettra par la suite d'augmenter la production de PMMA.

- Novembre 2022 Celanese Corporation finalise l'acquisition de l'activité Mobility Materials ( MM ) de DuPont. Cette acquisition a amélioré le portefeuille de produits de thermoplastiques techniques de l'entreprise grâce à l'ajout de marques reconnues et de propriétés intellectuelles de DuPont.

Rapport sur le marché des plastiques techniques en Amérique du Sud – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Tendances des utilisateurs finaux

2.1.1. Aérospatial

2.1.2. Automobile

2.1.3. Bâtiment et construction

2.1.4. Électrique et électronique

2.1.5. Emballage

2.2. Tendances d’importation et d’exportation

2.2.1. Commerce de fluoropolymères

2.2.2. Commerce de polyamide (PA)

2.2.3. Commerce de polycarbonate (PC)

2.2.4. Commerce de polyéthylène téréphtalate (PET)

2.2.5. Commerce de polyméthacrylate de méthyle (PMMA)

2.2.6. Commerce de polyoxyméthylène (POM)

2.2.7. Commerce de copolymères de styrène (ABS et SAN)

2.3. Tendances des prix

2.4. Aperçu du recyclage

2.4.1. Tendances en matière de recyclage du polyamide (PA)

2.4.2. Tendances en matière de recyclage du polycarbonate (PC)

2.4.3. Tendances en matière de recyclage du polyéthylène téréphtalate (PET)

2.4.4. Tendances en matière de recyclage des copolymères de styrène (ABS et SAN)

2.5. Cadre réglementaire

2.5.1. Argentine

2.5.2. Brésil

2.6. Analyse de la chaîne de valeur et des canaux de distribution

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Industrie des utilisateurs finaux

3.1.1. Aérospatial

3.1.2. Automobile

3.1.3. Bâtiment et construction

3.1.4. Électrique et électronique

3.1.5. Industriel et machines

3.1.6. Emballage

3.1.7. Autres industries d'utilisateurs finaux

3.2. Type de résine

3.2.1. Fluoropolymère

3.2.1.1. Par type de sous-résine

3.2.1.1.1. Éthylènetétrafluoroéthylène (ETFE)

3.2.1.1.2. Éthylène-propylène fluoré (FEP)

3.2.1.1.3. Polytétrafluoroéthylène (PTFE)

3.2.1.1.4. Fluorure de polyvinyle (PVF)

3.2.1.1.5. Fluorure de polyvinylidène (PVDF)

3.2.1.1.6. Autres types de sous-résine

3.2.2. Polymère à cristaux liquides (LCP)

3.2.3. Polyamide (PA)

3.2.3.1. Par type de sous-résine

3.2.3.1.1. Performance

3.2.3.1.2. Polyamide (PA) 6

3.2.3.1.3. Polyamide (PA) 66

3.2.3.1.4. Polyphtalamide

3.2.4. Polybutylène téréphtalate (PBT)

3.2.5. Polycarbonate (PC)

3.2.6. Polyéther éther cétone (PEEK)

3.2.7. Polyéthylène téréphtalate (PET)

3.2.8. Polyimide (PI)

3.2.9. Polyméthacrylate de méthyle (PMMA)

3.2.10. Polyoxyméthylène (POM)

3.2.11. Copolymères de styrène (ABS et SAN)

3.3. Pays

3.3.1. Argentine

3.3.2. Brésil

3.3.3. Reste de l'Amérique du Sud

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Alfa S.A.B. de C.V.

4.4.2. BASF SE

4.4.3. Celanese Corporation

4.4.4. China Petroleum & Chemical Corporation

4.4.5. Covestro AG

4.4.6. Enka

4.4.7. Formosa Plastics Group

4.4.8. Indorama Ventures Public Company Limited

4.4.9. Koch Industries, Inc.

4.4.10. LANXESS

4.4.11. Mitsubishi Chemical Corporation

4.4.12. SABIC

4.4.13. Teijin Limited

4.4.14. Trinseo

4.4.15. Unigel Plasticos

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG D'ENGINEERING PLASTICS

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Cadre des cinq forces de Porter (analyse de l'attractivité de l'industrie)

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- REVENUS DE PRODUCTION DE COMPOSANTS AÉROSPATIAUX, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 2:

- VOLUME DE PRODUCTION D'AUTOMOBILES, UNITÉS, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 3:

- SURFACE DES NOUVELLES CONSTRUCTIONS, PIEDS CARRÉS, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 4:

- REVENUS DE PRODUCTION D'ÉLECTRICITÉ ET D'ÉLECTRONIQUE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 5:

- VOLUME DE PRODUCTION D'EMBALLAGES PLASTIQUE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 6:

- REVENUS D'IMPORTATION DU COMMERCE DE FLUOROPOLYMÈRES PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 7:

- REVENUS D'EXPORTATION DU COMMERCE DE FLUOROPOLYMÈRES PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 8:

- REVENUS D'IMPORTATION DU COMMERCE DE POLYAMIDE (PA) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 9:

- REVENUS D'EXPORTATION DU COMMERCE DE POLYAMIDE (PA) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 10:

- REVENUS D'IMPORTATION DU COMMERCE DE POLYCARBONATE (PC) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 11:

- REVENUS D'EXPORTATION DU COMMERCE DE POLYCARBONATE (PC) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 12:

- REVENUS D'IMPORTATION DU COMMERCE DE POLYÉTHYLÈNE TÉRÉPHTALATE (PET) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 13:

- REVENUS D'EXPORTATION DU COMMERCE DE POLYÉTHYLÈNE TÉRÉPHTALATE (PET) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 14:

- REVENUS D'IMPORTATION DU COMMERCE DE MÉTHACRYLATE DE POLYMÉTHYLE (PMMA) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 15:

- REVENUS D'EXPORTATION DU COMMERCE DE MÉTHACRYLATE DE POLYMÉTHYLE (PMMA) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 16:

- REVENUS D'IMPORTATION DU COMMERCE DE POLYOXYMÉTHYLÈNE (POM) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 17:

- REVENUS D'EXPORTATION DU COMMERCE DE POLYOXYMÉTHYLÈNE (POM) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 18:

- REVENUS D'IMPORTATION DU COMMERCE DE COPOLYMÈRES DE STYRÈNE (ABS ET SAN) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 19:

- REVENUS D'EXPORTATION DES COPOLYMÈRES DE STYRÈNE (ABS ET SAN) PAR PRINCIPAUX PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2021

- Figure 20:

- PRIX DES PLASTIQUES D'INGÉNIERIE PAR TYPE DE RÉSINE, USD PAR KG, BRÉSIL, 2017 - 2021

- Figure 21:

- PRIX DES PLASTIQUES D'INGÉNIERIE PAR TYPE DE RÉSINE, USD PAR KG, ARGENTINE, 2017 - 2021

- Figure 22:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 23:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 24:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 25:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 26:

- PART DU VOLUME DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 27:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 28:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE AÉROSPATIALE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 29:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE AÉROSPATIALE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 30:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE AÉROSPATIALE PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 31:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE AUTOMOBILE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 32:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE AUTOMOBILE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 33:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE AUTOMOBILE PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 34:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE DU BÂTIMENT ET DE LA CONSTRUCTION, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 35:

- VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE DU BÂTIMENT ET DE LA CONSTRUCTION, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 36:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE DU BÂTIMENT ET DE LA CONSTRUCTION PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 37:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE ÉLECTRIQUE ET ÉLECTRONIQUE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 38:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE ÉLECTRIQUE ET ÉLECTRONIQUE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 39:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE ÉLECTRIQUE ET ÉLECTRONIQUE PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 40:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE INDUSTRIELLE ET DES MACHINES, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 41:

- VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE INDUSTRIELLE ET DES MACHINES, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 42:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE INDUSTRIELLE ET DES MACHINES PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 43:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS L'INDUSTRIE DE L'EMBALLAGE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 44:

- VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE DE L'EMBALLAGE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 45:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS L'INDUSTRIE DE L'EMBALLAGE PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 46:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS DANS D'AUTRES INDUSTRIES D'UTILISATEURS FINAUX, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 47:

- VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS LES AUTRES INDUSTRIES D'UTILISATEURS FINAUX, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 48:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS DANS LES AUTRES INDUSTRIES UTILISATEURS FINAUX PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 49:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS PAR TYPE DE RÉSINE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 50:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS PAR TYPE DE RÉSINE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 51:

- PART DU VOLUME DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 52:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR TYPE DE RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 53:

- VOLUME DE FLUOROPOLYMÈRE CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 54:

- VALEUR DU FLUOROPOLYMÈRE CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 55:

- PART EN VOLUME DE FLUOROPOLYMÈRE CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 56:

- PART EN VALEUR DU FLUOROPOLYMÈRE CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 57:

- VOLUME D'ÉTHYLÈNETÉTRAFLUOROÉTHYLÈNE (ETFE) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 58:

- VALEUR DE L'ÉTHYLÈNETÉTRAFLUOROÉTHYLÈNE (ETFE) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 59:

- PART EN VALEUR DE L'ÉTHYLÈNETÉTRAFLUOROÉTHYLÈNE (ETFE) CONSOMMÉE PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 60:

- VOLUME D'ÉTHYLÈNE-PROPYLÈNE FLUORÉ (FEP) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 61:

- VALEUR DE L'ÉTHYLÈNE-PROPYLÈNE FLUORÉ (FEP) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 62:

- PART EN VALEUR DE L'ÉTHYLÈNE-PROPYLÈNE FLUORÉ (FEP) CONSOMMÉ PAR L'INDUSTRIE UTILISATEUR FINAL, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 63:

- VOLUME DE POLYTÉTRAFLUOROÉTHYLÈNE (PTFE) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 64:

- VALEUR DU POLYTÉTRAFLUOROÉTHYLÈNE (PTFE) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 65:

- PART EN VALEUR DU POLYTÉTRAFLUOROÉTHYLÈNE (PTFE) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 66:

- VOLUME DE POLYVINYLFLUORURE (PVF) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 67:

- VALEUR DU POLYVINYLFLUORURE (PVF) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 68:

- PART EN VALEUR DU POLYFLLUORURE DE VINYLE (PVF) CONSOMMÉE PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 69:

- VOLUME DE FLUORURE DE POLYVINYLIDÈNE (PVDF) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 70:

- VALEUR DU FLUORURE DE POLYVINYLIDÈNE (PVDF) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 71:

- PART EN VALEUR DU FLUORURE DE POLYVINYLIDÈNE (PVDF) CONSOMMÉE PAR L'INDUSTRIE UTILISATEUR FINAL, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 72:

- VOLUME D'AUTRES SOUS-TYPES DE RÉSINE CONSOMMÉS, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 73:

- VALEUR DES AUTRES SOUS-TYPES DE RÉSINE CONSOMMÉS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 74:

- PART EN VALEUR DES AUTRES SOUS-TYPES DE RÉSINES CONSOMMÉES PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 75:

- VOLUME DE POLYMÈRE À CRISTAUX LIQUIDES (LCP) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 76:

- VALEUR DU POLYMÈRE À CRISTAUX LIQUIDES (LCP) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 77:

- PART EN VALEUR DES POLYMÈRES À CRISTAUX LIQUIDES (LCP) CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 78:

- VOLUME DE POLYAMIDE (PA) CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 79:

- VALEUR DU POLYAMIDE (PA) CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 80:

- PART EN VOLUME DE POLYAMIDE (PA) CONSOMMÉE PAR TYPE DE SOUS-RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 81:

- PART EN VALEUR DU POLYAMIDE (PA) CONSOMMÉ PAR TYPE DE SOUS-RÉSINE, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 82:

- VOLUME D'ARAMIDE CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 83:

- VALEUR DE L'ARAMIDE CONSOMMÉE, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 84:

- PART EN VALEUR DE L'ARAMIDE CONSOMMÉE PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 85:

- VOLUME DE POLYAMIDE (PA) 6 CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 86:

- VALEUR DU POLYAMIDE (PA) 6 CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 87:

- PART EN VALEUR DU POLYAMIDE (PA) 6 CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 88:

- VOLUME DE POLYAMIDE (PA) 66 CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 89:

- VALEUR DU POLYAMIDE (PA) 66 CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 90:

- PART EN VALEUR DU POLYAMIDE (PA) 66 CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 91:

- VOLUME DE POLYPHTALAMIDE CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 92:

- VALEUR DU POLYPHTALAMIDE CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 93:

- PART EN VALEUR DU POLYPHTALAMIDE CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 94:

- VOLUME DE POLYBUTYLÈNE TÉRÉPHTALATE (PBT) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 95:

- VALEUR DU POLYBUTYLÈNE TÉRÉPHTALATE (PBT) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 96:

- PART EN VALEUR DU POLYBUTYLÈNE TÉRÉPHTALATE (PBT) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 97:

- VOLUME DE POLYCARBONATE (PC) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 98:

- VALEUR DU POLYCARBONATE (PC) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 99:

- PART EN VALEUR DU POLYCARBONATE (PC) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 100:

- VOLUME DE POLYÉTHER ÉTHER CÉTONE (PEEK) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 101:

- VALEUR DU POLYÉTHER ÉTHER CÉTONE (PEEK) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 102:

- PART EN VALEUR DU POLYÉTHER ÉTHER CÉTONE (PEEK) CONSOMMÉE PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 103:

- VOLUME DE POLYÉTHYLÈNE TÉRÉPHTALATE (PET) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 104:

- VALEUR DU POLYÉTHYLÈNE TÉRÉPHTALATE (PET) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 105:

- PART EN VALEUR DU POLYÉTHYLÈNE TÉRÉPHTALATE (PET) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 106:

- VOLUME DE POLYIMIDE (PI) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 107:

- VALEUR DU POLYIMIDE (PI) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 108:

- PART EN VALEUR DU POLYIMIDE (PI) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 109:

- VOLUME DE MÉTHACRYLATE DE POLYMÉTHYLE (PMMA) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 110:

- VALEUR DU MÉTHACRYLATE DE POLYMÉTHYLE (PMMA) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 111:

- PART EN VALEUR DU MÉTHACRYLATE DE POLYÉTHYLE (PMMA) CONSOMMÉE PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 112:

- VOLUME DE POLYOXYMÉTHYLÈNE (POM) CONSOMMÉ, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 113:

- VALEUR DU POLYOXYMÉTHYLÈNE (POM) CONSOMMÉ, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 114:

- PART EN VALEUR DU POLYOXYMÉTHYLÈNE (POM) CONSOMMÉ PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 115:

- VOLUME DE COPOLYMÈRES DE STYRÈNE (ABS ET SAN) CONSOMMÉS, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 116:

- VALEUR DES COPOLYMÈRES DE STYRÈNE (ABS ET SAN) CONSOMMÉS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 117:

- PART EN VALEUR DES COPOLYMÈRES DE STYRÈNE (ABS ET SAN) CONSOMMÉES PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 118:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS PAR PAYS, TONNES, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 119:

- VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR PAYS, USD, AMÉRIQUE DU SUD, 2017 - 2029

- Figure 120:

- PART DU VOLUME DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR PAYS, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 121:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR PAYS, %, AMÉRIQUE DU SUD, 2017, 2023 ET 2029

- Figure 122:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS, TONNES, ARGENTINE, 2017 - 2029

- Figure 123:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS, USD, ARGENTINE, 2017 - 2029

- Figure 124:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, ARGENTINE, 2022 VS 2029

- Figure 125:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS, TONNES, BRÉSIL, 2017 - 2029

- Figure 126:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS, USD, BRÉSIL, 2017 - 2029

- Figure 127:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, BRÉSIL, 2022 VS 2029

- Figure 128:

- VOLUME DE PLASTIQUES D'INGÉNIERIE CONSOMMÉS, TONNES, RESTE DE L'AMÉRIQUE DU SUD, 2017 - 2029

- Figure 129:

- VALEUR DES PLASTIQUES D'INGÉNIERIE CONSOMMÉS, EN USD, RESTE DE L'AMÉRIQUE DU SUD, 2017 - 2029

- Figure 130:

- PART EN VALEUR DES PLASTIQUES INTECHNIQUES CONSOMMÉS PAR L'INDUSTRIE DES UTILISATEURS FINAUX, %, RESTE DE L'AMÉRIQUE DU SUD, 2022 VS 2029

- Figure 131:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, AMÉRIQUE DU SUD, 2019 - 2021

- Figure 132:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, AMÉRIQUE DU SUD, 2019 - 2021

- Figure 133:

- PART DE CAPACITÉ DE PRODUCTION DES PLASTIQUES D'INGÉNIERIE PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 134:

- PART DES REVENUS DU FLUOROPOLYMÈRE PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 135:

- PART DE CAPACITÉ DE PRODUCTION DE POLYAMIDE (PA) PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 136:

- PART DE CAPACITÉ DE PRODUCTION DE POLYBUTYLÈNE TÉRÉPHTALATE (PBT) PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 137:

- PART DES REVENUS DU POLYCARBONATE (PC) PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 138:

- PART DES REVENUS DU POLYÉTHER ÉTHER CÉTONE (PEEK) PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

- Figure 139:

- PART DE CAPACITÉ DE PRODUCTION DE POLYÉTHYLÈNE TÉRÉPHTALATE (PET) PAR LES PRINCIPAUX ACTEURS, %, AMÉRIQUE DU SUD, 2022

Segmentation de lindustrie des plastiques techniques en Amérique du Sud

L'aérospatiale, l'automobile, le bâtiment et la construction, l'électricité et l'électronique, l'industrie et les machines, l'emballage sont couverts en tant que segments par l'industrie des utilisateurs finaux. Fluoropolymère, polymère à cristaux liquides (LCP), polyamide (PA), polybutylène téréphtalate (PBT), polycarbonate (PC), polyéther éther cétone (PEEK), polyéthylène téréphtalate (PET), polyimide (PI), polyméthacrylate de méthyle (PMMA), polyoxyméthylène (POM), les copolymères de styrène (ABS et SAN) sont couverts en tant que segments par type de résine. L'Argentine et le Brésil sont couverts en tant que segments par pays.

- Les plastiques techniques, avec leurs propriétés mécaniques et thermiques supérieures à celles des plastiques courants ou de base, ont des applications infinies. Ils ont remplacé les métaux et autres matériaux traditionnellement utilisés dans divers domaines d'application, tels que l'automobile, l'aérospatiale, le bâtiment et la construction, et bien plus encore.

- Lindustrie de lemballage est la plus grande consommatrice de plastiques techniques. Les emballages fabriqués à partir de plastiques techniques se présentent sous une variété de types et de formes de matériaux, notamment des films, des bouteilles, des conteneurs et autres, chacun ayant ses propres caractéristiques uniques. Ces caractéristiques englobent la plage de température, lutilisation alimentaire appropriée, la durée de conservation, lapparence et les propriétés barrières. Adaptés au remplissage à chaud et à froid, ainsi qu'au réchauffage par micro-ondes, les plastiques techniques devraient connaître un TCAC de 5,13 % en termes de volume de consommation de cette industrie au cours de la période de prévision.

- L'industrie automobile est le deuxième consommateur de plastiques techniques, qui ont remplacé les métaux coûteux et leurs alliages par divers types de composites, chacun conçu pour des conditions et des exigences uniques. L'industrie utilise des plastiques techniques à haute résistance, ce qui non seulement réduit les coûts de traitement, d'assemblage et de maintenance des pièces, mais rend également le véhicule plus léger et plus économe en énergie. Le Brésil et l'Argentine possèdent les industries automobiles les plus développées de la région, et la consommation dans cette industrie devrait enregistrer un TCAC de 6,74 % en termes de chiffre d'affaires de 2023 à 2029.

- L'industrie électrique et électronique devrait être le segment qui connaît la croissance la plus rapide en raison de la demande croissante d'électronique intelligente et d'appareils avancés, contribuant ainsi à la croissance de l'industrie. La demande dans cette industrie devrait enregistrer un TCAC de 7,74 % en termes de volume au cours de la période de prévision.

| Industrie des utilisateurs finaux | |

| Aérospatial | |

| Automobile | |

| Bâtiment et construction | |

| Électrique et électronique | |

| Industriel et machines | |

| Emballage | |

| Autres industries d'utilisateurs finaux |

| Type de résine | ||||||||||

| ||||||||||

| Polymère à cristaux liquides (LCP) | ||||||||||

| ||||||||||

| Polybutylène téréphtalate (PBT) | ||||||||||

| Polycarbonate (PC) | ||||||||||

| Polyéther éther cétone (PEEK) | ||||||||||

| Polyéthylène téréphtalate (PET) | ||||||||||

| Polyimide (PI) | ||||||||||

| Polyméthacrylate de méthyle (PMMA) | ||||||||||

| Polyoxyméthylène (POM) | ||||||||||

| Copolymères de styrène (ABS et SAN) |

| Pays | |

| Argentine | |

| Brésil | |

| Reste de l'Amérique du Sud |

Définition du marché

- Industrie des utilisateurs finaux - Lemballage, lélectricité et lélectronique, lautomobile, le bâtiment et la construction et autres sont les industries dutilisateurs finaux prises en compte dans le cadre du marché des plastiques techniques.

- Résine - Dans le cadre de l'étude, la consommation de résines vierges comme le fluoropolymère, le polycarbonate, le polyéthylène téréphtalate, le polybutylène téréphtalate, le polyoxyméthylène, le polyméthacrylate de méthyle, les copolymères de styrène, le polymère à cristaux liquides, le polyéther éther cétone, le polyimide et le polyamide sous les formes primaires sont prises en compte. Le recyclage a été fourni séparément dans son chapitre individuel.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Les variables clés quantifiables (industrielles et étrangères) relatives au segment de produit et au pays spécifiques sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base d'une recherche documentaire et d'une revue de la littérature ; ainsi que les principales contributions dexperts. Ces variables sont en outre confirmées par une modélisation de régression (si nécessaire).

- Étape 2 : Créer un modèle de marché : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement