| Période d'étude | 2019 - 2029 |

| Taille du Marché (2024) | USD 76.97 Billion |

| Taille du Marché (2029) | USD 172.82 Billion |

| CAGR (2024 - 2029) | 17.56 % |

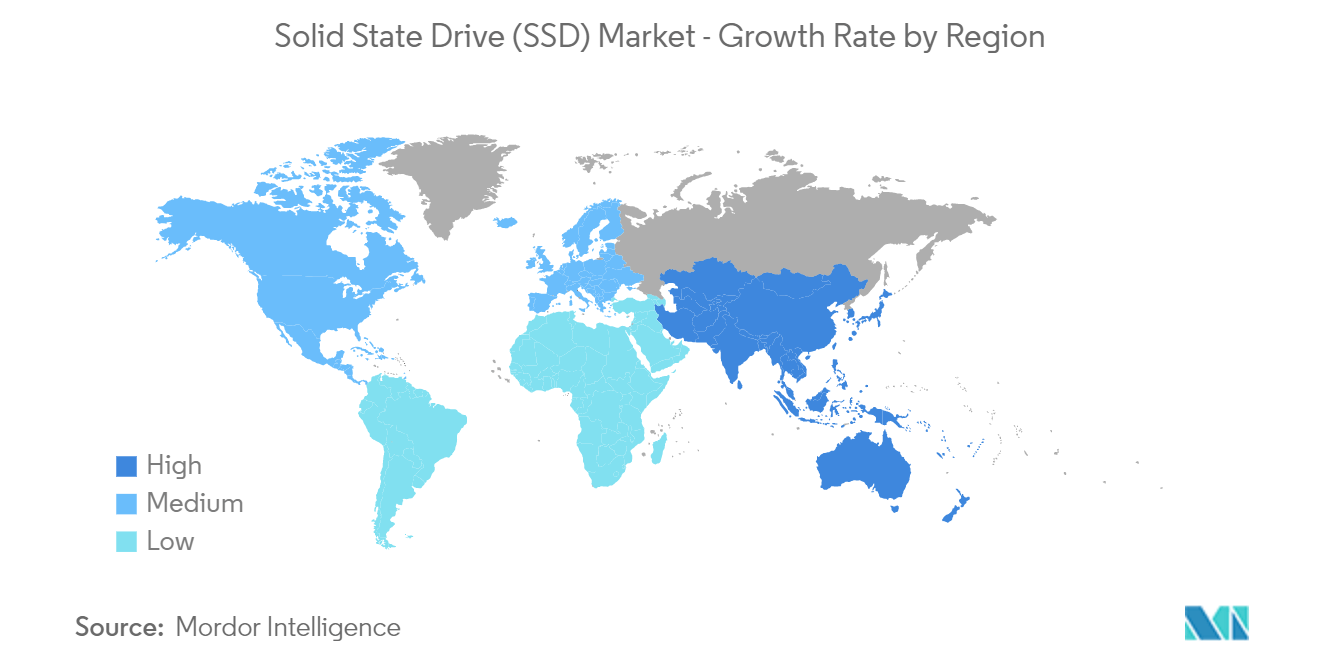

| Marché à la Croissance la Plus Rapide | Asie-Pacifique |

| Plus Grand Marché | Amérique du Nord |

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des disques SSD

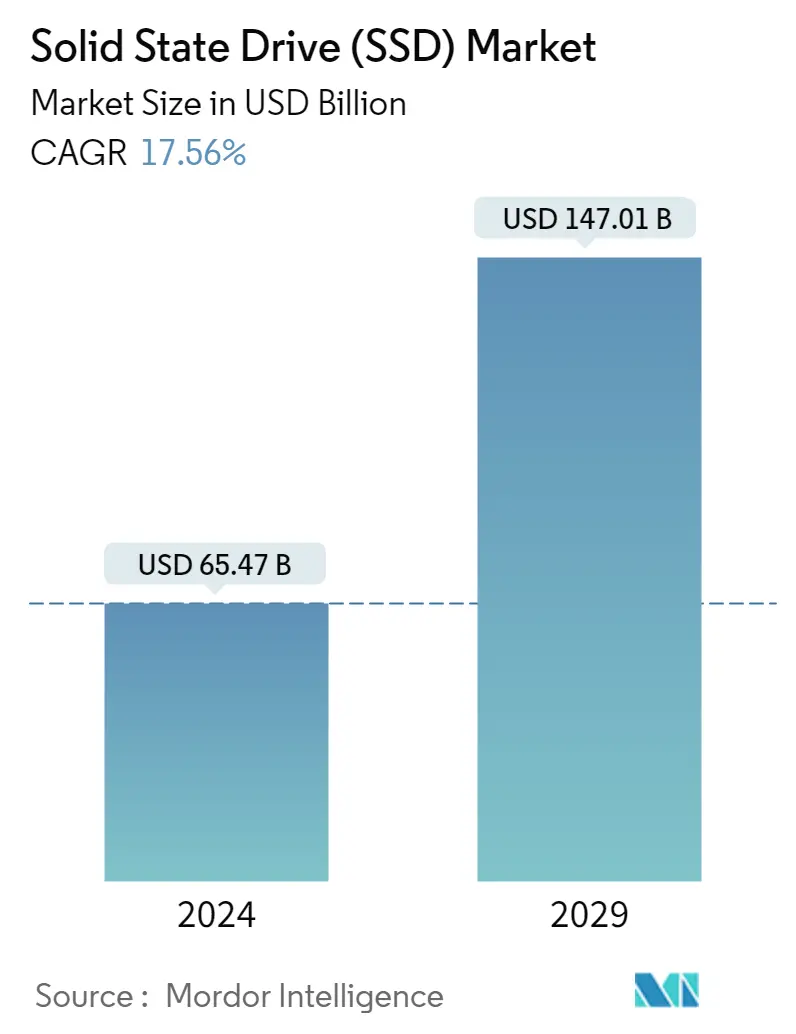

La taille du marché des disques SSD est estimée à 65,47 milliards de dollars en 2024 et devrait atteindre 147,01 milliards de dollars dici 2029, avec une croissance de 17,56 % au cours de la période de prévision (2024-2029).

La demande de stockage de données a connu une augmentation massive au cours des dernières années et devrait connaître une tendance à la hausse au cours de la période de prévision. La demande croissante doptions de stockage de données devrait stimuler la demande de SSD au cours de la période de prévision.

La demande de SSD a augmenté rapidement, parallèlement au nombre croissant de plates-formes cloud, des cloud privés d'entreprise traditionnels aux nouveaux cloud publics en passant par l'utilisation du cloud personnel. Les interfaces SSD couramment utilisées incluent Serial ATA (SATA), PCI Express (PCIe) et Serial Attached SCSI (SAS). Des fonctionnalités améliorées, telles qu'un accès rapide et à haute vitesse aux données, stimulent l'adoption des SSD PCIe pour le cloud computing.

La numérisation croissante et lévolution des modes de vie sont les principaux facteurs de laugmentation de la consommation délectronique grand public. La pandémie de COVID-19 a également contraint les consommateurs à passer au numérique pour diverses raisons, notamment lenseignement à domicile et le travail à distance, et a accéléré la numérisation dans divers secteurs. En conséquence, lutilisation des disques SSD dans les solutions technologiques grand public augmente rapidement. Ce besoin devrait se poursuivre à mesure que les développements technologiques, notamment lIoT, la VR/AR, la 5G, les technologies en ligne et lapprentissage automatique, deviennent plus répandus.

De plus, laugmentation de la demande de stockage a conduit les entreprises à investir dans la fabrication de solutions avancées. Par exemple, en mai 2022, Samsung Electronics a confirmé une collaboration globale sur les innovations logicielles de stockage de nouvelle génération. La collaboration se concentrera sur la création et le test d'applications open source pour les technologies de mémoire et de stockage existantes et nouvelles, telles que les SSD NVMe, le stockage informatique (Smart SSD, HBM-PIM, Smart SSD), la mémoire CXL et les tissus.

Après la pandémie de COVID-19, les efforts en faveur des technologies automatisées vont sintensifier, soutenant lexpansion mondiale des disques SSD. En outre, l'augmentation du volume de données en raison de la situation du travail à domicile a accru la demande de disques SSD dans les centres de données. Ces disques SSD aideront les fournisseurs de centres de données à fournir un fonctionnement de sortie d'admission robuste et à haute vitesse pour les nuages et les postes de travail massifs.

Tendances du marché des disques SSD

Demande croissante du segment des entreprises pour augmenter la croissance du marché

- Les SSD d'entreprise sont en tête par rapport aux SSD clients en raison de la protection des données stockées dans la DRAM en cas de panne de courant, de performances supérieures, d'un code de correction d'erreur (ECC) plus puissant, d'une qualité de service cohérente et persistante et d'une garantie plus longue.

- Les premiers disques SSD destinés aux entreprises utilisaient la mémoire flash NAND SLC (single-level cell), qui stocke un bit par cellule et offre le plus haut niveau d'endurance et de performances, avec un cycle de vie typique de 100000 écritures par cellule. De plus, les solutions de stockage flash basées sur NAND sont très demandées par les organisations en raison de leur longue durabilité, de leur faible coût et de leur stockage plus rapide avec un faible taux d'erreur, ce qui accroît le besoin de solutions SSD dans les entreprises du monde entier.

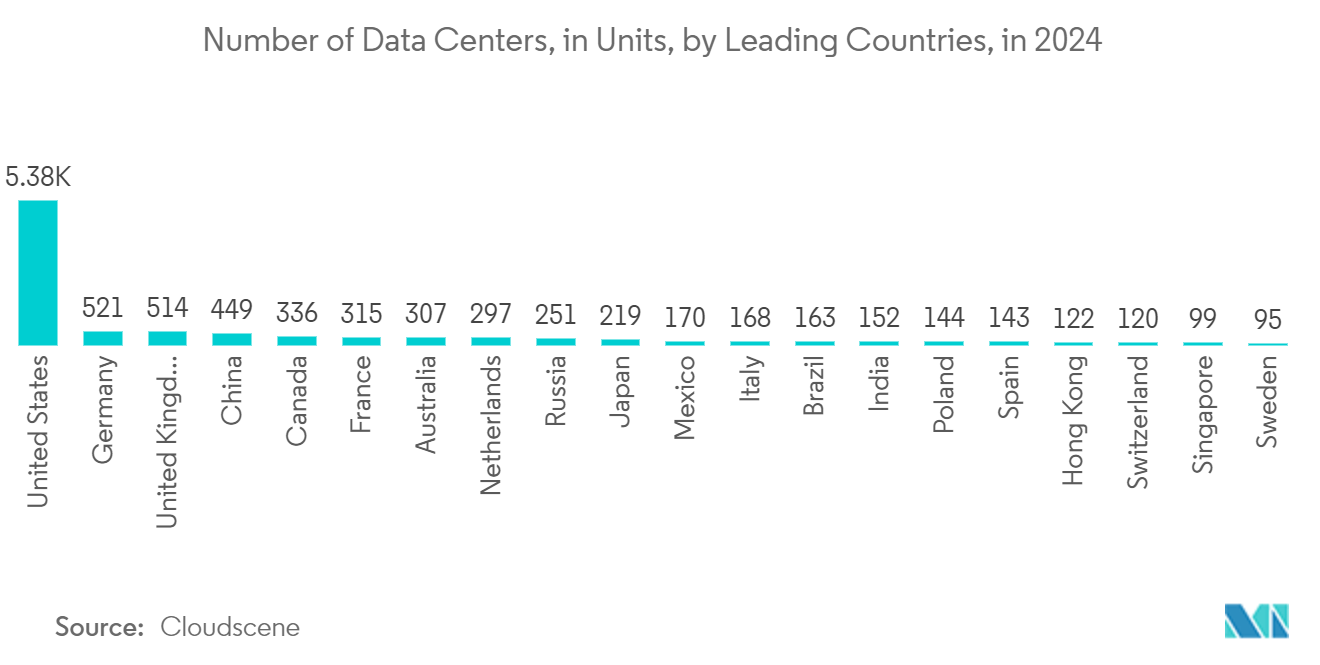

- L'utilisation croissante des disques SSD dans les centres de données est due à divers facteurs, notamment une efficacité supérieure par rapport à la mémoire HDD conventionnelle, une demande croissante en capacité de stockage et des avancées en matière de durabilité et d'efficacité des disques SSD d'entreprise. La demande croissante de centres de données devrait propulser la demande de disques SSD. Les SSD sont préférés par les entreprises car ils permettent de réduire l'étalement, nécessitent moins d'énergie et entraînent une empreinte environnementale réduite.

- Les améliorations apportées à la technologie Flash NAND permettent aux fabricants de SSD d'entreprise d'utiliser des options de flash NAND de moindre endurance, telles qu'une cellule multi-niveau (MLC), une cellule à trois niveaux (TLC) et une NAND 3D. Les avantages des formes de flash NAND à faible endurance incluent un coût inférieur et une capacité plus élevée, qui ont accru la croissance du marché.

- Le développement croissant de produits par les acteurs du marché pour répondre à la demande croissante de centres de données devrait contribuer à la croissance du segment. En août 2022, Phison Electronics Corp. a présenté sa plate-forme de disque SSD (Solid State Drive) de contrôleur X1 pour une utilisation en entreprise. Le système X1 SSD a été conçu en collaboration avec Seagate Technology Holdings PLC et construit à l'aide de la technologie Phison pour répondre aux demandes croissantes d'infrastructures de centres de données mondiales plus rapides et plus intelligentes. La plate-forme configurable X1 SSD permet des calculs plus importants en utilisant moins d'énergie. Grâce à une technologie rentable qui élimine les goulots d'étranglement et améliore la qualité du service, le X1 offre une augmentation de plus de 30% des lectures de données par rapport à ses concurrents établis sur le marché pour une puissance utilisée équivalente.

La région Amérique du Nord devrait détenir une part importante

- L'Amérique du Nord devrait devenir un marché important en raison de l'adoption croissante de technologies avancées, telles que le cloud, l'IoT, le Big Data et le cloud computing haut de gamme. Le besoin croissant de stockage, en raison de ladoption massive de ces technologies, stimule la croissance du marché dans la région.

- La région comprend les deux plus grands pays économiquement développés du monde, les États-Unis et le Canada. Des sociétés nord-américaines de premier plan proposent à diverses entreprises des disques SSD de pointe comme options de mémoire innovantes. Afin d'acquérir un avantage concurrentiel et d'améliorer l'efficacité de leur entreprise, les entreprises américaines augmentent leurs dépenses en infrastructures informatiques, ce qui a stimulé la demande de solutions de stockage, notamment SSD, pour augmenter la vitesse de transmission des données et atteindre des niveaux d'efficacité élevés.

- La région dispose d'une forte présence de vendeurs, contribuant à la croissance du marché. Certains d'entre eux incluent Intel Corporation, Micron Technology Inc. et Western Digital Corporation, entre autres. De plus, les fabricants régionaux se concentrent sur linnovation et la différenciation des produits pour accroître la pénétration des produits, augmenter les revenus et accélérer la demande du produit dans la région.

- Par exemple, en juin 2022, Micron a présenté le système de mémoire avancé SSD SATA 5400 pour les infrastructures critiques. La société propose une innovation NAND à 176 couches à son SSD SATA de centre de données en utilisant le SSD 5400. Le SSD 5400 de Micron est le SSD SATA pour centre de données de 11e génération.

- Le développement de la technologie 5G aux États-Unis et au Canada devrait contribuer de manière significative à la croissance du marché. Selon la CTIA, cette expansion rapide de la 5G jettera les bases dune industrie 5G aux États-Unis, générant 275 milliards de dollars dinvestissements, 3 millions de nouveaux emplois et 500 milliards de dollars de croissance économique.

Aperçu du marché des disques SSD

Le marché des disques SSD est compétitif en raison de la présence de fournisseurs majeurs, tels qu'Intel, Micron Technology, Samsung Electronics, Kingston Technology Corporation et Western Digital Corporation. Les fournisseurs existants sur le marché investissent massivement dans la RD de produits nouveaux et innovants.

Octobre 2022 – CFD Gaming a lancé un SSD PCIe Gen5 NVMe 2.0 M.2 avec des vitesses de lecture allant jusqu'à 10 Go/s et des vitesses d'écriture allant jusqu'à 9,5 Go/s. Les SSD sont construits sur le PS5026-E26 de PHISON ELECTRONICS et utilisent l'innovation flash 3D TLC NAND de Micron.

Octobre 2022 – WD présente le SSD Fast SanDisk Pro, doté d'un double port Thunderbolt/USB. Le dernier SSD ultra-rapide de Western Digital fait partie de la gamme de produits San Disk Pro de la société. Le SSD PRO-G40 combine Thunderbolt 3 (40 Gbit/s) avec USB 3.2 Gen 2 (10 Gbit/s) via une seule interface.

Octobre 2022 - Solidigm lance le SSD P44 Pro, un SSD utilisateur hautes performances pour les applications les plus exigeantes. Le P44 Pro offre des performances ultra-rapides et une grande efficacité énergétique.

Août 2022 – Samsung lance les SSD de la série 990 Pro. Il s'agit de SSD NVMe M.2 2280 dotés de grandes performances conçus pour les applications de jeu et artistiques. L'interface PCIe 4.0 est utilisée par les derniers SSD Samsung 990 Pro Series.

Leaders du marché des disques SSD

-

Intel Corporation

-

Samsung Group

-

Western Digital Corporation

-

Kingston Technology Corporation

-

Micron Technology Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des disques SSD

- Juillet 2022 - Kioxia annonce de nouveaux niveaux de vitesse avec la famille de SSD Enterprise NVMe conçue à l'aide de la technologie PCIe 5.0. La série KIOXIA CM7 est construite avec la technologie PCIe 5.0 en E3.S et un facteur de forme standard d'entreprise et de centre de données (EDSFF) de 2,5 pouces. La série EDSFF E3 permet à l'ère à venir des SSD utilisant PCIe 5.0 et supérieur de satisfaire les futures conceptions de centres de données tout en prenant en charge une large gamme de nouvelles applications et de nouveaux appareils.

- Juillet 2022 - Innodisk, un pionnier mondial de la mémoire de qualité industrielle et des dispositifs intégrés, a lancé les SSD 2,5 SATA 3TS6-P, 3TS9-P et M.2 (P80) 4TS2-P dans son disque SSD innovant de puissance de calcul ( SSD). Les derniers SSD Edge AI d'Innodisk offrent une faible latence, un DWPD rapide (écritures de disque par jour) et de grandes capacités.

- Juin 2022 - Micron présente le système de mémoire avancé SSD SATA 5400 pour les infrastructures critiques. La société propose une innovation NAND à 176 couches à son SSD SATA de centre de données en utilisant le SSD 5400. Le SSD 5400 de Micron est le SSD SATA pour centre de données 4 de 11e génération.

- Avril 2022 – Le géant sud-coréen des puces de stockage SK Hynix et sa filiale américaine de solutions de mémoire flash NAND Solidigm ont introduit les SSD à semi-conducteurs pour les centres de données. Le P5530 utilisera l'innovation flash NAND à 128 couches de SK Hynix en conjonction avec les contrôleurs SSD et l'expertise logicielle de Solidigm. Les SSD seront proposés en variantes de 1 téraoctet, 2 téraoctets et 4 téraoctets et utiliseront l'interface PCIe Gen 4, selon les entreprises.

Segmentation de lindustrie des disques SSD

Un disque SSD (Solid State Drive) est un support de stockage non volatil qui stocke des données persistantes sur une mémoire flash SSD. Le SSD est plus rapide, plus silencieux et généralement préférable aux disques durs (HDD). Avec une plus grande capacité, une vitesse plus rapide et un prix plus avantageux, les SSD devraient remplacer complètement les disques durs dans un avenir proche.

Le marché des disques SSD (Solid State Drive) est segmenté par interface SSD (SATA, SAS, PCIE), application (entreprise, client) et géographie (Amérique du Nord, Asie-Pacifique, Europe et reste du monde). Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Par interface SSD (aperçu, tendances, prévisions et perspectives du marché) | HEURES | ||

| SAS | |||

| PCIE | |||

| Par application (aperçu, tendances, prévisions et perspectives du marché) | Entreprise | ||

| Client | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Le reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Taïwan | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Reste du monde | |||

FAQ sur les études de marché sur les disques SSD

Quelle est la taille du marché des disques SSD (Solid State Drive) ?

La taille du marché des disques SSD (Solid State Drive) devrait atteindre 65,47 milliards USD en 2024 et croître à un TCAC de 17,56 % pour atteindre 147,01 milliards USD dici 2029.

Quelle est la taille actuelle du marché des disques SSD (Solid State Drive) ?

En 2024, la taille du marché des disques SSD devrait atteindre 65,47 milliards de dollars.

Qui sont les principaux acteurs du marché des disques SSD (Solid State Drive) ?

Intel Corporation, Samsung Group, Western Digital Corporation, Kingston Technology Corporation, Micron Technology Inc. sont les principales sociétés opérant sur le marché des disques SSD.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des disques SSD (Solid State Drive) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des disques SSD (Solid State Drive) ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des disques SSD (Solid State Drive).

Quelles années couvre ce marché des disques SSD (Solid State Drive) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des disques SSD (Solid State Drive) était estimée à 55,69 milliards de dollars. Le rapport couvre la taille historique du marché des disques SSD (Solid State Drive) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des disques SSD (Solid State Drive) pour les années 2024, 2025, 2026, 2027. , 2028 et 2029.

Nos rapports les plus vendus

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie des disques SSD (Solid State Drive)

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des disques SSD (Solid State Drive) 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des disques SSD comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.