Taille et part du marché immobilier de Singapour

Analyse du marché immobilier de Singapour par Mordor Intelligence

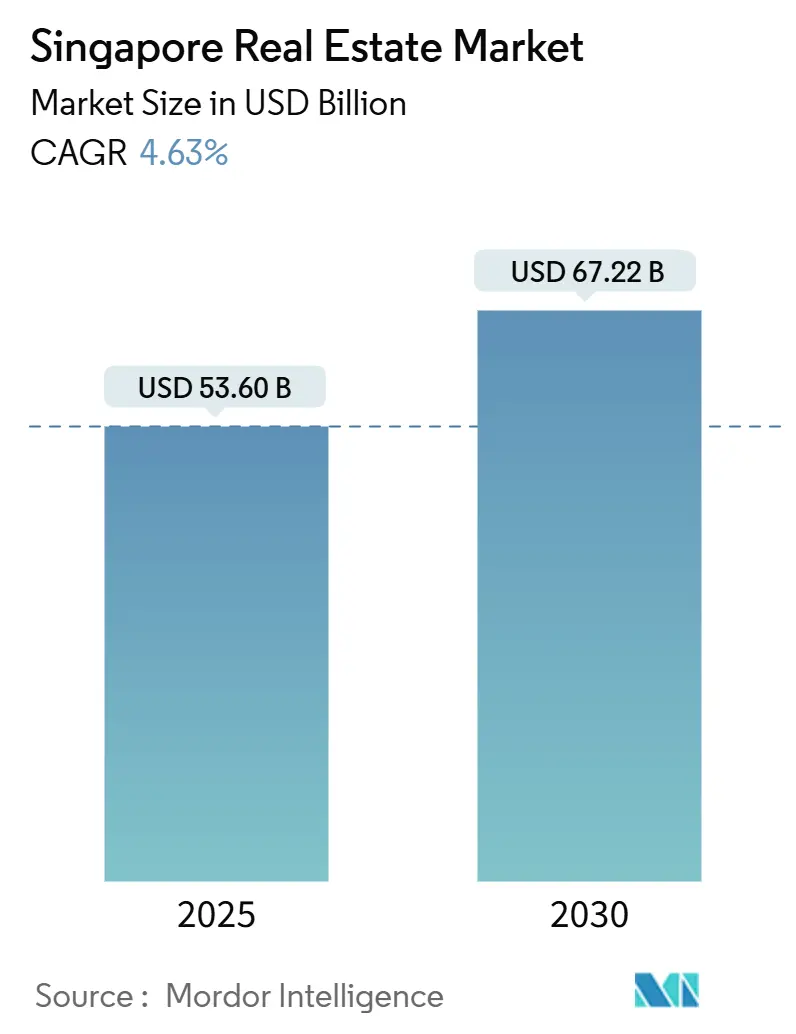

La taille du marché immobilier de Singapour est estimée à 53,6 milliards USD en 2025, et devrait atteindre 67,22 milliards USD d'ici 2030, avec un TCAC de 4,63% durant la période de prévision (2025-2030). La gouvernance stable, les réglementations transparentes et un pipeline actif de programmes de développement urbain dirigés par le gouvernement continuent d'attirer un large spectre d'investisseurs. Le logement de luxe conserve un attrait mondial, tandis que la demande pour la logistique moderne, les centres de données et les actifs à usage mixte est soutenue par la croissance du commerce électronique, la fabrication avancée et l'expansion du rôle de siège régional de Singapour. L'offre restreinte, la capacité limitée de remblaiement des terres et les règles plus strictes de ratio prêt-valeur modèrent l'activité spéculative mais n'ont pas fait dérailler les flux de capitaux à long terme. Les promoteurs se différencient par l'adoption de PropTech, la construction préfabriquée et les conceptions nouvelle génération à faible émission de carbone qui s'alignent avec les exigences Green Mark 2021.

Points clés du rapport

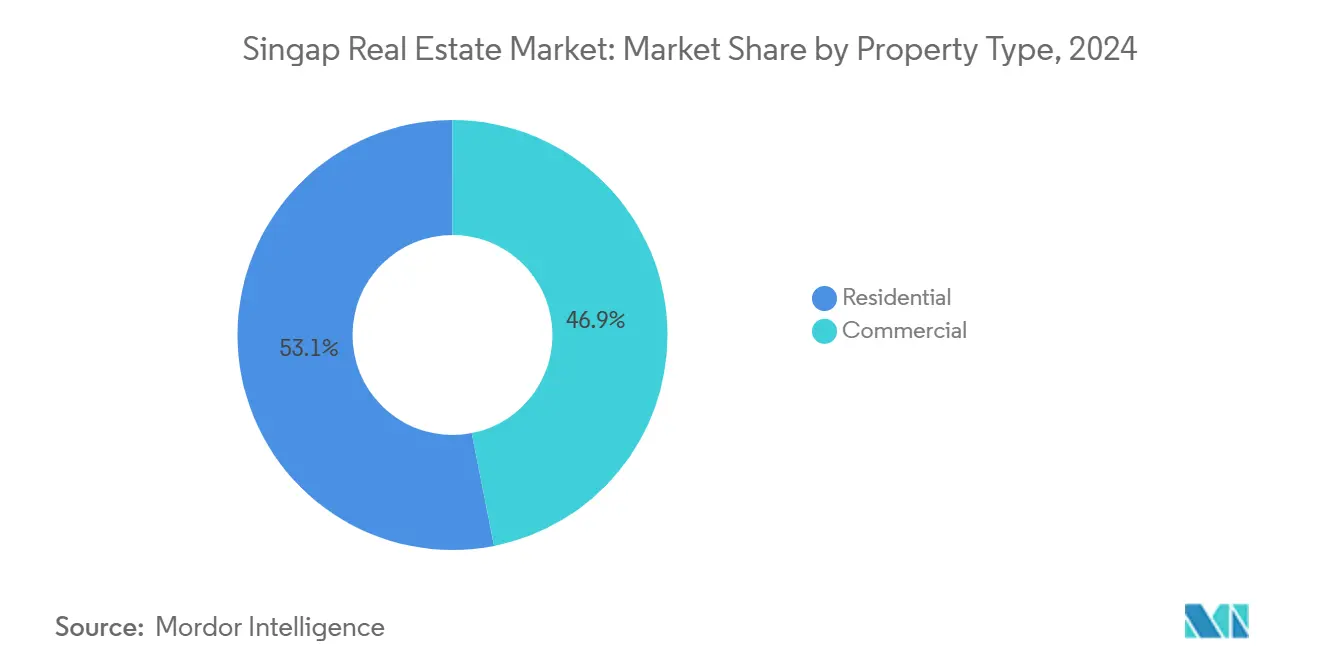

- Par type de propriété, les actifs résidentiels ont dominé avec 53,1% de la part du marché immobilier de Singapour en 2024 ; les propriétés commerciales ont enregistré le TCAC projeté le plus élevé à 5,13% jusqu'en 2030.

- Par modèle économique, les transactions de vente ont détenu 61,4% de part du marché immobilier de Singapour en 2024, tandis que les locations se sont développées le plus rapidement avec un TCAC de 5,27% jusqu'en 2030.

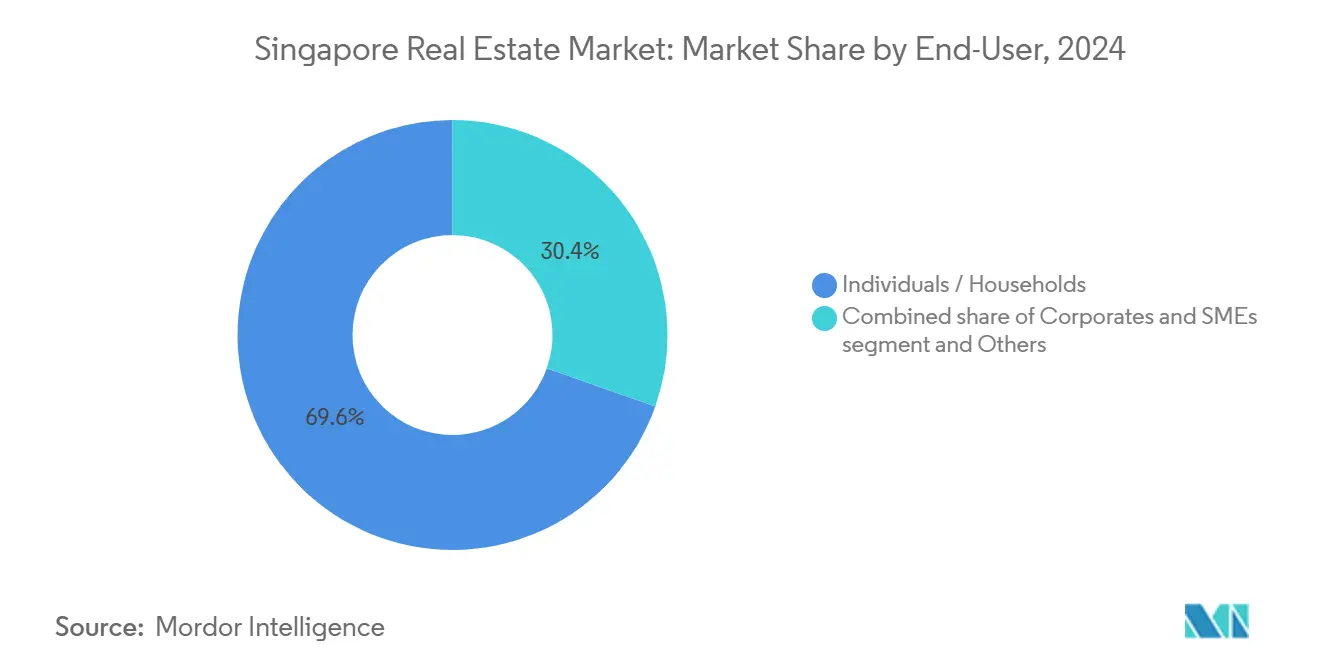

- Par utilisateur final, les particuliers et ménages ont représenté 69,6% de part en 2024 ; la demande des entreprises et PME devrait croître à un TCAC de 5,51% jusqu'en 2030.

- Par région, la région centrale principale a capturé 42,2% des revenus de 2024 ; le reste de la région centrale est positionné pour l'expansion la plus rapide, progressant à un TCAC de 5,91% jusqu'en 2030.

Tendances et perspectives du marché immobilier de Singapour

Analyse d'impact des facteurs moteurs

| Facteur moteur | ( ~ ) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Programmes d'aménagement urbain gouvernementaux (p. ex., Greater Southern Waterfront) | +1.2% | National | Long terme (≥ 4 ans) |

| Statut de hub de sièges sociaux de Singapour soutenant la demande de bureaux et d'usage mixte | +0.9% | CCR, parcs d'affaires | Moyen terme (2-4 ans) |

| Confiance des investisseurs étrangers ancrée dans un environnement juridique prévisible | +0.8% | CCR, RCR | Long terme (≥ 4 ans) |

| Croissance rapide du commerce électronique et de la fabrication avancée stimulant la demande logistique | +0.7% | Zones industrielles OCR | Court terme (≤ 2 ans) |

| Appétit des particuliers fortunés pour les actifs résidentiels de premier plan | +0.6% | CCR, RCR sélectionnés | Moyen terme (2-4 ans) |

| Incitations pour les bâtiments intelligents et durables | +0.5% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Intérêt robuste des investisseurs étrangers motivé par la stabilité politique et des cadres juridiques solides

Les capitaux étrangers continuent de considérer Singapour comme une base à faible risque en raison de l'exécution des contrats, de la fiscalité claire et de la résolution efficace des litiges. Le Conseil de développement économique a enregistré 10 milliards USD d'engagements d'actifs fixes durant 2024, canalisant les fonds vers les projets de semi-conducteurs, biopharma et IA qui élargissent indirectement l'absorption de bureaux de premier plan et industriels. Le Pass Overseas Networks & Expertise, introduit en 2023, maintient les afflux de talents mondiaux et soutient la demande de location haut de gamme. Ensemble, ces forces renforcent l'attractivité à long terme du marché immobilier de Singapour.

Planification urbaine soutenue par le gouvernement stimulant le développement à long terme

Le projet de plan directeur 2025 de l'Autorité de redéveloppement urbain établit un plan directeur intégré et résilient au climat qui remodelera le marché immobilier de Singapour au cours de la prochaine décennie. Les projets phares incluent le Greater Southern Waterfront de 2 000 acres et la remise en état de Long Island de 800 hectares, ajoutant tous deux des logements mixtes, des clusters commerciaux et 20 kilomètres de loisirs en front de mer tout en renforçant la défense côtière. Les extensions MRT prévues comme les lignes Tengah et Seletar connecteront plus de 400 000 ménages, encourageant la migration de valeur vers des districts précédemment sous-desservis[1]Urban Redevelopment Authority, "Master Plan 2025 Highlights," Urban Redevelopment Authority, ura.gov.sg.

Demande soutenue dans le segment résidentiel de luxe et haut de gamme de la part des UHNWI mondiaux

Les acheteurs ultra-riches mondiaux continuent de favoriser Singapour pour des motifs de préservation d'actifs et de style de vie. Bien que les transactions de bungalows se soient modérées après l'augmentation 2024 du droit de timbre supplémentaire pour acheteurs, les achats de shophouses patrimoniaux exemptés de nombreuses mesures de refroidissement ont grimpé, avec des prix moyens dépassant 3 700 USD par pied carré. Une croissance parallèle est évidente dans la location haut de gamme, où les coûts ABSD ont poussé de nombreux UHNWI vers la location de maisons de premier plan, stabilisant les rendements dans les districts centraux. Ces nuances signalent une couche de luxe qui mûrit au sein du marché immobilier de Singapour.

Positionnement stratégique comme hub d'affaires régional soutenant la croissance des bureaux et de l'usage mixte

L'attrait de Singapour pour les sièges sociaux persiste même alors que le travail hybride réforme la demande d'espace. De nouveaux districts comme Punggol Digital District accueilleront 28 000 emplois et intégreront des usages académiques et résidentiels, illustrant le passage vers des actifs mixtes de style campus. Les tours du CBD restent l'adresse privilégiée des leaders de la finance et de la technologie, et les mouvements de consolidation des géants technologiques chinois soulignent la confiance dans les bureaux de centre-ville haut de gamme. Les promoteurs reconfigurent donc les plateaux pour des environnements collaboratifs et technologiques.

Analyse d'impact des contraintes

| Contrainte | ( ~ ) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Mesures de refroidissement strictes et droits de timbre tempérant l'investissement résidentiel spéculatif | -1.1% | National, avec l'impact le plus élevé sur le segment de luxe CCR | Court terme (≤ 2 ans) |

| Offre de terrain limitée et coûts élevés d'acquisition de terrain contraignant le nouveau développement | -0.9% | National, particulièrement aigu dans les emplacements CCR et RCR de premier plan | Long terme (≥ 4 ans) |

| Vents contraires géopolitiques et économiques impactant les flux de capitaux étrangers et la demande des locataires | -0.8% | Mondial, avec influence prononcée sur les bureaux CBD et les actifs industriels orientés export | Moyen terme (2-4 ans) |

| Déséquilibres offre-demande dans certaines classes d'actifs (p. ex., suroffre dans le commerce de détail de banlieue ou les emplacements de bureaux périphériques) | -0.6% | Corridors de vente au détail OCR et parcs d'affaires périphériques | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Mesures de refroidissement strictes et droits de timbre tempérant l'investissement résidentiel spéculatif

Des droits de timbre plus élevés, des plafonds ratio prêt-valeur plus serrés et une période d'attente de 15 mois pour les déménageurs privé-vers-HDB ont ralenti la vélocité transactionnelle. La croissance des prix de revente HDB s'est assouplie à 1,6% au T1 2025 suite au paquet politique de 2024. Les ventes de nouveaux logements privés sont tombées sous 350 unités en mai 2025, soulignant l'efficacité politique, mais la demande structurelle reste intacte grâce à la croissance salariale et l'immigration.

Offre de terrain limitée et coûts élevés d'acquisition de terrain contraignant le nouveau développement

La rareté des terres intensifie la concurrence d'enchères. L'ardoise des ventes de terrains gouvernementaux 1S 2025 a porté l'offre de logements privés à 8 505 unités, une hausse marginale qui illustre les limites physiques. Les échanges du secteur public et les études d'espaces souterrains émergent comme stratégies alternatives, mais les primes foncières élevées continuent de presser les marges des promoteurs et d'augmenter les prix de vente réalisables.

Analyse par segment

Par type de propriété : l'élan commercial dépasse la dominance résidentielle

Le segment résidentiel a commandé 53,1% des revenus de 2024, soulignant le leadership de la taille du marché immobilier de Singapour dans le développement centré sur les personnes. Les plans gouvernementaux de lancer plus de 50 000 appartements Build-to-Order entre 2025 et 2027 renforcent une base stable de propriétaires-occupants. La classification des appartements Standard, Plus et Prime lie les subventions à la valeur d'emplacement, encourageant une demande équilibrée à travers les townships. Les projets privés favorisent maintenant les formats intégrés où les résidences se situent au-dessus des podiums de vente au détail et des commodités communautaires, soutenant l'absorption résiliente du pipeline[2]Housing & Development Board, "Build-to-Order Flat Supply 2025-2027," Housing & Development Board, hdb.gov.sg.

Le stock commercial se développe le plus rapidement à un TCAC de 5,13% jusqu'en 2030 alors que l'économie se digitalise. Les actifs logistiques et industriels gagnent du rôle de Singapour dans les chaînes d'approvisionnement de semi-conducteurs et de commerce électronique ; la construction d'une zone de fret aérien Changi élargie et l'automatisation du port de Tuas stimuleront la prise d'entrepôts. Pendant ce temps, les investisseurs ciblent les campus de centres de données et les bureaux décentralisés avec des références écologiques, signalant un pivot vers des flux de revenus moins liés aux bureaux de vente au détail traditionnels ou à locataire unique. Cette réorientation soutient la trajectoire future du marché immobilier de Singapour.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : le segment locatif accélère sous les contraintes de propriété

Les transactions de vente ont détenu 61,4% de l'activité en 2024 mais la demande locative croît à un TCAC vigoureux de 5,27% jusqu'en 2030. L'augmentation du nombre d'expatriés, le Pass Overseas Networks & Expertise et un rebond des inscriptions d'étudiants internationaux stimulent les volumes de location résidentielle, avec les approbations de location HDB en hausse de 12% d'une année sur l'autre au T1 2025. En même temps, des coûts ABSD plus élevés et la volatilité des taux hypothécaires font de la location à long terme une alternative flexible, surtout pour les professionnels mobiles mondialement.

Le canal de vente continue de bénéficier du soutien aux primo-accédants, incluant les remises d'impôt foncier ponctuelles de 2025 et les subventions CPF renforcées. L'activité de disposition commerciale reste sélective dans un climat de taux plus élevés, mais les acquisitions REIT de bureaux grade-A et de blocs logistiques urbains indiquent une confiance soutenue. Les promoteurs qui regroupent les fonctionnalités de maison intelligente avec des espaces communaux alignés ESG sont les mieux placés pour capturer les préférences évolutives qui définissent le marché immobilier de Singapour.

Par utilisateur final : les entreprises stimulent la sophistication au milieu de la dominance des ménages

Les particuliers et ménages ont représenté 69,6% de la valeur brute de transaction en 2024, reflétant l'accent politique sur l'accession à la propriété à large base. Les subventions au logement, les incitations Fresh Start et les compléments Silver Housing Bonus facilitent l'abordabilité et encouragent le bon dimensionnement parmi les seniors. Démographiquement, un taux de fertilité sous 1,0 remodèle graduellement les préférences de taille d'unité vers les formats deux chambres et studio.

Les utilisateurs d'entreprises et PME devraient se développer à un TCAC de 5,51% d'ici 2030, exploitant les parcelles industrielles sur mesure, les accords de vente-cession-bail et les baux liés à la durabilité. L'appétit institutionnel s'approfondit alors que l'Autorité monétaire de Singapour introduit un plafond uniforme d'endettement de 50% et un seuil de couverture d'intérêts de 1,5× pour les REIT, promouvant des structures de capital disciplinées. La demande d'entreprise soutient donc un marché immobilier de Singapour de plus en plus sophistiqué.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La région centrale principale (CCR) a capturé 42,2% des revenus du marché immobilier de Singapour en 2024, reflétant l'attraction durable de Marina Bay, Orchard Road et des enclaves de luxe de Sentosa. Les loyers de bureaux de premier plan à Raffles Place et Marina Bay ont touché leurs niveaux les plus élevés depuis 2010, soutenus par les locataires financiers et technologiques mondiaux qui valorisent la certitude de gouvernance et l'accès aux talents. Le commerce de détail de luxe sur Orchard Road bénéficie des redesigns en cours favorables aux piétons qui créent des sous-districts expérientiels et soutiennent la récupération du trafic piétonnier. Néanmoins, des prélèvements résidentiels plus serrés ont refroidi les ventes de bungalows à tickets élevés, signalant que même les acheteurs ultra-riches scrutinent maintenant les prix[3]Land Transport Authority, "Rail Expansion Projects," Land Transport Authority, lta.gov.sg.

Le reste de la région centrale gagne en momentum. Les projets ferroviaires comme la ligne de la région de Jurong et l'éperon Seletar potentiel réduiront les temps de trajet et amélioreront les liaisons du dernier kilomètre pour plus de 400 000 ménages. Tengah, commercialisé comme la première ville éco-intelligente, présente le refroidissement centralisé et les essais de navettes autonomes, renforçant les aspirations vertes et numériques de Singapour. Le Greater Southern Waterfront de 2 000 acres fusionnera les offres résidentielles, commerciales et récréatives, incitant les entreprises à se relocaliser et les ménages à échanger la proximité pour des styles de vie intégrés.

En dehors de la région centrale, les zones tirent parti de la politique industrielle. Le port de Tuas entièrement automatisé devrait traiter 65 millions EVP annuellement d'ici 2040, ancrant la prise immobilière logistique et attirant l'activité de logement de soutien. Le hub de chaîne d'approvisionnement de 480 millions USD de PSA International et les investissements de fabrication de semi-conducteurs à Jurong illustrent la demande menée par la fabrication. En conséquence, les domaines de banlieue autour des corridors industriels transitionnent vers des townships équilibrés, ajoutant de la profondeur au marché immobilier de Singapour.

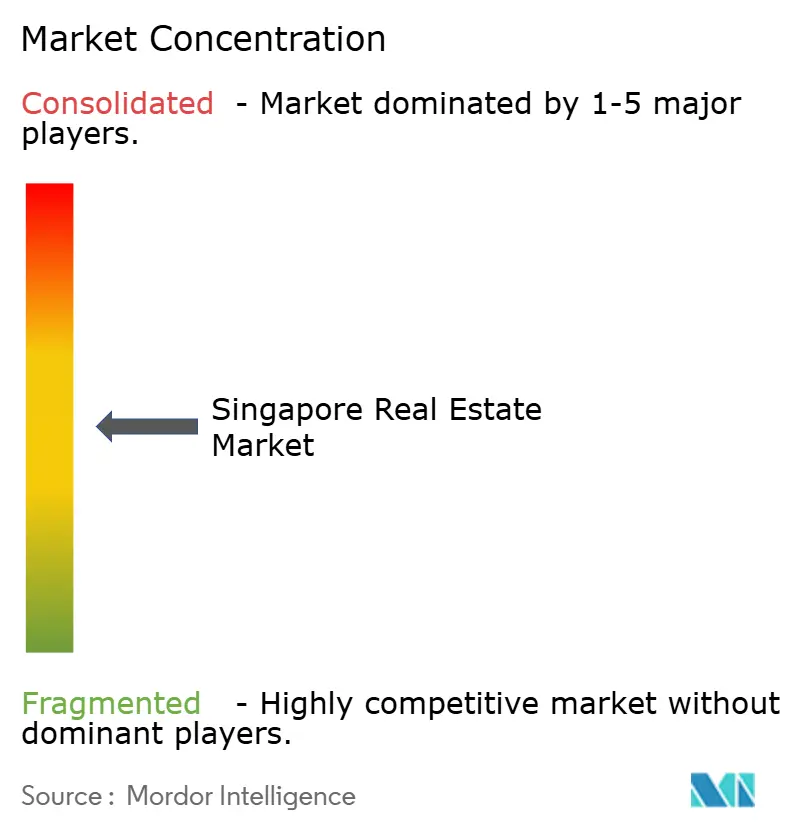

Paysage concurrentiel

Le marché immobilier de Singapour est modérément concentré. CapitaLand, City Developments Limited (CDL) et UOL Group combinent l'échelle de réserve foncière avec des portefeuilles multi-pays qui répartissent le risque. CapitaLand a intégré des services de refroidissement IoT dans ses centres commerciaux phares et cible les opérations net-zéro d'ici 2050. CDL pilote les structures béton-bois hybrides, réduisant le carbone incorporé et raccourcissant les cycles de construction. UOL investit dans la construction volumétrique préfabriquée préfinie pour accélérer les livraisons et réduire la congestion de chantier.

Les promoteurs de second rang se concentrent sur les segments de niche. Frasers Property se positionne comme un partenaire de cycle de vie, regroupant les unités de logement pour seniors, les entrepôts de chaîne du froid et le commerce de détail de quartier. Far East Organization canalise le capital vers les actifs de co-living et d'hébergement étudiant près des nœuds MRT. Keppel Land recentre sur le développement de centres de données, exploitant le savoir-faire d'ingénierie de la société mère pour offrir des bâtiments de colocation clés en main avec une efficacité d'utilisation énergétique sous 1,3.

PropTech et durabilité redéfinissent l'avantage. Les e-soumissions CORENET X de l'Autorité du bâtiment et de la construction réduisent les délais réglementaires, bénéficiant aux entreprises avec de fortes capacités BIM. La robotique pour la peinture et le plâtrage sera obligatoire sur la moitié des sites BTO à partir de 2025, augmentant la productivité de 30%. Les promoteurs qui intègrent des capteurs intelligents, la maintenance prédictive et les micro-réseaux renouvelables atteignent une satisfaction locataire plus élevée et commandent des primes locatives, renforçant un cercle vertueux où la préparation technologique façonne le leadership de marché au sein du marché immobilier de Singapour.

Leaders de l'industrie immobilière de Singapour

-

CapitaLand

-

City Developments Limited

-

UOL Group Limited

-

Frasers Property Limited

-

GuocoLand Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Le gouvernement de Singapour et le régent de Johor Tunku Ismail ont exécuté un échange de terrain de 13 hectares près des jardins botaniques de Singapour, débloquant un terrain de développement de premier plan évalué jusqu'à 2,7 milliards USD.

- Mai 2025 : CapitaLand Ascendas REIT a acquis deux propriétés de Singapour pour 408 millions USD, élargissant son empreinte logistique et de bureaux domestique.

- Mars 2025 : HDB a annoncé des plans pour libérer 50 000 appartements BTO d'ici 2027 et a introduit des classifications Standard, Plus et Prime mises à jour.

- Février 2025 : MAS a lancé un programme de développement des marchés d'actions de 3,7 milliards USD pour approfondir la liquidité des titres immobiliers cotés à Singapour.

Portée du rapport sur le marché immobilier de Singapour

Le marché immobilier fait référence aux ventes de services immobiliers par des entités (organisations, commerçants individuels et partenariats) qui louent, créditent et permettent l'utilisation de bâtiments et/ou de terrains. Une analyse de fond complète du marché immobilier à Singapour, incluant l'évaluation de l'économie et la contribution des secteurs à l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques de marché et tendances géographiques, et impact COVID-19, est incluse dans le rapport.

Le marché immobilier singapourien est segmenté par type (appartements, condominiums, villas et autres) et valeur (premium, luxe et abordable). Le rapport offre la taille du marché et les prévisions en valeurs (USD) pour tous les segments mentionnés ci-dessus.

| Résidentiel | Appartements et condominiums |

| Villas et maisons avec terrain | |

| Commercial | Bureau |

| Commerce de détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hôtelier, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| Région centrale principale (CCR) |

| Reste de la région centrale (RCR) |

| Région extérieure centrale (OCR) |

| Par type de propriété | Résidentiel | Appartements et condominiums |

| Villas et maisons avec terrain | ||

| Commercial | Bureau | |

| Commerce de détail | ||

| Logistique | ||

| Autres (immobilier industriel, immobilier hôtelier, etc.) | ||

| Par modèle économique | Ventes | |

| Location | ||

| Par utilisateur final | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par région | Région centrale principale (CCR) | |

| Reste de la région centrale (RCR) | ||

| Région extérieure centrale (OCR) | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché immobilier de Singapour ?

Le marché immobilier de Singapour était évalué à 51,23 milliards USD en 2024 et devrait croître à 67,22 milliards USD d'ici 2030.

Quel segment de propriété détient la plus grande part ?

Les actifs résidentiels ont dominé avec 53,1% de part en 2024, reflétant la demande soutenue des propriétaires-occupants soutenue par les programmes gouvernementaux de logement.

Quelle région devrait croître le plus rapidement ?

Le reste de la région centrale devrait se développer à un TCAC de 5,91% jusqu'en 2030 en raison des nouvelles lignes MRT, des domaines éco-intelligents et du projet Greater Southern Waterfront.

Comment les mesures de refroidissement affectent-elles le marché ?

Les hausses du droit de timbre supplémentaire pour acheteurs et les plafonds ratio prêt-valeur plus bas ont ralenti l'activité spéculative, avec la croissance des prix de revente HDB se modérant à 1,6% début 2025 tout en préservant la stabilité sous-jacente.

Pourquoi les locations augmentent-elles plus rapidement que les ventes ?

Des droits de timbre plus élevés, des afflux d'expatriés mobiles et des préférences de style de vie flexibles orientent de nombreux occupants vers la location, stimulant un TCAC projeté de 5,27% dans le segment locatif jusqu'en 2030.

Comment les promoteurs se différencient-ils dans un paysage concurrentiel ?

Les entreprises leaders investissent dans PropTech, la préfabrication et les conceptions de bâtiments net-zéro pour réduire les coûts, accélérer les projets et répondre aux normes Green Mark 2021, sécurisant ainsi les locataires premium et le capital d'investissement.

Dernière mise à jour de la page le: