Analyse du marché des plaquettes épitaxiales de silicium

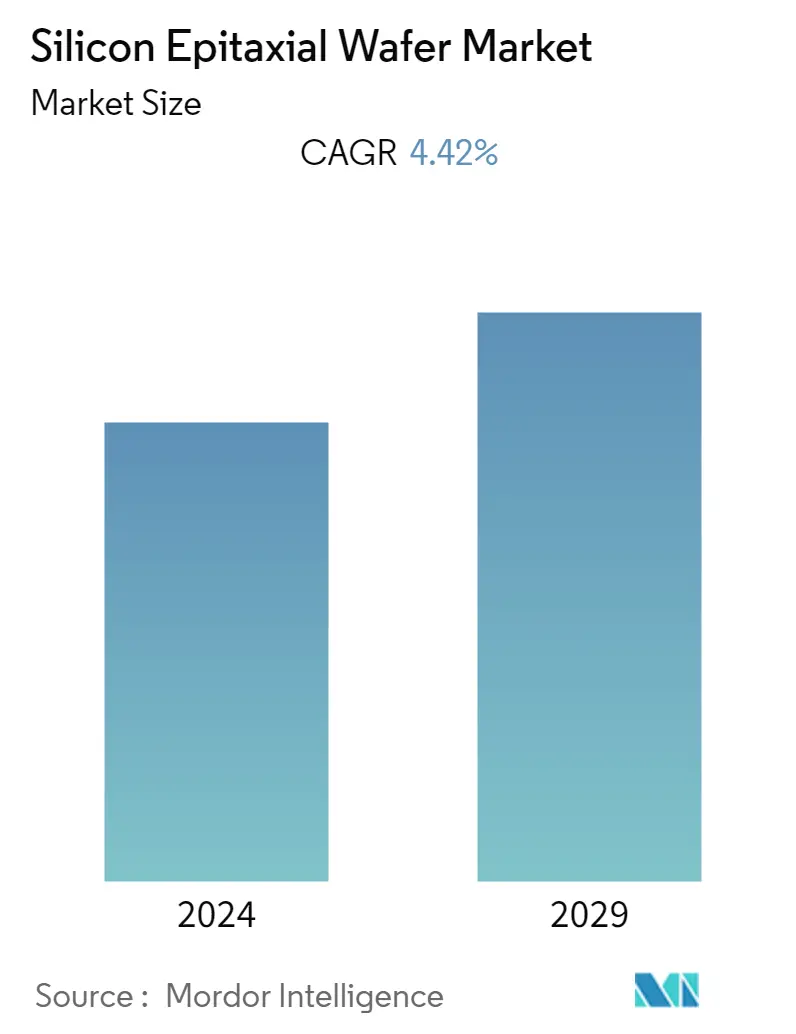

Le marché des plaquettes épitaxiales de silicium devrait enregistrer un TCAC de 4,42 % au cours de la période de prévision. La demande croissante de semi-conducteurs avancés et laugmentation des applications innovantes pour les utilisateurs finaux déterminent le marché étudié. L'épitaxie est principalement réalisée pour améliorer la fonctionnalité des plaquettes. Ces dernières années, la technologie est devenue essentielle pour la fabrication déléments semi-conducteurs (CI), de capteurs dimage (CIS) hautement intégrés et de semi-conducteurs de puissance spécifiques.

- La plaquette de silicium semi-conducteur reste le composant central de nombreux dispositifs microélectroniques et constitue la pierre angulaire de lindustrie électronique. La numérisation et la mobilité électronique étant les tendances technologiques actuelles, ces produits trouvent des applications dans de nombreux appareils.

- Actuellement, la demande de plaquettes de silicium sur le marché dépasse loffre de lindustrie. Ce facteur crée un potentiel dexpansion considérable, car les entreprises profitent de cette tendance pour accroître leurs parts de marché en augmentant leur production.

- En outre, la demande de gadgets de petite taille a accru le besoin de davantage de fonctionnalités à partir dun seul appareil. Cela signifie qu'une puce IC devrait désormais abriter plus de transistors pour prendre en charge davantage de fonctionnalités. Ainsi, les progrès réalisés dans le domaine des appareils informatiques sans fil, tels que les smartphones et les tablettes, ont contribué à accroître les activités de conception des concepteurs de semi-conducteurs. En outre, le besoin croissant de miniaturisation dans lélectronique (en raison de la demande de tranches plus fines et consommant peu dénergie) devrait entraîner certaines avancées sur le marché des tranches épitaxiales de silicium au cours de la période de prévision.

- Les prix moyens du secteur augmentent. Par exemple, la société japonaise Shin-Etsu Chemical Co. , qui détient la majeure partie des parts de marché, a annoncé une hausse des prix de tous les produits à base de plaquettes de silicium, qui passerait de 10 à 20 % à partir d'avril 2021. Les entreprises profitent de la demande croissante, ce qui a un impact supplémentaire sur les revenus générés. GlobalWafer Co. , le deuxième plus grand fournisseur de plaquettes de silicium, a déclaré que ses lignes de production de plaquettes de silicium étaient pleines, couplées à la hausse des prix, qui a conduit à une augmentation des revenus en mars, qui ont atteint une augmentation annuelle de 12,99 %.

- Les industries d'utilisateurs finaux centrées sur le consommateur, telles que l'électronique grand public, ont une forte demande de plaquettes de silicium, obligeant les fournisseurs du secteur à agrandir leurs installations de production tout en investissant dans la recherche pour innover.

- En raison du COVID-19, la Chine a perturbé la chaîne d'approvisionnement et la production du pays. Les principales industries manufacturières de semi-conducteurs ont été considérablement touchées par le fait que la Chine est devenue un centre de production mondial au cours des deux ou trois dernières décennies.

Tendances du marché des plaquettes épitaxiales de silicium

Lélectronique de puissance devrait détenir une part importante

- Le besoin croissant de produits économes en énergie est lun des principaux facteurs à lorigine de la demande de plaquettes épitaxiales pour les produits délectronique de puissance dans toutes les industries des utilisateurs finaux. Par conséquent, les fournisseurs du marché ciblent un large éventail dindustries pour atténuer les risques et élargir leur clientèle.

- Les marchés des IGBT et des MOSFET pourraient continuer à croître, mais une partie du marché devrait revenir au SiC, notamment lorsqu'il s'agit de modules pour EV/HEV. De plus, la demande de MOSFET de puissance est soutenue par son utilisation croissante pour remplacer les transistors à grille isolée, bipolaires et les thyristors. De plus, lavantage significatif de lutilisation des MOSFET de puissance pour renforcer lefficacité énergétique des dispositifs à basse tension stimule encore davantage la demande pour le marché mondial des MOSFET de puissance.

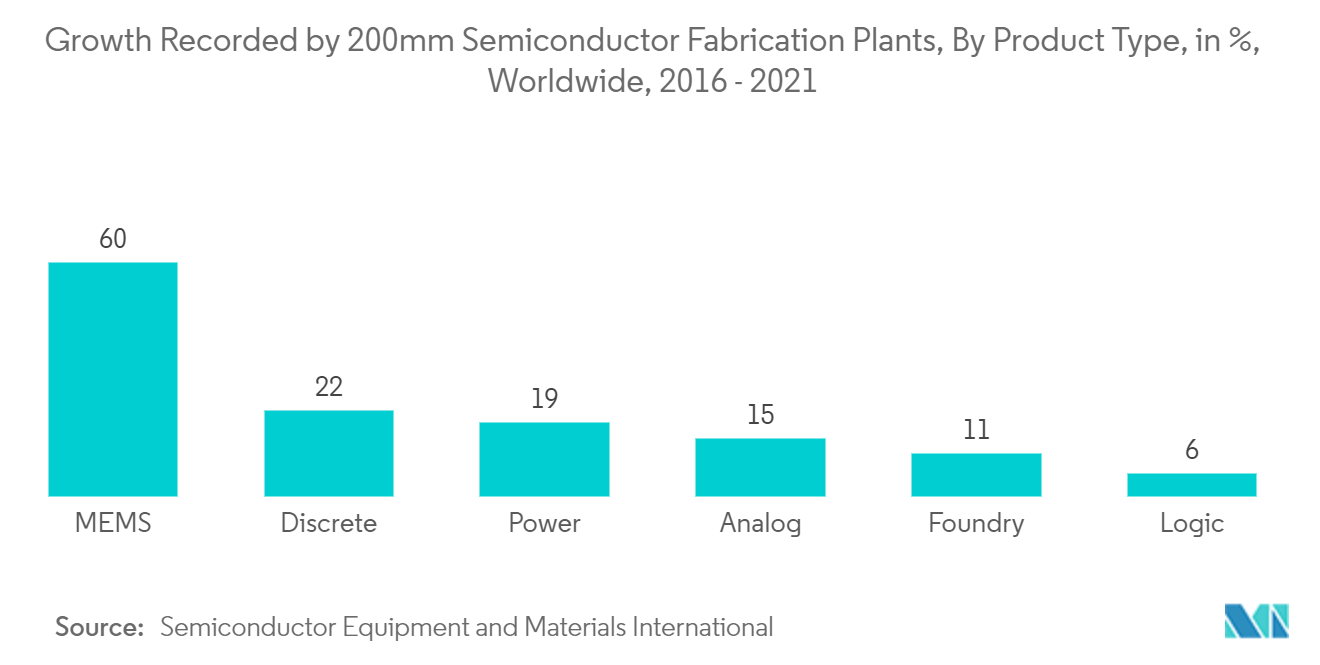

- Lutilisation croissante de lélectronique de puissance dans les appareils grand public alimente également la demande. La pénétration croissante des smartphones et des appareils intelligents, ladoption croissante des appareils IoT et lutilisation industrielle croissante développent également des marchés pour lélectronique de puissance. La forte demande en appareils électroniques de puissance a également entraîné une pénurie de tranches de 200 mm en 2018 et 2019. La demande des clients diminue car les grands clients disposent encore dun vaste stock déquipements. La croissance à long terme du marché de lélectronique de puissance stimule également la production de tranches de 300 mm. Plus de sept fournisseurs mondiaux délectronique de puissance ont annoncé un investissement dans de nouvelles capacités de fabrication qui seront en production à partir de 2021.

- Imec et Qromis ont collaboré pour développer des dispositifs d'alimentation en mode amélioration, p-GaN discrets et IC sur des substrats QST de 200 mm, avec des couches d'épitaxie développées sur la plate-forme MOVCD G5+ C de 200 mm d'Aixtron. Les deux sociétés ont travaillé sur la fabrication de dispositifs, en développant des dispositifs d'alimentation GaN, des formes de circuits intégrés indiscrets et monolithiquement intégrés, ainsi que des substrats QST de 200 mm dans une ligne pilote avancée de silicium CMOS. Imec et Qromis ont collaboré avec Aixtron, fabricant allemand d'équipements GaN MOCVD, sur le développement de l'épitaxie GaN-sur-QST. De nombreux experts industriels affirment que le nombre dusines de fabrication de circuits intégrés (CI) à semi-conducteurs traitant des tranches de 300 mm dans le monde devrait passer de 15 en 2002 à 138 dici 2023.

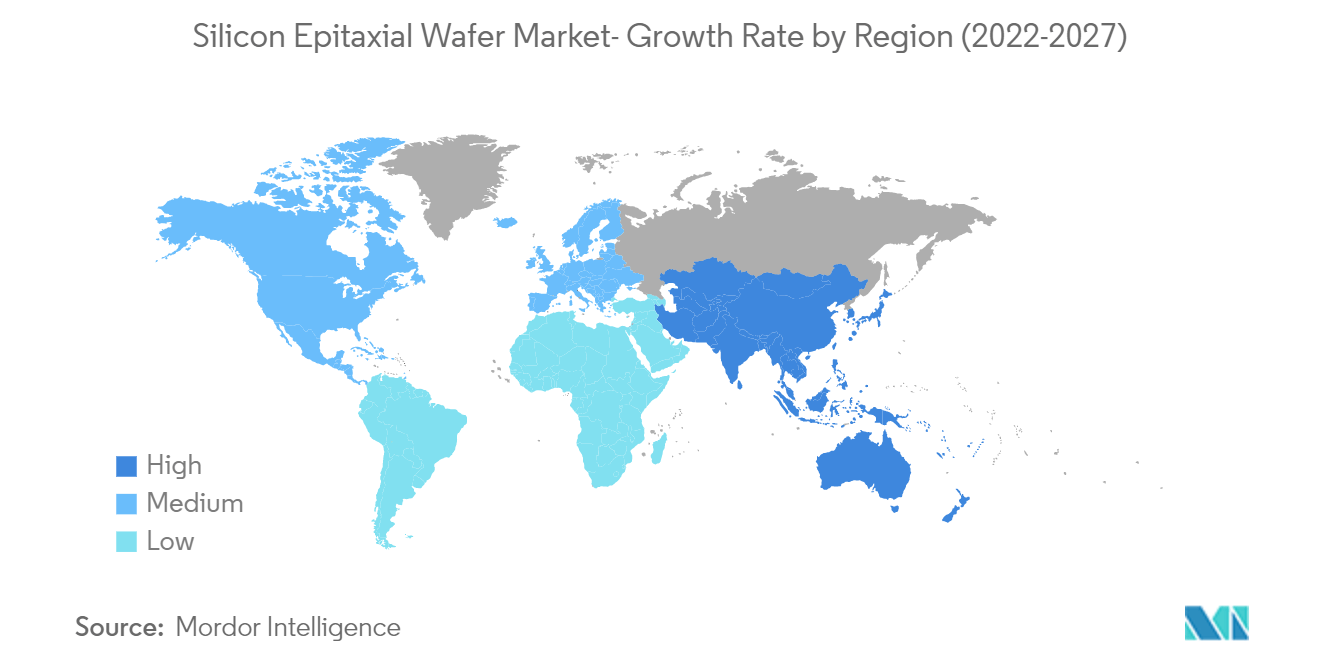

LAsie-Pacifique devrait détenir une part importante

- Le marché des plaquettes semi-conductrices devrait accélérer la fabrication de 200 mm entre 2021 et 2022. La demande de tranches de 300 mm devrait augmenter dici 2025 ; le marché étudié peut également être témoin davancées et dinnovations. En raison de leur domination dans la fabrication de semi-conducteurs, la région Asie-Pacifique domine également le marché. Le prix élevé du substrat SiC sur le marché et la demande croissante de LED ont contraint de nombreux fabricants asiatiques à se tourner vers les plaquettes GaN. Cependant, en 2019-2020, de nombreux fabricants chinois de LED ont surproduit des plaquettes GaN. Le marché du dépôt chimique en phase vapeur métalorganique (MOCVD) connaît également une surcapacité importante pour la production de LED GaN par rapport à ce qui est produit.

- Lindustrie chinoise des semi-conducteurs affiche une tendance à la hausse depuis dix ans. Selon le ministère chinois de l'Industrie et des Technologies de l'information, les ventes de semi-conducteurs des fabricants chinois ont atteint 97,3 milliards de dollars en 2018, soit environ 20 % du chiffre d'affaires mondial des semi-conducteurs pour l'année. Le pays vise à produire 40 % des semi-conducteurs quil utilise dici 2020 et 70 % dici 2025.

- Le plan stratégique national Made in China 2025 du gouvernement chinois a également été un facteur important dans la montée en puissance de ces publications. L'objectif central du plan est la croissance de l'industrie des semi-conducteurs. En outre, le budget 2021 de l'Administration nationale de la propriété intellectuelle de Chine (CNIP) prévoit 2 millions de dépôts par an jusqu'en 2023, ce qui devrait stimuler la croissance du marché étudié.

- De plus, TSMC a fait part de son intérêt et a finalisé son projet de construire une usine avancée de plaquettes de 5 nanomètres en Arizona. Le conseil d'administration de la société avait également approuvé un investissement de 3,5 milliards de dollars dans une fonderie en propriété exclusive en Arizona. Il a également déclaré qu'il dépenserait un total de 12 milliards de dollars entre 2021 et 2029 pour construire une usine de tranches de 12 pouces afin de produire des puces à l'aide du processus avancé de 5 nm.

Aperçu du marché des plaquettes épitaxiales de silicium

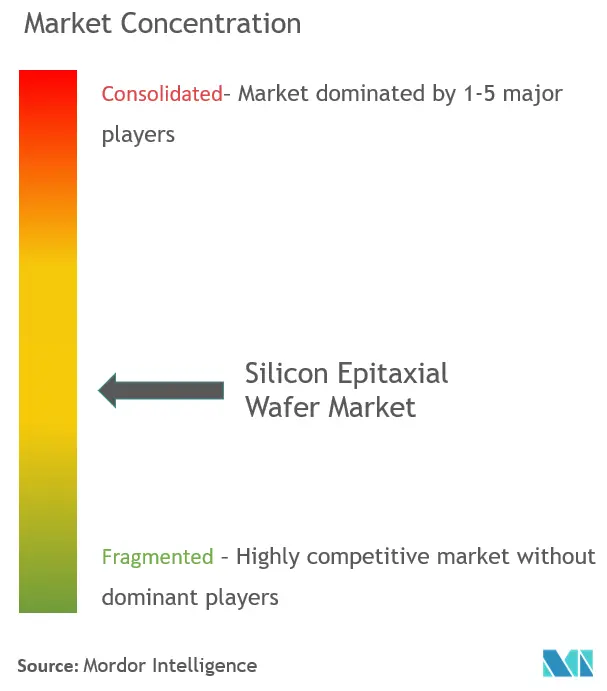

Le marché des plaquettes épitaxiales de silicium est modérément compétitif et se compose de nombreux acteurs importants SweGaN, GlobalWafers Japan CO. Ltd, Siltronic AG, II-VI Incorporated et Sumco Corporation. Aucun des principaux acteurs ne domine actuellement le marché en termes de part de marché. Parallèlement à une concentration accrue sur l'innovation de produits, les entreprises se lancent également dans des fusions et acquisitions pour rester compétitives.

- Août 2022 - II-VI Incorporated a investi dans un contrat de 100 millions de dollars pour fournir à Tianyu des substrats en carbure de silicium pour l'électronique de puissance afin de répondre aux exigences d'approvisionnement de Tianyu auprès des clients à long terme.

- Juin 2022 – SK Siltron Corporation. Ltd. a annoncé son intention de consacrer 810 millions de dollars à l'expansion de sa capacité nationale d'ici le premier semestre 2024, à partir de laquelle elle prévoit d'augmenter sa production.

Leaders du marché des plaquettes épitaxiales de silicium

-

SweGaN AB

-

Sumco Corporation

-

GlobalWafers Japan CO. Ltd

-

Siltronic AG

-

II-VI Incorporated

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des plaquettes épitaxiales de silicium

- Août 2022 - II-VI Incorporated a annoncé la collaboration dans le cadre d'un contrat pluriannuel pour fournir à Infineon Technologies AG (FSE IFX / OTCQX IFNNY) des substrats en carbure de silicium (SiC) de 150 mm pour l'électronique de puissance ; cela augmenterait la fourniture par Infineon de composants électroniques innovants à des clients cruciaux dans le monde entier.

- Juin 2022 - GlobalWafers Taiwan CO. Ltd a annoncé un investissement de 5 milliards de dollars dans une nouvelle usine de fabrication de tranches de silicium de 300 millimètres utilisées dans les semi-conducteurs au Texas, qui produira et fournira des tranches localement.

Segmentation de lindustrie des plaquettes épitaxiales de silicium

L'épitaxie se fait généralement par dépôt chimique en phase vapeur, formant un film solide non volatil sur un substrat à partir de réactions des vapeurs chimiques appropriées. Il existe quatre principales sources synthétiques de silicium pour les dépôts épitaxiaux commerciaux tétrachlorure de silicium (SiCl4), trichlorosilane (SiHCl3); dichlorosilane (SiH2Cl2); et silane (SiH4).

Le marché des plaquettes épitaxiales de silicium est segmenté par application (électronique de puissance, MEMS, électronique RF et photonique) et par géographie.

| Électronique de puissance |

| MEMS |

| Électronique RF |

| Photonique |

| Chine |

| Taïwan |

| Corée |

| Amérique du Nord |

| L'Europe |

| Reste du monde |

| Par candidatures | Électronique de puissance |

| MEMS | |

| Électronique RF | |

| Photonique | |

| Par géographie | Chine |

| Taïwan | |

| Corée | |

| Amérique du Nord | |

| L'Europe | |

| Reste du monde |

FAQ sur les études de marché sur les plaquettes épitaxiales de silicium

Quelle est la taille actuelle du marché des plaquettes épitaxiales de silicium ?

Le marché des plaquettes épitaxiales de silicium devrait enregistrer un TCAC de 4,42 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des plaquettes épitaxiales de silicium ?

SweGaN AB, Sumco Corporation, GlobalWafers Japan CO. Ltd, Siltronic AG, II-VI Incorporated sont les principales sociétés opérant sur le marché des plaquettes épitaxiales de silicium.

Quelle est la région qui connaît la croissance la plus rapide sur le marché des plaquettes épitaxiales de silicium ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des plaquettes épitaxiales de silicium ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché des plaquettes épitaxiales de silicium.

Quelles années couvre ce marché des plaquettes épitaxiales de silicium ?

Le rapport couvre la taille historique du marché des plaquettes épitaxiales de silicium pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des plaquettes épitaxiales de silicium pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des plaquettes épitaxiales de silicium

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des plaquettes épitaxiales de silicium 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des plaquettes épitaxiales de silicium comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.