Analyse du marché de la silice

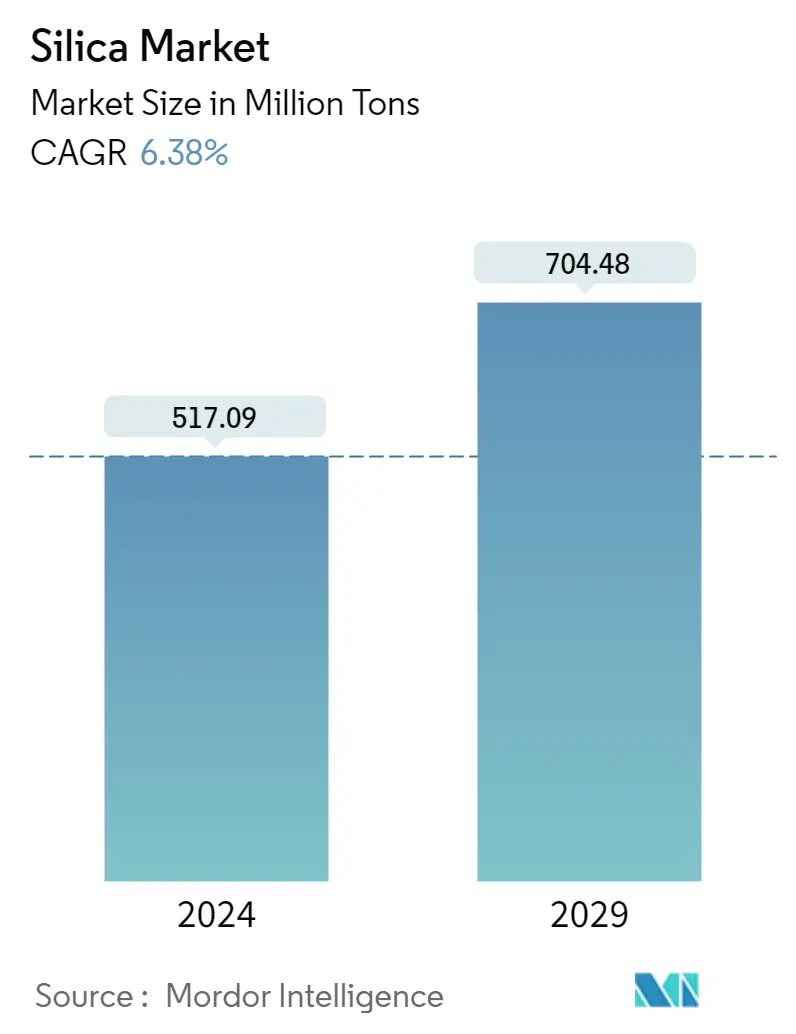

La taille du marché de la silice est estimée à 517,09 millions de tonnes en 2024 et devrait atteindre 704,48 millions de tonnes dici 2029, avec une croissance de 6,38 % au cours de la période de prévision (2024-2029).

Le principal consommateur de silice est lindustrie de la construction ; avec le redémarrage de quelques activités de construction après la pandémie de COVID-19, la demande de silice revient sur les rails, ce qui devrait équilibrer le marché de la silice dans le secteur de la construction. Lutilisation croissante de béton de haute qualité devrait également stimuler le marché dans les années à venir. Lutilisation de la silice dans lélectronique est un autre facteur majeur susceptible de stimuler le marché.

- La demande croissante de silice précipitée pour différents utilisateurs finaux et les activités de construction en expansion rapide sont susceptibles de stimuler la croissance du marché de la silice.

- Dun autre côté, la concurrence des produits de substitution devrait freiner la croissance du marché.

- Lémergence croissante des pneus verts et ladoption croissante des voitures électriques et autonomes devraient dévoiler de nouvelles opportunités pour le marché étudié.

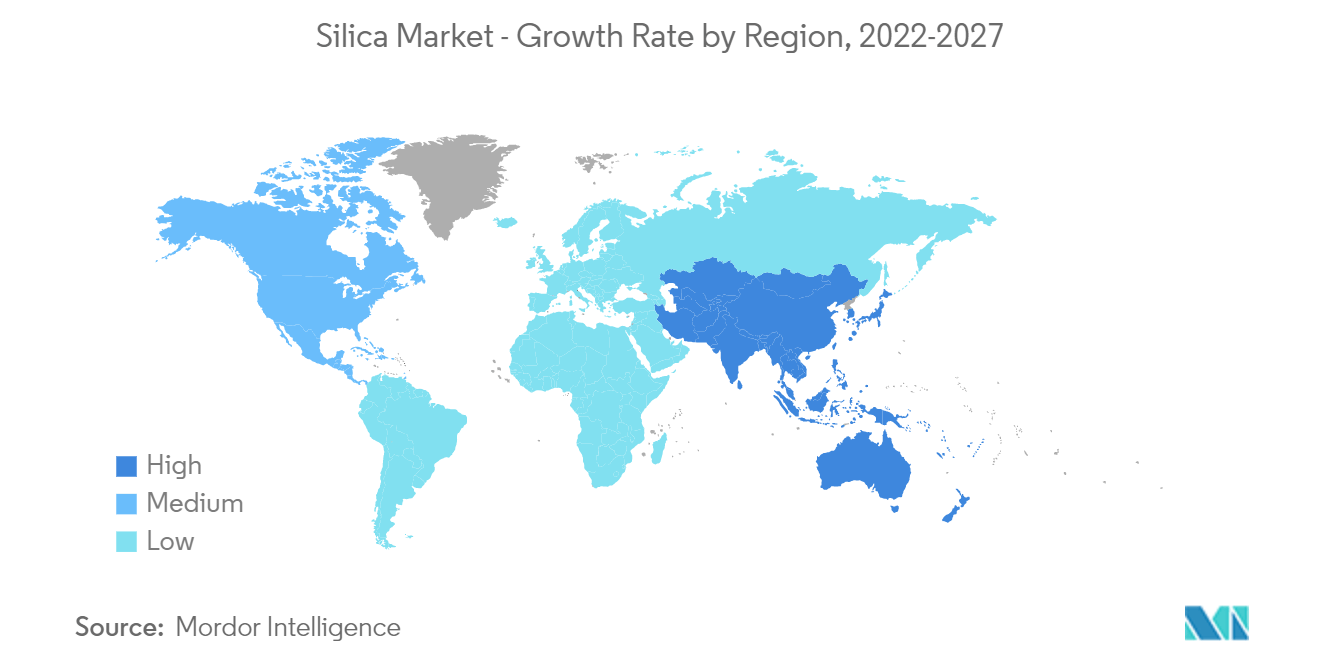

- LAsie-Pacifique devrait dominer le marché de la silice en raison de la forte demande de la Chine, du Japon et de lInde.

Tendances du marché de la silice

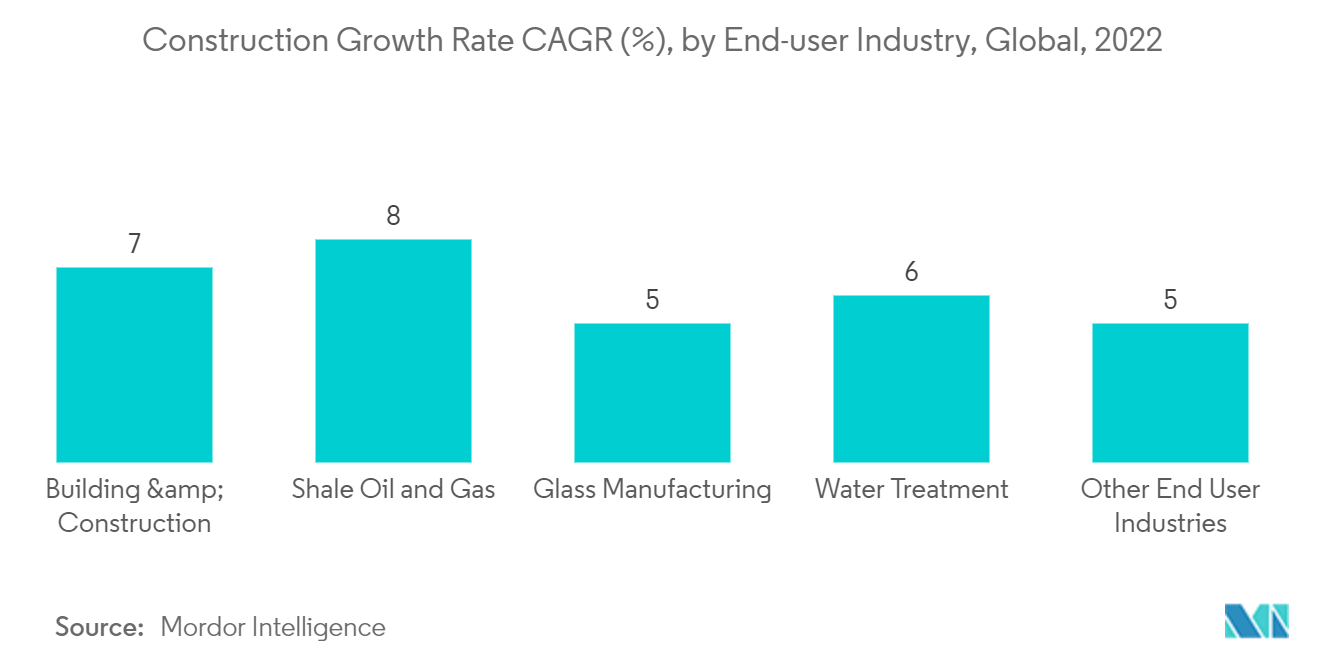

Demande croissante de lindustrie du bâtiment et de la construction

- La silice est lun des principaux composants de divers produits de construction et de construction. Pour une durabilité et une intégrité structurelle améliorées, la silice à grains entiers est utilisée dans les revêtements de sol, les mortiers, les ciments spéciaux, les bardeaux de toiture, les mélanges d'asphalte, les surfaces antidérapantes et d'autres matériaux industriels.

- La région Asie-Pacifique domine les activités de construction à travers le monde. La région connaît une reprise rapide après limpact du COVID-19, grâce à laugmentation de la construction en Chine, en Inde, au Japon et en Indonésie, entre autres. La Chine investira 1430 milliards de dollars dans dimportants projets de construction au cours des cinq prochaines années, jusquen 2025.

- Selon le Bureau du recensement des États-Unis et le Département américain du logement et du développement urbain, les unités résidentielles privées autorisées par des permis de construire s'élevaient à 1873000 en décembre 2021, soit un taux annuel désaisonnalisé de 1873000.

- La production du secteur du bâtiment a augmenté de 3,3 % dans la zone euro et de 3,8 % dans l'UE en juillet 2021 par rapport à juillet 2020. En novembre 2021, la production du secteur de la construction a augmenté de 0,5 % dans la zone euro et de 1,3 % dans l'UE par rapport à novembre 2020.

- Le gouvernement égyptien prévoit de déménager dans une vaste nouvelle capitale administrative à 30 miles à l'est du Caire d'ici la fin 2022. La nouvelle capitale est en cours de construction pour soulager la surpopulation du Caire, réduire les embouteillages et doter le pays d'infrastructures modernes. Les projets d'un montant de 45 milliards de dollars comprendront un nouvel aéroport, des bureaux gouvernementaux, des zones résidentielles, des quartiers d'affaires et des espaces verts.

- Tous les facteurs ci-dessus stimuleront probablement la demande de sable siliceux au cours des années de prévision.

La région Asie-Pacifique devrait dominer le marché

- La région Asie-Pacifique devrait devenir le marché dominant en matière de consommation de silice, la Chine et l'Inde dominant le marché des industries utilisatrices finales, telles que le bâtiment et la construction, l'électronique et la fabrication du verre.

- L'industrie chinoise du bâtiment se développe à un rythme rapide. La production chinoise de construction est estimée à 29310 milliards CNY en 2021, selon le Bureau national des statistiques de Chine.

- La Chine prévoit d'investir 1430 milliards de dollars dans des projets de construction clés sur cinq ans, jusqu'en 2025. Le plan de Shanghai, selon la Commission nationale du développement et de la réforme (NDRC), prévoit un investissement total de 38,7 milliards de dollars au cours des trois prochaines années. Guangzhou, de son côté, a signé 16 nouveaux projets d'infrastructure pour un montant de 8,09 milliards de dollars.

- Au cours des sept prochaines années, lInde devrait investir plus de 1300 milliards de dollars dans le logement, avec la construction de 60 millions de nouveaux logements. En 2024, le taux de disponibilité de logements abordables devrait augmenter denviron 70 %.

- L'industrie japonaise de la construction devrait connaître un essor alors que le pays se prépare à accueillir l'Exposition universelle d'Osaka, au Japon, en 2025. Le projet de réaménagement de Yaesu, qui comprend une tour de bureaux de 61 étages et 390 mètres de haut, devrait être achevé en 2025. 2023 et 2027, respectivement.

- En raison de tous les facteurs mentionnés ci-dessus, la région Asie-Pacifique devrait dominer le marché au cours de la période de prévision.

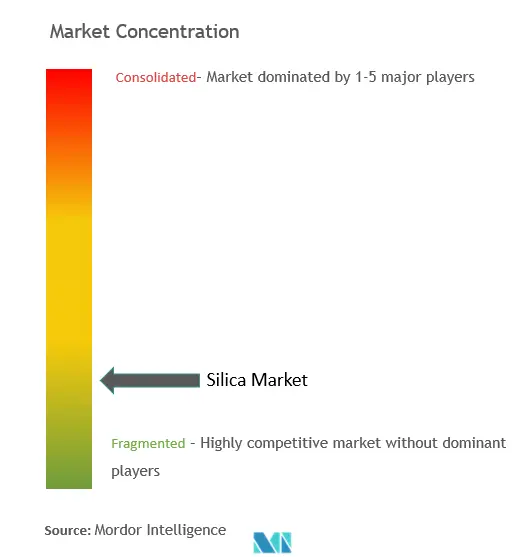

Aperçu de lindustrie de la silice

Le marché de la silice est fragmenté, avec des acteurs internationaux et nationaux. Les principales entreprises (pas en particulier) du marché étudié comprennent Covia Holdings LLC, US Silica, Sibelco, Cabot Corporation et Evonik Industries AG.

Leaders du marché de la silice

-

Covia Holdings

-

US Silica

-

Sibelco

-

Evonik Industries AG

-

Cabot Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la silice

- En novembre 2021, Heraeus a élargi son portefeuille de matériaux semi-finis à base de quartz avec l'acquisition de la société coréenne HS Advanced Materials Co. Ltd. Cette acquisition aidera l'entreprise à élargir son portefeuille de produits dans l'industrie des semi-conducteurs.

Segmentation de lindustrie de la silice

La silice, également connue sous le nom de dioxyde de silicium, est un composé de deux éléments présents dans la croûte terrestre, le silicium et l'oxygène. Actuellement, la silice peut être utilisée dans un large éventail dapplications. Sous forme de sable siliceux, il est utilisé sous forme de ciment Portland, de mortier et de béton, et sous forme de grès, il est utilisé dans la construction de bâtiments et de routes. Le marché est segmenté par type, secteur dactivité de lutilisateur final et géographie. Par type, le marché est segmenté en amorphe et cristallin. Par secteur dutilisation final, le marché est segmenté en bâtiments et construction, pétrole et gaz de schiste, fabrication de verre, traitement de leau et autres secteurs dutilisateurs finaux. Le rapport couvre également la taille et les prévisions du marché de la silice dans 15 pays des régions centrales. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés en fonction du volume (en million de tonnes).

| Taper | Amorphe | Pyrogène/fumé | |

| Hydraté | |||

| Cristalline | Quartz | ||

| Tridymite | |||

| Cristobalite | |||

| Industrie de l'utilisateur final | Bâtiment et construction | ||

| Pétrole et gaz de schiste | |||

| Fabrication de verre | |||

| Traitement de l'eau | |||

| Autres industries d'utilisateurs finaux | |||

| Géographie | Asie-Pacifique | Chine | |

| Inde | |||

| Japon | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Nord | États-Unis | ||

| Canada | |||

| Mexique | |||

| L'Europe | Allemagne | ||

| Royaume-Uni | |||

| Italie | |||

| France | |||

| Le reste de l'Europe | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Arabie Saoudite | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et de l'Afrique | |||

FAQ sur les études de marché sur la silice

Quelle est la taille du marché de la silice ?

La taille du marché de la silice devrait atteindre 517,09 millions de tonnes en 2024 et croître à un TCAC de 6,38 % pour atteindre 704,48 millions de tonnes dici 2029.

Quelle est la taille actuelle du marché de la silice ?

En 2024, la taille du marché de la silice devrait atteindre 517,09 millions de tonnes.

Qui sont les principaux acteurs du marché de la silice ?

Covia Holdings, US Silica, Sibelco, Evonik Industries AG, Cabot Corporation sont les principales sociétés opérant sur le marché de la silice.

Quelle est la région qui connaît la croissance la plus rapide sur le marché de la silice ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché de la silice ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché de la silice.

Quelles années couvre ce marché de la silice et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la silice était estimée à 486,08 millions de tonnes. Le rapport couvre la taille historique du marché de la silice pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la silice pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Nos rapports les plus vendus

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Rapport sur l'industrie de la silice

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la silice 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la silice comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.