Analyse du marché des semi-conducteurs

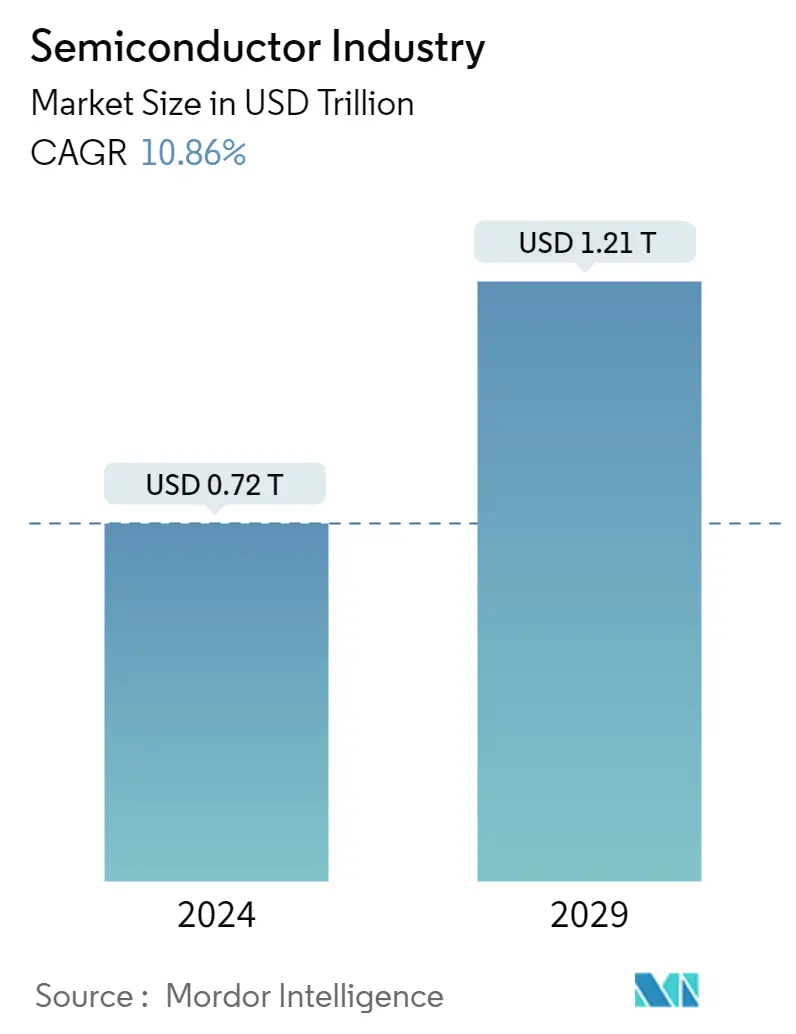

Lindustrie des semi-conducteurs devrait croître de 0,72 billion de dollars en 2024 à 1,21 billion de dollars dici 2029, avec un TCAC de 10,86 % au cours de la période de prévision (2024-2029).

- Le secteur des semi-conducteurs connaît une expansion rapide à mesure que les semi-conducteurs deviennent les composants fondamentaux de la technologie contemporaine. Les progrès et les percées dans cette industrie influencent directement toutes les technologies ultérieures.

- Les dispositifs semi-conducteurs sont des composants électroniques qui utilisent un matériau semi-conducteur comme base. Ce matériau produit des transistors, des diodes et d'autres unités fonctionnelles fondamentales trouvées dans les circuits intégrés (CI). Ces dispositifs se caractérisent par leur capacité à ne pas bien conduire lélectricité ni à agir comme isolants efficaces. Les avantages des dispositifs semi-conducteurs incluent leur prix abordable, leur fiabilité et leur taille compacte. Au cours des dernières décennies, lutilisation de ces dispositifs dans la production de divers produits électroniques a gagné en popularité et devrait continuer à prendre de lampleur dans les années à venir.

- Lindustrie des semi-conducteurs devrait connaître une forte croissance dans un avenir proche, car elle répond au besoin croissant de matériaux semi-conducteurs dans les technologies émergentes telles que lintelligence artificielle (IA), la conduite autonome, lInternet des objets et la 5G. Cette croissance est alimentée par une concurrence intense entre les principaux acteurs et par des investissements constants en recherche et développement (RD). En conséquence, les fournisseurs sont constamment amenés à innover et à acquérir un avantage concurrentiel sur le marché.

- La demande du marché pour les dispositifs semi-conducteurs devrait augmenter en raison de l'adoption généralisée par les entreprises de l'électrification et de l'autonomie. Les véhicules électriques sont le fer de lance du mouvement vers un avenir durable, lélectronique et les semi-conducteurs étant des composants cruciaux. Les gouvernements du monde entier se fixent des objectifs ambitieux pour lélectrification de leurs secteurs des transports, ce qui incite les principaux constructeurs automobiles à investir massivement dans la recherche et le développement de véhicules électriques. Les semi-conducteurs apparaissent comme les unités centrales de traitement des véhicules électriques, leur permettant doffrir des performances optimales. Par conséquent, les investissements croissants dans les véhicules électriques devraient alimenter la demande sur le marché des semi-conducteurs.

- L'industrie des semi-conducteurs a besoin de travailleurs plus qualifiés. Dici 2030, plus dun million de travailleurs qualifiés supplémentaires seront probablement nécessaires pour répondre à la demande du secteur. En outre, lindustrie des semi-conducteurs se caractérise par des délais de livraison longs et des investissements en capital élevés. Les contraintes de capacité de fabrication et lévolution de la demande ont entraîné des pénuries dans la chaîne dapprovisionnement. Ces facteurs devraient remettre en cause la croissance du marché.

- Le secteur a subi des changements substantiels en raison de la COVID-19, ayant un impact sur le comportement des clients, les revenus de l'entreprise et les opérations de l'entreprise. En outre, la pandémie a révélé des risques jusqualors inaperçus du côté de loffre, pouvant entraîner des pénuries de pièces et composants essentiels. Par conséquent, les fabricants de semi-conducteurs restructurent de manière proactive leurs chaînes dapprovisionnement pour renforcer leur résilience, et ces ajustements pourraient persister dans lère post-pandémique.

Tendances du marché des semi-conducteurs

Discrete Semiconductors détiendra une part de marché importante dans le segment des dispositifs semi-conducteurs

- La demande croissante d'appareils à haute consommation d'énergie et économes en énergie, la prévalence croissante des produits électroniques sans fil et portables, couplée à l'utilisation accrue de ces appareils dans l'industrie automobile en raison de la transition vers l'électrification sont quelques-uns des facteurs clés de la croissance. du segment.

- Lune des tendances significatives dans le domaine des semi-conducteurs discrets est la gestion efficace de lénergie. Les nouvelles architectures système améliorent lefficacité des adaptateurs secteur AC-DC tout en réduisant simultanément la taille et le nombre de composants. Les nouvelles normes Power-over-Ethernet (PoE) permettent un transfert de puissance plus élevé, ce qui permet le développement de nouvelles classes d'appareils, comme l'éclairage connecté.

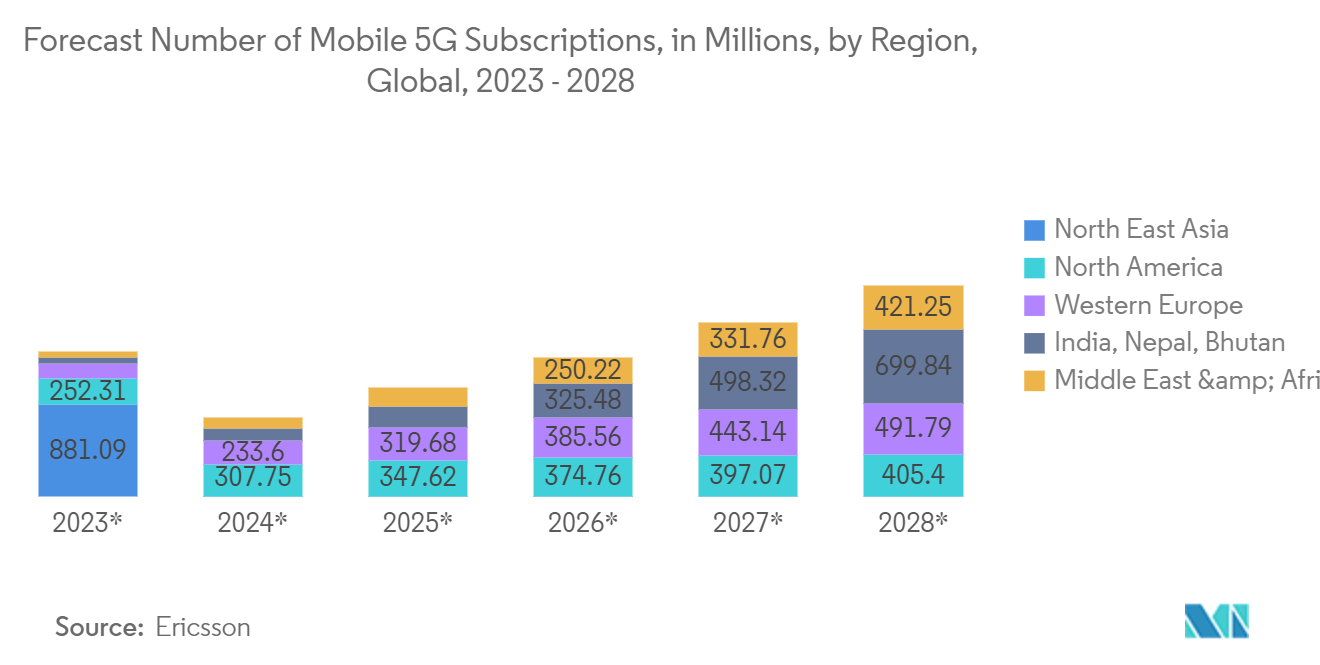

- Les MOSFET ont toujours joué un rôle important dans le secteur des télécommunications, car l'alimentation à découpage est l'application la plus répandue des MOSFET de puissance, qui sont également couramment utilisés pour les amplificateurs de puissance MOS RF, permettant aux réseaux mobiles de passer de l'analogique au numérique. Selon Ericsson, le nombre d'abonnements 5G a augmenté de 70 millions au cours du premier trimestre 2022, pour atteindre environ 620 millions. Dici fin 2022, ce nombre devrait atteindre 1 milliard. De telles raisons stimuleront la demande de semi-conducteurs de puissance, ce qui entraînera une augmentation de la demande de MOSFET et conduira à plusieurs avancées dans le secteur des télécommunications.

- En outre, la demande dIGBT parmi divers semi-conducteurs discrets gagne du terrain et est largement utilisée dans les convertisseurs de faible puissance. Les commutateurs à semi-conducteurs les plus populaires pour la conversion de puissance dans l'automobile, d'autres entraînements de moteurs et les systèmes d'énergie renouvelable sont les IGBT discrets. La principale force motrice est également lutilisation croissante de dispositifs à transistors bipolaires à grille isolée (IGBT) dans divers secteurs, notamment lautomobile, lélectronique grand public, lindustrie, linformatique et les communications, la santé, laérospatiale et la défense, entre autres.

- La majorité des applications discrètes des IGBT incluent les onduleurs, divers biens de consommation comme les climatiseurs et les machines à laver, les alimentations à découpage (SMPS), qui sont des composants utilisés dans les ordinateurs personnels, les équipements de soudage et les appareils de chauffage par induction comme les micro-ondes, les cuisinières électriques, les appareils à induction. poêles, etc. pour une commutation douce et un contrôle du flash stroboscopique. La demande croissante d'appareils électroniques grand public tels que les onduleurs, les climatiseurs, les climatiseurs, etc., qui utilisent des types d'IGBT discrets pour des applications à faible courant, est considérée comme le moteur de la croissance du marché des IGBT discrets. Il a été constaté que les IGBT discrets présentent les pertes de puissance les plus faibles dans les biens de consommation, ce qui devrait être un facteur clé influençant la croissance du segment sur le marché.

La fabrication détiendra une part de marché importante dans le segment des matériaux semi-conducteurs

- Les matériaux de fabrication de semi-conducteurs constituent un élément essentiel de la microélectronique avancée que l'on trouve dans l'électronique grand public, les centres de données haut de gamme, les applications automobiles, les dispositifs médicaux, les dispositifs IoT, l'électronique de puissance, etc. Le segment couvre des matériaux tels que les produits chimiques de traitement, les photomasques, les gaz électroniques, les auxiliaires de résine photosensible, les cibles de pulvérisation, le silicium et d'autres matériaux.

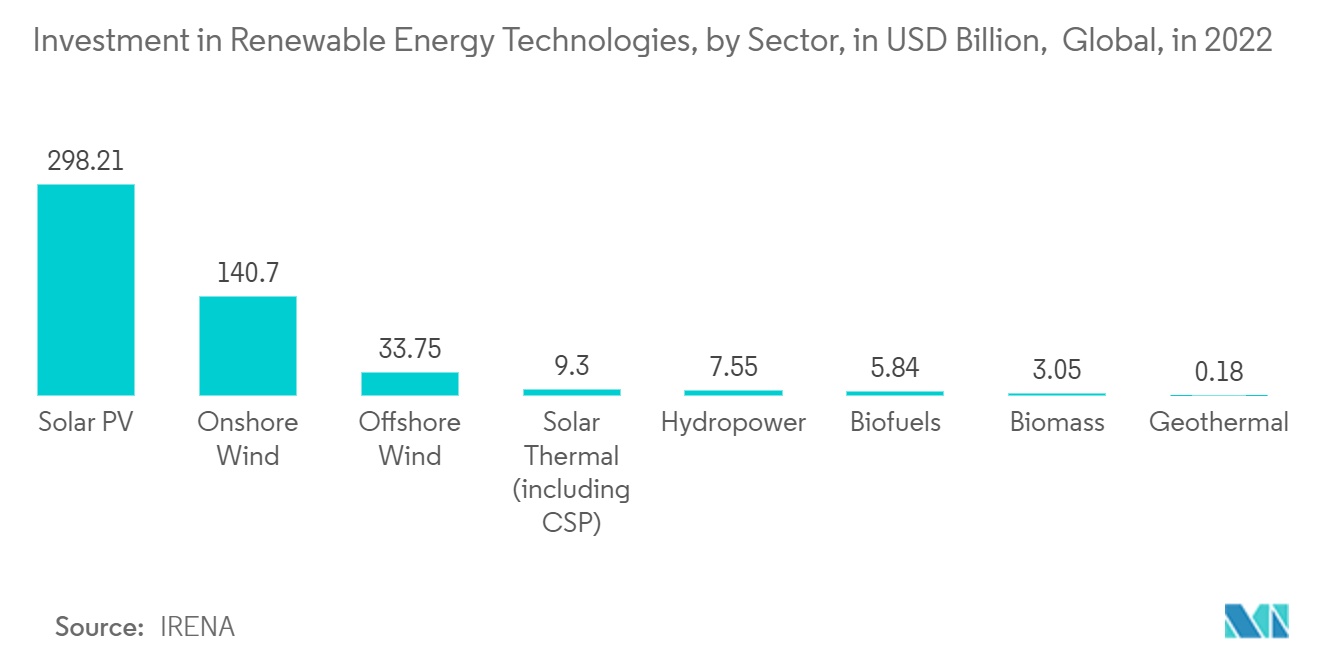

- Lun des principaux facteurs à lorigine de la demande de matériaux de fabrication de semi-conducteurs est lutilisation croissante de circuits intégrés intégrés numériquement dans les secteurs de lélectricité, de lélectronique, de lautomobile et des télécommunications. En outre, les investissements croissants dans le secteur de l'énergie devraient également contribuer positivement à la croissance de ce segment, en raison de l'application généralisée des semi-conducteurs dans les panneaux solaires, des entraînements et des pompes dans les éoliennes et les turbines hydrauliques, ainsi que des circuits de protection dans la conversion d'énergie. garantir une efficacité et une perte de puissance minimale. Par exemple, selon lAIE, les investissements mondiaux dans lénergie augmenteront de 8 % en 2022 pour atteindre 2400 milliards de dollars. En outre, selon l'IRENA, les dépenses en matière d'énergies renouvelables devraient croître régulièrement, stimulant ainsi le marché.

- Bien quun large éventail de matériaux puissent présenter des propriétés semi-conductrices, certains matériaux sont plus couramment utilisés dans la fabrication dappareils électroniques en raison de leurs caractéristiques spécifiques. Deux des matériaux semi-conducteurs les plus répandus sont le silicium et l'arséniure de gallium. Le silicium est le matériau semi-conducteur le plus largement utilisé, principalement en raison de son abondance, de son faible coût et de ses propriétés relativement stables à haute température. La conductivité électrique du silicium est d'environ 1000 S/m. De plus, le silicium dispose dune infrastructure de fabrication bien établie, ce qui en fait un choix attrayant pour les fabricants. Cependant, le silicium présente certains inconvénients, tels qu'une moindre mobilité électronique par rapport à d'autres matériaux, ce qui peut limiter les performances des dispositifs à grande vitesse.

- L'arséniure de gallium est un autre matériau semi-conducteur populaire, apprécié pour sa mobilité électronique plus élevée et sa bande interdite directe. Ces propriétés le rendent bien adapté aux applications optoélectroniques, telles que les lasers et les cellules solaires. Cependant, larséniure de gallium est plus cher et moins abondant que le silicium, ce qui peut limiter son adoption généralisée. Un autre inconvénient de larséniure de gallium est quil existe intrinsèquement comme semi-isolant plutôt que comme semi-conducteur avec une conductivité électrique de 0,000001 S/m.

- Outre le silicium et larséniure de gallium, les chercheurs explorent continuellement de nouveaux matériaux dotés de propriétés semi-conductrices prometteuses. Ces matériaux comprennent le nitrure d'aluminium, les nanotubes de carbone et de nombreux autres matériaux susceptibles de révolutionner l'industrie. À mesure que la compréhension de ces matériaux émergents saméliore, ils joueront probablement un rôle de plus en plus important dans lavenir de la fabrication de semi-conducteurs.

- En outre, le marché des produits chimiques de transformation devrait croître régulièrement en raison de la méthode peu coûteuse et des applications d'efficacité interne dans le secteur des semi-conducteurs. La consommation de produits chimiques destinés au traitement des semi-conducteurs est alimentée par la croissance de la capacité de fabrication installée et des produits chimiques coûteux consommés par les nouvelles technologies, ainsi que par la surface des plaquettes de silicium traitées.

Aperçu de lindustrie des semi-conducteurs

L'industrie des semi-conducteurs compte des acteurs majeurs comme Intel Corporation, Samsung Electronics Co. Ltd, Qualcomm Incorporated, Micron Technology Inc. et SK Hynix Inc., contribuant à sa nature semi-consolidée. Les acteurs du marché exploitent activement des stratégies telles que les partenariats et les acquisitions pour renforcer leurs portefeuilles de produits et garantir des avantages concurrentiels durables.

En octobre 2023, Micron a considérablement étendu sa technologie de nœud de processus 1β en introduisant la mémoire DDR5 de 16 Go. Rigoureusement testé et validé pour ses fonctionnalités intégrées au système à des vitesses allant jusqu'à 7200 MT/s, ce nouveau produit est désormais expédié aux centres de données et à la clientèle PC de Micron. L'incorporation de la technologie avancée de dispositif CMOS high-k, d'un système d'horloge à 4 phases et de la synchronisation d'horloge 1 dans la mémoire DDR5 basée sur 1β de Micron permet une amélioration substantielle des performances allant jusqu'à 50 %, accompagnée d'une amélioration de 33 % des performances par watt par rapport à la génération précédente.

En septembre 2023, Intel Foundry Services (IFS) et Tower Semiconductor, un fournisseur notable de solutions de semi-conducteurs analogiques, ont annoncé une collaboration. Intel étendra ses services de fonderie et sa capacité de fabrication de 300 mm pour aider Tower à répondre aux besoins de sa clientèle mondiale. Tower, dans le cadre de l'accord, tirera parti de l'usine de fabrication avancée d'Intel au Nouveau-Mexique pour répondre à ses besoins opérationnels.

Leaders du marché des semi-conducteurs

-

Intel Corporation

-

Samsung Electronics Co. Ltd

-

Qualcomm Incorporated

-

Micron Technology Inc.

-

SK Hynix Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des semi-conducteurs

- Mai 2023 Micron Technology, Inc. a annoncé son adoption de la technologie Extreme Ultraviolet (EUV), une technique de structuration sophistiquée pour produire sa DRAM à 1 nœud gamma. Compte tenu du rôle central de son usine d'Hiroshima dans l'avancement du nœud 1-gamma, Micron est devenu le premier fabricant de semi-conducteurs à introduire la technologie EUV au Japon à des fins de fabrication. Au cours des années à venir, Micron prévoit d'investir jusqu'à 500 milliards JPY (4,5 milliards USD) dans la technologie des procédés 1-gamma. Soutenu par le gouvernement japonais, cet investissement vise à alimenter la prochaine vague dinnovation technologique de bout en bout, en particulier dans le domaine en évolution rapide des applications dintelligence artificielle (IA) générative.

- Mars 2023 SK Hynix, le deuxième fabricant mondial de puces mémoire, a mis en œuvre son projet de construction d'une usine de puces semi-conductrices d'une valeur de 15 milliards de dollars aux États-Unis. La décision dinvestir est attribuée en partie à la loi américaine CHIPS Act, qui offrait 52,7 milliards de dollars dincitations fédérales visant à attirer la production de puces avancées aux États-Unis.

Segmentation de lindustrie des semi-conducteurs

Les semi-conducteurs sont des outils technologiques essentiels qui alimentent de nombreux appareils numériques de pointe. Lindustrie mondiale des semi-conducteurs devrait poursuivre sa forte croissance au cours de la prochaine décennie grâce aux progrès des technologies émergentes, telles que la conduite autonome, lintelligence artificielle (IA), la 5G et lInternet des objets (IoT), associés à des dépenses constantes en RD. et la concurrence entre les principaux acteurs.

Le paysage de l'industrie des semi-conducteurs en dispositifs semi-conducteurs (semi-conducteurs discrets, optoélectroniques, capteurs et circuits intégrés), équipements semi-conducteurs (équipements front-end et back-end), matériaux semi-conducteurs (fabrication et emballage), marché de la fonderie de semi-conducteurs, test d'assemblage de semi-conducteurs externalisé marché des services (OSAT).

Les tailles et prévisions du marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Par dispositifs semi-conducteurs | Semi-conducteurs discrets |

| Optoélectronique | |

| Capteurs | |

| Circuits intégrés | |

| Par équipement semi-conducteur | Équipement frontal |

| Équipement back-end | |

| Par matériaux semi-conducteurs | Fabrication |

| Mon ami |

FAQ sur les études de marché sur lindustrie des semi-conducteurs

Quelle est la taille de lindustrie des semi-conducteurs ?

La taille de lindustrie des semi-conducteurs devrait atteindre 0,72 billion de dollars en 2024 et croître à un TCAC de 10,86 % pour atteindre 1,21 billion de dollars dici 2029.

Quelle est la taille actuelle de lindustrie des semi-conducteurs ?

En 2024, la taille de lindustrie des semi-conducteurs devrait atteindre 0,72 billion de dollars.

Quels sont les principaux acteurs de lindustrie des semi-conducteurs ?

Intel Corporation, Samsung Electronics Co. Ltd, Qualcomm Incorporated, Micron Technology Inc., SK Hynix Inc. sont les principales entreprises opérant dans l'industrie des semi-conducteurs.

Quelle est la région qui connaît la croissance la plus rapide dans lindustrie des semi-conducteurs ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part de lindustrie des semi-conducteurs ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché de lindustrie des semi-conducteurs.

Nos rapports les plus vendus

Popular Semiconductors Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Rapport sur l'industrie de l'industrie des semi-conducteurs

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lindustrie des semi-conducteurs 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lindustrie des semi-conducteurs comprend des perspectives de prévision du marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.