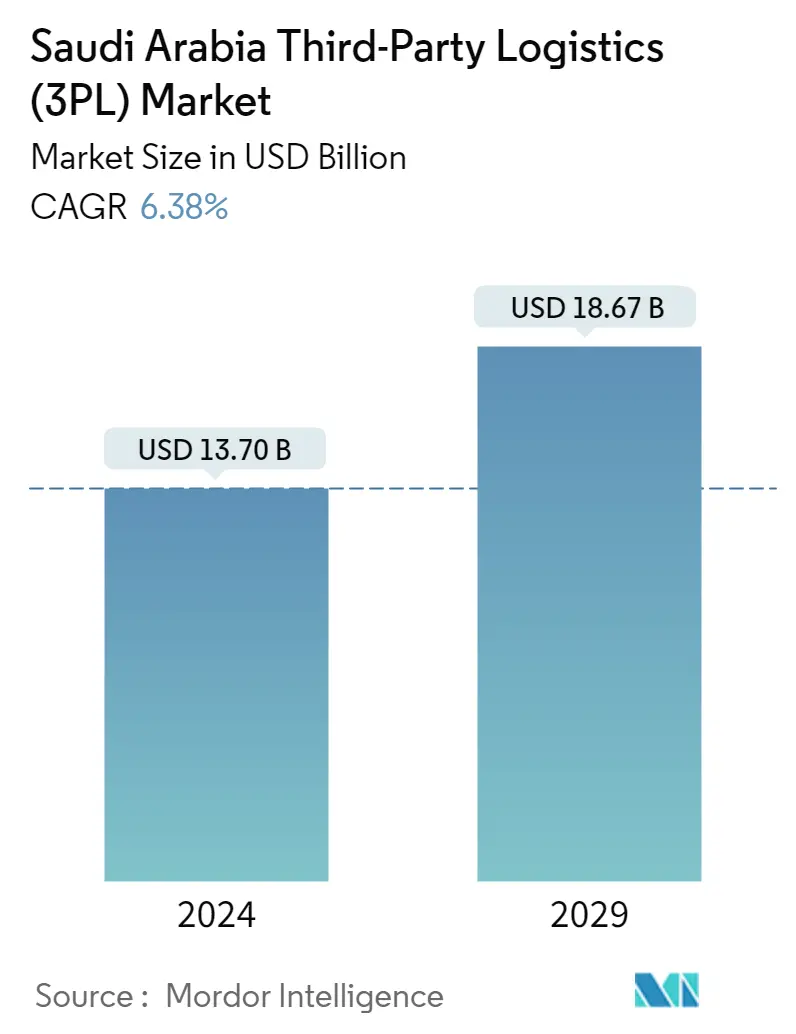

Taille du marché de la logistique tierce (3PL) en Arabie Saoudite

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 13.70 milliards de dollars |

| Taille du Marché (2029) | USD 18.67 milliards de dollars |

| TCAC(2024 - 2029) | 6.38 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de la logistique tierce (3PL) en Arabie Saoudite

La taille du marché de la logistique tierce en Arabie Saoudite est estimée à 13,70 milliards USD en 2024 et devrait atteindre 18,67 milliards USD dici 2029, avec un TCAC de 6,38 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact sur le volume de la demande de biens dans plusieurs secteurs en Arabie Saoudite. Le secteur de l'importation de produits de vente au détail a connu un déclin sans précédent en raison de la fermeture généralisée des magasins de détail et de l'imposition de restrictions de voyage, et de nombreux défis sont apparus pour le secteur de la logistique tierce en Arabie Saoudite.

En Arabie Saoudite, le secteur de la logistique tierce gagne en popularité comme moyen de gérer le mouvement transfrontalier croissant des marchandises. Les préférences des consommateurs évoluent et il existe un désir croissant de délais de livraison plus rapides et d'une gestion plus efficace de la chaîne d'approvisionnement ; par conséquent, les entreprises 3PL du pays intègrent la technologie et lautomatisation dans leurs services de chaîne dapprovisionnement.

L'Arabie saoudite est un partenaire commercial avec de nombreux pays du monde en raison des importantes réserves de pétrole présentes dans le pays. LArabie saoudite se situe au carrefour des principales routes commerciales internationales entre trois continents lAsie, lEurope et lAfrique. L'accessibilité aux marchés émergents confère au pays des avantages commerciaux importants et met en évidence la demande croissante de 3PL dans le pays.

Le moindre contrôle des fabricants sur les services logistiques et les processus de livraison devrait entraver le marché de la logistique tierce dans les années à venir. Des facteurs tels que la réduction des coûts, la disponibilité de prestataires de services spécialisés, la présence de zones industrielles et lindustrialisation croissante stimulent le marché de la logistique 3PL en Arabie Saoudite.

Selon un magazine économique, en 2022, le marché 3PL en Arabie Saoudite était majoritairement dominé par le transport routier et comptait environ 40 000 camions. La plus grande disponibilité de camions indique une concurrence féroce entre les acteurs, donnant un avantage au transport routier à faible coût dans la région. En outre, afin d'améliorer davantage la mobilité dans le pays, le gouvernement investit dans le développement des infrastructures de transport à travers des projets d'infrastructures urbaines, tels que le métro de Riyad et le système de bus rapide de Riyad, d'un coût de 22,5 milliards de dollars.

Tendances du marché de la logistique tierce (3PL) en Arabie Saoudite

La croissance du commerce électronique stimule la demande de services 3PL

- Lexpansion du commerce électronique a stimulé la croissance du marché 3PL en Arabie Saoudite. Les mesures de confinement liées au COVID-19 ont eu un impact significatif sur le commerce électronique. Même si les ventes étaient déjà fortes tout au long de la période considérée, les limites et les couvre-feux ont incité la plupart des entreprises à passer du commerce en magasin au commerce électronique pour compenser les pertes (dues à l'absence d'achats en magasin). Avec lexpansion de la chaîne dapprovisionnement et lémergence de nouvelles technologies, de nouvelles entreprises ont évolué et les entreprises existantes se sont encore développées.

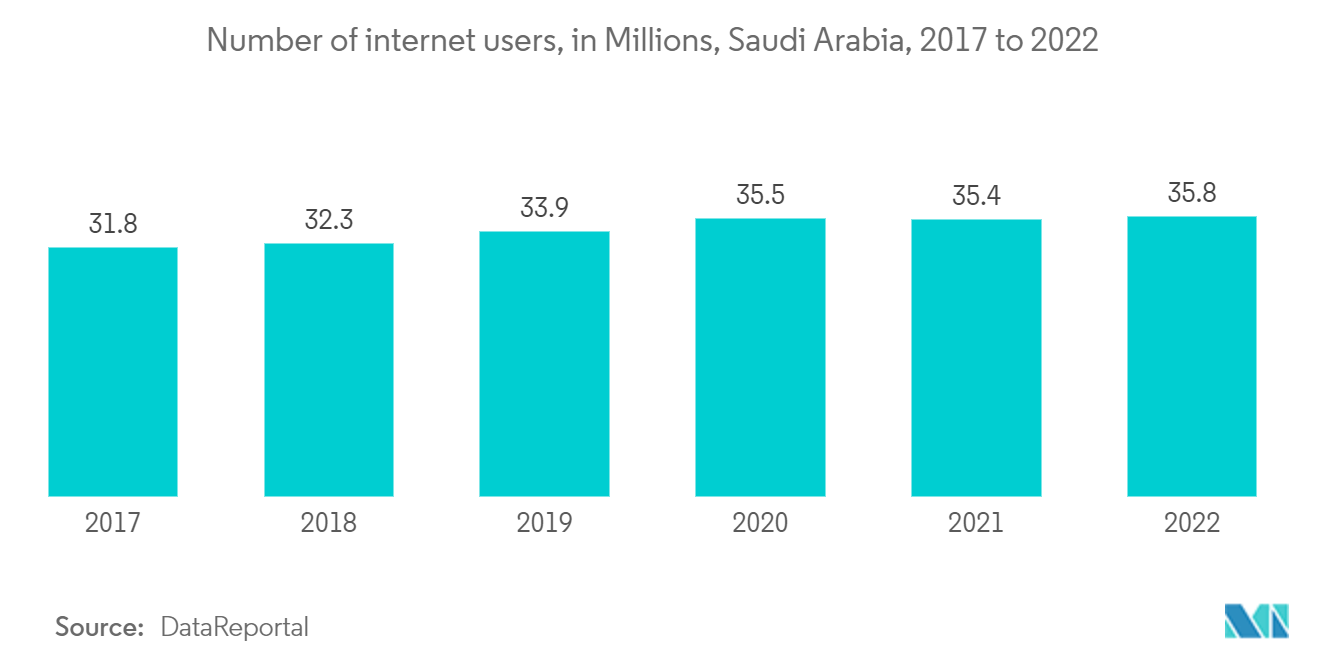

- L'Arabie saoudite est la plus peuplée du CCG, avec une population jeune et experte en technologie, ce qui en fait un acteur clé du marché dans la région. En 2022, plus de 90 % de la population avait accès à Internet. Ces facteurs ont facilité l'adoption du commerce électronique au sein de la population, avec environ 80 % des internautes actifs en Arabie Saoudite effectuant des achats en ligne, soit la même proportion qu'en Chine.

- Ainsi, le marché du commerce électronique saoudien est l'un des plus importants de la région et il devrait continuer à croître. Alors que la pandémie de COVID-19 a secoué les entreprises du monde entier, le commerce électronique a connu une immense croissance. LArabie saoudite na pas fait exception à cette tendance générale.

Laugmentation du commerce maritime en Arabie Saoudite stimule la demande de services 3PL.

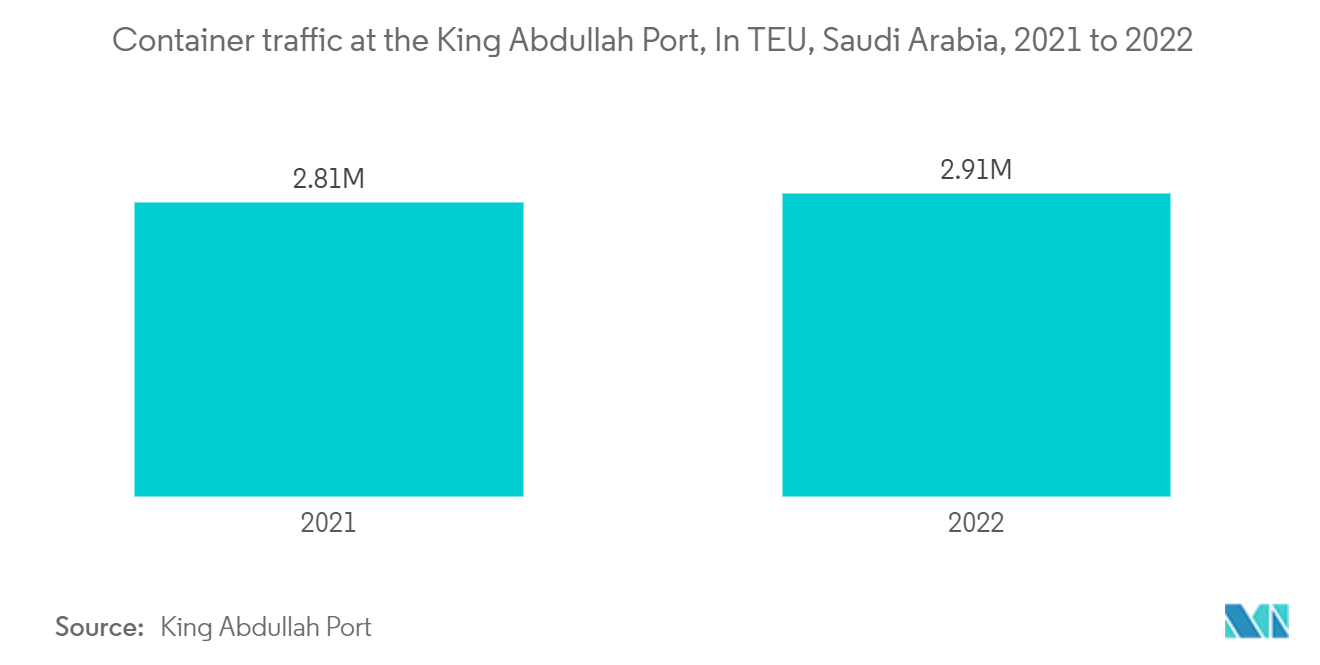

- L'industrie maritime de l'Arabie saoudite a évolué rapidement, faisant du pays une plaque tournante logistique régionale et un acteur international du commerce mondial, car la région occupe une position clé sur la route commerciale internationale. L'Arabie saoudite a un avantage dans l'industrie maritime car elle surplombe la mer Rouge et le golfe Persique.

- LArabie Saoudite est lune des principales destinations des activités maritimes et est en passe de devenir une plateforme logistique à part entière. Tout le développement du secteur maritime améliore les services logistiques du pays, lui permettant d'atteindre une meilleure position logistique. Ce scénario a considérablement accru le besoin de logistique 3PL en Arabie Saoudite pour gérer efficacement les processus logistiques maritimes complexes.

- Le projet du port King Abdullah, qui a attiré un investissement de 40 milliards SAR (10,66 milliards USD), contribue à augmenter les exportations saoudiennes à plus de 600 milliards SAR (159,96 milliards USD) d'ici 2030. Le port King Abdullah est le premier port entièrement détenu et exploité par le secteur privé. Le port est connu pour sa capacité de manutention de conteneurs et est classé parmi les plus grands ports du monde.

- Le gouvernement saoudien a reconnu l'importance de l'industrie maritime pour développer ses services logistiques régionaux et internationaux dans l'État. LArabie Saoudite est désormais lune des principales destinations des activités maritimes et est en passe de devenir une plateforme logistique à part entière.

- En janvier 2022, l'Arabie saoudite et la Grèce ont signé un accord de coopération dans le domaine du transport maritime. L'accord comprend le développement de la navigation maritime commerciale et l'augmentation du trafic des navires commerciaux. Il vise également à offrir des facilités aux entreprises de transport maritime. L'accord comprend également un mécanisme pour le traitement des navires des deux pays lors de l'accès à leurs ports, de leur séjour et de leur départ, ainsi qu'en cas d'urgence et d'accidents maritimes dans leurs eaux territoriales.

Aperçu du marché de la logistique tierce (3PL) en Arabie Saoudite

Le marché est assez fragmenté, avec un grand nombre d'entreprises nationales et internationales en concurrence. Parmi les principaux acteurs figurent DHL, Almajdouie Logistics, Al-Futtaim Logistics, Wared Logistics et Aramex. Les plus grandes entreprises du secteur se concentrent sur des initiatives de marché stratégiques pour étendre leurs capacités de produits et leur présence sur le marché. Lentrepôt sec est le type dentreposage le plus courant et a connu une croissance significative ces dernières années. Compte tenu du potentiel de la région et de limportance croissante des liens commerciaux, les organisations de logistique et de services qui sont actuellement très implantées en Arabie saoudite étendent leurs opérations.

Leaders du marché de la logistique tierce (3PL) en Arabie Saoudite

-

Almajdouie Group

-

Al-Futtaim Logistics

-

Wared Logistics

-

Deutsche Post DHL Group - DHL Supply Chain

-

Aramex

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Market_-_Market_concentration.webp)

Actualités du marché de la logistique tierce en Arabie Saoudite (3PL)

- Mars 2023 L'un des principaux acteurs, DHL, a signé une coentreprise de bout en bout en matière d'approvisionnement et de logistique avec le géant saoudien Saudi Aramco. Cette coentreprise vise à être opérationnelle en 2025 et à fournir des services d'approvisionnement et de chaîne d'approvisionnement intégrés de bout en bout fiables pour les entreprises des secteurs industriel, énergétique, chimique et pétrochimique. La coentreprise se concentrerait dans un premier temps sur lArabie saoudite, avec pour ambition de sétendre dans la région MENA.

- Mai 2023:Aramex, l'un des principaux acteurs 3PL de la région, a signé un partenariat stratégique avec AD Ports Group, le principal facilitateur du commerce et de la logistique mondiaux, pour développer et exploiter un nouveau transporteur public sans navire ( NVOCC ). ) entreprise. Dans la coentreprise, Aramex détient une participation de 49% et améliorera et développera davantage la connectivité maritime sur les marchés du CCG, de l'Inde et de l'Afrique de l'Est et de l'Ouest avec un objectif de 10000 conteneurs à court terme et prévoit d'augmenter le nombre de conteneurs. à moyen et long terme.

- Janvier 2022:Le groupe Almajdouie a élargi sa présence logistique en Arabie saoudite en annonçant son partenariat avec Future Minerals Forum en tant que transporteur officiel et fournisseur de services logistiques.

Rapport sur le marché de la logistique tierce (3PL) en Arabie Saoudite – Table des matières

1. INTRODUCTION

1.1 Livrables de l’étude

1.2 Hypothèses de l'étude

1.3 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

2.1 Méthodologie d'analyse

2.2 Phases de recherche

3. RÉSUMÉ EXÉCUTIF

4. APERÇU ET DYNAMIQUE DU MARCHÉ

4.1 Scénario de marché actuel

4.2 Dynamique du marché

4.2.1 Conducteurs

4.2.1.1 Augmentation du commerce transfrontalier

4.2.1.2 Développement des infrastructures de transport dans le pays

4.2.1.3 Création de zones économiques spéciales

4.2.2 Contraintes

4.2.2.1 Coût élevé des services 3PL

4.2.2.2 Pénurie de main d’œuvre qualifiée

4.2.3 Opportunités

4.2.3.1 Vision saoudienne 2030

4.2.3.2 Demandes changeantes des consommateurs

4.3 Analyse de la chaîne de valeur/chaîne d’approvisionnement

4.4 Politiques et réglementations de l'industrie

4.5 Tendances générales du marché de l’entreposage

4.6 Demande provenant d'autres segments, tels que le CEP, la livraison du dernier kilomètre et la logistique de la chaîne du froid

4.7 Aperçu du secteur du commerce électronique

4.8 Développements technologiques dans le secteur de la logistique

4.9 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.9.1 Pouvoir de négociation des fournisseurs

4.9.2 Pouvoir de négociation des acheteurs/consommateurs

4.9.3 La menace de nouveaux participants

4.9.4 Menace des produits de substitution

4.9.5 Intensité de la rivalité concurrentielle

4.10 Impact du COVID-19 sur le marché

5. SEGMENTATION DU MARCHÉ

5.1 Par service

5.1.1 Gestion du transport intérieur

5.1.2 Gestion des transports internationaux

5.1.3 Entreposage et distribution à valeur ajoutée

5.2 Par utilisateur final

5.2.1 Automobile et fabrication

5.2.2 Pétrole et Gaz

5.2.3 Chimique

5.2.4 Commerce de distribution (commerce de gros et de détail, y compris le commerce électronique)

5.2.5 Produits pharmaceutiques et soins de santé

5.2.6 Construction

5.2.7 Autres utilisateurs finaux

6. PAYSAGE CONCURRENTIEL

6.1 Aperçu de la concentration du marché

6.2 Profils d'entreprise

6.2.1 Almajdouie Group

6.2.2 Al-Futtaim Logistics

6.2.3 WARED LOGISTICS

6.2.4 Deutsche Post DHL Group - DHL Supply Chain

6.2.5 Aramex

6.2.6 BAFCO International

6.2.7 Hala Supply Chain Services

6.2.8 Starlinks Logistics

6.2.9 LSC Logistics

6.2.10 Mosanada Logistics Services (MLS)

6.2.11 Motion Supply Chain

6.2.12 Etmam Logistics

6.2.13 Camels Party Logistics*

7. AVENIR DU MARCHÉ 3PL D'ARABIE SAOUDITE

8. ANNEXE

8.1 Indicateurs macroéconomiques (répartition du PIB, par activité, contribution du secteur du transport et du stockage à l'économie)

8.2 Statistiques du commerce extérieur - Exportations et importations, par produit

8.3 Aperçu des principales destinations d’exportation et des pays d’origine des importations

Segmentation de lindustrie de la logistique tierce (3PL) en Arabie Saoudite

La logistique tierce, ou 3PL, est un système dans lequel une entreprise propose à une autre entreprise des services de gestion des stocks et de livraison. Une entreprise qui ne dispose pas de son propre service logistique fait fréquemment appel à une société 3PL.

Le rapport de marché couvre les principales sociétés de logistique tierces en Arabie Saoudite. Il est segmenté par service (gestion du transport national, gestion du transport international, entreposage à valeur ajoutée et distribution), par utilisateur final (automobile et fabrication, pétrole et gaz, produits chimiques, commerce de distribution (commerce de gros et de détail, y compris le commerce électronique). ), produits pharmaceutiques et soins de santé, construction et autres utilisateurs finaux).

Le rapport propose la taille du marché et les prévisions pour le marché saoudien de la logistique tierce en valeur (USD) pour tous les segments ci-dessus.

| Par service | ||

| ||

| ||

|

| Par utilisateur final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur la logistique tierce en Arabie saoudite (3PL)

Quelle est la taille du marché de la logistique tierce en Arabie Saoudite ?

La taille du marché de la logistique tierce en Arabie Saoudite devrait atteindre 13,70 milliards USD en 2024 et croître à un TCAC de 6,38 % pour atteindre 18,67 milliards USD dici 2029.

Quelle est la taille actuelle du marché de la logistique tierce en Arabie Saoudite ?

En 2024, la taille du marché saoudien de la logistique tierce devrait atteindre 13,70 milliards de dollars.

Qui sont les principaux acteurs du marché de la logistique tierce en Arabie Saoudite ?

Almajdouie Group, Al-Futtaim Logistics, Wared Logistics, Deutsche Post DHL Group - DHL Supply Chain, Aramex sont les principales sociétés opérant sur le marché de la logistique tierce (3PL) en Arabie Saoudite.

Quelles années couvre ce marché de la logistique tierce en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de la logistique tierce en Arabie saoudite était estimée à 12,88 milliards de dollars. Le rapport couvre la taille historique du marché de la logistique tierce en Arabie saoudite pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de la logistique tierce en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Rapport sur l'industrie de la logistique tierce (3PL) en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique tierce (3PL) en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la logistique tierce en Arabie Saoudite (3PL) comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.