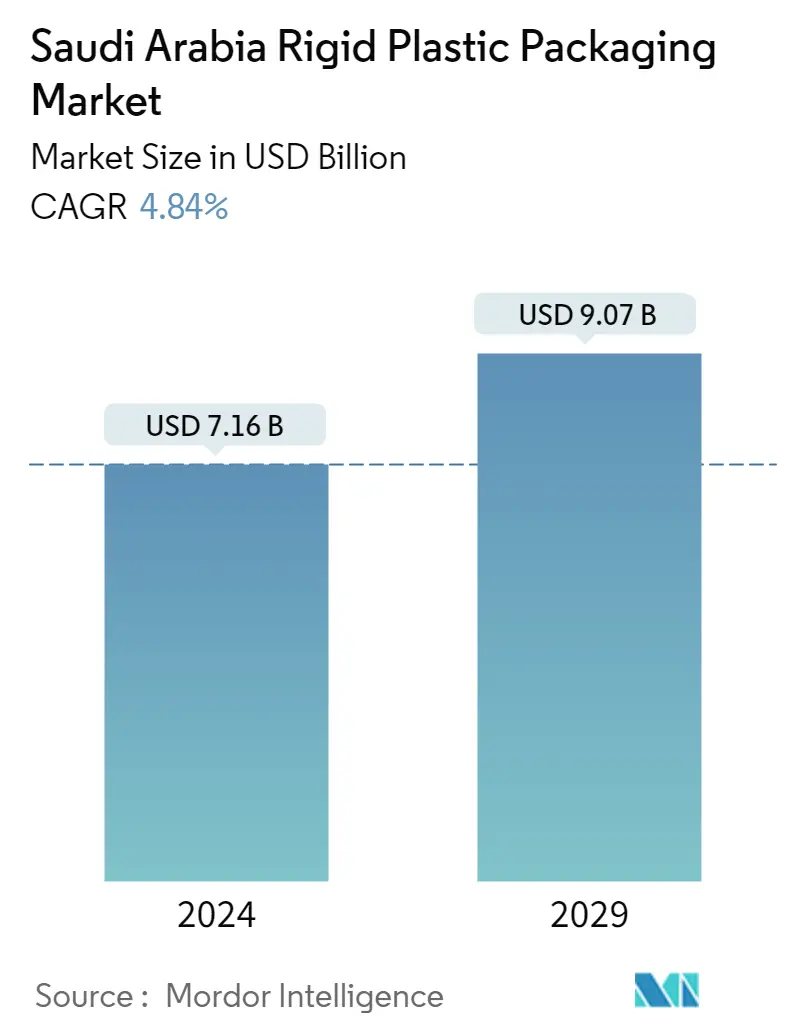

Taille du marché des emballages en plastique rigides en Arabie Saoudite

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 7.16 milliards de dollars |

| Taille du Marché (2029) | USD 9.07 milliards de dollars |

| TCAC(2024 - 2029) | 4.84 % |

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des emballages en plastique rigides en Arabie Saoudite

La taille du marché de lemballage en plastique rigide en Arabie Saoudite est estimée à 7,16 milliards USD en 2024 et devrait atteindre 9,07 milliards USD dici 2029, avec un TCAC de 4,84 % au cours de la période de prévision (2024-2029).

L'étude sur le marché saoudien des emballages en plastique rigide suit la demande pour d'importants types de formats d'emballage tels que les bouteilles et les pots, les plateaux et les conteneurs, les bouchons et les fermetures, ainsi que les gobelets et les couvercles, entre autres produits, ainsi que les secteurs verticaux correspondants de l'utilisateur final, la demande, et les revenus générés par la vente de ces produits d'emballage en plastique rigide.

- Utilisation accrue de plastiques oxo-dégradables; la demande croissante demballages en plastique rigide de la part de diverses industries utilisatrices finales; les progrès technologiques conduisant à des solutions de barrière améliorées; lintroduction demballages actifs et intelligents en raison de la demande croissante des consommateurs, etc., sont quelques-uns des principaux moteurs du marché. LArabie saoudite est devenue lun des plus grands marchés du secteur des emballages en plastique rigide au Moyen-Orient. Le pays dispose dune vaste base de consommateurs et dun large éventail dactivités industrielles (à lexclusion du secteur pétrolier et gazier), contribuant à la demande croissante demballages plastiques.

- La nouvelle réglementation sur le plastique devrait affecter de nombreux produits, tels que les étuis en plastique, les conteneurs en plastique et autres produits d'emballage en plastique. Selon les nouvelles règles et réglementations mises en œuvre par l'organisation saoudienne SASO, les produits en plastique doivent être fabriqués à partir de matériaux oxo-biodégradables approuvés. Cela devrait stimuler les investissements dans l'innovation et aboutir à l'introduction de nouvelles solutions d'emballage rigide sur le marché au cours des deux prochaines années afin de respecter les besoins réglementaires uniques et les besoins des clients utilisateurs finaux.

- Face à la demande croissante de solutions d'emballage rigide, les fournisseurs du marché renforcent leur position en créant une nouvelle division. SABIC a lancé une division de bouchons et de fermetures à Riyad, en Arabie Saoudite, abordant les problèmes d'une économie circulaire en utilisant les derniers matériaux et solutions respectueux de l'environnement sur le marché des fermetures. Elle s'est bâtie une position solide dans la production de bouchons et de fermetures et a étendu sa couverture d'applications aux domaines de l'alimentation, des boissons et du non-alimentaire.

- La combinaison de la croissance démographique, de lindustrialisation et de lexpansion économique a augmenté la consommation personnelle en Arabie Saoudite et généré dénormes quantités de déchets plastiques. Selon l'actualité arabe de janvier 2022, cinq pays du Conseil de coopération du Golfe, Bahreïn, l'Arabie saoudite, les Émirats arabes unis, le Qatar et le Koweït, se classent dans le top 10 mondial en termes de production de déchets solides par habitant.

- Au début de la propagation du COVID-19, la demande daliments et de boissons emballés essentiels a explosé, et les entreprises ont eu du mal à répondre à lévolution rapide de la demande et ont été confrontées à des perturbations de la chaîne dapprovisionnement. En outre, lessor rapide du commerce électronique a favorisé la croissance des emballages en plastique rigide dans les ventes daliments, de boissons et de pharmacies et pharmacies en ligne, contribuant ainsi aux perspectives de croissance.

Tendances du marché de lemballage en plastique rigide en Arabie Saoudite

Demande croissante dans les secteurs dutilisateurs finaux pour stimuler le marché

- La demande de solutions d'emballage en plastique rigide a connu une croissance positive dans les secteurs d'utilisateurs finaux tels que l'alimentation, la vente au détail, les biens de consommation, les cosmétiques, les produits pharmaceutiques et autres. La demande est attribuée à une urbanisation rapide, qui se traduit généralement par une augmentation des dépenses de consommation et de la production de biens de consommation, une importante population expatriée et un changement des habitudes alimentaires des citoyens résidents.

- En raison de la pénétration croissante des formats de vente au détail organisés, tels que les hypermarchés, les supermarchés et le commerce électronique, le marché des aliments transformés et emballés du pays affiche un fort taux de croissance.

- Les initiatives du gouvernement visant à diversifier sa dépendance économique à l'égard de l'industrie pétrolière et gazière se sont traduites par un soutien aux développements immobiliers et à une ouverture accrue du marché de détail. Cela devrait ouvrir de nouvelles opportunités pour les emballages en plastique rigide et augmenter la demande de diverses industries.

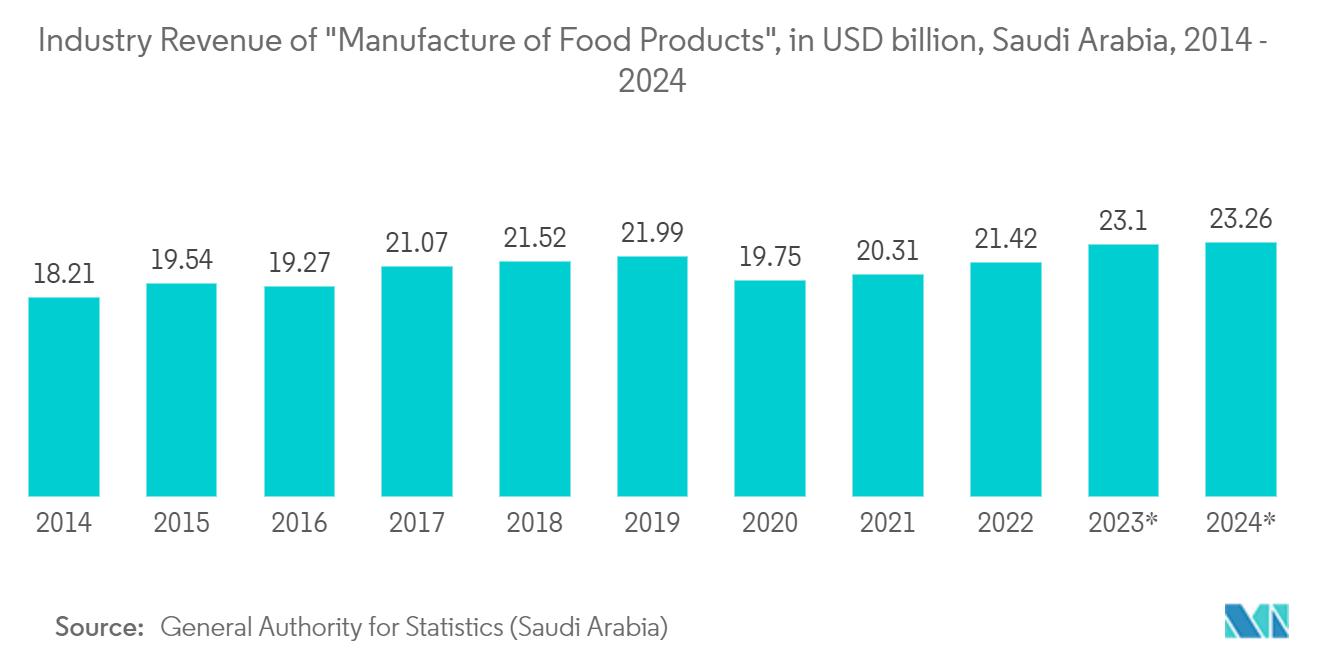

- L'Arabie saoudite possède la plus grande industrie agroalimentaire (FB) du Moyen-Orient. L'Autorité générale saoudienne pour l'investissement (SAGIA) prévoit que les dépenses consacrées à la restauration augmenteront de 6 % par an dans les années à venir.

- En 2021, l'Arabie saoudite a exporté pour environ 1,1 milliard de dollars de produits alimentaires vers la région, soit une augmentation de près de 2 % depuis 2020. Les principaux produits étaient des produits laitiers, des grignotines, des aliments transformés, des dattes transformées, des fruits et légumes transformés, du sucre et du sucre. édulcorants et viande de volaille (Source Food Export Association of the Midwest USA et Food Export USA-Northeast).

- En avril 2022, le ministère saoudien de l'Environnement, de l'Eau et de l'Agriculture a appelé à investir dans quatre projets agricoles visant à améliorer la sécurité alimentaire du Royaume. Les projets de La Mecque, Qassim et Jazanseek produisent des légumes et des fruits de haute qualité. De tels développements devraient accroître la demande de solutions d'emballage rigides telles que des barquettes et des conteneurs dans le secteur de l'alimentation et des boissons.

- Les développements récents sur les marchés de la santé, des produits pharmaceutiques et des cosmétiques devraient rester les principaux moteurs de la demande de produits demballage en plastique. La consommation croissante de produits pour la peau et les soins de santé, principalement emballés avec des matériaux plastiques, stimule la croissance du marché dans le pays.

Le polyéthylène téréphtalate (PET) détient une part importante du marché

- Le polyéthylène téréphtalate (PET) est un polyester aliphatique. Il est semi-cristallin lorsquil est stable, utilisé dans les objets du quotidien et peut être facilement recyclé. Il est utilisé dans les emballages automobiles et électroniques, les textiles, les films et les pièces moulées. Il présente également une résistance aux chocs, à lhumidité et aux solvants. Dérivé du PE, le polyéthylène téréphtalate ou PET appartient à la famille des polyesters et est utilisé dans des applications typiques qui sont des emballages très légers, rigides et flexibles.

- Le polyéthylène téréphtalate (PET) est une option plastique populaire pour le thermoformage en raison de sa barrière à haute résistance et de sa polyvalence. Il peut être moulé dans presque toutes les formes avant refroidissement pour prolonger la durée de conservation. La résistance qui en résulte à la falsification et aux influences extérieures rend le PET adapté aux applications sensibles telles que les récipients alimentaires, les bouteilles de boissons et les emballages de dispositifs médicaux.

- Selon l'Administration du commerce international, la région du Moyen-Orient connaît une croissance estimée à 36 %, l'Arabie saoudite étant le principal générateur de revenus du marché régional. L'Arabie saoudite représentait récemment environ 52 % des véhicules vendus dans le Conseil de coopération du Golfe (CCG). Les ventes devraient atteindre 543000 dici 2025, dont 32000 seulement pour les véhicules électriques (VE). Cela devrait accroître la demande nationale de PET, car les automobiles sont le principal utilisateur final de ce matériau. La demande croissante devrait stimuler le marché du polyéthylène téréphtalate dans les années à venir.

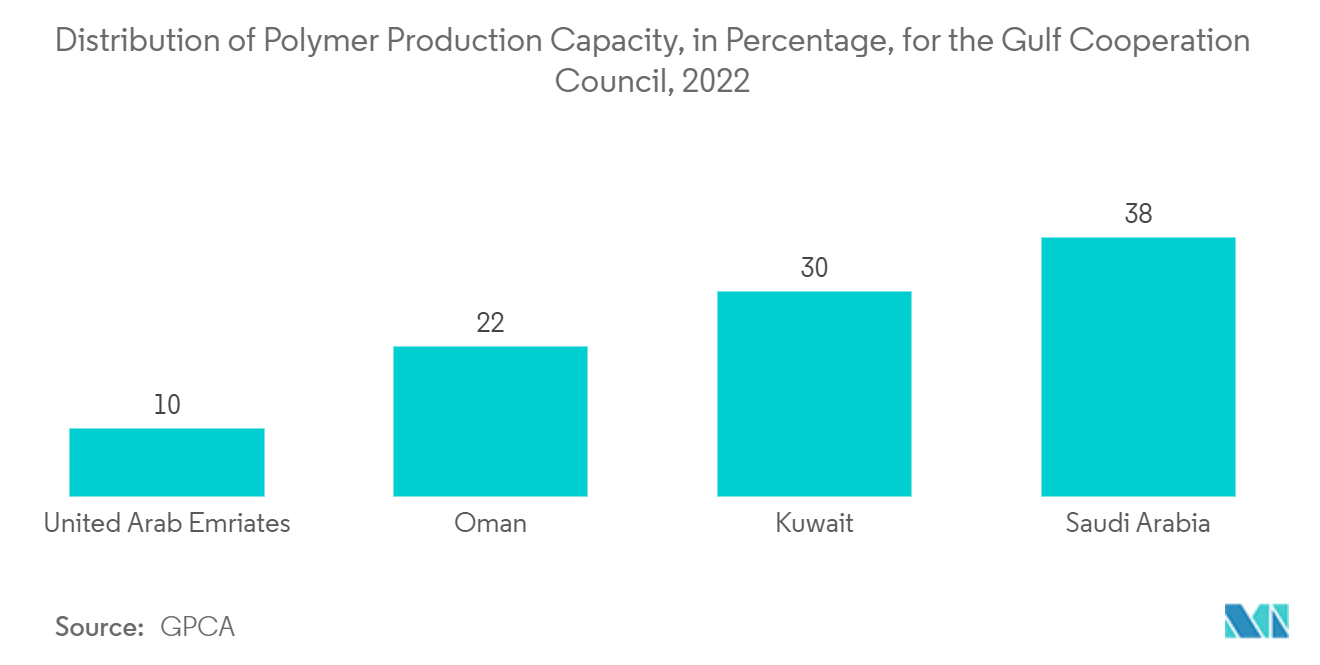

- Les bouteilles en plastique PET remplacent désormais les bouteilles en verre lourdes et fragiles pour fournir un emballage réutilisable pour l'eau minérale et d'autres boissons et permettre un processus d'expédition plus économique. En raison de sa transparence et de ses propriétés naturelles de barrière au CO2, le PET a de nombreuses applications et peut être facilement soufflé dans des bouteilles ou moulé sous d'autres formes. Des colorants, des bloqueurs UV et d'autres additifs peuvent être utilisés pour améliorer les propriétés du PET afin de développer des bouteilles répondant aux besoins spécifiques d'une marque. De plus, des caractéristiques particulières telles que la transparence le rendent très polyvalent pour diverses utilisations, notamment pour l'eau en bouteille. Les polyoléfines font partie des matières premières les plus cruciales utilisées pour les emballages plastiques. Selon les récentes estimations de la GPCA, le pays consomme environ 95 kg de plastique par habitant, ce qui en fait le plus grand consommateur de produits en plastique de l'ensemble du CCG.

- Selon une enquête menée par ChemAnalystin en janvier 2022, les entreprises de produits de grande consommation d'Arabie Saoudite optent toujours pour des emballages en plastique 100 % vierge. En outre, le marché du R-PET en Arabie Saoudite devrait rester baissier car les prix baissent régulièrement, conformément à la stagnation de la demande.

Aperçu du marché des emballages en plastique rigide en Arabie Saoudite

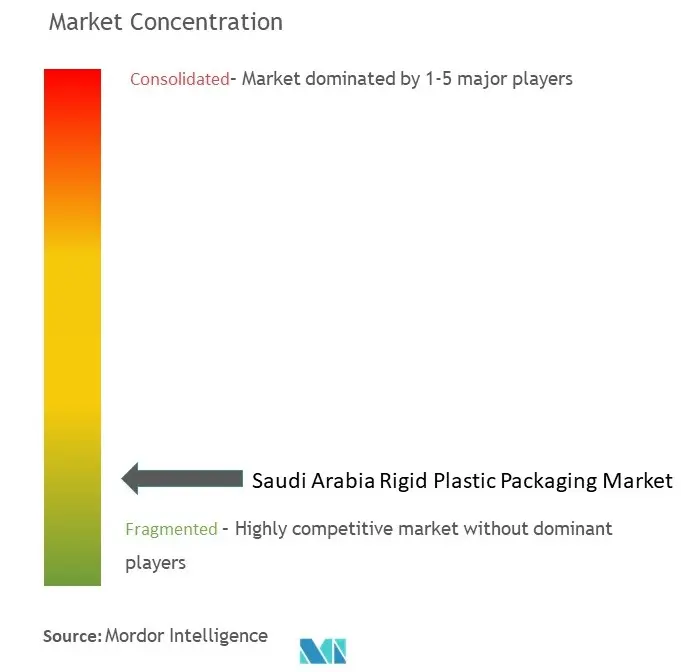

L'industrie de l'emballage en plastique rigide est très fragmentée en Arabie Saoudite, avec des acteurs historiques tels que SABIC, Takween, Zamil Plastics et Saudi Plastic Factory Company, accompagnés de plusieurs entreprises régionales d'emballage sous contrat saoudiennes. Bien que les barrières à l'entrée pour les nouveaux acteurs soient élevées, les entreprises régionales d'emballage constatent l'intérêt de faire une incursion, en particulier dans le secteur de l'emballage rigide, en raison de la demande importante de la part des industries industrielles, alimentaires, des boissons et d'autres industries d'utilisateurs finaux.

- Mai 2022 - SABIC a présenté la résine LNP ELCRIN WF0061BiQ, fabriquée à partir de bouteilles de déchets plastiques (PET) océaniques, pour le recyclage chimique en résine de polybutylène téréphtalate (PBT).

- Janvier 2022 - SABIC a annoncé une nouvelle collaboration avec Ella's Kitchen, la principale marque d'aliments pour bébés au Royaume-Uni, pour créer un nouveau bouchon à partir de plastique recyclé. Plus de 3,5 millions de sachets de fraises et de pommes biologiques d'Ella's Kitchen devaient porter ce nouveau bouchon et être disponibles dans les rayons des magasins britanniques.

Leaders du marché de lemballage en plastique rigide en Arabie Saoudite

-

SABIC (Aramco Chemicals Company)

-

Zamil Plastic Industries Co.

-

Arabian Plastic Industrial Company Limited

-

Takween Advanced Industries

-

3P Gulf Group

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage en plastique rigide en Arabie Saoudite

- Février 2022 - Alpek a annoncé avoir signé un accord pour acquérir OCTAL Holding SAOC. L'acquisition intègre Alpek dans le segment commercial des feuilles PET à haute valeur ajoutée, ce qui comble l'écart vers la réalisation de ses objectifs ESG. Cela améliore sa capacité à répondre aux besoins croissants de ses clients en matière de résine PET.

- Janvier 2022 - Le vice-ministre saoudien de l'Industrie et des Ressources minérales a déclaré que le forum constitue une étape importante dans le renforcement de la position industrielle de l'Arabie saoudite aux niveaux national et international dans l'industrie du plastique. L'investissement a totalisé 35 milliards SAR (9,31 milliards USD) et plus de 1 300 usines.

Rapport sur le marché des emballages en plastique rigides en Arabie Saoudite – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Analyse de la chaîne de valeur de l'industrie

4.3 Lignes directrices et politiques de l'industrie

4.4 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.4.1 Pouvoir de négociation des fournisseurs

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 La menace de nouveaux participants

4.4.4 Intensité de la rivalité concurrentielle

4.4.5 La menace des substituts

4.5 Évaluation de l'impact du COVID-19 sur l'industrie

4.6 Scénario commercial actuel – Analyse des importations et des exportations

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 La demande de plastiques oxodégradables devrait augmenter avec l'application de nouvelles réglementations

5.1.2 Demande croissante de solutions d’emballage en plastique rigide dans l’industrie des utilisateurs finaux

5.2 Restrictions du marché

5.2.1 Préoccupations environnementales concernant le recyclage et l’élimination sûre et volatilité des prix des matières premières

5.3 Couverture des alternatives émergentes au plastique rigide et de leur demande actuelle

5.4 Évaluation des modèles d'achat des utilisateurs finaux et des principaux influenceurs

6. SEGMENTATION DU MARCHÉ

6.1 Par matériau

6.1.1 Polyéthylène (PE)

6.1.2 Polyéthylène téréphtalate (PET)

6.1.3 Polypropylène (PP)

6.1.4 Polystyrène (PS) et Polystyrène Expansé (EPS)

6.1.5 Chlorure de polyvinyle (PVC)

6.1.6 Autres matériaux plastiques rigides

6.2 Par secteur d'activité de l'utilisateur final

6.2.1 Nourriture

6.2.2 Boisson

6.2.3 Santé et pharmaceutique

6.2.4 Cosmétiques et soins personnels

6.2.5 Autres industries d'utilisateurs finaux

6.3 Par type de produit

6.3.1 Bouteilles et pots

6.3.2 Plateaux et conteneurs

6.3.3 Tasses, baignoires et pots

6.3.4 Bouchons et fermetures

6.3.5 Autres types de produits

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprise

7.1.1 SABIC (Saudi Basic Industries Corporation)

7.1.2 Zamil Plastic Industries Co.

7.1.3 Arabian Plastic Industrial Company Limited

7.1.4 Takween Advanced Industries

7.1.5 3P Gulf Group

7.1.6 Octal Group

7.1.7 Packaging Product Company (PPC)

7.1.8 Al-Ghandoura Plastic Co. (Ghanplast)

7.1.9 KANR for Plastic Industries

7.1.10 ColoredSun

7.1.11 Saudi Plastic Factory Company

7.1.12 Arnon Plastic Industries Co. Ltd

8. ANALYSE DES PARTS DE MARCHÉ DES FOURNISSEURS - MARCHÉ DES EMBALLAGES EN PLASTIQUE RIGIDE KSA

9. ANALYSE DU POSITIONNEMENT DES FOURNISSEURS

10. ANALYSE D'INVESTISSEMENT

11. AVENIR DU MARCHÉ

Segmentation de lindustrie de lemballage en plastique rigide en Arabie Saoudite

L'emballage en plastique rigide est une technique d'emballage qui consiste à utiliser un matériau plastique qui peut être défini comme un matériau ne présentant aucune déformation élastique et une déformation plastique parfaite.

Létude couvre le marché de lemballage en plastique rigide en Arabie Saoudite, suivi en termes de revenus générés par le type de produit et le matériau. Les produits couverts sont les bouteilles et pots, les plateaux et récipients, les tasses et couvercles, les bouchons et fermetures, ainsi que d'autres produits. Lanalyse est basée sur les informations sur le marché recueillies grâce à la recherche secondaire et aux primaires. Le marché couvre également les principaux facteurs ayant un impact sur la croissance du marché des emballages en plastique rigide en termes de moteurs et de contraintes.

La portée de l'étude inclut des types de matériaux tels que le polyéthylène, le polyéthylène téréphtalate, le polypropylène, etc., qui sont utilisés dans une gamme d'industries d'utilisateurs finaux telles que l'alimentation, les boissons, les soins de santé et les produits pharmaceutiques, les cosmétiques et les soins personnels, ainsi que d'autres utilisateurs finaux.. En outre, létude comprend également une évaluation de limpact du COVID-19 sur le marché. La recherche examine également les influenceurs de croissance sous-jacents et les fournisseurs importants du secteur, qui contribuent tous à soutenir les estimations du marché et les taux de croissance tout au long de la période prévue. Les tailles et prévisions du marché sont fournies en termes de valeur (en milliards USD) pour tous les segments ci-dessus.

| Par matériau | ||

| ||

| ||

| ||

| ||

| ||

|

| Par secteur d'activité de l'utilisateur final | ||

| ||

| ||

| ||

| ||

|

| Par type de produit | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les emballages en plastique rigides en Arabie Saoudite

Quelle est la taille du marché des emballages en plastique rigides en Arabie Saoudite ?

La taille du marché de lemballage en plastique rigide en Arabie Saoudite devrait atteindre 7,16 milliards USD en 2024 et croître à un TCAC de 4,84 % pour atteindre 9,07 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lemballage en plastique rigide en Arabie Saoudite ?

En 2024, la taille du marché saoudien des emballages en plastique rigide devrait atteindre 7,16 milliards de dollars.

Qui sont les principaux acteurs du marché des emballages en plastique rigides en Arabie Saoudite ?

SABIC (Aramco Chemicals Company), Zamil Plastic Industries Co., Arabian Plastic Industrial Company Limited, Takween Advanced Industries, 3P Gulf Group sont les principales sociétés opérant sur le marché de lemballage en plastique rigide en Arabie Saoudite.

Quelles années couvre ce marché de lemballage en plastique rigide en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lemballage en plastique rigide en Arabie saoudite était estimée à 6,83 milliards de dollars. Le rapport couvre la taille historique du marché des emballages en plastique rigides en Arabie saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des emballages en plastique rigides en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Rapport sur l'industrie de l'emballage en plastique rigide en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des emballages en plastique rigides en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des emballages en plastique rigides en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.