Taille et part du marché des services bancaires de détail en Arabie saoudite

Analyse du marché des services bancaires de détail en Arabie saoudite par Mordor Intelligence

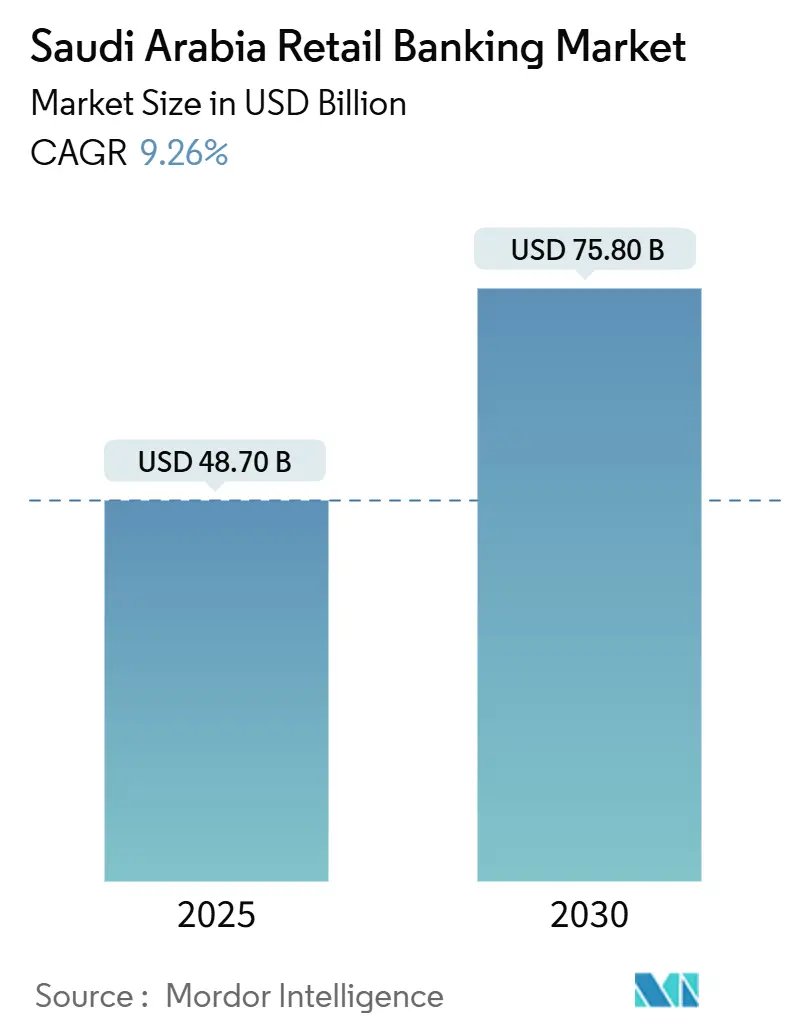

La taille du marché des services bancaires de détail en Arabie saoudite s'élève à 48,7 milliards USD en 2025 et devrait atteindre 75,8 milliards USD d'ici 2030, progressant à un TCAC de 9,26 %. L'expansion s'appuie sur les réformes de la Vision 2030, un système bancaire bien capitalisé et l'adoption rapide des canaux numériques qui réduisent les coûts d'acquisition et élargissent l'inclusion financière. Les services bancaires en ligne gèrent déjà une part importante des transactions de détail, tandis que les paiements instantanés sous la plateforme SARIE de la SAMA accélèrent le passage au commerce à faible utilisation d'espèces. Les champions nationaux investissent dans des moteurs d'intelligence artificielle pour personnaliser les offres, la finance islamique continue de dominer les actifs totaux, et les néobanques se taillent des niches parmi les clients plus jeunes et expatriés. Les programmes de subventions hypothécaires, l'octroi de licences fintech et les vents démographiques favorables se combinent pour maintenir la résilience de l'élan des revenus malgré la pression sur les marges à court terme.

Points clés du rapport

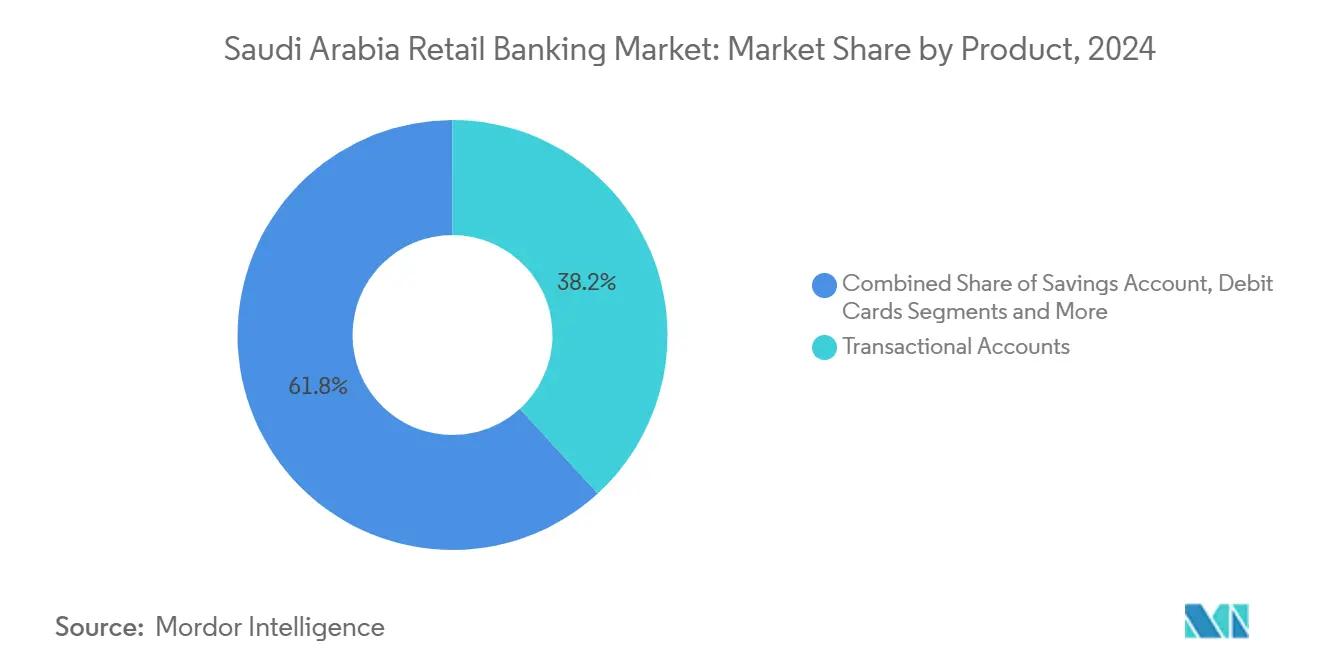

- Par produit, les comptes transactionnels ont mené avec 38,2 % de la part de marché des services bancaires de détail en Arabie saoudite en 2024 ; les cartes de crédit devraient croître à un TCAC de 12,6 % jusqu'en 2030.

- Par canal, les services bancaires en ligne ont capturé 58,7 % du marché des services bancaires de détail en Arabie saoudite en 2024, tandis que le même canal progresse à un TCAC de 14,7 % jusqu'en 2030.

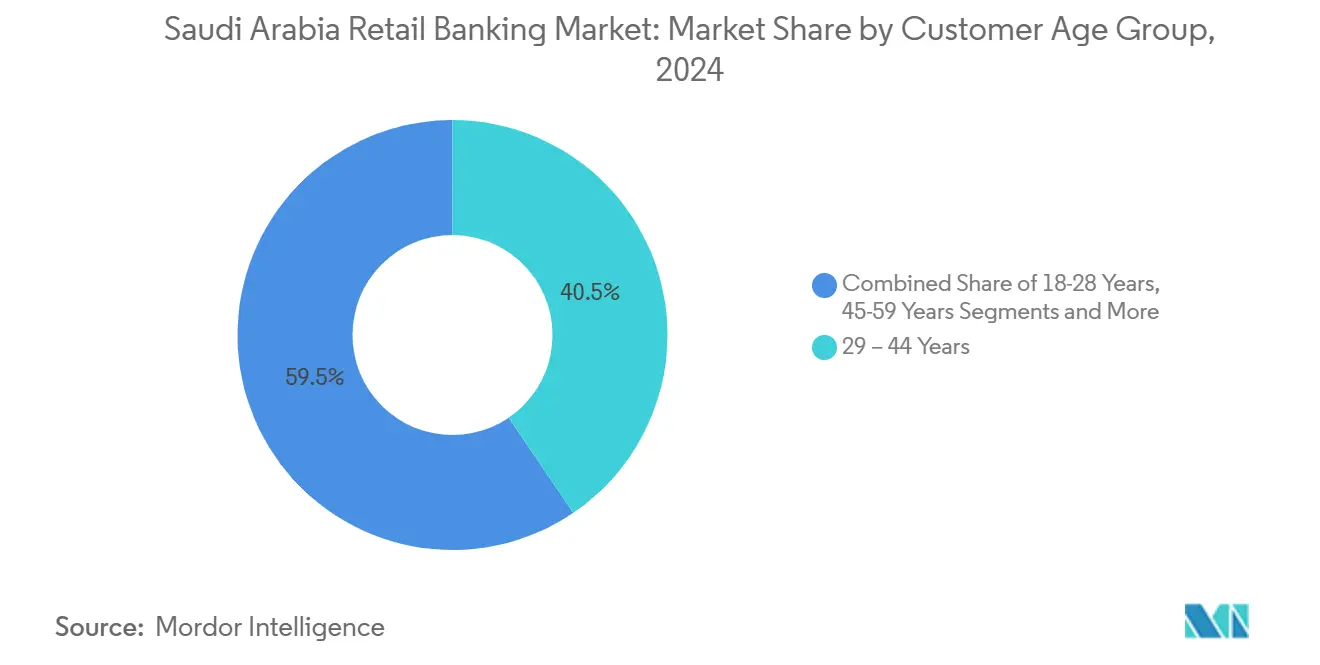

- Par âge des clients, la tranche des 29-44 ans détenait une part de 40,5 % de la taille du marché des services bancaires de détail en Arabie saoudite en 2024 ; le groupe des 18-28 ans devrait croître à un TCAC de 13,4 % entre 2025-2030.

- Par type de banque, les banques nationales représentaient 81,8 % de la part de marché des services bancaires de détail en Arabie saoudite en 2024 ; les néobanques et autres enregistrent le TCAC projeté le plus élevé à 18,2 % jusqu'en 2030.

Tendances et perspectives du marché des services bancaires de détail en Arabie saoudite

Analyse d'impact des moteurs

| Moteur | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Subventions hypothécaires de la Vision 2030 | +2.1% | National, centres urbains | Moyen terme (2-4 ans) |

| Paiements instantanés SARIE | +1.8% | National | Court terme (≤ 2 ans) |

| Conformité obligatoire Ijara et Murabaha | +1.5% | National | Moyen terme (2-4 ans) |

| Régime de licences fintech | +1.9% | National, villes technophiles | Long terme (≥ 4 ans) |

| Croissance de la main-d'œuvre jeune et expatriée | +1.3% | National, centres économiques | Long terme (≥ 4 ans) |

| Système d'assignation de salaire | +0.8% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Programmes de subventions hypothécaires menés par la Vision 2030 accélérant la demande de financement immobilier

Les subventions soutenues par le gouvernement dans le cadre de l'initiative Sakani ont porté l'accession à la propriété à 64 % et soutenu une croissance à deux chiffres des nouveaux prêts hypothécaires résidentiels[1]Ministère des Affaires municipales, rurales et du logement, ' Annuaire du programme de logement 2025 ', momrah.gov.sa. Le sukuk de 2 milliards USD de la Saudi Real Estate Refinance Company en 2025 un injecté de nouvelles liquidités, aidant des banques comme Al Rajhi, dont la part du financement résidentiel un augmenté en conséquence. Saudi Awwal Bank un quadruplé sa part hypothécaire en deux ans, confirmant l'intensification de la concurrence. La haute satisfaction des bénéficiaires, soulignée par le FMI, sous-tend une stabilité économique plus large alors que la Vision 2030 vise 70 % d'accession à la propriété d'ici la fin de la décennie.

Le système de paiement instantané de la SAMA (' SARIE ') stimulant les transactions de détail non-cash

Lancé en 2021, SARIE un traité 10,8 milliards de paiements en temps réel en 2023 et un porté les transactions numériques à 70 % de l'activité de détail[2]Banque centrale saoudienne, ' Statistiques annuelles 2024 ', sama.gov.sa. Les valeurs mensuelles ont dépassé 286 milliards USD en mai 2023, témoignant d'une adoption consommateur profonde. Le règlement en temps réel améliore la visibilité de liquidité pour les banques et marchands, favorise les partenariats fintech et réduit la circulation d'espèces, soutenant ainsi un commerce plus sûr et traçable à l'échelle nationale.

Régime de licences fintech permettant aux banques challengers entièrement numériques (STC Bank, D360)

Un bac à sable structuré et une charte bancaire numérique complète ont fait passer le nombre de fintechs de 10 en 2018 à 200 en 2023, visant 525 d'ici 2030. Le lancement public de STC Bank en janvier 2025 avec un capital de 667 millions USD et le modèle conforme à la charia de D360 soulignent une nouvelle concurrence dans les dépôts et les prêts non garantis. L'intégration sans friction, la transparence des frais et le support mobile 24h/24 façonnent de nouvelles attentes clients.

Croissance rapide de la main-d'œuvre jeune et expatriée élargissant les dépôts de masse adressables

Les citoyens âgés de 18-44 ans représentent plus de 50 % de la population et affichent une forte adoption bancaire mobile. Les enquêtes basées sur le modèle d'acceptation technologique étendu confirment que l'utilité perçue, la confiance et l'influence sociale augmentent l'intention bancaire numérique. Les programmes de fidélité tels que Mokafaa d'Al Rajhi, maintenant fort de 14,7 millions, démontrent comment l'engagement gamifié capture la part de portefeuille parmi les démographiques orientées technologie.

Analyse d'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Refroidissement de la croissance hypothécaire post-subvention | -1.2% | National, centres urbains | Moyen terme (2-4 ans) |

| Liquidité serrée et coûts croissants des dépôts à terme | -1.0% | National | Court terme (≤ 2 ans) |

| Profondeur limitée du bureau de crédit de détail | -0.7% | National, zones mal desservies | Moyen terme (2-4 ans) |

| Risque de transition de la norme charia 62 | -0.9% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Refroidissement de la croissance hypothécaire post-élimination progressive des subventions exerçant une pression sur les rendements des prêts de détail

Alors que la réduction progressive des subventions commence, la croissance des nouveaux prêts hypothécaires résidentiels devrait modérer par rapport au bond de 17 % observé en 2024. Les prêts aux entreprises dépassent maintenant 55 % du crédit total, signalant un pivot précoce des banques vers des segments non-détail. La rentabilité hypothécaire à taux variable plus faible pourrait entraîner une compression des marges à moins que les banques ne rééquilibrent vers des produits basés sur les commissions.

Risque de transition de la norme charia 62 pour les produits islamiques à taux variable

Les nouvelles directives de l'AAOIFI peuvent contraindre la conversion des sukuk basés sur Murabaha vers des structures adossées aux actifs, resserrant la flexibilité de financement. L'Arabie saoudite, deuxième plus grand émetteur mondial de sukuk à 24 %, fait face à des coûts de reconception de produits et à des contraintes de liquidité potentielles, particulièrement pour les offres islamiques de détail à taux variable.

Analyse de segments

Par produit : Les comptes transactionnels dominent tandis que les cartes de crédit accélèrent

Les comptes transactionnels ont conservé 38,2 % de la part de marché des services bancaires de détail en Arabie saoudite en 2024, soutenus par les mandats d'assignation de salaire et des objectifs d'inclusion financière plus larges. Les entrées stables de dépôts soutiennent un financement à faible coût qui sous-tend des déploiements agressifs de services bancaires numériques. Le segment des cartes de crédit devrait croître annuellement de 12,6 % alors que le volume du commerce électronique approche les 50 milliards SAR, renforçant les avantages des frais d'interchange et l'engagement des programmes de fidélité.

La taille du marché des services bancaires de détail en Arabie saoudite pour les prêts hypothécaires un connu une croissance significative récemment, renforçant la domination d'Al Rajhi, bien que la croissance future devrait se normaliser à mesure que les subventions diminuent. Les comptes d'épargne, stimulés par les campagnes d'éducation financière du secteur public, gagnent en importance, tandis que les partenariats achetez-maintenant-payez-plus-tard estompent les lignes entre les produits de cartes et d'acomptes, illustrés par l'écosystème centré sur le portefeuille de STC Bank.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal : L'accélération numérique remodèle la prestation de services

Les services bancaires en ligne détenaient une tranche de 58,7 % du marché des services bancaires de détail en Arabie saoudite en 2024 et évoluent à un TCAC de 14,7 %. Saudi National Bank rapporte déjà une migration dominante des transactions numériques, indiquant une préférence client enracinée pour les canaux distants. Les outils de gestion financière personnelle pilotés par IA, la notation de crédit prédictive et l'authentification biométrique élèvent l'expérience utilisateur.

Les agences physiques, autrefois centres de transactions, se transforment en centres consultatifs offrant la gestion de patrimoine et des solutions PME. L'investissement dans des emplacements urbains phares démontre une approche hybride visant les discussions de produits complexes tout en gardant les activités de routine en ligne. Les enquêtes clients révèlent que 49 % désirent encore une interaction en personne, validant les stratégies omnicanaux.

Par groupe d'âge des clients : Les changements démographiques stimulent la personnalisation

Les consommateurs âgés de 29-44 ans ont contribué à 40,5 % de la taille du marché des services bancaires de détail en Arabie saoudite en 2024, reflétant la demande d'étapes de vie pour les prêts hypothécaires, l'assurance et le financement éducatif. Les banques répondent avec des tableaux de bord personnalisés et des offres groupées qui exploitent l'analyse des transactions. Pendant ce temps, la cohorte des 18-28 ans, croissant à un TCAC de 13,4 %, gravite vers la micro-épargne basée sur les applications et les produits de crédit gamifiés, forçant les incumbents à adopter des cycles de développement de produits agiles.

Le segment des 45-59 ans commande des actifs investissables substantiels, incitant les banques à intégrer des modules robo-conseillers dans les applications mobiles. Les clients âgés de 60+ priorisent la sécurité, favorisant l'intérêt pour les produits de planification de retraite conformes à la charia qui combinent des rendements prévisibles avec la facilité numérique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de banque : Les champions nationaux dominent tandis que les néobanques perturbent

Les banques nationales contrôlent collectivement 81,8 % de la part de marché des services bancaires de détail en Arabie saoudite, tirant parti de l'échelle pour financer les méga-projets de la Vision 2030 et les plateformes numériques nationales. La base d'actifs de Saudi National Bank un dépassé 1,1 billion SAR en 2024[3]Saudi National Bank, ' Rapport annuel intégré 2024 ', snb.com.sa, tandis qu'Al Rajhi un livré un bond de 19 % du revenu net et approfondi sa part hypothécaire.

Les néobanques et autres challengers, prévus pour croître à un TCAC de 18,2 %, ciblent des propositions de niche-le portefeuille intégré aux télécoms de STC Bank ou le modèle charia-first de D360-qui résonnent avec les segments millénaires et expatriés mal desservis. Les banques régionales se concentrent sur la spécialisation sectorielle mais font face à la pression sur les marges alors que les API de banque ouverte aplanissent les avantages informationnels.

Analyse géographique

Les centres urbains-Riyad, Djeddah et Dammam-forment le cœur compétitif du marché des services bancaires de détail en Arabie saoudite, hébergeant des agences numériques phares qui font double emploi comme salles d'exposition d'innovation. La forte pénétration des smartphones soutient l'adoption des paiements instantanés, avec une adoption SARIE dépassant 70 % de la valeur des transactions dans ces villes. Les projets de la Vision 2030 tels que NEOM et le corridor touristique de la mer Rouge nécessitent des solutions de financement sur mesure, incitant les banques à intégrer des équipes dédiées sur site.

Les villes secondaires exploitent les services bancaires mobiles pour compenser la faible densité d'agences. Le règlement en temps réel permet aux marchands de Tabuk ou Al-Jouf de recevoir des paiements instantanément, réduisant les coûts de manipulation d'espèces et encourageant l'enregistrement formel des entreprises. En conséquence, les comptes entièrement numériques se répandent au-delà des limites métropolitaines, élargissant la pénétration du marché des services bancaires de détail en Arabie saoudite.

L'activité régionale est de plus en plus façonnée par la spécialisation économique. Les provinces occidentales bénéficient des afflux liés au Hajj, poussant la demande pour les portefeuilles multi-devises et le crédit à court terme. Les provinces orientales, fortement liées aux hydrocarbures, connaissent des volumes plus élevés de dépôts de paie et de remises de travailleurs étrangers. Riyad reste le noyau politique, où les réglementations à l'échelle nationale de la SAMA créent une protection uniforme des clients, assurant des expériences bancaires inter-régionales sans couture.

Paysage concurrentiel

Les services bancaires de détail saoudiens montrent une concentration modérée, avec Saudi National Bank, Al Rajhi et Riyad Bank occupant les rangs supérieurs dans les classements mondiaux. SNB exploite la puissance du bilan pour financer les giga-projets tout en lançant la marque NEO alimentée par IA pour retenir les clients numériques. La stratégie ' harmoniser le groupe ' d'Al Rajhi intègre les produits de détail et d'entreprise sur une plateforme unique, soutenant son avance dans les revenus basés sur les commissions.

Les banques challengeuses intensifient l'intensité concurrentielle. STC Bank capitalise sur la distribution télécoms pour gagner une acquisition de comptes rapide, tandis que D360 offre un embarquement conforme à la charia quasi-instantané. Les mandats de banque ouverte nivellent l'accès aux données ; les agrégateurs fintech se branchent dans les API bancaires pour lancer des outils de budgétisation et des modules de crédit intégrés, forçant les incumbents à accélérer les feuilles de route d'innovation.

Les mouvements stratégiques soulignent le champ de bataille évolutif : le partenariat d'Al Rajhi avec RATL Technology introduit le financement PME activé par blockchain ; SNB intensifie le prêt PME autour du financement de chaîne d'approvisionnement ; Banque Saudi Fransi et Arab National Bank émettent des sukuk durables pour fortifier le capital pour les investissements numériques. La SAMA rapporte un ratio d'adéquation du capital de 20,1 % à l'échelle du secteur, fournissant une marge pour les dépenses technologiques et l'expansion inorganique.

Leaders du secteur des services bancaires de détail en Arabie saoudite

Saudi National Bank

Al Rajhi Bank

STC Bank

Riyad Bank

D360 Bank

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents du secteur

- Mai 2025 : Saudi Real Estate Refinance Company un complété un sukuk international de 2 milliards USD pour approfondir la liquidité du marché hypothécaire.

- Février 2025 : Al Rajhi Bank s'est associée avec RATL Technology pour déployer la plateforme fintech MUHIDE pour la gouvernance du financement commercial PME.

- Janvier 2025 : La SAMA un approuvé le lancement public complet de STC Bank après sa mise à niveau de capital de 667 millions USD.

- Juillet 2024 : La SAMA un émis des réglementations bancaires islamiques renforcées couvrant les comptes d'investissement de partage de profits et les contrats de financement aux consommateurs de détail.

Portée du rapport du marché des services bancaires de détail en Arabie saoudite

Les services bancaires de détail, également connus sous le nom de services bancaires aux consommateurs, comprennent la fourniture de services tels que les comptes transactionnels et d'épargne, les prêts personnels, les prêts hypothécaires, les cartes de crédit et de débit, et autres au grand public par les institutions bancaires. Une analyse complète du contexte du marché des services bancaires de détail saoudien est couverte dans le rapport, incluant une évaluation du marché parental, les tendances émergentes par segments et marchés régionaux, les changements significatifs dans la dynamique du marché, et un aperçu du marché.

Le marché des services bancaires de détail saoudien est segmenté par produit (comptes transactionnels, comptes d'épargne, cartes de débit, cartes de crédit, prêts et autres produits), industrie (matériel, logiciel et services), et canal (ventes directes et distributeur).

Le rapport offre la taille du marché et les prévisions pour le marché des services bancaires de détail saoudien en valeur (USD) pour tous les segments ci-dessus.

| Comptes transactionnels |

| Comptes d'épargne |

| Cartes de débit |

| Cartes de crédit |

| Prêts |

| Autres produits |

| Services bancaires en ligne |

| Services bancaires hors ligne |

| 18-28 ans |

| 29-44 ans |

| 45-59 ans |

| 60 ans et plus |

| Banques nationales |

| Banques régionales |

| Néobanques et autres |

| Par produit | Comptes transactionnels |

| Comptes d'épargne | |

| Cartes de débit | |

| Cartes de crédit | |

| Prêts | |

| Autres produits | |

| Par canal | Services bancaires en ligne |

| Services bancaires hors ligne | |

| Par groupe d'âge des clients | 18-28 ans |

| 29-44 ans | |

| 45-59 ans | |

| 60 ans et plus | |

| Par type de banque | Banques nationales |

| Banques régionales | |

| Néobanques et autres |

Questions clés répondues dans le rapport

Quel est le taux de croissance projeté du marché des services bancaires de détail en Arabie saoudite jusqu'en 2030 ?

Le marché devrait progresser à un TCAC de 9,26 %, passant de 48,7 milliards USD en 2025 à 75,8 milliards USD d'ici 2030.

Quel segment de produit croît le plus rapidement ?

Les cartes de crédit devraient croître à un TCAC de 12,6 %, stimulées par l'expansion du commerce électronique et les programmes de fidélité.

Quelle est l'importance des services bancaires en ligne en Arabie saoudite ?

Les canaux en ligne traitent déjà 58,7 % de l'activité bancaire de détail et s'étendent à un TCAC de 14,7 % grâce à la forte pénétration des smartphones et à l'adoption des paiements instantanés SARIE.

Quelle part détiennent les banques nationales par rapport aux néobanques ?

Les banques nationales commandent 81,8 % de la part de marché, tandis que les néobanques, bien que plus petites, sont le segment à croissance la plus rapide avec un TCAC projeté de 18,2 %.

Comment les initiatives de logement de la Vision 2030 affectent-elles les banques ?

Les subventions hypothécaires ont porté l'accession à la propriété à 64 % et stimulé les portefeuilles de financement résidentiel, bien que la croissance devrait se normaliser à mesure que les subventions diminuent.

Quels risques pourraient ralentir la croissance du marché ?

La compression des marges due aux coûts plus élevés des dépôts à terme, le refroidissement de la demande hypothécaire post-subventions, et les changements réglementaires tels que la norme charia 62 peuvent tempérer les trajectoires de bénéfices pour certaines banques.

Dernière mise à jour de la page le: