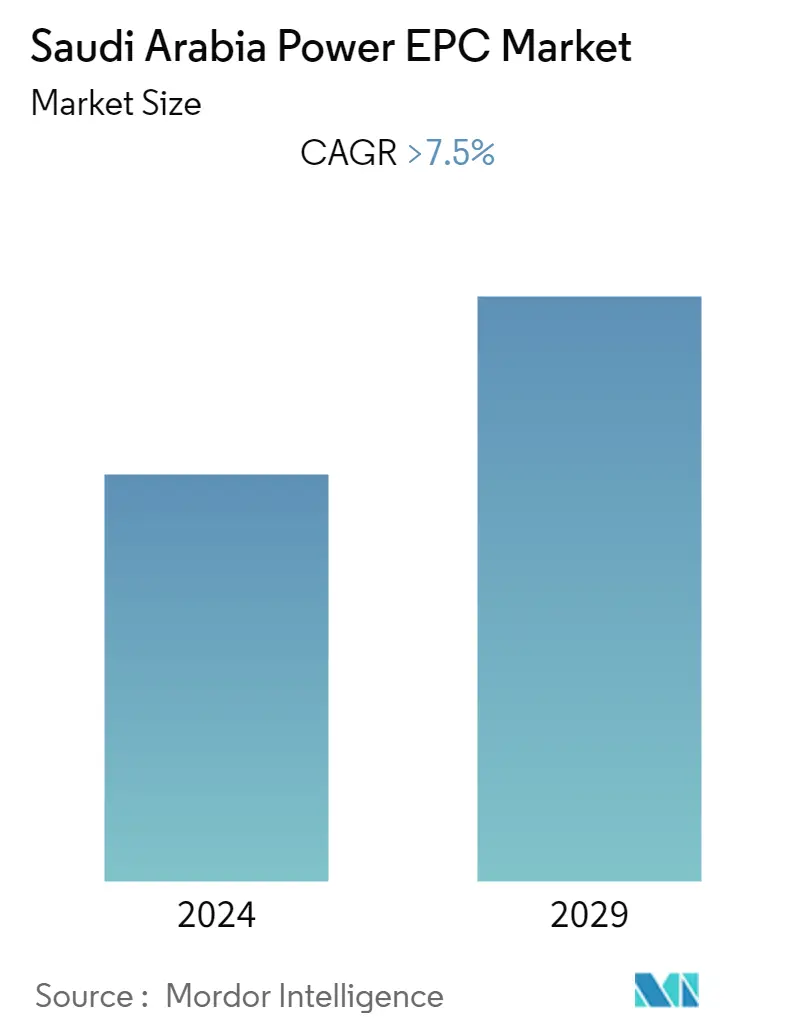

Taille du marché du Power EPC en Arabie Saoudite

| Période d'étude | 2020 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Période de Données Prévisionnelles | 2024 - 2029 |

| Période de Données Historiques | 2020 - 2022 |

| TCAC | > 7.50 % |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché du Power EPC en Arabie Saoudite

Le marché des EPC électriques en Arabie Saoudite connaît une croissance significative avec un TCAC supérieur à 7,5 % sur la période 2020-2025. Des facteurs tels que dénormes investissements et les politiques gouvernementales sont susceptibles de stimuler le marché des EPC électriques en Arabie Saoudite au cours de la période de prévision. En outre, pour répondre à la demande d'électricité, le Royaume devrait augmenter sa capacité de production d'électricité de 77 GW en 2014 à 156 GW d'ici 2040. Cela comprend l'installation d'une capacité de 5 GW et d'infrastructures de distribution chaque année jusqu'en 2020. Pour atteindre cet objectif, le gouvernement prévoit d'investir 5 milliards USD dans la production d'électricité et 4 milliards USD dans la distribution. Cependant, les tensions géopolitiques et le déficit budgétaire élevé associé à un taux dinflation élevé devraient avoir un impact négatif sur le marché saoudien des EPC électriques à court terme.

- Les énergies renouvelables devraient dominer le marché de lénergie EPC en Arabie Saoudite.

- Le gouvernement saoudien encourage les entreprises privées et les investissements étrangers à réduire ses déficits budgétaires. Si le gouvernement prend des mesures pour libéraliser le secteur de l'électricité, les investisseurs privés nationaux et internationaux peuvent fournir au pays les investissements nécessaires et assumer le fardeau des compagnies d'électricité publiques. À son tour, la privatisation du secteur de lélectricité est susceptible doffrir de meilleures opportunités au marché saoudien des EPC électriques dans un avenir proche.

- Laugmentation rapide de la demande intérieure a conduit à une augmentation des objectifs de production délectricité, ce qui est susceptible de stimuler le marché des EPC électriques en Arabie Saoudite au cours de la période de prévision.

Tendances du marché du Power EPC en Arabie Saoudite

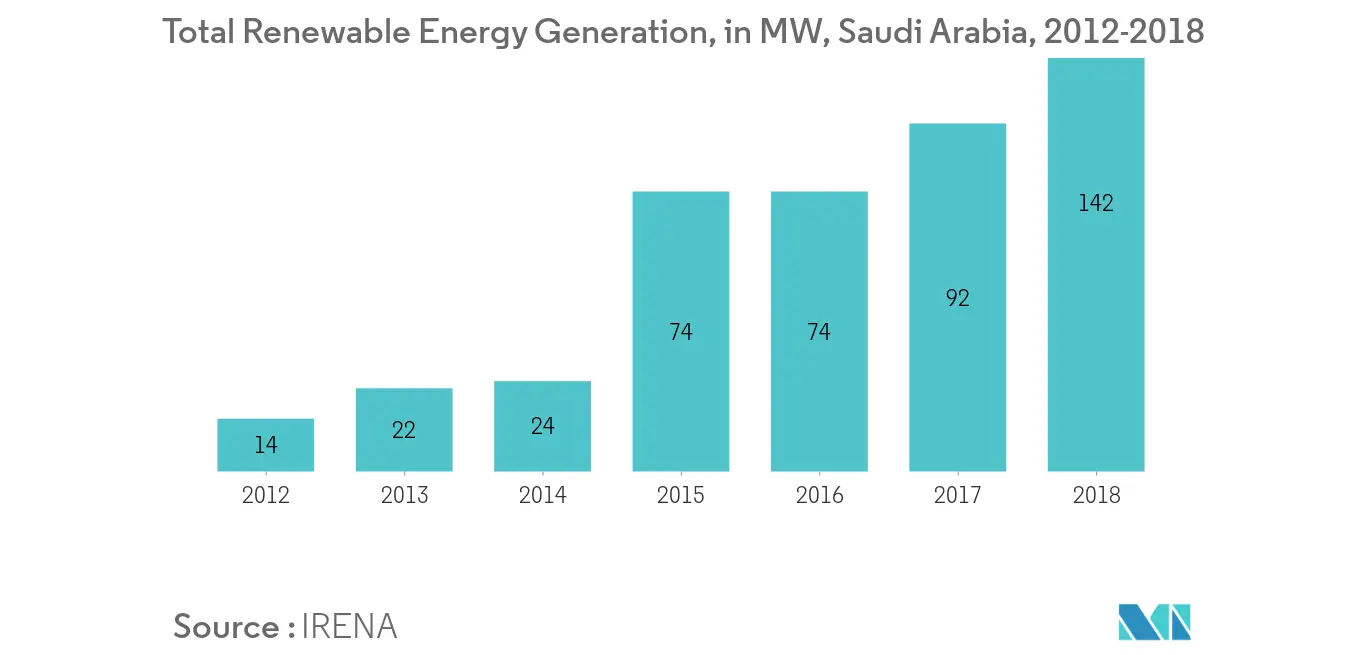

Lénergie renouvelable devrait dominer le marché

- L'Arabie saoudite détient 16 % des réserves mondiales prouvées de pétrole. Cependant, cest également le 12ème consommateur délectricité produite. La demande d'électricité dans le Royaume d'Arabie Saoudite (Arabie Saoudite) a augmenté, avec un taux de croissance moyen de pointe de 7 à 9 % au cours de la dernière décennie.

- Pour répondre à ces demandes, le pays, dans le cadre du Programme national d'énergies renouvelables (NREP), vise à atteindre 9,5 GW d'énergie renouvelable d'ici 2023, avec un objectif intermédiaire de 3,45 GW d'ici fin 2020.

- Selon le ministère de l'Énergie, de l'Industrie et des Ressources minérales, le coût du programme d'énergie renouvelable en Arabie Saoudite est estimé entre 30 et 50 milliards de dollars d'ici 2023. Le ministère de l'Énergie a annoncé que la première demande de qualification (RFQ) du NREP, avec le premier projet, a été attribué à l'ACWA en février 2018.

- En 2019, le ministre saoudien de l'Énergie a lancé le vaste programme d'énergies renouvelables à Riyad en annonçant le début du projet d'énergie solaire de 300 MW, qui devrait être connecté au réseau national en 2020. De même, le royaume prévoit de lancer un deuxième appel d'offres pour 400 MW. MW d'énergie éolienne dans un projet à Domat al-Jandal dans la province d'Al-Jouf en 2018, qui sera suivi de 620 MW d'énergie solaire.

- En outre, le programme d'énergies renouvelables devrait voir le développement de 30 projets solaires et éoliens d'ici 2023 pour augmenter la production d'électricité et réduire la consommation de pétrole brut.

- Par conséquent, les investissements et les politiques visant à de nouveaux projets dénergie renouvelable devraient être le moteur le plus important et le plus dominant du marché des EPC électriques en Arabie Saoudite au cours de la période de prévision.

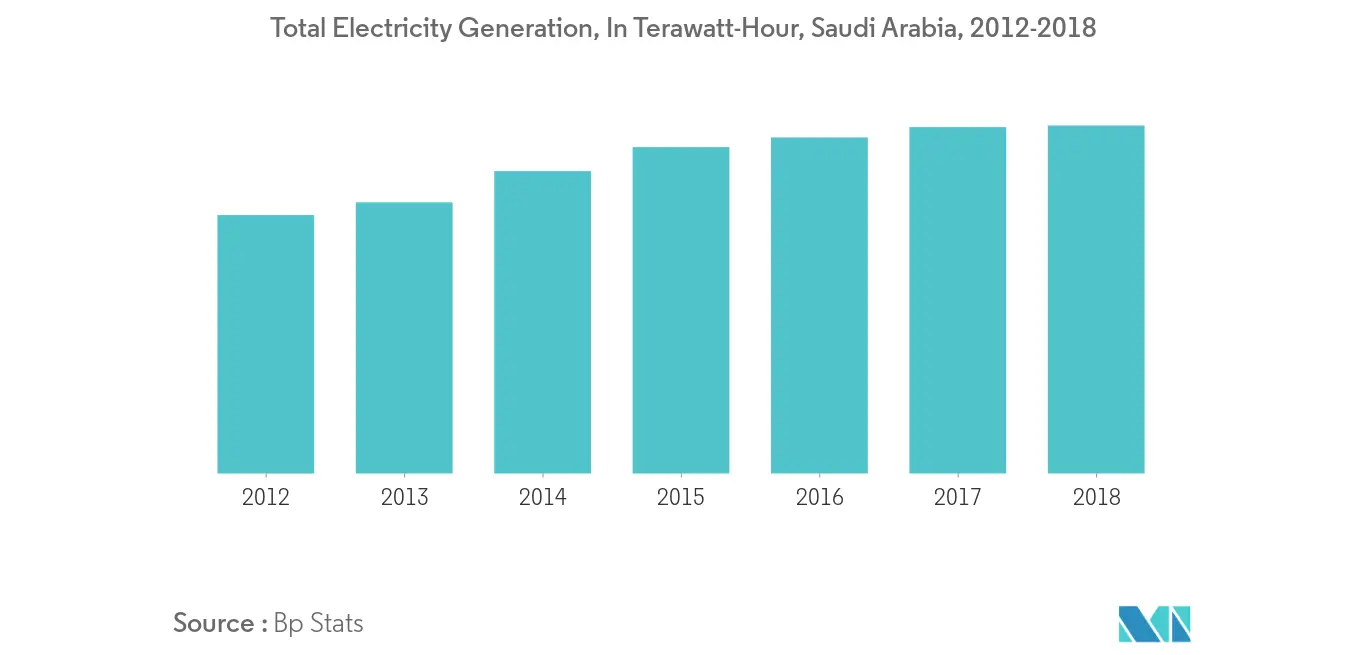

La hausse rapide de la demande intérieure devrait stimuler le marché

- La demande énergétique en Arabie Saoudite augmente de 8 à 10 % par an, et la demande maximale devrait atteindre 70 GW d'ici 2020 et 120 GW d'ici 2032, en partie en raison de l'augmentation du dessalement. Le secteur de lélectricité en Arabie Saoudite est sur une trajectoire de croissance, la production délectricité enregistrant un taux de croissance annuel denviron 6% entre 2001 et 2018.

- La demande délectricité augmente actuellement denviron 7 % par an. Le gaz naturel et les sources renouvelables devraient jouer un rôle important pour répondre à la demande croissante délectricité dans le royaume.

- La population croissante stimule le marché, le besoin élevé de climatisation en été, le secteur industriel en expansion tiré par le développement du secteur pétrochimique.

- La climatisation et le refroidissement représentent environ 70 % de la consommation électrique. Environ 60 % de la consommation deau des ménages provient de leau de mer dessalée. Le dessalement consomme environ 20 % de la consommation totale dénergie de lArabie Saoudite. L'utilisation d'eau dessalée augmente d'environ 14 % par an.

- Le taux de croissance démographique du royaume était supérieur de 2,25 % à la moyenne mondiale en 2018 et devrait se situer autour de 2 % au cours de la période de prévision. En conséquence, la demande en climatisation, en refroidissement et en dessalement devrait augmenter, et donc la demande en électricité.

- Par conséquent, à mesure que la demande augmente, le pays a besoin de plus de centrales électriques, ce qui est susceptible d'augmenter les services EPC dans le secteur de l'électricité. Ce marché, à son tour, de l'énergie EPC en Arabie Saoudite, est susceptible de se propulser au cours de la période de prévision.

Aperçu du marché des EPC électriques en Arabie Saoudite

Le marché des EPC électriques en Arabie Saoudite est modérément fragmenté en raison de la présence de nombreuses entreprises opérant dans le secteur. Les principaux acteurs de ce marché sont Doosan Heavy Industries Construction Co Ltd, Power Construction Corporation of Chn Ltd, National Contracting Company Limited, Larsen Toubro Limited, Electrical Power Contracting Co. Ltd., I et dautres.

Leaders du marché Power EPC en Arabie Saoudite

-

Doosan Heavy Industries Constrction Co Ltd

-

Power Construction Corporation of Chn Ltd

-

National Contracting Company Limited

-

Larsen & Toubro Limited

-

Electrical & Power Contracting Co. Ltd.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Rapport sur le marché des EPC énergétiques en Arabie Saoudite – Table des matières

-

1. INTRODUCTION

-

1.1 Portée de l'étude

-

1.2 Définition du marché

-

1.3 Hypothèses de l'étude

-

-

2. MÉTHODOLOGIE DE RECHERCHE

-

3. RÉSUMÉ EXÉCUTIF

-

4. APERÇU DU MARCHÉ

-

4.1 Introduction

-

4.2 Taille du marché et prévisions de la demande en milliards USD, jusqu’en 2025

-

4.3 Tendances et développements récents

-

4.4 Politiques et réglementations gouvernementales

-

4.5 Dynamique du marché

-

4.5.1 Conducteurs

-

4.5.2 Contraintes

-

-

4.6 Analyse de la chaîne d'approvisionnement

-

4.7 Analyse des cinq forces de Porter

-

4.7.1 Pouvoir de négociation des fournisseurs

-

4.7.2 Pouvoir de négociation des consommateurs

-

4.7.3 La menace de nouveaux participants

-

4.7.4 Menace des produits et services de substitution

-

4.7.5 Intensité de la rivalité concurrentielle

-

-

-

5. SEGMENTATION DU MARCHÉ

-

5.1 Taper

-

5.1.1 Thermique

-

5.1.2 Gaz de pétrole

-

5.1.3 Renouvelable

-

5.1.4 Nucléaire

-

5.1.5 Autres

-

-

-

6. PAYSAGE CONCURRENTIEL

-

6.1 Fusions et acquisitions, coentreprises, collaborations et accords

-

6.2 Stratégies adoptées par les principaux acteurs

-

6.3 Profils d'entreprise

-

6.3.1 Doosan Heavy Industries Constrction Co Ltd

-

6.3.2 Power Construction Corporation of Chn Ltd

-

6.3.3 National Contracting Company Limited

-

6.3.4 Larsen & Toubro Limited

-

6.3.5 Electrical & Power Contracting Co. Ltd.

-

6.3.6 Mahindra Group

-

6.3.7 IVRCL Infrastructures & Projects Ltd

-

-

-

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie EPC énergétique en Arabie Saoudite

Le rapport sur le marché des EPC électriques en Arabie Saoudite comprend:.

| Taper | ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les EPC énergétiques en Arabie Saoudite

Quelle est la taille actuelle du marché Power EPC en Arabie Saoudite ?

Le marché saoudien Power EPC devrait enregistrer un TCAC supérieur à 7,5 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché Power EPC en Arabie Saoudite ?

Doosan Heavy Industries Constrction Co Ltd, Power Construction Corporation of Chn Ltd, National Contracting Company Limited, Larsen & Toubro Limited, Electrical & Power Contracting Co. Ltd. sont les principales sociétés opérant sur le marché Power EPC en Arabie Saoudite.

Quelles années couvre ce marché Power EPC en Arabie Saoudite ?

Le rapport couvre la taille historique du marché du Power EPC en Arabie saoudite pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du Power EPC en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur l'industrie EPC de l'énergie en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lArabie saoudite Power EPC 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse Saudi Arabia Power EPC comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.