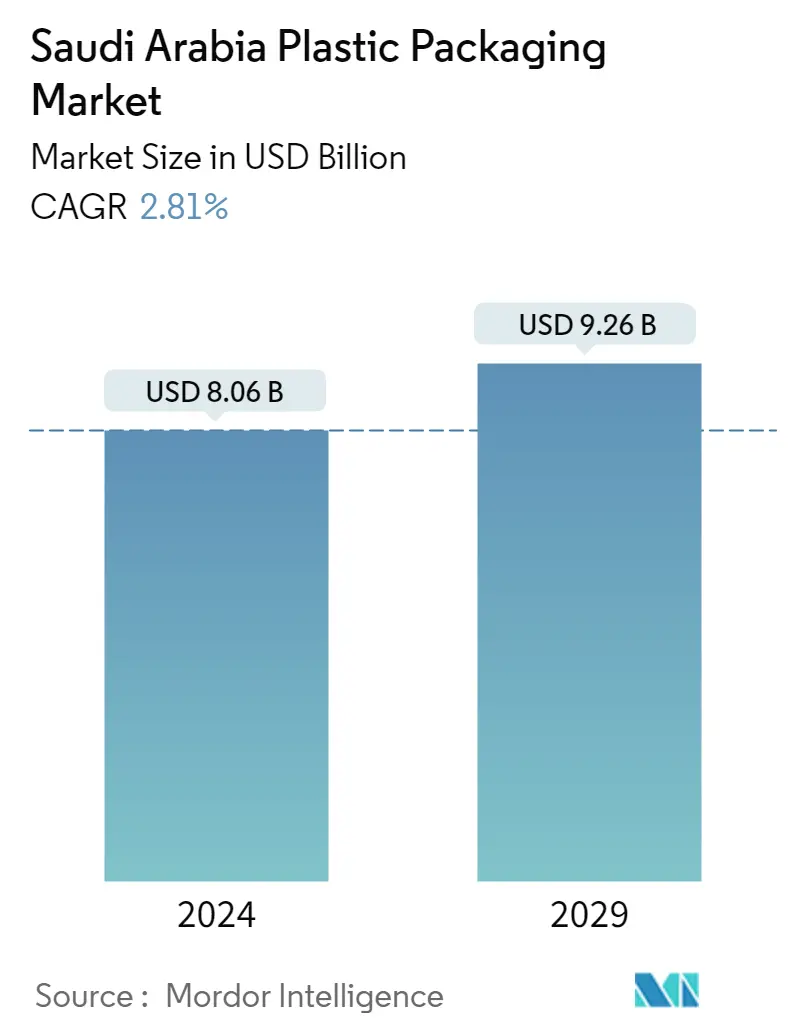

Taille du marché de lemballage plastique en Arabie Saoudite

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 8.06 milliards de dollars |

| Taille du Marché (2029) | USD 9.26 milliards de dollars |

| TCAC(2024 - 2029) | 2.81 % |

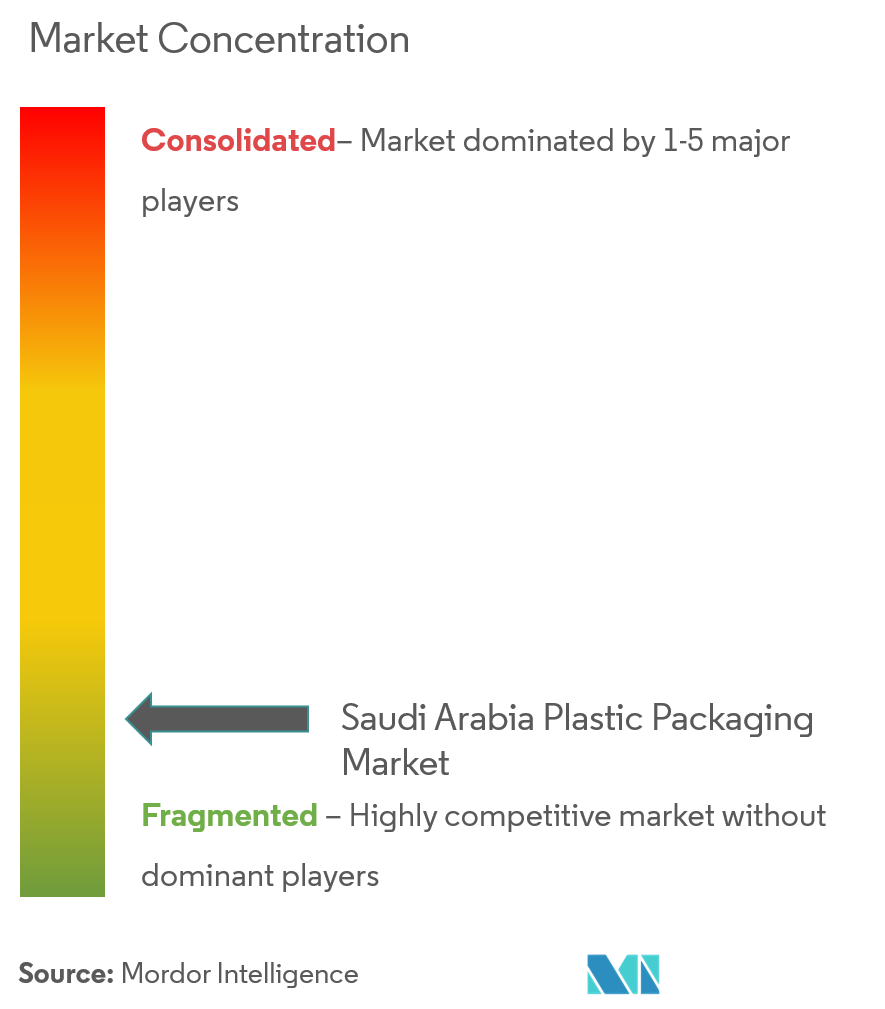

| Concentration du marché | Faible |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché de lemballage plastique en Arabie Saoudite

La taille du marché de lemballage plastique en Arabie Saoudite est estimée à 8,06 milliards USD en 2024 et devrait atteindre 9,26 milliards USD dici 2029, avec une croissance de 2,81 % au cours de la période de prévision (2024-2029).

Les emballages en plastique sont devenus populaires auprès des consommateurs par rapport aux autres produits, car le plastique est léger et incassable, et également plus facile à manipuler. Même les principaux fabricants de toutes les régions préfèrent utiliser des emballages en plastique, en raison du coût de production inférieur. De plus, lintroduction de polymères, tels que le polyéthylène téréphtalate (PET) et le polyéthylène haute densité (HDPE), élargit les applications des bouteilles en plastique. Le marché connaît une demande croissante de bouteilles PET.

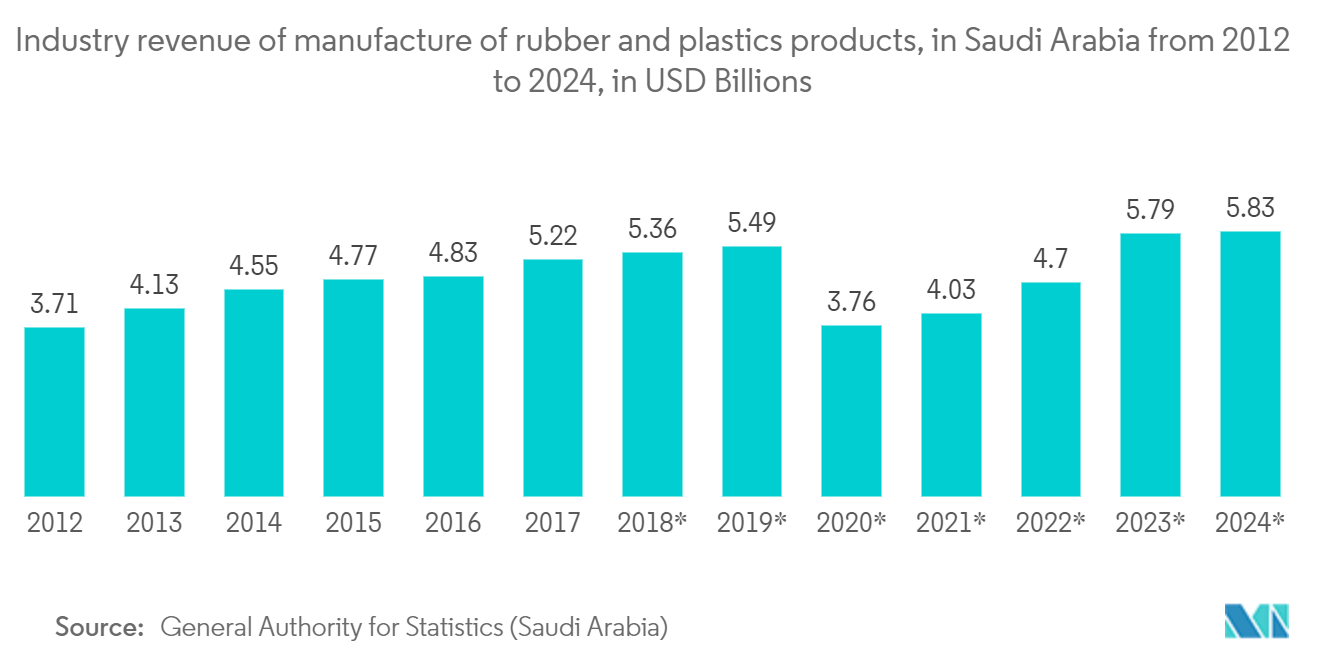

- LArabie saoudite est en train de devenir rapidement lun des marchés clés du Moyen-Orient pour le secteur de lemballage plastique. Outre lindustrie pétrolière et gazière, le pays dispose dune base de consommateurs importante et dun large éventail dactivités industrielles, contribuant à laugmentation annuelle rapide de la demande demballages plastiques.

- En outre, la forte croissance des revenus du secteur non pétrolier et la reprise considérable de l'économie saoudienne due à la remontée des prix du pétrole brut devraient créer des perspectives positives pour l'industrie de l'emballage dans le pays. Au cours des dernières années, on a observé que les consommateurs du pays se tournent vers des emballages durables. Par conséquent, les emballages en plastique recyclables devraient gagner du terrain dans lindustrie.

- De plus, lArabie Saoudite connaît une demande croissante de produits de beauté halal. Comme le pays est majoritairement composé dune population islamique, ces produits ont acquis une énorme popularité dans la région. La popularité de ces produits ne se limite pas à la communauté musulmane. Ils ont également gagné en importance auprès des consommateurs non musulmans, ce qui constitue le principal facteur de croissance des cosmétiques halal et des produits cosmétiques végétaliens dans la région.

- La prise de conscience croissante de limpact environnemental du plastique à usage unique et des pratiques commerciales non durables ont permis aux consommateurs dexiger des produits de meilleure qualité ayant moins dimpact environnemental.

- Plusieurs pays ont modifié leur utilisation des plastiques à usage unique en raison de lépidémie de COVID-19, qui a affecté le marché étudié. Afin de répondre à la demande croissante demballages plastiques à usage unique et de produits médicaux, les réseaux dapprovisionnement ont été surchargés.

Tendances du marché de lemballage plastique en Arabie Saoudite

Le polyéthylène (PE) devrait connaître une croissance significative du marché

- Le polyéthylène (PE) est l'un des types de plastique les plus durables actuellement disponibles ; il résiste aux produits chimiques et est peu coûteux. Le PE est dérivé de polymères pétroliers et peut résister aux risques environnementaux. Il est largement classé en polyéthylène haute densité (HDPE), polyéthylène basse densité (LDPE) et polyéthylène linéaire basse densité (LLDPE).

- Lun des plastiques les plus populaires pour les emballages rigides, notamment dans le secteur manufacturier, est le polyéthylène haute densité (PEHD). Le PEHD est réputé pour être solide et durable. Ce plastique est fréquemment utilisé en blanc et peut également être coloré pour répondre aux exigences de l'emballage. Les briques de lait et les poubelles sont généralement fabriquées en PEHD. De plus, le PEHD est le matériau le plus utilisé pour fabriquer des bouteilles en plastique. De plus, il est utilisé dans les emballages culinaires, notamment les cruches à lait et à jus, les bouteilles de beurre et de vinaigre pressées et les récipients pour sirop de chocolat.

- La croissance des secteurs de lalimentation et des soins personnels dans la région accroît le besoin en PE, ce qui a un impact positif sur la croissance du marché. La rigidité et l'opacité élevées du PEHD renforcent sa demande en matière d'amélioration de la transparence et d'autres options légères. Les couleurs utilisées dans les résines HDPE sont limitées, ce qui limite la flexibilité de conception. Cependant, les défis majeurs du PEHD résident dans sa compétitivité en matière de coût par rapport aux substituts et dans le souci supplémentaire de durabilité.

- Le LDPE est similaire au HDPE dans sa composition. Le LDPE est principalement utilisé pour les applications de compression. Bien quil soit moins rigide et moins résistant aux produits chimiques que le PEHD, il est plus translucide. De plus, le matériau est plus cher que le PEHD en raison de sa polyvalence et de ses propriétés de résistance aux chocs. De plus, son taux de recyclage est inférieur à celui du PEHD et du PET. Il est utilisé pour fabriquer des récipients, des plateaux et des bouteilles.

Le secteur alimentaire connaîtra une part de marché importante

- Les emballages en plastique, notamment les bouteilles et récipients en plastique, les sachets et les films, continuent d'être populaires dans les industries d'emballage alimentaire. Les conteneurs sont utilisés pour emballer des sauces et d'autres biens de consommation, qui utilisent des matériaux HDPE et LDPE pour l'emballage.

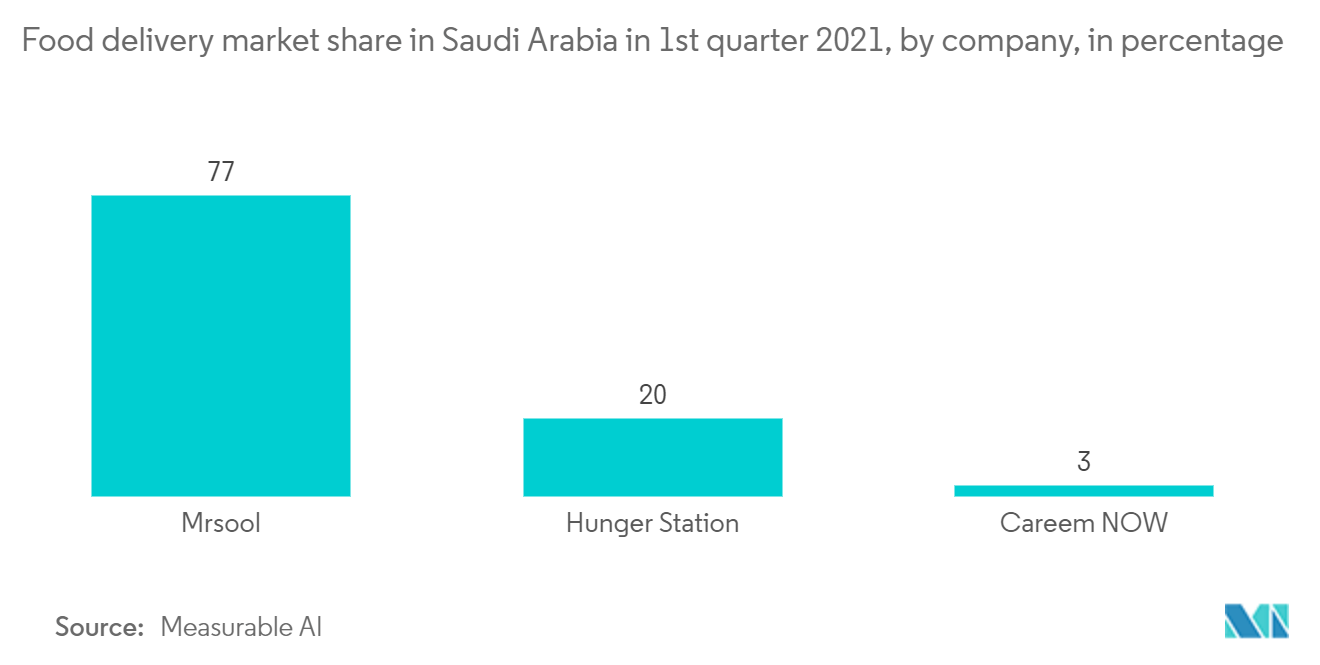

- Selon l'Autorité générale saoudienne pour l'investissement (Sagia), les dépenses consacrées aux services de restauration augmenteront de 6 % par an au cours des cinq prochaines années. Laugmentation des options de livraison de nourriture est la séparation entre la préparation des aliments et le lieu de consommation. Il existe déjà un intérêt croissant pour les cuisines sombres (sans salle à manger) dans les grandes villes d'Arabie saoudite, ce qui stimule encore davantage le marché étudié. Cet intérêt va croître dans les années à venir.

- L'Arabie saoudite abrite un nombre croissant de restaurants et le secteur de la transformation alimentaire bénéficie de la croissance de la population et des revenus, des changements de mode de vie, du soutien de l'État et des accords commerciaux favorables. La demande daliments emballés jetables augmente et de plus en plus de sociétés multinationales entrent sur le marché ; par exemple, en avril 2021, la chaîne de restauration rapide Popeyes s'est associée à Gulf First Fast-Food Company pour organiser et promouvoir la marque Popeyes en Arabie Saoudite.

- En raison de cette demande, certaines entreprises créent également des usines dembouteillage en PET respectueuses de lenvironnement en Arabie Saoudite. Par exemple, en janvier 2022, Kerry a ouvert une installation ultramoderne de 21500 pieds carrés dans ses installations de Djeddah, en Arabie Saoudite. Au cours des quatre dernières années, l'entreprise a investi près de 90 millions de dollars dans la région. L'installation, la plus importante de Kerry dans la région d'Afrique du Nord, du Moyen-Orient et de Turquie (MENAT), produira des ingrédients alimentaires nutritifs et durables dans tout le Moyen-Orient.

Aperçu du marché de l'emballage plastique en Arabie Saoudite

L'industrie de l'emballage en plastique est très fragmentée dans le pays, comprenant des acteurs historiques du marché et accompagnés de plusieurs entreprises régionales d'emballage sous contrat saoudiennes. Un avantage concurrentiel durable peut être obtenu grâce à linnovation en matière de conception, de technologie et dapplications.

En avril 2022, Sealed Air a annoncé un partenariat sur un programme de recyclage avancé qui se concentrera sur le recyclage des plastiques flexibles de la chaîne d'approvisionnement alimentaire et sur leur recréation dans de nouveaux emballages circulaires certifiés de qualité alimentaire.

Leaders du marché de lemballage plastique en Arabie Saoudite

-

Napco Group (Napco National)

-

ASPCO

-

Sealed Air Corporation (Sealed Air Saudi Arabia)

-

Printopack

-

Zamil Plastic Industries Co.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de lemballage plastique en Arabie Saoudite

- Avril 2022 Mondi et Thimonnier lancent un nouveau sachet berlingot mono-matière recyclable pour recharges de savon liquide. Le polyéthylène coextrudé, mono-matériau recyclable, est utilisé pour créer le sachet berlingot (PE).

- Février 2022 ExxonMobil vend des polymères circulaires certifiés à Berry. Les polymères circulaires ont été créés à l'aide de la technologie Exxtendrecycling de l'entreprise, destinée à élargir la sélection de matériaux plastiques recyclables et à préserver les performances du produit tout au long de nombreux cycles de recyclage. Berry Global créera des conteneurs pour emballages de qualité alimentaire utilisant des polymères.

Rapport sur le marché des emballages en plastique en Arabie Saoudite – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Analyse de la chaîne de valeur

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.3.1 La menace de nouveaux participants

4.3.2 Pouvoir de négociation des consommateurs

4.3.3 Pouvoir de négociation des fournisseurs

4.3.4 Menace des produits de substitution

4.3.5 Intensité de la rivalité concurrentielle

4.4 Impact du COVID-19 sur l'industrie de l'emballage plastique en Arabie Saoudite

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 La demande de plastiques oxodégradables devrait augmenter avec l'application de nouvelles réglementations

5.1.2 Demande croissante de solutions d’emballage en plastique flexible dans l’industrie des utilisateurs finaux

5.2 Restrictions du marché

5.2.1 Préoccupations environnementales concernant le recyclage, l'élimination en toute sécurité et la volatilité des prix des matières premières

5.3 Scénario commercial actuel – Analyse des importations et des exportations

6. SEGMENTATION DU MARCHÉ

6.1 Type d'emballage

6.1.1 Rigide

6.1.1.1 Matériel

6.1.1.1.1 Polyéthylène (PE)

6.1.1.1.2 Polyéthylène téréphtalate (PET)

6.1.1.1.3 Polypropylène (PP)

6.1.1.1.4 Polystyrène (PS) et Polystyrène Expansé (EPS)

6.1.1.1.5 Chlorure de polyvinyle (PVC)

6.1.1.2 Industrie des utilisateurs finaux

6.1.1.2.1 Nourriture

6.1.1.2.2 Boisson

6.1.1.2.3 Santé et pharmaceutique

6.1.1.2.4 Cosmétiques et soins personnels

6.1.1.2.5 Autres industries d'utilisateurs finaux

6.1.2 Flexible

6.1.2.1 Matériel

6.1.2.1.1 Polyéthylène (PE)

6.1.2.1.2 Polypropylène bi-orienté (BOPP)

6.1.2.1.3 Polypropylène coulé (CPP)

6.1.2.1.4 Chlorure de polyvinyle (PVC)

6.1.2.1.5 Autres matériaux d'emballage en plastique flexible

6.1.2.2 Industrie des utilisateurs finaux

6.1.2.2.1 Nourriture

6.1.2.2.2 Boisson

6.1.2.2.3 Cosmétiques et soins personnels

6.1.2.2.4 Autres industries d'utilisateurs finaux

6.1.2.3 type de produit

6.1.2.3.1 Films plastiques

6.1.2.3.2 Pochettes

6.1.2.3.2.1 Se lever

6.1.2.3.2.2 Plat

6.1.2.3.3 Sacs

6.1.2.3.4 Autres types de produits

7. PAYSAGE CONCURRENTIEL

7.1 Profils d'entreprise

7.1.1 Napco Group (Napco National)

7.1.2 ASPCO

7.1.3 Sealed Air Corporation (Sealed Air Saudi Arabia)

7.1.4 Saudi Basic Industries Corporation (SABIC)

7.1.5 Printopack

7.1.6 Zamil Plastic Industries Co.

7.1.7 Arabian Plastic Industrial Company Limited

7.1.8 Takween Advanced Industries

7.1.9 Advanced Flexible Packaging Company

7.1.10 Gulf Packaging Industries Limited

7.1.11 3P Group

7.1.12 Octal Group

8. ANALYSE D'INVESTISSEMENT

9. L'AVENIR DU MARCHÉ

Segmentation de lindustrie de lemballage plastique en Arabie Saoudite

Les emballages en plastique font partie du système à multiples facettes de fourniture de produits, du point de fabrication au point de consommation. Son objectif principal est de protéger et d'assurer la livraison sûre et sécurisée du produit dans un état impeccable et parfait à l'utilisateur final (fabricant du produit ou consommateur). Son rôle dans une économie circulaire est de maintenir la valeur dun produit aussi longtemps que nécessaire et de contribuer à éliminer les déchets de produits.

Le marché des emballages en plastique en Arabie Saoudite est segmenté par emballage rigide (matériau (polyéthylène (PE), polyéthylène téréphtalate (PET), polypropylène (PP), polystyrène (PS) et polystyrène expansé (EPS), chlorure de polyvinyle (PVC)) , Industrie de l'utilisateur final (alimentation, boissons, soins de santé et produits pharmaceutiques, cosmétiques et soins personnels), flexible (matériau (polyéthylène (PE), polypropylène bi-orienté (BOPP), polypropylène coulé (CPP), chlorure de polyvinyle (PVC)), extrémité Industrie utilisateur (aliments, boissons, cosmétiques et soins personnels), type de produit (films plastiques, pochettes et sacs)).Les tailles et prévisions du marché sont fournies en termes de valeur (en millions de dollars) pour tous les segments ci-dessus.

| Type d'emballage | ||||||||||||||||||||||||||||||||||||||

| ||||||||||||||||||||||||||||||||||||||

|

FAQ sur les études de marché sur les emballages en plastique en Arabie Saoudite

Quelle est la taille du marché de lemballage plastique en Arabie Saoudite ?

La taille du marché de lemballage plastique en Arabie Saoudite devrait atteindre 8,06 milliards USD en 2024 et croître à un TCAC de 2,81 % pour atteindre 9,26 milliards USD dici 2029.

Quelle est la taille actuelle du marché de lemballage plastique en Arabie Saoudite ?

En 2024, la taille du marché de lemballage plastique en Arabie saoudite devrait atteindre 8,06 milliards de dollars.

Qui sont les principaux acteurs du marché de lemballage plastique en Arabie Saoudite ?

Napco Group (Napco National), ASPCO, Sealed Air Corporation (Sealed Air Saudi Arabia), Printopack, Zamil Plastic Industries Co. sont les principales sociétés opérant sur le marché de lemballage plastique en Arabie Saoudite.

Quelles années couvre ce marché de lemballage plastique en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de lemballage plastique en Arabie saoudite était estimée à 7,84 milliards de dollars. Le rapport couvre la taille historique du marché de lemballage en plastique en Arabie saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lemballage en plastique en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie de l'emballage en plastique en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lemballage en plastique en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lemballage plastique en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.