Taille et part du marché des restaurants de pizza d'Arabie Saoudite

Analyse du marché des restaurants de pizza d'Arabie Saoudite par Mordor Intelligence

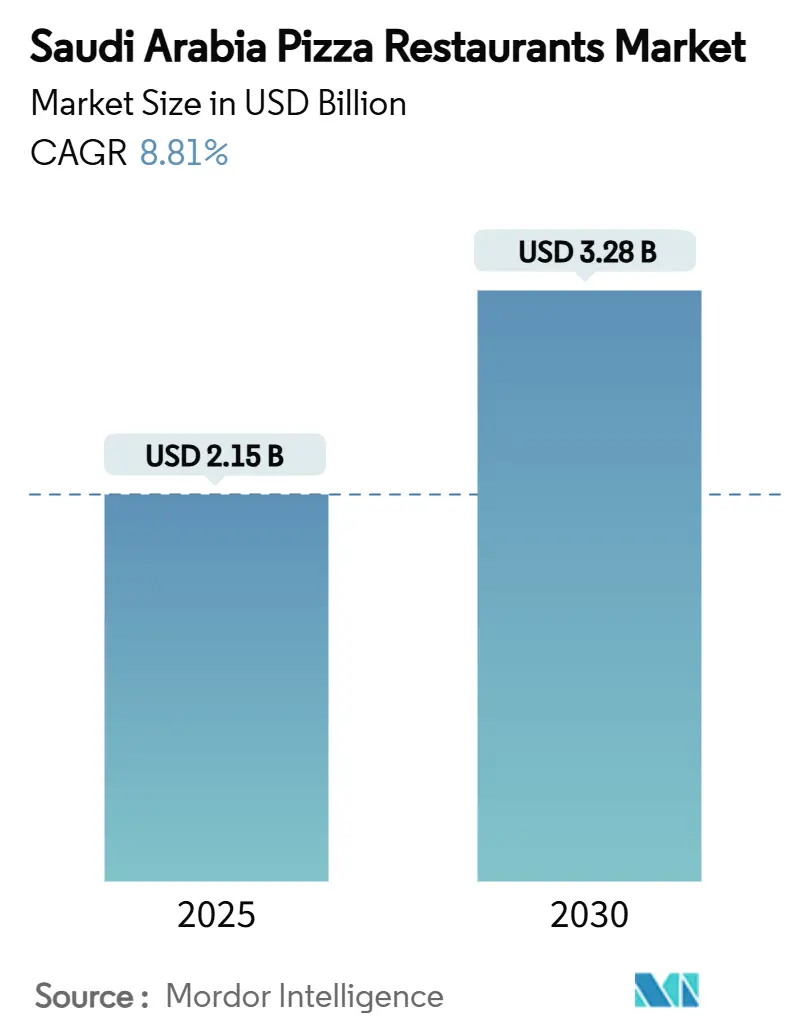

La taille du marché des restaurants de pizza d'Arabie Saoudite s'élevait à 2,15 milliards USD en 2025 et devrait atteindre 3,28 milliards USD d'ici 2030, progressant à un CAGR de 8,81 % sur la période. Les dépenses importantes des ménages, le déploiement des projets d'hospitalité de la Vision 2030 et les flux touristiques constants soutiennent l'expansion des revenus pour les opérateurs en chaîne comme indépendants. La croissance urbaine rapide de la population et la réglementation favorable aux franchises élargissent la demande pour les formats de restauration décontractée qui combinent prix abordables et commodité. Les commandes numériques, les réseaux de cuisines virtuelles et les paiements sans espèces réduisent les barrières à l'entrée sur le marché tout en permettant aux petites marques de s'étendre au-delà de leurs villes d'origine. La montée en gamme des menus, illustrée par la croissance à deux chiffres des offres gastronomiques et artisanales, élargit les valeurs moyennes des tickets même si la pizza traditionnelle maintient son leadership en volume. L'intensité concurrentielle s'accroît alors que les franchisés internationaux ajoutent de nouveaux magasins, les entrepreneurs locaux déploient des cuisines de livraison légères en actifs, et les plateformes de technologie alimentaire canalisent un trafic supplémentaire vers les deux segments.

Principaux points à retenir du rapport

- Par type de restaurant, les restaurants à service rapide ont dominé avec 62,72 % de part de revenus en 2024 ; les cafés et bars devraient afficher le CAGR le plus rapide de 9,13 % jusqu'en 2030.

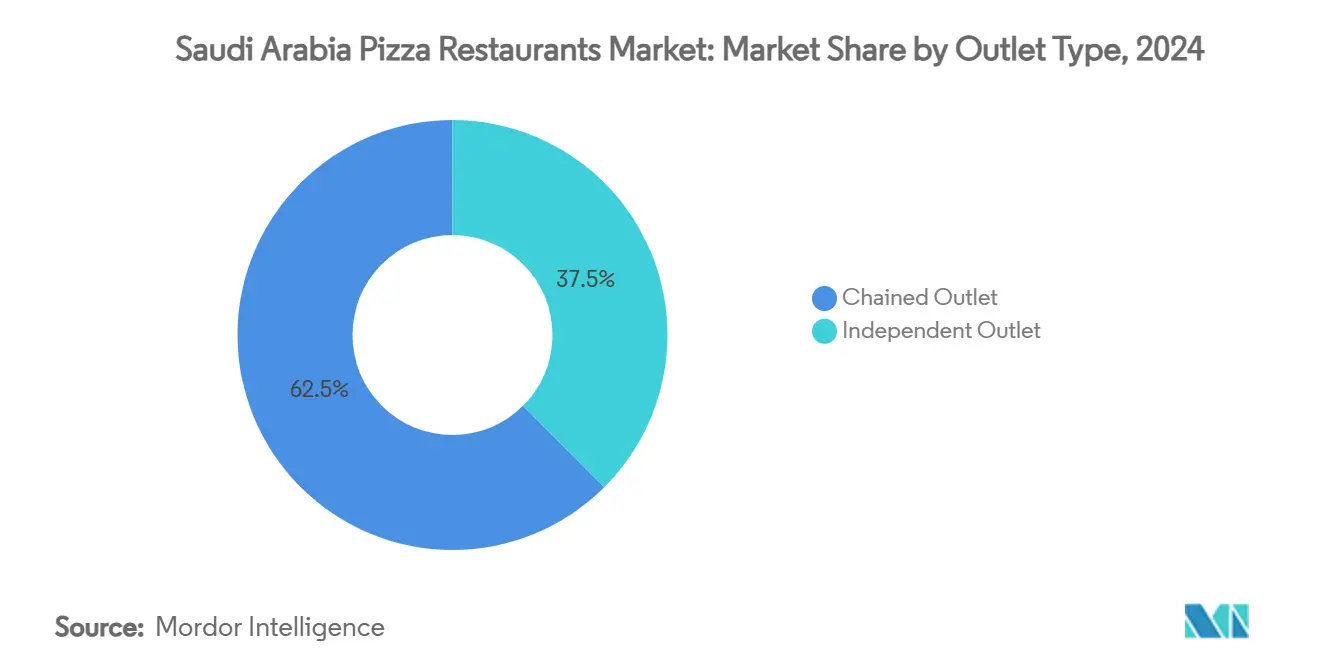

- Par structure de point de vente, les points de vente en chaîne ont capturé 62,48 % de la part de marché des restaurants de pizza d'Arabie Saoudite en 2024, tandis que les points de vente indépendants croissent à un CAGR de 8,93 % jusqu'en 2030.

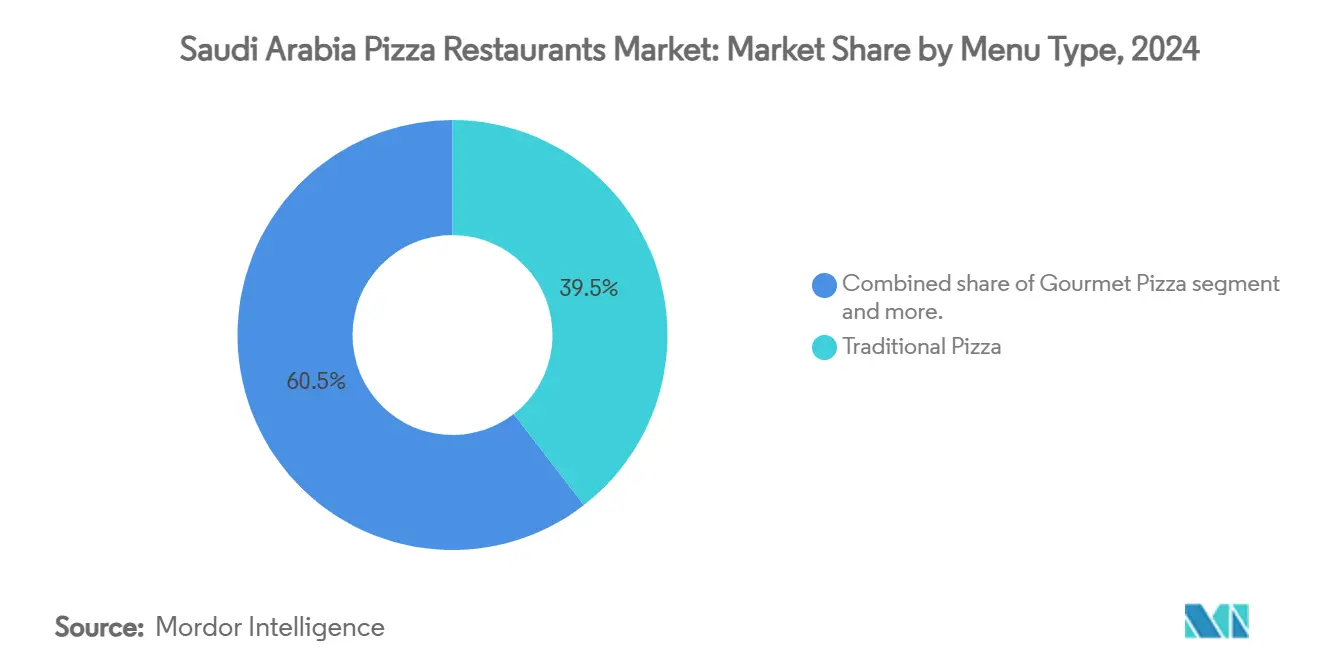

- Par menu, la pizza traditionnelle représentait 39,52 % de la taille du marché des restaurants de pizza d'Arabie Saoudite en 2024, et la pizza gastronomique progresse à un CAGR de 8,87 % jusqu'en 2030.

- Par géographie, la région centrale détenait 43,62 % de part de revenus en 2024 ; la région occidentale devrait s'étendre à un CAGR de 9,45 % jusqu'en 2030.

Tendances et insights du marché des restaurants de pizza d'Arabie Saoudite

Analyse de l'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation du revenu disponible et culture occidentalisée de restauration à l'extérieur | +2.1% | National avec clusters centraux et occidentaux | Moyen terme (2-4 ans) |

| Communauté expatriée croissante | +1.8% | Riyadh, Jeddah, Dammam | Long terme (≥4 ans) |

| Digitalisation et commandes en ligne | +2.3% | Centres urbains à l'échelle nationale | Court terme (≤2 ans) |

| Montée des pizzas gastronomiques et artisanales | +1.5% | Corridors centraux et occidentaux | Moyen terme (2-4 ans) |

| Marketing agressif et promotions | +1.2% | Riyadh, Jeddah, Dammam | Court terme (≤2 ans) |

| Essor des formats de franchise de cuisines virtuelles | +1.1% | Centres urbains à l'échelle nationale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation du revenu disponible et culture occidentalisée de restauration à l'extérieur

La Vision 2030 de l'Arabie Saoudite transforme les habitudes de dépenses des ménages, particulièrement dans le secteur de la restauration. Avec un PIB du Royaume dépassant 1 000 milliards USD, une classe moyenne forte s'est développée, stimulant des dépenses discrétionnaires plus élevées. Selon l'Autorité des marchés de capitaux, les dépenses de consommation en Arabie Saoudite se sont élevées à 1 684,3 milliards SAR en 2024[1]Autorité des marchés de capitaux, "CMA Savola Group Prospectus 2024", www.cma.org.sa. Ce changement comportemental va au-delà de la démographie, reflétant un passage des repas traditionnels à domicile vers une préférence pour les repas à l'extérieur. L'introduction de sections de restauration familiale et l'acceptation croissante des repas mixtes ont élargi le marché pour inclure les familles et les femmes professionnelles, aux côtés des jeunes hommes. Les réformes culturelles sous la Vision 2030 ont redéfini les repas à l'extérieur comme une activité sociale plutôt qu'une nécessité, stimulant la demande pour les restaurants de pizza qui offrent des options de restauration décontractée et abordable. Cette tendance est particulièrement évidente dans les zones urbaines, où les influences d'expatriés et les aspirations de style de vie local ont normalisé les habitudes alimentaires occidentales.

Communauté expatriée croissante

La population expatriée d'Arabie Saoudite joue un double rôle comme moteur de demande et influenceur culturel pour la consommation de pizza. En Arabie Saoudite, le nombre de résidents non-saoudiens un atteint approximativement 15,7 millions en 2024, contre 14,5 millions en 2023, selon l'Autorité générale des statistiques[2]Autorité générale des statistiques, "Publication des estimations de population 2024", www.stat.gov.sa. Ces communautés internationales diverses, principalement situées dans les grands centres économiques, ont intégré la pizza dans la culture culinaire locale, en faisant un choix populaire à travers les lignes culturelles. Au-delà de la consommation, les expatriés façonnent les préférences alimentaires locales par le biais d'interactions professionnelles et de connexions sociales. Avec des revenus disponibles plus élevés et des habitudes de restauration à l'extérieur établies, cette démographie un créé un segment de marché premium qui soutient les offres de pizza gastronomique et les services de livraison. Leur présence dans les zones économiques clés, telles que le Quartier diplomatique de Riyadh, les districts d'affaires de Jeddah et les zones industrielles de la Province orientale, assure une demande constante même pendant les fluctuations économiques locales. En tant qu'adopteurs précoces des plateformes de commande numérique et des tendances de restauration premium, les expatriés agissent comme des influenceurs du marché, stimulant l'adoption de concepts innovants de restaurants de pizza. Cette stabilité démographique fournit aux opérateurs de pizza des flux de revenus prévisibles et sert de terrain d'essai pour les innovations de menu qui peuvent ensuite être adaptées aux marchés locaux.

Digitalisation et commandes en ligne

Le secteur de la restauration d'Arabie Saoudite subit une transformation numérique, alimentant la croissance des restaurants de pizza en augmentant l'accessibilité et l'efficacité opérationnelle. Selon le Rapport Internet saoudien 2024, publié par la Commission des communications, de l'espace et de la technologie (CST), la pénétration d'Internet en Arabie Saoudite atteint un impressionnant 99 %[3]Commission des communications, de l'espace et de la technologie, "Le Rapport Internet saoudien 2024", www.cst.gov.sa. Ce cadre numérique robuste permet aux restaurants de pizza de transcender les frontières géographiques traditionnelles. Ceci est particulièrement avantageux pour les petits opérateurs, leur permettant de rivaliser avec les chaînes établies en offrant des expériences de livraison supérieures. De plus, la fusion des modèles de cuisine virtuelle avec les plateformes de commande numérique un non seulement réduit les coûts opérationnels mais un également élargi la portée du marché. L'adoption de la technologie s'étend au-delà de la simple commande ; elle englobe la gestion des stocks, la gestion de la relation client et l'analyse prédictive, tous visant à affiner les offres de menu et les stratégies de prix. Avec une démographie férue de technologie, l'Arabie Saoudite présente un terrain fertile pour les entreprises de pizza axées sur le numérique qui mettent l'accent sur la commodité et la personnalisation, s'éloignant des modèles conventionnels de restauration sur place. Les innovations telles que les menus QR, les paiements sans contact, le suivi de livraison en temps réel et les chatbots pilotés par IA n'améliorent pas seulement l'efficacité du service mais sont également essentiels pour augmenter la satisfaction client et encourager les commandes répétées.

Montée des pizzas gastronomiques et artisanales

Le marché de la pizza en Arabie Saoudite subit une tendance de montée en gamme, reflétant un changement dans les préférences des consommateurs vers des ingrédients de haute qualité et des expériences culinaires uniques. Ce mouvement vers les offres gastronomiques est principalement stimulé par une exposition accrue aux tendances culinaires mondiales par le voyage, les médias sociaux et l'influence des expatriés. En conséquence, il y un une demande croissante pour les concepts de pizza artisanale qui se concentrent sur la qualité des ingrédients plutôt que de concourir sur le prix. Cette tendance s'aligne avec les préférences plus larges des consommateurs pour des ingrédients frais et d'origine locale. Les établissements de pizza gastronomique capitalisent sur ce changement, atteignant des marges bénéficiaires plus élevées et favorisant la fidélité client. Leur positionnement premium non seulement atténue la concurrence basée sur les prix mais renforce également la différenciation de marque. Cette croissance est particulièrement notable dans les zones urbaines aisées, où la restauration est perçue comme une expérience plutôt qu'une nécessité de base. Les médias sociaux, en particulier parmi les démographies plus jeunes, ont amplifié la demande pour des pizzas visuellement attrayantes et dignes d'Instagram qui commandent des prix premium. De plus, la tendance de la pizza artisanale s'aligne avec les modèles de consommation soucieux de la santé, car les concepts premium mettent souvent l'accent sur les ingrédients biologiques, les méthodes de préparation traditionnelles et les options personnalisables, s'adressant aux consommateurs soucieux de leur régime alimentaire cherchant des alternatives aux offres du marché de masse.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts opérationnels élevés | -1.9% | Zones de rues principales des grandes villes | Court terme (≤2 ans) |

| Segment croissant de consommateurs soucieux de leur santé limitant les repas riches en calories | -1.2% | Plus grandes zones métropolitaines | Moyen terme (2-4 ans) |

| Perturbations de la chaîne d'approvisionnement | -.1,1 % | National | Court terme (≤2 ans) |

| Dépendance à l'infrastructure de livraison | -0.8% | Plus grandes zones métropolitaines | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts opérationnels élevés

L'augmentation des coûts de main-d'œuvre, d'immobilier et de chaînes d'approvisionnement réduit les profits et ralentit la croissance des restaurants de pizza, les petits opérateurs et les nouveaux entrants étant les plus affectés. La loi du travail Nitaqat en Arabie Saoudite impose des quotas d'embauche locale, ce qui augmente les dépenses de main-d'œuvre car les nationaux saoudiens gagnent généralement des salaires plus élevés que les expatriés. De plus, les opérateurs doivent investir dans la formation pour assurer l'efficacité opérationnelle. Les prix de l'immobilier dans les emplacements de choix ont considérablement augmenté en raison des initiatives de développement urbain de la Vision 2030. La conformité réglementaire s'étend au-delà du travail et des importations, exigeant l'adhésion aux normes de l'Autorité saoudienne de l'alimentation et des médicaments pour la sécurité alimentaire, les licences et les pratiques opérationnelles. Ces réglementations demandent des investissements continus dans la formation, l'équipement et les systèmes de documentation. Les opérateurs indépendants, manquant des économies d'échelle dont bénéficient les franchises internationales, font face à de plus grands défis, les mettant en désavantage par rapport aux chaînes établies. Dans de nombreux marchés, les coûts opérationnels augmentent plus rapidement que les revenus, forçant les opérateurs soit à accepter des marges réduites soit à augmenter les prix, ce qui pourrait entraîner une baisse du trafic client.

Segment croissant de consommateurs soucieux de leur santé limitant les repas riches en calories

La sensibilisation croissante des consommateurs saoudiens à la santé défie les concepts traditionnels de pizza qui dépendent d'ingrédients riches en calories et transformés. Cette sensibilisation diététique accrue est particulièrement évidente parmi les jeunes et les professionnels urbains, qui associent souvent la pizza à une alimentation malsaine. Cette perception pose des défis pour les opérateurs visant à élargir leur base de clientèle. Les médias sociaux amplifient cette tendance soucieuse de la santé. La recherche montre que bien que les consommateurs saoudiens commandent souvent des aliments malsains, comme la pizza, via les plateformes sociales, cela crée une dissonance Cognitif qui pourrait dissuader les achats répétés. De plus, avec le gouvernement promouvant une alimentation saine et une qualité de vie améliorée, il y un un examen croissant des aliments riches en calories. Cet examen pourrait ouvrir la voie à des actions réglementaires, telles que des étiquettes nutritionnelles obligatoires ou des contrôles marketing plus stricts. En réponse à cette tendance de santé, les opérateurs de pizza révisent leurs menus, s'approvisionnent en différents ingrédients et remodèlent leurs stratégies marketing. Ils visent à répondre aux préoccupations de santé des consommateurs tout en préservant les saveurs qui encouragent les visites répétées. Cependant, ce changement demande des investissements importants en recherche et développement. Pour les petits opérateurs, ces investissements peuvent être particulièrement difficiles, car ils peinent souvent à créer des options plus saines sans grever leurs budgets ou compromettre l'efficacité opérationnelle.

Analyse par segment

Par type de point de vente : Les indépendants entrepreneuriaux gagnent des parts face aux grandes chaînes

Les points de vente en chaîne ont contribué à 62,48 % des revenus de 2024, soutenus par des logos de confiance, la publicité nationale et les efficacités d'approvisionnement multi-magasins qui sécurisent des conditions de Localisation favorables. Cette dominance fournit des flux de redevances prévisibles aux franchisés principaux tout en assurant aux propriétaires des locataires solvables. Les acteurs indépendants, cependant, ont enregistré le CAGR le plus rapide de 8,93 % jusqu'en 2030, tirant parti du positionnement artisanal et des ajustements de menu hyper-locaux qui résonnent avec les goûts de district. Les indépendants innovants adoptent des modules de micro-cuisine liés aux applications de livraison, atteignant une échelle légère en capital tout en évitant le loyer de salle à manger. En conséquence, la taille du marché des restaurants de pizza d'Arabie Saoudite pour les indépendants augmente régulièrement, signalant une dilution progressive de la suprématie des chaînes.

Les marques en chaîne ripostent en ajoutant des kiosques magasin-dans-magasin à l'intérieur d'hypermarchés, réduisant les coûts de construction et améliorant la couverture du dernier kilomètre. Elles intègrent également des portefeuilles de fidélité qui consolident les portefeuilles de marques QSR sous une interface, augmentant l'adhésion client. Pendant ce temps, les indépendants forment des coopératives d'achat pour l'approvisionnement en vrac de fromage et de farine, réduisant les coûts unitaires d'intrants.

Par type de restaurant : Le poids QSR rencontre l'élan café-bar

Les unités à service rapide détenaient 62,72 % de la valeur en 2024 car la vitesse, les voies de service au volant et les points de prix s'alignent avec les habitudes des navetteurs. La taille du marché des restaurants de pizza d'Arabie Saoudite au sein des QSR façonne donc les moyennes globales des canaux et définit le calendrier cadencé promotionnel. Les cafés et bars évoluent le plus rapidement à 9,13 % CAGR (2025-2030), capitalisant sur les règles de rassemblement public assouplies qui permettent désormais la musique, les sièges extérieurs et le service de fin de soirée. Leur ambiance prolonge le temps de séjour et augmente les taux d'attachement de boissons qui à leur tour élèvent les additions de table.

Les lieux à service complet poursuivent un design hybride qui fusionne la commande au comptoir avec la livraison à table pour comprimer le temps de cycle sans sacrifier l'esthétique du service. Les spécialistes de cuisine virtuelle bénéficient du réseau de transport avec chauffeur pour atteindre des fenêtres de livraison moyennes de 25 minutes, capturant ainsi une part supplémentaire pendant les embouteillages de pointe. La frontière concurrentielle entre les formats s'estompe alors que les opérateurs expérimentent avec le double marquage ; par exemple, une vitrine QSR le jour pivote vers un cadre de style salon la nuit avec des changements d'aménagement minimaux.

Par type de menu : Classiques du marché de masse, ancrage, voies de montée en gamme premium

En 2024, la pizza traditionnelle détenait une part de marché de 39,52 %, soutenue par des offres groupées de valeur de taille familiale et des saveurs familières. La demande de pizza traditionnelle est stimulée à la fois par les préférences gustatives locales et la forte familiarité avec les formats de pizza standard, en particulier dans les grands points de vente en chaîne. Pendant ce temps, la pizza gastronomique, avec un CAGR de 8,87 % (2025-2030), reflète la volonté des consommateurs à revenus élevés d'investir dans l'huile de truffe importée et le parmesan vieilli. Les recettes spécialisées, telles que les garnitures de fruits de mer populaires le long de la côte de la mer Rouge, non seulement élargissent les occasions de restauration mais répondent également aux exigences alimentaires religieuses.

Bien que les pizzas personnalisables détiennent une part plus petite sur le marché d'Arabie Saoudite, elles représentent une opportunité stratégique. Les configurateurs de menu numériques augmentent le revenu moyen par commande sans ajouter de complexité aux opérations de cuisine. Les opérateurs utilisent une tarification échelonnée des garnitures pour encourager les consommateurs à choisir des options premium, améliorant les marges de contribution même avec une gamme plus large d'UGS d'ingrédients. Cette segmentation de menu soutient les efforts de marketing ciblés : par exemple, les pizzas personnelles au fromage pour enfants dans les kiosques de centres commerciaux et la croûte mince au levain dans les quartiers haut de gamme.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par région : Le moteur de revenus central stimule la surperformance occidentale

Riyadh, située dans la région centrale, représente 43,62 % du chiffre d'affaires, stimulée par des masses salariales d'entreprises denses, un fort achalandage en semaine et un réseau logistique avancé soutenant les commissariats nationaux. Les méga-projets comme Diriyah Gate introduisent des districts à usage mixte, créant de nouveaux corridors de déjeuner. En contraste, la zone occidentale, qui inclut Jeddah et La Mecque, un enregistré la croissance la plus élevée à 9,45 % CAGR, soutenue par le trafic de pèlerins et le lancement de stations balnéaires côtières de la mer Rouge qui prolongent les séjours des visiteurs. D'ici 2030, le marché des restaurants de pizza le long du littoral occidental de l'Arabie Saoudite devrait combler l'écart avec la région centrale.

La province orientale connaît une forte demande en raison d'une importante population d'expatriés dans les centres pétrochimiques. Bien que les régions du Nord et du Sud soient encore sous-développées, elles offrent un avantage de premier arrivant en raison de la disponibilité limitée d'options de restauration décontractée rapide. Les franchisés régionaux personnalisent l'épaisseur de croûte et les niveaux d'épices pour s'aligner avec les préférences locales, soulignant le rôle de la micro-segmentation géographique dans la planification des réseaux nationaux.

Analyse géographique

À Riyadh, les centres commerciaux à usage mixte, les parcs d'affaires et les zones de divertissement contribuent significativement à la croissance des ventes du segment premium. Ces zones connaissent trois vagues distinctes de pic de trading quotidiennes, reflétant le style de vie métropolitain vibrant de la ville et le comportement des consommateurs. Le vaste réseau autoroutier à quatre voies de la ville facilite le réapprovisionnement le jour même à partir d'installations centralisées de production de pâte. Ce système logistique efficace assure une disponibilité constante des produits tout en minimisant les taux de dégâts pour les entreprises en chaîne, améliorant ainsi l'efficacité opérationnelle.

Jeddah, reconnue comme une passerelle commerciale et un centre culturel, soutient la croissance des points de vente spécialisés. Ces points de vente sont conçus avec des sièges sur le toit qui offrent des vues panoramiques sur la mer, les rendant très attractifs pour les touristes. Cette conception stratégique attire non seulement un trafic piétonnier touristique significatif mais augmente également leur visibilité sur les plateformes de médias sociaux, renforçant leur présence numérique et leur engagement client. À La Mecque, l'arrivée mensuelle régulière de pèlerins, alignée sur le calendrier lunaire, assure un flux de revenus fiable pour les entreprises. Cet afflux régulier de visiteurs aide à stabiliser les fluctuations de revenus qui pourraient autrement culminer pendant la saison des vacances d'été, permettant aux entreprises de maintenir une performance financière plus constante et prévisible tout au long de l'année.

Dammam et Khobar, avec leurs importantes populations de main-d'œuvre expatriée, maintiennent un volume constant de plats à emporter en semaine, soutenu par des programmes de bons-repas d'entreprise. Les provinces frontalières du Nord bénéficient du commerce transfrontalier avec la Jordanie, introduisant les consommateurs locaux à des garnitures de fusion levantine attrayantes. Dans les villes des hautes terres du sud, la montée de l'agritourisme signale des opportunités d'approvisionnement de la ferme à la table, augmentant potentiellement l'utilisation de fromage produit localement et de farine de blé patrimoniale dans les formulations de pâte. À travers toutes les provinces, les points de contrôle d'inspection SFDA obligatoires assurent la conformité de sécurité, fournissant aux voyageurs la confiance dans la qualité des marques locales inconnues.

Paysage concurrentiel

Le marché des restaurants de pizza d'Arabie Saoudite est modérément concentré, avec des opérateurs de franchise internationaux détenant des positions dominantes en raison de leur forte reconnaissance de marque, de leurs systèmes opérationnels efficaces et de leurs ressources financières substantielles. Cependant, les concepts locaux concurrencent de plus en plus ces titulaires en se concentrant sur l'innovation et l'adaptation culturelle. Les acteurs majeurs du marché incluent Domino's Pizza Inc., Yum! Brands Inc., Daily Food Co., Papa John's International Inc., et Little Caesar Enterprises Inc., entre autres.

L'adoption technologique est devenue l'avantage concurrentiel principal. Les opérateurs leaders utilisent des plateformes de commande numérique, des modèles de cuisine virtuelle et l'analytique de données pour optimiser les opérations et améliorer les expériences client. L'expansion rapide de Lorenzo Pizza à 115 emplacements, réalisée grâce à des partenariats avec Deliverect et ToYou, souligne comment les opérations axées sur la technologie peuvent atteindre des taux de croissance comparables aux franchises établies sans investissements significants en capital dans l'infrastructure physique.

Les conglomérats de cuisines virtuelles, soutenus par le Fonds d'investissement public, explorent des sorties en IPO, reflétant l'intérêt institutionnel continu dans les plateformes de restauration légères en actifs. Les changements récents aux réglementations de franchise, incluant des termes de dix ans et des processus d'arbitrage simplifiés, ont augmenté la confiance des propriétaires de marques dans la récupération des redevances. Pendant ce temps, l'augmentation des coûts de conformité décourage les petits opérateurs, renforçant ainsi le pouvoir de négociation des portefeuilles de taille moyenne.

Leaders de l'industrie des restaurants de pizza d'Arabie Saoudite

-

Daily Food Co.

-

Yum! Brands Inc.

-

Domino's Pizza Inc.

-

Papa John's International Inc.

-

Little Caesar Enterprises Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : PizzaExpress, en collaboration avec SSP Group, un ouvert deux nouveaux points de vente : un à l'unéroport international King Abdulaziz de Jeddah et un autre à l'unéroport international King Khalid de Riyadh en Arabie Saoudite. Cette initiative soutient l'objectif de PizzaExpress d'exploiter 1 000 restaurants dans le monde.

- Octobre 2024 : Pizza Hut un ouvert un restaurant inclusif à Riyadh. Situé à Andalusian Plaza, district d'Al Nahda, cet établissement est le premier de la région à être géré par des personnes ayant des déficiences auditives et de la parole.

- Février 2024 : Americana Restaurants International PLC un ouvert 143 de ses 300 nouveaux magasins en Arabie Saoudite, démontrant une étape clé dans ses efforts d'expansion. L'entreprise entend ajuster sa stratégie d'expansion en priorisant les pays moins impactés par les défis géopolitiques.

- Janvier 2024 : Pizza Inn, une filiale de Rave Restaurant Group, un conclu un accord de franchise avec Blessings Basket Company pour étendre son empreinte en Arabie Saoudite. Selon l'accord, 50 nouveaux restaurants doivent ouvrir à travers le royaume.

Portée du rapport du marché des restaurants de pizza d'Arabie Saoudite

Les restaurants de pizza ne sont rien d'autre qu'un lieu où les pizzas sont faites et vendues comme aliment principal. Le marché des restaurants de pizza d'Arabie Saoudite est segmenté par catégorie en points de vente de pizza en chaîne et points de vente de pizza indépendants. Le dimensionnement du marché un été effectué en termes de valeur en USD pour tous les segments susmentionnés.

| Point de vente en chaîne |

| Point de vente indépendant |

| Cafés et bars |

| Cuisine virtuelle |

| Restaurants à service complet |

| Restaurants à service rapide |

| Pizza traditionnelle (garnitures et croûtes classiques) |

| Pizza gastronomique (ingrédients premium, garnitures artisanales) |

| Pizza spécialisée (saveurs uniques, styles régionaux) |

| Pizza personnalisable |

| Centre (Région de la capitale du Royaume) |

| Ouest (La Mecque et Jeddah) |

| Est (Dammam et Khobar) |

| Région du Nord |

| Région du Sud |

| Par point de vente | Point de vente en chaîne |

| Point de vente indépendant | |

| Par type de restaurant | Cafés et bars |

| Cuisine virtuelle | |

| Restaurants à service complet | |

| Restaurants à service rapide | |

| Par type de menu | Pizza traditionnelle (garnitures et croûtes classiques) |

| Pizza gastronomique (ingrédients premium, garnitures artisanales) | |

| Pizza spécialisée (saveurs uniques, styles régionaux) | |

| Pizza personnalisable | |

| Par région | Centre (Région de la capitale du Royaume) |

| Ouest (La Mecque et Jeddah) | |

| Est (Dammam et Khobar) | |

| Région du Nord | |

| Région du Sud |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des restaurants de pizza d'Arabie Saoudite ?

Le secteur un généré 2,15 milliards USD de revenus en 2025 et est en voie d'atteindre 3,28 milliards USD d'ici 2030.

À quelle vitesse le marché devrait-il croître ?

Les revenus devraient augmenter à un CAGR de 8,81 % jusqu'en 2030, stimulés par le tourisme, les commandes numériques et l'augmentation des revenus des ménages.

Quel format de restaurant détient la plus grande part des ventes ?

Les restaurants à service rapide représentaient 62,72 % du chiffre d'affaires de 2024, reflétant la préférence des consommateurs pour la rapidité et l'abordabilité.

Quelle région géographique s'étend le plus rapidement ?

La région occidentale couvrant Jeddah et La Mecque devrait afficher un CAGR de 9,45 % en raison du tourisme et des investissements dans les stations balnéaires.

Dernière mise à jour de la page le: