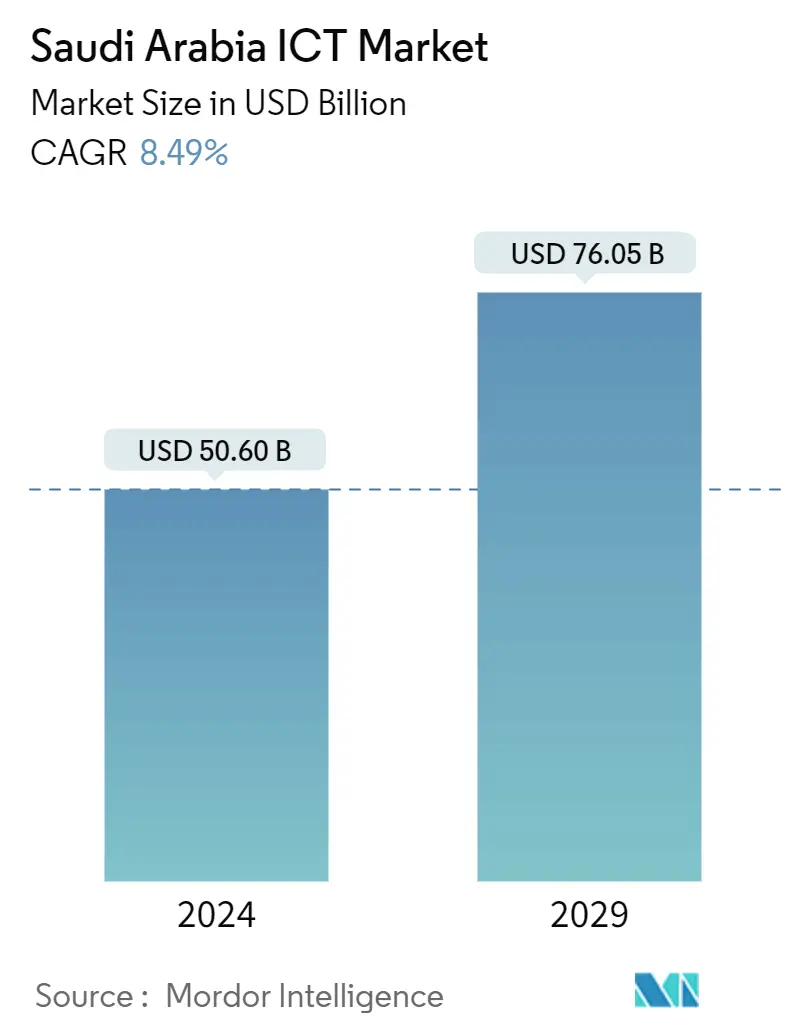

Taille du marché des TIC en Arabie saoudite

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 50.60 milliards |

| Taille du Marché (2029) | USD 76.05 milliards |

| TCAC(2024 - 2029) | 8.49 % |

| Concentration du marché | Bas |

Principaux acteurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des TIC en Arabie saoudite

La taille du marché saoudien des TIC est estimée à 50,60 milliards USD en 2024 et devrait atteindre 76,05 milliards USD dici 2029, avec un TCAC de 8,49 % au cours de la période de prévision (2024-2029).

- LInternet rapide, les connexions sans fil et le cloud computing transforment plusieurs entreprises. BFSI, la pharmacie, les soins de santé, la vente au détail et léducation font partie des entreprises qui subissent des changements importants en raison de la pertinence croissante des gadgets intelligents et dInternet pendant une pandémie. Avec lintroduction de lindustrie 4.0 dans le secteur manufacturier, de nombreuses usines adoptent la technologie numérique pour améliorer, automatiser et mettre à niveau lensemble du processus. La technologie de lindustrie 4.0, comme la robotisation, est déjà courante dans de nombreuses entreprises.

- Selon la Commission des communications et des technologies de linformation (CITC) dArabie saoudite, dici 2026, environ 97,6 % des personnes devraient être en ligne alors que le gouvernement sollicite des fonds supplémentaires pour les réseaux à large bande. La vitesse de lInternet mobile sest améliorée à 105,42 Mbps, en raison de la libéralisation du spectre de plus de 1100 GHz et de sa disponibilité pour les opérateurs. LArabie saoudite est désormais classée sixième au niveau international et deuxième parmi les pays du G20, dépassant la moyenne mondiale denviron 250 %.

- LArabie saoudite sefforce de garder une longueur davance. En juin 2022, lArabie saoudite a adopté une nouvelle loi sur les technologies de linformation et de la communication (TIC) couvrant les secteurs des télécommunications et des technologies de linformation (TI), notamment les infrastructures numériques, les nouvelles technologies, ladministration en ligne et les applications et services habilitants.

- Les compétences liées au cloud font partie des compétences les plus demandées par les entreprises pour la transition numérique, suivies de lanalyse statistique, de lexploration de données, du middleware et des logiciels dintégration. En raison de la faible disponibilité de travailleurs qualifiés dans le domaine des TIC, les entreprises font de plus en plus appel à des experts qui combinent des compétences numériques, organisationnelles, de processus et de gestion du changement. La forte dépendance à légard de sources externes pour compenser les déficits de compétences expose le risque de vol de données dans le pays. Lutilisation croissante des services cloud et des appareils IoT introduit de nouvelles vulnérabilités qui nécessitent une expertise dans les technologies de sécurité numérique et TIC, ce qui constitue un défi pour le marché étudié.

- Dans le scénario post-COVID-19, plusieurs développements contribuent à la croissance du marché. La technologie IoT est analysée pour contribuer à la croissance du marché, en raison de son adoption croissante dans les industries des utilisateurs finaux. Des initiatives de villes intelligentes sont menées en Arabie saoudite pour améliorer les infrastructures urbaines et le niveau de vie. Par exemple, la métropole futuriste de NEOM, construite dans le nord-ouest de lArabie saoudite, cherche à servir de centre dinnovation et de durabilité. Il utilise les technologies IoT pour les transports, les soins de santé et la gestion de lénergie.

Tendances du marché des TIC en Arabie saoudite

Lénergie et les services publics connaîtront une croissance majeure

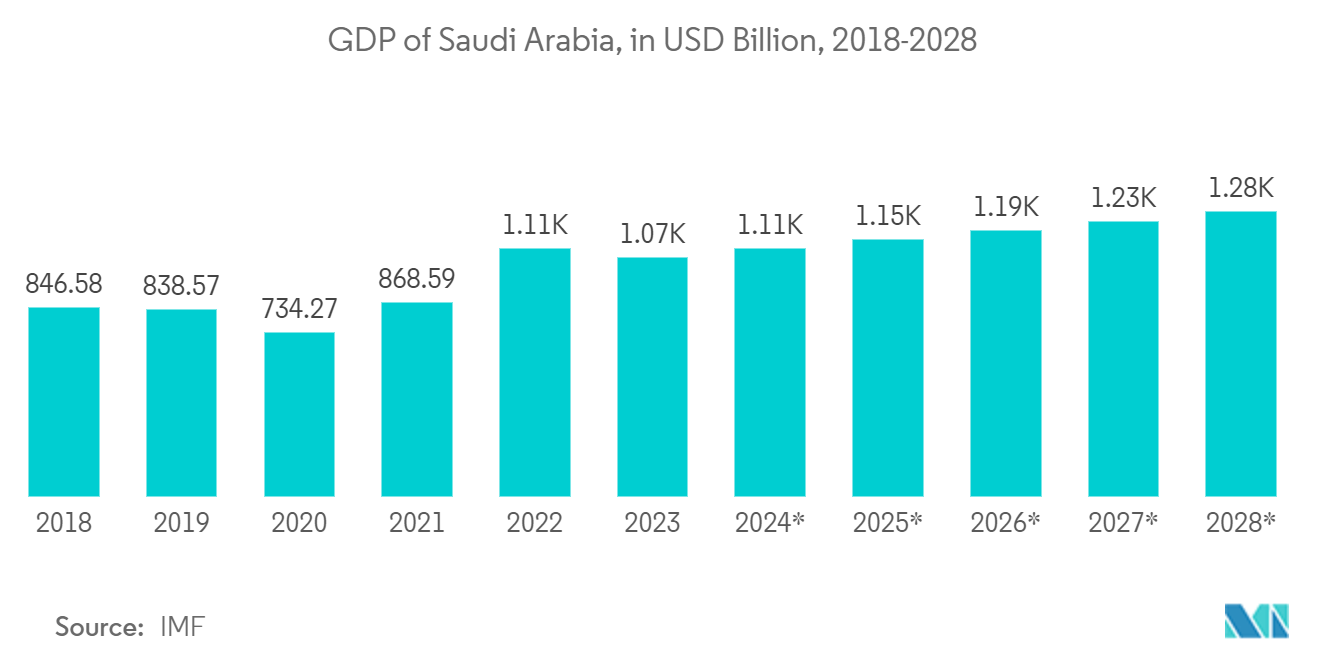

- Lindustrie pétrolière et gazière saoudienne est motivée par ladoption des technologies de linformation et de la communication pour améliorer lefficacité, optimiser les opérations et renforcer la durabilité dans les chaînes de valeur de ces industries. Le gouvernement saoudien prévoit daugmenter la production de pétrole de 1 million de barils par jour dici 2026. Lexpansion de la production pétrolière devrait créer de nouvelles opportunités demploi dans le secteur pétrolier et gazier et stimuler ladoption de solutions de dotation et de recrutement dans les organisations. Le PIB de lArabie saoudite devrait également augmenter avec lexpansion de la production pétrolière.

- La technologie cloud devrait connaître une forte croissance dans le segment de lénergie et des services publics du pays. Il offre des opportunités de croissance lucratives dans le secteur pétrolier et gazier du Royaume. Les clients accélèrent leur transition vers le cloud. Des entreprises comme Amazon Web Services (AWS) investissent dans la région pour servir la clientèle croissante.

- En février 2024, la société saoudienne ACWA Power, développeur, copropriétaire et exploitant dun portefeuille de production délectricité, a annoncé une clôture financière de 14 milliards de dollars, se lançant dans divers projets, notamment linstallation dhydrogène vert de 8,5 milliards de dollars de NEOM, le projet photovoltaïque dAr Rass et les projets solaires photovoltaïques Al-Shuaibah 1 et Al-Shuaibah 2, des éléments cruciaux du programme national dénergie renouvelable de lArabie saoudite. ACWA Power a annoncé son intention dexplorer dautres opportunités et collaborations pour étendre sa présence en Arabie saoudite.

- En novembre 2023, le consortium composé de Masdar, basé à Abu Dhabi, EDF Renewables et le conglomérat saoudien Nesma a conclu un accord dachat délectricité pour construire une centrale solaire de 1,1 GW en Arabie saoudite. Située dans la province dAl Madinah, linstallation solaire sera lun des plus grands projets à site unique au monde, produisant de lélectricité propre pour répondre aux besoins de 190 000 ménages saoudiens chaque année tout en contribuant à éviter 1,8 million de tonnes démissions de CO₂.

- En octobre 2023, lopérateur mobile saoudien Zain Saudi Arabia a signé un protocole daccord avec Huawei Technologies pour coopérer sur des solutions dénergie verte pour les réseaux 5G. Zain utilisera la solution intelligente déconomie dénergie iPowerStar de Huawei, qui prend en charge lefficacité énergétique et la couverture de bande de fréquence différenciées des équipements et permet des fonctionnalités déconomie dénergie. Les entreprises exploreront les économies dénergie de bout en bout et la réduction des émissions de carbone générées tout au long du cycle de vie de léquipement. Selon Huawei, les solutions de lentreprise ont aidé Zain Saudi Arabia à minimiser la consommation délectricité de ses réseaux mobiles de 28 % en 2022.

- Dans lensemble, la numérisation croissante des secteurs de lénergie et des services publics en Arabie saoudite pousse le secteur vers une efficacité, une sécurité et une durabilité accrues. La tendance à la durabilité dans les secteurs de lénergie et des services publics devrait prévaloir, encourageant ainsi les entreprises du secteur à adopter des technologies numériques avancées pour atteindre les objectifs de durabilité et réduire les coûts dexploitation.

La région occidentale de lArabie saoudite connaîtra une croissance significative

- Le secteur des TIC en Arabie saoudite établit de nouvelles normes alors que la transformation numérique du Royaume sest accélérée ces dernières années. Cela comprend des investissements dans la 5G, les villes intelligentes, les startups et les technologies avancées, notamment le cloud, lIA, la cybersécurité et lIoT.

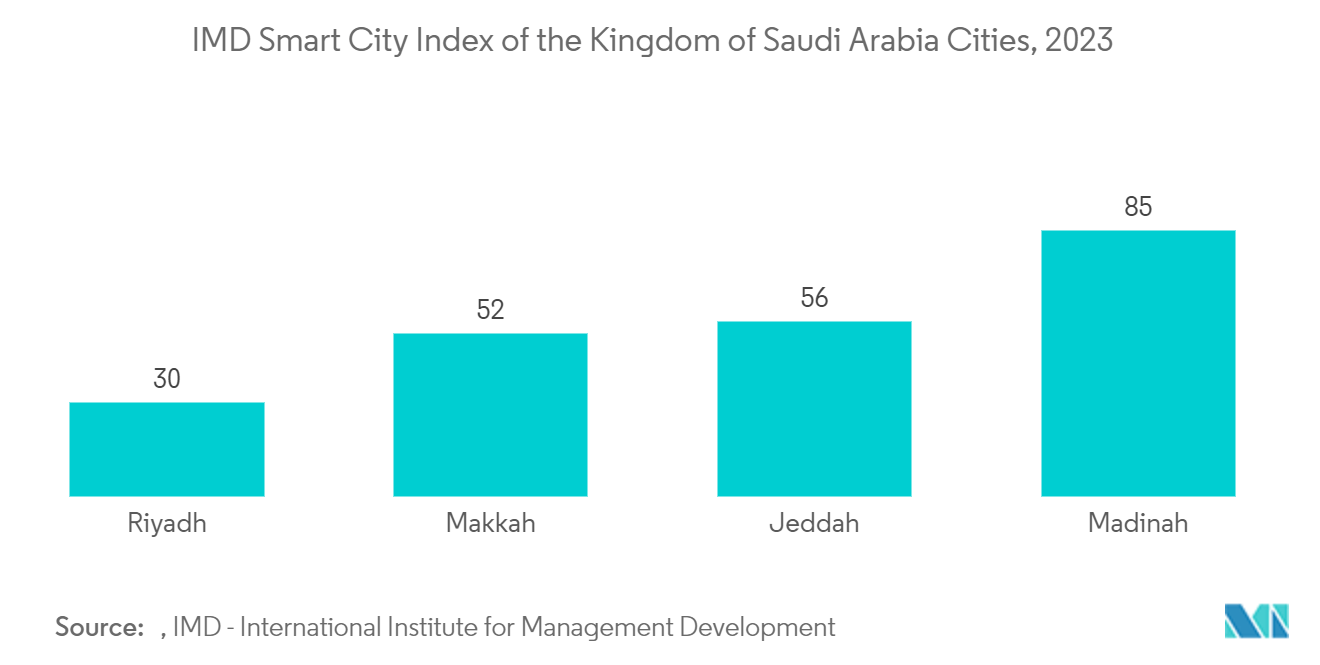

- Le segment occidental du marché des TIC en Arabie saoudite comprend les régions de La Mecque, Médine, Djeddah, etc. Les villes les plus peuplées et les plus actives économiquement dArabie saoudite se trouvent dans le segment occidental. Il sagit notamment du centre commercial de Djeddah et des deux lieux les plus saints de lislam, La Mecque et Médine.

- Pour répondre à la demande croissante dinnovation et de services numériques, le segment occidental a enregistré dimportantes dépenses dans les infrastructures TIC pour améliorer la connectivité et encourager lentrepreneuriat. Quelques exemples incluent la construction de centres de données, de réseaux de fibre optique et de parcs TIC.

- Conformément à sa stratégie Vision 2030, le gouvernement saoudien a lancé plusieurs projets pour soutenir la transformation numérique dans le segment occidental. Des programmes tels que le Programme national de transformation numérique (NDTP) sont conçus pour améliorer le commerce électronique, numériser les services publics et développer des écosystèmes dinnovation à La Mecque et à Djeddah, entre autres.

- Le classement mondial de la compétitivité numérique de lIMD classe les économies de la plus compétitive à la moins compétitive, générant des scores de 0 à 100. LArabie saoudite a obtenu un score de 76,99 dans le classement mondial de la compétitivité numérique 2023 de lIMD. Plusieurs villes dArabie saoudite figurent dans lindice IMD des villes intelligentes et contribuent à la croissance du marché. Le développement des villes intelligentes, le développement de linfrastructure cloud et la croissance de la technologie IoT sont à lordre du jour de la Vision saoudienne 2030.

Aperçu de lindustrie des TIC en Arabie saoudite

Le marché saoudien des TIC est fragmenté, les principaux facteurs régissant cette force étant lavantage concurrentiel durable grâce à linnovation, les niveaux de pénétration du marché, les obstacles à la sortie, le pouvoir de la stratégie concurrentielle et le taux de concentration des entreprises. Les principaux acteurs de la région sont IBM Corporation, DELL Technologies Inc., Palo Alto Networks Inc., Amazon Web Services Inc. (AMAZON.COM INC.) et nybl.

- Janvier 2024 - IBM a ouvert son siège régional à Riyad. Le lancement du siège régional étend la présence dIBM dans le Royaume et réitère lengagement de lentreprise à améliorer la transformation numérique de lArabie saoudite.

- Octobre 2023 - Salam sest associé à Yogosha, le fournisseur mondial de tests de sécurité offensifs. Ce partenariat contribue à loffre de Salam en permettant à Salam détendre sa capacité à couvrir davantage de clients avec une force de frappe mondiale de plus de 800+ chercheurs internationaux en sécurité hautement contrôlés. Yogosha, en tant que leader mondial des tests de sécurité offensifs, peut offrir à ses clients régionaux ces services offensifs haut de gamme via linfrastructure Salam en Arabie saoudite pour se conformer aux réglementations locales en matière de résidence des données.

Arabie saoudite Leaders du marché des TIC

-

IBM Corporation

-

DELL Technologies INC.

-

Palo Alto Networks Inc.

-

Amazon Web Services Inc. (AMAZON.COM INC.)

-

nybl

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des TIC en Arabie saoudite

- Décembre 2023 - Alliance Networks, un fournisseur de services dinfrastructure numérique, et Salam se sont associés pour offrir une connectivité transparente et à haute capacité aux entreprises de la région du Conseil de coopération du Golfe (CCG) et au-delà. Ils intégreront linfrastructure réseau de Salam, y compris les centres de données et les câbles sous-marins internationaux, à la présence régionale et aux partenariats commerciaux dAlliance Networks.

- Novembre 2023 - Trend Micro Incorporated, capitalisant sur son partenariat avec la Saudi Cloud Computing Company (SCCC) Alibaba Cloud, pour introduire le SOCaas (Security Operation Center as a service) de Trend Vision One Advanced MXDR au Royaume dArabie saoudite. Cette nouvelle phase marque la poursuite de lengagement des entreprises à fournir des services de cybersécurité complets et directs aux fournisseurs au Royaume dArabie saoudite.

Statistiques du marché

Rapport sur le marché des TIC en Arabie saoudite - Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. APERÇU DU MARCHÉ

4.1 Aperçu du marché

4.2 Analyse des parties prenantes de l'industrie

4.3 Attractivité de l'industrie - Analyse des cinq forces de Porter

4.3.1 Pouvoir de négociation des fournisseurs

4.3.2 Pouvoir de négociation des consommateurs

4.3.3 La menace de nouveaux participants

4.3.4 La menace des substituts

4.3.5 Intensité de la rivalité concurrentielle

5. DYNAMIQUE DU MARCHÉ

5.1 Facteurs de marché

5.1.1 Croissance de l'économie numérique

5.1.2 Adoption robuste des réseaux 5G à travers le pays

5.1.3 Utilisation croissante de l'Internet des objets (IoT) et des services cloud

5.2 Restrictions du marché

5.2.1 Manque de main d’œuvre qualifiée dans le pays

5.3 Impact du COVID-19 sur les dépenses informatiques

6. INVESTISSEMENTS TECHNOLOGIQUES CLÉS

6.1 Technologie cloud

6.2 Intelligence artificielle

6.3 La cyber-sécurité

6.4 Services numériques

7. SEGMENTATION DU MARCHÉ

7.1 Par type

7.1.1 Matériel

7.1.2 Logiciel

7.1.3 Services informatiques

7.1.4 Services de télécommunications

7.2 Par taille d'entreprise

7.2.1 Petites et moyennes entreprises

7.2.2 Grandes entreprises

7.3 Par industrie verticale

7.3.1 BFSI

7.3.2 Informatique et Télécom

7.3.3 Gouvernement

7.3.4 Vente au détail et commerce électronique

7.3.5 Fabrication

7.3.6 Énergie et services publics

7.3.7 Autres secteurs verticaux de l’industrie

7.4 Par géographie

7.4.1 Nord

7.4.2 Est

7.4.3 Ouest

7.4.4 Sud

8. PAYSAGE CONCURRENTIEL

8.1 Profils d'entreprises*

8.1.1 IBM Corporation

8.1.2 DELL Technologies INC.

8.1.3 Palo Alto Networks Inc.

8.1.4 Amazon Web Services Inc. (AMAZON.COM INC.)

8.1.5 nybl

8.1.6 Global Knowledge (Skillsoft Corp.)

8.1.7 Cisco Systems Inc.

8.1.8 Lockheed Martin Corporation

8.1.9 Trend Micro Incorporated

8.1.10 Al Moammar Information Systems Co.

8.1.11 Hewlett Packard Enterprise Company

8.1.12 Accenture PLC

8.1.13 Virgin Mobile Saudi Consortium LLC

8.1.14 Integrated Telecom Company (ITC)

8.1.15 GO Telecom Company

8.1.16 Zain

8.1.17 Etihad Etisalat Company (Mobily)

8.1.18 Saudi Telecommunication Company (STC)

9. ANALYSE D'INVESTISSEMENT

10. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des TIC en Arabie saoudite

Les technologies de linformation et de la communication ou TIC sont un terme plus large pour les technologies de linformation (TI). Il désigne toutes les technologies de communication, telles que les réseaux sans fil, Internet, les ordinateurs, les téléphones cellulaires, les logiciels, les vidéoconférences, les intergiciels, les réseaux sociaux et dautres applications et services multimédias permettant aux utilisateurs de stocker, daccéder, de transmettre, de récupérer et de manipuler des informations sous forme numérique. undefinedundefinedLe marché des TIC en Arabie saoudite est segmenté par type (matériel, logiciels, services informatiques et services de télécommunication), taille de lentreprise (petites et moyennes entreprises et grandes entreprises), secteur vertical (BFSI, informatique et télécommunications, gouvernement, vente au détail et commerce électronique, fabrication, énergie et services publics) et géographie (Nord, Est, Ouest, Sud). La taille du marché et les prévisions concernant la valeur (USD) sont fournies pour tous les segments ci-dessus.

| Par type | ||

| ||

| ||

| ||

|

| Par taille d'entreprise | ||

| ||

|

| Par industrie verticale | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Par géographie | ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les TIC en Arabie saoudite

Quelle est la taille du marché des TIC en Arabie saoudite ?

La taille du marché des TIC en Arabie saoudite devrait atteindre 50,60 milliards USD en 2024 et croître à un TCAC de 8,49 % pour atteindre 76,05 milliards USD dici 2029.

Quelle est la taille actuelle du marché des TIC en Arabie saoudite ?

En 2024, la taille du marché des TIC en Arabie saoudite devrait atteindre 50,60 milliards USD.

Qui sont les principaux acteurs du marché des TIC en Arabie saoudite ?

IBM Corporation, DELL Technologies INC., Palo Alto Networks Inc., Amazon Web Services Inc. (AMAZON.COM INC.), nybl sont les principales entreprises opérant sur le marché des TIC en Arabie saoudite.

Quelles années couvre ce marché saoudien des TIC et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des TIC en Arabie saoudite était estimée à 46,30 milliards USD. Le rapport couvre la taille historique du marché des TIC en Arabie saoudite pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des TIC en Arabie saoudite pour les années suivantes 2024, 2025, 2026, 2027, 2028 et 2029.

Rapport sur lindustrie des TIC en Arabie saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des TIC en Arabie saoudite en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des TIC en Arabie saoudite comprend des prévisions de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.