Taille du marché des fournitures hospitalières en Arabie Saoudite

| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

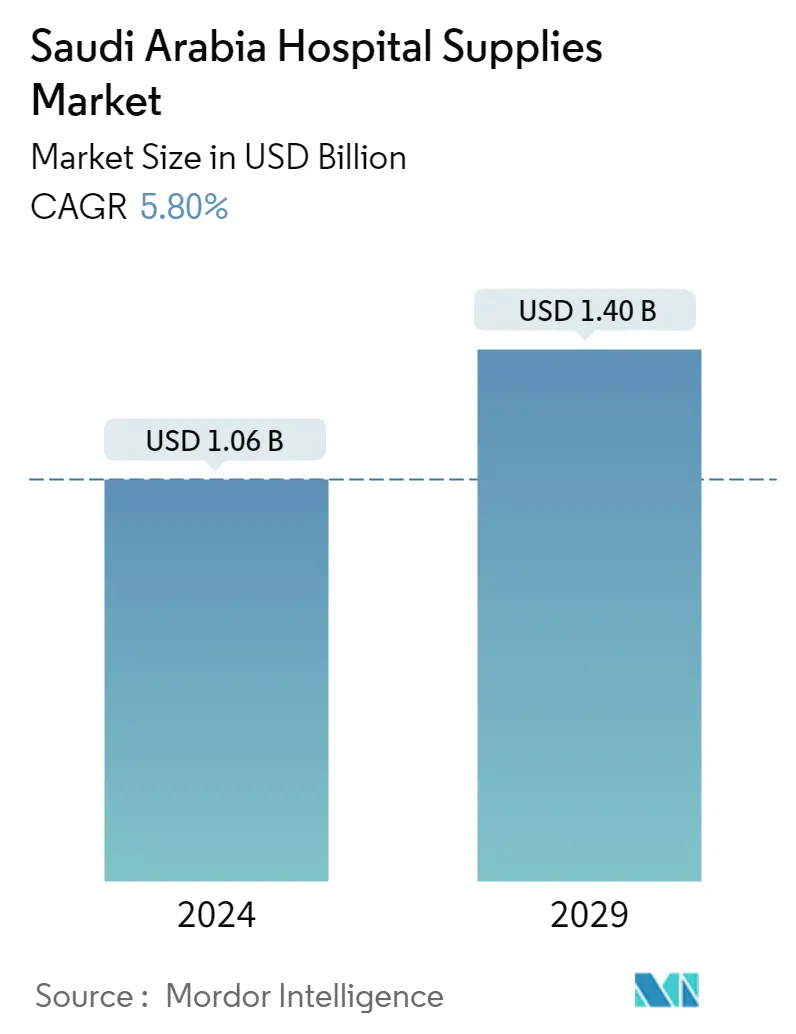

| Taille du Marché (2024) | USD 1.06 milliard de dollars |

| Taille du Marché (2029) | USD 1.40 milliard de dollars |

| TCAC(2024 - 2029) | 5.80 % |

| Concentration du marché | Moyen |

Acteurs majeurs

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Comment pouvons-nous vous aider?

Analyse du marché des fournitures hospitalières en Arabie Saoudite

La taille du marché des fournitures hospitalières en Arabie Saoudite est estimée à 1,06 milliard USD en 2024 et devrait atteindre 1,40 milliard USD dici 2029, avec une croissance de 5,80 % au cours de la période de prévision (2024-2029).

La COVID-19 a eu un impact négatif sur le marché au cours de sa phase initiale. Les admissions à lhôpital et les services de santé ont été considérablement réduits en raison des mesures de distanciation sociale prises par le gouvernement saoudien. Le COVID-19 a non seulement affecté léconomie du pays, mais a également eu un impact énorme sur le fonctionnement des soins hospitaliers pour les patients non atteints du COVID-19 dans le pays. Diverses études suggèrent que les centres de diagnostic et de santé ont fermé l'admission de leurs patients pendant la phase initiale de la pandémie, ce qui a considérablement entravé le marché des fournitures hospitalières dans le pays. Le risque élevé dinfections croisées et le fait que les gens évitent de sortir ont influencé lensemble du marché du pays. Cependant, le marché s'est redressé après la levée des restrictions et la reprise des importations de fournitures médicales en provenance de divers pays.

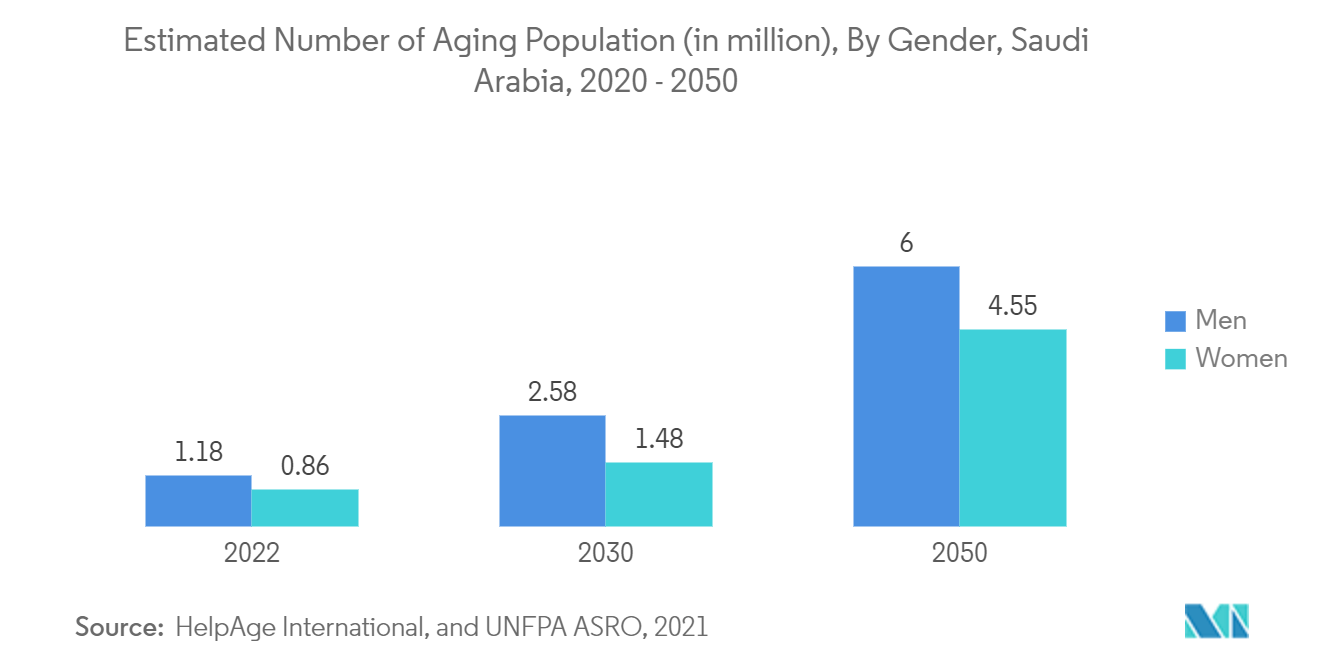

En outre, lincidence croissante des maladies communales, la sensibilisation croissante aux infections nosocomiales et laugmentation du vieillissement de la population sont les principaux facteurs affectant la croissance du marché.

Bien que la plupart des maladies infectieuses puissent être traitées ou prévenues, les maladies infectieuses ont un impact profond sur la mortalité de la population cible en Arabie Saoudite. Selon un article de recherche publié en août 2022 par le Centre national d'information sur la biotechnologie (NCBI), la brucellose, la varicelle et la dysenterie amibienne sont les maladies infectieuses les plus chroniques qui se transmettent facilement entre les habitants d'Arabie saoudite. Selon la même source, il y a eu une augmentation de 57% des hospitalisations liées à des maladies contagieuses chaque année pendant le Hajj, la pneumonie représentant jusqu'à 39% de toutes les hospitalisations pendant cette période.

Selon l'article publié dans Mrcroorganisms Journal en septembre 2022, les isolats d'Escherichia coli ont été principalement trouvés chez les patients cardiovasculaires, rénaux et cancéreux, dans le cadre d'une étude rétrospective menée dans un hôpital tertiaire en Arabie Saoudite. À mesure que le nombre de patients atteints de maladies infectieuses et d'autres patients atteints de maladies chroniques touchés par des infections augmente dans le pays, les besoins d'hospitalisation augmentent également, ce qui devrait encore alimenter la croissance du marché.

La prise de conscience croissante de limportance du contrôle des infections dans les établissements de santé est lun des principaux facteurs qui poussent le gouvernement saoudien à lancer diverses initiatives. Par exemple, selon le rapport du ministère de la Santé publié en janvier 2022, en raison d'une augmentation du nombre de cas d'infections associées, le ministère de la Santé célèbre la Semaine de la santé au mois d'octobre, conformément aux directives internationales de contrôle et de prévention des infections. Dans le cadre de l'initiative mentionnée, en janvier 2022, le ministère de la Santé a récompensé le département de contrôle et de prévention des infections du Centre médical international (IMC) comme centre d'excellence pour 2020-2021 parmi tous les autres hôpitaux du secteur privé à Djeddah. Arabie Saoudite. De telles initiatives devraient sensibiliser la population cible aux IAS et la communauté des soins de santé à réévaluer les procédures de contrôle des infections dans les établissements de soins de santé. Par conséquent, ce facteur devrait créer de nombreuses opportunités pour les fournitures hospitalières et leur disponibilité dans les hôpitaux et contribuer à la croissance du marché.

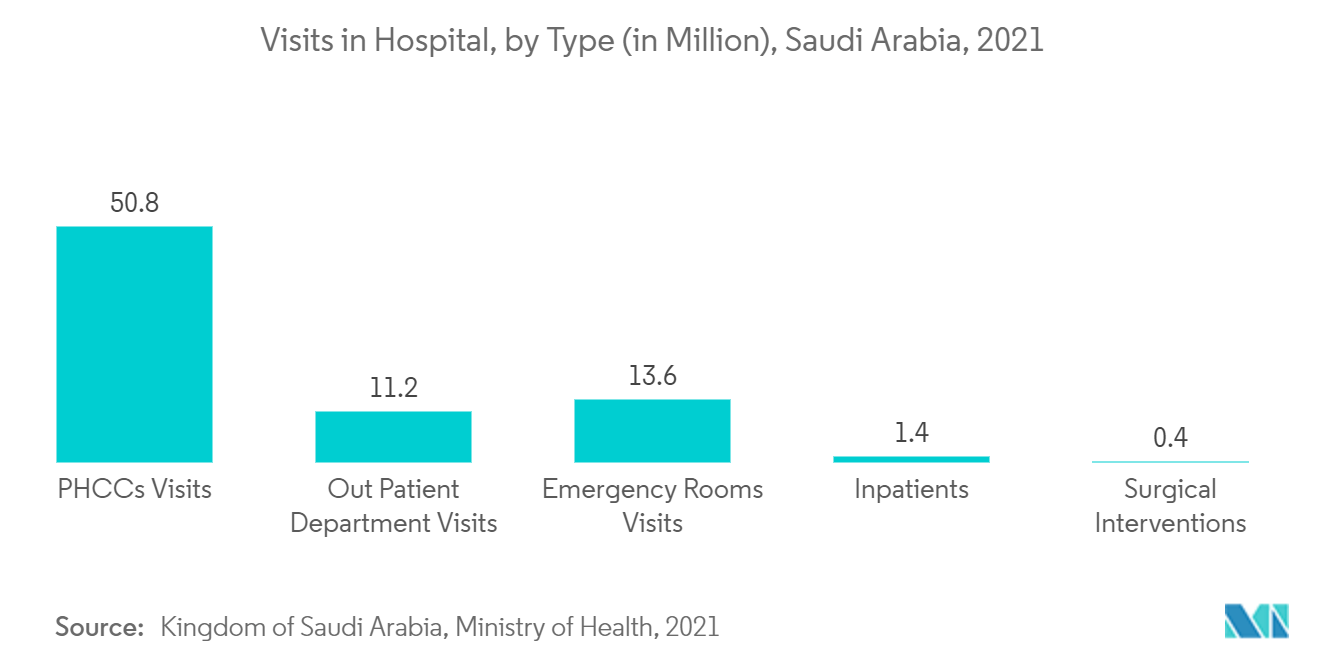

Ces facteurs indiquent quil existe une demande croissante de centres de chirurgie ambulatoire, de centres dimagerie et de cabinets de médecins, stimulant ainsi la demande de fournitures hospitalières. Cette demande devrait propulser la croissance du marché au cours de la période de prévision. Cependant, ladoption croissante des services de soins de santé à domicile pourrait entraver le marché à lavenir.

Tendances du marché des fournitures hospitalières en Arabie Saoudite

Le segment des équipements de salle dopération devrait détenir une part de marché importante au cours de la période de prévision

La demande du public en salles dopération, où sont traités les patients gravement malades, connaît une augmentation constante. Le taux de survie des patients gravement malades aux urgences est directement lié aux progrès de la reconnaissance et du traitement précoces des maladies et à l'observation continue par le personnel infirmier, les médecins et les médecins. Certains des biens durables de la salle d'opération comprennent des colonnes utilitaires, des lampes chirurgicales et d'examen, des civières et leurs accessoires, des coussins, des matelas, du matériel de stérilisation et de nettoyage, ainsi que des tables et accessoires chirurgicaux.

En Arabie saoudite, malgré les progrès technologiques en matière de sécurité, le nombre élevé d'accidents de la route constitue l'une des principales raisons de la demande croissante de salles d'opération ou de salles d'urgence, ainsi que des équipements nécessaires. Selon le rapport du ministère saoudien de la Santé publié en mai 2021, le nombre de blessés par accident enregistré en 2020 était de 25561. Il existe un nombre important de cas d'hémiplégie, de paraplégie et de tétraplégie dans le pays dus à des accidents de la route, qui nécessitent une hospitalisation pour traitement. Dans le segment des salles d'opération, le pays est équipé de fournitures hospitalières de plusieurs grandes entreprises, telles que Arabian Health Care Supply Company (AHCSC), Emitac Healthcare Solutions et Cardinal Health.

En outre, les partenariats croissants des sociétés de dispositifs médicaux avec les agences gouvernementales saoudiennes pourraient conduire à une adoption accrue des dispositifs chirurgicaux généraux dans cette région, stimulant ainsi la croissance du marché. Par exemple, en septembre 2021, l'Autorité saoudienne des villes industrielles et des zones technologiques (MODON) a signé un contrat de location de terrains industriels dans la troisième ville industrielle de Djeddah pour centraliser les activités de fournitures médicales du Royaume. Le contrat vise à mettre en place un projet visant à localiser la production d'instruments chirurgicaux stériles prêts à être utilisés dans les opérations.

On sattend à ce quune meilleure implication du gouvernement par le biais de financements, dinitiatives et de collaboration avec des sociétés multinationales puisse permettre une croissance constante dans le segment des équipements de salle dopération. Selon le rapport du Conseil de coopération du Golfe (CCG), publié en avril 2021, l'Arabie saoudite a annoncé son intention d'investir 66 milliards de dollars dans les infrastructures de santé d'ici 2030, dans le but d'accroître la participation du secteur privé.

Les initiatives stratégiques adoptées par les principaux acteurs devraient alimenter la croissance du segment. Par exemple, en mars 2021, Careon Healthcare Solutions a finalisé des coentreprises en Arabie saoudite et au Sri Lanka pour des produits chirurgicaux et médicaux jetables. De tels partenariats devraient accroître la disponibilité des fournitures hospitalières dans la salle d'opération et contribuer à la croissance du segment au cours de la période de prévision.

Le segment des fournitures hospitalières jetables devrait détenir une part de marché importante au cours de la période de prévision

Les fournitures médicales jetables comprennent les produits utilisés pour prévenir la contamination croisée entre les soignants/professionnels de la santé et les patients pendant les procédures de diagnostic et de traitement.

Laugmentation des interventions chirurgicales, laugmentation des infections nosocomiales (IAS) et la sensibilisation croissante du public à limportance du maintien de lhygiène et dune bonne santé sont des moteurs importants de lexpansion du marché des fournitures médicales jetables.

Selon létude de lInternational Journal of Innovative Research in Medical Science (IJIRMS) publiée en juin 2022, un total de 1078 patients ont été admis dans les unités de soins intensifs des hôpitaux, parmi lesquels des infections nosocomiales ont été signalées chez 316 patients. Une infection des voies urinaires associée au cathéter (CAUTI) a été rapportée chez 70 patients. La pneumonie à Klebsiella (20 %) était l'isolat prédominant, les espèces Serratia (3 %) et Providencia (3 %) étant les isolats les moins courants. Ainsi, laugmentation des cas dIAS dans le pays devrait accroître la demande de fournitures hospitalières jetables, ce qui devrait encore stimuler la croissance du marché au cours de la période de prévision.

En juin 2021, le ministère fédéral de la Santé a reçu du gouvernement saoudien un don de matériel médical d'une valeur d'un million de dollars pour renforcer davantage la lutte contre le COVID-19. Ainsi, de tels cas devraient stimuler la croissance du segment au cours de la période de prévision.

Diverses initiatives stratégiques adoptées par les acteurs du marché devraient propulser la croissance du segment. Par exemple, en juillet 2022, la société ViroMasks, basée aux Émirats arabes unis, a annoncé la disponibilité de son produit révolutionnaire ViroMasks via la plateforme de commerce électronique Noon en Arabie saoudite. Les ViroMasks sont fabriqués aux Émirats arabes unis selon les contrôles de qualité ISO et la technologie suisse. En mars 2021, CareonHealthcare Solutions a finalisé des coentreprises en Arabie saoudite et au Sri Lanka pour des produits chirurgicaux et médicaux jetables. De tels développements conduisent à une grande disponibilité des produits dans le pays, ce qui devrait propulser la croissance du segment au cours de la période de prévision.

Aperçu du marché des fournitures hospitalières en Arabie Saoudite

Le marché saoudien des fournitures hospitalières est fragmenté en raison de la présence de plusieurs acteurs majeurs. Certains acteurs du marché acquièrent une part de marché importante en se concentrant davantage sur le canal de distribution des produits. Parmi les principaux acteurs du marché figurent 3M Company, B. Braun SE, Baxter International, Becton Dickinson and Company, General Electric (GE Healthcare), Johnson Johnson, Cardinal Health, Smith Nephew et Stryker Corporation.

Leaders du marché des fournitures hospitalières en Arabie Saoudite

-

3M

-

GE Healthcare

-

Stryker Corporation

-

B. Braun Melsungen AG

-

Beckton, Dickinson and Company

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des fournitures hospitalières en Arabie Saoudite

- En novembre 2022, le fournisseur de services de gestion des soins de santé sur site Saudi Response Plus Medical a lancé un centre d'ambulance spécialisé et un centre de formation médicale à Riyad trois ans seulement après son entrée sur le marché saoudien.

- En juillet 2022, l'Autorité du Croissant-Rouge saoudien et The Helicopter Company, entièrement détenue par le Fonds d'investissement public saoudien (PIF), ont signé un accord pour l'inauguration du service d'ambulance aérienne saoudien dans le Royaume. Le Service a été lancé à Riyad et s'étendra dans tout le Royaume en plusieurs phases.

Rapport sur le marché des fournitures hospitalières en Arabie Saoudite – Table des matières

1. INTRODUCTION

1.1 Hypothèses de l’étude et définition du marché

1.2 Portée de l'étude

2. MÉTHODOLOGIE DE RECHERCHE

3. RÉSUMÉ EXÉCUTIF

4. DYNAMIQUE DU MARCHÉ

4.1 Aperçu du marché

4.2 Facteurs de marché

4.2.1 Incidences croissantes des maladies communales

4.2.2 Sensibilisation croissante aux infections nosocomiales

4.2.3 Augmentation du vieillissement de la population

4.3 Restrictions du marché

4.3.1 Adoption croissante des services de soins de santé à domicile

4.4 Analyse des cinq forces de Porter

4.4.1 La menace de nouveaux participants

4.4.2 Pouvoir de négociation des acheteurs/consommateurs

4.4.3 Pouvoir de négociation des fournisseurs

4.4.4 Menace des produits de substitution

4.4.5 Intensité de la rivalité concurrentielle

5. SEGMENTATION DU MARCHÉ (taille du marché par valeur – millions USD)

5.1 Par type de produit

5.1.1 Équipement de salle d'opération

5.1.2 Aides à la mobilité et équipement de transport

5.1.3 Produits de stérilisation et de désinfection

5.1.4 Fournitures hospitalières jetables

5.1.5 Seringues et aiguilles

5.1.6 Autres types de produits

6. PAYSAGE CONCURRENTIEL

6.1 Profils d'entreprise

6.1.1 3M Company

6.1.2 B. Braun SE

6.1.3 Baxter International

6.1.4 Becton, Dickinson and Company

6.1.5 General Electric (GE Healthcare)

6.1.6 Johnson & Johnson Inc.

6.1.7 Cardinal Health Inc.

6.1.8 Smith & Nephew

6.1.9 Stryker Corporation

7. OPPORTUNITÉS DE MARCHÉ ET TENDANCES FUTURES

Segmentation de lindustrie des fournitures hospitalières en Arabie Saoudite

Conformément à la portée du rapport, le marché des fournitures hospitalières en Arabie Saoudite englobe la fourniture de dispositifs essentiels pour réduire les erreurs médicales et améliorer la sécurité des patients dans les hôpitaux. Ces dispositifs sont également associés à la protection contre les infections nosocomiales (IAS), notamment des produits permettant de maintenir une bonne gestion des équipements hospitaliers.

Le marché saoudien des fournitures hospitalières est segmenté par type de produit (équipement de salle dopération, aides à la mobilité et matériel de transport, produits de stérilisation et de désinfection, fournitures hospitalières jetables, seringues et aiguilles et autres types de produits). Le rapport propose la valeur (en millions de dollars) de ces segments.

| Par type de produit | ||

| ||

| ||

| ||

| ||

| ||

|

FAQ sur les études de marché sur les fournitures hospitalières en Arabie Saoudite

Quelle est la taille du marché des fournitures hospitalières en Arabie Saoudite ?

La taille du marché des fournitures hospitalières en Arabie Saoudite devrait atteindre 1,06 milliard USD en 2024 et croître à un TCAC de 5,80 % pour atteindre 1,40 milliard USD dici 2029.

Quelle est la taille actuelle du marché des fournitures hospitalières en Arabie saoudite ?

En 2024, la taille du marché des fournitures hospitalières en Arabie saoudite devrait atteindre 1,06 milliard de dollars.

Qui sont les principaux acteurs du marché des fournitures hospitalières en Arabie Saoudite ?

3M, GE Healthcare, Stryker Corporation, B. Braun Melsungen AG, Beckton, Dickinson and Company sont les principales sociétés opérant sur le marché des fournitures hospitalières en Arabie Saoudite.

Quelles années couvre ce marché des fournitures hospitalières en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des fournitures hospitalières en Arabie saoudite était estimée à 1 milliard de dollars. Le rapport couvre la taille historique du marché des fournitures hospitalières en Arabie Saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des fournitures hospitalières en Arabie Saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Rapport sur l'industrie des fournitures hospitalières en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des fournitures hospitalières en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des fournitures hospitalières en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.