| Période d'étude | 2020-2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 9.33 Billion |

| Taille du Marché (2029) | USD 11.78 Billion |

| CAGR (2024 - 2029) | 7.15 % |

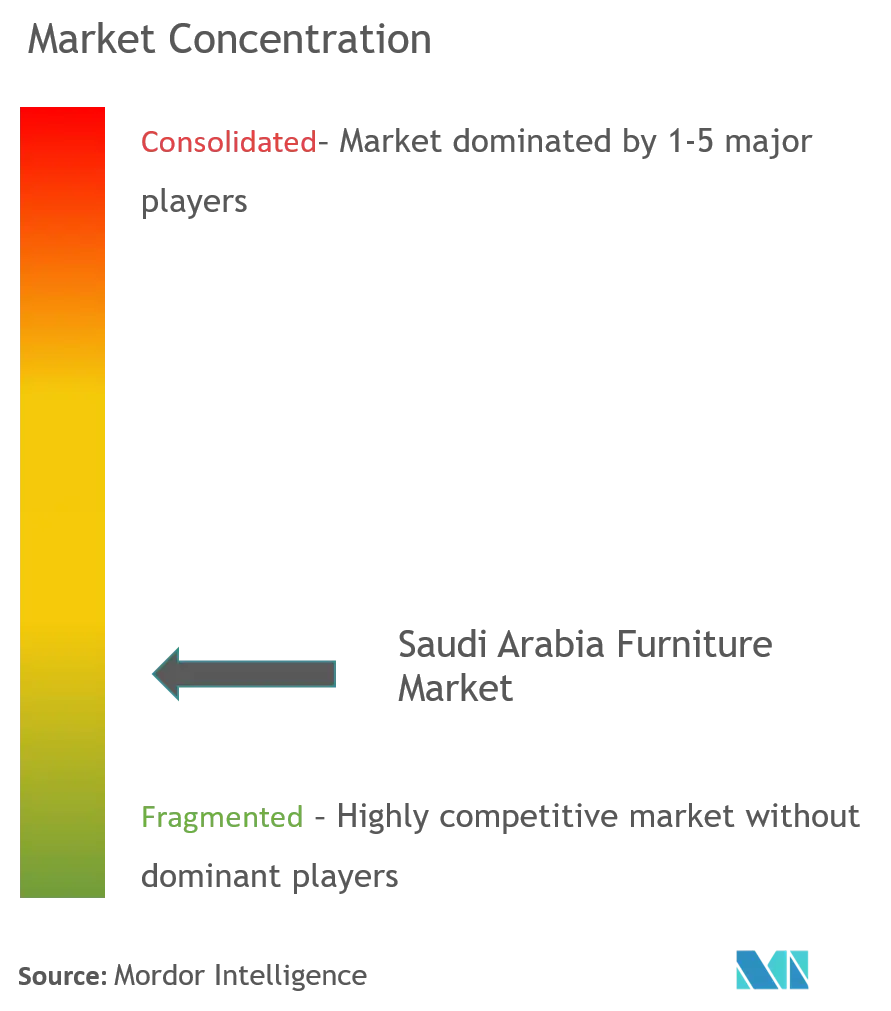

| Concentration du Marché | Faible |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du meuble en Arabie Saoudite

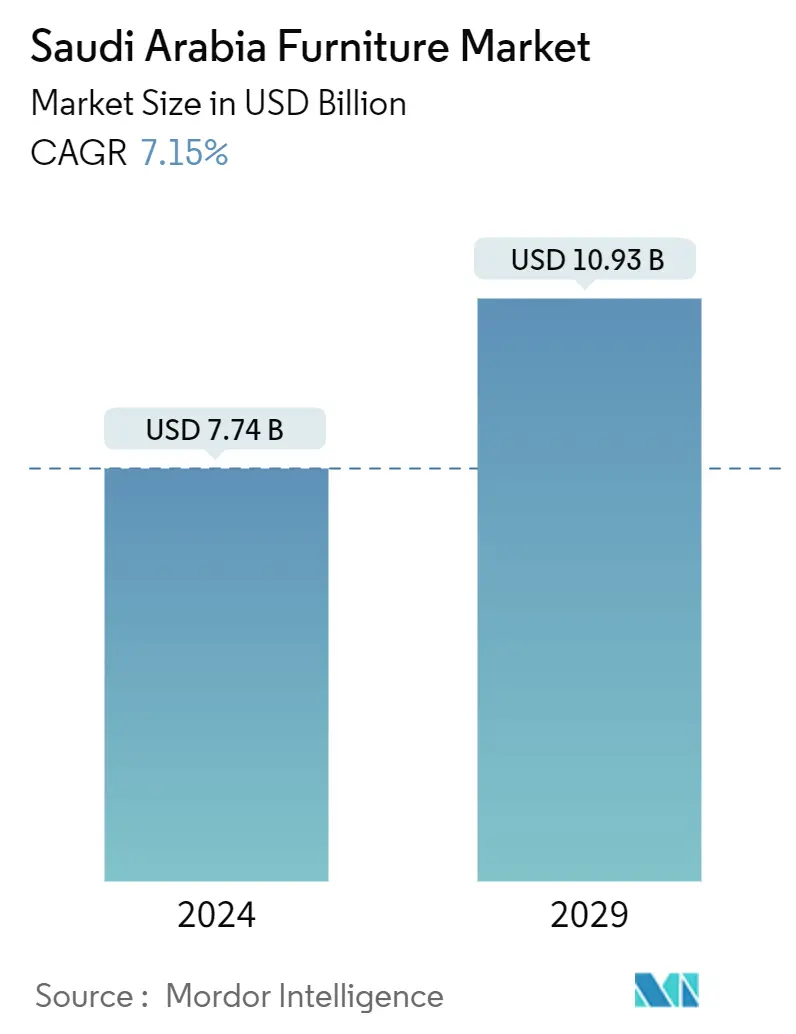

La taille du marché du meuble en Arabie Saoudite est estimée à 7,74 milliards USD en 2024 et devrait atteindre 10,93 milliards USD dici 2029, avec une croissance de 7,15 % au cours de la période de prévision (2024-2029).

L'Arabie saoudite connaît une augmentation du nombre d'investisseurs étrangers qui cherchent à élargir leur offre de produits d'ameublement dans divers émirats d'Arabie saoudite. La demande de meubles de luxe a également augmenté dans le Royaume d'Arabie Saoudite, car ils sont perçus comme un indicateur de richesse et de statut social. La préférence pour les meubles multi-utilitaires a également augmenté en raison des avantages offerts par les meubles multi-utilitaires, tels que moins d'espace requis et des usages polyvalents.

Après le COVID-19, lArabie Saoudite a connu une très forte demande de meubles en raison de sa forte population. L'énorme population et l'augmentation du revenu disponible des consommateurs soutiennent le développement de l'industrie du meuble en Arabie Saoudite, car les clients sont prêts à dépenser davantage en revêtements de sol et en meubles. L'urbanisation, l'augmentation du développement immobilier, la forte croissance du PIB et la stabilité économique du pays sont quelques-uns des autres facteurs majeurs attribués à la croissance de l'industrie du meuble en Arabie Saoudite.

Lindustrie saoudienne du meuble de maison est devenue lune des industries les plus dynamiques et à la croissance la plus rapide de la région du CCG. Le nombre croissant de développements immobiliers et la demande croissante de propriétés résidentielles, ainsi que les initiatives gouvernementales visant à développer les infrastructures socio-économiques, stimulent l'industrie du meuble dans le pays. Le commerce électronique a joué un rôle important dans la publicité et la promotion des produits d'ameublement à travers le pays.

Les meubles en Arabie Saoudite font également leur chemin grâce à la vente au détail en ligne. Cependant, ces dernières années, de nombreux détaillants tels que Home Center et IKEA ont lancé leurs boutiques en ligne pour la vente de produits d'ameublement.

Tendances du marché du meuble en Arabie Saoudite

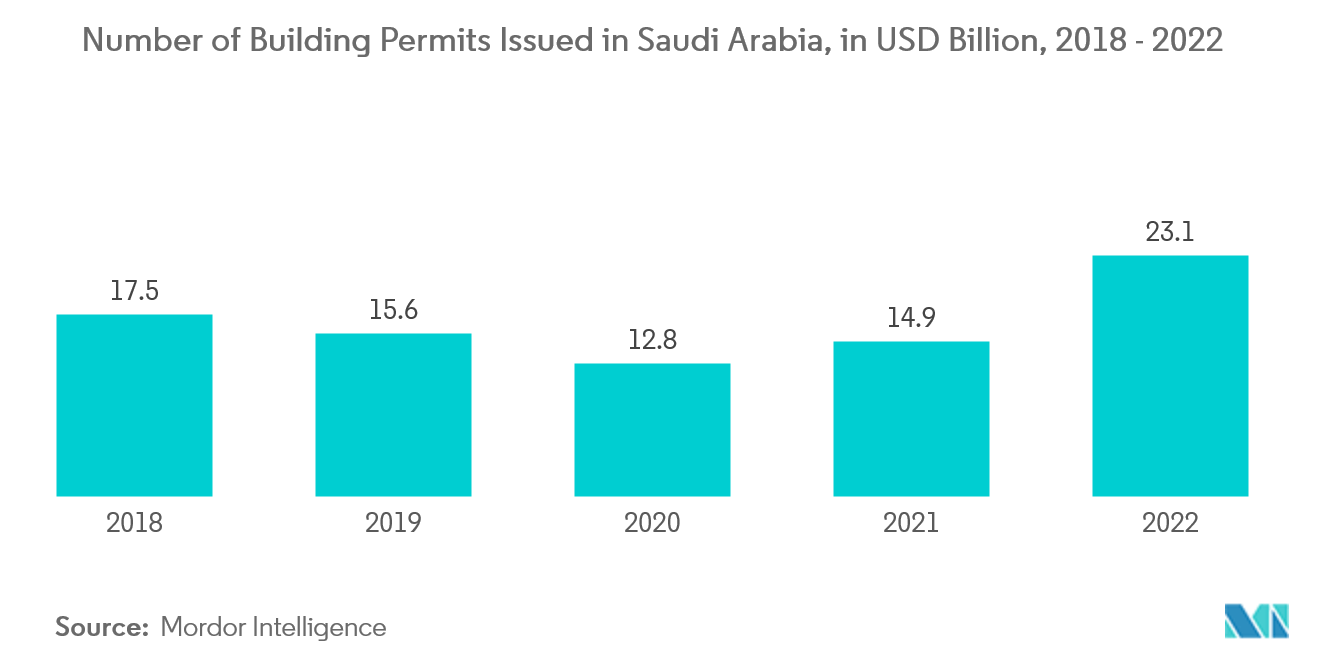

La croissance du secteur de la construction stimule la demande de produits d'ameublement

Le marché saoudien de la construction connaît actuellement une croissance rapide, et cette croissance est susceptible de s'accentuer encore en raison de facteurs tels que Vision 2030, NTP 2020 et plusieurs autres réformes en cours dans le pays pour se diversifier du pétrole. Vision 2030, NTP 2020 et les investissements du secteur privé seront probablement les moteurs de croissance du marché saoudien de la construction.

La Vision 2030 de l'Arabie saoudite, associée à des investissements importants des autorités locales dans le développement du logement et des infrastructures à travers le pays, revitalise le secteur de la construction et suscite l'intérêt d'un nombre croissant d'acteurs internationaux.

Le secteur de la construction urbaine est le principal contributeur à l'expansion du secteur de la construction en Arabie Saoudite. L'expansion du marché de la construction entraînera également une augmentation du nombre d'unités résidentielles dans le pays et créera probablement une demande de produits d'ameublement au cours de la période de prévision.

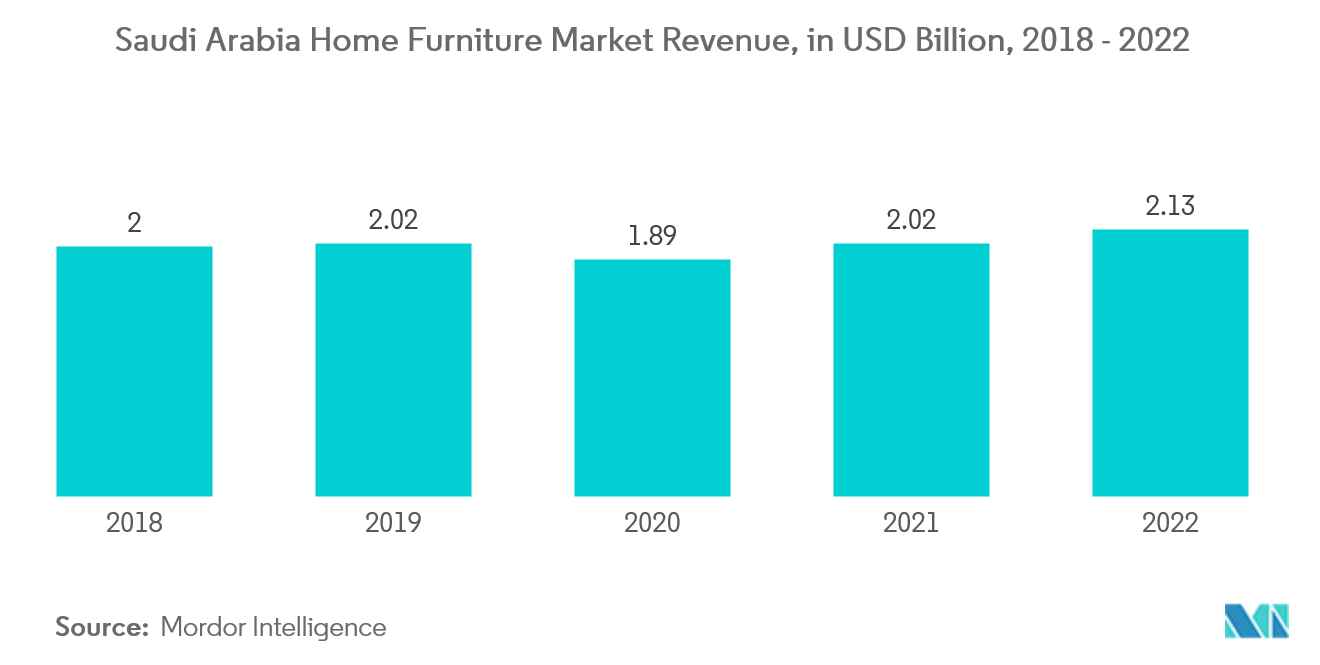

Les meubles de maison sont lune des catégories dominantes

Les revenus générés par la vente de meubles de maison ont dominé le marché saoudien du meuble en 2022. Le nombre croissant de développements immobiliers et la demande croissante de propriétés résidentielles stimulent la demande de produits de mobilier de maison. Les gens préfèrent avoir de nouveaux meubles lorsquils emménagent dans leur nouvelle maison.

Dans le domaine du mobilier de maison, la majorité des ventes sont réalisées dans le segment des meubles de salon et de salle à manger, suivi du segment des meubles de chambre à coucher. Le gouvernement saoudien encourage également vigoureusement la propriété de propriétés résidentielles dans le pays, ce qui créera probablement davantage de demande de produits d'ameublement au cours de la période de prévision.

Aperçu du marché du meuble en Arabie Saoudite

Le marché saoudien du meuble est très fragmenté, avec la présence d'acteurs locaux et internationaux. Au fil des années, la concurrence entre les acteurs nationaux et internationaux s'est intensifiée en raison de l'augmentation de la demande de produits d'ameublement en Arabie Saoudite. Les entreprises dotées dun modèle disruptif comme celui dIKEA constituent une menace importante pour le secteur non organisé. Les acteurs organisés ont connu du succès grâce à leurs campagnes marketing et promotions à gros budget, qui incluent en grande partie la réduction des prix sur le MRP et l'offre de haute qualité à faible coût. Certains des principaux paramètres de concurrence incluent le nombre de magasins, les prix, le type de matériau utilisé dans les meubles, les SKU des produits, la présence/le canal de distribution en ligne, etc. Certains des principaux acteurs du marché sont Saudi Modern Factory, Riyadh Furniture Industries Company, Al Mutlaq Furniture, Al Aamer Furniture et Al-Abdulkadber Furniture Company Ltd.

Leaders du marché du meuble en Arabie Saoudite

-

Saudi Modern Factory

-

Riyadh Furniture Industries Company

-

Al Mutlaq Furniture

-

Al Aamer Furniture

-

Al-Abdulkadber Furniture Company Ltd.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du meuble en Arabie Saoudite

- Octobre 2022 Ikea Arabie Saoudite lance son catalogue 2022, qui comprend plus de 1500 produits à de nouveaux prix plus bas, en plus d'une variété de nouvelles solutions d'ameublement. Le catalogue prétendait présenter des informations susceptibles d'aider les individus et les familles à vivre une vie durable à la maison en appliquant des étapes pratiques et simples.

- Janvier 2022:le détaillant d'articles d'ameublement Home Center a lancé une nouvelle campagne centrée sur le client pour marquer les célébrations de son 25e anniversaire. La société a dévoilé un nouveau logo et une nouvelle proposition de marque dans le cadre de son plan de croissance continue.

Segmentation de lindustrie du meuble en Arabie Saoudite

Les meubles sont des objets mobiles utilisés dans une pièce ou un espace adapté au travail et à la vie. Le champ d'application comprend les meubles utilisés dans des applications résidentielles, commerciales, hôtelières et autres.

Le marché saoudien du meuble est segmenté par type (bois, métal, plastique et autres meubles), par application (mobilier de maison, mobilier de bureau, mobilier d'hôtellerie et autres meubles) et par canal de distribution (supermarchés et hypermarchés, magasins spécialisés, en ligne, et autres canaux de distribution).

Le rapport propose la taille du marché et les prévisions du marché saoudien du meuble en valeur (USD) pour tous les segments ci-dessus.

| Par matériau | Bois |

| Métal | |

| Plastique et autres matériaux | |

| Par candidature | Meubles de maison |

| Mobilier de bureau | |

| Mobilier d'accueil | |

| Autres applications | |

| Par canal de distribution | Supermarchés et hypermarchés |

| Magasins spécialisés | |

| En ligne | |

| Autres canaux de distribution | |

| Attractivité de l'industrie - Analyse des cinq forces des porteurs | La menace de nouveaux participants |

| Le pouvoir de négociation des acheteurs | |

| Pouvoir de négociation des fournisseurs | |

| La menace des substituts | |

| Intensité de la rivalité concurrentielle |

FAQ sur les études de marché du meuble en Arabie Saoudite

Quelle est la taille du marché du meuble en Arabie Saoudite ?

La taille du marché du meuble en Arabie Saoudite devrait atteindre 7,74 milliards USD en 2024 et croître à un TCAC de 7,15 % pour atteindre 10,93 milliards USD dici 2029.

Quelle est la taille actuelle du marché du meuble en Arabie Saoudite ?

En 2024, la taille du marché du meuble en Arabie saoudite devrait atteindre 7,74 milliards de dollars.

Qui sont les principaux acteurs du marché du meuble en Arabie Saoudite ?

Saudi Modern Factory, Riyadh Furniture Industries Company, Al Mutlaq Furniture, Al Aamer Furniture, Al-Abdulkadber Furniture Company Ltd. sont les principales sociétés opérant sur le marché du meuble en Arabie Saoudite.

Nos rapports les plus vendus

Popular Furniture and Furnishings Reports

Popular Home and Property Improvement Reports

Other Popular Industry Reports

Rapport sur l'industrie du meuble en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du meuble en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des meubles en Arabie Saoudite comprend des perspectives de marché pour 2024 à 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.