Analyse du marché des stations-service en Arabie Saoudite

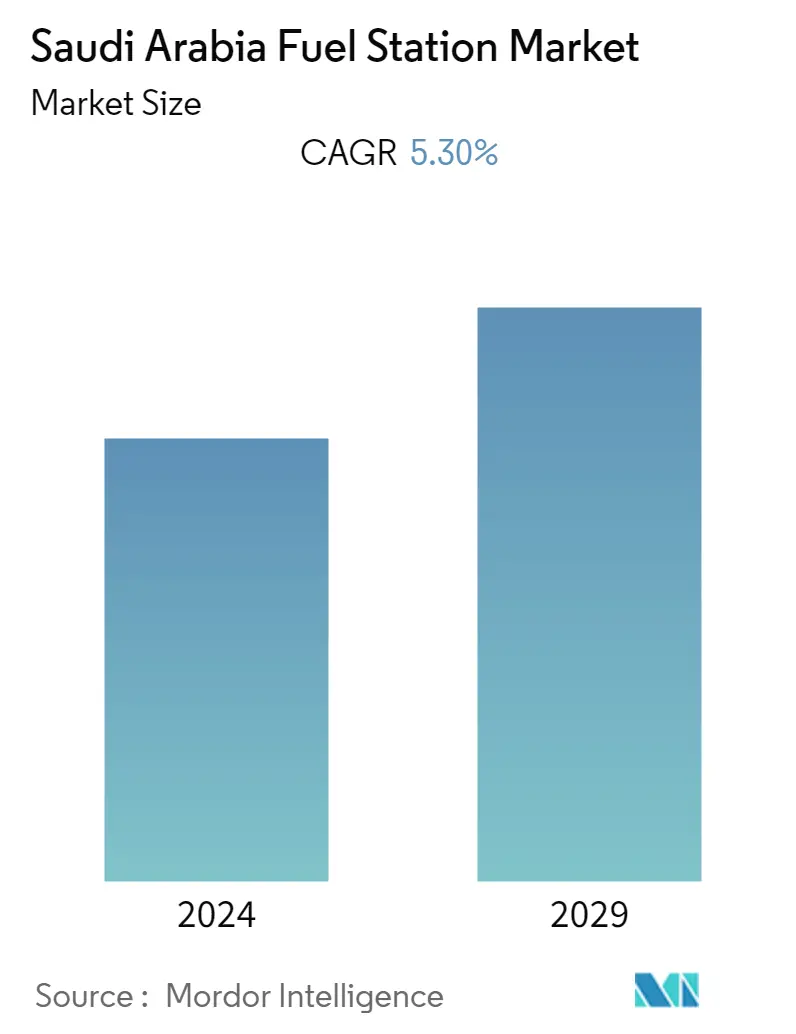

Le marché des stations-service en Arabie Saoudite devrait connaître une demande de 539,45 milliers de barils par jour dici la fin de cette année et devrait enregistrer un TCAC de plus de 3,47 % au cours de la période de prévision.

Le marché a été impacté négativement par le COVID-19 en 2020. Actuellement, le marché a atteint les niveaux davant la pandémie.

- À moyen terme, la croissance démographique, la croissance attendue de l'économie du pays et les activités croissantes d'urbanisation et d'industrialisation devraient compléter la demande d'installation de stations-service dans le pays, répondant ainsi à la demande croissante de carburants.

- Dun autre côté, la baisse de la demande de carburant dans les zones rurales a entraîné un réseau de stations-service sous-développé dans ces régions du pays. Les entreprises sont également réticentes à moderniser les technologies, telles que lautomatisation, ou à créer des installations, telles que des lave-autos et des cafés, en raison dune rentabilité réduite.

- Néanmoins, lArabie saoudite travaille sur un modèle dynamique de livraison de carburant. Au cours de la période de prévision, un plus grand nombre de stations-service devraient apparaître et commencer à livrer du carburant aux foyers. Le service est susceptible d'offrir des avantages tels que l'évitement du trafic urbain et de la chaleur torride pendant la conduite pour faire le plein du véhicule, offrant ainsi une opportunité de croissance significative pour les acteurs du marché des stations-service dans les années à venir.

Tendances du marché des stations-service en Arabie Saoudite

Augmenter les investissements dans le développement des infrastructures afin de stimuler le marché

- Le Royaume d'Arabie Saoudite recherche des investissements dans les infrastructures pétrolières et dans la création de stations-service pour assurer une connectivité à l'échelle nationale, en particulier pour les zones rurales du pays. Un grand nombre d'acteurs étrangers ont manifesté leur intérêt à investir dans les stations-service à travers le pays, ce qui devrait stimuler la croissance du marché des stations-service.

- L'Arabie saoudite prévoit d'étendre l'infrastructure existante des stations-service en fournissant de nombreux équipements tels que des dépanneurs, des services d'entretien automobile, des ports de recharge pour véhicules électriques et en augmentant les investissements dans le secteur de la part des entreprises nationales et des acteurs étrangers.

- En novembre 2022, The Oman Oil Marketing Company (OOMCO) a signé un protocole d'accord (MOU) avec Tamiyoz, une société saoudienne d'investissement et de développement immobilier, pour faciliter l'expansion des stations-service OOMCO dans tout le Royaume. En plus des 10 sites qu'OOMCO exploite actuellement dans l'est et l'ouest de l'Arabie saoudite, 16 autres sites sont en préparation à travers le pays, ce qui va étendre davantage la présence d'OOMCO dans l'est et l'ouest ainsi que dans le sud de l'Arabie saoudite. devrait stimuler la croissance du marché des stations-service au cours de la période de prévision.

- En avril 2021, la Saudi Automotive Services Company (SASCO) a ouvert huit nouvelles stations-service en Arabie Saoudite. Les huit sites comprennent des dépanneurs, des restaurants de marque, des cafés et des services ATM. Les trois stations-service se trouvent à Médine et une dans la région sud du Royaume, avec un investissement total d'environ 5,6 millions de dollars financé par des facilités bancaires auprès des banques locales. Les quatre autres stations étaient des rénovations réparties dans les provinces du sud, du centre et de l'ouest du Royaume. L'entreprise a élargi son réseau au cours des dernières années et, depuis 2021, elle exploite plus de 200 stations en Arabie Saoudite.

- En mai 2021, l'Autorité générale de la concurrence d'Arabie saoudite a délivré un certificat de non-objection à la Compagnie pétrolière nationale d'Abu Dhabi pour la distribution (ADNOC Distribution) afin d'acquérir 15 stations-service dans la province orientale de l'Arabie saoudite. Les 15 stations-service appartiennent à First Mazaya Company, l'une des principales sociétés d'Arabie saoudite qui gèrent et exploitent des stations-service.

- En octobre 2021, Saudi Aramco et TotalEnergies ont lancé les deux premières stations-service de leur réseau commercial commun à Riyad. Il fait partie d'un accord de coentreprise (JV) entre Aramco et TotalEnergies en 2019, avec des plans pour moderniser un réseau de 270 stations-service et élargir la gamme de services de vente au détail de qualité disponibles dans toute l'Arabie saoudite.

- De plus, avec laccent croissant du gouvernement et laugmentation des investissements étrangers, le nombre de stations-service devrait connaître une croissance énorme au cours de la période de prévision.

Adoption croissante de véhicules alternatifs pour restreindre le marché

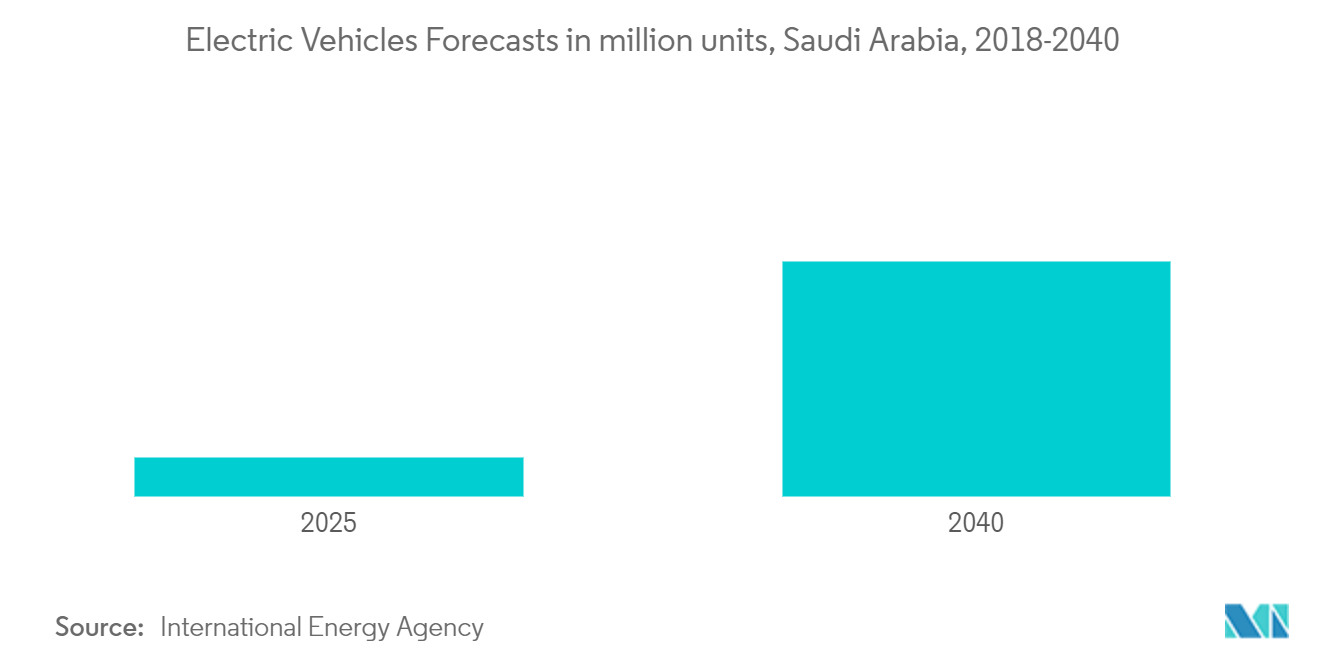

- Dans le cadre de la Vision saoudienne 2030, le gouvernement saoudien espère réduire sa dépendance au pétrole. Le secteur automobile représentant près dun quart de la consommation de pétrole du pays, le gouvernement prévoit dassurer un avenir durable en mettant en œuvre plusieurs réformes dans le pays, comme la promotion dune transition vers des automobiles à carburant plus propre.

- À limage de la tendance mondiale, lArabie saoudite élabore des politiques visant à adopter des moteurs à hydrogène et des véhicules électriques. Les véhicules traditionnels sont également responsables dune grande quantité démissions de gaz à effet de serre dans le pays. La promotion de ces véhicules devrait entraîner une réduction des GES dans le pays.

- En raison du changement climatique, la plupart des grandes entreprises du pays s'intéressent à l'adoption des énergies renouvelables dans le mix énergétique du pays, investissant ainsi dans le secteur des véhicules électriques.

- En octobre 2021, le gouvernement saoudien prévoyait d'augmenter le parc de voitures électriques à Riyad à 30 % d'ici fin 2030. Le plan visait à réduire de moitié les émissions de carbone dans la ville de 8 millions d'habitants au cours des neuf prochaines années.

- De plus, en février 2022, le groupe Avass a signé un accord avec l'Arabie saoudite pour fabriquer conjointement des bus électriques. L'accord renforce les projets du groupe Avass de fabriquer en masse des bus entièrement électriques en Arabie Saoudite.

- Pour soutenir le marché des véhicules électriques, le pays envisage détendre son infrastructure de recharge pour véhicules électriques. Par exemple, en avril 2022, Altaaqa Alternative Solutions, qui fait partie du groupe diversifié Zahid basé à Djeddah, et TotalEnergies ont signé un accord préliminaire pour développer et installer des bornes de recharge intégrées pour véhicules électriques en Arabie Saoudite. Sous la marque Altaaqa EV, les entreprises vont développer une infrastructure de recharge pour véhicules électriques englobant toutes les phases de déploiement des équipements d'approvisionnement, telles que l'ingénierie, la gestion de projet, la fourniture, l'installation et le support technique.

- En avril 2022, le gouvernement saoudien a signé un accord pour acheter 100000 véhicules électriques d'ici dix ans auprès de Lucid Motors, qui appartient en partie au Fonds d'investissement public (PIF) du Royaume. L'accord fait partie du plan Vision 2030 visant à se diversifier en s'éloignant des combustibles fossiles et à créer une société plus durable.

- La baisse du coût des équipements associés, tels que les batteries, et les efforts du gouvernement en faveur de l'utilisation de véhicules électriques (VE) devraient réduire le coût des véhicules électriques et accroître leur adoption en Arabie saoudite au cours de la période de prévision.

Aperçu du marché des stations-service en Arabie Saoudite

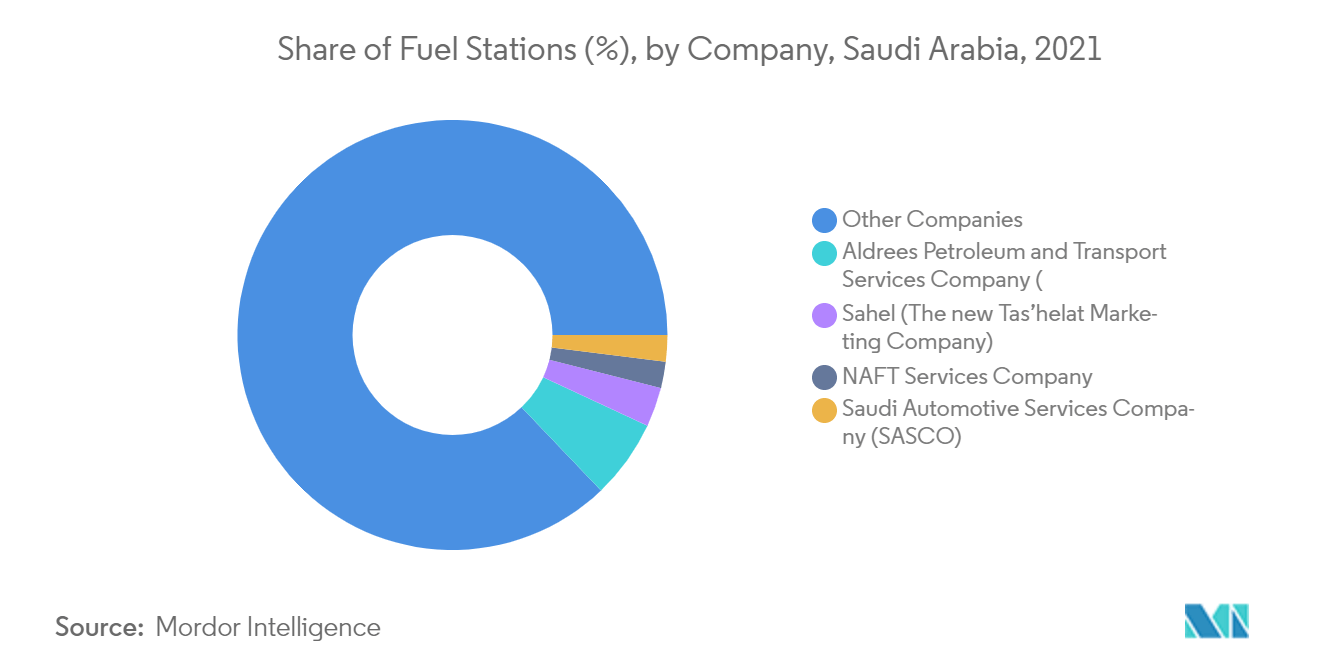

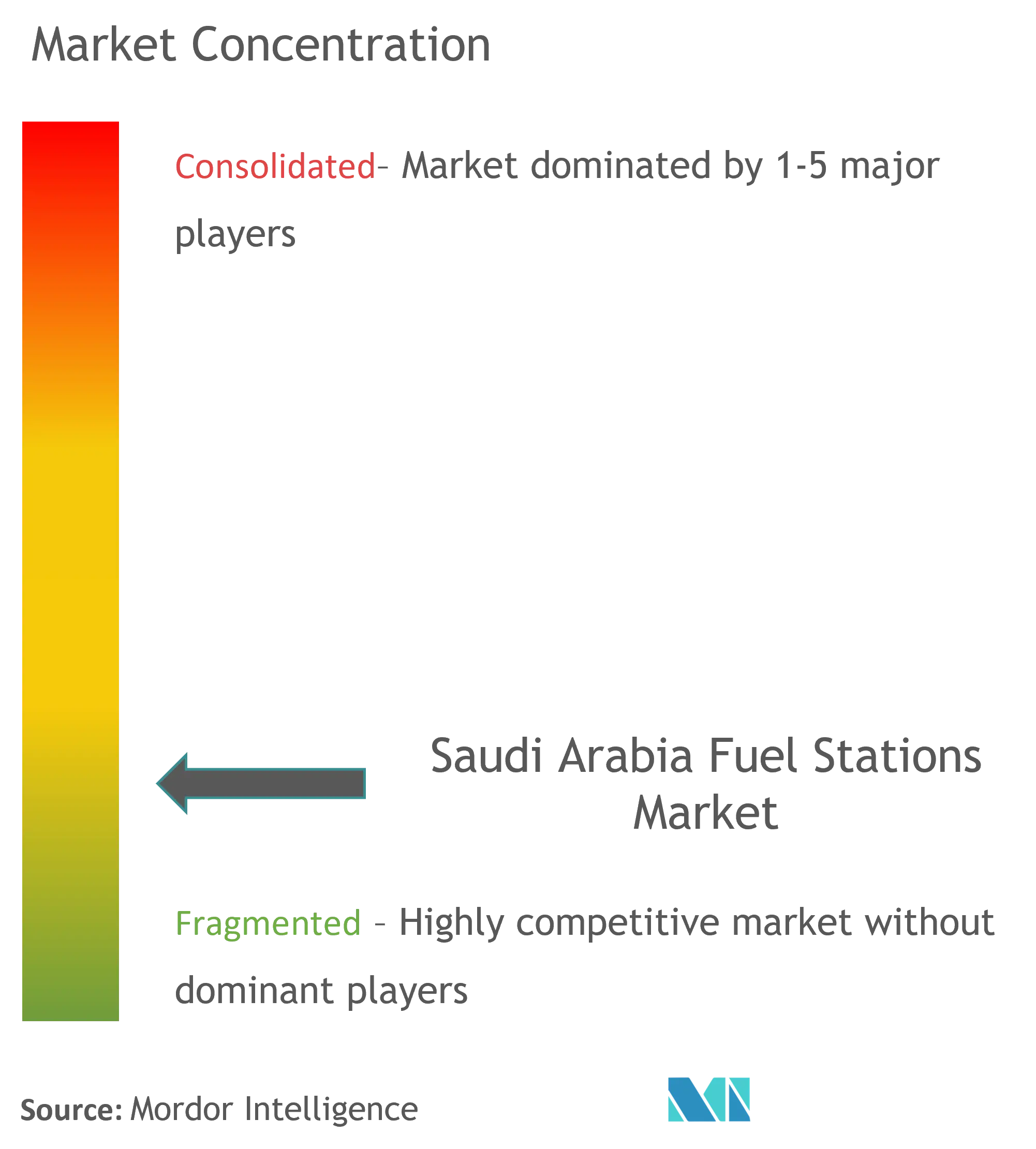

Le marché des stations-service en Arabie saoudite est de nature modérément fragmenté. Certains des principaux acteurs du marché (sans ordre particulier) comprennent Tas'helat Marketing Company, Aldrees Petroleum and Transport Services Company, ADNOC Distribution, ENOC et Saudi Aramco Oil Co., entre autres.

Leaders du marché des stations-service en Arabie Saoudite

-

Aldrees Petroleum & Transport Services Co. (Aldrees)

-

ADNOC Distribution

-

Emirates National Oil Company (ENOC)

-

Saudi Aramco Oil Co.

-

TotalEnergies SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des stations-service en Arabie Saoudite

- En novembre 2022, le groupe Al-Sharif a signé un contrat à long terme avec Benzene Petrol Stations Company Limited pour exploiter des bornes de recharge pour véhicules électriques dans ses stations-service à travers l'Arabie saoudite. Ce partenariat s'inscrit dans le prolongement de l'engagement d'Al-Sharif Holding à contribuer au transfert des dernières technologies d'énergie propre vers le Royaume.

- En mars 2022, Oman Oil Marketing Company (OOMCO) a ouvert sa cinquième station-service au Royaume d'Arabie saoudite. Cela fait partie de la stratégie d'OOMCO visant à accélérer son expansion en Arabie Saoudite et sa présence mondiale. En mars 2022, la société disposait de cinq stations-service en Arabie saoudite et avait sécurisé 11 autres sites de stations-service dans le pays, qui sont à différents stades de développement.

Segmentation de lindustrie des stations-service en Arabie Saoudite

Une station-service, également connue sous le nom de station-service ou station-service, est une installation qui vend du carburant et des lubrifiants moteur pour véhicules automobiles. Les distributeurs de carburant sont utilisés pour pomper de l'essence et du diesel dans les réservoirs des véhicules et calculer le coût financier du carburant transféré au véhicule. Le rapport couvre la taille du marché et les prévisions du marché des stations-service en Arabie Saoudite. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés en fonction de la demande (milliers de barils par jour).

FAQ sur les études de marché sur les stations-service en Arabie Saoudite

Quelle est la taille actuelle du marché des stations-service en Arabie Saoudite ?

Le marché des stations-service en Arabie Saoudite devrait enregistrer un TCAC de 5,30 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché des stations-service en Arabie Saoudite ?

Aldrees Petroleum & Transport Services Co. (Aldrees), ADNOC Distribution, Emirates National Oil Company (ENOC), Saudi Aramco Oil Co., TotalEnergies SA sont les principales sociétés opérant sur le marché des stations-service en Arabie Saoudite.

Quelles années couvre ce marché des stations-service en Arabie Saoudite ?

Le rapport couvre la taille historique du marché des stations-service en Arabie saoudite pour les années 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des stations-service en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des stations-service en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des stations-service en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des stations-service en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.