Taille du marché de la restauration en Arabie Saoudite

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 27.18 milliards de dollars |

|

|

Taille du Marché (2029) | USD 42.48 milliards de dollars |

|

|

Concentration du marché | Faible |

|

|

Plus grande part par type de service alimentaire | Restaurants à service complet |

|

|

TCAC(2024 - 2029) | 9.34 % |

|

|

Croissance la plus rapide par type de service alimentaire | Cafés et bars |

Principaux acteurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration en Arabie Saoudite

La taille du marché des services alimentaires en Arabie saoudite est estimée à 27,18 milliards USD en 2024 et devrait atteindre 42,48 milliards USD dici 2029, avec un TCAC de 9,34 % au cours de la période de prévision (2024-2029).

La popularité croissante des cuisines asiatiques et lintérêt croissant pour les cuisines internationales alimentent la croissance du marché

- Les restaurants à service complet détiennent la majeure partie du marché et devraient enregistrer un TCAC de 4,33 % en valeur au cours de la période détude. La popularité des cuisines asiatiques sest accrue, notamment auprès de la population plus jeune, en raison du besoin croissant de diversité gastronomique. En 2023, environ 37 % de la population saoudienne est jeune, âgée de moins de 25 ans. Les cuisines les plus populaires du pays sont la cuisine chinoise, japonaise, indienne, cantonaise traditionnelle et taïwanaise.

- Le segment des restaurants à service rapide détient la deuxième part importante et devrait enregistrer un TCAC de 9,08 % en valeur au cours de la période de prévision. Les cuisines à base de viande dominent le marché. Ces dernières années, on a également constaté un intérêt croissant pour les cuisines internationales, notamment les plats à base de viande provenant d'autres cultures, tels que les hamburgers à l'américaine, les kebabs turcs et les currys indiens. En 2022, la population expatriée était de 13,5 millions dans le pays. Cette tendance a été alimentée par le nombre croissant d'expatriés vivant et travaillant en Arabie saoudite et par les efforts du gouvernement pour promouvoir le tourisme et diversifier l'économie.

- Le segment des cafés et bars est le segment de type de restauration qui connaît la croissance la plus rapide, et devrait enregistrer un TCAC de 11,74 % en valeur au cours de la période de prévision. La croissance des cafés et des pubs saccompagne de lessor des espaces de coworking et du travail à distance. Avec de plus en plus de personnes travaillant à domicile ou en freelance, il existe une demande croissante d'espaces où les gens peuvent se rassembler pour travailler, socialiser et réseauter. Plus de 40 % des quelque 8800 cafés de marque du Moyen-Orient se trouvent en Arabie Saoudite. La popularité des cafés et des pubs en Arabie saoudite devrait croître dans les années à venir, à mesure que le pays continue de se développer et que les jeunes générations continuent d'adopter de nouvelles normes et expériences sociales.

En raison de limmigration croissante en provenance des pays asiatiques, limportance de la cuisine ethnique asiatique a augmenté

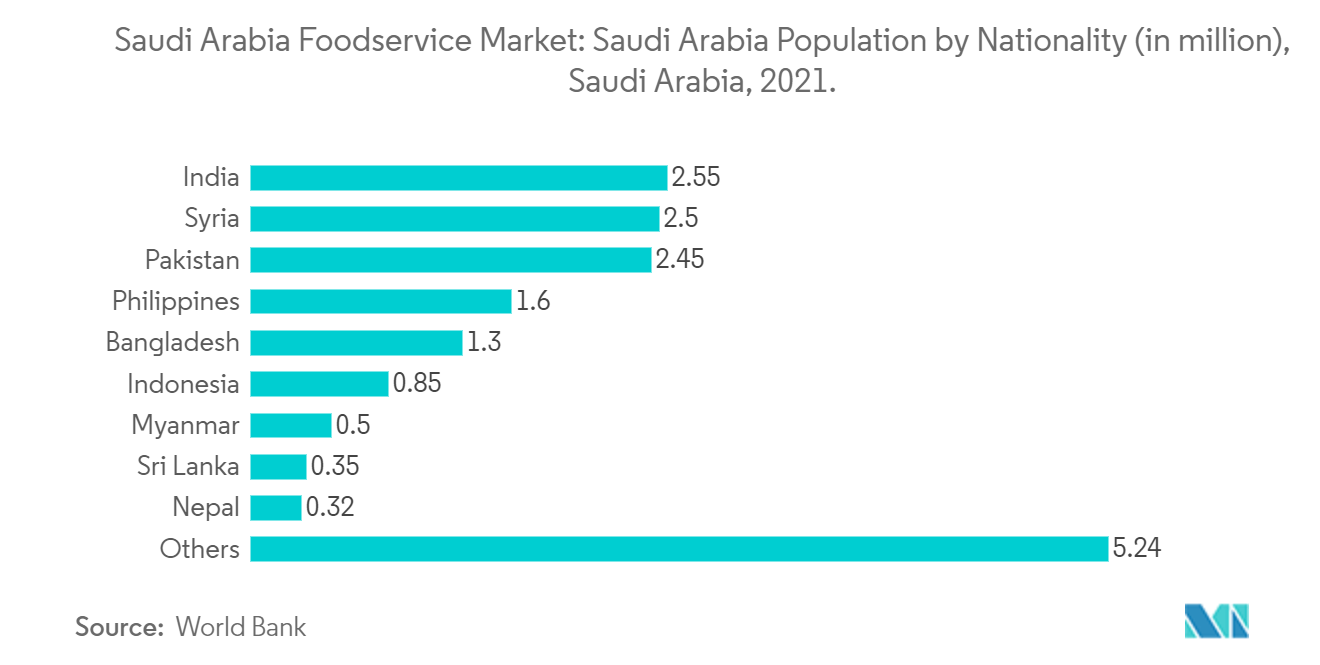

Au cours de la dernière décennie, lArabie saoudite a accueilli plus dimmigrants dAsie que de toute autre région, faisant des Asiatiques la population immigrée à la croissance la plus rapide du pays. Ces immigrants apportent en Arabie saoudite leurs diverses cultures, leurs différents traits économiques et démographiques et leurs divers modes de consommation daliments et de boissons de divers pays asiatiques et du sous-continent indien. Selon les données de la Banque mondiale, la population expatriée dans le pays est diversifiée, composée de divers groupes ethniques et linguistiques dAsie, dEurope et dAmérique. Le nombre croissant de migrants asiatiques en Arabie saoudite à des fins diverses, y compris le travail et léducation, a transformé le paysage alimentaire du pays, en particulier dans les grandes villes comme Riyad, Djeddah, La Mecque, Médine, Khobar, Hofuf, Yanbu, Taif, Dhahran et Dammam. Par conséquent, les consommateurs asiatiques augmentent la popularité des cuisines chinoises, japonaises, thaïlandaises et dautres cuisines ethniques asiatiques.

Le pays compte un grand nombre dimmigrants de Thaïlande, dIndonésie et des Philippines. Par conséquent, il y a une demande croissante pour la cuisine sud-asiatique en Arabie saoudite. Lenvie croissante de la population millénaire dessayer différentes cuisines crée également une opportunité prometteuse pour la nourriture de lAsie du Sud-Est sur le marché de la restauration saoudienne. Certains des services de restauration célèbres offrant une cuisine authentique dAsie du Sud-Est dans le pays sont Toki, Ginza I Chome, Bamboo Kitchen, Yauatcha Riyad et Hualan.

Présence croissante des chaînes de restauration rapide occidentales

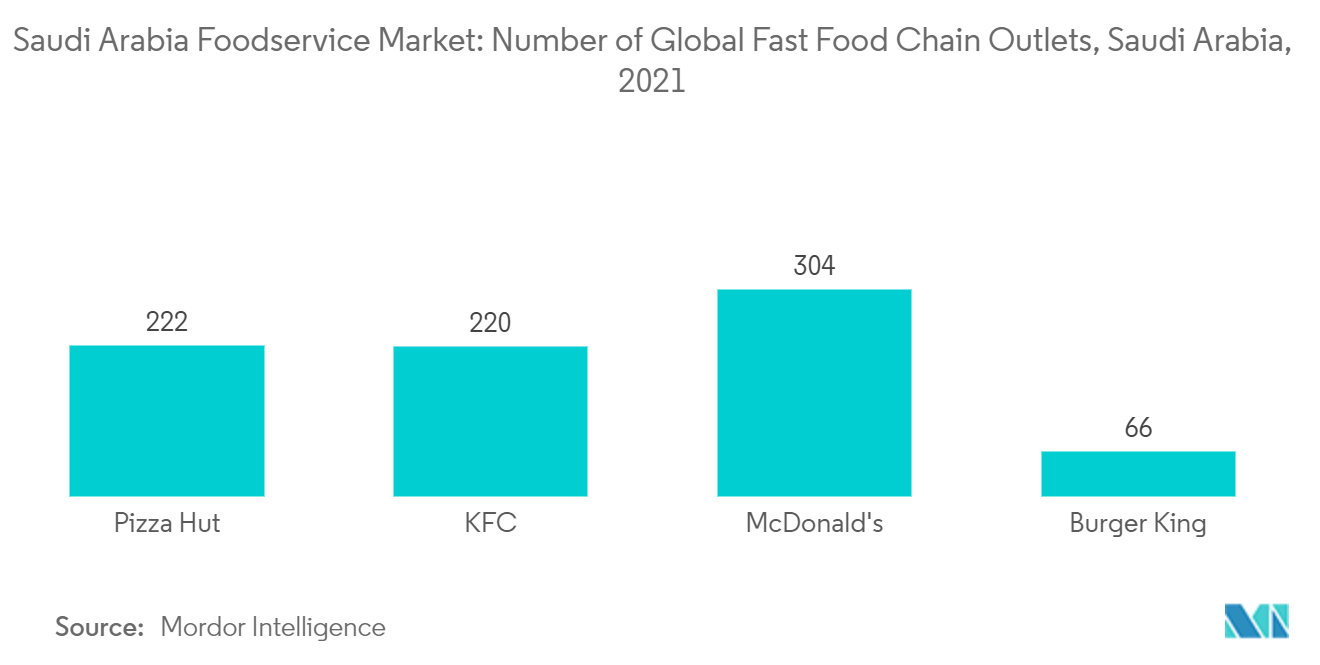

Le marché a connu des changements socioculturels rapides au cours des dernières années, principalement en raison de laccélération de léconomie, qui a permis aux habitants du pays de se rendre dans les pays occidentaux pour le tourisme et léducation, les exposant ainsi à la nourriture et à la culture occidentales. Le marché a également dévoilé une série dinitiatives touristiques importantes en Arabie saoudite, prouvant que le pays est en passe de devenir un centre touristique mondial de classe mondiale, soutenu par des avantages concurrentiels qui attirent les voyageurs internationaux à la recherche de nouvelles expériences dans le pays. Ainsi, cette tendance crée une énorme opportunité pour les restaurants proposant une cuisine occidentale, comme les hamburgers et les pizzas, car ils sont une option pratique.

Avec des options de divertissement limitées disponibles, la culture de manger dans les restaurants et les camions de nourriture a pris de limportance dans le pays. Depuis 2010, la population immigrée en Arabie saoudite a contribué à la demande de cuisines variées et de nouveaux concepts de restauration. Cette tendance a encore accru la demande de cuisines mondiales, augmentant ainsi le nombre de points de restauration. En 2022, en raison de la forte pénétration des cuisines internationales, lArabie saoudite est devenue le plus grand marché, représentant plus de la moitié du marché des services alimentaires du CCG.

Aperçu du secteur de la restauration en Arabie Saoudite

Le marché de la restauration en Arabie Saoudite est fragmenté, les cinq plus grandes entreprises occupant 0,85 %. Les principaux acteurs de ce marché sont ALBAIK Food Systems Company SA, Americana Restaurants International PLC, Herfy Food Service Company, MH Alshaya Co. WLL et The Olayan Group (triés par ordre alphabétique).

Leaders du marché de la restauration en Arabie Saoudite

ALBAIK Food Systems Company S.A.

Americana Restaurants International PLC

Herfy Food Service Company

M.H. Alshaya Co. WLL

The Olayan Group

Other important companies include Al Tazaj Fakeih, AlAmar Foods Company, Apparel Group, Fawaz Abdulaziz AlHokair Company, Galadari Ice Cream Co Ltd LLC, Kudu Company For Food And Catering, LuLu Group International, Reza Food Services Company Limited, Saudi Airlines Catering.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration en Arabie Saoudite

- Mars 2023 Nathan Nathan KSA s'associent à Fawaz Abdulaziz Al Hokair Sons. Ce partenariat devrait rassembler l'expertise et les ressources des deux sociétés, accélérer la croissance des bases de clients actifs des deux groupes et soutenir le développement d'opportunités futures pour fournir des services professionnels inégalés aux clients dans tout le Royaume.

- Février 2023 Le groupe Alshaya a inauguré une nouvelle usine de production en Arabie Saoudite pour produire des aliments fraîchement cuits et emballés pour 400 magasins Starbucks dans le pays. Le groupe Alshaya, qui exploite plus de 1000 magasins Starbucks à travers le Moyen-Orient, prévoit d'étendre la portée de distribution du site à plus de 500 points de vente Starbucks d'ici fin 2023.

- Janvier 2023 La société Fawaz Abdulaziz AlHokair a prévu de créer environ 45 à 50 nouvelles succursales, spécifiquement pour Cinnabon et Mamma Bunz. Il est prévu d'étendre l'empreinte de son concept local, Shawarma Al Muhalhel. En outre, la société prévoit d'accélérer l'expansion de son réseau de magasins pour les marques existantes, telles que Cinnabon, Mamma Bunz, Crepe Affaire et Shawarma Al Muhalhel, grâce à un modèle de sous-franchise.

Rapport sur le marché de la restauration en Arabie Saoudite – Table des matières

RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

OFFRES DE RAPPORT

1. INTRODUCTION

1.1. Hypothèses de l’étude et définition du marché

1.2. Portée de l'étude

1.3. Méthodologie de recherche

2. TENDANCES CLÉS DU SECTEUR

2.1. Nombre de points de vente

2.2. Valeur moyenne des commandes

2.3. Cadre réglementaire

2.3.1. Arabie Saoudite

2.4. Analyse des menus

3. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

3.1. Type de service alimentaire

3.1.1. Cafés et bars

3.1.1.1. Par cuisine

3.1.1.1.1. Les cafés

3.1.1.1.2. Barres à jus/smoothies/desserts

3.1.1.1.3. Cafés et thés spécialisés

3.1.2. Cuisine Nuageuse

3.1.3. Restaurants à service complet

3.1.3.1. Par cuisine

3.1.3.1.1. asiatique

3.1.3.1.2. européen

3.1.3.1.3. latino-américain

3.1.3.1.4. Moyen-Orient

3.1.3.1.5. Nord Américain

3.1.3.1.6. Autres cuisines FSR

3.1.4. Restaurants à service rapide

3.1.4.1. Par cuisine

3.1.4.1.1. Boulangeries

3.1.4.1.2. Burger

3.1.4.1.3. Glace

3.1.4.1.4. Cuisines à base de viande

3.1.4.1.5. Pizza

3.1.4.1.6. Autres cuisines QSR

3.2. Sortie

3.2.1. Points de vente enchaînés

3.2.2. Points de vente indépendants

3.3. Emplacement

3.3.1. Loisirs

3.3.2. Hébergement

3.3.3. Vente au détail

3.3.4. Autonome

3.3.5. Voyage

4. PAYSAGE CONCURRENTIEL

4.1. Mouvements stratégiques clés

4.2. Analyse des parts de marché

4.3. Paysage de l’entreprise

4.4. Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

4.4.1. Al Tazaj Fakeih

4.4.2. AlAmar Foods Company

4.4.3. ALBAIK Food Systems Company S.A.

4.4.4. Americana Restaurants International PLC

4.4.5. Apparel Group

4.4.6. Fawaz Abdulaziz AlHokair Company

4.4.7. Galadari Ice Cream Co Ltd LLC

4.4.8. Herfy Food Service Company

4.4.9. Kudu Company For Food And Catering

4.4.10. LuLu Group International

4.4.11. M.H. Alshaya Co. WLL

4.4.12. Reza Food Services Company Limited

4.4.13. Saudi Airlines Catering

4.4.14. The Olayan Group

5. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

6. ANNEXE

6.1. Aperçu global

6.1.1. Aperçu

6.1.2. Le cadre des cinq forces de Porter

6.1.3. Analyse de la chaîne de valeur mondiale

6.1.4. Dynamique du marché (DRO)

6.2. Sources et références

6.3. Liste des tableaux et figures

6.4. Informations principales

6.5. Pack de données

6.6. Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- NOMBRE D'UNITÉS DE MAGASIN PAR CANAUX DE SERVICE ALIMENTAIRE, ARABIE SAOUDITE, 2017 - 2029

- Figure 2:

- VALEUR MOYENNE DES COMMANDES PAR CANAUX DE SERVICE ALIMENTAIRE, USD, ARABIE SAOUDITE, 2017 VS 2022 VS 2029

- Figure 3:

- MARCHÉ DES SERVICES ALIMENTAIRES EN ARABIE SAOUDITE, VALEUR, USD, 2017 - 2029

- Figure 4:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES PAR TYPE DE SERVICES ALIMENTAIRES, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 5:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR TYPE DE SERVICES ALIMENTAIRES, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 6:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES CAFÉS ET BARS PAR CUISINE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 7:

- PART EN VALEUR DU MARCHÉ DE LA RESTAURATION DES CAFÉS ET BARS PAR CUISINE, %, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 8:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES CAFÉS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 9:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES CAFÉS PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 10:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES BARRES DE JUS/SMOOTHIE/DESSERTS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 11:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES BARRES DE JUS/SMOOTHIES/DESSERTS PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 12:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES MAGASINS DE CAFÉ ET DE THÉ SPÉCIALISÉS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 13:

- PART EN VALEUR DU MARCHÉ DE LA RESTAURATION DES MAGASINS DE CAFÉ ET DE THÉ SPÉCIALISÉS PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 14:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES CLOUD KITCHEN, USD, ARABIE SAOUDITE, 2017-2029

- Figure 15:

- PART DE VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE CLOUD KITCHEN PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 16:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES RESTAURANTS À SERVICE COMPLET PAR CUISINE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 17:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES RESTAURANTS À SERVICE COMPLET PAR CUISINE, %, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 18:

- VALEUR DU MARCHÉ ASIATIQUE DE LA SERVICE ALIMENTAIRE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 19:

- PART EN VALEUR DU MARCHÉ ASIATIQUE DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 20:

- VALEUR DU MARCHÉ EUROPÉEN DES SERVICES ALIMENTAIRES, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 21:

- PART EN VALEUR DU MARCHÉ EUROPÉEN DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 22:

- VALEUR DU MARCHÉ LATINO-AMÉRICAIN DES SERVICES ALIMENTAIRES, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 23:

- PART EN VALEUR DU MARCHÉ LATINO-AMÉRICAIN DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 24:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DU MOYEN-ORIENT, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 25:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DU MOYEN-ORIENT PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 26:

- VALEUR DU MARCHÉ NORD-AMÉRICAIN DES SERVICES ALIMENTAIRES, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 27:

- PART EN VALEUR DU MARCHÉ NORD-AMÉRICAIN DE LA SERVICE ALIMENTAIRE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 28:

- VALEUR DU MARCHÉ DES AUTRES CUISINES FSR, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 29:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES FSR PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 30:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES RESTAURANTS À SERVICE RAPIDE PAR CUISINE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 31:

- PART EN VALEUR DU MARCHÉ DE LA RESTAURATION DES RESTAURANTS À SERVICE RAPIDE PAR CUISINE, %, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 32:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE BOULANGERIE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 33:

- PART EN VALEUR DU MARCHÉ DES BOULANGERIES ALIMENTAIRES PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 34:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DE BURGER, USD, ARABIE SAOUDITE, 2017-2029

- Figure 35:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DE BURGER PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 36:

- VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE CRÈME GLACÉE, USD, ARABIE SAOUDITE, 2017-2029

- Figure 37:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DE CRÈME GLACÉE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 38:

- VALEUR DU MARCHÉ DES CUISINES À BASE DE VIANDE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 39:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES CUISINES À BASE DE VIANDE PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 40:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PIZZA, USD, ARABIE SAOUDITE, 2017-2029

- Figure 41:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PIZZA PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 42:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES QSR, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 43:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE DES AUTRES CUISINES QSR PAR POINTS DE VENTE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 44:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PAR POSTE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 45:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR MAGASIN, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 46:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LES POINTS DE VENTE CHAÎNÉS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 47:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE EN CHAÎNES PAR TYPE DE SERVICE ALIMENTAIRE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 48:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA DES MAGASINS INDÉPENDANTS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 49:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE INDÉPENDANTS PAR TYPE DE SERVICE ALIMENTAIRE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 50:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE PAR LIEU, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 51:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES, %, PAR LIEU, ARABIE SAOUDITE, 2017 VS 2023 VS 2029

- Figure 52:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN EMPLACEMENT DE LOISIRS, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 53:

- PART EN VALEUR DU MARCHÉ DE LA RESTAURATION DE LOISIRS PAR TYPE DE SERVICE ALIMENTAIRE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 54:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA L'EMPLACEMENT D'HÉBERGEMENT, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 55:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES D'HÉBERGEMENT PAR TYPE DE SERVICES ALIMENTAIRES, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 56:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA LE LIEU DE DÉTAIL, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 57:

- PART EN VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE AU DÉTAIL PAR TYPE DE SERVICE ALIMENTAIRE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 58:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN EMPLACEMENT AUTONOME, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 59:

- PART EN VALEUR DU MARCHÉ AUTONOME DE LA SERVICE ALIMENTAIRE PAR TYPE DE SERVICE ALIMENTAIRE, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 60:

- VALEUR DU MARCHÉ DE LA SERVICE ALIMENTAIRE VIA UN LIEU DE VOYAGE, USD, ARABIE SAOUDITE, 2017 - 2029

- Figure 61:

- PART EN VALEUR DU MARCHÉ DES SERVICES ALIMENTAIRES DE VOYAGE PAR TYPE DE SERVICES ALIMENTAIRES, %, ARABIE SAOUDITE, 2022 VS 2029

- Figure 62:

- ENTREPRISES LES PLUS ACTIVES PAR NOMBRE DE DÉPLACEMENTS STRATÉGIQUES, COMPTE, ARABIE SAOUDITE, 2019 - 2023

- Figure 63:

- STRATÉGIES LES PLUS ADOPTÉES, COMPTE, ARABIE SAOUDITE, 2019 - 2023

- Figure 64:

- PART DE VALEUR DES ACTEURS MAJEURS, %, ARABIE SAOUDITE, 2022

Segmentation de lindustrie de la restauration en Arabie Saoudite

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Les restaurants à service complet détiennent la majeure partie du marché et devraient enregistrer un TCAC de 4,33 % en valeur au cours de la période détude. La popularité des cuisines asiatiques sest accrue, notamment auprès de la population plus jeune, en raison du besoin croissant de diversité gastronomique. En 2023, environ 37 % de la population saoudienne est jeune, âgée de moins de 25 ans. Les cuisines les plus populaires du pays sont la cuisine chinoise, japonaise, indienne, cantonaise traditionnelle et taïwanaise.

- Le segment des restaurants à service rapide détient la deuxième part importante et devrait enregistrer un TCAC de 9,08 % en valeur au cours de la période de prévision. Les cuisines à base de viande dominent le marché. Ces dernières années, on a également constaté un intérêt croissant pour les cuisines internationales, notamment les plats à base de viande provenant d'autres cultures, tels que les hamburgers à l'américaine, les kebabs turcs et les currys indiens. En 2022, la population expatriée était de 13,5 millions dans le pays. Cette tendance a été alimentée par le nombre croissant d'expatriés vivant et travaillant en Arabie saoudite et par les efforts du gouvernement pour promouvoir le tourisme et diversifier l'économie.

- Le segment des cafés et bars est le segment de type de restauration qui connaît la croissance la plus rapide, et devrait enregistrer un TCAC de 11,74 % en valeur au cours de la période de prévision. La croissance des cafés et des pubs saccompagne de lessor des espaces de coworking et du travail à distance. Avec de plus en plus de personnes travaillant à domicile ou en freelance, il existe une demande croissante d'espaces où les gens peuvent se rassembler pour travailler, socialiser et réseauter. Plus de 40 % des quelque 8800 cafés de marque du Moyen-Orient se trouvent en Arabie Saoudite. La popularité des cafés et des pubs en Arabie saoudite devrait croître dans les années à venir, à mesure que le pays continue de se développer et que les jeunes générations continuent d'adopter de nouvelles normes et expériences sociales.

| Type de service alimentaire | ||||||||||

| ||||||||||

| Cuisine Nuageuse | ||||||||||

| ||||||||||

|

| Sortie | |

| Points de vente enchaînés | |

| Points de vente indépendants |

| Emplacement | |

| Loisirs | |

| Hébergement | |

| Vente au détail | |

| Autonome | |

| Voyage |

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir des plats à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement