Analyse du marché des racks de centres de données en Arabie saoudite

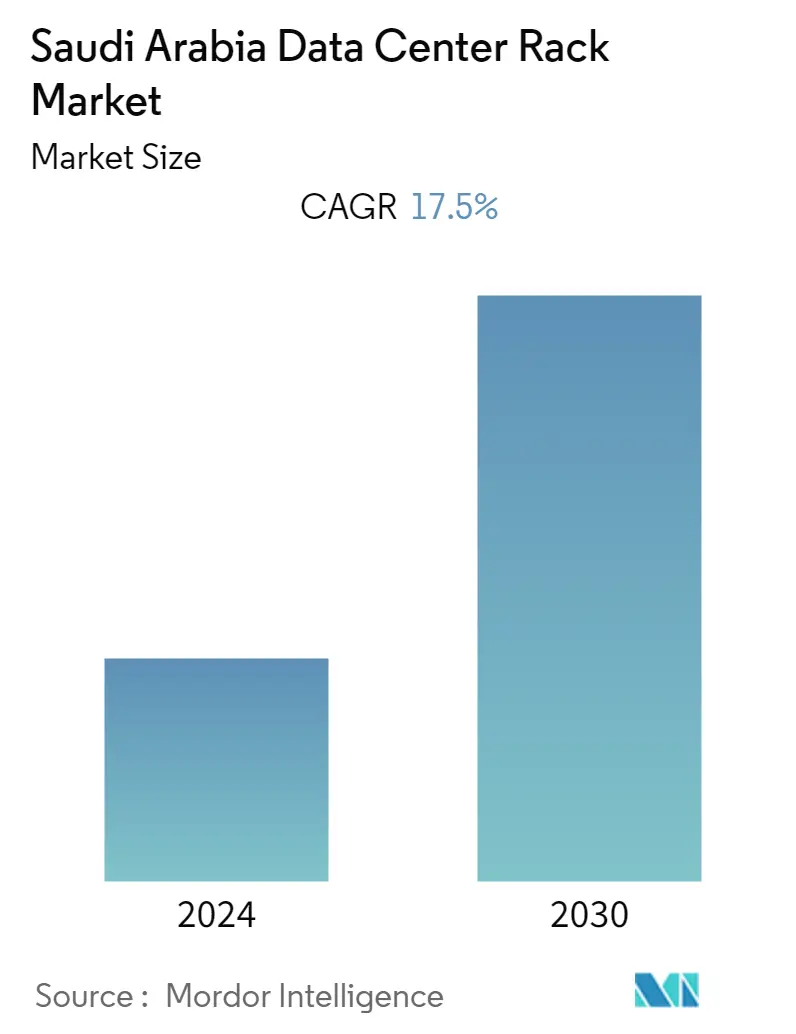

Le marché des racks de centres de données en Arabie saoudite a atteint un volume de 64 803 lannée précédente, et il devrait en outre enregistrer un TCAC de 17,5 % au cours de la période de prévision. La demande croissante de cloud computing parmi les PME, les réglementations gouvernementales en matière de sécurité des données locales et les investissements croissants des acteurs nationaux sont quelques-uns des principaux facteurs à lorigine de la demande de centres de données dans le pays/la région.

- Capacité de charge informatique en construction La prochaine capacité de charge informatique du marché des centres de données en Arabie saoudite devrait atteindre 855 MW dici 2029.

- Espace de plancher surélevé en construction La construction de planchers surélevés du pays devrait atteindre 3,4 millions de pieds carrés dici 2029.

- Racks prévus Le nombre total de racks à installer dans le pays devrait atteindre plus de 170 000 unités dici 2029. Riyad devrait abriter le nombre maximum de racks dici 2029.

- Câbles sous-marins prévus Il y a près de 5 systèmes de câbles sous-marins reliant lArabie saoudite, et beaucoup sont en construction. Lun de ces câbles sous-marins qui devrait entrer en service en 2023 est celui dEtihad Etisalat Company (Mobily), qui a annoncé sa participation au consortium Asie du Sud-Est - Moyen-Orient - Europe occidentale 6 (SEA-ME-WE 6) qui construirait un nouveau système de câble sous-marin de 19 200 km de long reliant le Royaume dArabie saoudite.

Tendances du marché des racks de centres de données en Arabie saoudite

BFSI détiendra une part de marché importante

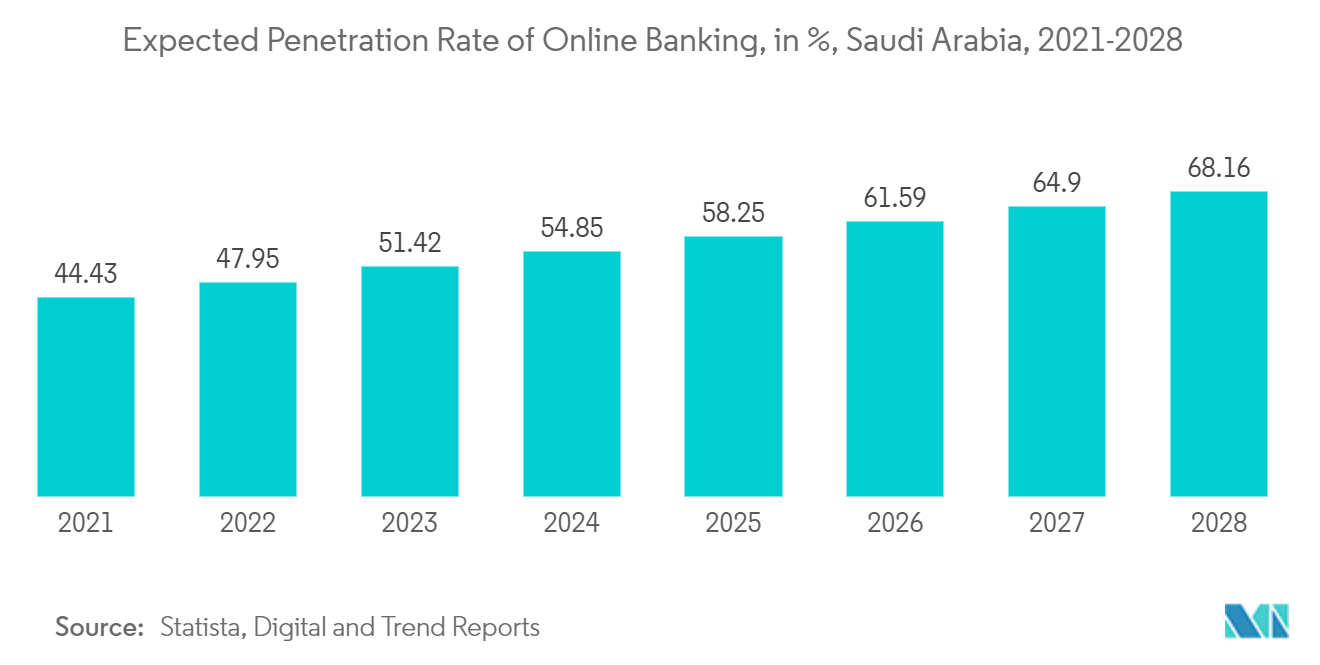

- Les banques saoudiennes devraient rester sur une trajectoire rentable en 2023, les prêts aux entreprises continuant de stimuler la croissance du crédit dans le secteur. La Banque centrale saoudienne (SAMA) est un promoteur de linnovation et du développement dans le secteur financier depuis le lancement du programme de développement du secteur financier de lArabie saoudite, lun des piliers de Vision 2030, en 2017.

- Lévolution vers la numérisation a été particulièrement évidente dans loctroi de licences aux deux premières banques entièrement numériques dArabie saoudite en 2020. Cette décision comprenait le renommage de STC Pay de Saudi Telecom avec un capital de 2,5 milliards de riyals saoudiens (670 millions de dollars) et lacquisition dun capital de 1,5 milliard de riyals saoudiens (40 millions de dollars) par Saudi Digital Bank (SDB). Ces nouvelles licences incarnent la volonté du pays de devenir un hub financier et daccroître lefficacité et la pénétration de son système bancaire.

- LArabie saoudite a autorisé trois entités depuis 2021. STC Bank, qui compte huit millions de clients particuliers et plus de 120 000 commerçants au sein de son réseau, convertit actuellement toutes ses activités et fonctions dun portefeuille électronique en une banque numérique.

- De plus, la stratégie dachat immédiat et de paiement ultérieur a permis aux consommateurs de se tourner vers les achats en ligne. Par exemple, 10 % des consommateurs saoudiens préfèrent loption de paiement BNPL pour les achats en ligne. En outre, lAutorité monétaire saoudienne (SAMA) a commencé à développer un environnement de bac à sable réglementaire en février 2019 pour tester les startups fintech dans le pays. En outre, le MCIT a créé un centre dinnovation qui vise à servir dincubateur technologique, à attirer des partenariats privés et gouvernementaux et à mettre en relation les propriétaires dentreprises avec tous les acteurs pertinents de lécosystème des startups saoudiennes.

- Les banques saoudiennes ont lintention de dépenser beaucoup dargent dans le numérique au cours des prochaines années. Le programme de développement du secteur financier (FSDP), qui vise à fournir un secteur des services financiers solide en Arabie saoudite, à la fois moderne et innovant, est un autre moyen pour le gouvernement de soutenir le secteur fintech. Dans ce cadre, le pays souhaite tripler le nombre dentreprises fintech quil compte actuellement dici 2025 (de 82 à 230), et il souhaite convertir 70 % de toutes les transactions financières effectuées en numérique au cours des trois prochaines années.

- Dans lensemble, la demande de racks de centres de données devrait augmenter avec laugmentation des services de centres de données en raison de la numérisation accrue dans le secteur financier.

Le rack complet devrait croître de manière significative

- En Arabie saoudite, en raison de laugmentation du nombre de centres de données et de la préférence pour les centres de données hyperscale et de gros dans le pays, le besoin de stockage de données a créé un besoin croissant dinstallation de racks complets.

- LArabie saoudite devrait répondre à des investissements allant jusquà 18 milliards de dollars pour construire des centres de données importants dans tout le Royaume. En raison de la numérisation croissante du pays et des importants investissements directs étrangers, la demande dinfrastructures de niveau 4 augmentera, entraînant une demande de racks complets.

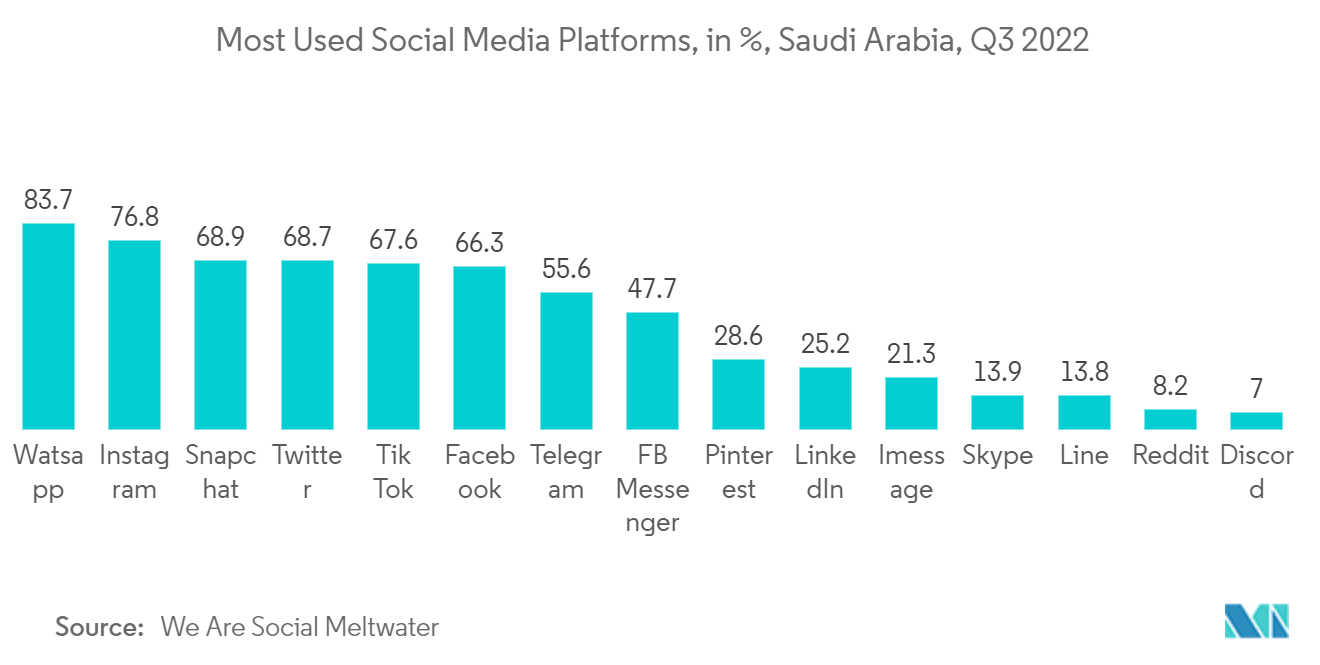

- Le cloud computing, les plateformes logicielles, les médias sociaux et la diffusion de contenu sont quelques-uns des principaux moteurs affectant directement lexpansion des centres de données hyperscale. Avec plus de 29,5 millions dutilisateurs en 2022, les médias sociaux sont devenus un instrument puissant qui génère de grandes quantités de données sous forme de blogs, de tweets, de mises à jour, de photographies et de vidéos.

- Ladoption rapide de la technologie basée sur le cloud public contribuera à accélérer la transition numérique du pays tout en protégeant des montagnes de données. Avec des investissements attrayants de fournisseurs de cloud tels que Google et Oracle, le secteur des centres de données a commencé à prendre de lampleur. Par exemple, Oracle travaillera avec NEOM Tech & Digital Holding Co. en tant que premier locataire du centre de données hyperscale de NEOM pour servir la Vision saoudienne 2030. Le centre de données hébergera Oracle Cloud Infrastructure (OCI), qui offrirait une plate-forme performante et résiliente pour les services cloud.

- LArabie saoudite est dans une position privilégiée pour développer ses écosystèmes de start-ups généralistes et axés sur les TIC. Avec plus de 96 % des Saoudiens possédant des smartphones, la population jeune et férue de technologie du pays constitue une importante clientèle numérique locale. Le facteur ci-dessus devrait augmenter la demande de racks complets.

Présentation de lindustrie des racks de centres de données en Arabie saoudite

Le marché saoudien des racks de centres de données est assez fragmenté et a acquis un avantage concurrentiel ces dernières années. Peu dacteurs majeurs, tels que Dell Technologies Inc., Eaton Corporation Plc. et Hewlett Packard Enterprise Co., dominent actuellement le marché. Ces acteurs majeurs avec une part de marché importante se concentrent sur lexpansion de leur clientèle dans la région. Ces entreprises tirent parti dinitiatives de collaboration stratégique et dinnovations pour augmenter leur part de marché et leur rentabilité.

En octobre 2022, Eaton a annoncé le lancement de ses solutions compatibles Open Compute Project (OCP) Open Rack v3 (ORV3). Il est spécialement conçu et préconfiguré en mettant laccent sur la fourniture efficace et évolutive dune alimentation critique pour leurs centres de données cherchant à déployer des racks ORV3. Le rack sera distribué dans le monde entier, y compris en Arabie saoudite.

Leaders du marché des racks de centres de données en Arabie saoudite

-

Dell Technologies Inc.

-

Eaton Corporation Plc

-

Norden Communication

-

Hewlett Packard Enterprise Co.

-

Legrand SA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des racks de centres de données en Arabie saoudite

- Août 2023 Oracle a annoncé son offre dun système Oracle Cloud à rack unique que les clients peuvent déployer sur site dans leurs propres centres de données. Le système est disponible dans une configuration de rack 42U, pesant entre 1 230 lb (559 kg) et 1 752 lb (796 kg) selon la configuration.

- Mai 2022 Legrand lance une nouvelle série darmoires pour centres de données Nexpand. La nouvelle armoire a été construite à partir de matériaux respectueux de lenvironnement et assure la gestion du flux dair. Les portes avaient des serrures électroniques inviolables et avaient également une gestion sécurisée des câbles.

Segmentation de lindustrie des racks de centres de données en Arabie saoudite

Un rack de centre de données est un boîtier physique composé généralement dun cadre électronique en acier. Il est conçu pour héberger des serveurs, des périphériques de réseau et de communication, des câbles et dautres périphériques informatiques de centre de données.

Le marché des racks de centres de données en Arabie saoudite est segmenté par type de rack (cadre ouvert, cadre fermé), taille de rack (quart de rack, demi-rack, rack complet) et utilisateur final (informatique et télécommunications, BFSI, gouvernement, médias et divertissement). Les tailles et les prévisions du marché sont fournies en termes de volume (unités) pour tous les segments ci-dessus.

| Taille du rack | Quart de rack |

| Demi-support | |

| Support complet | |

| Utilisateur final | Informatique et télécommunications |

| BFSI | |

| Gouvernement | |

| Médias et divertissement | |

| Autres utilisateurs finaux |

Foire aux questions

Quelle est la taille actuelle du marché des racks de centres de données en Arabie saoudite ?

Le marché des racks de centres de données en Arabie saoudite devrait enregistrer un TCAC de 17,5 % au cours de la période de prévision (2024-2030)

Qui sont les principaux acteurs du marché des racks de centres de données en Arabie saoudite ?

Dell Technologies Inc., Eaton Corporation Plc, Norden Communication, Hewlett Packard Enterprise Co., Legrand SA sont les principales entreprises opérant sur le marché des racks de centres de données en Arabie saoudite.

Quelles sont les années couvertes par ce marché des racks de centres de données en Arabie saoudite ?

Le rapport couvre la taille historique du marché des racks de centres de données en Arabie saoudite pour les années suivantes 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des racks de centres de données en Arabie saoudite pour les années suivantes 2024, 2025, 2026, 2027, 2028, 2029 et 2030.

Nos rapports les plus vendus

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du rack de centre de données en Arabie saoudite en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des racks de centres de données en Arabie saoudite comprend des prévisions du marché pour 2024 à 2030 et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.