| Période d'étude | 2019 - 2029 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 1.46 Billion |

| Taille du Marché (2029) | USD 1.78 Billion |

| CAGR (2024 - 2029) | 4.13 % |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des équipements de construction en Arabie Saoudite

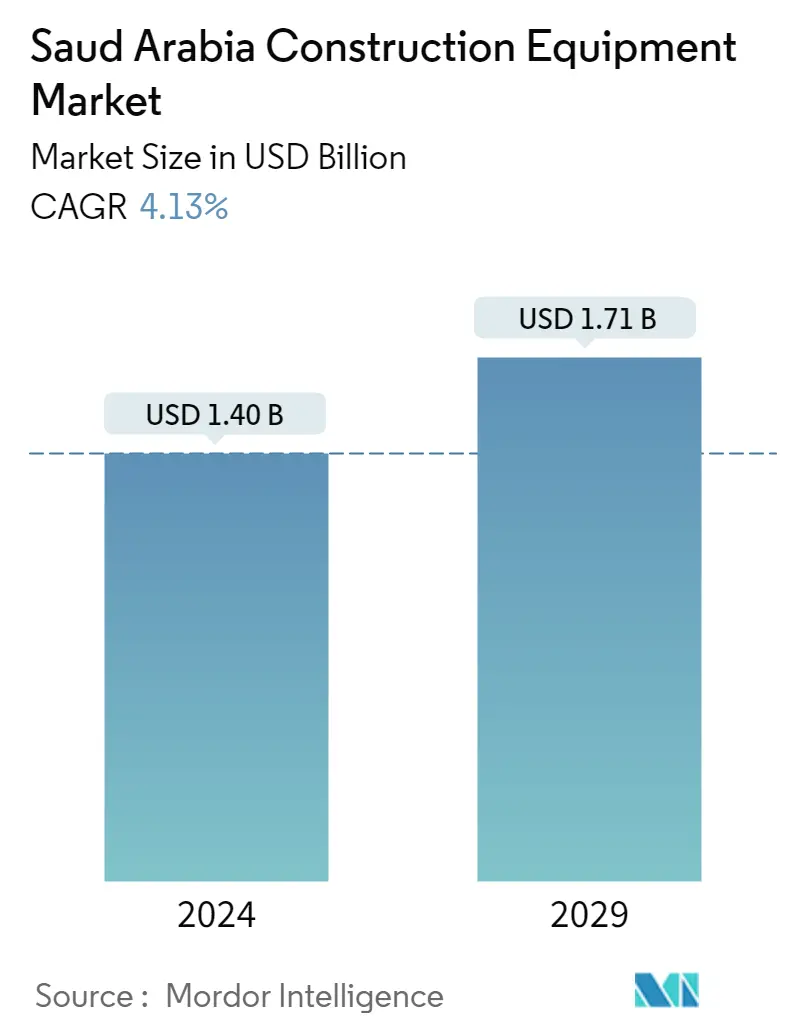

La taille du marché des équipements de construction en Arabie saoudite est estimée à 1,40 milliard USD en 2024 et devrait atteindre 1,71 milliard USD dici 2029, avec une croissance de 4,13 % au cours de la période de prévision (2024-2029).

- Le secteur de la construction a connu un fort rebond en 2019. Cependant, lépidémie de COVID-29 a affecté négativement la croissance du secteur de la construction. Le secteur de la construction étant exigeant en main dœuvre, il nécessite un nombre important douvriers. Actuellement, la prévention de la propagation du COVID-19 est une préoccupation majeure. Cette préoccupation, conjuguée au ralentissement économique mondial, a entraîné une baisse de la demande de machines de construction.

- Dans le cadre du projet ESKAN du ministère du logement, le gouvernement a prévu de construire 500 000 logements. En outre, le gouvernement a également alloué un budget pour la construction de 1 500 000 logements au cours des cinq prochaines années.

- Le secteur du tourisme a également connu une croissance significative ces dernières années. Le pays a également lancé de grands projets hôteliers pour accueillir le nombre croissant de touristes à La Mecque, Médine, Riyad et Djeddah.

- LArabie saoudite est lun des pays à la croissance la plus rapide de la région du CCG. Les groupes de population à revenus faibles et moyens du pays et les efforts importants du gouvernement dans la construction de nouveaux bâtiments résidentiels sont les facteurs qui stimulent la demande sur le marché des machines de construction.

Tendances du marché des équipements de construction en Arabie Saoudite

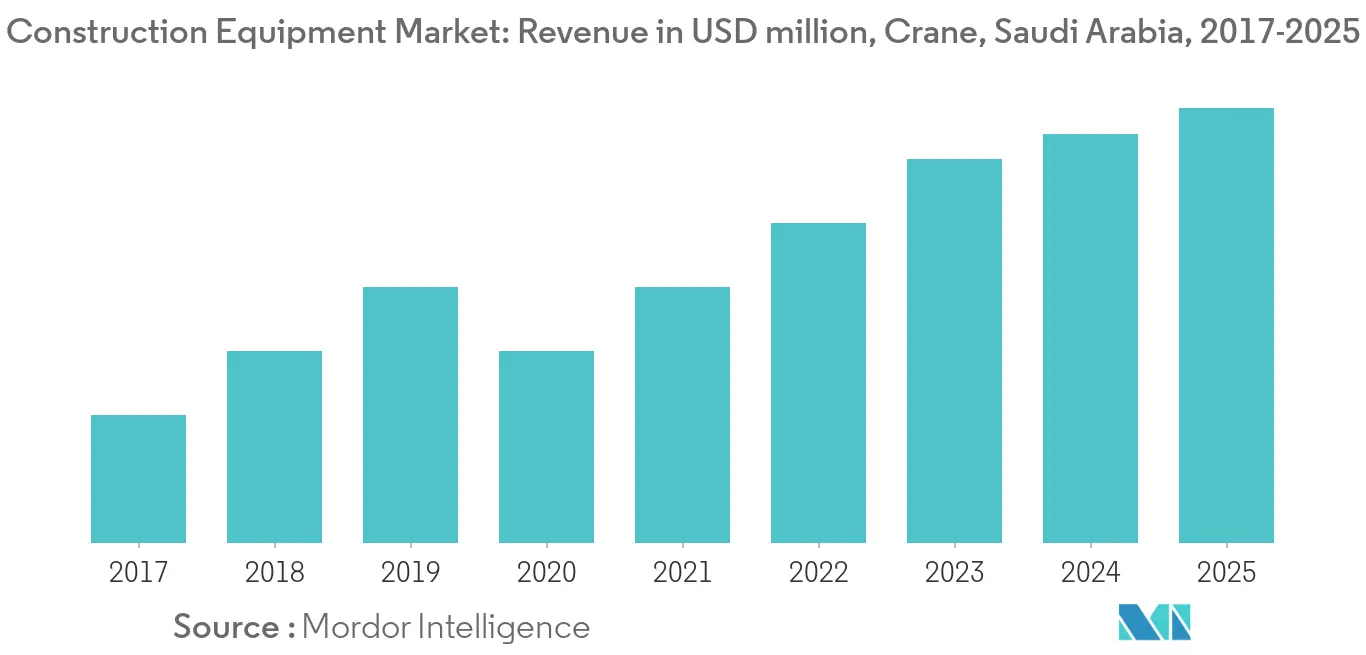

Les grues dominent la part de marché

Différents types de grues tels que les grues à tour, les grues sur chenilles, les grues tout terrain, les grues tout terrain, les grues portuaires et offshore ont été pris en compte dans le marché étudié.

Avec des projets en cours depuis 2017, le pays présente une demande potentielle de grues à tour par rapport à celle d'autres types de grues, en raison de l'augmentation croissante des nouvelles infrastructures et du réaménagement des villes, des aéroports et d'autres infrastructures du pays dans les années à venir.

Les grues sur chenilles sont les prochains types de grues les plus demandés dans le pays en raison de l'augmentation des projets dans les secteurs de l'énergie et des infrastructures. XCMG, Liebherr et Mammoet ont été les acteurs clés dans la fourniture de grues sur chenilles dotées de capacités de levage de charges lourdes. Par exemple:.

En 2018, XCMG, avec sa grue sur chenilles de 4000 tonnes XGC88000, a fait ses débuts à l'étranger en hissant une tour de lavage de 1926 tonnes en Arabie Saoudite et a ensuite réalisé une opération de levage de 15 pièces pour le projet de raffinerie de pétrole Duqm d'Oman Oil à Oman.

De même, en 2018, Mammoet a étendu sa présence en Arabie Saoudite avec l'ouverture d'un nouveau hub opérationnel dans la ville d'Al Jubail. La nouvelle installation renforce sa présence dans le pays et mieux servi ses clients. La nouvelle installation comprend un immeuble de bureaux et un terrain de 20 000 mètres carrés qui permettent l'entretien et la réparation en interne des équipements de la flotte.

Fin 2016, Liebherr a ouvert une nouvelle usine à Dammam pour renforcer le personnel de vente et de service de ses divisions grues, travaux de fondation et produits techniques du béton dans l'est du pays. La société a également développé un certain nombre de systèmes de flèches spécialement à cet effet afin de répondre à la demande sans cesse croissante des exploitations de parcs éoliens commerciaux dans le pays.

En raison de l'apparition de la pandémie de COVID-19, de nombreux secteurs de la construction ont réduit leurs dépenses dans les projets en cours en 2020. Cependant, après 2020, la demande de grues, en particulier les grues à tour et sur chenilles, est susceptible d'augmenter de la part des opérateurs de location de grues. comme chez les entrepreneurs en construction du pays.

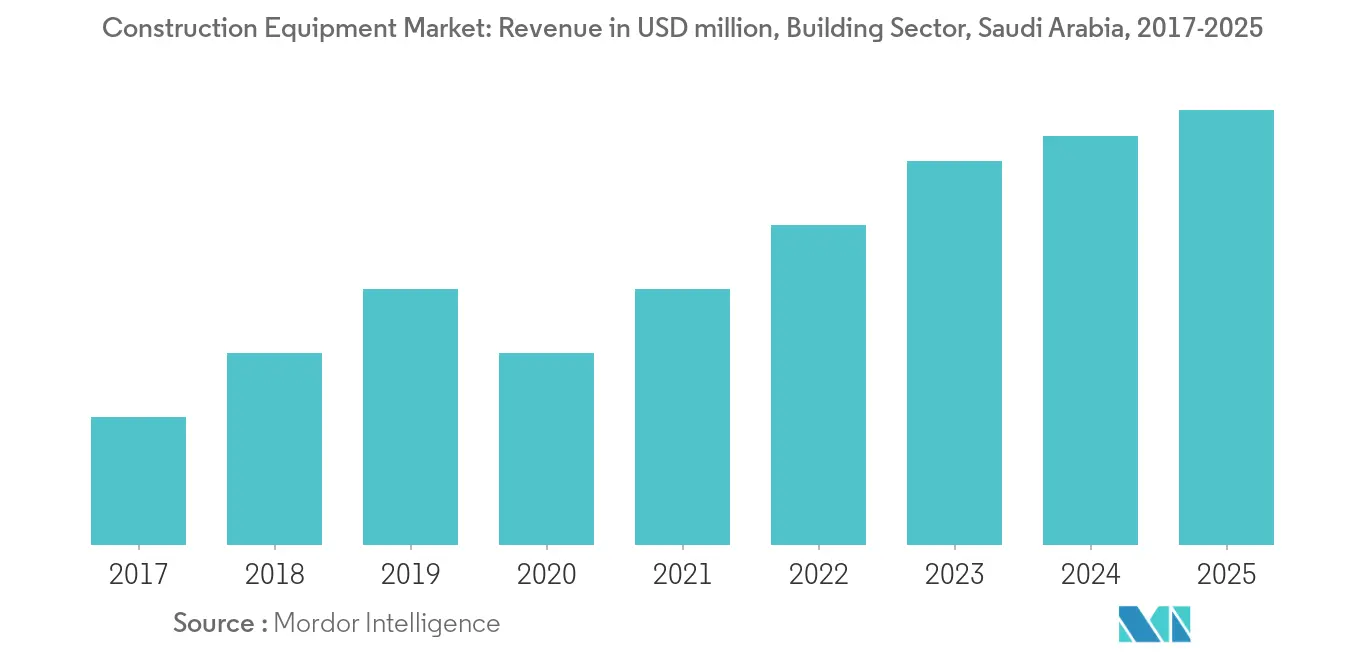

Le secteur du bâtiment capte la demande majeure

Le segment du bâtiment comprend diverses activités de construction dans des domaines tels que les installations résidentielles, commerciales, à usage mixte, les aéroports et les installations sportives, qui ont été prises en compte dans le marché étudié.

En avril 2016, le gouvernement a lancé le programme Vision 2030, dans le cadre duquel il vise à accroître la part des revenus du secteur non pétrolier.

L'Arabie saoudite est au milieu de la Vision 2030, d'un programme de transformation majeur qui comprend de nombreux mégaprojets, tels que la destination touristique de la super-ville Neom ; la ville de divertissement de Qiddiya, d'une superficie de 334 kilomètres carrés; le développement du site d'Al-Ula, classé au patrimoine mondial de l'UNESCO; et le projet Red Sea de luxe et axé sur le tourisme durable.

En 2019, le gouvernement saoudien a annoncé divers projets de grande ampleur, tels que le projet de développement de la mer Rouge, Qiddiya, Amaala, le métro de Riyad et Diriyah, d'une valeur de 56,2 milliards de dollars.

Parmi ces projets, le pays investit énormément dans le développement de logements pour ses citoyens. Par exemple:.

Récemment, le gouvernement du pays a annoncé une stratégie nationale en matière de logement visant à construire plus de 1,5 million de nouveaux logements, pour un coût d'environ 80 milliards de dollars, afin de répondre à la pénurie de logements abordables pour les citoyens saoudiens.

Le ministère du Logement a lancé le programme Sakani en 2017 dans le cadre de Vision 2030, et il a été lancé pour fournir plus de 500000 unités résidentielles à travers le Royaume, pour un coût estimé à 133 milliards de dollars. Dici la fin de la décennie, le programme vise à atteindre 70 % daccession à la propriété pour les ressortissants saoudiens. À Riyad, un total de 7500 unités ont été livrées au cours des trois premiers mois, tandis qu'à Djeddah, ce nombre a atteint 1800.

Aperçu du marché des équipements de construction en Arabie Saoudite

Le marché saoudien des machines de construction se caractérise principalement par la présence de nombreuses entreprises internationales, ce qui crée un environnement de marché hautement concurrentiel.

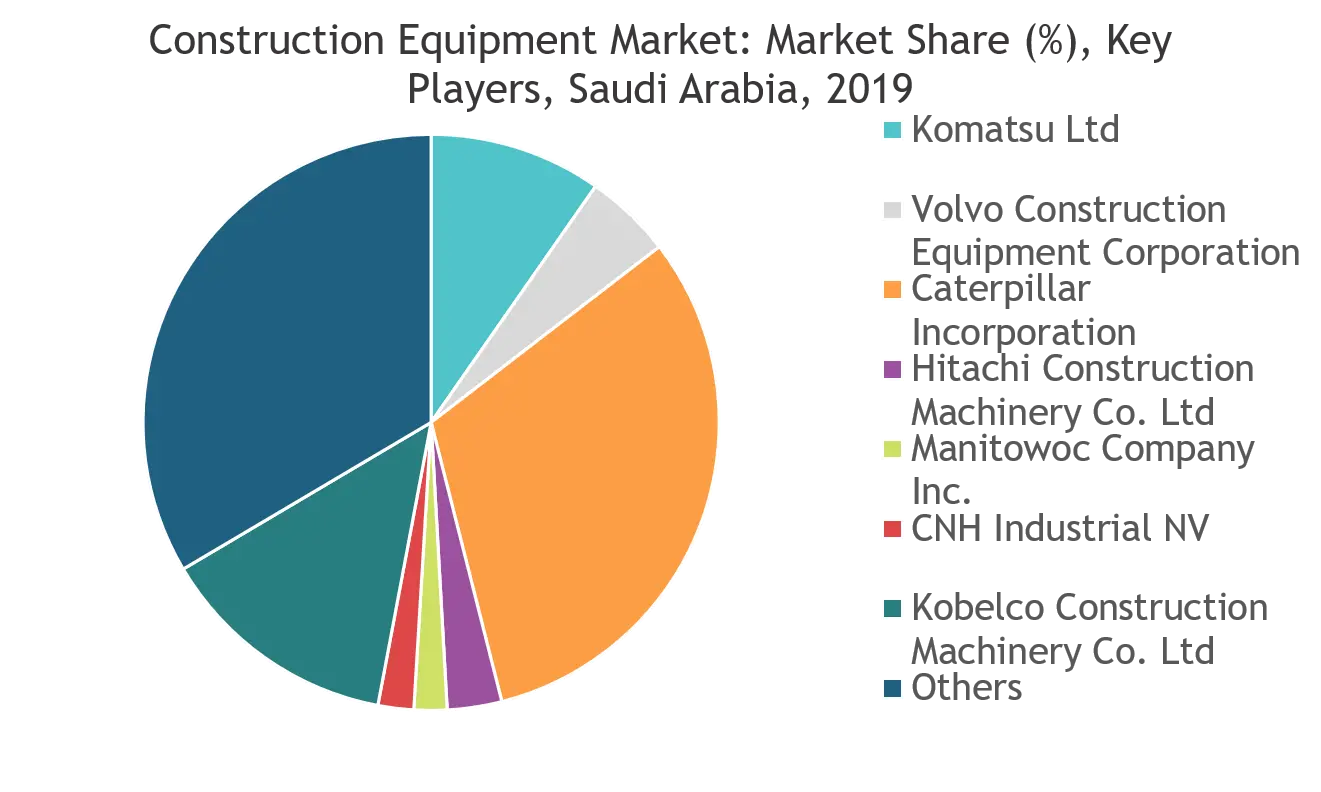

Les sept principaux acteurs du marché représentent environ 67 % de la part de marché, et les 33 % restants sont dominés par d'autres acteurs, tels que les machines de construction Sumitomo, Doosan et XCMG.

Les grands acteurs investissent considérablement dans leur département RD afin dintégrer innovation et excellence de la performance. La demande du marché final en équipements de manutention performants, efficaces et sûrs devrait rendre le marché plus compétitif au cours de la période de prévision.

Leaders du marché des équipements de construction en Arabie Saoudite

-

Komatsu Ltd

-

Volvo Construction Equipment Corporation

-

Caterpillar Incorporation

-

Hitachi Construction Machinery Co. Ltd

-

Manitowoc Company Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des équipements de construction en Arabie Saoudite

Le marché des équipements de construction en Arabie Saoudite couvre les tendances actuelles et à venir avec les développements technologiques récents. Le rapport fournira une analyse détaillée de divers domaines du marché par type de machines et par secteur. La part de marché des principaux équipements de construction sur le marché saoudien sera fournie dans le rapport.

| Par type de machine | Grues | ||

| Équipement de terrassement | Niveleuse | ||

| Excavatrice | |||

| Chargeuses (comprend les chargeuses sur pneus, les chargeuses-pelleteuses et les chargeuses compactes) | |||

| Équipement de manutention | Chariots télescopiques | ||

| Chariots élévateurs | |||

| Bulldozers | |||

| Camions à benne basculante | |||

| Plate-forme de travail aérien | |||

| Par type de secteur | Bâtiment (résidentiel, commercial, usage mixte, aéroports et installations sportives) | ||

| Infrastructures (routes, ponts, voies ferrées, ports, eaux usées et assainissement) | |||

| Énergie (pétrole et gaz et électricité et eau) | |||

FAQ sur les études de marché sur les équipements de construction en Arabie Saoudite

Quelle est la taille du marché des équipements de construction en Arabie Saoudite ?

La taille du marché des équipements de construction en Arabie saoudite devrait atteindre 1,40 milliard USD en 2024 et croître à un TCAC de 4,13 % pour atteindre 1,71 milliard USD dici 2029.

Quelle est la taille actuelle du marché des équipements de construction en Arabie saoudite ?

En 2024, la taille du marché des équipements de construction en Arabie saoudite devrait atteindre 1,40 milliard de dollars.

Qui sont les principaux acteurs du marché des équipements de construction en Arabie Saoudite ?

Komatsu Ltd, Volvo Construction Equipment Corporation, Caterpillar Incorporation, Hitachi Construction Machinery Co. Ltd, Manitowoc Company Inc. sont les principales sociétés opérant sur le marché des équipements de construction en Arabie Saoudite.

Quelles années couvre ce marché des équipements de construction en Arabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des équipements de construction en Arabie saoudite était estimée à 1,34 milliard de dollars. Le rapport couvre la taille historique du marché des équipements de construction en Arabie saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des équipements de construction en Arabie saoudite pour les années 2024, 2025, 2026, 2027, 2028 et 2029..

Nos rapports les plus vendus

Popular Heavy Equipment Reports

Popular Automotive Reports

Other Popular Industry Reports

Rapport sur l'industrie des équipements de construction en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des équipements de construction en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des équipements de construction en Arabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.