| Période d'étude | 2019 - 2032 |

| Année de Base Pour l'Estimation | 2023 |

| Taille du Marché (2024) | USD 803.72 Million |

| Taille du Marché (2032) | USD 876.53 Million |

| CAGR (2024 - 2032) | 1.09 % |

| Concentration du Marché | Haut |

Acteurs majeurs*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du C4ISR en Arabie Saoudite

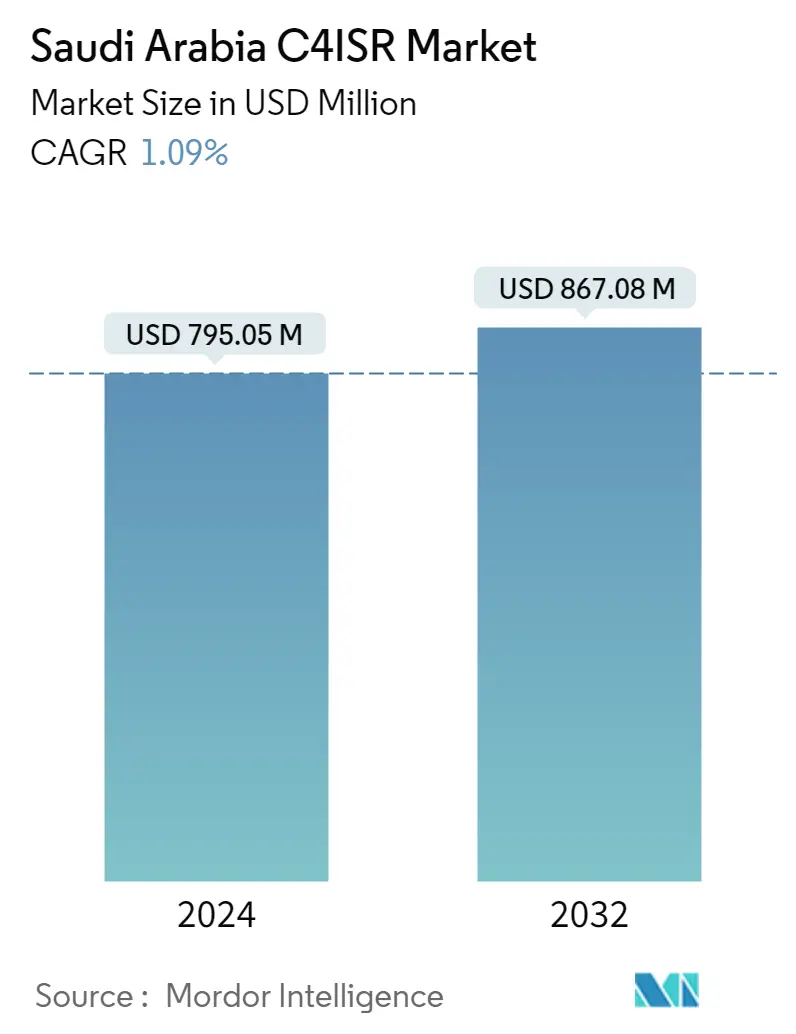

La taille du marché saoudien du C4ISR est estimée à 795,05 millions de dollars en 2024 et devrait atteindre 867,08 millions de dollars dici 2032, avec un TCAC de 1,09 % au cours de la période de prévision (2024-2032).

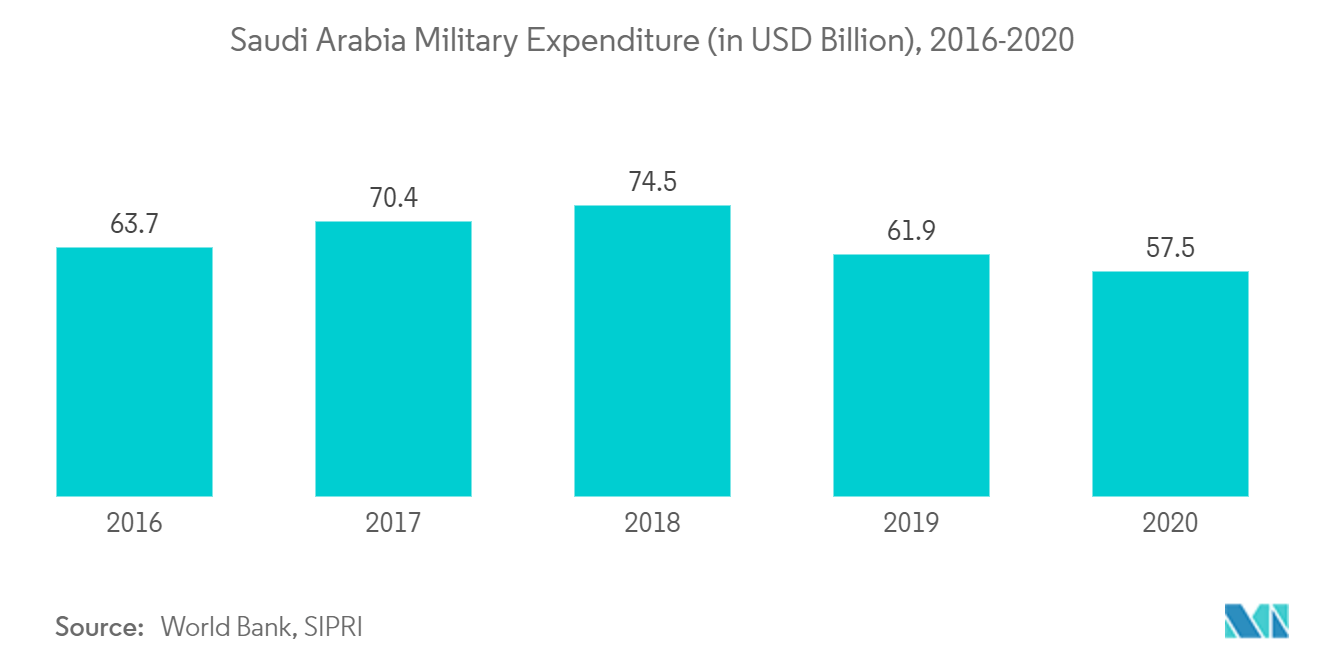

Au cours de la dernière décennie, lArabie saoudite sest régulièrement classée dans le top 10 pour le montant total de ses dépenses de défense et celui consacré à limportation darmements. Cependant, avant même lapparition de la COVID-19, lArabie saoudite avait commencé à réduire ses dépenses de défense. Cela peut être attribué à divers facteurs tels que la diminution des revenus pétroliers et l'attention accrue du gouvernement sur les secteurs non militaires tels que la santé et le développement social. Le pays devrait encore réduire ses dépenses de défense dans les années à venir. L'Arabie saoudite prévoit de consacrer 55,6 milliards de dollars à son armée en 2021, soit une diminution d'environ 3 % par rapport au budget de la défense de 2020, qui était de 57,5 milliards de dollars, selon le rapport du SIPRI. La réduction des dépenses de défense devrait remettre en cause la croissance du marché du C4ISR au cours de la période de prévision.

Néanmoins, les dépenses de défense du pays sont parmi les plus élevées au monde, ce qui permet au pays de se concentrer sur son objectif de modernisation de ses capacités militaires. Des facteurs tels que les menaces croissantes des adversaires, les tensions territoriales croissantes et le risque croissant de guerre asymétrique dans la région poussent larmée à renforcer ses capacités de partage de données sur le champ de bataille.

Laccent est de plus en plus mis sur laugmentation des investissements dans lintégration de technologies avancées telles que lapprentissage automatique et lintelligence artificielle dans les solutions C4ISR afin daméliorer lefficacité et la connaissance de la situation du personnel militaire. LArabie saoudite a placé les données et lintelligence artificielle au cœur de sa Vision saoudienne 2030, qui devrait propulser la croissance du marché dans les années à venir.

Tendances du marché C4ISR en Arabie Saoudite

Saudi Vision 2030 devrait stimuler la croissance du marché

Malgré les énormes dépenses de défense, lArabie saoudite a pris du retard dans le développement de son industrie de défense locale. Dans le cadre de Vision 2030, lArabie saoudite a annoncé en février 2021 son intention dinvestir plus de 20 milliards de dollars dans son industrie militaire nationale au cours de la décennie, dans le cadre de plans agressifs visant à stimuler lindustrie de défense locale. Dici 2030, le pays entend augmenter ses dépenses de RD militaire de 0,2 % des dépenses totales en armement à environ 4 %. Le gouvernement saoudien a facilité la création de lAutorité générale des industries militaires (GAMI) et des industries militaires saoudiennes (SAMI) pour développer les capacités nationales de fabrication militaire.

En juillet 2022, le gouvernement saoudien a révélé quil disposait denviron 76 opportunités dinvestissement dans six domaines différents des industries militaires et de défense. D'autre part, la stratégie nationale de l'Autorité saoudienne des données et de l'IA pour les données et l'intelligence artificielle vise à faire du pays un leader mondial de l'IA d'ici 2030. Cela devrait stimuler l'intégration de ces technologies émergentes dans les systèmes C4ISR du pays dans les années à venir. venir.

En outre, en août 2022, les États-Unis ont approuvé la vente de missiles balistiques tactiques à guidage amélioré Patriot MIM-104E et déquipements connexes à lArabie saoudite. Le pays a proposé d'acheter 300 Patriot MIM-104E, des équipements de test, des programmes de portée et de test, ainsi que d'autres équipements. Le coût du programme s'élevait à 3,05 milliards de dollars. Ainsi, les investissements croissants dans le renforcement des capacités de défense et lachat darmes avancées stimulent la croissance du marché.

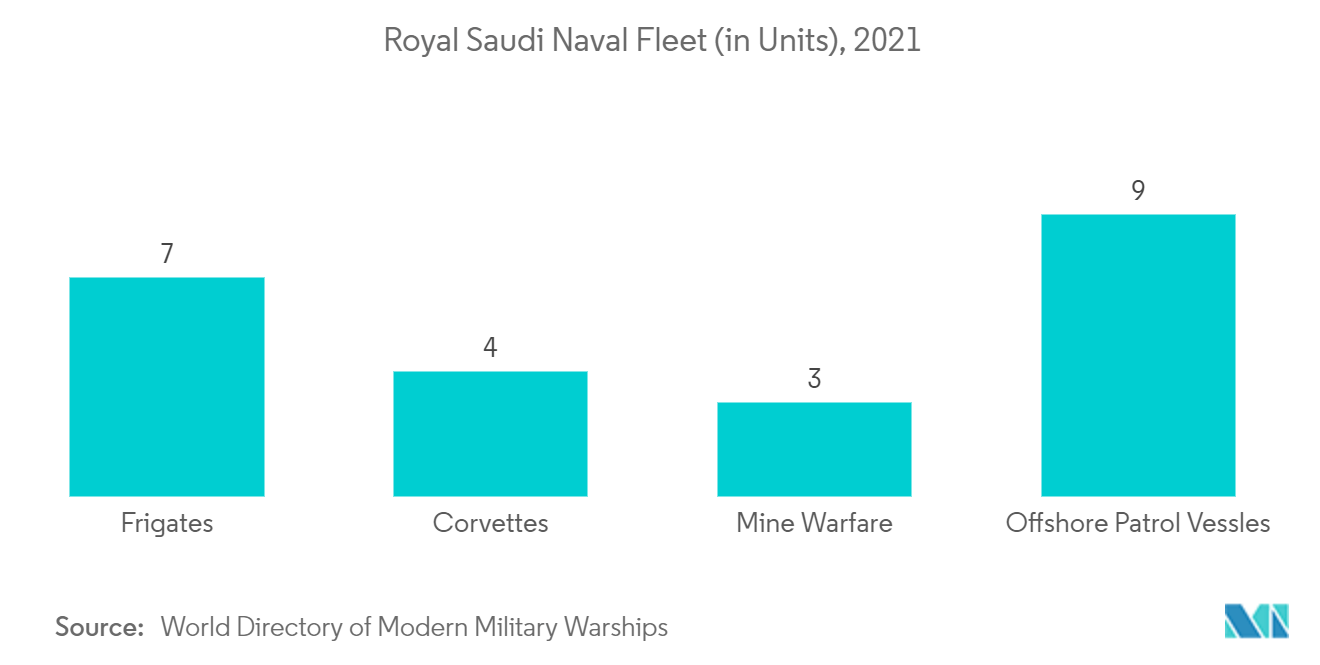

Laugmentation des dépenses consacrées aux initiatives de modernisation navale stimulerait la croissance du marché

Au fil des années, lArabie saoudite a commencé à se concentrer sur la modernisation de son arme navale relativement petite et obsolète. Le pays travaille actuellement sur un vaste projet de modernisation des forces armées, axé sur les Forces navales royales saoudiennes (RSNF), qui recevaient autrefois moins d'attention que l'armée de l'air ou l'armée. Le programme dexpansion navale saoudienne (SNEP II) se concentre spécifiquement sur la modernisation de la flotte navale orientale vieillissante. La RSNF achète des navires militaires, des avions à voilure fixe, des hélicoptères et des véhicules aériens sans pilote (UAV), qui seront équipés de capacités avancées de partage de données et de connaissance de la situation dans le cadre du programme. Lacquisition de telles plates-formes devrait générer une demande importante pour les systèmes C4ISR associés.

D'autre part, le pays a alloué 18 milliards de dollars au réseau de commandement et de contrôle et de partage de renseignements C4I de la Marine royale saoudienne. Ce projet comprend des installations à grande échelle, des mises à niveau matérielles et logicielles qui soutiennent les forces navales, y compris les petits contingents de guerre navale et navale spéciale du pays. En outre, lacquisition de nouveaux navires militaires devrait accroître la demande de systèmes C4ISR basés en mer.

En décembre 2021, Navantia a lancé la cinquième et dernière corvette en construction pour les Forces navales royales saoudiennes (RSNF), nommée Unayzah. Les travaux sur la corvette devraient être achevés d'ici la fin de 2023. La conception des corvettes est de dernière génération, maximisant la participation de Navantia en incorporant ses produits, tels que le système de combat CATIZ, le système de communication intégré HERMES, la direction de tir DORNA, le système de contrôle de plate-forme intégré et le pont intégré MINERVA. La corvette est conçue pour mener la guerre anti-surface (ASuW), la guerre électronique, la protection maritime, la collecte de renseignements, la recherche et le sauvetage (SAR), l'aide humanitaire, le contrôle de la pollution marine, ainsi que la lutte contre la contrebande, le trafic de drogue et l'immigration clandestine. De tels achats devraient stimuler la croissance du segment maritime au cours de la période de prévision.

Aperçu du marché du C4ISR en Arabie Saoudite

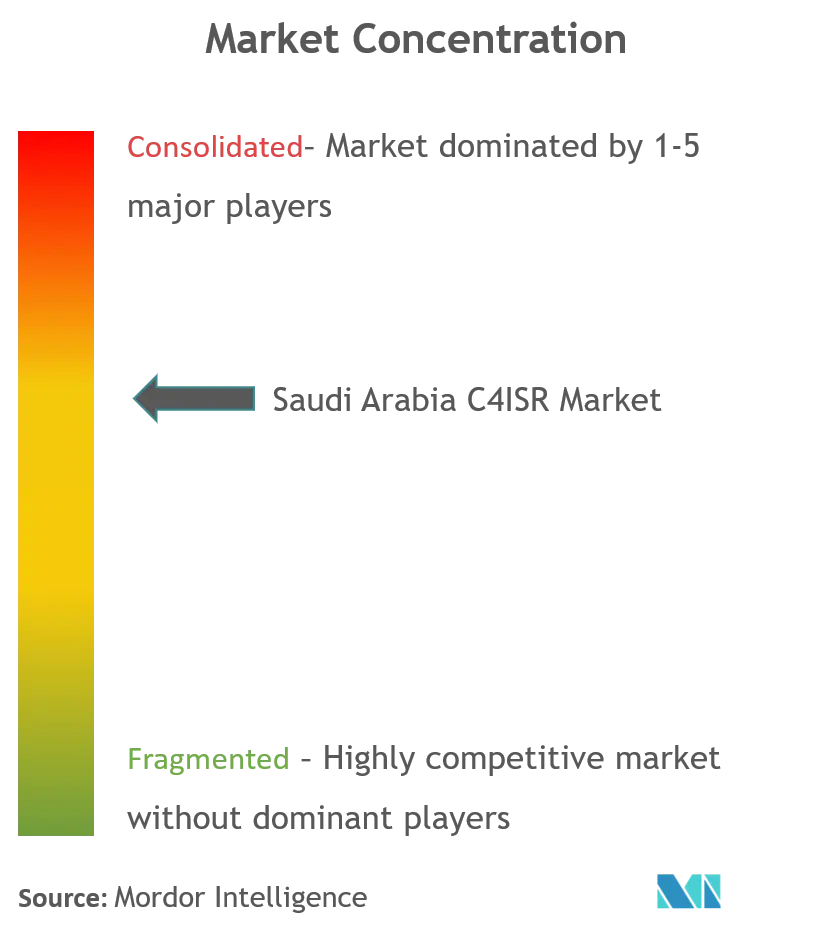

Le marché saoudien du C4ISR est consolidé et caractérisé par quelques acteurs qui proposent divers systèmes C4ISR. Certains des principaux acteurs du marché saoudien du C4ISR sont Saudi Arabian Military Industries, General Dynamics IST Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation et L3Harris Technologies Inc. Avec l'accent croissant mis sur la localisation des systèmes de défense lindustrie, le pays devrait investir dans le renforcement des capacités des acteurs locaux. Cela devrait stimuler la croissance de l'acteur local, Saudi Arabian Military Industries (SAMI).

De plus, SAMI a renforcé sa présence sur le marché du C4ISR en acquérant Advanced Electronics Company en 2021, ce qui constitue le plus grand accord industriel militaire jamais conclu en Arabie Saoudite. Dun autre côté, les acteurs étrangers élaborent de nouvelles stratégies pour étendre leur présence dans le pays et remporter de nouveaux contrats auprès des forces armées. Ces acteurs du marché forment activement des coentreprises et des partenariats avec des fabricants locaux pour étendre leur présence dans le pays. En plus de ces plans, des investissements en RD pour le développement de systèmes C4ISR intégrés à des technologies telles que lIA et les réseaux quantiques devraient également aider les entreprises à augmenter leur part de marché au cours de la période de prévision.

Leaders du marché C4ISR en Arabie Saoudite

-

Saudi Arabian Military Industries

-

General Dynamics IS&T Arabia (General Dynamics Corporation)

-

Lockheed Martin Corporation

-

Raytheon Technologies Corporation

-

L3Harris Technologies Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché C4ISR en Arabie Saoudite

Septembre 2022 Le Royaume d'Arabie Saoudite (KSA) a signé un contrat avec MARSS Group, une entreprise qui fabrique des systèmes de surveillance, pour l'achat de 50 unités RADiRguard. Le système RADiRguard est une solution de surveillance d'intelligence artificielle (IA) à énergie solaire qui comprend une vidéosurveillance, un radar infrarouge (IR), un radar tridirectionnel à courte portée et un système de surveillance par radiofréquence.

Mars 2022 le ministère de la Défense saoudien a annoncé cinq accords avec les industries militaires saoudiennes (SAMI). Deux d'entre eux ont été fermés aux Forces terrestres royales saoudiennes (RSLF) et trois aux Forces navales royales saoudiennes (RSNF). Ces accords comprennent un accord de 6 milliards SAR (1,6 milliard USD) avec SAMI pour la fourniture de systèmes de communication et maritimes avancés.

Segmentation de lindustrie C4ISR en Arabie Saoudite

C4ISR (Command, Control, Communications, Computer, Intelligence, Surveillance, and Reconnaissance) fait référence aux systèmes, procédures et techniques utilisés pour collecter et diffuser des informations sur le champ de bataille. Le marché saoudien du C4ISR est segmenté en fonction de la plateforme. Par plate-forme, le marché est segmenté en air, terre, mer et espace. La taille du marché et les prévisions ont été fournies en valeur (en millions de dollars).

| Plate-forme | Air |

| Atterrir | |

| Mer | |

| Espace |

FAQ sur les études de marché C4ISR en Arabie Saoudite

Quelle est la taille du marché C4ISR en Arabie Saoudite ?

La taille du marché saoudien du C4ISR devrait atteindre 795,05 millions de dollars en 2024 et croître à un TCAC de 1,09 % pour atteindre 867,08 millions de dollars dici 2032.

Quelle est la taille actuelle du marché C4ISR en Arabie Saoudite ?

En 2024, la taille du marché saoudien du C4ISR devrait atteindre 795,05 millions de dollars.

Qui sont les principaux acteurs du marché C4ISR en Arabie Saoudite ?

Saudi Arabian Military Industries, General Dynamics IS&T Arabia (General Dynamics Corporation), Lockheed Martin Corporation, Raytheon Technologies Corporation, L3Harris Technologies Inc. sont les principales sociétés opérant sur le marché C4ISR dArabie Saoudite.

Quelles années couvre ce marché C4ISR dArabie Saoudite et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché saoudien du C4ISR était estimée à 786,48 millions de dollars. Le rapport couvre la taille historique du marché du C4ISR en Arabie Saoudite pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du C4ISR en Arabie Saoudite pour les années 2024, 2025, 2026, 2027, 2028, 2029, 2030. , 2031 et 2032.

Nos rapports les plus vendus

Popular Defense Reports

Popular Aerospace & Defense Reports

Other Popular Industry Reports

Rapport sur l'industrie C4ISR en Arabie Saoudite

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du C4ISR en Arabie Saoudite 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse C4ISR de lArabie Saoudite comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.