Fabrication de satellites et taille du marché de lancement

|

|

Période d'étude | 2017 - 2029 |

|

|

Taille du Marché (2024) | USD 278.2 Billion |

|

|

Taille du Marché (2029) | USD 430.8 Billion |

|

|

Plus grande part par classe d'orbite | LEO |

|

|

CAGR (2024 - 2029) | 9.99 % |

|

|

Plus grande part par région | Amérique du Nord |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la fabrication et du lancement de satellites

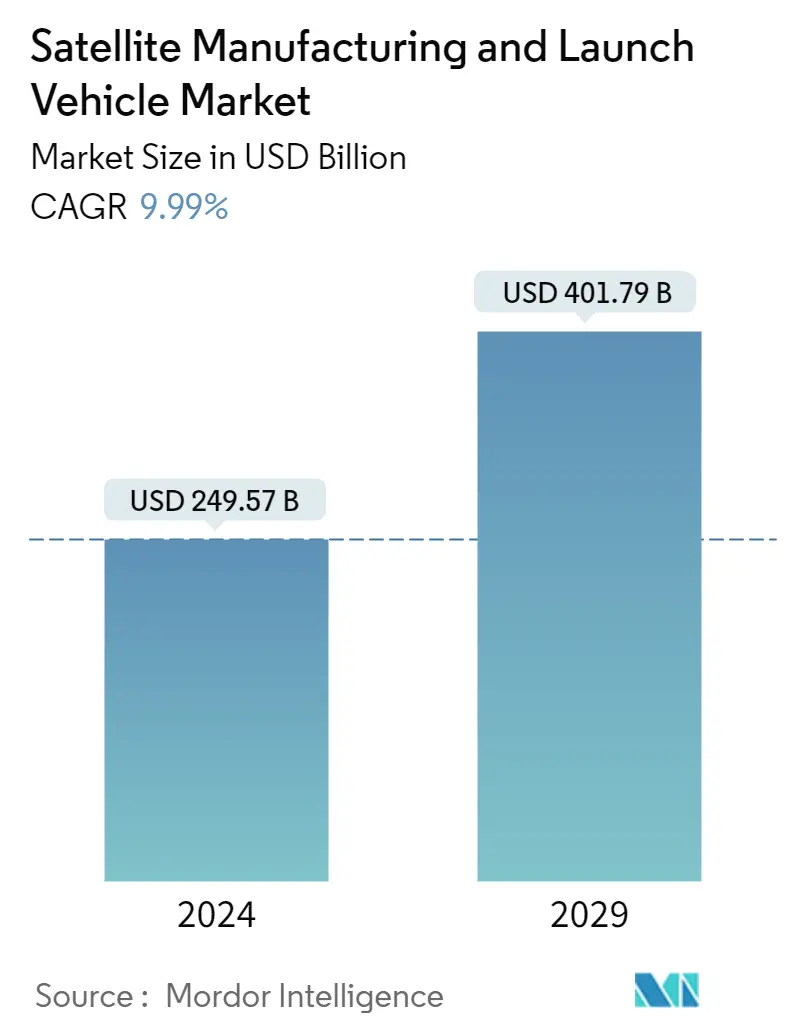

La taille du marché de la fabrication de satellites et des lanceurs est estimée à 249,57 milliards de dollars en 2024 et devrait atteindre 401,79 milliards de dollars dici 2029, avec un TCAC de 9,99 % au cours de la période de prévision (2024-2029).

Le segment des satellites LEO devrait dominer le marché

- Un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre, ou peut être lancé dans un voyage interplanétaire en fonction de lapplication prévue. Parmi les trois types d'orbites, à savoir l'orbite terrestre basse (LEO), l'orbite géostationnaire (GEO) et l'orbite terrestre moyenne (MEO), LEO semble être le plus largement choisi en raison de sa proximité avec la Terre.

- De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Les différents satellites fabriqués et lancés ont des applications différentes. Au cours de la période 2017-2022, sur les 56 satellites lancés sur lorbite MEO, la plupart ont été construits à des fins de navigation/positionnement global. La plupart des 133 satellites en orbite GEO ont été déployés à des fins de communication et dobservation de la Terre. Plus de 4 025 satellites LEO fabriqués et lancés au cours de la même période appartenaient à divers pays du monde.

- Lutilisation croissante des satellites dans des domaines tels que le renseignement électronique, les sciences de la Terre/météorologie, limagerie laser, limagerie optique et la météorologie devrait stimuler la demande de développement de satellites au cours de la période de prévision.

La demande croissante de services par satellite tels que les communications, la navigation et l'observation de la Terre contribue à la croissance du marché.

- Le marché mondial de la fabrication de satellites et des lanceurs est dynamique et en évolution rapide, ce qui joue un rôle essentiel dans la société moderne. L'industrie est motivée par une série de facteurs, notamment la demande croissante de services par satellite ainsi que l'accessibilité croissante de l'espace aux entités publiques et privées. En conséquence, le secteur a connu une croissance significative ces dernières années, avec larrivée de nouveaux acteurs sur le marché et des entreprises établies élargissant leurs capacités. Parmi les principaux fabricants de satellites figurent Airbus Defence and Space, Boeing, Lockheed Martin et Thales Alenia Space.

- Les lanceurs, qui sont utilisés pour transporter des satellites en orbite, constituent également un élément essentiel de lindustrie. Ces véhicules vont des petites fusées conçues pour lancer des CubeSats aux fusées plus grandes capables de transporter plusieurs satellites en orbite à la fois. Les principales sociétés de lanceurs comprennent SpaceX, United Launch Alliance, Arianespace et Roscosmos.

- Lindustrie voit également lémergence de nouveaux acteurs, tels que les petits fabricants de satellites et les sociétés de lanceurs, qui exploitent des technologies et des modèles commerciaux innovants pour bouleverser lindustrie spatiale traditionnelle. Par exemple, des sociétés comme Rocket Lab et Virgin Orbit utilisent de petits lanceurs pour fournir un accès rentable à lespace aux petits opérateurs de satellites.

- Dans lensemble, le marché mondial de la fabrication de satellites et des lanceurs est prêt à connaître une croissance et une innovation continues à mesure que la demande de services par satellite continue daugmenter et que laccessibilité à lespace se développe. Cette industrie continuera de jouer un rôle essentiel dans lélaboration de lavenir de la société moderne, depuis la communication et la navigation jusquà la surveillance environnementale et la recherche scientifique.

Tendances du marché mondial de la fabrication de satellites et des lanceurs

- Demande croissante de miniaturisation des satellites à léchelle mondiale

- Les petits satellites prêts à créer une demande sur le marché

Aperçu du secteur de la fabrication et du lancement de satellites

Le marché de la fabrication de satellites et des lanceurs est assez consolidé, les cinq premières entreprises occupant 89,17 %. Les principaux acteurs de ce marché sont Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. et Space Exploration Technologies Corp. (triés par ordre alphabétique).

Leaders du marché de la fabrication et du lancement de satellites

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include Ariane Group, Indian Space Research Organisation (ISRO), Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company, United Launch Alliance, LLC..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la fabrication et du lancement de satellites

- Janvier 2023 Airbus a signé un contrat avec le ministère belge de la Défense, a annoncé la société la semaine dernière. Airbus fournira des services de communications tactiques par satellite aux forces armées pour une durée de 15 ans. Airbus prévoit de lancer un nouveau service de communications à ultra-haute fréquence (UHF) d'ici 2024 pour les forces armées d'autres pays européens et des alliés de l'OTAN.

- Novembre 2022 EchoStar Corporation a annoncé un accord révisé avec Maxar Technologies pour fabriquer le satellite EchoStar XXIV, également connu sous le nom de JUPITER™ 3. Le satellite, conçu pour la division Hughes Network Systems d'EchoStar, est en cours de fabrication dans les installations de Maxar à Palo Alto, en Californie.

- Novembre 2022 Maxar Technologies acquiert la société de développement de logiciels et d'intelligence artificielle tissée. Cette acquisition ajoute considérablement aux capacités d'ingénierie logicielle et d'IA de Maxar.

Rapport sur le marché de la fabrication et du lancement de satellites – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Miniaturisation des satellites

- 4.2 Masse satellite

- 4.3 Propriétaire du lanceur

- 4.4 Dépenses pour les programmes spatiaux

-

4.5 Cadre réglementaire

- 4.5.1 Mondial

- 4.5.2 Australie

- 4.5.3 Brésil

- 4.5.4 Canada

- 4.5.5 Chine

- 4.5.6 France

- 4.5.7 Allemagne

- 4.5.8 Inde

- 4.5.9 L'Iran

- 4.5.10 Japon

- 4.5.11 Nouvelle-Zélande

- 4.5.12 Russie

- 4.5.13 Singapour

- 4.5.14 Corée du Sud

- 4.5.15 Emirats Arabes Unis

- 4.5.16 Royaume-Uni

- 4.5.17 États-Unis

- 4.6 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

-

5.2 Masse satellite

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 En dessous de 10 kg

- 5.2.5 au dessus de 1000kg

-

5.3 Classe Orbite

- 5.3.1 GÉO

- 5.3.2 LEO

- 5.3.3 LE MIEN

-

5.4 Véhicule de lancement Mtow

- 5.4.1 Lourd

- 5.4.2 Lumière

- 5.4.3 Moyen

-

5.5 Utilisateur final

- 5.5.1 Commercial

- 5.5.2 Militaire et gouvernement

- 5.5.3 Autre

-

5.6 Sous-système satellite

- 5.6.1 Matériel de propulsion et propulseur

- 5.6.2 Bus et sous-systèmes satellites

- 5.6.3 Panneaux solaires et matériel d'alimentation

- 5.6.4 Structures, harnais et mécanismes

-

5.7 Technologie de propulsion

- 5.7.1 Électrique

- 5.7.2 À base de gaz

- 5.7.3 Carburant liquide

-

5.8 Région

- 5.8.1 Asie-Pacifique

- 5.8.1.1 Par pays

- 5.8.1.1.1 Australie

- 5.8.1.1.2 Chine

- 5.8.1.1.3 Inde

- 5.8.1.1.4 Japon

- 5.8.1.1.5 Nouvelle-Zélande

- 5.8.1.1.6 Singapour

- 5.8.1.1.7 Corée du Sud

- 5.8.2 L'Europe

- 5.8.2.1 Par pays

- 5.8.2.1.1 France

- 5.8.2.1.2 Allemagne

- 5.8.2.1.3 Russie

- 5.8.2.1.4 Royaume-Uni

- 5.8.3 Amérique du Nord

- 5.8.3.1 Par pays

- 5.8.3.1.1 Canada

- 5.8.3.1.2 États-Unis

- 5.8.4 Reste du monde

- 5.8.4.1 Par pays

- 5.8.4.1.1 Brésil

- 5.8.4.1.2 L'Iran

- 5.8.4.1.3 Arabie Saoudite

- 5.8.4.1.4 Emirats Arabes Unis

- 5.8.4.1.5 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Airbus SE

- 6.4.2 Ariane Group

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Indian Space Research Organisation (ISRO)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

- 6.4.13 United Launch Alliance, LLC.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Liste des tableaux et figures

- Figure 1:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, TOUS, MINIATURISATION DES SATELLITES, NOMBRE DE SATELLITES MINIATURES LANCÉS (INFÉRIEURS À 10 KG), 2017 - 2022

- Figure 2:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, TOUS, MASSE DES SATELLITES, NOMBRE DE SATELLITES LANCÉS (AU-DESSUS DE 10 KG), 2017 - 2022

- Figure 3:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, TOUS, PROPRIÉTAIRES DU LANCEUR, NOMBRE DE LANCEURS UTILISÉS, 2017 - 2022

- Figure 4:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, TOUS, DÉPENSES POUR LES PROGRAMMES SPATIAUX, USD, 2017-2022

- Figure 5:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, VALEUR, USD, 2017-2029

- Figure 6:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR APPLICATION, VALEUR, USD, 2017-2029

- Figure 7:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR APPLICATION, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 8:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR COMMUNICATION, VALEUR, USD, 2017 - 2029

- Figure 9:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR OBSERVATION DE LA TERRE, VALEUR, USD, 2017 - 2029

- Figure 10:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR NAVIGATION, VALEUR, USD, 2017 - 2029

- Figure 11:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR OBSERVATION SPATIALE, VALEUR, USD, 2017-2029

- Figure 12:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR D'AUTRES, VALEUR, USD, 2017 - 2029

- Figure 13:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MASSE DU SATELLITE, VALEUR, USD, 2017 - 2029

- Figure 14:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR MASSE DU SATELLITE, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 15:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR 10-100 KG, VALEUR, USD, 2017 - 2029

- Figure 16:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR 100-500 KG, VALEUR, USD, 2017 - 2029

- Figure 17:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, DE 500 À 1 000 KG, VALEUR, USD, 2017 - 2029

- Figure 18:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, EN MOINS DE 10 KG, VALEUR, USD, 2017 - 2029

- Figure 19:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, DE PLUS DE 1 000 KG, VALEUR, USD, 2017 - 2029

- Figure 20:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR CLASSE D'ORBITE, VALEUR, USD, 2017 - 2029

- Figure 21:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR CLASSE D'ORBITE, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 22:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ELIPTICAL, VALEUR, USD, 2017 - 2029

- Figure 23:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR GEO, VALEUR, USD, 2017 - 2029

- Figure 24:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR LEO, VALEUR, USD, 2017 - 2029

- Figure 25:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MEO, VALEUR, USD, 2017 - 2029

- Figure 26:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MTOW DE VÉHICULE DE LANCEMENT, VALEUR, USD, 2017 - 2029

- Figure 27:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, PAR MTOW DES LANCEURS, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 28:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR LOURD, VALEUR, USD, 2017 - 2029

- Figure 29:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR INTERPLANÉTAIRE, VALEUR, USD, 2017 - 2029

- Figure 30:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR LUMIÈRE, VALEUR, USD, 2017-2029

- Figure 31:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MOYEN, VALEUR, USD, 2017-2029

- Figure 32:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR UTILISATEUR FINAL, VALEUR, USD, 2017 - 2029

- Figure 33:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR UTILISATEUR FINAL, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 34:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR COMMERCIAL, VALEUR, USD, 2017 - 2029

- Figure 35:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MILITAIRE ET GOUVERNEMENT, VALEUR, USD, 2017 - 2029

- Figure 36:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR AUTRE, VALEUR, USD, 2017 - 2029

- Figure 37:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR SOUS-SYSTÈME SATELLITE, VALEUR, USD, 2017-2029

- Figure 38:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR SOUS-SYSTÈME SATELLITE, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 39:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR MATÉRIEL DE PROPULSION ET PROPULSEUR, VALEUR, USD, 2017 - 2029

- Figure 40:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR BUS SATELLITE ET SOUS-SYSTÈMES, VALEUR, USD, 2017 - 2029

- Figure 41:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, PAR RÉSEAU SOLAIRE ET MATÉRIEL ÉLECTRIQUE, VALEUR, USD, 2017 - 2029

- Figure 42:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR STRUCTURES, HARNAIS ET MÉCANISMES, VALEUR, USD, 2017 - 2029

- Figure 43:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR TECHNOLOGIE DE PROPULSION, VALEUR, USD, 2017 - 2029

- Figure 44:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR TECHNOLOGIE DE PROPULSION, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 45:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ÉLECTRICITÉ, VALEUR, USD, 2017-2029

- Figure 46:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR GAZ, VALEUR, USD, 2017 - 2029

- Figure 47:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR CARBURANT LIQUIDE, VALEUR, USD, 2017-2029

- Figure 48:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR RÉGION, VALEUR, USD, 2017-2029

- Figure 49:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR RÉGION, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 50:

- MARCHÉ DE LA FABRICATION DE SATELLITES ET DE LANCEURS ASIE-PACIFIQUE, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 51:

- MARCHÉ DE LA FABRICATION DE SATELLITES ET DE LANCEURS ASIE-PACIFIQUE, PAR PAYS, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 52:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR AUSTRALIE, VALEUR, USD, 2017 - 2029

- Figure 53:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR AUSTRALIE, VALEUR, %, 2017 VS 2022

- Figure 54:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR CHINE, VALEUR, USD, 2017 - 2029

- Figure 55:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR CHINE, VALEUR, %, 2017 VS 2022

- Figure 56:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR INDE, VALEUR, USD, 2017 - 2029

- Figure 57:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR INDE, VALEUR, %, 2017 VS 2022

- Figure 58:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR JAPON, VALEUR, USD, 2017 - 2029

- Figure 59:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR JAPON, VALEUR, %, 2017 VS 2022

- Figure 60:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR NOUVELLE-ZÉLANDE, VALEUR, USD, 2017 - 2029

- Figure 61:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR NOUVELLE-ZÉLANDE, VALEUR, %, 2017 VS 2022

- Figure 62:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR SINGAPOUR, VALEUR, USD, 2017 - 2029

- Figure 63:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR SINGAPOUR, VALEUR, %, 2017 VS 2022

- Figure 64:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR CORÉE DU SUD, VALEUR, USD, 2017 - 2029

- Figure 65:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR CORÉE DU SUD, VALEUR, %, 2017 VS 2022

- Figure 66:

- MARCHÉ EUROPE DE LA FABRICATION DE SATELLITES ET DE LANCEURS DE VÉHICULES, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 67:

- MARCHÉ EUROPE DE LA FABRICATION DE SATELLITES ET DE LANCEURS DE VÉHICULES, PAR PAYS, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 68:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR FRANCE, VALEUR, USD, 2017 - 2029

- Figure 69:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR FRANCE, VALEUR, %, 2017 VS 2022

- Figure 70:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ALLEMAGNE, VALEUR, USD, 2017 - 2029

- Figure 71:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ALLEMAGNE, VALEUR, %, 2017 VS 2022

- Figure 72:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR RUSSIE, VALEUR, USD, 2017 - 2029

- Figure 73:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR RUSSIE, VALEUR, %, 2017 VS 2022

- Figure 74:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ROYAUME-UNI, VALEUR, USD, 2017 - 2029

- Figure 75:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ROYAUME-UNI, VALEUR, %, 2017 VS 2022

- Figure 76:

- MARCHÉ DE LA FABRICATION DE SATELLITES ET DE LANCEURS EN AMÉRIQUE DU NORD, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 77:

- MARCHÉ DE LA FABRICATION DE SATELLITES ET DE LANCEURS EN AMÉRIQUE DU NORD, PAR PAYS, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 78:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR CANADA, VALEUR, USD, 2017-2029

- Figure 79:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR CANADA, VALEUR, %, 2017 VS 2022

- Figure 80:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ÉTATS-UNIS, VALEUR, USD, 2017 - 2029

- Figure 81:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ÉTATS-UNIS, VALEUR, %, 2017 VS 2022

- Figure 82:

- RESTE DU MONDE DE LA FABRICATION DE SATELLITE ET DU MARCHÉ DES VÉHICULES DE LANCEMENT, PAR PAYS, VALEUR, USD, 2017 - 2029

- Figure 83:

- RESTE DU MONDE DE LA FABRICATION DE SATELLITES ET DU MARCHÉ DES VÉHICULES DE LANCEMENT, PAR PAYS, VALEUR, %, 2017 VS 2023 VS 2029

- Figure 84:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR BRÉSIL, VALEUR, USD, 2017 - 2029

- Figure 85:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR BRÉSIL, VALEUR, %, 2017 VS 2022

- Figure 86:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR IRAN, VALEUR, USD, 2017 - 2029

- Figure 87:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR IRAN, VALEUR, %, 2017 VS 2022

- Figure 88:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ARABIE SAOUDITE, VALEUR, USD, 2017 - 2029

- Figure 89:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ARABIE SAOUDITE, VALEUR, %, 2017 VS 2022

- Figure 90:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR ÉMIRATS ARABES UNIS, VALEUR, USD, 2017 - 2029

- Figure 91:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR ÉMIRATS ARABES UNIS, VALEUR, %, 2017 VS 2022

- Figure 92:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE VÉHICULES DE LANCEMENT, PAR RESTE DU MONDE, VALEUR, USD, 2017 - 2029

- Figure 93:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DE LANCEURS, PAR RESTE DU MONDE, VALEUR, %, 2017 VS 2022

- Figure 94:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, ENTREPRISES LES PLUS ACTIVES, PAR NOMBRE DACTIONS STRATÉGIQUES, 2017-2029

- Figure 95:

- MARCHÉ MONDIAL DE LA FABRICATION DE SATELLITES ET DES LANCEURS, STRATÉGIES LES PLUS ADOPTÉES, 2017-2029

- Figure 96:

- PART DE MARCHÉ MONDIALE DE LA FABRICATION DE SATELLITES ET DES LANCEURS DE VÉHICULES (%), PAR PRINCIPAUX ACTEURS, 2022

Segmentation de lindustrie de la fabrication de satellites et des lanceurs

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. 10-100 kg, 100-500 kg, 500-1 000 kg, inférieur à 10 kg, supérieur à 1 000 kg sont couverts en tant que segments par masse satellite. GEO, LEO, MEO sont couverts en tant que segments par classe d'orbite. Heavy, Light, Medium sont couverts en tant que segments par Launch Vehicle Mtow. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. Le matériel de propulsion et le propulseur, le bus et les sous-systèmes satellites, le matériel solaire et d'alimentation, les structures, les harnais et les mécanismes sont couverts en tant que segments par le sous-système satellite. L'électricité, le gaz et le carburant liquide sont couverts en tant que segments par Propulsion Tech. LAsie-Pacifique, lEurope et lAmérique du Nord sont couverts en segments par région.

- Un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre, ou peut être lancé dans un voyage interplanétaire en fonction de lapplication prévue. Parmi les trois types d'orbites, à savoir l'orbite terrestre basse (LEO), l'orbite géostationnaire (GEO) et l'orbite terrestre moyenne (MEO), LEO semble être le plus largement choisi en raison de sa proximité avec la Terre.

- De nombreux satellites météorologiques et de communication ont tendance à avoir des orbites terrestres élevées, les plus éloignées de la surface. Les satellites en orbite terrestre moyenne comprennent des satellites de navigation et spécialisés conçus pour surveiller une zone spécifique. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Les différents satellites fabriqués et lancés ont des applications différentes. Au cours de la période 2017-2022, sur les 56 satellites lancés sur lorbite MEO, la plupart ont été construits à des fins de navigation/positionnement global. La plupart des 133 satellites en orbite GEO ont été déployés à des fins de communication et dobservation de la Terre. Plus de 4 025 satellites LEO fabriqués et lancés au cours de la même période appartenaient à divers pays du monde.

- Lutilisation croissante des satellites dans des domaines tels que le renseignement électronique, les sciences de la Terre/météorologie, limagerie laser, limagerie optique et la météorologie devrait stimuler la demande de développement de satellites au cours de la période de prévision.

| Application | Communication | |||

| Observation de la Terre | ||||

| La navigation | ||||

| Observation spatiale | ||||

| Autres | ||||

| Masse satellite | 10-100kg | |||

| 100-500kg | ||||

| 500-1000kg | ||||

| En dessous de 10 kg | ||||

| au dessus de 1000kg | ||||

| Classe Orbite | GÉO | |||

| LEO | ||||

| LE MIEN | ||||

| Véhicule de lancement Mtow | Lourd | |||

| Lumière | ||||

| Moyen | ||||

| Utilisateur final | Commercial | |||

| Militaire et gouvernement | ||||

| Autre | ||||

| Sous-système satellite | Matériel de propulsion et propulseur | |||

| Bus et sous-systèmes satellites | ||||

| Panneaux solaires et matériel d'alimentation | ||||

| Structures, harnais et mécanismes | ||||

| Technologie de propulsion | Électrique | |||

| À base de gaz | ||||

| Carburant liquide | ||||

| Région | Asie-Pacifique | Par pays | Australie | |

| Chine | ||||

| Inde | ||||

| Japon | ||||

| Nouvelle-Zélande | ||||

| Singapour | ||||

| Corée du Sud | ||||

| L'Europe | Par pays | France | ||

| Allemagne | ||||

| Russie | ||||

| Royaume-Uni | ||||

| Amérique du Nord | Par pays | Canada | ||

| États-Unis | ||||

| Reste du monde | Par pays | Brésil | ||

| L'Iran | ||||

| Arabie Saoudite | ||||

| Emirats Arabes Unis | ||||

| Reste du monde | ||||

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.