Taille du marché des systèmes de contrôle dattitude et dorbite des satellites

|

|

Période d'étude | 2017 - 2029 |

|

|

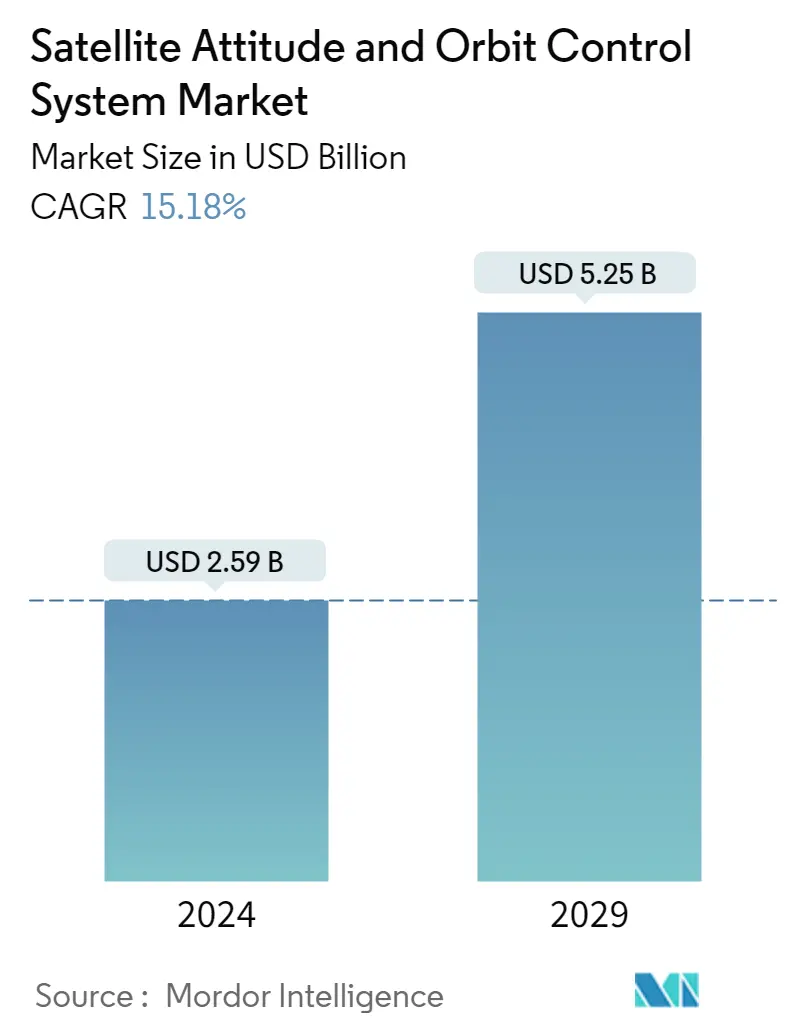

Taille du Marché (2024) | 2.60 Milliards de dollars |

|

|

Taille du Marché (2029) | 4.29 Milliards de dollars |

|

|

Plus grande part par classe d'orbite | LEO |

|

|

CAGR (2024 - 2029) | 15.18 % |

|

|

Plus grande part par région | Amérique du Nord |

|

|

Concentration du Marché | Haut |

Acteurs majeurs |

||

|

||

|

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché du système de contrôle dattitude et dorbite des satellites

La taille du marché des systèmes de contrôle dattitude et dorbite des satellites est estimée à 2,59 milliards USD en 2024 et devrait atteindre 5,25 milliards USD dici 2029, avec une croissance de 15,18 % au cours de la période de prévision (2024-2029).

Le déploiement rapide ou accru de satellites LEO stimule le taux d'adoption de l'AOCS

- Le marché des satellites AOCS connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la surveillance militaire et les missions scientifiques. Le segment LEO est le plus grand et le plus largement utilisé parmi les trois classes dorbites. Elle occupe la majorité des parts par rapport aux deux autres classes dorbites. Entre 2017 et 2022, plus de 4100 satellites LEO ont été fabriqués et lancés dans toutes les régions, principalement à des fins de communication. En outre, la demande dAOCS augmente en raison de ladoption croissante de satellites de communication pour laccès Internet haut débit, en particulier dans les zones rurales et isolées. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO.

- Les satellites MEO constituent la deuxième part la plus importante. L'utilisation de ces satellites dans l'armée a augmenté en raison de leurs avantages supplémentaires, tels qu'une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture.

- De plus, bien que les exigences de l'AOCS pour les satellites GEO soient moindres, il joue un rôle important en garantissant le bon fonctionnement des satellites GEO en effectuant une série de tâches, notamment le contrôle de l'orientation du satellite, la stabilisation de sa position et la correction de toute perturbation causée par des facteurs externes comme le vent solaire, les champs magnétiques et la gravité. Les fabricants de systèmes AOCS fournissent des produits avancés pour les plates-formes de satellites GEO, notamment des suiveurs d'étoiles, des roues de réaction, des gyroscopes et des couples magnétiques innovants.

Le développement et le lancement dun grand nombre de satellites stimulent la croissance du marché

- Les AOCS par satellite jouent un rôle essentiel dans le maintien du positionnement, de la stabilité et de l'orientation précis des satellites dans l'espace. Ces systèmes sont essentiels pour garantir le succès des missions satellitaires, permettant une collecte de données, une communication et une observation de la Terre précises. Le marché mondial de lAOCS connaît une croissance significative, lAmérique du Nord, lEurope et lAsie-Pacifique devenant des régions clés qui stimulent les progrès de cette industrie.

- LAmérique du Nord est un acteur majeur sur le marché mondial des AOCS, les États-Unis étant à lavant-garde des avancées technologiques. La région dispose dune solide industrie spatiale comprenant des entreprises aérospatiales établies, des instituts de recherche et des agences gouvernementales. Le marché nord-américain des AOCS est stimulé par une forte demande pour les missions de communication, de défense et scientifiques par satellite.

- Le marché européen de lAOCS bénéficie de fortes collaborations entre les États membres de lESA et lUnion européenne. Les principaux pays européens tels que la France, lAllemagne et le Royaume-Uni sont fortement présents dans la fabrication de satellites, contribuant ainsi à la croissance du marché des AOCS. La région met laccent sur le développement de technologies AOCS avancées, notamment les suiveurs détoiles, les roues à réaction et les systèmes de propulseurs.

- La région Asie-Pacifique est devenue un acteur clé sur le marché mondial des AOCS, portée par lexpansion rapide de son industrie spatiale. Des pays comme la Chine, lInde et le Japon ont investi des sommes considérables dans lexploration spatiale, la technologie satellitaire et les capacités de fabrication locales. La demande croissante de services de communication, de télédétection et de navigation alimente ladoption des systèmes AOCS.

Tendances du marché mondial des systèmes de contrôle dattitude et dorbite des satellites

- La demande mondiale croissante de miniaturisation des satellites stimule le marché

Aperçu du marché des systèmes de contrôle dattitude et dorbite des satellites

Le marché des systèmes de contrôle dattitude et dorbite des satellites est assez consolidé, les cinq premières entreprises occupant 98,09 %. Les principaux acteurs de ce marché sont Bradford Engineering BV, Jena-Optronik, OHB SE, SENER Group et Sitael SpA (triés par ordre alphabétique).

Leaders du marché des systèmes de contrôle dattitude et dorbite des satellites

Bradford Engineering BV

Jena-Optronik

OHB SE

SENER Group

Sitael S.p.A.

Other important companies include AAC Clyde Space, Innovative Solutions in Space BV, NewSpace Systems, Thales.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des systèmes de contrôle dattitude et dorbite des satellites

- Février 2023 Jena-Optronik annonce avoir été sélectionnée par le fabricant de constellations de satellites Airbus OneWeb Satellites pour fournir à l'ASTRO CL un capteur de systèmes de contrôle d'attitude et d'orbite (AOCS) pour la famille de petits satellites ARROW.

- Décembre 2022:ASTRO CL, le plus petit membre de la famille de trackers d'étoiles ASTRO de Jena-Optronik, a été choisi pour prendre en charge la nouvelle plate-forme satellite proliférée LEO de Maxar. Chaque satellite embarquera deux trackers d'étoiles ASTRO CL pour permettre son guidage, sa navigation et son contrôle.

- Novembre 2022 la mission Artemis I de la NASA est équipée de deux capteurs d'étoiles de Jena-Optronik GmbH, qui assureront l'alignement précis du vaisseau spatial en route vers la Lune.

Rapport sur le marché des systèmes de contrôle dattitude et dorbite des satellites – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Miniaturisation des satellites

- 4.2 Masse satellite

- 4.3 Dépenses pour les programmes spatiaux

-

4.4 Cadre réglementaire

- 4.4.1 Mondial

- 4.4.2 Australie

- 4.4.3 Brésil

- 4.4.4 Canada

- 4.4.5 Chine

- 4.4.6 France

- 4.4.7 Allemagne

- 4.4.8 Inde

- 4.4.9 L'Iran

- 4.4.10 Japon

- 4.4.11 Nouvelle-Zélande

- 4.4.12 Russie

- 4.4.13 Singapour

- 4.4.14 Corée du Sud

- 4.4.15 Emirats Arabes Unis

- 4.4.16 Royaume-Uni

- 4.4.17 États-Unis

- 4.5 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

-

5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

-

5.2 Masse satellite

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 En dessous de 10 kg

- 5.2.5 au dessus de 1000kg

-

5.3 Classe Orbite

- 5.3.1 GÉO

- 5.3.2 LEO

- 5.3.3 LE MIEN

-

5.4 Utilisateur final

- 5.4.1 Commercial

- 5.4.2 Militaire et gouvernement

- 5.4.3 Autre

-

5.5 Région

- 5.5.1 Asie-Pacifique

- 5.5.2 L'Europe

- 5.5.3 Amérique du Nord

- 5.5.4 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

-

6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 AAC Clyde Space

- 6.4.2 Bradford Engineering BV

- 6.4.3 Innovative Solutions in Space BV

- 6.4.4 Jena-Optronik

- 6.4.5 NewSpace Systems

- 6.4.6 OHB SE

- 6.4.7 SENER Group

- 6.4.8 Sitael S.p.A.

- 6.4.9 Thales

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

-

8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des systèmes de contrôle dattitude et dorbite des satellites

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. 10-100 kg, 100-500 kg, 500-1 000 kg, inférieur à 10 kg, supérieur à 1 000 kg sont couverts en tant que segments par masse satellite. GEO, LEO, MEO sont couverts en tant que segments par classe d'orbite. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. LAsie-Pacifique, lEurope et lAmérique du Nord sont couverts en segments par région.

- Le marché des satellites AOCS connaît une forte croissance, portée par la demande croissante de satellites LEO, utilisés pour la communication, la navigation, l'observation de la Terre, la surveillance militaire et les missions scientifiques. Le segment LEO est le plus grand et le plus largement utilisé parmi les trois classes dorbites. Elle occupe la majorité des parts par rapport aux deux autres classes dorbites. Entre 2017 et 2022, plus de 4100 satellites LEO ont été fabriqués et lancés dans toutes les régions, principalement à des fins de communication. En outre, la demande dAOCS augmente en raison de ladoption croissante de satellites de communication pour laccès Internet haut débit, en particulier dans les zones rurales et isolées. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO.

- Les satellites MEO constituent la deuxième part la plus importante. L'utilisation de ces satellites dans l'armée a augmenté en raison de leurs avantages supplémentaires, tels qu'une puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture.

- De plus, bien que les exigences de l'AOCS pour les satellites GEO soient moindres, il joue un rôle important en garantissant le bon fonctionnement des satellites GEO en effectuant une série de tâches, notamment le contrôle de l'orientation du satellite, la stabilisation de sa position et la correction de toute perturbation causée par des facteurs externes comme le vent solaire, les champs magnétiques et la gravité. Les fabricants de systèmes AOCS fournissent des produits avancés pour les plates-formes de satellites GEO, notamment des suiveurs d'étoiles, des roues de réaction, des gyroscopes et des couples magnétiques innovants.

| Communication |

| Observation de la Terre |

| La navigation |

| Observation spatiale |

| Autres |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| En dessous de 10 kg |

| au dessus de 1000kg |

| GÉO |

| LEO |

| LE MIEN |

| Commercial |

| Militaire et gouvernement |

| Autre |

| Asie-Pacifique |

| L'Europe |

| Amérique du Nord |

| Reste du monde |

| Application | Communication |

| Observation de la Terre | |

| La navigation | |

| Observation spatiale | |

| Autres | |

| Masse satellite | 10-100kg |

| 100-500kg | |

| 500-1000kg | |

| En dessous de 10 kg | |

| au dessus de 1000kg | |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Utilisateur final | Commercial |

| Militaire et gouvernement | |

| Autre | |

| Région | Asie-Pacifique |

| L'Europe | |

| Amérique du Nord | |

| Reste du monde |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.