Analyse du marché de détail au Vietnam

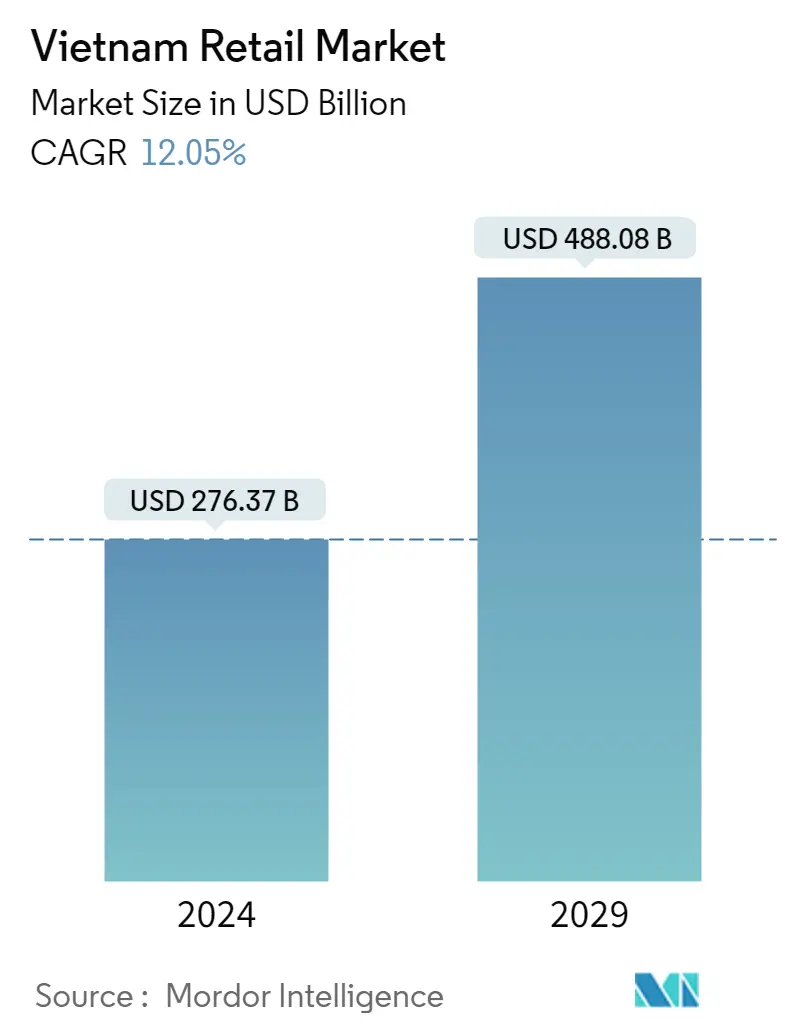

La taille du marché de détail au Vietnam est estimée à 276,37 milliards de dollars en 2024 et devrait atteindre 488,08 milliards de dollars dici 2029, avec un TCAC de 12,05 % au cours de la période de prévision (2024-2029).

Alors que l'impact de la crise du COVID-19 s'est fait sentir à l'échelle mondiale, le contrôle efficace de la pandémie par le Vietnam a conduit à la reprise des ventes au détail de biens de consommation et de services au cours des derniers mois de 2020. Le taux de croissance, bien que restant inférieur aux 12,7% enregistrés l'année précédente, constitue un signe encourageant pour le monde des affaires, dans un contexte où le marché mondial du commerce de détail souffre d'une chute des revenus pendant la pandémie. Le taux de croissance des ventes au détail à la fin de l'année était dû aux détaillants et aux centres commerciaux proposant des programmes de promotion des ventes pour stimuler la consommation intérieure.

Le Vietnam connaît une urbanisation continue et une évolution de la demande parmi les jeunes consommateurs urbains, ce qui entraîne une forte croissance des canaux de vente au détail modernes tels que les grands magasins et l'expansion rapide du commerce électronique. En effet, linfluence croissante de ces facteurs peut être constatée dans lémergence de formats tels que les supérettes, qui ciblent la demande dépicerie adaptée au flux dun mode de vie urbain occupé.

Les points de vente modernes proposent des marques/produits privés qui peuvent être achetés exclusivement dans leurs magasins. Les supermarchés proposent des produits mieux adaptés aux besoins quotidiens du consommateur moyen. Des produits alimentaires, non alimentaires et électroménagers sont également proposés dans les supermarchés, ce qui facilite les achats, car ils offrent tout le nécessaire aux clients sous un même toit. Pour améliorer encore l'expérience d'achat, certains magasins disposent de boulangeries et de cafés sur place où les consommateurs peuvent se détendre et se divertir en famille ou entre amis.

Tendances du marché de détail au Vietnam

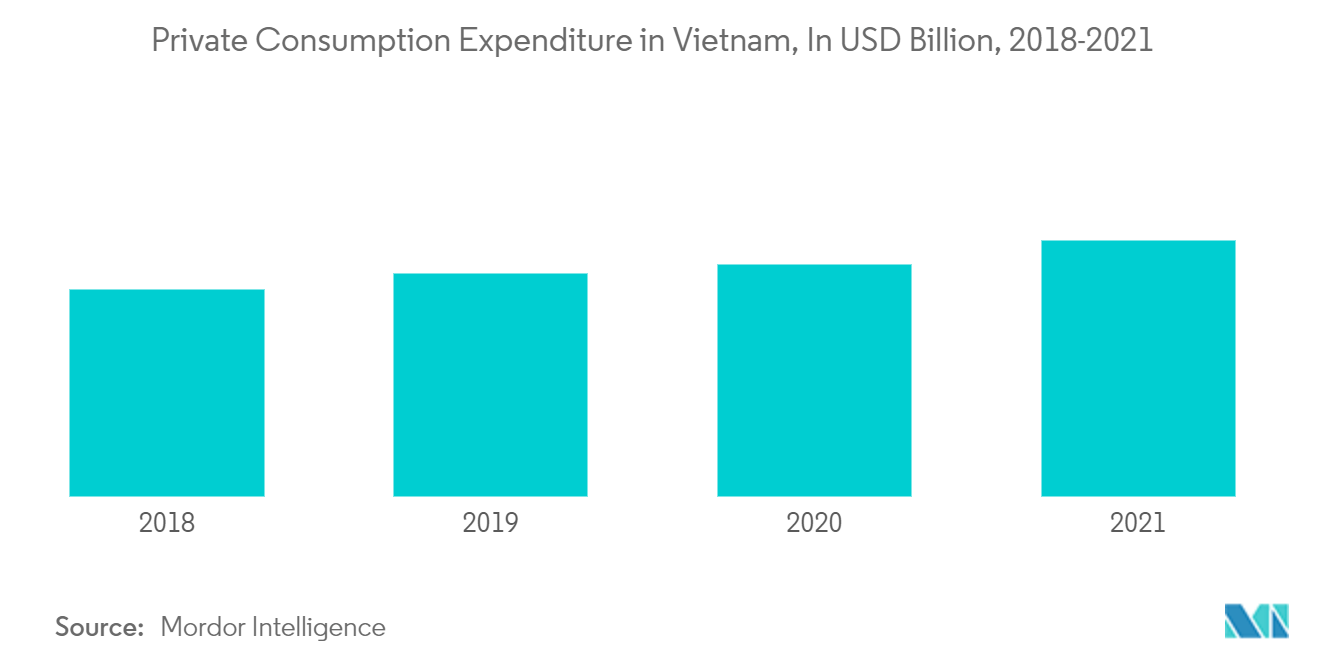

La croissance rapide des dépenses de consommation est un facteur déterminant

Le revenu disponible par habitant du Vietnam devrait croître rapidement et atteindre 3 062 dollars en 2023. Les dépenses réelles des ménages vietnamiens ont augmenté de 8,3% pour atteindre 121,3 milliards de dollars en 2021, contre 112,1 milliards de dollars en 2019. Le taux de consommation privée est également élevé, plus de 67% du PIB. Il s'agit du deuxième taux le plus élevé de la région, derrière les Philippines (73,8 %) et devant la Malaisie et l'Indonésie (57,0 % et 57,3 %, respectivement).

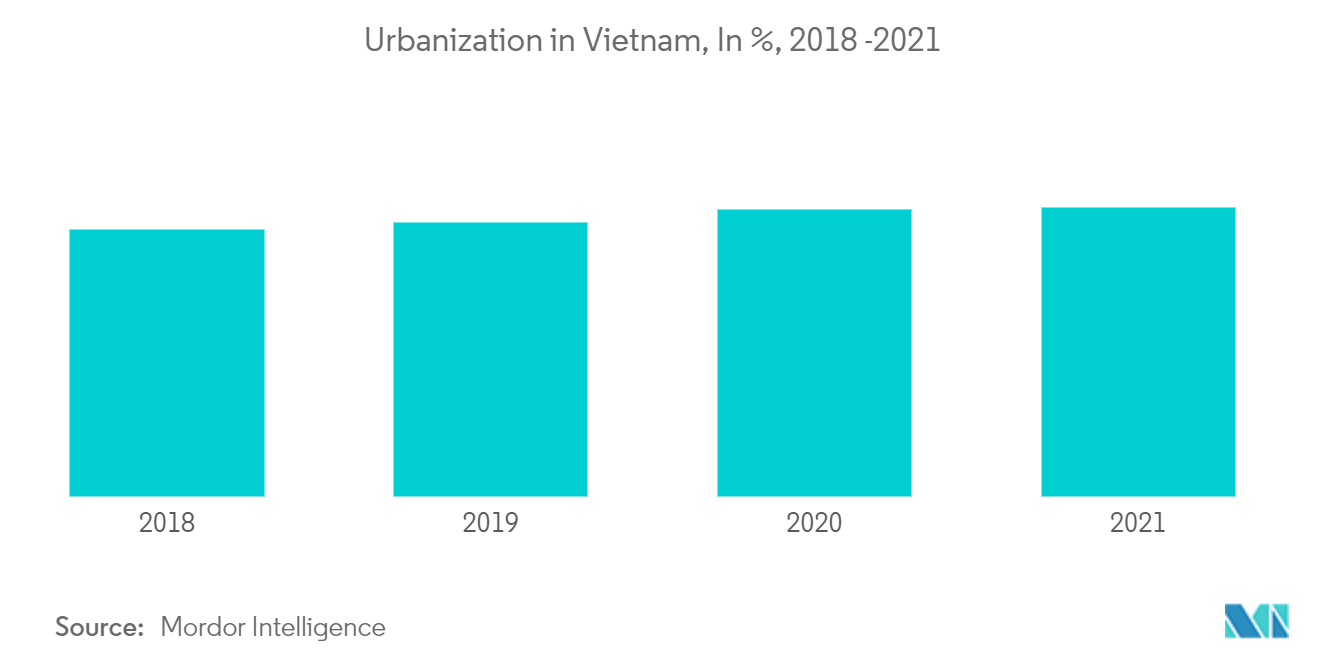

Faible urbanisation avec un fort potentiel de croissance

Le taux d'urbanisation du Vietnam reste faible par rapport à l'ensemble de la région, à 37 % de la population, contre des taux compris entre 47 % et 76 % dans d'autres pays d'Asie du Sud-Est. Cela représentait un domaine à fort potentiel et de croissance attendue. En fait, la population urbaine vietnamienne devrait enregistrer un TCAC d'environ 3 % au cours de la période prévisionnelle, tandis que ce taux de croissance se situe entre 1 % et 2 % pour l'Indonésie, la Malaisie, les Philippines et la Thaïlande. Lanalyse des taux durbanisation dans des pays comparables dAsie du Sud-Est indique que la première étape de lurbanisation sera probablement rapide. La croissance du Vietnam suit une trajectoire similaire, puisque l'urbanisation devrait atteindre 55 % en 2030.

Aperçu du secteur de la vente au détail au Vietnam

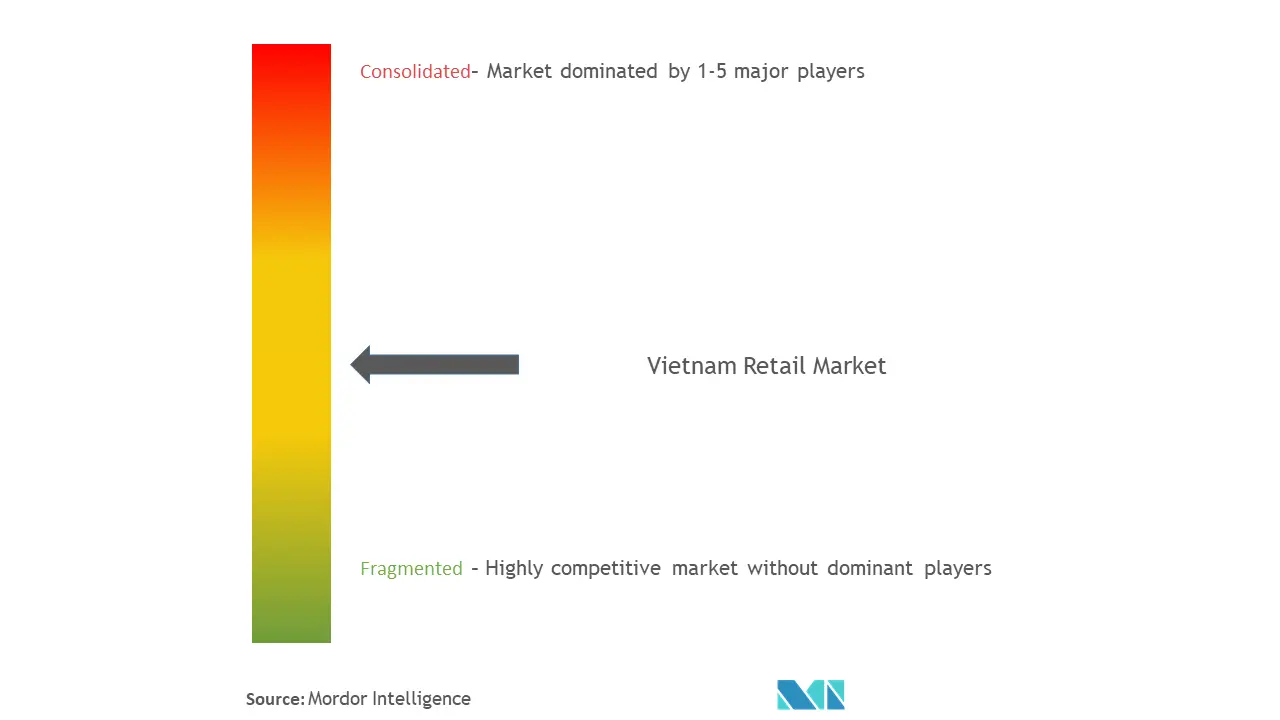

Le marché vietnamien du commerce de détail est compétitif en raison de la présence de grands acteurs nationaux, où les entreprises nationales ont gagné la préférence sur les multinationales en raison de leur fort pouvoir de marché. Les plus grandes entreprises utilisent le développement de nouveaux produits, la fusion, l'expansion, l'acquisition et le partenariat comme tactiques stratégiques pour accroître la présence de leur marque auprès des clients. Il compte des acteurs majeurs Saigon Co. Op, Central Group, AEON group, Vin Group et Lotte Mart.

Leaders du marché de détail au Vietnam

-

Saigon Co. Op

-

Central Group

-

AEON group

-

Vin Group

-

Lotte Mart

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de détail au Vietnam

- En octobre 2022, afin de connecter toutes les interactions des utilisateurs, qu'elles aient lieu hors ligne, en ligne, en réalité augmentée ou encore dans le métaverse, le groupe Central a lancé la plateforme Next-Gen Omnichannel, qui englobera le réseau Central Retail en Thaïlande. , le Vietnam et l'Italie.

- En février 2022, la quatrième vague de la pandémie de COVID-19 à Ho Chi Minh-Ville a provoqué plusieurs fluctuations dans la chaîne d'approvisionnement des produits de base, et les commerces de détail modernes ont dû s'adapter en modifiant leurs systèmes de distribution plutôt que de continuer à jouer la fonction traditionnelle de livraison d'articles à Ho Chi Minh-Ville. clients sur place.

Segmentation du secteur de la vente au détail au Vietnam

La vente au détail est le processus de vente de biens de consommation ou de services à des clients via plusieurs canaux de distribution pour réaliser un profit. Une analyse de fond complète du marché de détail du Vietnam comprend une évaluation des tendances émergentes par segments, des changements importants dans la dynamique du marché et un aperçu du marché. Le marché de détail du Vietnam est segmenté par catégorie de produits (produits alimentaires, boissons et tabac, soins personnels et ménagers, vêtements, chaussures et accessoires, meubles, jouets et loisirs, industriel et automobile, électronique et électroménager, autres produits) et par Canal de distribution (hypermarchés/supermarchés, magasins spécialisés, grands magasins, commerce électronique et autres canaux de distribution). Le rapport propose la taille du marché et les valeurs prévisionnelles pour le marché de détail du Vietnam en millions de dollars pour les segments ci-dessus.

| Produits alimentaires, boissons et tabac |

| Soins personnels et soins ménagers |

| Vêtements, chaussures et accessoires |

| Meubles, jouets et loisirs |

| Industriel et automobile |

| Appareils électroniques et électroménagers |

| Autres produits |

| Hypermarchés, Supermarchés |

| Magasins spécialisés |

| Grands magasins |

| Commerce électronique |

| Autres canaux de distribution |

| Par type de produit | Produits alimentaires, boissons et tabac |

| Soins personnels et soins ménagers | |

| Vêtements, chaussures et accessoires | |

| Meubles, jouets et loisirs | |

| Industriel et automobile | |

| Appareils électroniques et électroménagers | |

| Autres produits | |

| Par canal de distribution | Hypermarchés, Supermarchés |

| Magasins spécialisés | |

| Grands magasins | |

| Commerce électronique | |

| Autres canaux de distribution |

FAQ sur les études de marché de détail au Vietnam

Quelle est la taille du marché de détail au Vietnam ?

La taille du marché de détail vietnamien devrait atteindre 276,37 milliards USD en 2024 et croître à un TCAC de 12,05 % pour atteindre 488,08 milliards USD d'ici 2029.

Quelle est la taille actuelle du marché de détail au Vietnam ?

En 2024, la taille du marché de détail vietnamien devrait atteindre 276,37 milliards de dollars.

Qui sont les principaux acteurs du marché de détail au Vietnam ?

Saigon Co. Op, Central Group, AEON group, Vin Group, Lotte Mart sont les principales sociétés opérant sur le marché de détail du Vietnam.

Quelles années couvre ce marché de détail au Vietnam et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché de détail vietnamien était estimée à 246,65 milliards de dollars. Le rapport couvre la taille historique du marché de détail du Vietnam pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de détail du Vietnam pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du commerce de détail au Vietnam

Statistiques sur la part de marché de la vente au détail au Vietnam en 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse du commerce de détail au Vietnam comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.