Taille et part du marché immobilier résidentiel des Émirats arabes unis

Analyse du marché immobilier résidentiel des Émirats arabes unis par Mordor Intelligence

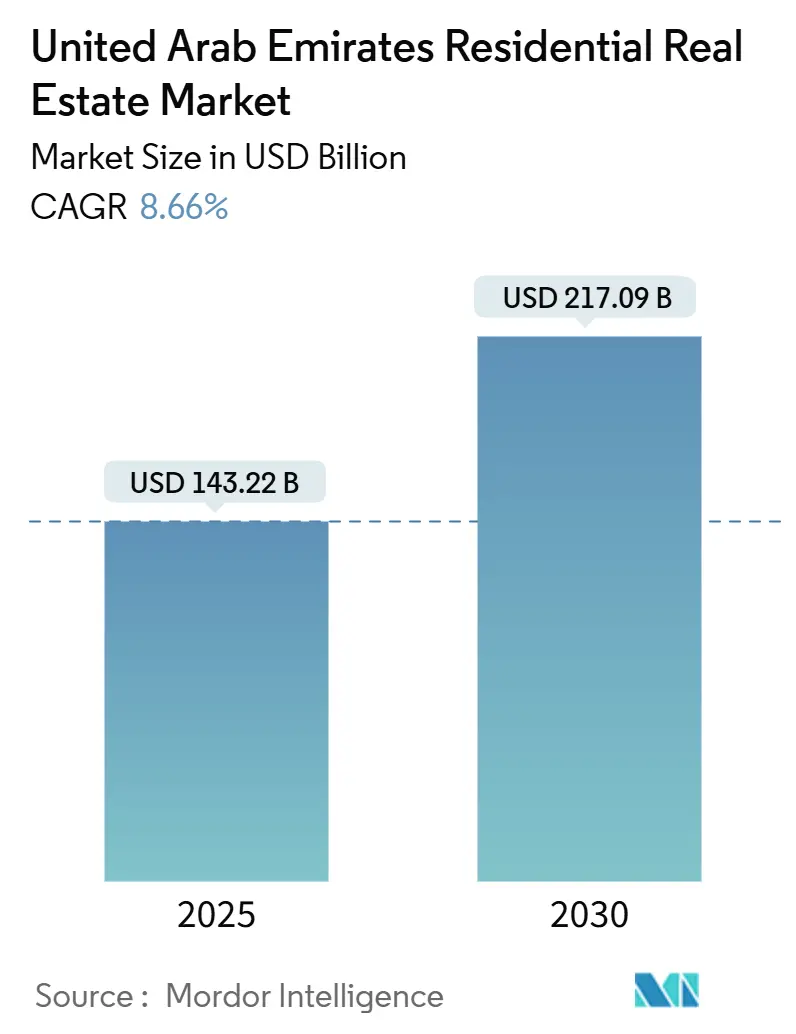

Le marché immobilier résidentiel des Émirats arabes unis est évalué à 143,22 milliards USD en 2025 et devrait grimper à 217,09 milliards USD d'ici 2030, progressant à un TCAC de 8,66 %. La profondeur du marché s'élargit alors qu'une migration record de millionnaires, la libéralisation des visas et les infrastructures post-Expo stimulent à la fois la demande et les volumes de transactions. Les promoteurs primaires accélèrent les pipelines sur plan tandis que les outils de conception technologique compriment les délais de construction et renforcent la rentabilité. L'offre reste tendue par rapport à la croissance démographique, renforçant la résilience des prix même si les nouvelles livraisons accusent du retard sur les prévisions. Pendant ce temps, Ras Al Khaimah gagne en importance grâce à des projets touristiques phares qui redirigent les capitaux loin du cœur de Dubaï, ajoutant une nouvelle couche de diversification géographique au marché immobilier résidentiel des Émirats arabes unis.

Points clés du rapport

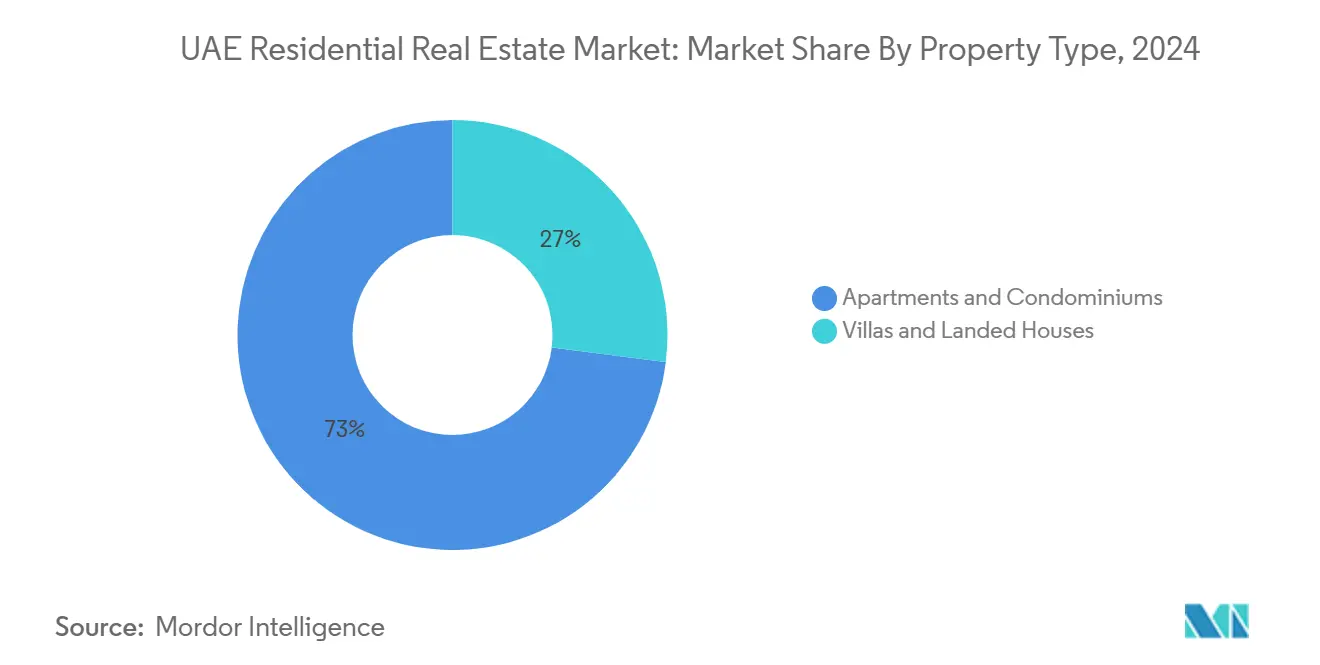

- Par type de propriété, les appartements et condominiums ont dominé avec 73 % de la part du marché immobilier résidentiel des Émirats arabes unis en 2024 ; les villas et maisons individuelles s'étendent à un TCAC de 9,20 % jusqu'en 2030.

- Par gamme de prix, le segment milieu de gamme a représenté 47 % de la taille du marché immobilier résidentiel des Émirats arabes unis en 2024 ; le niveau luxe devrait croître à un TCAC de 10,00 % jusqu'en 2030.

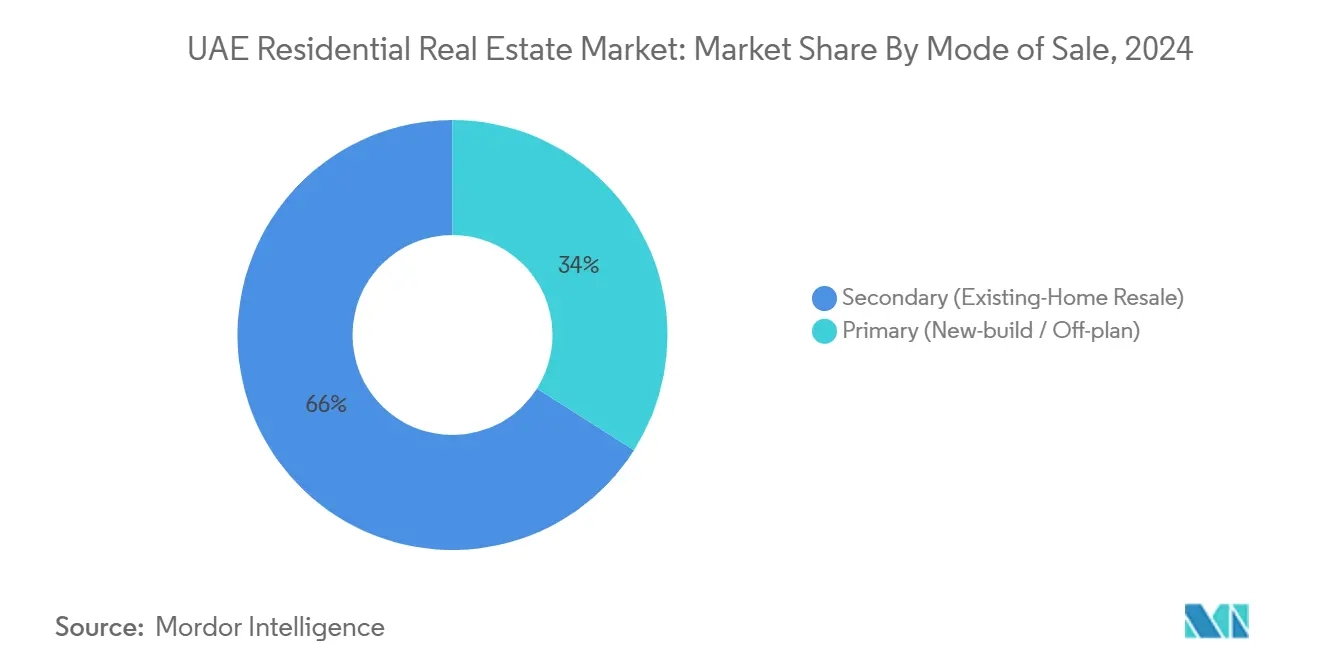

- Par mode de vente, les transactions secondaires ont détenu une part de 66 % de la taille du marché immobilier résidentiel des Émirats arabes unis en 2024, tandis que les ventes primaires ont enregistré le TCAC prévisionnel le plus élevé à 10,39 % jusqu'en 2030.

- Par modèle commercial, les transactions de vente ont représenté 74 % de la taille du marché immobilier résidentiel des Émirats arabes unis en 2024 ; les locations progressent à un TCAC de 9,44 % jusqu'en 2030.

- Par émirats, Dubaï a capturé 45 % de la part du marché immobilier résidentiel des Émirats arabes unis en 2024 ; Ras Al Khaimah est l'émirat à croissance la plus rapide avec un TCAC de 10,05 % jusqu'en 2030.

Tendances et perspectives du marché immobilier résidentiel des Émirats arabes unis

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Réformes des visas élargissant la base d'acheteurs | +1.8% | Mondial, concentré à Dubaï et Abu Dhabi | Long terme (≥ 4 ans) |

| Afflux d'ultra-riches stimulant le luxe | +1.5% | Corridors de luxe de Dubaï et Abu Dhabi | Court terme (≤ 2 ans) |

| Héritage Expo-2020 stimulant l'immigration interne | +1.2% | Cœur de Dubaï, retombées vers les Émirats du Nord | Moyen terme (2-4 ans) |

| Politiques de télétravail CCG augmentant la rétention | +0.9% | Régional CCG, plus fort à Dubaï | Moyen terme (2-4 ans) |

| Mandats de maisons intelligentes accélérant les unités technologiques | +0.7% | Zone métropolitaine de Dubaï | Long terme (≥ 4 ans) |

| Centres logistiques stimulant la demande de villas | +0.5% | Dubaï Sud, zones industrielles d'Abu Dhabi | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Héritage Expo-2020 stimulant l'immigration interne à long terme et la demande de logements

L'infrastructure post-Expo de Dubaï maintient l'absorption résidentielle. La population a atteint 3,8 millions en 2024, en hausse de 5 % en glissement annuel, tandis que les arrivées touristiques ont augmenté de 9 % à 18,7 millions. Le T1 2025 a enregistré 43 000 transactions résidentielles d'une valeur de 115 milliards AED, en hausse de 23 % en volume par rapport à 2024. Les améliorations des transports, les espaces publics plus verts et une économie de services diversifiée soutiennent la transformation de l'émirat d'un arrêt d'affaires transitoire vers un centre de vie permanent. Les Émirats du Nord bénéficient également d'une connectivité améliorée qui canalise de nouveaux résidents vers l'extérieur.

Réformes des visas (Visas dorés et de retraite) élargissant la base d'acheteurs

Des parcours de résidence rationalisés attirent les investisseurs mondiaux vers le marché immobilier résidentiel des Émirats arabes unis. Les délivrances de Visa doré ont augmenté de 52 % au S1 2024 après les exonérations de frais et l'assouplissement des seuils d'acompte. Un traitement efficace de 7-10 jours convertit les demandes en actes, tandis que les acheteurs européens se protègent contre des régimes fiscaux plus stricts chez eux. Un visa de retraite dédié de cinq ans ancre un créneau naissant de logements pour seniors, élargissant la demande globale au-delà des segments d'expatriés conventionnels.

Poussée des individus ultra-fortunés alimentant le segment luxe

Un afflux net prévu de 6 700 millionnaires en 2024 renforce l'absorption haut de gamme. Des lancements emblématiques comme Bay Villas de Nakheel se vendent du jour au lendemain avec des prix dépassant 4 millions USD. Les seuls acheteurs russes ont injecté 6,3 milliards USD depuis 2022, et les promoteurs répondent avec 21 milliards USD de nouvel inventaire premium. Zéro impôt sur le revenu et stabilité politique élèvent les Émirats arabes unis au-dessus des marchés refuges rivaux.

Politiques de télétravail CCG augmentant la rétention des locataires expatriés

La flexibilité à l'échelle du Golfe permet aux professionnels de conserver leurs emplois dans leur pays d'origine tout en s'installant définitivement dans les Émirats, stabilisant la demande locative. Près de 18 % des locataires d'Abu Dhabi se sont convertis à la propriété en 2024. Plus de 900 000 contrats de location numériques enregistrés en 2024 reflètent une transparence et une adhérence accrues sur le marché locatif[1]Dubai Land Department, "Smart Rental Index 2025 Launch," Dubai Land Department, dubailand.gov.ae. Le mix de politiques allonge la durée moyenne de location et soutient des flux de trésorerie prévisibles pour les propriétaires.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Hausse des taux hypothécaires comprimant l'accessibilité pour les acheteurs à revenus moyens | -1.2% | National, aigu à Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Risque de suroffre dans le pipeline d'appartements en hauteur | -1.0% | Corridors principaux de Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Prix pétroliers volatils limitant les dépenses fédérales et subventions | -0.8% | Programmes fédéraux, plus fort dans les Émirats du Nord | Court terme (≤ 2 ans) |

| Retards d'enregistrement des titres de propriété dans les Émirats du Nord | -0.6% | Ras Al Khaimah, Sharjah, Ajman | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Prix pétroliers volatils limitant les dépenses fédérales et subventions

Les revenus pétroliers fluctuants menacent les allocations de logements abordables, surtout dans les Émirats du Nord dépendants des subventions. Un récent décaissement de 2,3 milliards AED efface un arriéré mais souligne la vulnérabilité aux fluctuations des matières premières. Une diversification économique plus large amortit l'impact, mais l'incertitude sur les cycles budgétaires peut reporter les calendriers de projets et freiner l'absorption à court terme[2]Emirates News Agency Staff, "Sheikh Zayed Housing Programme Approves AED 2.3 Billion for Citizens," Emirates News Agency, wam.ae.

Hausse des taux hypothécaires comprimant l'accessibilité pour les acheteurs à revenus moyens

L'EIBOR 12 mois a atteint 5,306 % en juin 2024, poussant les taux hypothécaires de détail à 6,65 % pour les expatriés. Les coûts de financement pressent les acheteurs qui s'appuient sur des structures prêt-valeur de 85 %, particulièrement sur le marché intermédiaire. Les transactions cash dominent Abu Dhabi avec 70 % des transactions, adoucissant le coup dans le haut de gamme du marché immobilier résidentiel des Émirats arabes unis, mais les vents contraires du financement persistent pour les ménages salariés.

Analyse par segment

Par type de propriété : Les villas stimulent l'expansion premium

Les appartements ont maintenu une part dominante de 73 % du marché immobilier résidentiel des Émirats arabes unis en 2024 alors que les investisseurs favorisaient les actifs compacts générateurs de rendement. Les lancements T1 2025 ont ajouté 25 000 nouvelles unités d'appartements, et les rendements locatifs moyens se sont maintenus à 6,7 %. Les fonctionnalités de maisons intelligentes deviennent standard, renforçant les primes de prix dans un pool d'inventaire encombré.

Les villas sont le moteur de croissance évident, progressant à un TCAC de 9,20 %. Les zones périphériques comme Dubaï Sud témoignent d'une forte adoption alors que les professionnels échangent la proximité contre l'espace. La mise à niveau de 128 milliards USD de l'aéroport Al Maktoum catalyse la demande, et les promoteurs regroupent des échéanciers de paiement flexibles pour élargir l'accès. La taille du marché immobilier résidentiel des Émirats arabes unis pour les villas devrait s'étendre plus rapidement que toute autre catégorie de propriété jusqu'en 2030

Par gamme de prix : Le segment luxe accélère avec la migration de richesse

Le milieu de gamme ancre 47 % des dépenses, fournissant des logements pour les expatriés qualifiés gagnant 3 000-10 000 AED par mois. Les libérations de terrains ciblées ajouteront 17 080 unités abordables, mais seulement 25 % du nouveau stock est vraiment accessible aux familles moyennes, révélant un écart d'accessibilité.

Les maisons de luxe évoluent à un TCAC de 10,00 % alors que les élites mondiales relocalisent capitaux et familles. L'île Saadiyat a enregistré un bond de prix de 12 % en 2024, et les rendements planent près de 6,5 %. Des partenariats comme Modon et Candy Capital élargissent les pipelines ultra-luxe, signalant la confiance des promoteurs dans la demande haut de gamme soutenue à l'intérieur du marché immobilier résidentiel des Émirats arabes unis.

Par mode de vente : Le marché primaire gagne de l'élan

Les transactions secondaires ont dominé 66 % du chiffre d'affaires en 2024, produisant 60 milliards AED de profits de revente et ratifiant une liquidité profonde. Le produit prêt permet une occupation immédiate, séduisant les investisseurs orientés rendement.

Les ventes primaires, cependant, augmentent à un TCAC de 10,39 %. Les transactions sur plan ont représenté 56 % de l'activité T1 2025 alors que les acheteurs recherchent personnalisation et appréciation du capital. Avec 1 034 projets actifs totalisant 288 020 unités, les promoteurs alimenteront une offre fraîche dans la taille du marché immobilier résidentiel des Émirats arabes unis tandis que les pilotes de tokenisation pionnier des points d'entrée fractionnaires.

Par modèle commercial : Le marché locatif gagne du terrain

Les ventes ont encore prévalu en 2024 avec une part de 74 % de la taille du marché immobilier résidentiel des Émirats arabes unis, un produit de la législation de pleine propriété et des incitations à la résidence. Les gains en capital se combinent aux revenus locatifs pour créer un attrait puissant pour les investisseurs mondiaux.

Les locations progressent à un TCAC de 9,44 % alors que les hausses de taux renforcent les rendements. Les loyers moyens de Dubaï ont grimpé de 16 % en 2024, et les locations courtes ont rapporté 7 % dans les zones premium. Les indices de loyer pilotés par l'IA intègrent la transparence, ce qui à son tour stimule la participation des propriétaires institutionnels dans l'industrie immobilière résidentielle des Émirats arabes unis.

Analyse géographique

Dubaï est l'ancrage du système, contribuant à 45 % de l'activité tout en s'orientant vers une croissance plus stable et technologique. La valeur des transactions a augmenté de 30 % en glissement annuel au T1 2025, mais les livraisons ont traîné les projections de 11 %, resserrant les vacances et soulevant les loyers. Les investissements en ville intelligente et les expansions aéroportuaires sous-tendent la prochaine vague de création de valeur. Les enceintes émergentes comme Dubaï Sud ont enregistré 16,1 milliards AED de ventes en 2024 et une poussée de demande locative de 20 % en 2025, étendant l'empreinte urbaine du marché immobilier résidentiel des Émirats arabes unis[3]Government of Dubai Media Office Staff, "Dubai South Records AED 16.1 Billion in 2024 Real Estate Sales," Government of Dubai Media Office, mediaoffice.ae.

Abu Dhabi avance avec un inventaire diversifié et des initiatives de ville intelligente à grande échelle. Les communautés abordables comme Al Reef rapportent 9,95 %, les districts de milieu de gamme comme l'île Al Reem ont augmenté de 4 % en valeur capitale, et les îles de luxe ont gagné jusqu'à 7 %. La ville cognitive Aion Sentia de 2,5 milliards AED et un pipeline de projets à usage mixte cimentent la poussée de la capitale vers des formats de vie high-tech et durables à l'intérieur du marché immobilier résidentiel des Émirats arabes unis plus large.

Ras Al Khaimah fait la une de la croissance future, projetant un TCAC de 10,05 % alors que la régénération menée par le tourisme convertit le littoral inactif en enclaves premium. Sharjah et d'autres Émirats du Nord comblent le vide d'accessibilité, soutenus par les subventions fédérales au logement et les corridors de transport inter-émirats. Collectivement, la mosaïque géographique renforce la résilience et disperse le risque d'investissement à travers le marché immobilier résidentiel des Émirats arabes unis.

Paysage concurrentiel

Le marché immobilier des Émirats arabes unis présente une fragmentation modérée, les cinq premiers promoteurs représentant environ 55 % des lancements sur plan, créant des opportunités pour les acteurs de niche. Emaar, réalisant un revenu record en 2024, poursuit activement des partenariats transfrontaliers pour débloquer une capacité supplémentaire. De même, Aldar élargit son portefeuille en introduisant un parc logistique de 1,55 million pi², harmonisant les écosystèmes résidentiels et industriels.

La technologie est le champ de bataille émergent. Les firmes PropTech prétendent que les plans d'étage optimisés par l'IA peuvent soulever les marges de profit des promoteurs jusqu'à 40 %, accélérant l'adoption parmi les titulaires cherchant la différenciation. Le bac à sable de tokenisation du Dubai Land Department devrait capturer 7 % des transactions d'ici 2033, attirant les entrants fintech dans l'industrie immobilière résidentielle des Émirats arabes unis.

Les coentreprises prolifèrent au niveau luxe. Le pacte de Modon avec Candy Capital élargit l'optionalité de design pour les acheteurs ultra-fortunés. Le logement abordable attire aussi de nouveaux capitaux alors que les libérations de terrains gouvernementales réduisent les barrières d'entrée. La transparence réglementaire, incluant l'indice de location intelligente 2025, standardise les évaluations et réduit la friction, encourageant la discipline concurrentielle au sein du marché immobilier résidentiel des Émirats arabes unis.

Leaders de l'industrie immobilière résidentielle des Émirats arabes unis

-

Aldar Properties

-

Nakheel PJSC

-

Damac Properties

-

Deyaar Development

-

Emaar Properties PJSC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Dubai Holding a complété une IPO REIT résidentielle, levant 584 millions USD sur 15 milliards USD de commandes, soulignant l'appétit des investisseurs pour les véhicules de revenus adossés à la propriété

- Mars 2025 : Dubaï a approuvé 17 080 nouvelles unités abordables sur 1,46 million m² de terrain pour répondre à la demande de revenus moyens.

- Février 2025 : KEZAD Group a annoncé une expansion d'infrastructure qui améliore les retombées résidentielles à Abu Dhabi.

- Janvier 2025 : Dubai Land Department a déployé l'indice de location intelligente 2025, intégrant des modèles de tarification IA.

Portée du rapport sur le marché immobilier résidentiel des Émirats arabes unis

Le rapport sur le marché immobilier résidentiel des Émirats arabes unis fournit des perspectives avec un aperçu de l'économie et du marché, l'impact de la pandémie COVID-19 sur le marché, les tendances d'achat immobilier - perspectives socioéconomiques et démographiques, les initiatives gouvernementales, les aspects réglementaires pour le secteur immobilier résidentiel, les perspectives sur la taille des prêts immobiliers et les tendances du rapport prêt-valeur, l'accent sur l'innovation technologique, les startups et la proptech dans l'immobilier, la demande et l'offre d'immobilier résidentiel aux Émirats arabes unis et dans les villes clés, les perspectives sur les rendements locatifs dans le segment immobilier, les perspectives sur la pénétration du marché des capitaux et les REIT, les perspectives sur le soutien au logement abordable fourni par le gouvernement et les partenariats public-privé, et la dynamique du marché, entre autres. Le rapport présente également l'impact approfondi du COVID-19 à court et long terme.

Le rapport couvre également les informations qualitatives et quantitatives sur les segments par type (appartements/condominiums et villas/maisons individuelles) et villes clés (Dubaï, Abu Dhabi et Sharjah). De plus, le rapport fournit également des profils d'entreprises pour comprendre le paysage concurrentiel du marché.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Primaire (construction neuve / sur plan) |

| Secondaire (revente de logements existants) |

| Dubaï |

| Abu Dhabi |

| Sharjah |

| Ras Al Khaimah |

| Reste des Émirats arabes unis |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par mode de vente | Primaire (construction neuve / sur plan) |

| Secondaire (revente de logements existants) | |

| Par émirats | Dubaï |

| Abu Dhabi | |

| Sharjah | |

| Ras Al Khaimah | |

| Reste des Émirats arabes unis |

Questions clés auxquelles répond le rapport

Quelle est la valeur projetée du marché immobilier résidentiel des Émirats arabes unis d'ici 2030 ?

Le marché devrait atteindre 217,09 milliards USD d'ici 2030, reflétant un TCAC de 8,66 %.

Quel type de propriété connaît la croissance la plus rapide sur le marché immobilier résidentiel des Émirats arabes unis ?

Les villas et maisons individuelles mènent la croissance à un TCAC de 9,20 % jusqu'en 2030 en raison de la demande d'espaces de vie plus grands.

Pourquoi Ras Al Khaimah attire-t-il les investisseurs immobiliers ?

Un complexe intégré de 4 milliards USD et une stratégie touristique de soutien positionnent Ras Al Khaimah comme l'émirat à croissance la plus rapide avec des perspectives de TCAC de 10,05 %.

Comment les réformes des visas influencent-elles le marché immobilier résidentiel des Émirats arabes unis ?

Les visas dorés et de retraite facilitent les exigences de résidence, augmentant la participation des acheteurs étrangers et élargissant la demande globale.

Dernière mise à jour de la page le: