Taille et part du marché immobilier résidentiel français

Analyse du marché immobilier résidentiel français par Mordor Intelligence

La taille du marché immobilier résidentiel français est évaluée à 528,33 milliards USD en 2025 et devrait s'étendre à 697,52 milliards USD d'ici 2030, reflétant un TCAC de 5,92 %. Cette reprise fait suite à l'effondrement de 35,6 % des volumes de transactions survenu entre août 2021 et octobre 2024, soulignant la résilience du marché alors que les normes de crédit, les coûts hypothécaires et les tendances démographiques se réalignent sur de nouvelles réalités post-pandémie. Les taux hypothécaires ont diminué de 4,21 % fin 2023 à près de 3,1 % en 2025, et la production de crédit est déjà supérieure de 71 % à l'année précédente, signalant un renouveau du pouvoir d'achat et de la liquidité. Les pénuries structurelles de logements, les calendriers réglementaires d'efficacité énergétique et la migration du télétravail vers les régions du sud et de l'ouest ajoutent des vents porteurs durables. Dans le même temps, les capitaux institutionnels accélèrent le cycle de construction-location axé sur la location, tandis que les réglementations énergétiques accélèrent les mises à niveau du parc existant, ancrant la valeur à long terme des actifs conformes. Les promoteurs pivotent vers des modèles de revenus récurrents et des services d'investissement intégrés pour protéger les marges des coûts de construction croissants et des dépenses de conformité dictées par les politiques.

Principaux points à retenir du rapport

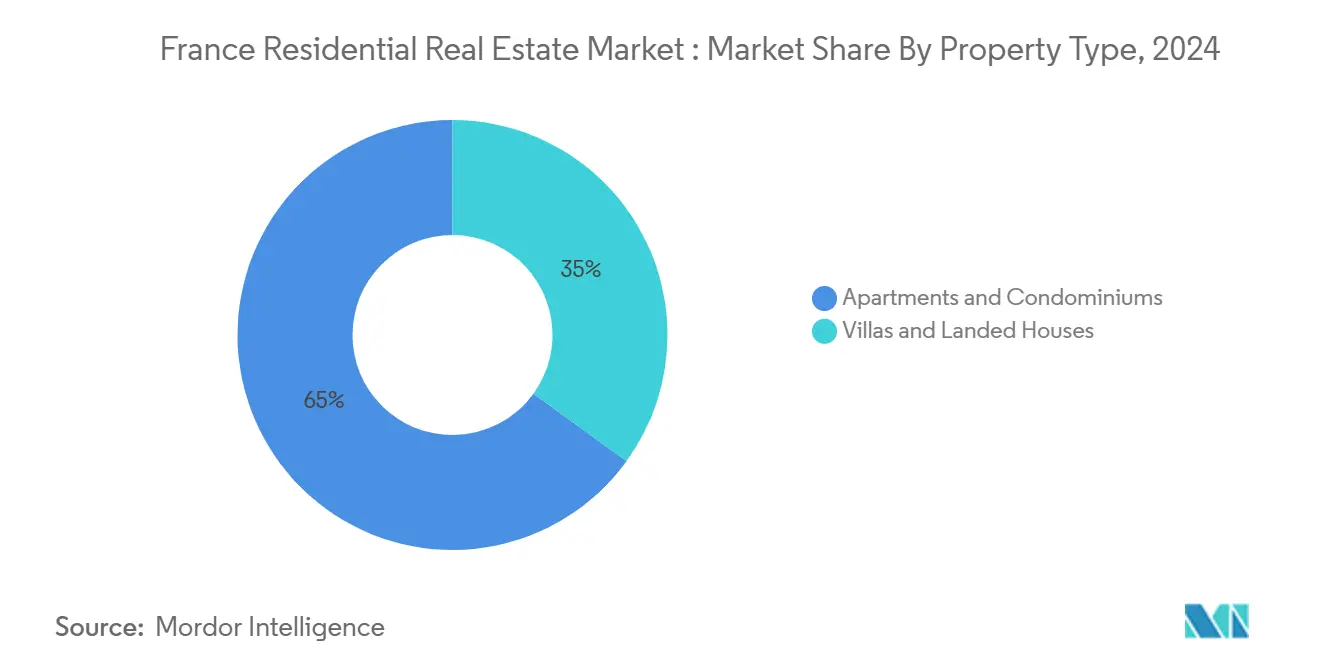

- Par type de propriété, les appartements et copropriétés ont dominé avec 65 % de la part du marché immobilier résidentiel français en 2024, tandis que les villas et maisons individuelles devraient afficher le TCAC le plus rapide de 6,18 % jusqu'en 2030.

- Par gamme de prix, le segment moyen de gamme a commandé 46 % de la part de la taille du marché immobilier résidentiel français en 2024 ; le niveau abordable devrait s'étendre à un TCAC de 6,11 % de 2025 à 2030.

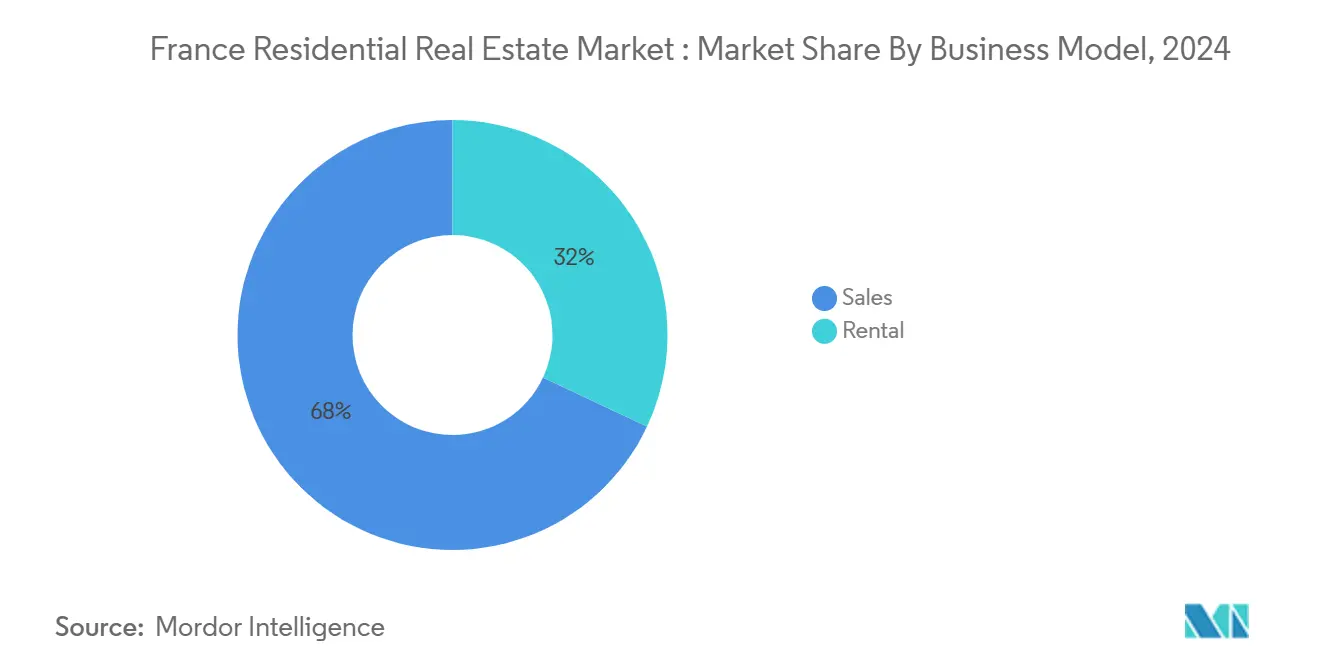

- Par modèle économique, le segment des ventes a détenu 68 % de la part du marché immobilier résidentiel français en 2024, tandis que les locations devraient augmenter à un TCAC de 6,29 % jusqu'en 2030.

- Par mode de vente, le segment secondaire a représenté 65 % de la part de la taille du marché immobilier résidentiel français en 2024, mais le segment primaire progresse à un TCAC de 6,22 % jusqu'en 2030.

- Par région, l'Île-de-France est restée la plus importante avec une part de 28 % en 2024, tandis que l'Occitanie connaît la croissance la plus rapide à 6,36 % de TCAC jusqu'en 2030.

Tendances et informations du marché immobilier résidentiel français

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Déficit de logements et déséquilibre de l'offre dans un contexte de baisse des permis de construire | +1.2% | National ; aigu en Île-de-France, Lyon, Marseille | Long terme (≥ 4 ans) |

| Réglementations d'efficacité énergétique accélérant la rénovation et la demande de nouvelles constructions | +0.9% | National ; plus élevé dans les régions à ancien parc | Long terme (≥ 4 ans) |

| Incitations aux primo-accédants et extension du PTZ+ alimentant la demande d'entrée de gamme | +0.8% | National ; plus fort en zones B et C | Moyen terme (2-4 ans) |

| Croissance de l'investissement institutionnel build-to-rent stimulant l'offre locative | +0.7% | Grandes métropoles ; extension aux villes secondaires | Moyen terme (2-4 ans) |

| Migration induite par le télétravail vers les zones suburbaines et rurales | +0.6% | Occitanie, Nouvelle-Aquitaine, Centre-Val-de-Loire | Moyen terme (2-4 ans) |

| Croissance des ménages d'une personne augmentant la demande de logements plus petits | +0.4% | Centres urbains-Paris, Lyon, Toulouse | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Déficit de logements et déséquilibre de l'offre dans un contexte de baisse des permis de construire

Les nouveaux permis de construire ont chuté de 23,7 % en 2023, approfondissant un déficit structurel estimé qui sous-tend le plancher de prix à long terme du marché immobilier résidentiel français[1]Conseil Supérieur du Notariat, "Bilan Immobilier 2023," Notaires de France, notaires.fr. Le déficit est le plus grave là où l'immigration nette persiste, comme l'Île-de-France, qui ajoute encore environ 50 000 à 60 000 résidents par an malgré des sorties accélérées vers les régions du sud. Les matériaux coûteux et les réglementations superposées ralentissent la nouvelle offre, donc les investisseurs institutionnels ciblent les programmes build-to-rent qui verrouillent des baux longs et des normes énergétiques modernes. Les initiatives de propriété gouvernementales reconnaissent le rôle de la pénurie dans la stabilisation des prix, récompensant les promoteurs qui peuvent manœuvrer dans les contraintes de conformité et livrer rapidement du stock

Incitations aux primo-accédants et extension du PTZ+ alimentant la demande d'entrée de gamme

La France a prolongé le Prêt à Taux Zéro (PTZ+) jusqu'en décembre 2027 et élargi l'éligibilité à l'échelle nationale à partir d'avril 2025, augmentant la capacité d'achat d'entrée de gamme[2]Service-Public France, "PTZ : conditions d'éligibilité 2025-2027," Service-Public, service-public.fr. La baisse des coûts hypothécaires autour de 3,1 % en 2025 a coïncidé avec l'adoption du PTZ+, et les banques indiquent des échéances de prêt plus longues de 20 ans et plus qui maintiennent les charges mensuelles gérables. En atténuant les écarts de fonds propres, le programme canalise l'activité vers les villes secondaires précédemment en dehors des zones de forte tension, diversifiant la demande régionale et redynamisant le trafic des primo-accédants.

Migration induite par le télétravail vers les zones suburbaines et rurales

Environ 770 000 résidents ont déménagé des villes denses vers les communes rurales en 2021, une augmentation de 12 % par rapport à 2019, catalysant de nouvelles poches de demande et réévaluant les valeurs immobilières en Occitanie, Nouvelle-Aquitaine et Centre-Val-de-Loire. Avec la plupart des déménageurs citant des plans de relocalisation permanente, les municipalités de destination accélèrent les mises à niveau d'infrastructure, créant des avantages circulaires pour le logement local et les services. Les professionnels à hauts revenus conservant les salaires métropolitains amplifient le pouvoir d'achat dans les régions d'accueil, amplifiant les prévisions de TCAC de 6,36 % pour l'Occitanie jusqu'en 2030.

Réglementations d'efficacité énergétique accélérant la rénovation et la demande de nouvelles constructions

L'interdiction des locations classées G dès 2025-et les interdictions ultérieures sur les classées F en 2028 et E en 2034-crée un marché de rénovation estimé à plus de 1 000 EUR/m², soutenu par les subventions MaPrimeRénov' couvrant jusqu'à 90 % des coûts pour les ménages éligibles[3]Ministère de la Transition Écologique, "Entrée en vigueur du Diagnostic de Performance Énergétique 2025," Ministère T.E., ecologie.gouv.fr. Les logements efficaces classés A/B ont obtenu des primes de prix de 1 à 2 % en 2023, tandis que les unités F/G ont perdu jusqu'à 6 % Notaires-de-France. Les promoteurs commercialisant de nouvelles constructions conformes bénéficient d'une demande préférentielle, et les investisseurs institutionnels déploient des capitaux dans des portefeuilles alignés sur l'énergie qui commandent des loyers plus élevés et une vacance plus faible.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Hausse des taux hypothécaires et resserrement des normes de crédit comprimant l'accessibilité | -1.10% | National ; aigu à Paris | Court terme (≤ 2 ans) |

| Croissance salariale réelle stagnante freinant le pouvoir d'achat dans les zones urbaines centrales | -0.70% | Île-de-France, Provence-Alpes-Côte d'Azur | Moyen terme (2-4 ans) |

| Parc de logements vieillissant nécessitant des coûts de rénovation élevés | -0.30% | National | Moyen terme (2-4 ans) |

| Volatilité des prix et correction du marché créant l'incertitude des acheteurs | -0.10% | National | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Hausse des taux hypothécaires et resserrement des normes de crédit comprimant l'accessibilité

Bien que les coûts aient reculé des pics de 4,2 %, la moyenne actuelle de 3,1 % triple encore le taux record de 1,05 % de fin 2021. Des normes prudentielles plus strictes plafonnent l'endettement, freinant l'accès pour les emprunteurs à revenus moyens, et les prêts immobiliers en cours ont glissé de 0,65 % en glissement annuel à 1 424 milliards EUR en juillet 2024 BNP-Paribas. Les amortissements plus longs de 253 mois compensent une partie de la pression mais soulignent la tension d'accessibilité sur les marchés premium et reportent la propriété pour les ménages plus jeunes.

Croissance salariale réelle stagnante freinant le pouvoir d'achat dans les zones urbaines centrales

La rémunération réelle a pris du retard sur l'inflation immobilière, réduisant la part des employés et ouvriers dans les transactions d'achat depuis 2019 ; les cadres supérieurs représentent maintenant 52 % des acheteurs Notaires-de-France. Les prix parisiens au-dessus de 9 500 EUR/m² exigent des revenus bien au-delà des médianes régionales, provoquant une émigration soutenue qui soulage la demande locale mais comprime la liquidité dans les segments urbains centraux.

Analyse des segments

Par type de propriété : les appartements ancrent le volume tandis que les villas captent la prime de croissance

Les appartements ont capturé 65 % de la part du marché immobilier résidentiel français en 2024, reflétant la domination des formats de vie à densité plus élevée dans les zones métropolitaines. Les villas et maisons individuelles représentent une base plus petite mais devraient s'étendre à un TCAC de 6,18 %, bénéficiant des préférences d'espace post-pandémie et de la flexibilité du télétravail. Les mandats énergétiques imposent des coûts de rénovation par unité plus lourds sur les blocs d'appartements vieillissants, tandis que les maisons individuelles offrent aux propriétaires plus de contrôle sur les calendriers de mise à niveau. Les appartements gagnent néanmoins des avantages d'échelle dans de grands projets de régénération urbaine tels que Clichy-Batignolles, qui livre 3 400 unités incluant un composant de logement social à 50 %. Les investisseurs axés sur la location ciblent de plus en plus les actifs unifamiliaux de banlieue pour sécuriser des primes de rendement au-dessus des appartements de noyau dense, particulièrement en Occitanie et Nouvelle-Aquitaine.

À moyen terme, la taille du marché immobilier résidentiel français des transactions de villas devrait augmenter plus rapidement que les ventes d'appartements alors que la relocalisation des ménages vers des zones de densité plus faible persiste. Pourtant, les appartements resteront l'épine dorsale des portefeuilles urbains, soutenus par les populations étudiantes et migrantes entrantes, et par les modernisations dirigées par les promoteurs qui élèvent les étiquettes énergétiques pour répondre aux normes de 2030. Les acheteurs institutionnels montrent un appétit croissant pour les bâtiments à usage mixte qui intègrent des étages résidentiels au-dessus de podiums commerciaux, tirant parti des flux de trésorerie stables des appartements pour équilibrer la volatilité du marché des bureaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : la dominance du moyen de gamme fait face à l'accélération du niveau abordable

Les propriétés moyen de gamme ont représenté 46 % de la taille du marché immobilier résidentiel français en 2024, fournissant la correspondance la plus large entre les budgets des acheteurs et le stock disponible. Les unités abordables, bien que plus petites en termes de valeur, sont prêtes pour une croissance de TCAC de 6,11 % jusqu'en 2030 alors que PTZ+ et MaPrimeRénov' abaissent les obstacles d'entrée. La dispersion régionale est visible : la demande de logements abordables se concentre dans les villes secondaires offrant des prix inférieurs à la médiane et des avantages de qualité de vie, tandis que les acheteurs à hauts revenus dominent encore les segments parisiens haut de gamme et de luxe.

Les règles d'efficacité énergétique façonnent également la dynamique des gammes de prix. Les propriétaires dans les tranches de prix inférieures peuvent avoir du mal à financer les mises à niveau obligatoires, risquant des cessions accélérées qui resserrent l'offre et élèvent les valeurs résiduelles du stock abordable rénové. Pendant ce temps, les promoteurs soutenus par des mandats institutionnels canalisent les capitaux vers le logement intermédiaire tarifé pour les employés du secteur public, s'attaquant à un écart structurel mis en évidence par un programme résidentiel de 200 millions EUR du fonds de pension ERAFP[4]Établissement de Retraite Additionnelle de la Fonction Publique, "ERAFP alloue 200 M€ au logement intermédiaire," ERAFP, erafp.fr.

Par modèle économique : la croissance locative surpasse les ventes tandis que les capitaux institutionnels s'étendent

Les ventes de maisons traditionnelles ont conservé une part de marché immobilier résidentiel français de 68 % en 2024, mais les locations devraient les dépasser à 6,29 % de TCAC, redéfinissant le profil de tenure du pays. Les contraintes d'accessibilité persistantes, les tendances démographiques vers la formation familiale plus tardive et la mobilité professionnelle rendent le logement flexible plus attrayant. Les fonds de pension et assureurs intensifient les projets build-to-rent avec des flux de trésorerie de longue durée liés à l'inflation, tandis que de grands promoteurs comme Bouygues Immobilier introduisent des packages PASS'INVEST qui combinent la livraison d'unité, l'aménagement et la gestion immobilière de première année pour attirer les investisseurs privés.

Alors que les obstacles réglementaires augmentent, les propriétaires institutionnels équipés de capital et d'expertise de conformité captureront des parts de marché des propriétaires privés fragmentés. La taille du marché immobilier résidentiel français allouée aux blocs locatifs construits à cet effet est donc appelée à augmenter, particulièrement dans les villes universitaires et les développements orientés transit où la demande locataire est cohérente.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de vente : la dominance secondaire rencontre la renaissance du secteur primaire

Les reventes de logements existants ont commandé 65 % de la part du marché immobilier résidentiel français en 2024, ancrées dans un parc immobilier mature. Pourtant, le secteur primaire devrait croître à un TCAC de 6,22 % grâce à des codes énergétiques plus stricts qui favorisent les nouvelles constructions. Les extensions ferroviaires du Grand Paris Express produisent des terres fraîches autour des nouvelles stations, catalysant des projets au sol qui offrent une conformité réglementaire immédiate et des certifications de haute efficacité.

Les promoteurs regroupent des caractéristiques de durabilité et des garanties clés en main pour justifier les primes de prix, tandis que les acheteurs bénéficient de coûts d'exploitation plus faibles et d'incitations PTZ+ attachées aux nouvelles constructions. Bien que le marché secondaire restera dominant, l'augmentation des dépenses de rénovation pour les unités plus anciennes pourrait lentement grignoter sa part à mesure que le pipeline primaire s'étend.

Analyse géographique

Parmi les 13 régions continentales de France, l'Île-de-France reste le marché résidentiel le plus précieux, responsable de 28 % du volume total de transactions en 2024 malgré des pertes nettes de migration record. Le rebond de 21 % des ventes T1 2025 à 29 190 transactions montre un retour de dynamisme, mais l'activité reste 10 % en dessous du T1 2023, reflétant les frictions d'accessibilité et un contexte de taux plus élevés pour plus longtemps. Les nouvelles lignes de métro sous le Grand Paris Express ont repositionné les communes périphériques comme Clichy-sous-Bois et Saint-Ouen en tant que points chauds de redéveloppement, encourageant les projets de haute densité qui s'alignent sur les normes énergétiques de 2030. Environ un tiers du stock parisien porte des étiquettes énergétiques F ou G, imposant des besoins de rénovation urgents mais créant aussi un potentiel pour les premiers acteurs qui se mettent à niveau avant l'échéance.

L'ascension de l'Occitanie illustre le réalignement gravitationnel du marché immobilier résidentiel français. La région a accueilli 145 000 nouveaux habitants en 2016 seulement, équivalent à 2,5 % de sa population ; 59 % des nouveaux arrivants détenaient au moins un baccalauréat, confirmant l'attrait de la main-d'œuvre qualifiée. Toulouse commande le plus grand cluster aérospatial d'Europe, soutenant l'emploi à hauts salaires et stimulant la demande de logements dans les noyaux urbains et les communes périurbaines. Montpellier bénéficie de hubs des sciences de la vie et d'un écosystème universitaire robuste, attirant étudiants et jeunes professionnels qui sous-tendent une demande locative vibrante. Les investissements municipaux dans les extensions de tramway, les pistes cyclables et l'infrastructure numérique améliorent la habitabilité, renforçant la roue de migration.

Provence-Alpes-Côte d'Azur aligne l'attrait du style de vie avec les flux de capitaux internationaux. Les acheteurs étrangers ont augmenté de 15 % en 2024, et environ un quart des échanges impliquaient des acheteurs de résidences secondaires, souvent d'Europe du Nord. Aix-en-Provence a affiché des prix médians de 5 858 EUR/m², tandis que les villas avec vue sur mer dans le Var ou les Alpes-Maritimes commandent 2 à 4 millions EUR. Avec le tourisme générant un trafic de location courte constant, les propriétaires obtiennent des rendements bruts moyens près de 4,5 %. La feuille de route énergétique propre du conseil régional, incluant des règles de construction côtière plus strictes, incite aux développements éco-conçus qui sécurisent déjà des primes de loyer de 10 %, ancrant la valeur à long terme pour les actifs conformes.

Paysage concurrentiel

Le marché immobilier résidentiel français est modérément concurrentiel, avec une concurrence passant du modèle traditionnel construire-et-vendre aux modèles de plateforme. Ces nouveaux modèles intègrent le développement, la gestion d'actifs et l'expertise de conformité énergétique. Bien que la part de marché reste modérément fragmentée, les mandats énergétiques imminents pour 2025-2034 conduisent à une vague de consolidation. Les acteurs majeurs, avec leurs bilans substantiels, n'absorbent pas seulement les dépenses de rénovation mais s'associent également avec les investisseurs institutionnels à la poursuite de flux locatifs stables.

Bouygues Immobilier exemplifie la refonte stratégique, lançant PASS'INVEST pour diversifier les revenus par la gestion locative et les packages de location meublée fiscalement avantageux. Le programme réduit les frictions pour les investisseurs de détail, regroupe les services comptables et sécurise l'approvisionnement en mobilier, générant ainsi des frais récurrents au-delà des marges de construction. L'allocation de 200 millions EUR d'ERAFP au résidentiel met en évidence l'appétit des fonds de pension pour le logement intermédiaire, conduisant à une vague d'accords de financement à terme qui garantissent aux promoteurs l'écoulement et alignent les portefeuilles sur les métriques d'impact social.

L'élan de F&A gagne également du rythme. La fusion par échange d'actions 13:1 convenue d'Inmobiliaria Colonial et Société Foncière Lyonnaise créera une plateforme pan-européenne axée sur les bureaux de premier plan et les appartements haut de gamme, améliorant la visibilité du marché des capitaux et les coûts de financement. Gecina, le plus grand propriétaire résidentiel coté de France, a élevé le revenu net récurrent par action de 6,7 % en 2024 en recyclant les actifs non stratégiques dans des schémas phares écoénergétiques censés rapporter 60-70 millions EUR annuellement d'ici 2028 Gecina. La transformation numérique soutient aussi les avantages concurrentiels : les entreprises déploient des outils PropTech pour le monitoring énergétique en temps réel, la maintenance prédictive et la location à distance, réduisant les coûts d'exploitation et augmentant la satisfaction locataire.

Leaders de l'industrie immobilière résidentielle française

-

Nexity

-

Bouygues Immobilier

-

Groupe Pichet

-

Icade

-

BNP Paribas Real Estate

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Bouygues Immobilier a introduit PASS'INVEST, regroupant l'installation de mobilier, le support comptable et la gestion de première année pour simplifier l'investissement locatif pour les propriétaires individuels

- Avril 2025 : Le gouvernement a prolongé le PTZ+ jusqu'à fin 2027 et ouvert l'éligibilité aux maisons individuelles neuves à l'échelle nationale.

- Février 2025 : Gecina a enregistré une hausse de bénéfices de 6,7 % pour 2024, élevant le revenu récurrent par action à 6,42 EUR et annonçant trois projets de pipeline d'une valeur de 60-70 millions EUR en revenus futurs.

- Janvier 2025 : La France a appliqué son interdiction de louer des logements classés G et étendu l'aide MaPrimeRénov', tout en imposant des audits énergétiques pour les locations touristiques.

Portée du rapport du marché immobilier résidentiel français

L'immobilier résidentiel fait référence aux propriétés qui sont exclusivement conçues pour l'occupation humaine. Le rapport fournit des informations clés sur le marché immobilier résidentiel français. Il comprend les développements technologiques, les tendances et les initiatives prises par le gouvernement dans ce secteur, ainsi qu'un focus sur la dynamique du marché. De plus, le paysage concurrentiel du marché est montré à travers les profils des acteurs clés. Le marché est segmenté par type de propriété. Le rapport offre la taille du marché et les prévisions en valeur (milliards USD) pour tous les segments ci-dessus.

| Appartements et copropriétés |

| Villas et maisons individuelles |

| Abordable |

| Moyen de gamme |

| Luxe |

| Primaire (nouvelle construction) |

| Secondaire (revente de logements existants) |

| Ventes |

| Location |

| Île-de-France |

| Provence-Alpes-Côte d'Azur |

| Auvergne-Rhône-Alpes |

| Nouvelle-Aquitaine |

| Reste de la France |

| Par type de propriété | Appartements et copropriétés |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Moyen de gamme | |

| Luxe | |

| Par mode de vente | Primaire (nouvelle construction) |

| Secondaire (revente de logements existants) | |

| Par modèle économique | Ventes |

| Location | |

| Par région | Île-de-France |

| Provence-Alpes-Côte d'Azur | |

| Auvergne-Rhône-Alpes | |

| Nouvelle-Aquitaine | |

| Reste de la France |

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché immobilier résidentiel français ?

Le marché est évalué à 528,33 milliards USD en 2025 et devrait atteindre 697,52 milliards USD d'ici 2030.

À quelle vitesse le marché immobilier résidentiel français devrait-il croître ?

Un taux de croissance annuel composé de 5,92 % est projeté entre 2025 et 2030.

Quelle région connaît la croissance la plus rapide ?

L'Occitanie devrait afficher un TCAC de 6,36 % jusqu'en 2030, dépassant toutes les autres régions.

Pourquoi le segment locatif s'étend-il plus rapidement que les ventes de maisons ?

L'investissement institutionnel build-to-rent, les contraintes d'accessibilité et l'évolution des préférences de style de vie poussent le modèle locatif vers un TCAC de 6,29 %, devant la croissance des ventes traditionnelles.

Dernière mise à jour de la page le: