Taille et part du marché immobilier résidentiel du Canada

Analyse du marché immobilier résidentiel du Canada par Mordor Intelligence

La taille du marché immobilier résidentiel du Canada s'élevait à 38,55 milliards USD en 2025 et devrait s'étendre à 48,99 milliards USD d'ici 2030, progressant à un TCAC de 4,91 %. Une hausse de l'immigration, combinée à un financement favorisant les développements locatifs spécialement construits, stimule la demande plus rapidement que les nouvelles offres dans plusieurs provinces. Les méthodes de construction dirigées par la technologie telles que les moyens étages modulaires et en bois massif raccourcissent les délais de construction, tandis que les investisseurs institutionnels canalisent plus de capitaux vers les formats locatifs pour sécuriser des flux de trésorerie stables. L'Alberta attire les migrants exclus de l'Ontario et de la Colombie-Britannique par les prix, et les changements réglementaires-principalement d'éventuels ajustements au test de stress hypothécaire-pourraient élargir l'accès aux prêts hypothécaires et relancer l'activité d'achat. L'inflation continue des coûts des matériaux, de la main-d'œuvre et des assurances tempère les profits à court terme, mais les grands acteurs ripostent par des efficacités d'échelle et des outils numériques de gestion immobilière.

Principales conclusions du rapport

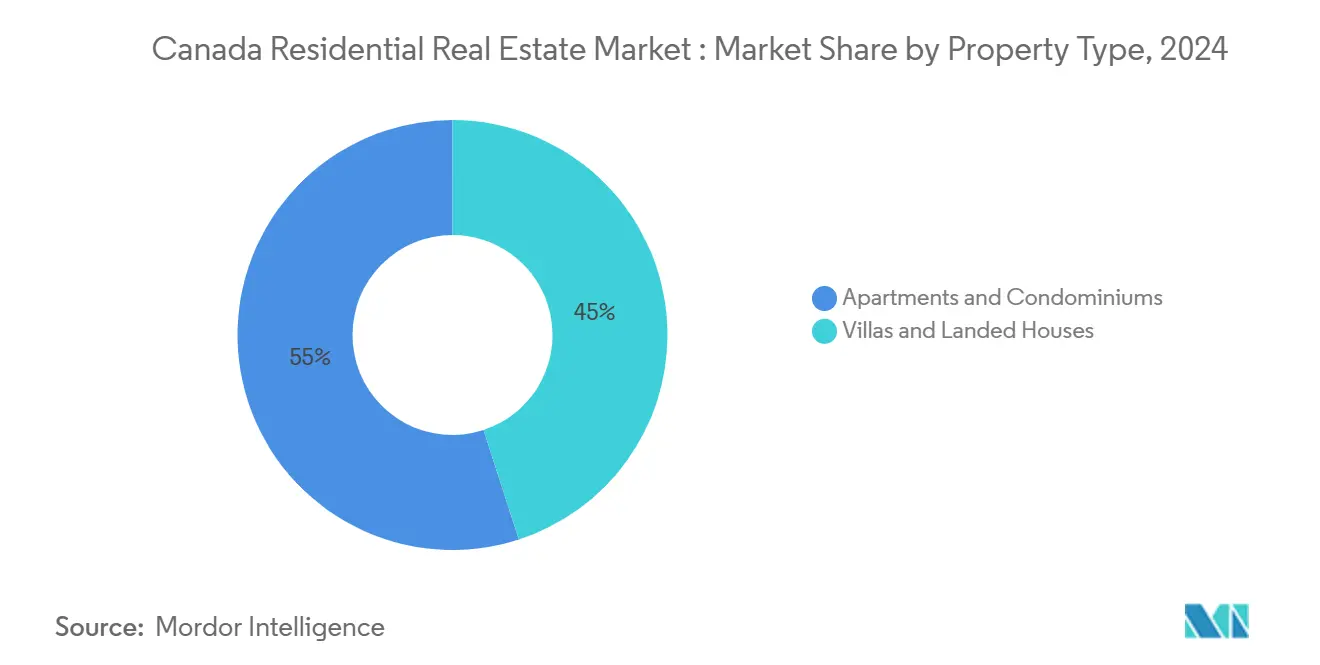

- Par type de propriété, les appartements et condominiums ont mené avec une part de revenus de 55 % du marché immobilier résidentiel du Canada en 2024 ; les appartements et condominiums ont enregistré la croissance la plus rapide à un TCAC de 5,06 % jusqu'en 2030.

- Par gamme de prix, les actifs du marché moyen détenaient 52 % de la part du marché immobilier résidentiel du Canada en 2024, tandis que le segment abordable devrait s'étendre à un TCAC de 5,16 % jusqu'en 2030.

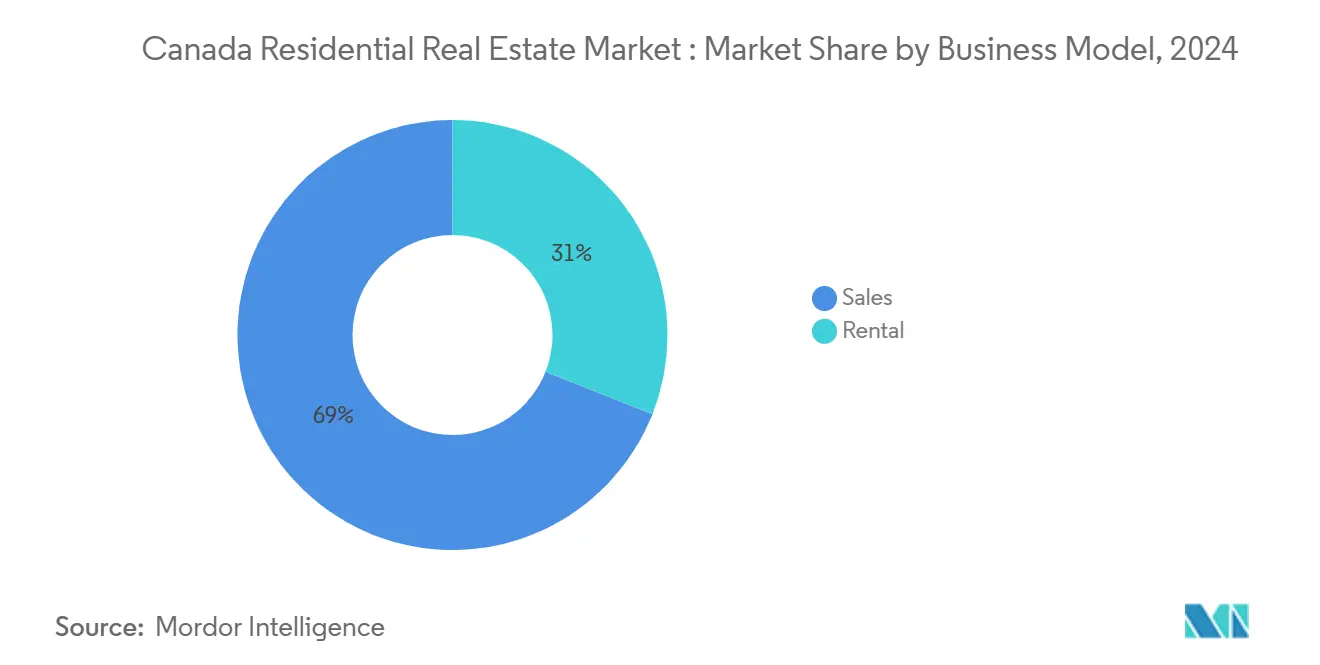

- Par modèle d'affaires, les transactions de vente ont capturé 69 % de la taille du marché immobilier résidentiel du Canada en 2024 ; le modèle locatif montre l'élan le plus élevé avec une prévision de TCAC de 5,25 % jusqu'en 2030.

- Par mode de vente, le marché secondaire un représenté 72 % du marché immobilier résidentiel du Canada en 2024, tandis que les ventes primaires de nouvelles constructions sont destinées à grimper à un TCAC de 5,11 %.

- Par province, l'Ontario commandait 36 % de la taille du marché immobilier résidentiel du Canada en 2024 ; l'Alberta est la province à croissance la plus rapide avec un TCAC de 5,25 % jusqu'en 2030.

Tendances et aperçus du marché immobilier résidentiel du Canada

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Formation de ménages alimentée par l'immigration dépassant l'offre | +1.2% | Ontario et Colombie-Britannique ; répercussion vers l'Alberta | Moyen terme (2-4 ans) |

| Financement fédéral et provincial pour les locations spécialement construites | +0.8% | National ; le plus important dans les grands centres urbains | Long terme (≥4 ans) |

| Rezonage axé sur le transport en commun débloquant les réserves foncières urbaines | +0.7% | Ontario et Colombie-Britannique | Long terme (≥4 ans) |

| Moyens étages modulaires et en bois massif compressant les cycles de construction | +0.6% | National ; adoption précoce en Ontario et CB | Moyen terme (2-4 ans) |

| Virage institutionnel vers les portefeuilles locatifs unifamiliaux | +0.5% | National ; focus sur les marchés de croissance | Long terme (≥4 ans) |

| Incitatifs de financement vert SCHL pour les multifamiliaux net zéro | +0.4% | National ; plus fort dans les provinces progressistes environnementalement | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Formation de ménages alimentée par l'immigration dépassant l'offre

La population du Canada un franchi 40 millions en 2024, et les nouveaux arrivants continuent de pousser la formation annuelle de ménages au-delà du rythme de construction actuel, surtout en Ontario et en Colombie-Britannique. L'intensification de la demande se répand en Alberta alors que 18 400 jeunes travailleurs s'y sont relocalisés en 2024, atténuant-mais n'éliminant pas-la pression sur les portes d'entrée traditionnelles. Bien que les plafonds récents sur les résidents temporaires réduisent modestement les afflux, l'objectif fédéral de 485 000 résidents permanents en 2025 soutient une demande soutenue. Cette dynamique démographique renforce la hausse des prix et attire les capitaux institutionnels cherchant une couverture contre l'inflation. En même temps, les écarts d'abordabilité s'élargissent, incitant les subventions gouvernementales visant les acheteurs d'une première maison.

Financement fédéral et provincial pour les locations spécialement construites

Le Programme de prêts pour la construction d'appartements de 15 milliards USD d'Ottawa et le Fonds accélérateur de logement de 4,4 milliards USD augmentent collectivement l'accès au capital et accélèrent les approbations municipales[1]Société canadienne d'hypothèques et de logement, ' Fonds accélérateur de logement : Détails du programme ', Société canadienne d'hypothèques et de logement, cmhc-schl.gc.ca. L'action provinciale amplifie les résultats : le programme incitatif du Québec un stimulé les mises en chantier de logements locatifs de 30 % en 2024. Ces programmes axés sur l'offre dépassent les subventions antérieures axées sur la demande, incitant les promoteurs à pivoter vers les revenus locatifs à long terme plutôt que les ventes ponctuelles. Le virage structurel est visible dans 35 % des complétions étant maintenant des locations spécialement construites, le ratio le plus élevé depuis 1992.

Moyens étages modulaires et en bois massif compressant les cycles de construction

Le programme Construire des maisons au Canada affecte 25 milliards USD pour accélérer le logement construit en usine, visant 500 000 nouvelles maisons par année. Les codes du bâtiment mis à jour permettent des structures en bois massif de 18 étages, et les premiers adopteurs en Ontario et en Colombie-Britannique rapportent des délais de construction 50 % plus rapides et des économies de coûts de 20 % par rapport aux alternatives en béton. Au-delà de la vitesse, la préfabrication aborde les contraintes de main-d'œuvre et réduit le carbone incorporé, positionnant les projets modulaires pour des taux préférentiels de financement vert de la SCHL.

Virage institutionnel vers les portefeuilles locatifs unifamiliaux

La privatisation de Tricon Residential par Blackstone Real Estate souligne l'appétit croissant pour les locations unifamiliales triconresidential.com. Les subdivisions spécialement construites conçues pour la Localisation prennent de l'ampleur parce qu'elles équilibrent la demande de maisons détachées avec des coûts de propriété inabordables. Les fonds de pension et les assureurs favorisent les flux de trésorerie prévisibles et le risque de roulement limité associés à ces actifs, les combinant souvent avec des plateformes de gestion professionnalisées pour les efficacités opérationnelles.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Inflation des coûts de construction due aux pénuries de main-d'œuvre qualifiée | -0.9% | National ; aiguë dans les centres urbains | Court terme (≤2 ans) |

| Resserrement du test de stress hypothécaire BSIF | -0.6% | National ; le plus important dans les marchés à prix élevés | Moyen terme (2-4 ans) |

| Escalade des redevances de développement municipal (RGT) | -0.3% | Région du Grand Toronto | Moyen terme (2-4 ans) |

| Hausse des primes d'assurance sur les condos en hauteur (CB) | -0.1% | Marchés urbains de la Colombie-Britannique | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Inflation des coûts de construction due aux pénuries de main-d'œuvre qualifiée

Les coûts de construction sont 51 % au-dessus des niveaux pré-pandémie, érodant les pro formas et forçant des extensions d'horaire. Les retraites dépassent les entrées d'apprentis, et les politiques d'immigration mettent encore l'accent sur les talents basés sur la connaissance plutôt que les métiers. En réponse, Ottawa un introduit des prêts de construction assurés de 55 ans, mais les promoteurs en Ontario et en Colombie-Britannique citent encore la pénurie de main-d'œuvre comme leur plus grand obstacle pour commencer les travaux. L'Alberta bénéficie d'une main-d'œuvre plus mobile qui tempère les hausses salariales, mais les chaînes d'approvisionnement nationales pour l'acier et le vitrage restent tendues, maintenant les coûts des matériaux élevés.

Resserrement du test de stress hypothécaire BSIF

Le régulateur continue d'appliquer le plus élevé entre le taux contractuel plus 2 points de pourcentage ou 5,25 % comme taux de qualification. Bien que les taux aient commencé à s'assouplir au début de 2025, l'obstacle de qualification laisse encore de côté de nombreux acheteurs d'une première maison. Les limites proposées de prêt-à-revenu pourraient davantage restreindre les portefeuilles des prêteurs, surtout à Toronto et Vancouver où les tailles hypothécaires moyennes dépassent six fois le revenu des ménages. Bien que le BSIF ait signalé qu'il pourrait lever le test pour les prêts hypothécaires non assurés d'ici la fin de 2025, tout resserrement intérimaire pourrait ralentir la vélocité des transactions et pousser la demande vers les locations[2]Bureau du surintendant des institutions financières, ' Pratiques et procédures de souscription de prêts hypothécaires résidentiels ', Bureau du surintendant des institutions financières, osfi-bsif.gc.ca.

Analyse des segments

Par type de propriété : Les appartements et condominiums ont mené la stratégie de densité

Les appartements commandent 55 % du marché immobilier résidentiel du Canada en 2024 et devraient afficher un TCAC de 5,06 % jusqu'en 2030. Les promoteurs gravitent vers le multifamilial parce que la dette assurée de la SCHL réduit les exigences de capitaux propres, tandis que le rezonage municipal s'éloignant de l'exclusivité unifamiliale soutient les formats de densité plus élevée.

Un appétit institutionnel fort ancre cette tendance. Les FPI poursuivent les locations spécialement construites qui répondent aux mandats ESG et correspondent aux passifs de longue durée. La construction modulaire et les systèmes en bois massif raccourcissent les cycles de livraison, compensant partiellement l'inflation des prix fonciers dans les marchés centraux. Les constructeurs de maisons détachées se concentrent sur les banlieues périphériques où les coûts fonciers restent gérables, mais la proposition de valeur repose sur la tolérance au navettage et moins d'options de transport en commun.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : Le logement abordable accélère

Les unités du marché moyen représentaient 52 % de la part du marché immobilier résidentiel du Canada en 2024, mais le logement abordable devrait être la tranche à croissance la plus rapide avec un TCAC de 5,16 %. La politique gouvernementale lie maintenant les subventions d'infrastructure au progrès municipal sur l'abordabilité, poussant les villes à accélérer les approbations pour les loyers sous le marché[3]Fédération canadienne des municipalités, ' Fonds municipal vert : Volet logement abordable ', Fédération canadienne des municipalités, fcm.ca.

Les promoteurs sécurisent des abattements fiscaux et des bonus de densité en désignant 20 %-30 % des unités comme abordables, améliorant les rendements de projets mixtes. Les investisseurs institutionnels, conscients des mandats d'impact social, voient le logement abordable comme une couverture contre les ralentissements cycliques parce que les listes d'attente fournissent une occupation durable. Les produits de luxe attirent encore les acheteurs étrangers dans des zones de niche, mais des taxes de transfert plus élevées et des prélèvements de vacance plafonnent l'élan spéculatif.

Par modèle d'affaires : L'élan locatif se construit

Les ventes sont restées majoritaires avec 69 % du marché immobilier résidentiel du Canada en 2024, mais les locations dépasseront à un TCAC de 5,25 %. Le financement de construction de 95 % prêt-à-coût de la SCHL réduit les besoins en capitaux propres pour les développements locatifs, poussant les constructeurs marchands à retenir les actifs complétés.

Les fonds de pension mettent l'accent sur les flux de trésorerie stabilisés, et les FPI croissent via des accords d'achat à terme qui dérisquent les sorties des promoteurs. Une forte croissance locative-nationalement 7,4 % en 2024-soutient les ratios de couverture même au milieu de l'inflation des coûts. Les aspirations de propriété se modèrent alors que les emprunteurs peinent à passer les obstacles du test de stress, redirigeant la demande vers des communautés locatives bien aménagées.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de vente : Le marché primaire réduit l'écart d'inventaire

Les transactions secondaires comprenaient 72 % du marché immobilier résidentiel du Canada en 2024, mais les ventes primaires de nouvelles constructions augmenteront à un TCAC de 5,11 % alors que les programmes d'acheteurs d'une première maison favorisent le logement nouvellement complété[4]Gouvernement du Canada, ' Budget 2024 : Chapitre 4 - Rendre le logement plus abordable ', Gouvernement du Canada, canada.ca.

La politique fédérale permet maintenant des amortissements assurés de 30 ans pour les achats de nouvelles constructions, réduisant les paiements mensuels. Les promoteurs exploitent des plateformes de marketing avancées et des visites virtuelles pour pré-vendre les unités plus tôt, aidant le financement de construction. Les codes d'efficacité énergétique donnent aux nouvelles constructions un avantage de coûts d'exploitation sur le stock plus ancien, influençant les acheteurs soucieux des coûts vers le marché primaire malgré des prix d'étiquette plus élevés.

Analyse géographique

L'Ontario représentait 36 % du marché immobilier résidentiel du Canada en 2024. Les redevances de développement dans la région du Grand Toronto, qui s'élèvent en moyenne à 165 000 USD par unité de condo, contraignent la faisabilité et allongent les échéanciers, poussant une certaine activité vers les municipalités environnantes. L'immigration maintient la formation nette de ménages élevée, mais les défis d'abordabilité soutiennent la poussée locative et suppriment le taux de propriété.

La Colombie-Britannique se stabilise après avoir déployé le zonage axé sur le transport en commun et les taxes d'acheteurs étrangers. La suppression des règles de stationnement minimum de Vancouver près du transport rapide permet un remplissage plus dense, mais les primes d'assurance de tours élevées continuent d'élever les dépenses d'exploitation. Les approbations de bois massif pour les tours de 18 étages réduisent les coûts structurels et les empreintes carbone, positionnant la province comme laboratoire pour le développement vert de nouvelle génération.

L'Alberta affiche la croissance la plus rapide avec un TCAC de 5,25 % jusqu'en 2030. Le prix de référence de Calgary de 591 100 USD reste accessible par rapport à Toronto et Vancouver, et les surplus budgétaires provinciaux alimentent les expansions d'infrastructure qui attirent les migrants. Edmonton bénéficie d'une augmentation de population de 4,8 % au début de 2024, se traduisant par une absorption plus forte des ventes et des locations.

Le Québec jouit d'un élan renouvelé alors que les prix médians unifamiliaux près de 450 000 USD gardent la propriété à portée des acheteurs locaux. Un portail de permis en ligne rationalisé lancé en 2024 un réduit les délais d'approbation moyens de 30 jours, réduisant les coûts de portage. Les locations spécialement construites dominent les nouvelles mises en chantier à Montréal alors que le capital institutionnel cible des rendements stables soutenus par des baux à long terme.

Le Canada atlantique et les petits marchés des Prairies connaissent des afflux réguliers de diplômés internationaux et de travailleurs à distance. Les prix d'entrée plus bas équilibrent des marchés d'emploi plus minces, tandis que des pipelines de construction modestes protègent contre la surabondance. Cependant, la capacité limitée des entrepreneurs pourrait ralentir la livraison de projets multifamiliaux plus importants à moins que les programmes de formation provinciaux n'augmentent l'échelle de la main-d'œuvre des métiers.

Paysage concurrentiel

Le marché immobilier résidentiel du Canada présente une fragmentation modérée. Les acteurs de tête-Brookfield Asset Gestion, CAPREIT, Tridel Group, First Capital REIT, et Minto Apartment REIT pilotent le marché avec leurs opérations stratégiques. Brookfield navigue habilement les cycles de marché en utilisant des bassins de capitaux mondiaux pour développer des communautés planifiées maîtresses qui intègrent harmonieusement des tours de bureaux, de vente au détail et locatives. CAPREIT, d'autre part, met l'accent sur le recyclage d'actifs en vendant des propriétés suburbaines non centrales et en réinvestissant les produits dans de nouveaux projets locatifs abordables, soutenus par la SCHL.

La technologie est un différenciateur central. Tridel déploie des composants modulaires hors site pour couper 15 % des horaires de construction dans la région du Grand Toronto. First Capital utilise des jumeaux numériques pour la maintenance prédictive, étendant les durées de vie des actifs et optimisant le timing des dépenses en capital. Minto pilote des systèmes de gestion énergétique activés par l'IdO qui réduisent les coûts des services publics jusqu'à 18 %, s'alignant avec les préférences ESG des locataires.

La consolidation renforce le pouvoir d'achat dans les secteurs de niche. L'acquisition de 1,69 milliard USD d'Alignvest Student Housing par Forum REIIF crée le plus grand portefeuille étudiant privé de la nation, positionnant le groupe pour négocier des accords de service en vrac et des droits de Localisation inter-marchés. La prise de contrôle privée de Tricon Residential par Blackstone signale un pari sur la croissance séculaire des locations unifamiliales. Les promoteurs régionaux de taille moyenne répondent en formant des coentreprises pour partager le risque et accéder à une dette institutionnelle moins chère.

Leaders de l'industrie immobilière résidentielle du Canada

Brookfield Asset Gestion

CAPREIT

Tridel Group

Mattamy Homes

QuadReal Property Group

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Minto Apartment REIT un rapporté une hausse de 5,3 % d'une année à l'autre du loyer mensuel moyen et une VAN par unité de 22,73 USD.

- Avril 2025 : Le gouvernement fédéral un lancé le programme Construire des maisons au Canada de 25 milliards USD pour financer le logement construit en usine.

- Mars 2025 : CAPREIT un augmenté sa distribution mensuelle, soulignant la résilience des flux de trésorerie.

- Février 2025 : First Capital REIT un affiché une croissance de 4,4 % du RNE de même propriété et une augmentation de distribution de 3 %.

Portée du rapport sur le marché immobilier résidentiel du Canada

L'immobilier (terrain et tout bâtiment dessus) utilisé à des fins résidentielles est communément appelé immobilier résidentiel ; les habitations unifamiliales sont le type le plus répandu d'immobilier résidentiel.

Une analyse de contexte complète du marché immobilier résidentiel du Canada, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés, et les tendances émergentes dans les segments de marché, la dynamique du marché, et les tendances géographiques, et l'impact de la COVID-19 est inclus dans le rapport. Le marché immobilier résidentiel du Canada est segmenté par type (appartements et condominiums et villas et maisons individuelles) et ville (Toronto, Montréal, Vancouver, Ottawa, Calgary, Hamilton, et autres villes). Le rapport offre la taille du marché et les prévisions pour le marché immobilier résidentiel du Canada en valeur (milliards USD) pour tous les segments mentionnés ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Marché moyen |

| Luxe |

| Primaire |

| Secondaire |

| Ventes |

| Location |

| Ontario |

| Québec |

| Colombie-Britannique |

| Alberta |

| Reste du Canada |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Marché moyen | |

| Luxe | |

| Par mode de vente | Primaire |

| Secondaire | |

| Par modèle d'affaires | Ventes |

| Location | |

| Par région (province) | Ontario |

| Québec | |

| Colombie-Britannique | |

| Alberta | |

| Reste du Canada |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier canadien ?

Le marché était évalué à 38,55 milliards USD en 2025 et devrait atteindre 48,99 milliards USD d'ici 2030.

Quel segment croît le plus rapidement au sein du marché immobilier canadien ?

Les locations spécialement construites mènent avec un TCAC de 5,25 % grâce aux programmes de prêts SCHL et aux afflux de capitaux institutionnels.

Pourquoi l'Alberta est-elle la province à croissance la plus rapide ?

L'abordabilité du logement, la diversification d'emplois et la migration nette entrante pilotent les perspectives de TCAC de 5,25 % de l'Alberta.

Quel changement réglementaire pourrait le plus affecter les acheteurs en 2025 ?

Le retrait potentiel du test de stress hypothécaire du BSIF pour les prêts non assurés pourrait élargir la capacité d'emprunt plus tard en 2025.

Dernière mise à jour de la page le: