Taille et parts du marché immobilier

Analyse du marché immobilier par Mordor Intelligence

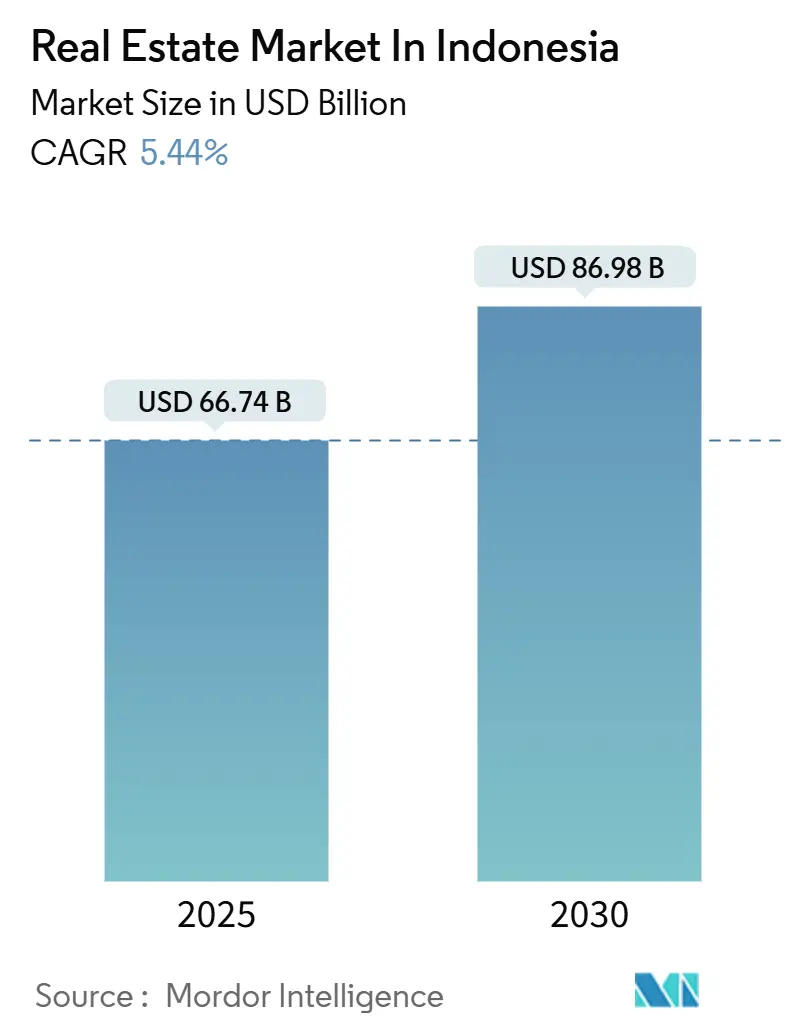

La taille du marché immobilier en Indonésie est estimée à 66,74 milliards USD en 2025, et devrait atteindre 86,98 milliards USD d'ici 2030, à un TCAC de 5,44 % durant la période de prévision (2025-2030). Les dépenses d'infrastructure continues, l'objectif présidentiel de 8 % de croissance annuelle du PIB, et le programme en cours de 3 millions de logements sont les principaux moteurs de ce cycle haussier. Les progrès sur 153 projets stratégiques nationaux d'une valeur de 128,6 milliards USD renforcent les corridors logistiques et stimulent la demande pour les actifs résidentiels et commerciaux. La consommation de ciment a grimpé à 28,542 millions de tonnes en 2024, confirmant que l'élan de construction reste intact. Dans le même temps, les exemptions de TVA sur les unités d'un prix allant jusqu'à 5 milliards IDR et une récente baisse de taux de 25 points de base à 5,75 % aident les familles à revenus moyens à finaliser les transactions immobilières[1]Ministère des Travaux publics et du Logement, "Allocation budgétaire pour le programme de 3 millions de logements 2025," Ministère des Travaux publics et du Logement, pu.go.id.

Points clés du rapport

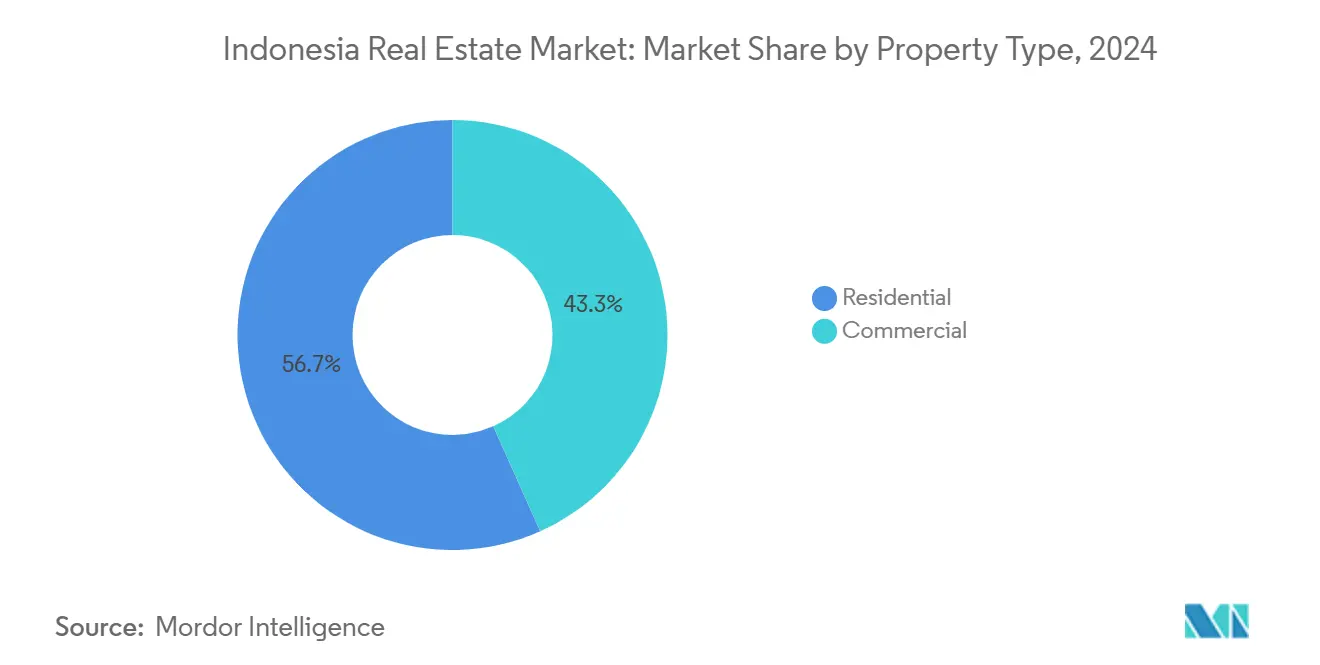

- Par type de propriété, le résidentiel détenait 56,7 % des parts du marché immobilier en Indonésie en 2024, tandis que les propriétés commerciales devraient s'étendre à un TCAC de 5,98 % jusqu'en 2030.

- Par modèle économique, le segment des ventes représentait 70,1 % de la taille du marché immobilier en Indonésie en 2024 ; le segment de la location progresse à un TCAC de 6,31 % jusqu'en 2030.

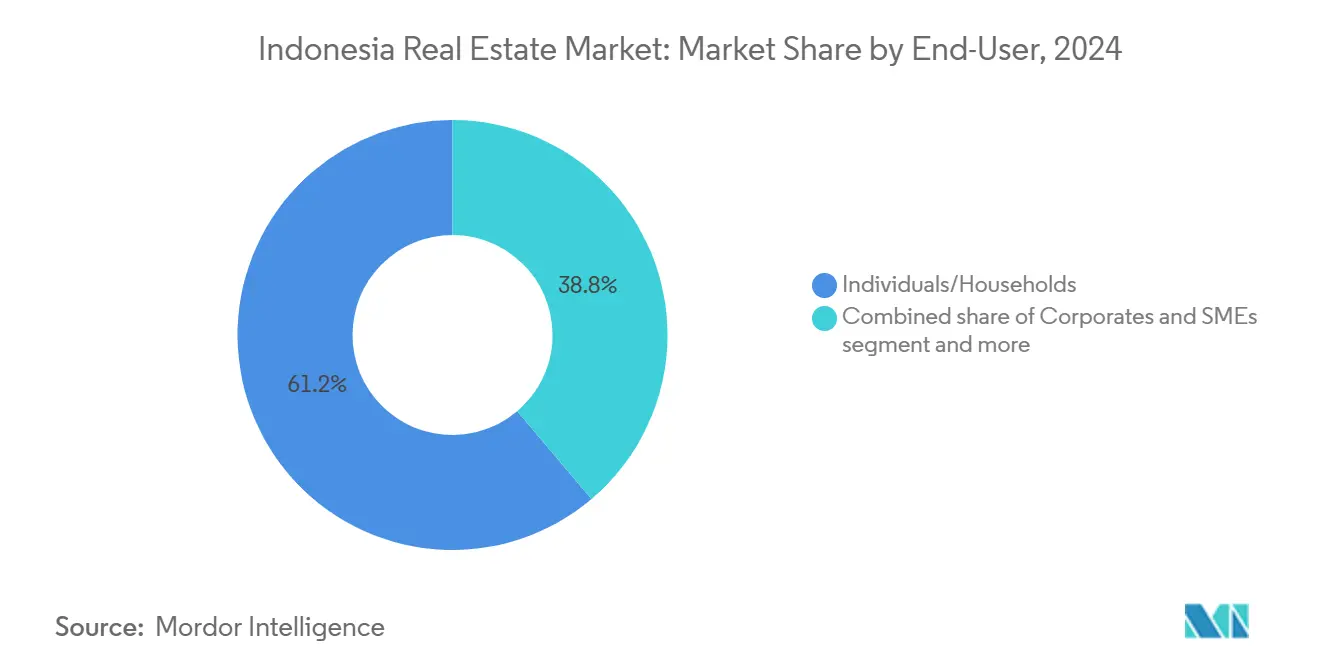

- Par utilisateur final, les particuliers et ménages représentaient 61,2 % du marché immobilier en Indonésie en 2024, tandis que les entreprises et PME devraient afficher le TCAC le plus rapide de 6,12 %.

- Par géographie, DKI Jakarta était en tête avec 31,8 % de part de revenus en 2024 ; Java-Est est la région à croissance la plus rapide avec un TCAC de 6,61 % jusqu'en 2030.

Tendances et perspectives du marché immobilier

Analyse de l'impact des moteurs

| Moteur | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Population à revenus moyens croissante augmentant la demande de logements dans les centres urbains | +1.2% | National, avec concentration à Jakarta, Surabaya, Bandung | Moyen terme (2-4 ans) |

| Urbanisation continue alimentant le développement vertical dans les grandes villes comme Jakarta et Surabaya | +1.0% | Jakarta, Surabaya, Medan, Makassar | Long terme (≥ 4 ans) |

| Améliorations d'infrastructure telles que MRT, routes à péage, et aéroports améliorant l'accessibilité immobilière | +0.8% | Corridor de Java, Kalimantan (IKN), réseau routier de Sumatra | Long terme (≥ 4 ans) |

| Initiatives de logement abordable encourageant le développement dans les segments à revenus faibles et moyens | +0.7% | National, avec accent rural dans les îles périphériques | Court terme (≤ 2 ans) |

| Intérêt d'investissement étranger croissant dans l'immobilier commercial, logistique et touristique | +0.6% | Jakarta, Bali, Batam, principales zones industrielles | Moyen terme (2-4 ans) |

| Expansion des réseaux de commerce électronique et de vente au détail stimulant la demande d'entrepôts et d'espaces de vente | +0.5% | Corridor industriel de Java, principales villes portuaires | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Population à revenus moyens croissante stimule la demande de logements urbains

La croissance des revenus des ménages et une expansion du PIB national projetée à 5,2 % en 2025 élargissent le bassin d'acheteurs adressables dans les villes principales. Le marché immobilier en Indonésie bénéficie directement de la dernière baisse de taux de la banque centrale à 5,75 %, ce qui réduit les coûts de service hypothécaire pour les primo-accédants. L'allègement de TVA sur les maisons dont le prix est égal ou inférieur à 5 milliards IDR réduit davantage l'écart d'abordabilité, libérant efficacement la demande latente dans les corridors urbains de Java. Les analystes s'attendent à ce que les valorisations actions des promoteurs cotés se raffermissent alors que ce pouvoir d'achat filtre à travers les préventes. Les décideurs politiques soulignent le double rôle économique et social du logement, citant la capacité du secteur à la fois d'augmenter l'emploi dans le secteur de la construction et de réduire les niveaux de pauvreté.

L'urbanisation accélère le développement vertical dans les grandes villes

La population urbaine de l'Indonésie continue de grimper, poussant les promoteurs vers des formats de grande hauteur sur des terrains urbains limités. La demande de ciment au Kalimantan a bondi de 18,8 % en 2024, reflétant le rythme de construction de Nusantara, la nouvelle capitale prévue. Les dépenses d'investissement gouvernementales de 3 milliards USD jusqu'en 2029 soutiennent cette transformation. Des projets tels que les tours Two Sudirman de Mitsubishi Estate-prévues pour atteindre 330 m et 270 m d'ici 2028-illustrent comment les investisseurs répondent aux pressions de densité. Ces tendances positionnent la vie verticale comme la solution par défaut pour la croissance urbaine future au sein du marché immobilier en Indonésie.

Le développement d'infrastructure améliore l'accessibilité immobilière

Le kilométrage des routes à péage achevées a atteint 2 816 km en janvier 2024, reliant Sumatra, Java et Sulawesi de manière plus fluide. Le seul corridor Cimanggis-Cibitung a absorbé 683,9 millions USD, raccourcissant les trajets domicile-travail dans le Grand Jakarta et augmentant immédiatement les valeurs foncières adjacentes. À Bali, un métro de 20 milliards USD reliera l'aéroport Ngurah Rai à Ubud d'ici 2028, censé revaloriser les nœuds touristiques une fois opérationnel. Les projets d'aviation tels que Bandara Dhoho Kediri (567,7 millions USD) ouvrent également les villes secondaires à un intérêt d'investisseur plus large, élargissant la portée spatiale du marché immobilier en Indonésie[2]Secrétariat d'État, "Progrès des projets stratégiques nationaux et longueur des routes à péage opérationnelles 2024," Secrétariat d'État, setneg.go.id.

Les initiatives de logement abordable stimulent le développement à revenus faibles-moyens

Le logement abordable continue d'être une pierre angulaire pour améliorer les conditions de vie et favoriser la croissance économique. En 2025, l'initiative "3 millions de logements" devrait investir 327,6 millions USD, visant 2 millions de maisons dans les zones rurales et 1 million d'appartements dans les lieux urbains. Pour soutenir cet effort, la banque publique Bank Tabungan Negara offre des solutions hypothécaires sur mesure. Fitch Ratings souligne que les maisons dont le prix est inférieur à 2 milliards IDR (122 000 USD) sont positionnées pour générer des ventes constantes en 2025. Les promoteurs qui adoptent la construction modulaire récoltent non seulement des bénéfices de coût mais exploitent aussi les incitations aux bâtiments verts, se positionnant pour une croissance significative dans ce segment. Ces efforts soulignent l'importance de la collaboration et de l'innovation pour répondre aux besoins de logement des groupes à revenus faibles à moyens.

Analyse de l'impact des contraintes

| Contrainte | ( ~ ) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Abordabilité limitée parmi les groupes à faibles revenus contraignant l'adoption résidentielle | -0.9% | National, particulièrement îles périphériques et zones rurales | Moyen terme (2-4 ans) |

| Offre excédentaire de condominiums dans les grandes zones urbaines ralentissant la croissance des prix et l'absorption | -0.6% | CBD de Jakarta, centre de Surabaya, segments premium de Bandung | Court terme (≤ 2 ans) |

| Processus de permis longs et complexité réglementaire retardant l'exécution des projets | -0.4% | National, avec impact particulier dans les régions émergentes | Moyen terme (2-4 ans) |

| Coûts de construction et de financement élevés impactant les marges des promoteurs et la tarification aux utilisateurs finaux | -0.3% | National, avec impact aigu dans les zones reculées | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

L'abordabilité limitée contraint l'accès au logement pour les faibles revenus

Les ménages à faibles revenus subissent le poids d'un arriéré de logements de 11 millions d'unités en Indonésie. Les contraintes budgétaires entravent les déploiements de projets, avec des allocations pour 2025 prévues pour chuter en dessous de celles de 2024. L'écart de revenus croissant entre Java et ses îles périphériques exacerbe les défis d'abordabilité. Cela souligne la nécessité de subventions et de financement innovant pour exploiter cette demande. En l'absence de ces mesures, le marché immobilier en Indonésie pourrait laisser une démographie significative dans l'impasse, freinant son potentiel de croissance.

L'offre excédentaire de condominiums fait pression sur les segments premium urbains

Le marché immobilier de Jakarta navigue une phase difficile, particulièrement dans le segment des condominiums premium. Dans le CBD de Jakarta, les niveaux de stocks croissants ont dépassé l'absorption par les utilisateurs finaux, menant à des cycles de vente prolongés et des hausses de prix tempérées. Les développements de luxe, souvent liés aux acheteurs étrangers, ont lutté pendant la pandémie et cherchent encore à retrouver leur élan précédent. En réponse, les promoteurs qui ont massivement investi dans les projets haut de gamme déplacent leur attention vers les offres de marché moyen pour protéger leurs marges bénéficiaires. Cette divergence souligne le rythme variable auquel différents micro-marchés au sein du paysage immobilier plus large de l'Indonésie s'ajustent à l'afflux de nouveaux stocks. Alors que le marché se recalibre, les parties prenantes devront adapter leurs stratégies pour s'aligner avec les dynamiques de demande évolutives.

Analyse des segments

Par type de propriété : Le segment commercial accélère malgré la dominance résidentielle

Les actifs résidentiels ont capturé 56,7 % du marché immobilier en Indonésie en 2024, ancrés par la croissance démographique, l'initiative de 3 millions de logements et les préférences culturelles encore fortes pour la propriété. Cette dominance est évidente dans la taille du marché immobilier en Indonésie pour le logement, et les préventes restent concentrées dans les maisons avec terrain en dehors de l'anneau intérieur de Jakarta. Les appartements et condominiums verticaux gagnent des parts à Surabaya et Bandung alors que la terre devient rare, tandis que les villas attirent les acheteurs de style de vie dans les corridors suburbains. Le soutien gouvernemental via l'allègement de TVA et les hypothèques subventionnées continue de sécuriser la demande préchargée, assurant que le marché immobilier en Indonésie conserve une base résidentielle solide[3]Journal of Urban Planning and Development, "Tendances du logement vertical à Jakarta et Surabaya," ASCE Library, ascelibrary.org.

La catégorie commerciale, bien que plus petite, devrait s'étendre à un TCAC de 5,98 %, le plus rapide parmi les types de propriétés. Les entrepôts logistiques mènent cette poussée, propulsés par la pénétration du commerce électronique et le rôle de hub de l'Indonésie au sein des chaînes d'approvisionnement ASEAN. Les formats de bureaux migrent vers des espaces de travail flexibles, et les empreintes de centres de données s'élargissent alors que Telkom Indonesia courtise de nouveaux investisseurs. Les complexes touristiques intégrés tels que le projet PIK 2 de 2,58 milliards USD amplifient également les pipelines d'hospitalité. Ces dynamiques suggèrent que le stock commercial commandera une part croissante de la taille du marché immobilier en Indonésie jusqu'en 2030.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par modèle économique : Le segment locatif gagne en élan malgré la dominance des ventes

Le modèle des ventes contrôlait 70,1 % des revenus du marché immobilier en Indonésie en 2024, reflétant l'éthos fort de propriété immobilière de la population et le soutien politique. Les stratégies agressives de constitution de réserves foncières par les promoteurs éminents sécurisent les pipelines de lancement futurs, tandis que les plateformes de réservation numérique raccourcissent les temps de transaction. Les baisses de taux d'intérêt et les exemptions de TVA ont créé une poussée à court terme dans les transferts d'actes, renforçant la culture de vente au sein du marché immobilier en Indonésie.

Les actifs locatifs sont néanmoins sur une trajectoire de TCAC de 6,31 %, bénéficiant de la mobilité professionnelle et des besoins de logement transitoire de la nouvelle capitale. Les rendements à Jakarta et Surabaya ont augmenté alors que les formats de colocation capturent les locataires de la Génération Z. Le capital institutionnel-souvent via les REIT-cherche un flux de trésorerie prévisible et formalise graduellement les normes de gestion immobilière. Le secteur immobilier indonésien montre donc une bifurcation : la propriété reste aspirationnelle, mais les produits locatifs gagnent en légitimité et liquidité.

Par utilisateur final : La demande corporative accélère aux côtés de la dominance des ménages

Les particuliers et ménages ont conservé 61,2 % de part du marché immobilier en Indonésie en 2024, portés par les primo-accédants et les cycles de mise à niveau familiale. Les hypothèques restent abordables par rapport à la croissance des salaires, soutenant la liquidité de ce groupe d'utilisateurs. Les remises fiscales renforcent les intentions d'achat, et les ménages continuent de dominer l'absorption, surtout dans les ceintures de banlieusards de Java.

Les entreprises et PME devraient enregistrer le TCAC le plus élevé de 6,12 % alors que les expansions d'usines et les mises à niveau du secteur des services nécessitent de nouvelles empreintes. Les zones industrielles de Java-Est exemplifient ce changement, attirant l'investissement électronique et automobile qui nécessite des logements de travailleurs adjacents et des hubs logistiques. Nusantara a déclenché des relocalisations d'agences gouvernementales et de fournisseurs, catalysant la demande de bureaux temporaire et à long terme. Alors que les règles de propriété étrangère se relâchent, les investisseurs internationaux émergent aussi dans la catégorie Autres, diversifiant collectivement le mix d'utilisateurs finaux du marché immobilier en Indonésie.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

DKI Jakarta représentait 31,8 % du marché immobilier en Indonésie en 2024, fortifié par son rôle de noyau financier et de puissance de dépenses de consommation. Les extensions de ligne MRT et l'achèvement du rail rapide Jakarta-Bandung améliorent l'accessibilité intra-métropolitaine, soutenant les valeurs résidentielles et de bureaux. Les promoteurs repositionnent les portefeuilles vers les townships à usage mixte pour accommoder les changements attendus une fois que les ministères gouvernementaux relocalisent vers Nusantara.

Java-Est est la province à croissance la plus rapide, positionnée pour un TCAC de 6,61 % jusqu'en 2030. La modernisation du port de Surabaya et la zone industrielle intégrée Gresik Java sont des aimants pour l'IDE, ce qui génère des exigences de logement et commerciales par ricochet. Les mises à niveau de péage améliorent la connectivité vers l'Indonésie centrale et orientale, insérant fermement Java-Est dans les chaînes d'approvisionnement régionales et élargissant le marché immobilier en Indonésie au-delà de Jakarta.

Java-Ouest et le groupe Reste-de-l'Indonésie livrent un avantage supplémentaire incrémental. Java-Ouest bénéficie de la demande industrielle de débordement alors que les prix fonciers à Jakarta s'intensifient. Les zones économiques spéciales à Sumatra et tout le corridor de Kalimantan, particulièrement autour de Nusantara, ouvrent des avenues de terrain vierge pour les constructeurs de townships. Le déploiement continu des projets stratégiques nationaux-41 ont été achevés fin 2024-assure des vents arrière multi-régions et réduit graduellement la dominance de Jakarta au sein du marché immobilier plus large en Indonésie.

Paysage concurrentiel

Le marché immobilier en Indonésie est modérément concentré, avec les principaux promoteurs indonésiens pratiquant des modèles de township qui intègrent des actifs résidentiels, commerciaux et de loisirs sur de grandes parcelles. PT Bumi Serpong Damai a affiché une hausse de revenus de 12,74 % à 744 millions USD en 2023, démontrant la résilience des flux de trésorerie des stratégies de réserves foncières. PT Ciputra Development, PT Pakuwon Jati, et PT Summarecon Agung détiennent des positions similaires, chacun exploitant des réserves foncières à long terme pour maintenir l'optionnalité de lancement.

Les pivots stratégiques incluent une utilisation plus lourde du marketing numérique, des certifications de bâtiments verts, et la formation de JV avec du capital étranger. Les investisseurs étrangers-encouragés par la loi Omnibus-entrent par des participations minoritaires ou des partenariats de conception-construction-exploitation, injectant les normes ESG mondiales dans les projets locaux. Les promoteurs explorent également les outils PropTech, des visites d'appartement VR aux contrats basés sur blockchain, pour améliorer les taux de conversion d'acheteurs et l'efficacité du back-office.

Les liens de chaîne d'approvisionnement influencent le contrôle des coûts. L'industrie du ciment de l'Indonésie est dominée par SIG, qui a une part de 50,5 % et donc un pouvoir de tarification considérable. Les principales entreprises immobilières se couvrent contre les pics de coût en pré-commandant des matériaux et négociant des remises de volume. Alors que les corridors d'infrastructure s'étendent vers l'extérieur depuis Java, le champ concurrentiel devrait s'élargir, mais les schémas de propriété foncière établis continuent de fournir des barrières élevées à l'entrée au sein du marché immobilier en Indonésie.

Leaders de l'industrie immobilière

-

Sinar Mas Land

-

PT Ciputra Development Tbk

-

PT Pakuwon Jati Tbk

-

AGUNG PODOMORO GROUP

-

PT Summarecon Agung Tbk

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : L'Indonésie a invité l'investissement étranger dans une digue de 80 milliards USD pour protéger les zones côtières et augmenter les valeurs immobilières résistantes au climat.

- Février 2025 : Le Parlement a approuvé un fonds souverain de type Temasek pour approfondir les investissements stratégiques, influençant potentiellement les allocations immobilières futures.

- Février 2025 : Un fonds indonésien et Mitsui ont fait une offre pour une participation de 300 millions USD dans l'opérateur de péage RKE, soulignant l'attraction de l'infrastructure sur les valeurs immobilières.

- Janvier 2025 : Le Président Prabowo s'est engagé à 3 milliards USD pour Nusantara jusqu'en 2029, avec du capital privé incluant un projet hospitalité-bureau de 419,4 millions USD.

Portée du rapport sur le marché immobilier en Indonésie

Le secteur immobilier inclut diverses phases de transactions immobilières, telles que les processus de développement, vente, achat, location, et gestion dans le secteur industriel, secteur résidentiel, etc. Une analyse de contexte complète du marché immobilier indonésien, incluant l'évaluation de l'économie et la contribution des secteurs dans l'économie, aperçu du marché, estimation de la taille du marché pour les segments clés, et tendances émergentes dans les segments de marché, dynamiques de marché, et tendances géographiques, et impact du COVID-19, est couverte dans le rapport.

Le marché est segmenté par type de propriété (résidentiel, bureau, vente au détail, hospitalité, et industriel) et ville (Jakarta, Bali, et le reste de l'Indonésie). Le rapport offre la taille du marché et les prévisions pour le marché immobilier en Indonésie en valeur (USD) pour tous les segments ci-dessus.

| Résidentiel | Appartements et condominiums |

| Villas et maisons avec terrain | |

| Commercial | Bureau |

| Vente au détail | |

| Logistique | |

| Autres (immobilier industriel, immobilier hospitalité, etc.) |

| Ventes |

| Location |

| Particuliers / Ménages |

| Entreprises et PME |

| Autres |

| DKI Jakarta |

| Java-Ouest (Jawa Barat) |

| Java-Est (Jawa Timur) |

| Reste de l'Indonésie |

| Par type de propriété | Résidentiel | Appartements et condominiums |

| Villas et maisons avec terrain | ||

| Commercial | Bureau | |

| Vente au détail | ||

| Logistique | ||

| Autres (immobilier industriel, immobilier hospitalité, etc.) | ||

| Par modèle économique | Ventes | |

| Location | ||

| Par utilisateur final | Particuliers / Ménages | |

| Entreprises et PME | ||

| Autres | ||

| Par région | DKI Jakarta | |

| Java-Ouest (Jawa Barat) | ||

| Java-Est (Jawa Timur) | ||

| Reste de l'Indonésie | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier en Indonésie ?

Le marché s'élève à 66,74 milliards USD en 2025 et devrait atteindre 86,98 milliards USD d'ici 2030, impliquant un TCAC de 5,44 %.

Quel type de propriété domine le marché immobilier en Indonésie ?

Les actifs résidentiels mènent avec 56,7 % de part en 2024, soutenus par la croissance démographique et les programmes gouvernementaux de logement.

Quelle région croît le plus rapidement dans le secteur immobilier de l'Indonésie ?

Java-Est devrait enregistrer un TCAC de 6,61 % jusqu'en 2030, dépassant toutes les autres provinces.

Pourquoi le segment locatif se développe-t-il rapidement ?

La mobilité croissante de la main-d'œuvre, les concepts de colocation et les besoins de logement transitoire de Nusantara génèrent un TCAC de 6,31 % dans les revenus locatifs.

Comment l'infrastructure influence-t-elle les valeurs immobilières ?

128,6 milliards USD de projets stratégiques nationaux et de nouvelles routes à péage réduisent les coûts logistiques et ouvrent de nouveaux corridors de développement.

Quels sont les risques clés auxquels font face les investisseurs dans le marché immobilier en Indonésie ?

L'inflation des coûts de construction, la complexité réglementaire et l'offre excédentaire de condominiums dans les sous-marchés urbains premium sont les principaux facteurs de risque baissier.

Dernière mise à jour de la page le: