Taille et part du marché immobilier résidentiel du Qatar

Analyse du marché immobilier résidentiel du Qatar par Mordor Intelligence

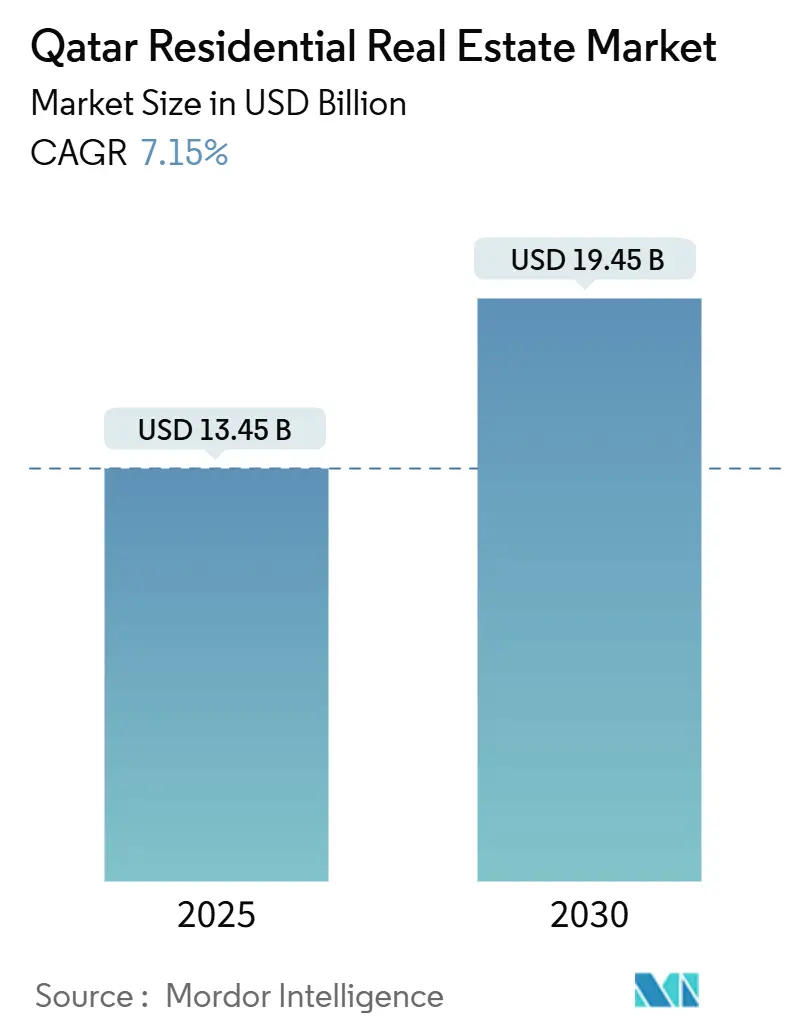

Le marché immobilier résidentiel du Qatar est évalué à 13,45 milliards USD en 2025 et devrait atteindre 19,45 milliards USD d'ici 2030, s'étendant à un TCAC de 7,15%. La demande est ancrée par l'infrastructure post-Coupe du Monde, les règles libéralisées de propriété étrangère et un programme de résidence permanente pour investissement qui lie les achats immobiliers au-dessus de 730 000 QAR aux visas long terme[1]Nasser Al-Khater, "Directives du seuil de résidence de 730 000 QAR," Autorité de réglementation immobilière, aqarat.gov.qa. La hausse du tourisme, les prêts hypothécaires soutenus par le gouvernement pour les nationaux et les prochains Jeux asiatiques de 2030 renforcent davantage la demande d'occupation par le propriétaire et de Localisation. En même temps, la surabondance d'appartements de milieu de gamme et les coûts plus élevés des matériaux de construction continuent de faire pression sur les rendements et les marges. Les promoteurs se tournent donc vers les villas haut de gamme, les mégaprojets à usage mixte et les canaux de vente axés sur la technologie pour maintenir la croissance du marché immobilier résidentiel du Qatar.

Points clés du rapport

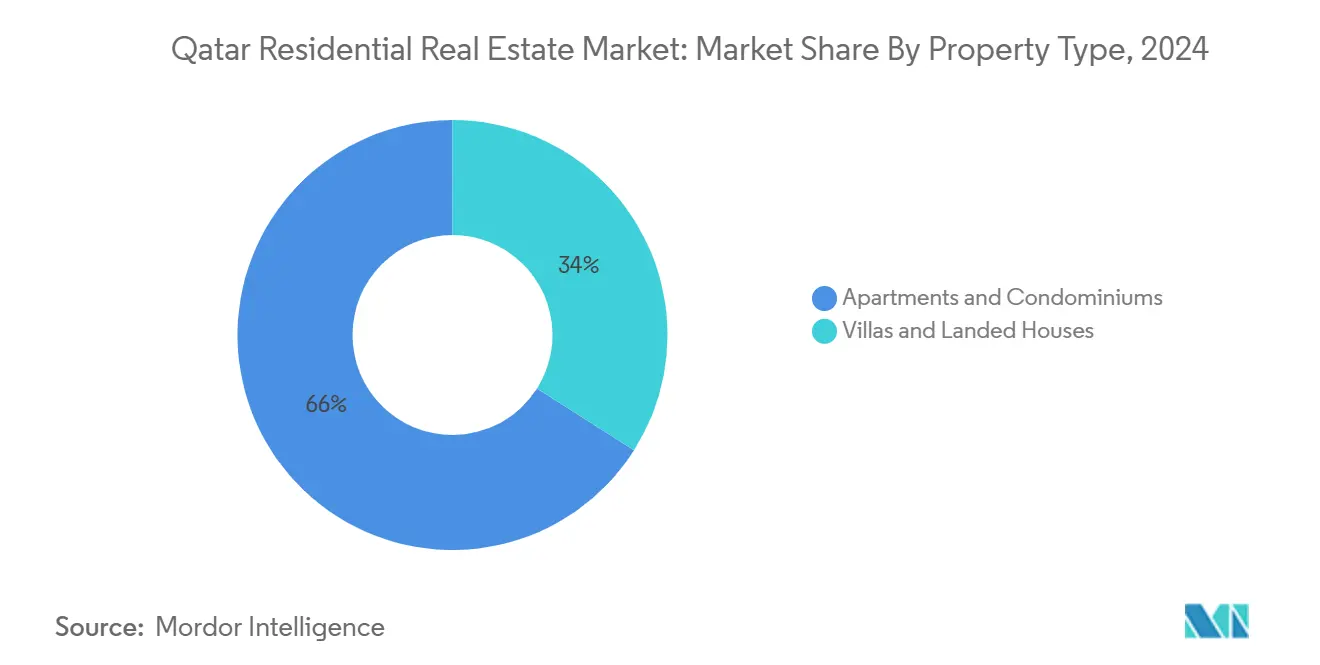

• Par type de propriété, les appartements détenaient 66% de la part du marché immobilier résidentiel du Qatar en 2024, tandis que les villas et maisons individuelles devraient croître à un TCAC de 7,36% jusqu'en 2030.

• Par gamme de prix, le segment milieu de gamme commandait 51% de la taille du marché immobilier résidentiel du Qatar en 2024 ; le segment luxe progresse à un TCAC de 7,45% jusqu'en 2030.

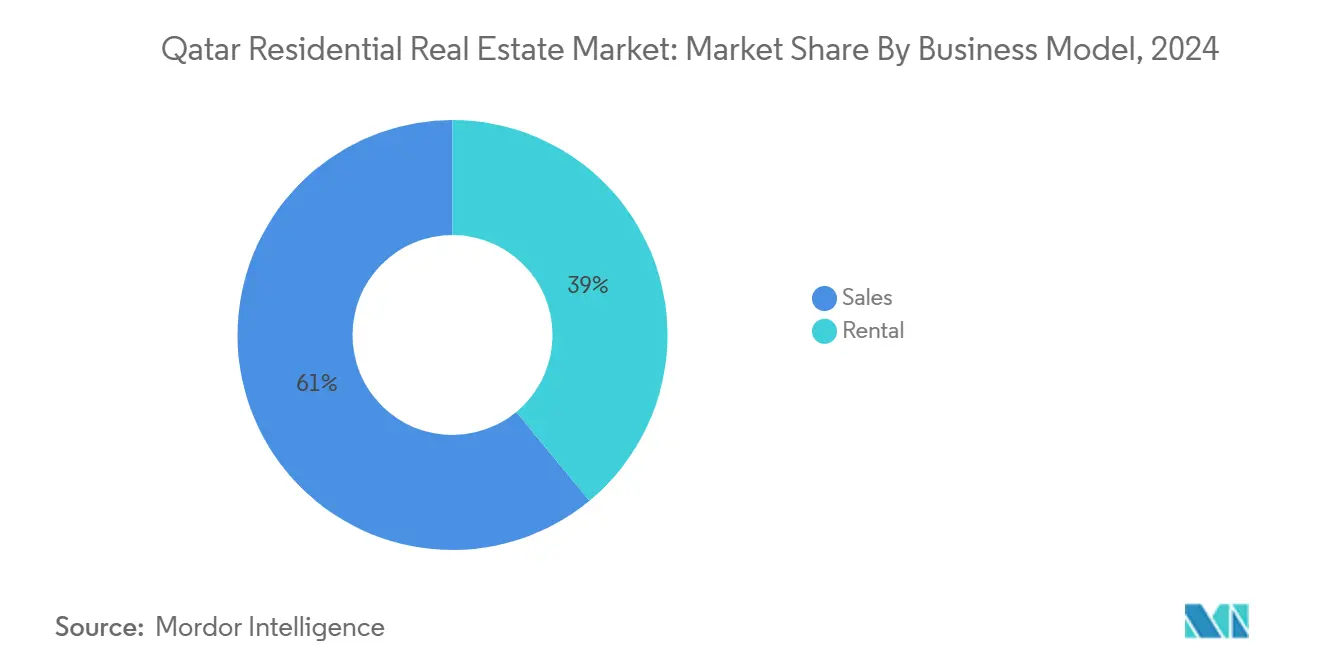

• Par modèle commercial, les ventes primaires (neufs) ont capturé 59% des revenus du marché immobilier résidentiel du Qatar en 2024, tandis que les locations enregistrent le TCAC projeté le plus rapide à 8,08% jusqu'en 2030.

• Par mode de vente, les transactions de vente représentaient 61% du marché immobilier résidentiel du Qatar en 2024 ; le mode locatif augmente à un TCAC de 8,08% sur le même horizon.

• Par municipalité, Doha contrôlait 70% de la part de marché du marché immobilier résidentiel du Qatar en 2024 ; Al Daayen et Lusail sont destinés à s'étendre à un TCAC de 8,22% jusqu'en 2030.

Tendances et insights du marché immobilier résidentiel du Qatar

Analyse d'impact des moteurs

| Moteur | % Impact sur les prévisions TCAC | Pertinence géographique | Horizon d'impact |

|---|---|---|---|

| Loi de propriété étrangère (Loi 16 de 2018) élargissant les titres d'expatriés | +1.8% | Zones en pleine propriété : West Bay, The Pearl, Lusail, Al Khor Resort | Long terme (≥ 4 ans) |

| Expansion des zones en pleine propriété de Lusail et Pearl attirant les acheteurs étrangers | +1.5% | Lusail City, The Pearl-Qatar, zones en pleine propriété de West Bay | Long terme (≥ 4 ans) |

| Infrastructure patrimoniale de la Coupe du Monde FIFA 2022 catalysant la demande résidentielle | +1.2% | National, avec des avantages concentrés à Doha, Lusail, Al Rayyan | Moyen terme (2-4 ans) |

| Prochains Jeux asiatiques de 2030 et vision touristique élevant la demande locative | +1.1% | Centre de Doha, débordement vers Al Rayyan, émergent à Lusail | Moyen terme (2-4 ans) |

| Programme hypothécaire soutenu par le gouvernement pour les nationaux stimulant les achats de logements | +0.9% | National, avec une adoption plus élevée dans la zone métropolitaine de Doha | Court terme (≤ 2 ans) |

| Croissance rapide des plateformes PropTech améliorant la transparence du marché | +0.7% | National, avec une adoption plus élevée dans les centres urbains | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Loi de propriété étrangère (Loi 16 de 2018) élargissant les titres d'expatriés

La loi un ouvert 10 zones en pleine propriété et 16 zones d'usufruit aux non-Qataris, convertissant efficacement le secteur en une destination d'investissement mondiale. La résidence est accordée automatiquement aux acheteurs dépassant 730 000 QAR, stimulant la demande transfrontalière. Les partenariats tels que la campagne britannique d'Al Rayan Bank offrent un financement conforme à la charia jusqu'à 60% de la valeur d'achat, abaissant les barrières d'entrée pour les investisseurs étrangers. Les volumes de transactions ont atteint 8,16 milliards QAR au S1 2024, en hausse notable par rapport à l'année précédente. Le Bureau de propriété immobilière non-qatarie centralise les approbations, raccourcissant les cycles de transactions et ajoutant de la transparence. Ces mesures augmentent la liquidité et élargissent le bassin d'acheteurs pour le marché immobilier résidentiel du Qatar sur le long terme.

Infrastructure patrimoniale de la Coupe du Monde FIFA 2022 catalysant la demande résidentielle

Les lignes de transport en commun, l'expansion de l'unéroport et les voies express financées pour la Coupe du Monde ont amélioré l'accès aux zones autrefois périphériques, encourageant les promoteurs à libérer de nouveaux stocks à Lusail, Al Rayyan et le long du corridor du métro de Doha. Le tournoi un attiré 1 million de visiteurs et stimulé le PIB de 1% en recettes touristiques, validant la capacité à long terme de cette infrastructure à gérer les poussées démographiques. La demande migre maintenant vers les projets orientés transport en commun tels que Lusail Towers, où 1,1 million de m² d'espace au sol à usage mixte est en développement. Les conversions hôtel-résidence autour de l'unéroport international Hamad créent davantage de liens entre l'hôtellerie et le logement. Collectivement, ces liens soutiennent une absorption stable du marché immobilier résidentiel du Qatar pendant le moyen terme.

Prochains Jeux asiatiques de 2030 et vision touristique élevant la demande locative

Le Qatar vise 6 millions de visiteurs annuels d'ici 2030, avec l'intention de doubler la contribution du tourisme au PIB à 12%. Les préparatifs pour les Jeux asiatiques reproduisent le plan d'infrastructure de la Coupe du Monde, déclenchant des hybrides hôtel-résidence supplémentaires et des unités de séjour prolongé. Les expatriés-déjà 60% des résidents-ancrent la base locative, et la croissance démographique de 3,1% en juillet 2024 souligne l'élan. Les propriétaires institutionnels regroupent les baux avec des services de conciergerie pour séduire les locataires à haute dépense, liés aux événements. Par conséquent, les rendements locatifs dans les sous-marchés premium s'élargissent, compensant la compression dans les appartements de milieu de gamme en surabondance et renforçant le marché immobilier résidentiel du Qatar.

Programme hypothécaire soutenu par le gouvernement pour les nationaux stimulant les achats de logements

Les prêts immobiliers représentaient 21% du crédit total au secteur privé en juillet 2024, croissant de 6,3% en glissement annuel[2]Yaqoub Al-Baker, "Tendances des prêts immobiliers juillet 2024," Banque centrale du Qatar, qcb.gov.qa. Les allocations budgétaires de 3,3 milliards QAR financent les prêts hypothécaires subventionnés, tandis que la nouvelle Autorité de réglementation immobilière (Aqarat) fournit des contrats standard et des canaux de résolution de conflits. Bien que l'inflation des coûts des matériaux de construction ait atteint 15-20% depuis 2024, le soutien hypothécaire amortit l'accessibilité pour les nationaux, stabilisant le marché immobilier résidentiel du Qatar. Les règles de divulgation renforcées augmentent également la confiance des acheteurs, poussant le cycle de vente à court terme vers l'avant, en particulier pour les primo-accédants.

Analyse d'impact des contraintes

| Contrainte | % Impact sur les prévisions TCAC | Pertinence géographique | Horizon d'impact |

|---|---|---|---|

| Surabondance dans le segment d'appartements milieu de gamme déprimant les rendements locatifs | -1.4% | Centre de Doha, Al Rayyan, surabondance émergente à Lusail | Court terme (≤ 2 ans) |

| Hausse des coûts d'intrants de construction comprimant les marges des promoteurs | -1.1% | National, avec un impact aigu à Doha et dans les développements majeurs | Court terme (≤ 2 ans) |

| Volatilité des revenus d'hydrocarbures influençant l'emploi et la demande de logement | -0.8% | National, avec une sensibilité plus élevée dans les zones industrielles | Moyen terme (2-4 ans) |

| Tenure de résidence restrictive pour expatriés limitant l'appétit de propriété à long terme | -0.6% | Zones en pleine propriété, affectant particulièrement les expatriés non-GCC | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Surabondance dans le segment d'appartements milieu de gamme déprimant les rendements locatifs

Le stock résidentiel s'élevait à 394 000 unités au T2 2024 avec 9 200 unités supplémentaires prévues pour livraison la même année. Les loyers médians d'appartements ont glissé de 6% en glissement annuel à 6 000 QAR, tandis que les concessions telles que les baux d'un mois gratuit sont devenues courantes. Le décalage est le plus grand dans le milieu de gamme, qui forme 51% du stock mais fait face à un amincissement de la demande car les occupants soit font du trading up vers le luxe soit réduisent pour des économies de coût. L'Autorité de réglementation immobilière contre en lançant une plateforme de données ouvertes pour aider à la clearing du marché, mais la surabondance à court terme continuera de faire pression sur les rendements du marché immobilier résidentiel du Qatar.

Volatilité des revenus d'hydrocarbures influençant l'emploi et la demande de logement

Les recettes d'hydrocarbures ont baissé de 18% en 2024, rétrécissant l'excédent fiscal et tempérant l'embauche publique. L'exposition bancaire aux prêts immobiliers post-Coupe du Monde un conduit à des normes de crédit plus strictes. Bien que le PIB non-hydrocarbure ait progressé de 3,7% en 2024, l'emploi d'expatriés reste sensible aux fluctuations des prix du pétrole. L'expansion pluriannuelle de GNL du gouvernement et les initiatives de diversification NDS3 amortissent partiellement la volatilité[3]Saad Al-Kaabi, "Mise à jour de l'expansion GNL nord Domaine 2024," QatarEnergy, qatarenergy.qa. Néanmoins, les licenciements cycliques dans l'énergie et les services connexes peuvent nuire à l'absorption, posant un frein à moyen terme sur le marché immobilier résidentiel du Qatar.

Analyse par segment

Par type de propriété : les appartements dominent, les villas accélèrent

Les appartements et condominiums ont dominé avec 66% de part du marché immobilier résidentiel du Qatar en 2024, reflétant largement la densité urbaine et les préférences de Localisation des expatriés. Les villas, cependant, affichent le TCAC le plus rapide de 7,36% jusqu'en 2030 sur la demande des nationaux et des expatriés fortunés recherchant des parcelles plus grandes. Les projets tels qu'Al Dana Garden II livrent 142 villas d'une valeur de 119 millions QAR, signalant un appétit premium robuste. Les schémas hybrides de front de mer comme The Grove combinent la commodité d'appartement avec des aménités de style villa, brouillant les lignes de catégorie et renforçant l'approvisionnement haut de gamme. Par conséquent, les promoteurs rééquilibrent les portefeuilles vers des formats à faible densité pour absorber la migration du pouvoir d'achat au sein du marché immobilier résidentiel du Qatar.

L'élan des villas bénéficie également de l'option de résidence par investissement car les tailles typiques de tickets dépassent le seuil de 730 000 QAR. Les programmes hypothécaires réservent des conditions favorables pour le logement unifamilial, amplifiant l'adoption. Pendant ce temps, les propriétaires d'appartements rafraîchissent le stock milieu de gamme via des rénovations pour défendre l'occupation. Au fil du temps, un modèle à deux vitesses émerge : des unités compactes du centre-ville pour les locataires transitoires et des villas de banlieue pour les chercheurs de propriété, soutenant conjointement la profondeur et la liquidité du marché immobilier résidentiel du Qatar.

Par gamme de prix : Le milieu de gamme se stabilise tandis que le luxe mène la croissance

Les propriétés de gamme moyenne ont conservé 51% du volume 2024, mais la surabondance un érodé les loyers et modéré le pouvoir de tarification. L'inflation des coûts de construction se répercute plus fortement sur les tranches abordables, resserrant les marges des promoteurs. En revanche, la gamme luxe enregistre un TCAC de 7,45% jusqu'en 2030, portée par des projets trophées tels que les villas Trump International Golf Club et les penthouses de front de mer de Lusail. L'afflux de richesse d'acheteurs étrangers cherchant des visas long terme soutient la résilience. Cette bifurcation signifie que les unités premium ancrent de plus en plus la valeur principale de la taille du marché immobilier résidentiel du Qatar, tandis que le stock milieu de gamme livre la liquidité mais des rendements plus faibles.

Les allocations logement gouvernementales et les subventions de chaîne d'approvisionnement stabilisent la demande abordable mais ne peuvent pas entièrement compenser la hausse des coûts de l'acier et du ciment. Les promoteurs regroupent donc les équipements écoénergétiques et les offres de Localisation-achat pour élargir l'attrait du segment moyen. Pourtant, l'appréciation du capital reste la plus forte au haut de gamme où la rareté et les aménités de style de vie différencient. Ces dynamiques guident collectivement la stratégie de prix à travers l'industrie immobilière résidentielle du Qatar.

Par modèle commercial : Les ventes primaires prévalent, les locations dépassent la croissance

Les transactions primaires (neufs) ont capturé 59% des transactions 2024 car les pipelines de mégaprojets sont restés actifs après la Coupe du Monde. Environ 85 milliards USD de construction public-privé sont prévus jusqu'en 2030, alimentant des remises continues. Inversement, le canal locatif affiche le TCAC le plus rapide de 8,08%, reflétant la majorité expatriée et les poussées d'occupation liées au tourisme. Les formats de séjour prolongé et les résidences de marque élargissent le mix produit, stimulant les rendements locatifs dans les quartiers premium malgré la surabondance générale.

La liquidité du marché secondaire augmente suite à la Loi n° 5 de 2024 sur l'enregistrement numérique des titres, raccourcissant les temps de transfert à moins d'une semaine. La tokenisation blockchain sous le cadre du Qatar Financial Centre sème également des schémas de propriété fractionnelle. Ces innovations élèvent la transparence et la participation des investisseurs, favorisant un écosystème plus équilibré pour le marché immobilier résidentiel du Qatar.

Par mode de vente : Les ventes détiennent le volume dirigé, les locations montrent la vélocité

Les ventes représentaient 61% de l'activité de marché 2024, soutenues par les réformes de propriété étrangère qui ont généré 8,16 milliards QAR de trading au S1 2024. La demande locative, cependant, s'étend plus rapidement à un TCAC de 8,08% car la croissance démographique et les afflux de personnel de méga-événements élèvent l'occupation. Les packages de Localisation d'entreprise incluant la scolarisation et l'assurance santé gagnent de la traction, en particulier pour les expatriés basés sur des projets.

Pendant ce temps, les prix de vente dans les segments en surabondance restent stables, poussant les investisseurs vers des stratégies d'achat pour louer. Les propriétaires institutionnels exploitent l'échelle pour négocier les contrats de maintenance, protégeant les marges. Les ménages à double revenu parmi les jeunes Qataris favorisent également les modèles de bail avec option d'achat, lissant la transition de la Localisation à la propriété au sein du marché immobilier résidentiel du Qatar.

Par principales municipalités : L'échelle de Doha contre la poussée de Lusail

Doha un maintenu une part dominante de 70% en 2024 grâce aux centres gouvernementaux et aux monuments culturels. Pourtant, la rareté des terres et la surabondance d'appartements contraignent la hausse. Les schémas de régénération comme Msheireb Downtown injectent des aménités de ville intelligente et élèvent la qualité des actifs. Pendant ce temps, Al Daayen et Lusail enregistrent un TCAC de 8,22% sur le dos de districts planifiés maîtres jumelés avec des liaisons de transport à la pointe de la technologie. Lusail Towers seul s'étend sur 1,1 million de m², signalant son rôle en tant que nouveau CBD.

Al Rayyan bénéficie de parcelles abordables et de la proximité d'Education City, attirant les jeunes familles. Al Khor côtier exploite l'éligibilité en pleine propriété pour courtiser les acheteurs étrangers cherchant des résidences secondaires. Ensemble, les municipalités satellites soulagent la congestion, diversifient l'approvisionnement et étendent l'optionalité d'investissement à travers le marché immobilier résidentiel du Qatar.

Analyse géographique

La tranche de 70% de Doha du marché immobilier résidentiel du Qatar ancre la performance nationale. Son réseau métro, hub unéroportuaire et quartiers culturels soutiennent la demande, mais 394 000 unités existantes plus 9 200 livraisons entrantes pèsent sur l'occupation[4]Fatema Al-Nuaimi, "Statistiques de population juillet 2024," Autorité de planification et statistiques, psa.gov.qa. Des loyers médians plus bas, des incitations comme les baux d'un mois gratuit et des rénovations de blocs plus anciens caractérisent le paysage à court terme. Néanmoins, les redéveloppements phares à Msheireb Downtown Doha élèvent le stock premium de la ville et l'attrait à long terme.

Al Daayen et Lusail représentent les municipalités à croissance la plus rapide, chacune projetant un TCAC de 8,22% jusqu'en 2030. Les vastes banques de terres soutiennent les clusters de villas à faible densité, tandis que la ligne rouge du métro de Doha et le LRT de Lusail connectent les résidents à la capitale en moins de 30 minutes. Les ancres culturelles telles que le musée de Lusail conçu par Herzog & de Meuron augmentent la vitalité du style de vie. Ces dynamiques tirent à la fois les upgraders domestiques et le capital étranger vers le corridor de croissance nord, diversifiant le marché immobilier résidentiel du Qatar.

Les nœuds secondaires incluant Al Rayyan, Al Khor et Simaisma côtier ajoutent de l'ampleur. Al Rayyan capture la demande de débordement de Doha à des prix d'entrée plus bas et des tailles de lot plus grandes. La désignation en pleine propriété d'Al Khor et la proximité du hub industriel de Ras Laffan attirent les expatriés cherchant des baux plus longs. Le Trump International Golf Club de Simaisma positionne le littoral comme une enclave de luxe, étendant l'approvisionnement premium au-delà de The Pearl. Ensemble, ces géographies soulignent un avenir multipolaire pour le marché immobilier résidentiel du Qatar.

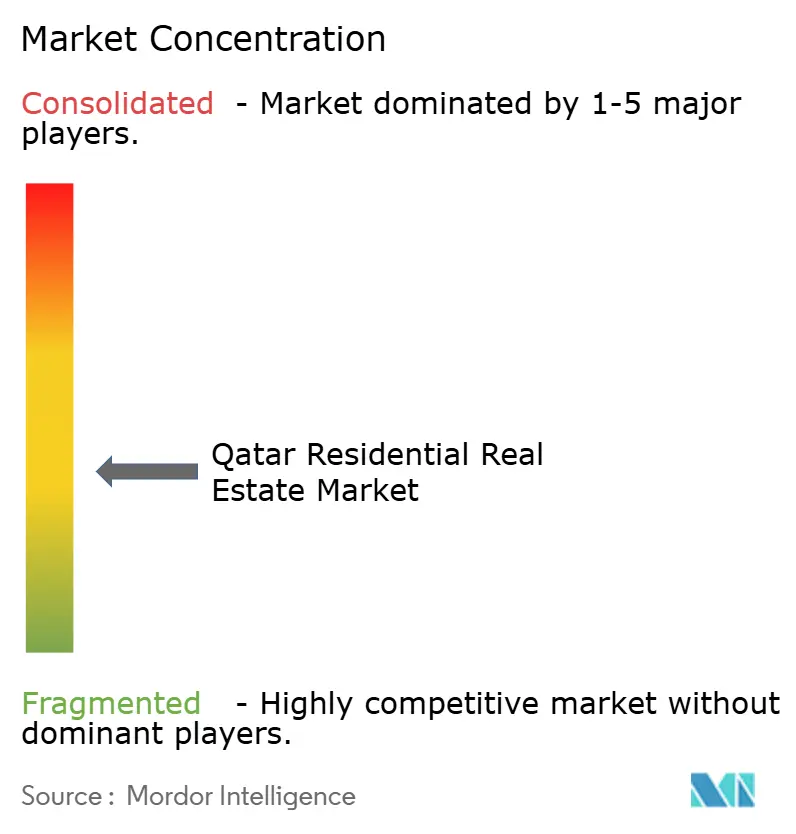

Paysage concurrentiel

Le secteur présente une concentration modérée : les cinq premiers promoteurs livrent environ 45% des achèvements annuels, tandis que des centaines d'entreprises locales gèrent de plus petites parcelles. Ezdan Holding Group continue d'étendre les communautés locatives, exploitant son portefeuille de 30 000 unités pour des économies d'échelle. Barwa Real Estate fait progresser les schémas à usage mixte tels que Madinatna, intégrant les technologies de maison intelligente pour élever la rétention des locataires. United Development Company un redirigé 216,6 millions USD de la vente de sa participation Qatar Cool vers The Pearl et Gewan Islands, signalant un focus sur les actifs de front de mer à haute marge.

Les nouveaux entrants collaborent avec des marques mondiales pour se différencier. Le projet Simaisma de Qatari Diar et Dar mondial importe le label d'hospitalité Trump, attirant les acheteurs internationaux. La technologie est un autre champ de bataille : le Numérique Asset Framework du Qatar Financial Centre permet les participations immobilières tokenisées, et les premiers adopteurs comme Aspire Zone explorent les contrats intelligents de bail blockchain[5]Hessa Al-Mannai, "Loi n° 5 de 2024 sur l'enregistrement numérique de propriété," Ministère de la Justice, gov.qa. La durabilité façonne également la concurrence, avec des constructions certifiées LEED obtenant des rabais de taux hypothécaires des banques pivotant vers des portefeuilles verts.

Les obstacles de financement persistent car les prêteurs recalibrent l'exposition après les pertes de prêts post-Coupe du Monde. Les promoteurs avec des bilans robustes puisent dans les marchés sukuk, tandis que les petits acteurs cherchent des coentreprises pour partager le risque. Les opportunités demeurent dans les soins aux seniors, la colocation et les rénovations écoénergétiques-segments actuellement sous-approvisionnés dans le marché immobilier résidentiel du Qatar.

Leaders de l'industrie immobilière résidentielle du Qatar

-

Al Mana Real Estate

-

United Development Company

-

Qatari Diar Real Estate Company

-

Ezdan Holding Group

-

Barwa Real Estate

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Qatari Diar un signé un accord stratégique avec Dar mondial pour développer le Trump International Golf Club et les villas de luxe à Simaisma.

- Avril 2025 : Al Rayan Bank, Masraf Al Rayan et United Development Company ont lancé un programme de financement axé sur le Royaume-Uni offrant 60% de prêts hypothécaires conformes à la charia.

- Février 2025 : Qatar Electronic Systems Company (Techno Q) QPSC s'est cotée sur le marché d'entreprise de la Bourse du Qatar avec des revenus de 269,4 millions QAR en 2024.

- Janvier 2025 : ValuStrat un rapporté 1,043 milliard QAR en ventes immobilières de décembre 2024 ; la Loi n° 5 de 2024 un introduit l'enregistrement numérique des titres.

Portée du rapport sur le marché immobilier résidentiel du Qatar

L'immobilier résidentiel est un terrain qui un été construit dans le but de permettre aux gens d'y vivre. Il ne peut pas être utilisé à des fins commerciales ou industrielles. Il apparaît quand quelqu'un achète un terrain désigné pour un usage résidentiel, qui devient une propriété immobilière et contient une large gamme de maisons potentielles, des maisons aux péniches, et des quartiers allant du bidonville le plus pauvre au développement de banlieue le plus riche.

Une évaluation complète du marché immobilier résidentiel qatari inclut une évaluation de l'économie et la contribution des secteurs dans l'économie, un aperçu du marché, des estimations de taille de marché pour les segments clés, et les tendances émergentes dans les segments de marché du rapport.

Le marché immobilier résidentiel qatari est segmenté par type (appartements et condominiums et villas et maisons individuelles). Le rapport offre des tailles de marché et des prévisions pour le marché immobilier résidentiel qatari en valeur (USD) pour tous les segments ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Milieu de gamme |

| Luxe |

| Ventes |

| Location |

| Primaire (neuf) |

| Secondaire (revente de logements existants) |

| Doha |

| Al Rayyan |

| Al Khor |

| Reste du Qatar |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Milieu de gamme | |

| Luxe | |

| Par modèle commercial | Ventes |

| Location | |

| Par mode de vente | Primaire (neuf) |

| Secondaire (revente de logements existants) | |

| Par principales municipalités | Doha |

| Al Rayyan | |

| Al Khor | |

| Reste du Qatar |

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché immobilier résidentiel du Qatar ?

Le marché est évalué à 13,45 milliards USD en 2025 et devrait atteindre 19 milliards USD d'ici 2030 à un TCAC de 7,15%.

Quel type de propriété croît le plus rapidement dans le secteur du logement au Qatar ?

Les villas et maisons individuelles mènent la croissance avec un TCAC de 7,36% jusqu'en 2030, portées par les expatriés fortunés et les nationaux.

Comment la Loi 16 de 2018 affecte-t-elle les acheteurs étrangers ?

Elle permet aux non-Qataris d'acheter une propriété en pleine propriété dans 10 zones et d'obtenir la résidence pour des investissements au-dessus de 730 000 QAR.

Pourquoi les rendements locatifs fluctuent-ils à Doha ?

La surabondance d'appartements milieu de gamme un poussé les loyers médians à la baisse de 6% en glissement annuel, bien que les locations premium restent résilientes.

Dernière mise à jour de la page le: