Taille et Part du Marché de la Gestion d'Installations du Qatar

Analyse du Marché de la Gestion d'Installations du Qatar par Mordor Intelligence

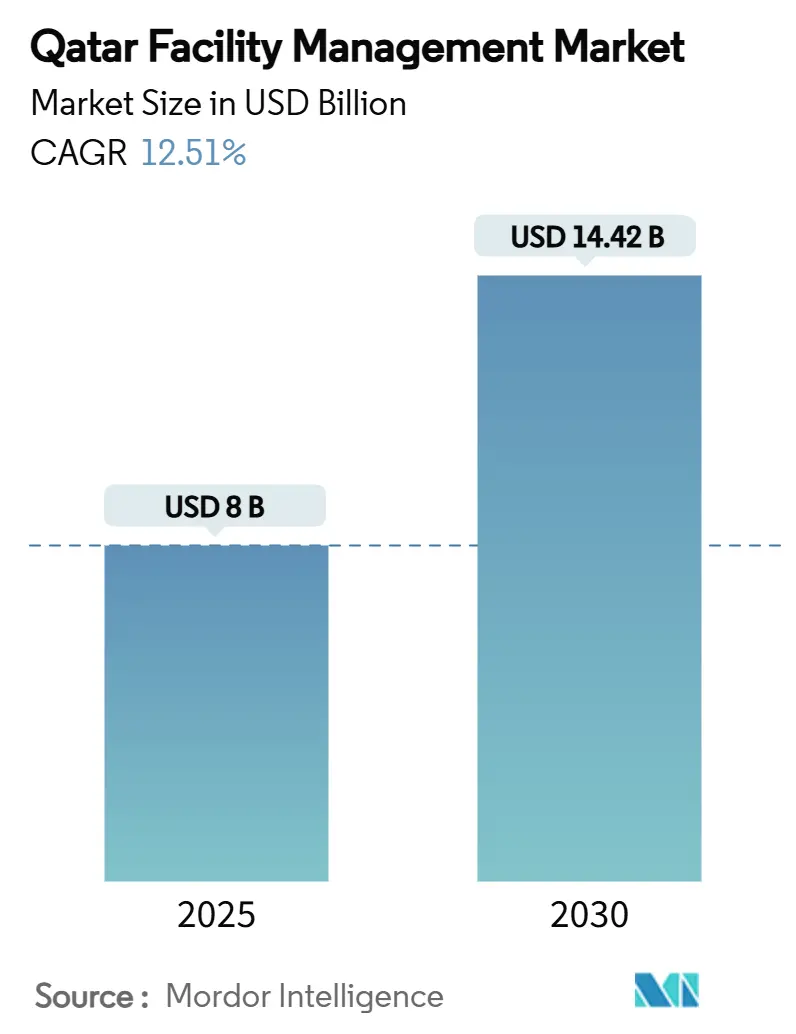

La taille du marché de la gestion d'installations du Qatar s'élève à 8 milliards USD en 2025 et devrait atteindre 14,42 milliards USD en 2030, se traduisant par un TCAC de 12,51%. Cette croissance rapide s'ancre dans le passage du gouvernement d'actifs prêts pour les tournois vers un développement urbain diversifié, le déploiement obligatoire de plateformes de ville intelligente, et un focus réglementaire renforcé sur la performance énergétique. La demande s'intensifie davantage alors que la construction de centres de données, l'expansion hospitalière, et les projets immobiliers à usage mixte nécessitent un entretien techniquement sophistiqué. Les prestataires qui fusionnent l'analyse de données avec l'expertise mécanique, électrique et de plomberie (MEP) sécurisent des contrats à long terme basés sur les résultats. Parallèlement, les règles de qatarisation et les codes de construction verte augmentent les barrières à l'entrée et favorisent la consolidation au sein du marché de la gestion d'installations du Qatar.

Points Clés du Rapport

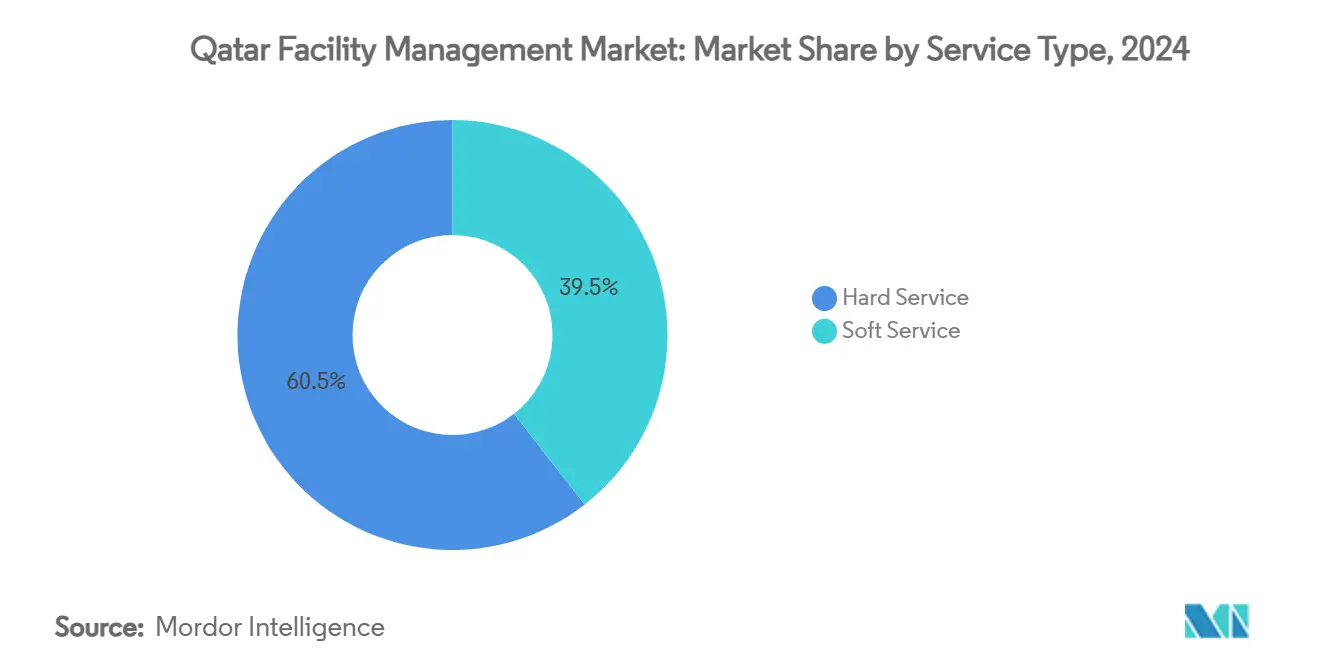

- Par type de service, les services techniques ont dominé avec 59,47% de la part du marché de la gestion d'installations du Qatar en 2024, tandis que les services non techniques progressent à un TCAC de 12,59% jusqu'en 2030.

- Par type d'offre, le modèle externalisé représentait 63,43% de la taille du marché de la gestion d'installations du Qatar en 2024 et s'étend à un TCAC de 12,83% jusqu'en 2030.

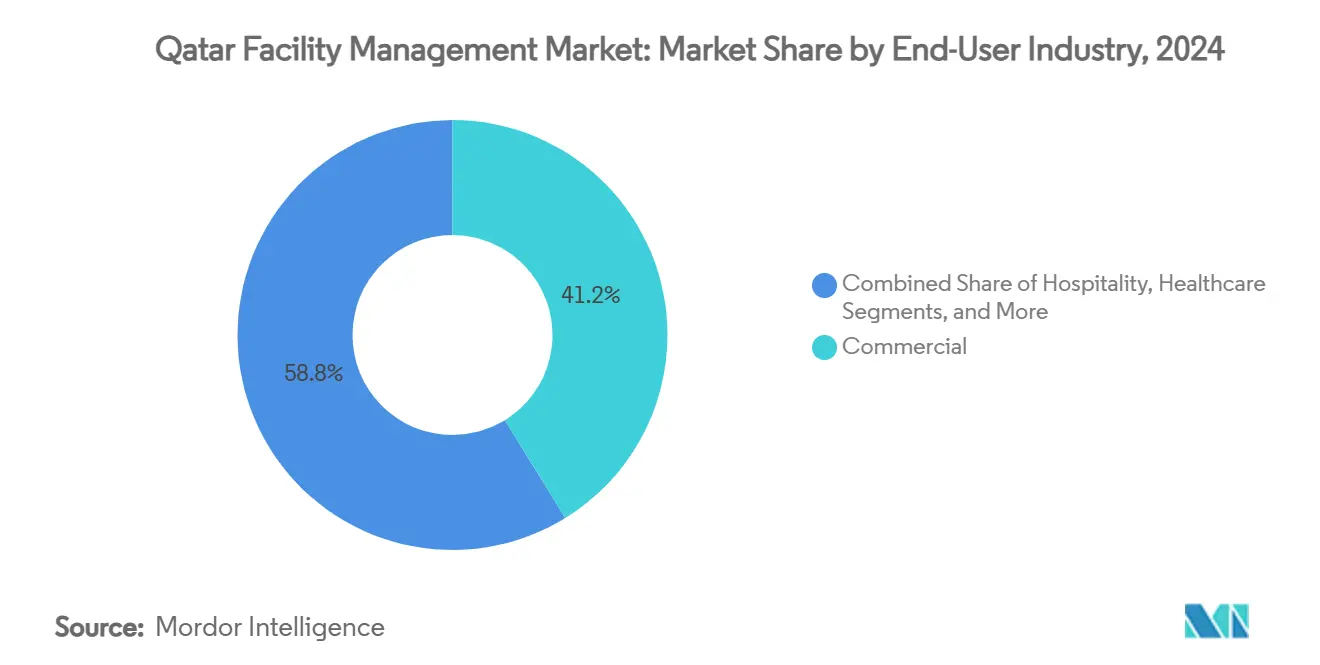

- Par secteur d'utilisateur final, les installations commerciales ont capturé 41,21% de part de revenus en 2024 ; les sites industriels et de procédés enregistrent le TCAC projeté le plus élevé à 12,79% jusqu'en 2030.

Tendances et Insights du Marché de la Gestion d'Installations du Qatar

Analyse d'Impact des Moteurs

| Moteur | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Utilisation de l'infrastructure post-Coupe du Monde | +2.1% | Doha, Lusail, Al Rayyan | Moyen terme (2-4 ans) |

| Innovation technologique et déploiement de ville intelligente | +1.8% | Lusail City, Energy City Qatar | Long terme (≥ 4 ans) |

| Évolution réglementaire et transformation du marché du travail | +1.4% | National | Moyen terme (2-4 ans) |

| Mandats de durabilité et d'efficacité énergétique | +1.6% | National, obligatoire sur les projets publics | Long terme (≥ 4 ans) |

| Croissance des centres de données hyperscale | +1.3% | Qatar Science and Technology Park | Moyen terme (2-4 ans) |

| Financement vert et FM liés à la durabilité | +0.9% | National, aligné avec la Vision Nationale 2030 | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Le redéveloppement des huit stades de la Coupe du Monde FIFA en venues polyvalentes un créé un pipeline récurrent de contrats d'exploitation spécialisés. Les gestionnaires d'installations sont désormais responsables de systèmes d'automatisation de bâtiments complexes qui régissent l'éclairage, la climatisation et l'analyse des flux de foule. Les modèles de revenus migrent de la maintenance forfaitaire vers des accords liés à la performance qui intègrent des objectifs d'économie d'énergie. La programmation polyvalente de concerts, conférences et événements sportifs un multiplié les heures d'occupation, augmentant les cycles de maintenance préventive. Le résultat est une stimulation soutenue et géographiquement centrée du marché de la gestion d'installations du Qatar. [1]Qatar Football Association, "Exciting Host Cities," assets.the-afc.com

Innovation Technologique et Intégration de Ville Intelligente

La plateforme numérique Tasmu interconnecte 37 services-incluant le trafic, la logistique et la santé-alimentant en données temps réel les systèmes de gestion de bâtiments. Les gestionnaires d'installations déploient des capteurs IoT sur les refroidisseurs, ascenseurs et actifs de sécurité incendie, permettant une maintenance prédictive qui réduit les temps d'arrêt des équipements jusqu'à 25%. L'analyse de sécurité pilotée par IA étend davantage le périmètre de service de l'entretien mécanique à la sécurité des occupants. L'avantage concurrentiel réside désormais dans les équipes d'analyse de données certifiées plutôt que dans les ratios de main-d'œuvre traditionnels, orientant les achats vers des contrats technologiques à haute valeur qui soutiennent le marché de la gestion d'installations du Qatar. [2]Government of Qatar, "Economy," imo.gov.qa

Évolution Réglementaire et Transformation du Marché du Travail

La Loi de Qatarisation No. 12 de 2024 oblige les employeurs privés à prioriser les nationaux pour l'embauche et la formation, contraignant les prestataires à repenser leurs pipelines de main-d'œuvre. Les coûts de conformité augmentent alors que les employeurs financent des apprentissages structurés, l'assurance santé et des programmes de requalification numérique. Les prestataires avec des centres de formation accrédités obtiennent une préférence d'appel d'offres sur les projets gouvernementaux, protégeant les revenus malgré une masse salariale plus élevée. Les pénalités pour non-conformité peuvent atteindre 500 000 QAR (137 588,18 USD) par violation, faisant de la gouvernance RH un différenciateur central à travers le marché de la gestion d'installations du Qatar.

Impératifs de Durabilité et d'Efficacité Énergétique

Les GSAS et Qatar bâtiment Standards obligatoires imposent des références strictes couvrant l'efficacité CVC, le recyclage de l'eau et les métriques d'air intérieur. Les gestionnaires d'installations doivent documenter des plans annuels de réduction carbone pour renouveler les contrats du secteur public. Les opportunités de rénovation surgissent alors que les actifs plus anciens se précipitent pour respecter l'objectif de réduction de 25% des gaz à effet de serre fixé pour 2030, formant un segment adressable de rénovation de 2,6 milliards USD. Les prestataires exploitant les jumeaux numériques et les audits énergétiques commandent des frais premium, propulsant le marché de la gestion d'installations du Qatar vers des modèles de service basés sur la valeur. [3]Public Works Authority, "Ashghal Certification Program," ashghal.gov.qa

Analyse d'Impact des Contraintes

| Contrainte | (~) % d'Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Pressions concurrentielles sur les prix | -1.2% | National | Court terme (≤ 2 ans) |

| Pénuries de main-d'œuvre qualifiée | -1.5% | National, concentré dans les rôles techniques | Moyen terme (2-4 ans) |

| Cycles de paiement longs sur les contrats publics | -0.8% | Projets gouvernementaux | Court terme (≤ 2 ans) |

| Contraintes de résidence des données et de cybersécurité | -0.6% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pénuries de Main-d'Œuvre Qualifiée

Les rôles d'ingénierie, cybersécurité et IA restent sous-approvisionnés alors que le boom de la construction dépasse la capacité de formation locale. La demande de 20 000 spécialistes supplémentaires d'ici 2030 gonfle les factures salariales et menace la qualité de service. Le programme de développement des fournisseurs de Tawteen subventionne les programmes professionnels, mais le débit de certification accuse un retard sur l'expansion du marché. Les spécialistes internationaux font face à des quotas de visa, limitant les options de personnel d'urgence. Le déficit de talents supprime donc la croissance réalisable à travers le marché de la gestion d'installations du Qatar

Pressions Concurrentielles sur les Prix

Les appels d'offres gouvernementaux représentent plus de 55% des revenus sectoriels mais récompensent l'offre la plus basse sous contrats à prix fixe. Parallèlement, les coûts des matériaux de construction fluctuent largement-les facteurs économiques et réglementaires expliquent 41% des variations de prix-rendant les prévisions de coûts incertaines. Les prestataires petits et moyens acceptent des marges ultra-minces pour rester sur les listes de fournisseurs préférés, érodant la rentabilité et retardant le réinvestissement dans les outils numériques essentiels pour la prestation de services de nouvelle génération.

Analyse par Segment

Par Type de Service : Les Services Techniques Ancrent la Complexité Technique

Les services techniques ont capturé une part de marché de la gestion d'installations du Qatar de 59,47% en 2024, soutenue par l'infrastructure MEP et de sécurité incendie étendue de la nation. Les venues intensives en actifs-stations de métro, centres de données et hôpitaux-exigent une surveillance 24/7, stimulant les contrats de maintenance premium. Les services non techniques, bien que commençant plus petits, sont prévus de croître annuellement à 12,59% sur fond d'améliorations d'hygiène, conciergerie et paysagisme dans les domaines hôteliers et de vente au détail.

La convergence numérique brouille les frontières : les projets de gestion de l'eau à Education City fusionnent l'ingénierie hydraulique avec l'analyse basée sur le cloud, montrant comment l'expertise de service technique intègre désormais la surveillance logicielle. Simultanément, les protocoles de nettoyage vert élèvent la complexité des services non techniques, nécessitant des produits chimiques certifiés et un suivi des consommables activé par IoT. Ensemble, ces changements amplifient les achats de services intégrés, cimentant la pertinence des compétences de services techniques au cœur du marché de la gestion d'installations du Qatar.

Par Type d'Offre : L'Externalisation Accélère la Spécialisation

Avec 63,43% des revenus de 2024, les modèles externalisés dominent car les clients recherchent l'échelle, la conformité et les garanties d'économies d'énergie indisponibles dans les unités internes fragmentées. La catégorie externalisée affiche aussi le TCAC le plus élevé de 12,83% alors que les multinationales insistent sur des contrats intégrés à facture unique. Les équipes internes restent communes dans les installations pétro-gazières sensibles à la sécurité mais se concentrent de plus en plus sur les rôles de supervision tout en déléguant l'exécution technique.

Les sous-types FM groupés et intégrés mènent la demande d'externalisation en unifiant CVC, nettoyage, restauration et sécurité sous des KPI communs. Ces structures dé-risquent les clients contre la non-conformité réglementaire tout en permettant aux prestataires de former transversalement le personnel et d'exploiter les plateformes numériques partagées. Par conséquent, l'externalisation élargira sa domination, consolidant davantage le marché de la gestion d'installations du Qatar.

Par Secteur d'Utilisateur Final : Hégémonie Commerciale Rencontre Momentum Industriel

Les installations commerciales ont généré 41,21% des revenus de service de 2024, reflétant les tours de bureaux, centres commerciaux et districts à usage mixte regroupés de Doha. Les impératifs d'expérience locataire stimulent la conciergerie technologique et les fonctionnalités de surveillance d'air intérieur, renforçant la primauté commerciale. Pourtant, les sites industriels et de procédés tracent le TCAC le plus rapide de 12,79% alors que Ras Laffan et Mesaieed étendent la production pétrochimique et hydrogène.

La santé constitue une troisième poche de forte croissance : 48 nouvelles installations sous le plan directeur national nécessitent un contrôle strict des infections, une gestion des déchets et une compétence de salle des machines. Les exigences hôtelières restent cycliques mais importantes alors que 46 000 chambres d'hôtel pivotent d'une occupation événementielle vers des jeux touristiques toute l'année. Ce profil de demande multidimensionnel intensifie les besoins de spécialisation au sein du marché de la gestion d'installations du Qatar.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

Doha et les municipalités contiguës représentent plus de 70% des dépenses de service, dominées par la taille du marché de la gestion d'installations du Qatar allouée aux corridors commerciaux de West Bay, Lusail et Al Rayyan. Les valeurs de contrat évoluent avec la densité de gratte-ciel, tandis que la connectivité métro compresse les SLA de temps de réponse à moins de 30 minutes.

Dans la ceinture industrielle nord-sud, les usines de traitement de gaz et en aval dictent des programmes d'intégrité d'actifs correspondant aux références pétrochimiques mondiales. Les classifications de zones dangereuses du segment compliquent la maintenance de routine, assurant des rendements de frais plus élevés. Alors que l'expansion du nord Domaine avance, la taille du marché de la gestion d'installations du Qatar pour les clusters industriels est prête à dépasser 2,1 milliards USD d'ici 2030.

Les hubs technologiques émergents Qatar Science & Technology Park et Energy City Qatar-forment la troisième géographie. Les centres de données hyperscale et laboratoires R&D y nécessitent une redondance N+1, des standards de suppression incendie élevés et un alignement cybersécurité 24/7. Ces micro-marchés récompensent les entreprises avec des accréditations Tier III et ISO 27001, ajoutant une couche premium au marché de la gestion d'installations du Qatar.

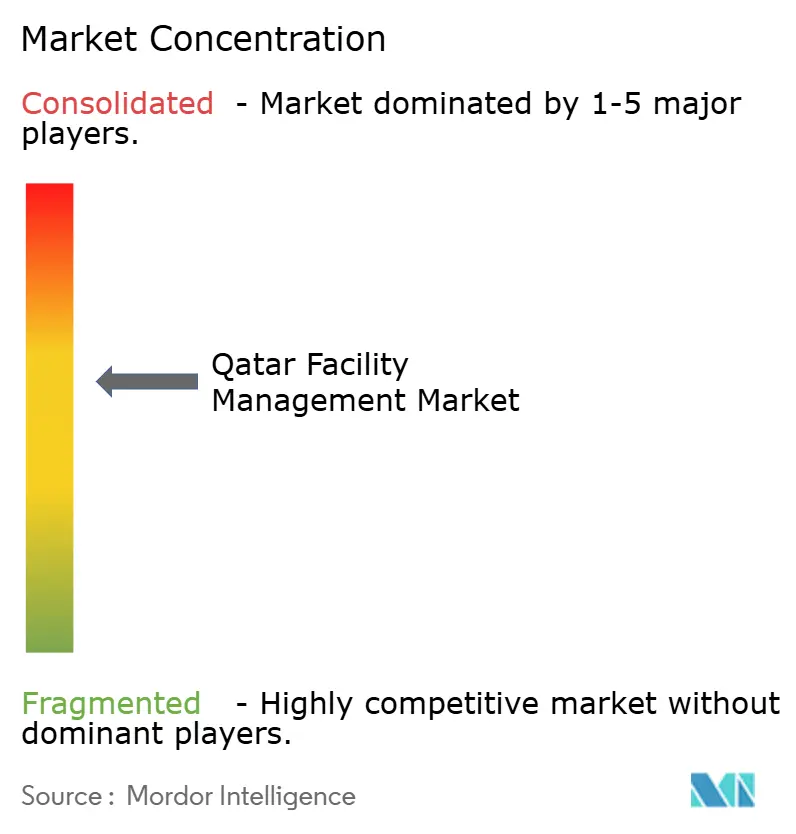

Paysage Concurrentiel

Une fragmentation modérée persiste, avec les cinq premiers opérateurs contrôlant environ 35% des revenus. Mannai Corporation étend une suite FM lourde en IoT après avoir acquis un intégrateur de systèmes régional, élevant les barrières de sortie pour les petits fournisseurs. G4S Qatar déploie une surveillance activée par IA tissée dans la gestion d'accès aux installations, gagnant des contrats à long terme du secteur énergétique. Mosanada se différencie par des équipes d'audit énergétique accréditées GSAS, débloquant les opportunités de rénovation dans les bâtiments publics.

Les entreprises de niveau intermédiaire se regroupent autour des niches de services non techniques, mais font face à des désavantages d'échelle alors que les appels d'offres de services groupés exigent des systèmes de conformité de niveau entreprise. Les entrants étrangers, attirés par la croissance à deux chiffres, s'associent souvent avec des joint-ventures locales pour naviguer les quotas de qatarisation et les mandats d'hébergement de données. Les dépenses en capital affluent maintenant de manière disproportionnée vers les plateformes numériques, aiguisant la division entre les incumbents matures technologiquement et les prestataires intensifs en main-d'œuvre hérités au sein du marché de la gestion d'installations du Qatar.

L'innovation d'espace blanc réside dans l'analyse de maintenance prédictive, les rapports ESG et les applications d'expérience de lieu de travail. Les prestataires comblant ces capacités captureront probablement une croissance supérieure au marché, renforçant un passage graduel de l'exécution de tâches ad-hoc vers la gérance d'installations axée sur les résultats à travers l'industrie de la gestion d'installations du Qatar.

Leaders de l'Industrie de la Gestion d'Installations du Qatar

-

Mannai Corporation QPSC

-

G4S Qatar WLL

-

Elegancia Installation Gestion (Estithmar Holdings QPSC)

-

Mosanda Facilities Gestion Services

-

Cayan Installation Gestion

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Avril 2025 : Techno Q un rapporté 211,2 millions QAR (58,12 millions USD) de revenus et 21,4 millions QAR (5,89 millions USD) de profit pour 2024, un lancé une unité d'affaires IT axée sur la cybersécurité, et un rouvert son bureau d'Oman.

- Mars 2025 : L'Autorité des Travaux Publics un approuvé un programme d'infrastructure de 81 milliards QR pour 2025-2029, mettant l'accent sur les corridors de transport et les systèmes de drainage verts.

- Janvier 2025 : Le Qatar un promulgué la Loi de Qatarisation No. 12 de 2024, mandatant l'embauche et la formation prioritaires de citoyens à travers les rôles du secteur privé.

Portée du Rapport du Marché de la Gestion d'Installations du Qatar

Le marché qatari de la gestion d'installations est défini basé sur les revenus générés des services utilisés dans diverses applications d'utilisateurs finaux à travers le pays. La gestion d'installations confine de multiples disciplines pour assurer la fonctionnalité, le confort, la sécurité et l'efficacité de tout bâtiment en intégrant les personnes, le lieu, le processus et la technologie. Les services techniques incluent les services physiques et structurels comme les systèmes d'alarme incendie et les ascenseurs, entre autres. Les services non techniques incluent le nettoyage, l'aménagement paysager, la sécurité et des services similaires d'origine humaine, fournissant des solutions aux industries d'utilisateurs finaux.

Le marché de la gestion d'installations du Qatar est segmenté par type de service (services techniques [gestion d'actifs, services MEP et CVC, systèmes incendie et sécurité, et autres services FM techniques] et services non techniques [support de bureau et sécurité, services de nettoyage, services de restauration, et autres services FM non techniques]), type d'offre (interne et externalisé [FM unique, FM groupé, et FM intégré]), et par utilisateur final (commercial, hôtellerie, infrastructure institutionnelle & publique, santé, secteur industriel & de procédés, et autres). Les tailles et prévisions de marché sont fournies en termes de valeur (USD) pour tous les segments ci-dessus.

| Services Techniques | Gestion d'Actifs |

| Services MEP et CVC | |

| Systèmes Incendie et Sécurité | |

| Autres Services FM Techniques | |

| Services Non Techniques | Support de Bureau et Sécurité |

| Services de Nettoyage | |

| Services de Restauration | |

| Autres Services FM Non Techniques |

| Interne | |

| Externalisé | FM Unique |

| FM Groupé | |

| FM Intégré |

| Commercial (IT et Télécom, Vente au Détail et Entrepôts) |

| Hôtellerie (Hôtels, Restaurants, Etablissements de Restauration) |

| Infrastructure Institutionnelle et Publique (Gouvernement, Éducation, Transport) |

| Santé (Installations Publiques et Privées) |

| Industriel et de Procédés (Fabrication, Énergie, Mines) |

| Autres Secteurs d'Utilisateurs Finaux (Multi-logement, Divertissement, Sports et Loisirs) |

| Par Type de Service | Services Techniques | Gestion d'Actifs |

| Services MEP et CVC | ||

| Systèmes Incendie et Sécurité | ||

| Autres Services FM Techniques | ||

| Services Non Techniques | Support de Bureau et Sécurité | |

| Services de Nettoyage | ||

| Services de Restauration | ||

| Autres Services FM Non Techniques | ||

| Par Type d'Offre | Interne | |

| Externalisé | FM Unique | |

| FM Groupé | ||

| FM Intégré | ||

| Par Secteur d'Utilisateur Final | Commercial (IT et Télécom, Vente au Détail et Entrepôts) | |

| Hôtellerie (Hôtels, Restaurants, Etablissements de Restauration) | ||

| Infrastructure Institutionnelle et Publique (Gouvernement, Éducation, Transport) | ||

| Santé (Installations Publiques et Privées) | ||

| Industriel et de Procédés (Fabrication, Énergie, Mines) | ||

| Autres Secteurs d'Utilisateurs Finaux (Multi-logement, Divertissement, Sports et Loisirs) | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle et le taux de croissance attendu du marché de la gestion d'installations du Qatar ?

• Le marché de la gestion d'installations du Qatar s'élève à 8 milliards USD en 2025 et devrait croître à un TCAC de 12,51% pour atteindre 14,42 milliards USD d'ici 2030.

Quelle catégorie de service détient la plus grande part du marché ?

• Les services techniques mènent avec 59,47% de la part du marché de la gestion d'installations du Qatar en 2024, reflétant l'économie intensive en infrastructure du pays.

Pourquoi l'externalisation croît-elle plus rapidement que la gestion d'installations interne au Qatar ?

• Les modèles externalisés livrent l'échelle, la conformité et les garanties d'économies d'énergie, stimulant un TCAC de 12,83% et une part de revenus de 63,43% en 2024.

Comment les règles de qatarisation affectent-elles les prestataires de gestion d'installations ?

• La Loi No. 12 de 2024 exige que les entreprises priorisent les nationaux qataris, augmentant les coûts de formation mais donnant aux prestataires conformes un avantage dans les appels d'offres publics.

Quel segment d'utilisateur final se développe le plus rapidement ?

• Les installations industrielles et de procédés devraient croître à un TCAC de 12,79% jusqu'en 2030, soutenues par l'expansion du traitement gazier et de la fabrication.

Quel rôle la durabilité joue-t-elle dans la demande de gestion d'installations du Qatar ?

• Les GSAS et Qatar bâtiment Standards obligatoires stimulent les rénovations et projets d'efficacité énergétique, positionnant les gestionnaires d'installations comme facilitateurs clés des objectifs nationaux de réduction carbone.

Dernière mise à jour de la page le: