Analyse du marché des circuits imprimés (PCB)

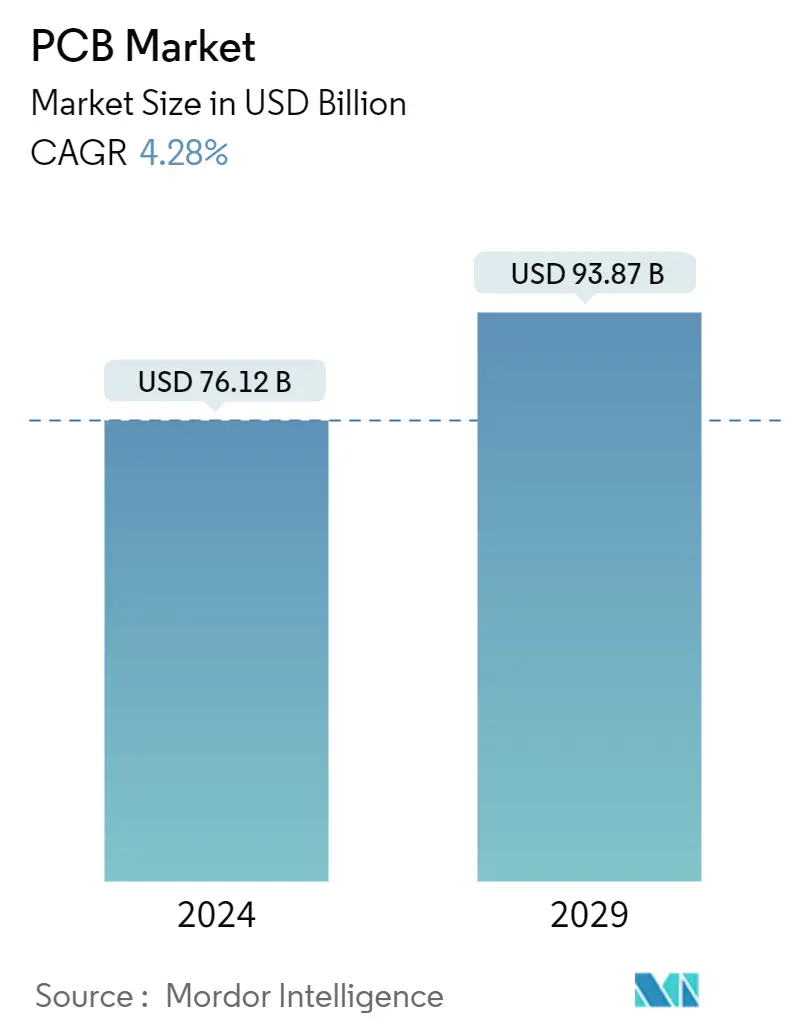

La taille du marché des PCB est estimée à 76,12 milliards USD en 2024 et devrait atteindre 93,87 milliards USD dici 2029, avec une croissance de 4,28 % au cours de la période de prévision (2024-2029).

Le marché connaît une croissance rapide car la plupart des appareils électroniques modernes contiennent des circuits imprimés (PCB), réduisant ainsi la taille de tous les produits et les rendant plus rentables. Le PCB (circuit imprimé) est un composant électronique clé qui prend en charge lassemblage dautres composants électroniques et améliore linterconnexion des circuits. On l'appelle la mère des produits électroniques et elle est vitale pour l'industrie électronique. La 5G, l'Internet des objets, l'Internet des véhicules, l'Internet industriel des objets (IoT) et l'intelligence artificielle sont à l'avant-garde des tendances et des développements actuels concernant les produits électroniques.

- Avec la demande croissante délectronique grand public, les ventes délectronique grand public ont connu une baisse significative jusquà la fin de lexercice 2023. La demande de smartphones, dappareils photo, dordinateurs et de tablettes a diminué en raison de linflation, de la faible demande délectronique grand public, et les incertitudes macroéconomiques. La demande mondiale de smartphones et de tablettes a connu une croissance stable en 2023, ce qui a entraîné une baisse des commandes de PCB. Cependant, la demande devrait saccentuer en 2024.

- La miniaturisation des composants électroniques a permis de construire de petits appareils informatiques portables et de poche pouvant être transportés n'importe où. En conséquence, les appareils plus petits et plus légers dotés de capacités de traitement élevées deviennent de plus en plus portables, car leurs composants peuvent être facilement intégrés (par exemple dans des sacs à vêtements) et transportés pendant de longues périodes.

- La demande croissante de cartes de circuits imprimés (PCB) peut être attribuée aux besoins croissants de diverses industries utilisatrices finales. Les PCB sont des composants essentiels des appareils électroniques modernes, notamment les smartphones, les tablettes, les ordinateurs portables et les consoles de jeux. Alors que la demande pour ces dispositifs continue d'augmenter, la demande de PCB de haute qualité augmente également afin de prendre en charge leurs fonctionnalités.

- Les préoccupations croissantes concernant les déchets électroniques, comme les cartes de circuits imprimés (PCB), doivent être résolues immédiatement. Les PCB contiennent diverses matières dangereuses, notamment du plomb, du mercure, du cadmium et des retardateurs de flamme bromés. Lorsqu'elles sont mal éliminées, ces substances peuvent s'infiltrer dans le sol et l'eau, constituant ainsi une menace pour la santé humaine et l'environnement.

- La pandémie de COVID-19 a affecté le marché mondial des semi-conducteurs. Les confinements et fermetures dusines de semi-conducteurs pendant la pandémie ont entraîné une grave pénurie dapprovisionnement. Les précautions prises par les gouvernements pour soutenir les secteurs de lautomobile et des semi-conducteurs à travers le monde ont progressivement relancé lindustrie dans lère post-pandémique.

Tendances du marché des circuits imprimés (PCB)

Le segment de lélectronique grand public devrait détenir une part de marché importante

- Les PCB se sont révélés parfaitement adaptés aux appareils électroniques grand public portables en raison de leur petite taille et de leur légèreté. La croissance et lefficacité de lindustrie de lassemblage de PCB peuvent être attribuées à la dépendance significative des produits électroniques grand public à légard de cartes de circuits imprimés bien conçues et assemblées. En incorporant efficacement des PCB hautes performances, divers appareils électroniques grand public peuvent être optimisés pour effectuer les tâches quotidiennes de manière transparente. Le caractère indispensable des PCB s'étend à une large gamme d'appareils électroniques grand public, tels que les smartphones, les téléviseurs, les ordinateurs portables et les consoles de jeux, en raison de leur conception compacte et de leur capacité à accueillir des circuits complexes.

- À mesure que progresse lévolution des appareils électroniques grand public, les cartes de circuits imprimés (PCB) et les systèmes de traitement qui les pilotent ont également progressé. Aujourdhui, les utilisateurs dappareils électroniques grand public privilégient les aspects pratiques tels que la durabilité, la vitesse de traitement et la durée de vie de la batterie. Ils recherchent des appareils résistants aux bris, étanches et conçus pour résister aux dommages. Des cartes de circuits imprimés flexibles (PCB), également appelées cartes de circuits imprimés flexibles, sont intégrées dans la conception de produits électroniques grand public pour répondre à ces demandes.

- Les circuits imprimés flexibles possèdent un degré d'élasticité physique plus élevé que les circuits imprimés classiques, ce qui permet aux fabricants de les installer dans les coins et les coudes avec un minimum de câblage. En conséquence, les dispositifs intégrant des PCB flexibles peuvent supporter des conditions plus sévères et minimiser le risque de dommages aux connexions et de contamination. Alors que les circuits imprimés flexibles ont été principalement utilisés dans les domaines médical, militaire et aérospatial, les équipementiers d'électronique grand public créent désormais des appareils plus robustes avec des circuits imprimés flexibles.

- L'intégration de PCB rigides et flexibles dans les téléphones mobiles pliés devrait augmenter en raison des composants flexibles qui prennent en charge le mécanisme de pliage sans affecter la fonctionnalité de l'appareil. En outre, la croissance du marché de ces PCB pourrait être stimulée par les progrès rapides des technologies des smartphones. Ladoption croissante des smartphones à travers le monde et les percées continues dans les technologies des smartphones devraient contribuer à la croissance des PCB rigides-flexibles.

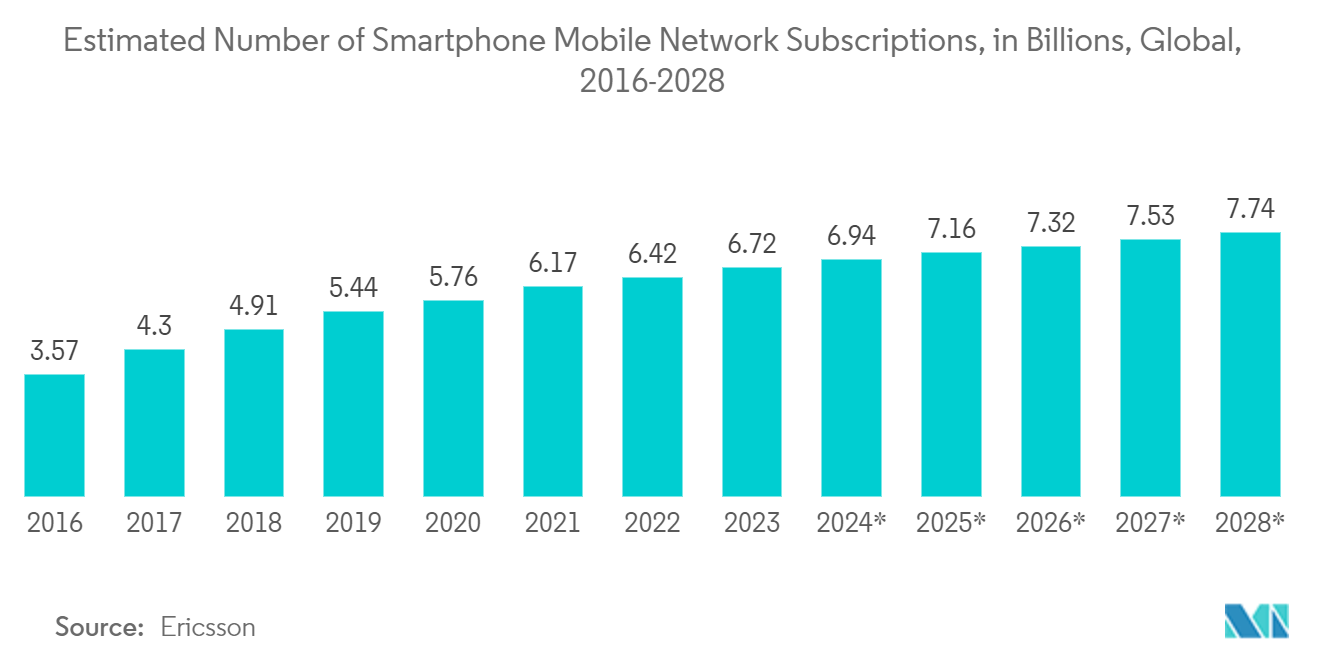

- Ericsson a indiqué que le nombre mondial d'abonnements à ses réseaux mobiles pour smartphones s'élevait à près de 6,4 milliards en 2022 et qu'il devrait dépasser 7,7 milliards d'ici 2028. La Chine, l'Inde et les États-Unis sont en tête en termes de nombre le plus élevé de réseaux mobiles pour smartphones. abonnements. Les conclusions d'Ericsson soulignent que même si les ventes se sont stabilisées en 2022, l'augmentation du prix de vente moyen des smartphones devrait renforcer le marché dans les années à venir. Ces évolutions significatives devraient améliorer les perspectives du marché.

La région Asie-Pacifique devrait connaître une croissance significative

- La région Asie-Pacifique domine le marché des PCB, en raison de la présence des principaux fabricants et acteurs en Chine, à Taiwan, en Corée du Sud et au Japon. Avec le développement rapide de l'industrie électronique chinoise, de nombreux fabricants chinois de PCB sont devenus des acteurs majeurs sur le marché mondial des PCB. Les fabricants chinois de PCB détiennent une part de marché totale de 54,76 % dans la région Asie-Pacifique. Ces fabricants offrent une large gamme de services et de capacités, notamment la conception, la fabrication et l'assemblage de PCB, ainsi que des prix compétitifs et des délais d'exécution rapides. Certains des principaux acteurs sont JLCPCB, Graperain, Fulltronics, YMS PCB Assembly et Hitech Circuits.

- Il existe actuellement environ 2 500 fabricants de PCB en Chine. L'industrie des PCB en Chine est principalement répartie dans le delta de la rivière des Perles, le delta du fleuve Yangtze et le bord de Bohai. Ces zones sont les plaques tournantes d'importantes composantes du marché, de bonnes conditions de transport et de bonnes conditions d'approvisionnement en eau et en électricité.

- Les principales raisons à lorigine de la croissance du marché des PCB en Chine sont des coûts globaux inférieurs et une efficacité de gestion plus élevée. Même si le dividende démographique de la Chine touche à sa fin, le coût de la main-d'œuvre reste inférieur à celui du Japon, de la Corée du Sud, de Taiwan, de l'Union européenne et des États-Unis. Les programmes chinois de protection de lenvironnement, les syndicats et les secteurs sociaux consomment relativement moins de fonds. En outre, en tant que plus grand pays manufacturier au monde, l'industrie chinoise des PCB dispose d'une chaîne industrielle complète allant de la feuille de cuivre à la fibre de verre, en passant par la résine, les stratifiés cuivrés et les PCB.

- Bénéficiant de sa position de plus grand producteur mondial de PCB et du développement vigoureux des produits de terminaux électroniques en aval, l'industrie chinoise des PCB connaît une tendance rapide de développement et de croissance. L'industrie de l'information électronique constitue un pilier stratégique et majeur du développement industriel clé de la Chine. L'industrie des PCB, qui est la pierre angulaire du développement de l'industrie de l'information électronique, est devenue l'un des secteurs les plus vénérés en Chine. Ces dernières années, la Chine a promulgué des politiques telles que Encourager les technologies et produits importés (édition 2016)) et le Catalogue d'orientation sur l'ajustement de la structure industrielle (édition 2019) pour encourager le développement de l'industrie des PCB.

- Des données empiriques provenant d'associations industrielles réputées soulignent la domination continue de Taiwan sur les valeurs de production mondiale de PCB. Taïwan détenait une part de marché de 15,31 % et une valeur de chiffre d'affaires de 11,05 milliards de dollars en 2022, et le pays devrait enregistrer un TCAC de 3,66 % au cours de la période de prévision. Les fabricants sud-coréens de PCB ont désormais dépassé leurs homologues japonais, occupant ainsi la troisième position sur le marché régional.

- Selon l'analyse approfondie fournie par l'Association des circuits imprimés de Taiwan (TPCA), les industries japonaise et sud-coréenne des PCB, en tirant parti de leurs prouesses en matière de conception de produits terminaux, ont stratégiquement effectué une transition des produits bas de gamme vers les produits milieu de gamme. L'attention s'est déplacée vers les domaines de haute technologie, tels que les cartes flexibles et les PCB avec des seuils techniques élevés. Le Japon est désormais devenu le deuxième producteur mondial de cartes flexibles et le troisième producteur de PCB traditionnels largement utilisés dans des secteurs critiques, tels que les semi-conducteurs, les communications et l'électronique automobile.

Aperçu du marché des circuits imprimés (PCB)

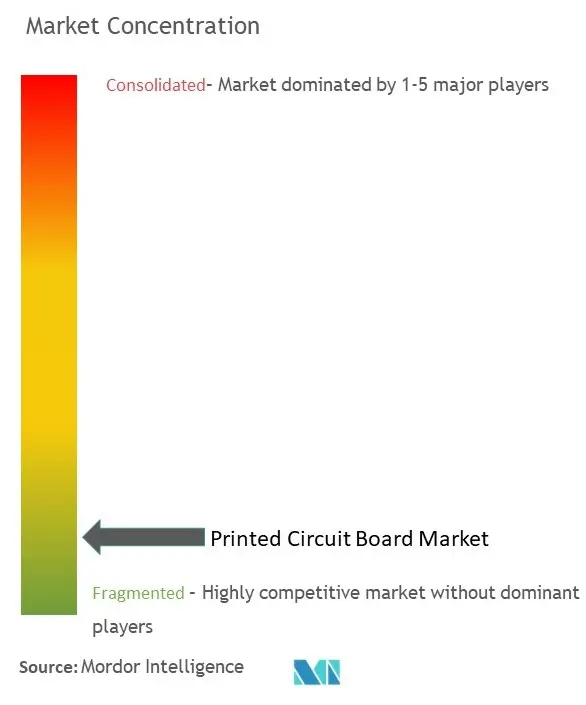

Le marché des PCB est très fragmenté, avec la présence d'acteurs majeurs comme Jabil Inc., Wurth Elektronik Group (Wurth Group), TTM Technologies Inc., Becker Muller Circuit Printing GmbH et Advanced Circuits Inc. Les principaux acteurs du marché sont adopter des stratégies telles que des partenariats et des acquisitions pour améliorer leur offre de produits et obtenir des avantages concurrentiels durables.

- Novembre 2023 - Jabil Inc. a ouvert sa troisième usine de production dans la ville de Chihuahua, au Mexique, marquant une étape importante dans la croissance continue de l'entreprise et son engagement dans la région. L'usine, d'une superficie de plus de 250000 pieds carrés, jouera un rôle essentiel en aidant les clients des secteurs de l'énergie, de l'automobile, des transports, de la santé, de l'impression numérique et de la vente au détail. Cette nouvelle installation améliorerait l'efficacité et la flexibilité opérationnelles, ainsi que renforcerait la capacité de la région à fournir des produits de haute qualité.

- Novembre 2023 – Le groupe Würth Elektronik a lancé le projet de recherche appelé HyPerStripes. Il se concentre principalement sur les PCB flexibles et extensibles dotés de capacités de traitement rouleau à rouleau pour permettre une électronique pratiquement sans fin avec de fines structures miniaturisées. Le projet HyPerStripes (hybrid Integrated high-performance electronic stripes) répond à ces limitations en développant des technologies et des processus de production pour des systèmes électroniques longs, intelligents et flexibles qui peuvent remplacer les câbles conventionnels. L'objectif de ce projet est de développer des supports de circuits extensibles d'une longueur supérieure à un mètre pour fournir des produits rentables et maintenir les technologies de fabrication correspondantes.

Leaders du marché des circuits imprimés (PCB)

-

Jabil Inc.

-

Wurth elektronik group (Wurth group)

-

TTM Technologies Inc.

-

Becker & Muller Circuit Printing GmbH

-

Advanced Circuits Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des circuits imprimés (PCB)

- Novembre 2023 - TTM Technologies Inc. a annoncé que la société avait choisi l'État de New York comme emplacement pour un projet de nouvelle usine de fabrication de haute technologie. L'installation proposée devrait renforcer la capacité de production nationale de PCB ultra-HDI (interconnexion haute densité) afin de répondre aux exigences de sécurité nationale. De plus, cette installation deviendra l'installation la plus durable de TTM en Amérique du Nord.

- Juillet 2023 - À la suite d'un projet conjoint financé par BMWK avec l'Université technique de Berlin, Becker Müller ont introduit une technologie qui permet de fabriquer des systèmes hautes performances et haute fréquence utilisant des lignes de signaux intelligentes dans le cadre des technologies de circuits imprimés standard.. L'idée centrale du projet était l'utilisation des machines de production existantes dans les opérations de fabrication de PCB en conjonction avec la recherche d'une solution optimisée en termes de coûts.

Segmentation de lindustrie des cartes de circuits imprimés (PCB)

Létude suit les revenus générés par les ventes de cartes de circuits imprimés (PCB) par divers acteurs du marché mondial. Létude suit également les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs opérant dans lindustrie, qui expliquent les estimations du marché et les taux de croissance. Létude analyse en outre limpact global du COVID-19 et dautres facteurs macroéconomiques sur le marché mondial. La portée de ce rapport englobe le dimensionnement et les prévisions pour les différents segments de marché.

Le marché des cartes de circuits imprimés (PCB) est segmenté en type (simple face, double face, multicouche et HDI), substrat (rigide, flexible et rigide-flex), industrie de l'utilisateur final (électronique industrielle, soins de santé). , aérospatiale et défense, automobile, informatique et télécommunications, et électronique grand public) et la géographie (Amérique du Nord, Europe, Asie-Pacifique et reste du monde). Le rapport propose les prévisions de marché et les tailles de ces segments en termes de leurs valeurs (USD).

| Simple face |

| Double face |

| Multicouche |

| IDH |

| Rigide |

| Flexible |

| Rigide-Flex |

| Electronique Industrielle |

| Soins de santé |

| Aéronautique et Défense |

| Automobile |

| Informatique & Télécom |

| Electronique grand public |

| Autres industries d'utilisateurs finaux |

| Amérique du Nord |

| L'Europe |

| Asie-Pacifique |

| Reste du monde |

| Par type | Simple face |

| Double face | |

| Multicouche | |

| IDH | |

| Par substrat | Rigide |

| Flexible | |

| Rigide-Flex | |

| Par secteur d'activité de l'utilisateur final | Electronique Industrielle |

| Soins de santé | |

| Aéronautique et Défense | |

| Automobile | |

| Informatique & Télécom | |

| Electronique grand public | |

| Autres industries d'utilisateurs finaux | |

| Par géographie | Amérique du Nord |

| L'Europe | |

| Asie-Pacifique | |

| Reste du monde |

FAQ sur les études de marché sur les cartes de circuits imprimés (PCB)

Quelle est la taille du marché des PCB ?

La taille du marché des PCB devrait atteindre 76,12 milliards USD en 2024 et croître à un TCAC de 4,28 % pour atteindre 93,87 milliards USD dici 2029.

Quelle est la taille actuelle du marché des PCB ?

En 2024, la taille du marché des PCB devrait atteindre 76,12 milliards USD.

Qui sont les principaux acteurs du marché des PCB ?

Jabil Inc., Wurth elektronik group (Wurth group), TTM Technologies Inc., Becker & Muller Circuit Printing GmbH, Advanced Circuits Inc. sont les principales sociétés opérant sur le marché des PCB.

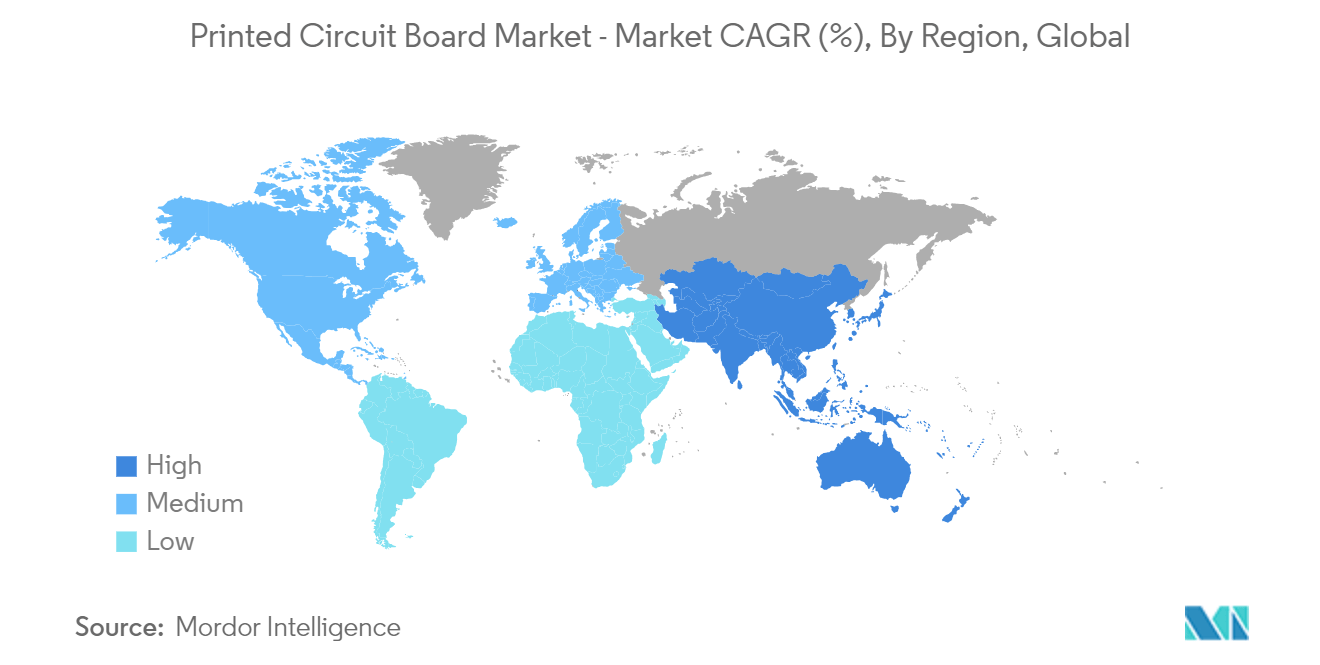

Quelle est la région qui connaît la croissance la plus rapide sur le marché des PCB ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché des PCB ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché des PCB.

Quelles années couvre ce marché des PCB et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché des PCB était estimée à 72,86 milliards USD. Le rapport couvre la taille historique du marché des PCB pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des PCB pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des PCB

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des PCB 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des PCB comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

.webp)